Análisis del mercado de gas inteligente

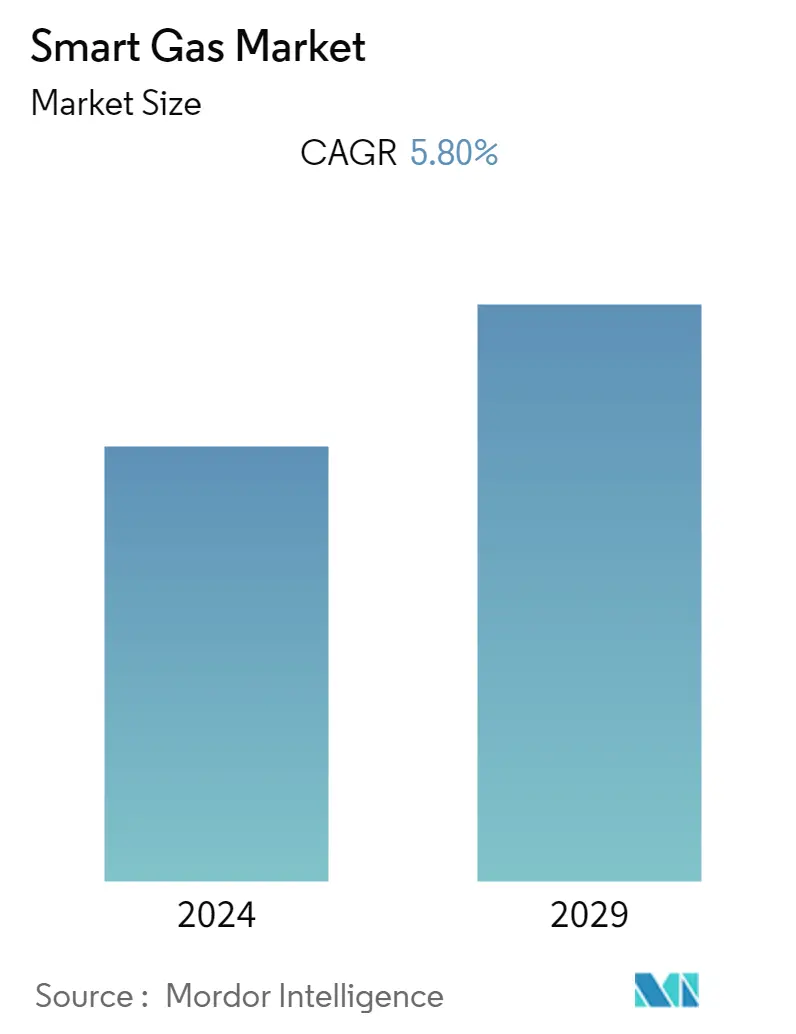

Se espera que el mercado de contadores de gas inteligentes registre una tasa compuesta anual del 5,8% durante el período previsto. Las crecientes preocupaciones sobre las emisiones de gases de efecto invernadero y la creciente necesidad de reducir la huella de carbono dieron como resultado un mayor uso de gas natural, lo que impulsó el mercado. Además, las redes inteligentes desempeñan un papel vital en el despliegue de ciudades inteligentes y son los principales consumidores de contadores de electricidad inteligentes, como los contadores de gas. Por lo tanto, la instalación de soluciones de gas inteligentes está aumentando significativamente.

- La creciente necesidad de reducir las pérdidas de energía y aumentar la seguridad energética se consideran importantes impulsores del crecimiento del mercado. Debido al creciente número de usuarios finales, recopilar datos sin irregularidades sigue siendo un desafío en este mercado.

- La creciente adopción del gas y las numerosas políticas regulatorias implementadas en muchas áreas deben percibirse como una oportunidad de crecimiento para el mercado. Recientemente, la UE implementó muchos medidores de gas inteligentes para que los consumidores les ahorren gastos de uso.

- Sin embargo, se prevé que el aumento de los costos de instalación asociados con los sistemas inteligentes limite el crecimiento del mercado. Los sistemas inteligentes son comparativamente más costosos que los equipos estándar instalados por la mayoría de los proveedores y usuarios de servicios. Dado que estos sistemas utilizan componentes digitales y sistemas de conectividad, lo que les permite operar y transmitir datos, aumenta el gasto de soluciones como equipos de medición, sensores, analizadores, etc.

- Además, los desafíos de integración involucrados con el despliegue de soluciones de gas inteligentes están restringiendo la adopción de estos sistemas. Estos sistemas necesitan ayuda para integrarse en los entornos existentes.

- Hay un crecimiento significativo del gas inteligente después de COVID-19 en las regiones de Europa, América del Norte y Asia Pacífico para fines domésticos, comerciales e industriales. Se espera ver más durante el período previsto.

Tendencias del mercado del gas inteligente

La aplicación comercial e industrial aumentará significativamente

- Los usuarios finales comerciales del mercado de gas inteligente son pequeñas empresas cuyo consumo de gas requiere flujos y presiones de gas similares a los del segmento residencial. Los precios de los gases pueden variar según la ubicación de los espacios comerciales y su disponibilidad.

- El costo de los gases para uso comercial es generalmente más alto que el de uso doméstico, lo que motiva aún más a las empresas a adoptar soluciones de gas inteligentes, como medidores de gas inteligentes. Las empresas comerciales también apoyan la adopción, preferiblemente ubicadas en áreas con mejor comunicación e infraestructura de red adecuada para la instalación de medidores inteligentes.

- Las industrias generalmente tienen un alto volumen de consumo de gas, donde las aplicaciones pueden variar de sus usos de generación de energía y son un componente esencial para los procesos de fabricación. Las industrias, como las plantas químicas y de fertilizantes, utilizan gases como materia prima principal para la producción.

- Las funciones de monitoreo y control en estas industrias están presentes a través de funciones de interfaz PLC y SCADA. Con los sectores en transición lenta hacia la industria 5.0 y el aumento de IoT, se espera que el mercado de gas inteligente tenga un crecimiento positivo durante el período previsto. Se supone que las industrias con altos costos de energía y consumo de gas serán las primeras en adoptarlo en el mercado.

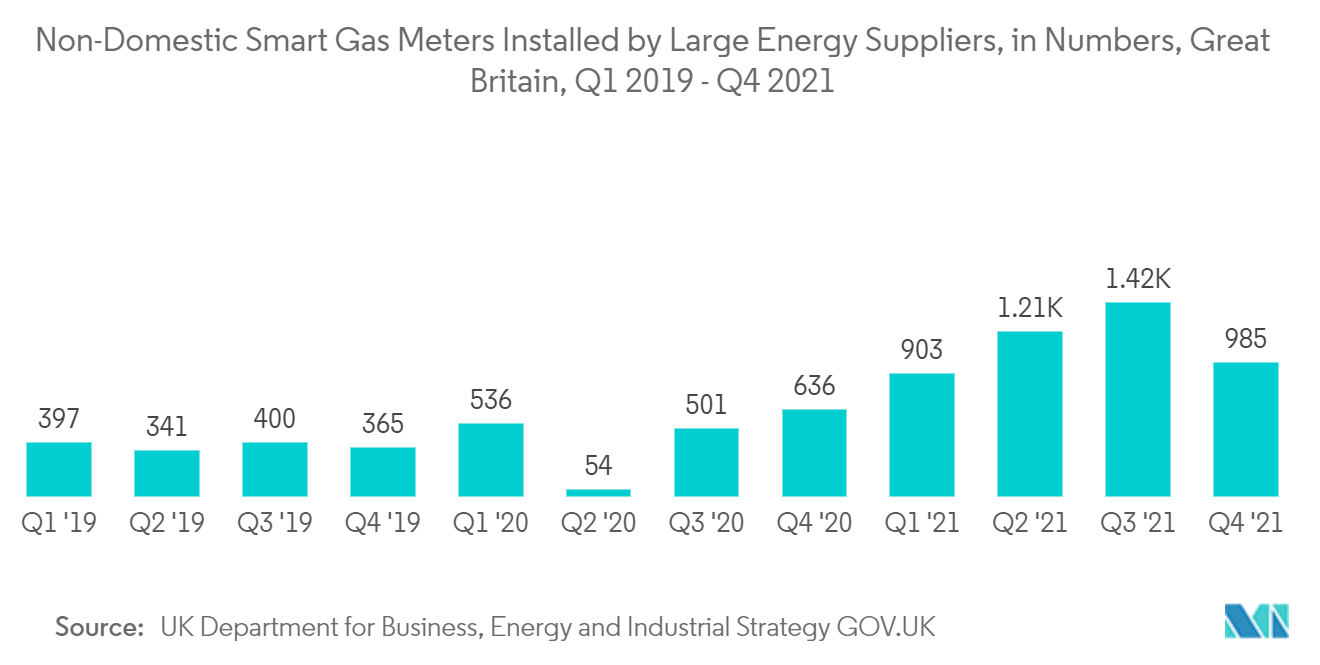

- Según el Departamento de Negocios, Energía y Estrategia Industrial del Reino Unido, los gigantes proveedores de energía instalaron 4,5 mil contadores de gas inteligentes en edificios no residenciales en Gran Bretaña en 2021, lo que representa un aumento de aproximadamente el 162 % en comparación con el año anterior.

Se espera que Europa tenga una participación significativa

- Se espera que Europa muestre un crecimiento significativo durante el período previsto, debido a las diversas políticas regulatorias que llevaron al desarrollo positivo del mercado del gas inteligente. El Reino Unido actualmente representa la participación más importante de un solo país en Europa debido al despliegue simultáneo de medidores de energía respaldados por la infraestructura actual.

- Según la Comisión Europea, de aquí a 2024 se instalarán en la UE unos 225 millones de contadores inteligentes de electricidad y unos 51 millones de contadores de gas, lo que representa una inversión potencial de 47 000 millones de euros (50 200 millones de dólares).

- Además, la Comisión Europea también afirmó que para 2024 se espera que casi el 77% de los consumidores europeos dispongan de un contador inteligente de electricidad. Alrededor del 44% de los consumidores tendrán uno de gas.

- Además, según el Departamento de Negocios, Energía y Estrategia Industrial del Reino Unido, en 2021, importantes proveedores de electricidad y gas instalaron alrededor de 3,4 millones de contadores inteligentes para usuarios residenciales en Gran Bretaña. De los cuales, se instalaron aproximadamente 2,02 millones de medidores de electricidad inteligentes y alrededor de 1,42 millones de medidores de gas inteligentes, un aumento de aproximadamente el 16% en comparación con el año anterior. Por lo tanto, estos factores están impulsando el mercado del gas inteligente en la región.

Descripción general de la industria del gas inteligente

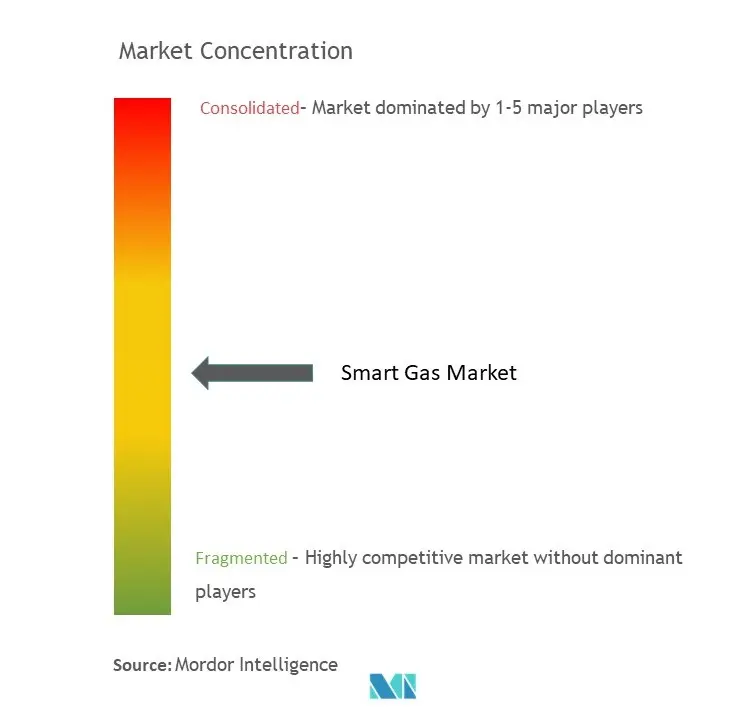

El mercado de gas inteligente es moderadamente competitivo e incluye varios actores importantes. En cuanto a la cuota de mercado, algunos de los principales actores dominan actualmente el mercado. Sin embargo, con el avance de la analítica en toda la industria, nuevos actores están aumentando su presencia en el mercado, ampliando así su huella comercial en las economías emergentes.

- Junio de 2022 ABB India anunció que la empresa automatizaría las operaciones en toda la red de THINK Gas, que es una de las empresas de más rápido crecimiento de la India en el negocio de distribución de gas urbano. Además, la compañía declaró que ofrecería una solución digital para maximizar la eficiencia, disponibilidad y confiabilidad de su amplia red de gas urbano. Incorporará múltiples terminales remotas en ubicaciones distribuidas.

- Enero de 2022 Itron, Inc. anunció que el medidor de gas ultrasónico residencial Intelis de la compañía había recibido la aprobación de Measurement Canada, asegurando que cumple con las especificaciones provisionales PS-G-06 para medidores ultrasónicos en Canadá. Como afirma la empresa, es el primer medidor de gas ultrasónico con válvula de cierre interna aprobado por Measurement Canada.

Líderes del mercado de gas inteligente

ABB Ltd.

Elster Group GmbH

General Electric Company

Itron Inc.

Schneider Electric SE

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Noticias del mercado de gas inteligente

- Octubre de 2022 Schneider Electric anunció una serie de innovaciones para ayudar a las empresas, la industria y los proveedores de infraestructura de la compañía a abordar las preocupaciones energéticas y climáticas a través de la electrificación y digitalización avanzadas (Electricidad 4.0). Según la empresa, las nuevas soluciones se desarrollan para proporcionar a las organizaciones las herramientas y el apoyo que necesitan para diseñar estrategias, digitalizar y descarbonizar sus procesos, acelerar los compromisos de sostenibilidad y superar la preocupación energética. Además, la compañía dijo que permiten la reducción de algunos de los gases de efecto invernadero más potentes del mundo provenientes de las infraestructuras energéticas, apoyan el despliegue de redes inteligentes y simplifican la gestión de la energía en los edificios, eliminando así una fuente importante de desperdicio de energía y emisiones. La solución lanzada por la empresa incluye GM AirSeT, EcoStruxure Energy Hub y Schneider Electric EcoCare.

- Julio de 2022 Itron, Inc. y su socio de canal, United Systems Software (USS), están colaborando con el Distrito de Servicios Públicos del Condado de Sevier (SCUD) para implementar AMI Essentials for Gas de Itron. Incluye 15.000 módulos de gas Itron Cellular 500G y la solución de gestión y recopilación de datos de medidores de próxima generación de Temetra Itron. Permitirá a la empresa de servicios públicos aumentar la visibilidad de su sistema de distribución de gas, agilizar las lecturas de medidores y optimizar las operaciones en todo el distrito de gas de SCUD en Tennessee.

Segmentación inteligente de la industria del gas

Los dispositivos de gas inteligentes son beneficiosos para monitorear de forma remota soluciones para acuerdos de servicios públicos de gas. Estos dispositivos son vitales para rastrear el desempeño de los activos y proporcionar datos en tiempo real durante las operaciones de gas. Los medidores inteligentes ayudan a capturar, almacenar y transmitir datos del medidor al servidor central. El mercado de gas inteligente está segmentado por dispositivo (medidores de lectura automática de medidores (AMR), medidores de infraestructura de medición avanzada (AMI), módulos de comunicación de medidores de gas), soluciones (control de supervisión y adquisición de datos (SCADA), sistema de información geográfica (GIS), Gestión de activos empresariales (EAM), gestión de la fuerza laboral móvil (MWM), análisis de datos de medidores, detección de fugas de gas, gestión de datos de medidores (MDM)), servicios (integración de sistemas, gestión de programas, instalación), usuario final (residencial, comercial e industrial). ) y geografía (América del Norte, Europa, Asia-Pacífico, América Latina y Oriente Medio y África). Los tamaños y pronósticos del mercado están en términos de valor (millones de dólares) para todos los segmentos anteriores.

| Medidores de lectura automática de medidores (AMR) |

| Medidores de infraestructura de medición avanzada (AMI) |

| Módulos de comunicación del medidor de gas |

| Control de Supervisión y Adquisición de Datos (SCADA) |

| Sistema de Información Geográfica (SIG) |

| Gestión de activos empresariales (EAM) |

| Gestión de la fuerza laboral móvil (MWM) |

| Análisis de datos del medidor |

| Detección de fugas de gas |

| Gestión de datos del medidor (MDM) |

| Integración de sistema |

| Gestión de programas |

| Instalación |

| Residencial |

| Comercial e Industrial |

| América del norte |

| Europa |

| Asia-Pacífico |

| América Latina |

| Medio Oriente y África |

| Por dispositivos | Medidores de lectura automática de medidores (AMR) |

| Medidores de infraestructura de medición avanzada (AMI) | |

| Módulos de comunicación del medidor de gas | |

| Por soluciones | Control de Supervisión y Adquisición de Datos (SCADA) |

| Sistema de Información Geográfica (SIG) | |

| Gestión de activos empresariales (EAM) | |

| Gestión de la fuerza laboral móvil (MWM) | |

| Análisis de datos del medidor | |

| Detección de fugas de gas | |

| Gestión de datos del medidor (MDM) | |

| Por servicios | Integración de sistema |

| Gestión de programas | |

| Instalación | |

| Por usuario final | Residencial |

| Comercial e Industrial | |

| Geografía | América del norte |

| Europa | |

| Asia-Pacífico | |

| América Latina | |

| Medio Oriente y África |

Preguntas frecuentes sobre investigación de mercado de gas inteligente

¿Cuál es el tamaño actual del mercado Gas inteligente?

Se proyecta que el mercado de gas inteligente registrará una tasa compuesta anual del 5,80% durante el período previsto (2024-2029)

¿Quiénes son los actores clave en el mercado Gas inteligente?

ABB Ltd., Elster Group GmbH, General Electric Company, Itron Inc., Schneider Electric SE son las principales empresas que operan en Smart Gas Market.

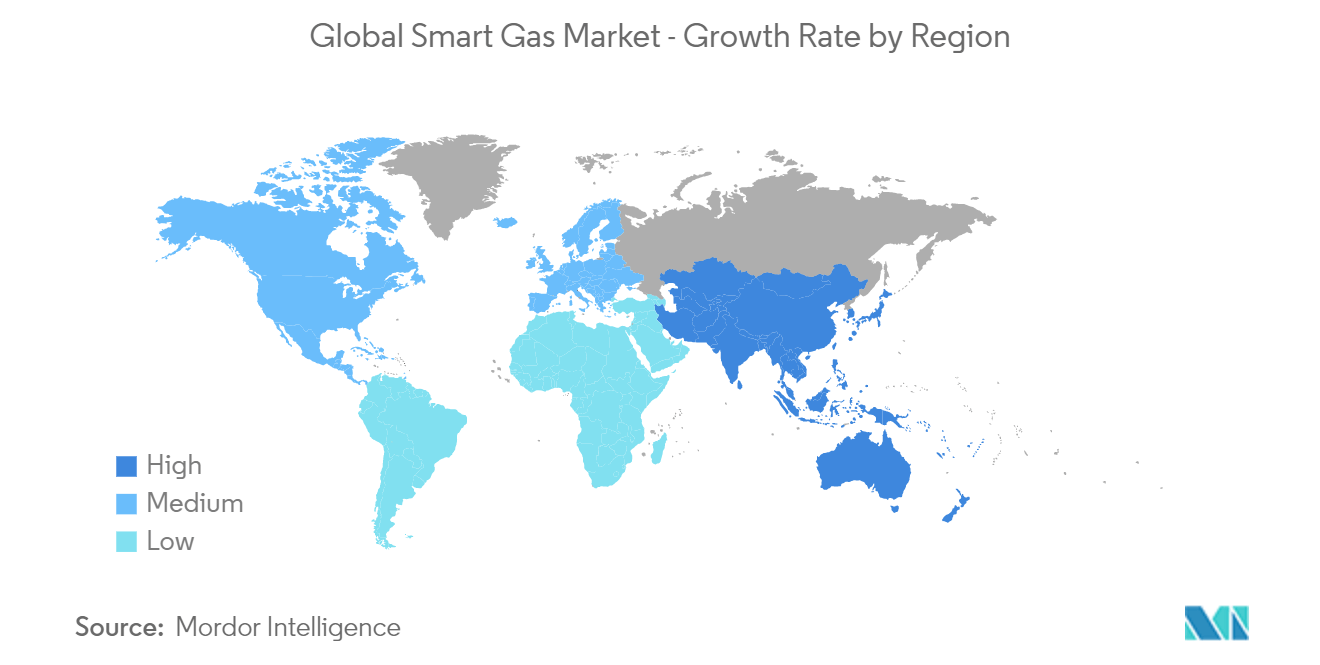

¿Cuál es la región de más rápido crecimiento en el mercado de gas inteligente?

Se estima que Asia Pacífico crecerá a la CAGR más alta durante el período previsto (2024-2029).

¿Qué región tiene la mayor participación en el mercado de gas inteligente?

En 2024, América del Norte representa la mayor cuota de mercado en Smart Gas Market.

¿Qué años cubre este mercado de Gas inteligente?

El informe cubre el tamaño histórico del mercado de Gas inteligente para los años 2019, 2020, 2021, 2022 y 2023. El informe también pronostica el tamaño del mercado de Gas inteligente para los años 2024, 2025, 2026, 2027, 2028 y 2029.

Última actualización de la página el:

Informe de la industria del gas inteligente

Estadísticas para la participación de mercado, el tamaño y la tasa de crecimiento de ingresos de Smart Gas en 2024, creadas por Mordor Intelligence™ Industry Reports. El análisis de Smart Gas incluye una perspectiva de previsión del mercado hasta 2029 y una descripción histórica. Obtenga una muestra de este análisis de la industria como descarga gratuita del informe en PDF.