Tamaño y Participación del Mercado de Minería Inteligente

Análisis del Mercado de Minería Inteligente por Mordor Intelligence

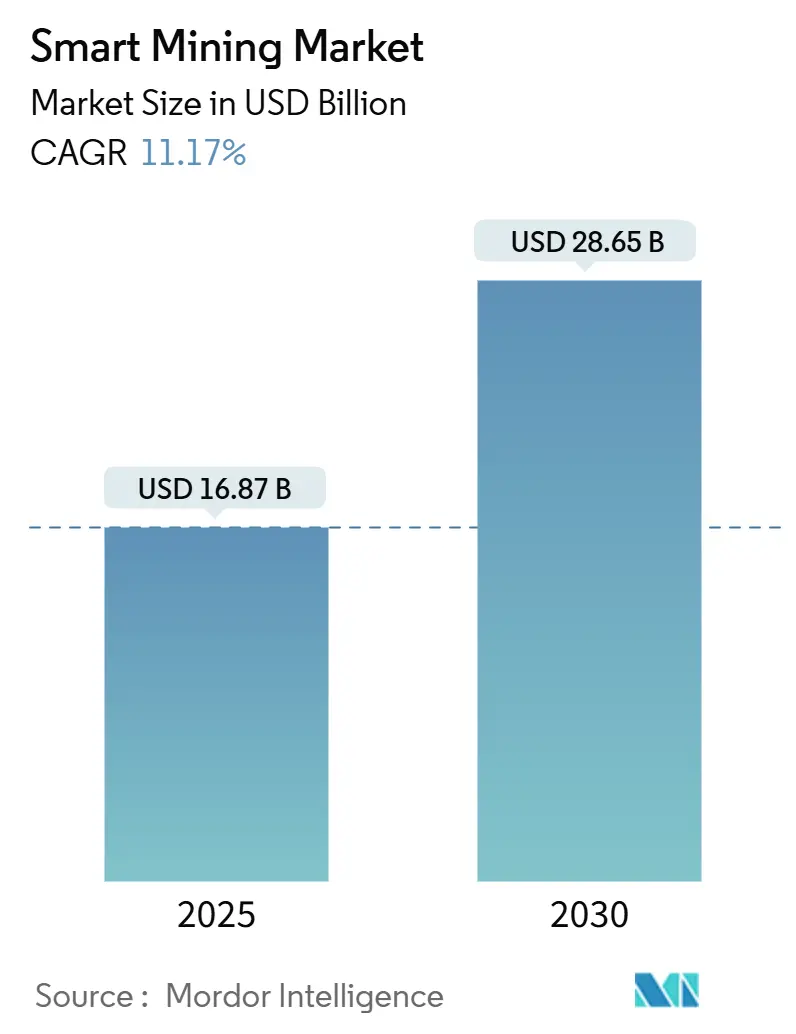

El tamaño del mercado de minería inteligente se sitúa en USD 16,87 mil millones en 2025 y se prevé que avance a USD 28,65 mil millones en 2030, reflejando una TCAC del 11,2%. La rápida digitalización está remodelando la planificación minera, gestión de flotas y procesamiento de minerales mientras los operadores enfrentan leyes de mineral decrecientes, mandatos de seguridad más estrictos y objetivos de descarbonización. El transporte autónomo, el mantenimiento predictivo habilitado por IoT, y las redes 5G privadas ofrecen ganancias continuas de productividad mientras reducen el riesgo operacional. La creciente demanda de litio, níquel y tierras raras impulsa la inversión en equipos conectados que maximizan las tasas de recuperación. Las asociaciones entre proveedores globales de automatización y especialistas nicho en tecnología minera fomentan plataformas integradas que unifican datos desde el tajo hasta el puerto.

Conclusiones Clave del Informe

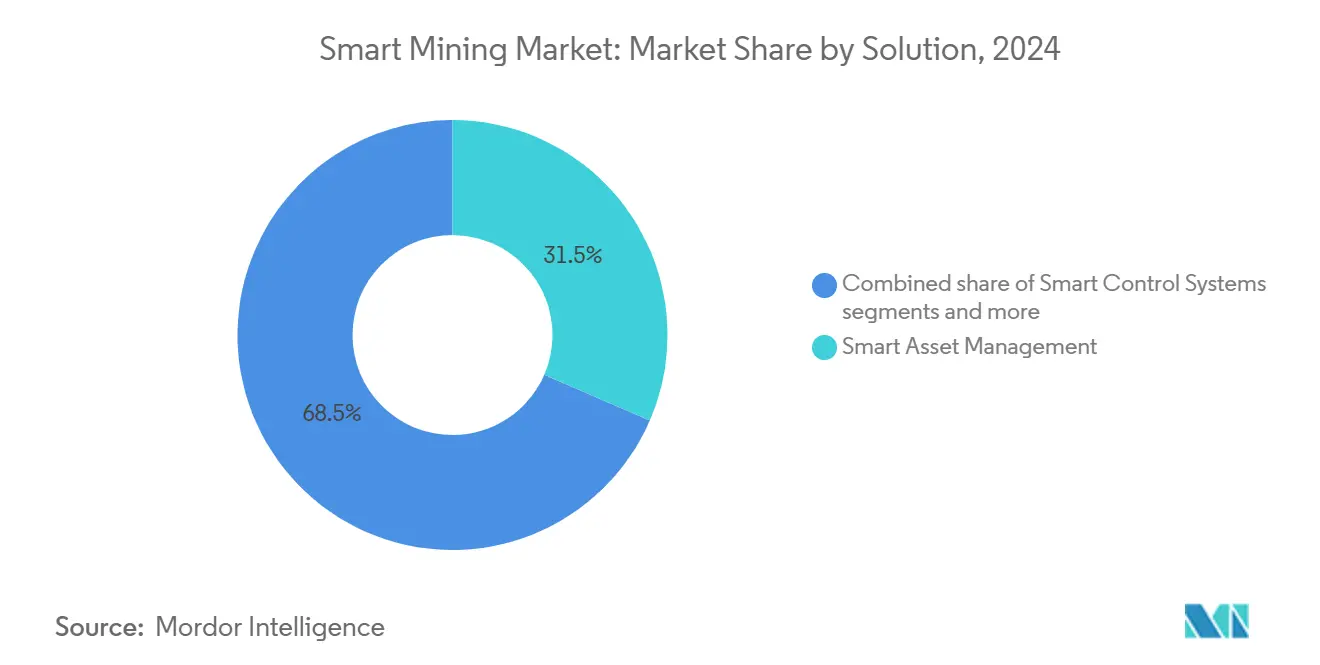

- Por solución, la gestión inteligente de activos lideró con el 31,5% de participación de ingresos en 2024, mientras que el transporte y perforación autónoma se proyecta expandir a una TCAC del 11,5% hasta 2030.

- Por tipo de servicio, la integración de sistemas capturó el 58,0% de participación de ingresos en 2024; los servicios gestionados se pronostican crecer a una TCAC del 12,2% hasta 2030.

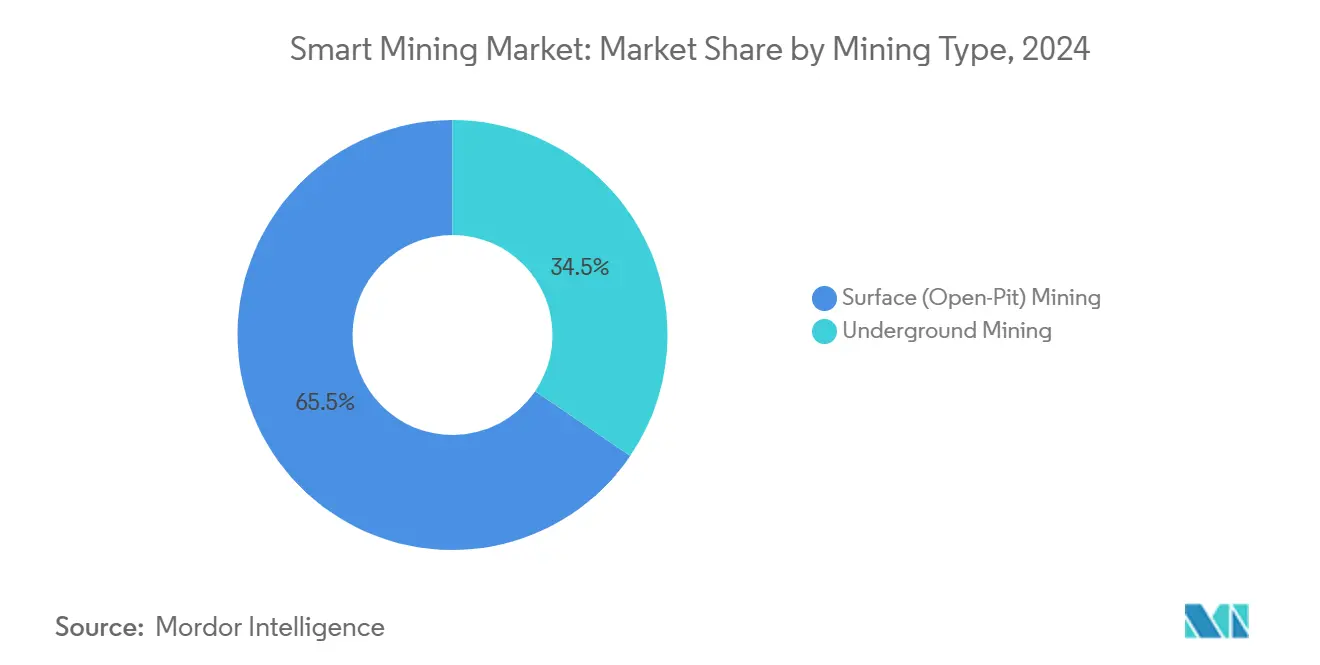

- Por tipo de minería, la minería de superficie representó el 65,5% de la participación del mercado de minería inteligente en 2024, mientras que la minería subterránea se proyecta avanzar a una TCAC del 12,5% hasta 2030.

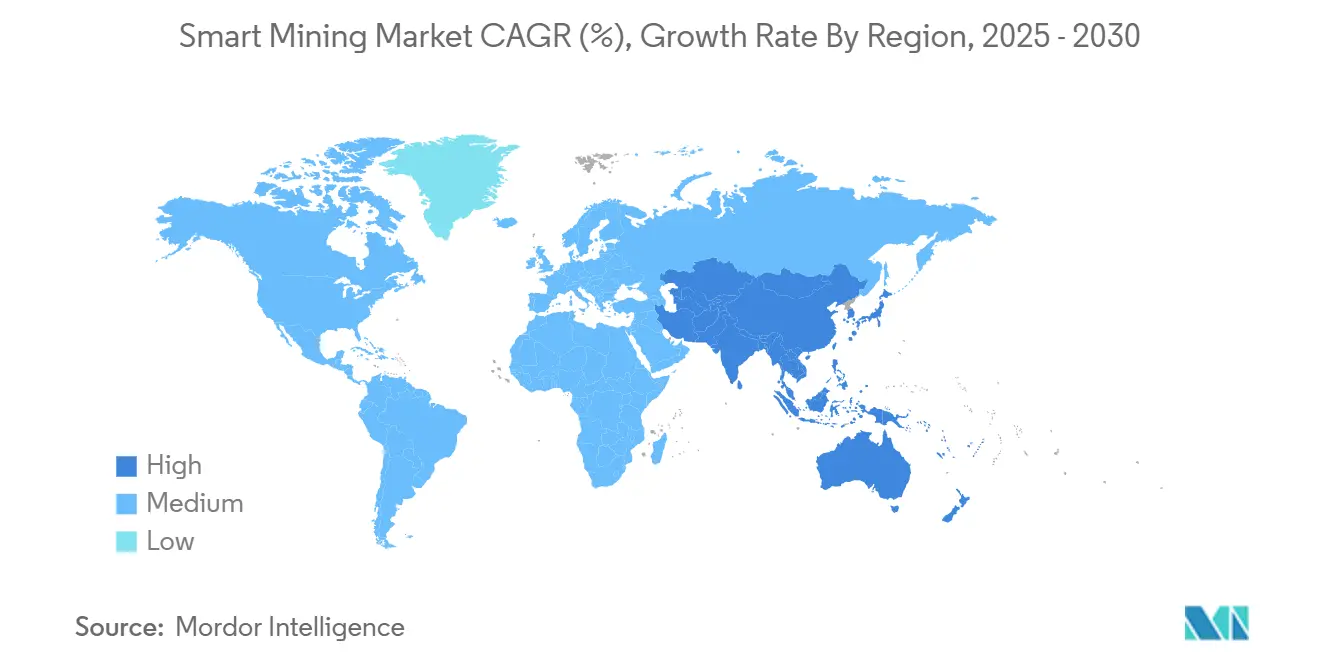

- Por geografía, Asia-Pacífico comandó el 38,3% de participación de ingresos en 2024 y se espera que registre una TCAC del 12,0% hasta 2030.

Tendencias y Perspectivas del Mercado Global de Minería Inteligente

Análisis de Impacto de Impulsores

| Restricción | (~) % Impacto en Pronóstico TCAC | Relevancia Geográfica | Cronología de Impacto |

|---|---|---|---|

| Alto CAPEX e incertidumbre de ROI | -1.8% | Global, afectando particularmente a operadores menores | Corto plazo (≤ 2 años) |

| Brechas de integración de sistemas legados | -1.3% | América del Norte y UE con infraestructura envejecida | Mediano plazo (2-4 años) |

| Vulnerabilidades de ciberseguridad | -1.1% | Global, con mayor riesgo en operaciones conectadas | Corto plazo (≤ 2 años) |

| Escasez de talento digital especializado | -0.9% | Global, aguda en regiones mineras desarrolladas | Largo plazo (≥ 4 años) |

| Fuente: Mordor Intelligence | |||

Aumento de demanda de minerales críticos

La electrificación global impulsa una demanda sin precedentes de elementos de litio, cobalto y tierras raras, con la Agencia Internacional de Energía proyectando que la demanda de litio aumente más de cuarenta veces para 2040[1]Agencia Internacional de Energía, "El Papel de los Minerales Críticos en las Transiciones de Energía Limpia," iea.org. Los mineros aceleran proyectos de expansión y campañas de exploración que dependen de equipos de perforación conectados y modelos geológicos basados en la nube para localizar depósitos de mayor ley. Los gobiernos en Australia, Canadá y Estados Unidos asignan incentivos que reducen el costo de automatizar la extracción y concentrar la producción dentro de cadenas de suministro seguras. Los gemelos digitales ayudan a simular plantas de procesamiento que ajustan la dosificación de reactivos y el consumo de energía en tiempo real, reduciendo costos mientras mejoran la recuperación. Mientras los compradores firman acuerdos plurianuales de compra, los operadores tratan los despliegues de equipos inteligentes como inversiones estratégicas más que como gastos discrecionales.

Adopción de transporte autónomo

Los camiones FrontRunner de Komatsu han transportado más de 2 mil millones de toneladas de material desde su lanzamiento, demostrando disponibilidad consistente 24/7 en proyectos de mineral de hierro, cobre y carbón. Caterpillar extendió la tecnología a camiones 777 de rango medio en la cantera Virginia de Luck Stone durante 2024, demostrando aplicabilidad más allá de operaciones de mega-tajos. Rio Tinto eliminó la exposición humana a zonas de alto tráfico en sus minas de Pilbara, mientras Vale se comprometió con flotas totalmente autónomas en Brucutu, validando beneficios de seguridad y costo. La transición de Wi-Fi a LTE privado o 5G resuelve brechas de latencia y cobertura que una vez limitaron el transporte autónomo en tajos profundos o terrenos montañosos. Los proveedores ahora agrupan software de gestión de flotas con sensores de percepción a bordo, acelerando la adopción en regiones tanto desarrolladas como en desarrollo.

Mantenimiento predictivo IoT-IA

Anglo American redujo el tiempo de inactividad no planificado hasta en un 75% y extendió la vida útil de componentes a través de algoritmos de aprendizaje automático que analizan datos de vibración, temperatura y lubricantes. Vale impulsó el rendimiento de transportadores en un 30% al emparejar sensores IoT con analítica que programa el mantenimiento solo cuando la probabilidad de falla supera los niveles umbral. Los gemelos digitales replican chancadoras, molinos y tuberías de relaves, permitiendo a los ingenieros probar estrategias de control sin detener la producción. BHP redujo el uso de agua y energía en Escondida después de que los modelos de IA optimizaran las velocidades de bombas y la dosificación de reactivos. El caso económico se fortalece ya que los costos promedio de tiempo de inactividad en los principales mineros se acercan a USD 1,4 billones anuales; los sistemas predictivos que reducen a la mitad las paradas desbloquean retornos atractivos.

Despliegues de 5G privado

La mina Cadia de Newmont aumentó la capacidad de nivelación en un 50% después de adoptar 5G Privado de Ericsson que extiende la cobertura de 100 m a 3.000 m sin repetidores de línea de vista. Vodafone España comenzó a instalar 5G en el proyecto de potasa Muga, ilustrando la adopción europea. Nokia y Vale crearon una red de monitoreo cognitivo que fusiona KPIs de producción con métricas de conectividad, automatizando la asignación de ancho de banda para tareas críticas. Las velocidades superiores de enlace ascendente soportan feeds de video de alta definición para control remoto de perforación y transporte autónomo en tiempo real. Los despliegues tempranos demuestran ganancias marcadas en utilización de activos, impulsando una inversión más amplia en operaciones de oro, cobre y metales para baterías.

Análisis de Impacto de Restricciones

| Restricción | (~) % Impacto en Pronóstico TCAC | Relevancia Geográfica | Cronología de Impacto |

|---|---|---|---|

| Alto CAPEX e incertidumbre de ROI | -1.8% | Global, afectando particularmente a operadores menores | Corto plazo (≤ 2 años) |

| Brechas de integración de sistemas legados | -1.3% | América del Norte y UE con infraestructura envejecida | Mediano plazo (2-4 años) |

| Vulnerabilidades de ciberseguridad | -1.1% | Global, con mayor riesgo en operaciones conectadas | Corto plazo (≤ 2 años) |

| Escasez de talento digital especializado | -0.9% | Global, aguda en regiones mineras desarrolladas | Largo plazo (≥ 4 años) |

| Fuente: Mordor Intelligence | |||

Alto CAPEX e incertidumbre de ROI

Los proyectos de automatización total involucran desembolsos plurianuales para sensores, software, comunicaciones y gestión del cambio que las empresas más pequeñas luchan por financiar. El débil apetito de inversión en 2024, a pesar de la fuerte demanda de metales para baterías, revela cautela mientras los ejecutivos evalúan prioridades competidoras. Los beneficios a menudo abarcan silos de minería, procesamiento y logística, complicando los cálculos de valor presente neto. Los analistas estiman que el sector necesita USD 5,4 billones para 2030 para satisfacer la demanda mineral, magnificando la importancia de despliegues por fases que prueben el retorno de inversión antes del despliegue completo del sitio.

Brechas de integración de sistemas legados

Muchas minas todavía operan equipos comisionados antes del 2000 que carecen de E/S digital y protocolos de control modernos, forzando retrofits costosos. En América del Norte y Europa, el cumplimiento con ISO 27001 e IEC 62443 sigue siendo limitado, exponiendo redes IT-OT convergidas a amenazas cibernéticas. Los ecosistemas de proveedores fragmentados crean silos de datos que obstaculizan la analítica, motivando a los mineros a contratar integradores de sistemas que personalizan middleware. La recapacitación de la fuerza laboral agrega tiempo de inactividad y resistencia cultural, retrasando los beneficios. La escasez de suministro de hardware de borde rugoso ralentiza aún más las actualizaciones de campo existente, especialmente para sistemas de transporte y elevación subterráneos.

Análisis de Segmentos

Por Solución: La gestión de activos ancla la adopción temprana

La gestión inteligente de activos mantuvo una participación dominante del 31,5% del mercado de minería inteligente en 2024 ya que los operadores priorizaron el tiempo de actividad y control de costos antes de expandirse a la autonomía completa. El segmento aprovecha la fusión de sensores, diagnósticos de IA y tableros de ciclo de vida que generan ahorros rápidos con inversión moderada. Muchas empresas integran cartuchos de monitoreo de lubricación y nodos de vibración en camiones de acarreo, molinos y chancadoras dentro de pilotos de seis meses, construyendo confianza para proyectos más grandes. El transporte y perforación autónoma se clasifica como la solución de más rápido crecimiento con una TCAC del 11,5% hasta 2030, señalando un cambio hacia operaciones sin tripulación una vez que la telemetría fundamental esté en su lugar. Las plataformas de gestión y analítica de datos unifican información de flotas, plantas y sensores ambientales, permitiendo a equipos multifuncionales convertir datos brutos en perspectivas accionables que impulsan las tasas de recuperación y reducen las emisiones. Los sistemas de seguridad y protección se benefician del endurecimiento de regulaciones que requieren seguimiento continuo de personal y geocercado. Los tableros de monitoreo y visualización completan el control de circuito cerrado al mostrar alertas predictivas junto con KPIs de producción. Otras herramientas emergentes, desde la trazabilidad blockchain hasta los gemelos digitales de clasificación de mineral, completan un portafolio diverso que aborda puntos de dolor específicos de las minas.

La gestión inteligente de activos también actúa como punto de entrada para financiamiento vinculado a sostenibilidad porque los prestamistas pueden verificar ganancias de eficiencia de equipos contra convenios ambientales. Mientras los gerentes de planta presencian reducciones tangibles en tiempo de inactividad no planificado, los comités de directorio aprueban el despliegue más amplio de equipos de perforación autónomos, excavadoras de rueda de cangilones y LHDs operados remotamente. El tamaño del mercado de minería inteligente atribuido a soluciones de transporte autónomo se pronostica expandir 4,7 veces entre 2025 y 2030, impulsado por la caída de costos de sensores y la robusta cobertura 5G. Los adoptantes tempranos publican mejoras de referencia en tiempos de ciclo, espoleando a competidores a invertir en programas de actualización. Los proveedores de plataforma reescriben acuerdos de nivel de servicio en torno a disponibilidad garantizada, introduciendo precios basados en resultados que alinean el gasto en tecnología con resultados de producción.

Nota: Participaciones de segmento de todos los segmentos individuales disponibles con la compra del informe

Por Tipo de Servicio: La complejidad de integración impulsa la demanda

La integración de sistemas generó el 58,0% de los ingresos de servicios en 2024 mientras los mineros luchan con conectar software propietario de gestión de flotas a PLCs legados, bases de datos de historiador y suites ERP. Los grandes proveedores de automatización agrupan auditorías de arquitectura, diseño de fibra óptica y endurecimiento de ciberseguridad en programas llave en mano que reducen el riesgo de modernización. Los servicios gestionados, pronosticados crecer a una TCAC del 12,2%, atraen a empresas que prefieren presupuestos operativos predecibles sobre picos de capital para experiencia en tecnología. Los proveedores operan centros de operaciones remotas que monitorean la salud de sensores, parchean vulnerabilidades y empujan actualizaciones de analítica durante la noche, reduciendo la carga en el personal del sitio. Los servicios de ingeniería y mantenimiento siguen siendo esenciales para validar la colocación de sensores, calibrar unidades LIDAR y reparar recintos de computación de borde expuestos a vibración y polvo.

Las empresas consultoras lideran evaluaciones de madurez digital que comparan sitios contra pares de la industria y priorizan victorias rápidas. Las divisiones de entrenamiento mejoran las habilidades de electricistas y mecánicos para convertirse en técnicos de datos que decodifican tableros de monitoreo de condición. El crecimiento del sector de equipos, tecnología y servicios mineros (METS), esperado duplicarse esta década, subraya el giro de ventas únicas de hardware a contratos de servicio recurrentes. El tamaño del mercado de minería inteligente de servicios gestionados está preparado para exceder USD 4,2 mil millones para 2030 mientras las ofertas de suscripción escalan globalmente. Los proveedores ahora garantizan disponibilidad de partes y tiempo de actividad de software, transfiriendo riesgo operacional lejos de propietarios de minas y reforzando asociaciones a largo plazo.

Por Tipo de Minería: Las operaciones de superficie dominan pero la subterránea se acelera

Las operaciones de superficie representaron el 65,5% del mercado de minería inteligente en 2024, gracias al aprovisionamiento más fácil de conectividad, señales GPS sin obstrucciones y menores barreras de seguridad. Los gigantes de cobre y mineral de hierro a cielo abierto en Australia, Chile y Canadá rutinariamente pilotean nuevos camiones, perforadoras y niveladoras que transmiten datos vía LTE o 5G a salas de control en la nube. La fotogrametría aérea de alta resolución permite monitoreo de paredes de tajo con precisión centimétrica, mientras niveladoras operadas remotamente limpian escombros de zonas inestables. Los sitios subterráneos muestran impulso más fuerte, creciendo a una TCAC del 12,5%, ya que los cuerpos de mineral tienden más profundos y remotos. Los LHDs autónomos navegan geometrías complejas de túneles mientras evitan obstáculos en tiempo real. El proyecto ReNAM de Epiroc valida el transporte subterráneo autónomo combinando simulación, gemelos digitales y pruebas del mundo real.

El mercado de minería inteligente para soluciones subterráneas se pronostica alcanzar USD 9,6 mil millones para 2030 mientras los mineros despliegan infraestructura de Wi-Fi en malla y fibra hasta la cara. Las cabinas de perforación remotas permiten a operadores controlar múltiples equipos desde oficinas de superficie, mejorando el atractivo del trabajo y reduciendo la rotación. Los cargadores eléctricos de batería reducen material particulado diesel, alineándose con regulaciones de ventilación más estrictas. Las operaciones de superficie siguen siendo el laboratorio vivo para nueva tecnología que eventualmente migra subterráneamente una vez que la economía se alinee. Los dos segmentos, por lo tanto, se refuerzan mutuamente: las pruebas exitosas de tajo reducen el riesgo de actualizaciones subterráneas, mientras la electrificación subterránea avanza la innovación de tren motriz que se traduce a flotas de superficie más silenciosas y de menor mantenimiento.

Por Tecnología: La madurez robótica se encuentra con la expansión de IA

La robótica y automatización mantuvieron el 47,3% de los ingresos de tecnología en 2024, anclados por camiones de acarreo autónomos, equipos de perforación automatizados y laboratorios analíticos robóticos. Las ganancias probadas de productividad, como reducciones en tiempo de ciclo y menor varianza de mantenimiento, justifican desembolsos de capital premium. La inteligencia artificial y analítica son las tecnologías de más rápido crecimiento con una TCAC del 11,8% hasta 2030, ya que las plataformas de borde a nube habilitan mantenimiento predictivo, optimización de control de ley y sintonización de eficiencia energética. Los dispositivos IoT forman la columna vertebral de datos, con sensores de baja potencia adheridos a motores, correas, bombas y elementos estructurales. Las soluciones de conectividad, especialmente 5G privado, garantizan comunicación determinística esencial para control autónomo crítico de seguridad.

La computación en nube y borde ofrece procesamiento casi en tiempo real para algoritmos de evitación de colisiones mientras archiva datos históricos para reentrenamiento de modelos de aprendizaje automático. Siemens mostró innovación de IA industrial y gemelos digitales en 2025, destacando marcos que sincronizan activos físicos y virtuales para acortar tiempos de puesta en marcha[2]Siemens, "Gemelo Digital para Metaverso Industrial," siemens.com. El tamaño del mercado de minería inteligente asociado con plataformas de IA se proyecta subir a USD 6,1 mil millones para 2030. Los proveedores ahora agrupan características de ciberseguridad, incluyendo firewalls, encriptación y detección de anomalías, para salvaguardar redes IT-OT convergidas. La pila tecnológica cada vez más se asemeja a un ecosistema integrado donde la robótica ejecuta tareas, los sensores recolectan datos, la IA analiza patrones y 5G asegura conectividad perfecta.

Análisis Geográfico

Asia-Pacífico mantuvo una participación del 38,3% del mercado de minería inteligente en 2024 y está preparado para entregar una TCAC del 12,0% hasta 2030. China aprovecha su dominio en procesamiento de litio, tierras raras y grafito para justificar inversión pesada en transporte autónomo y concentradores impulsados por IA, respaldado por Made in China 2025 y los verticales minerales del Cinturón y Ruta. Australia combina vastas reservas de mineral de hierro y oro con regulación de seguridad estricta para fomentar adopción temprana de centros de operación remota en Perth que gestionan flotas a cientos de kilómetros de distancia. Japón y Corea del Sur priorizan la resistencia de cadena de suministro para metales de batería y financian investigación robótica que se derrama en aplicaciones mineras. Las naciones ASEAN aseguraron USD 230 mil millones en IED 2023, con Indonesia y Filipinas atrayendo capital para proyectos de níquel y cobre que incorporan infraestructura digital desde el primer día[3]Secretaría ASEAN, "Flujos Récord de IED en 2023," asean.org.

América del Norte sigue siendo una potencia tecnológica, albergando proveedores de sensores, analítica e IA industrial mientras opera minas a gran escala de cobre, oro y arenas petrolíferas a cielo abierto. La Estrategia de Minerales Críticos de Canadá acelera el despliegue de camiones de acarreo electrificados y sistemas de mantenimiento predictivo, posicionando al país como líder minero sustentable. Estados Unidos se enfoca en asegurar proyectos domésticos de litio, níquel y tierras raras; Nevada y Arizona albergan perforadoras autónomas piloto bajo subsidios del Departamento de Energía. México expande desarrollos de clúster en Sonora y Zacatecas que integran LTE privado y líneas de procesamiento modulares para plata y litio. El tamaño del mercado de minería inteligente para América del Norte se espera que cruce USD 6,3 mil millones para 2030 respaldado por incentivos federales y financiamiento vinculado a ESG.

Europa enfatiza el abastecimiento responsable y principios de economía circular, acelerando la adopción digital para reducir emisiones y mejorar trazabilidad. La estrategia de materias primas de Alemania promueve la procedencia basada en blockchain y monitoreo remoto de equipos para potasa doméstica y canteras de materiales de construcción. Escandinavia es pionera en flotas subterráneas eléctricas de batería para minas de mineral de hierro y metales base, respaldadas por abundante energía hidroeléctrica que mejora los perfiles de emisiones del ciclo de vida. Sudamérica presencia un resurgimiento de inversiones de cobre en campo verde en Chile y Perú mientras los fabricantes de automóviles buscan suministros estables; Chile planea USD 65,71 mil millones en inversión minera hasta 2032, con 5G privado fundamental en sitios remotos de Atacama. Medio Oriente y África emergen como regiones frontera, con la Visión 2030 de Arabia Saudita designando la minería como pilar económico primario y Sudáfrica piloteando camiones de acarreo de hidrógeno para minas de platino que integran optimización de rutas de IA.

Panorama Competitivo

El mercado de minería inteligente presenta fragmentación moderada ya que los gigantes de automatización industrial compiten con especialistas en tecnología específica para minería. ABB, Siemens y Caterpillar aprovechan redes de servicio globales y conocimiento profundo de procesos para asegurar despliegues en múltiples sitios. La demostración de Caterpillar en noviembre de 2024 de camiones 777 totalmente autónomos en Luck Stone expandió su huella más allá del mineral de hierro y carbón tradicional, señalando capacidad para abordar agregados y minerales industriales[4]Caterpillar, "777G Autónomo en la Cantera Bull Run de Luck Stone," caterpillar.com. ABB anunció un plan para escindir su división de Robótica para T2 2026 para enfocar su atención en mercados autónomos de alto crecimiento, anticipando mayor agilidad en responder a requerimientos de sitios mineros. Siemens impulsa ecosistemas de gemelos digitales que conectan accionamientos, motores y PLCs en un ambiente, reduciendo el tiempo de puesta en marcha para nuevos concentradores.

Las empresas enfocadas en minería como Epiroc, Hexagon y Sandvik adaptan equipos y software a restricciones subterráneas. La ola de adquisiciones de Epiroc en sensado y automatización fortalece su pila de analítica subterránea. Sandvik deriva el 69% de ingresos de partes de posventa y consumibles, ilustrando énfasis estratégico en servicios de ciclo de vida que aseguran clientes. Hexagon integra software de planificación minera con posicionamiento de alta precisión, convirtiendo modelos geológicos directamente en patrones de perforación autónomos. Start-ups como KoBold Metals recaudaron USD 537 millones en 2025 para aplicar IA a objetivos de exploración, introduciendo tensión competitiva en descubrimiento de etapa temprana. Los especialistas en ciberseguridad emergen para asegurar redes OT, abordando brechas no servidas por proveedores IT tradicionales.

Las alianzas estratégicas aumentan ya que los proveedores reconocen que ninguna sola empresa puede dominar hardware, software y conectividad sola. Nokia se asocia con Vale, mientras Ericsson trabaja con Newmont en 5G. IBM y SAP suministran capas de gestión de datos que agregan entradas de camiones, plantas y sensores ambientales, habilitando optimización de perforación a molino. La economía de plataforma incentiva APIs abiertas, permitiendo a desarrolladores terceros crear aplicaciones para voladura, ventilación o monitoreo de relaves. Mientras las estructuras de contrato evolucionan hacia pagos basados en resultados, los proveedores de tecnología asumen mayor riesgo de desempeño, profundizando relaciones colaborativas pero elevando barreras para nuevos participantes.

Líderes de la Industria de Minería Inteligente

-

Cisco Systems Inc.

-

Wenco International Mining Systems Ltd

-

SAP SE

-

Rockwell Automation Inc.

-

Komatsu Mining Corporation

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Desarrollos Recientes de la Industria

- Junio 2025: Newmont desplegó 5G Privado de Ericsson en su operación Cadia, elevando la capacidad de nivelación en un 50% y expandiendo cobertura a 3.000 m.

- Mayo 2025: Microsoft lanzó servicios de IA y nube adaptativa diseñados para transformación digital minera.

- Abril 2025: ABB confirmó planes para listar su división de Robótica para T2 2026 después de que la unidad generara USD 2,3 mil millones en ingresos 2024.

- Marzo 2025: Sandvik reportó 69% de ingresos de partes, servicios y consumibles mientras expandía AutoMine.

- Enero 2025: Vodafone España comenzó despliegue de 5G privado en la mina de potasa Muga para impulsar conectividad.

- Enero 2025: Siemens develó innovaciones de gemelos digitales para minería en CES 2025.

Alcance del Informe Global del Mercado de Minería Inteligente

La minería inteligente usa información, autonomía y tecnología para mejorar la seguridad del sitio minero, reducir costos operacionales y aumentar la productividad. Las empresas mineras ponen un premio en aumentar la productividad ofreciendo soluciones de software de vanguardia. También incluye equipos robóticos controlados remotamente para extracción de minerales y metales, conocido como minería telerobótica, que reduce el riesgo para los mineros.

El tamaño del mercado para minería inteligente fue evaluado analizando soluciones individuales ofrecidas en el estudio. El estudio también rastrea posicionamiento de mercado e ingresos de proveedores analizando el tamaño total del mercado. El estudio rastrea parámetros clave de mercado, influenciadores de crecimiento subyacentes y principales proveedores en la industria, que soportan estimaciones de mercado y tasas de crecimiento sobre el período de pronóstico. El estudio analiza además el impacto general del COVID-19 en el ecosistema. El alcance del informe abarca dimensionamiento de mercado y pronóstico para segmentación por solución, tipo de servicio, tipo de minería y geografía. Los tamaños y pronósticos de mercado se proporcionan en términos de valor (USD mil millones) para todos los segmentos anteriores.

| Sistemas de Control Inteligente |

| Gestión Inteligente de Activos |

| Sistemas de Seguridad y Protección |

| Software de Gestión de Datos y Analítica |

| Monitoreo y Visualización |

| Transporte y Perforación Autónoma |

| Otras Soluciones |

| Integración de Sistemas |

| Servicios de Consultoría |

| Ingeniería y Mantenimiento |

| Servicios Gestionados |

| Minería Subterránea |

| Minería de Superficie (a Cielo Abierto) |

| Internet de las Cosas (IoT) |

| Inteligencia Artificial y Analítica |

| Robótica y Automatización |

| Conectividad (5G/LTE) |

| Computación en Nube y Borde |

| América del Norte | Estados Unidos | |

| Canadá | ||

| México | ||

| Europa | Alemania | |

| Reino Unido | ||

| Francia | ||

| Italia | ||

| España | ||

| Rusia | ||

| Resto de Europa | ||

| Asia-Pacífico | China | |

| Japón | ||

| India | ||

| Corea del Sur | ||

| ASEAN | ||

| Australia y Nueva Zelanda | ||

| Resto de Asia-Pacífico | ||

| América del Sur | Brasil | |

| Argentina | ||

| Resto de América del Sur | ||

| Medio Oriente y África | Medio Oriente | Arabia Saudita |

| EAU | ||

| Turquía | ||

| Resto de Medio Oriente | ||

| África | Sudáfrica | |

| Nigeria | ||

| Resto de África | ||

| Por Solución | Sistemas de Control Inteligente | ||

| Gestión Inteligente de Activos | |||

| Sistemas de Seguridad y Protección | |||

| Software de Gestión de Datos y Analítica | |||

| Monitoreo y Visualización | |||

| Transporte y Perforación Autónoma | |||

| Otras Soluciones | |||

| Por Tipo de Servicio | Integración de Sistemas | ||

| Servicios de Consultoría | |||

| Ingeniería y Mantenimiento | |||

| Servicios Gestionados | |||

| Por Tipo de Minería | Minería Subterránea | ||

| Minería de Superficie (a Cielo Abierto) | |||

| Por Tecnología | Internet de las Cosas (IoT) | ||

| Inteligencia Artificial y Analítica | |||

| Robótica y Automatización | |||

| Conectividad (5G/LTE) | |||

| Computación en Nube y Borde | |||

| Por Geografía | América del Norte | Estados Unidos | |

| Canadá | |||

| México | |||

| Europa | Alemania | ||

| Reino Unido | |||

| Francia | |||

| Italia | |||

| España | |||

| Rusia | |||

| Resto de Europa | |||

| Asia-Pacífico | China | ||

| Japón | |||

| India | |||

| Corea del Sur | |||

| ASEAN | |||

| Australia y Nueva Zelanda | |||

| Resto de Asia-Pacífico | |||

| América del Sur | Brasil | ||

| Argentina | |||

| Resto de América del Sur | |||

| Medio Oriente y África | Medio Oriente | Arabia Saudita | |

| EAU | |||

| Turquía | |||

| Resto de Medio Oriente | |||

| África | Sudáfrica | ||

| Nigeria | |||

| Resto de África | |||

Preguntas Clave Respondidas en el Informe

¿Cuál es el valor actual del mercado de minería inteligente?

El mercado de minería inteligente se sitúa en USD 16,87 mil millones en 2025 y se pronostica crecer a una TCAC del 11,2% a USD 28,65 mil millones para 2030.

¿Qué región lidera la adopción de minería inteligente?

Asia-Pacífico comanda el 38,3% de participación de ingresos, impulsado por el procesamiento de minerales críticos chino y los despliegues de flotas autónomas de Australia, con una TCAC proyectada del 12,0% hasta 2030.

¿Qué segmento de solución domina el gasto?

La gestión inteligente de activos mantiene el 31,5% de los ingresos de 2024 ya que los mineros se enfocan en mantenimiento predictivo y monitoreo en tiempo real antes de escalar autonomía.

¿Qué tan rápido está creciendo el transporte autónomo?

Las soluciones de transporte y perforación autónoma se proyectan expandir a una TCAC del 11,5% hasta 2030 respaldadas por ganancias probadas de seguridad y productividad.

¿Por qué son importantes las redes 5G privadas para las minas?

El 5G privado ofrece cobertura de baja latencia y área amplia esencial para control remoto de equipos autónomos y analítica en tiempo real, como se demostró por el impulso del 50% en capacidad de nivelación de Newmont en Cadia.

¿Cuál es la principal barrera para la adopción digital en minería?

El alto capital inicial y ROI incierto siguen siendo la principal restricción, particularmente para operadores de nivel medio, reduciendo el apetito de inversión a corto plazo a pesar de beneficios claros a largo plazo.

Última actualización de la página el: