Tamaño y Participación del Mercado Inmobiliario Residencial de los Emiratos Árabes Unidos

Análisis del Mercado Inmobiliario Residencial de los Emiratos Árabes Unidos por Mordor Intelligence

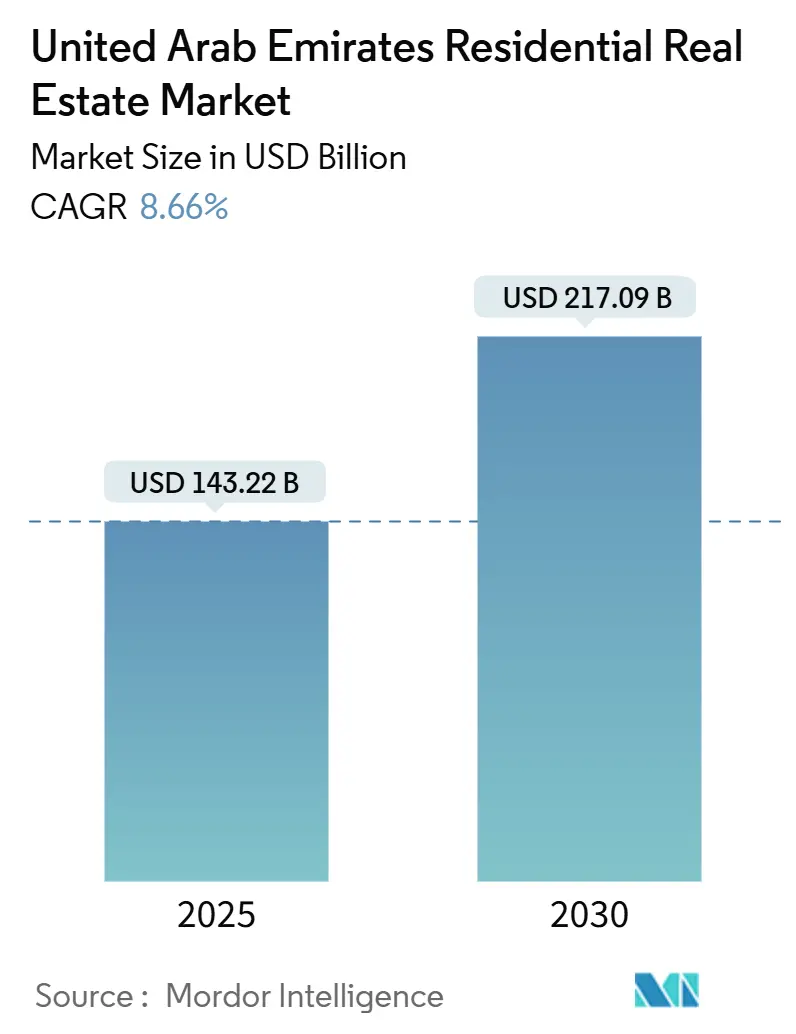

El mercado inmobiliario residencial de EAU está valorado en USD 143,22 mil millones en 2025 y se pronostica que ascienda a USD 217,09 mil millones en 2030, avanzando a una TCAC del 8,66%. La profundidad del mercado se amplía a medida que la migración récord de millonarios, la liberalización de visas y la infraestructura post-Expo elevan tanto la demanda como los volúmenes de transacciones. Los promotores primarios aceleran las carteras de proyectos en planos mientras las herramientas de diseño impulsadas por tecnología comprimen los tiempos de construcción y aumentan la rentabilidad. La oferta permanece ajustada en relación al crecimiento poblacional, reforzando la resistencia de precios incluso cuando las nuevas entregas van por detrás de los pronósticos. Mientras tanto, Ras Al Khaimah gana prominencia respaldado por proyectos turísticos emblemáticos que redirigen capital fuera del núcleo de Dubái, agregando una nueva capa de diversificación geográfica al mercado inmobiliario residencial de EAU.

Puntos Clave del Informe

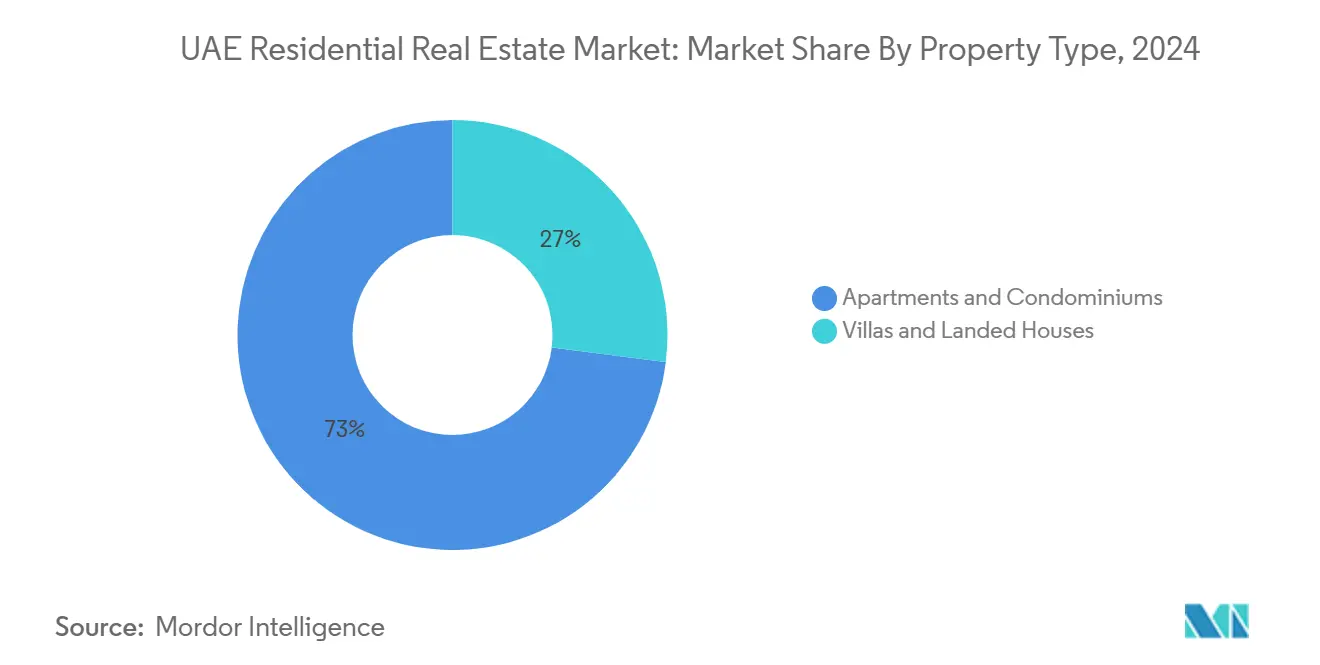

- Por tipo de propiedad, los apartamentos y condominios lideraron con el 73% de la participación del mercado inmobiliario residencial de EAU en 2024; las villas y casas unifamiliares se están expandiendo a una TCAC del 9,20% hasta 2030.

- Por banda de precios, el segmento de mercado medio representó el 47% del tamaño del mercado inmobiliario residencial de EAU en 2024; se proyecta que el nivel de lujo crezca a una TCAC del 10,00% hasta 2030.

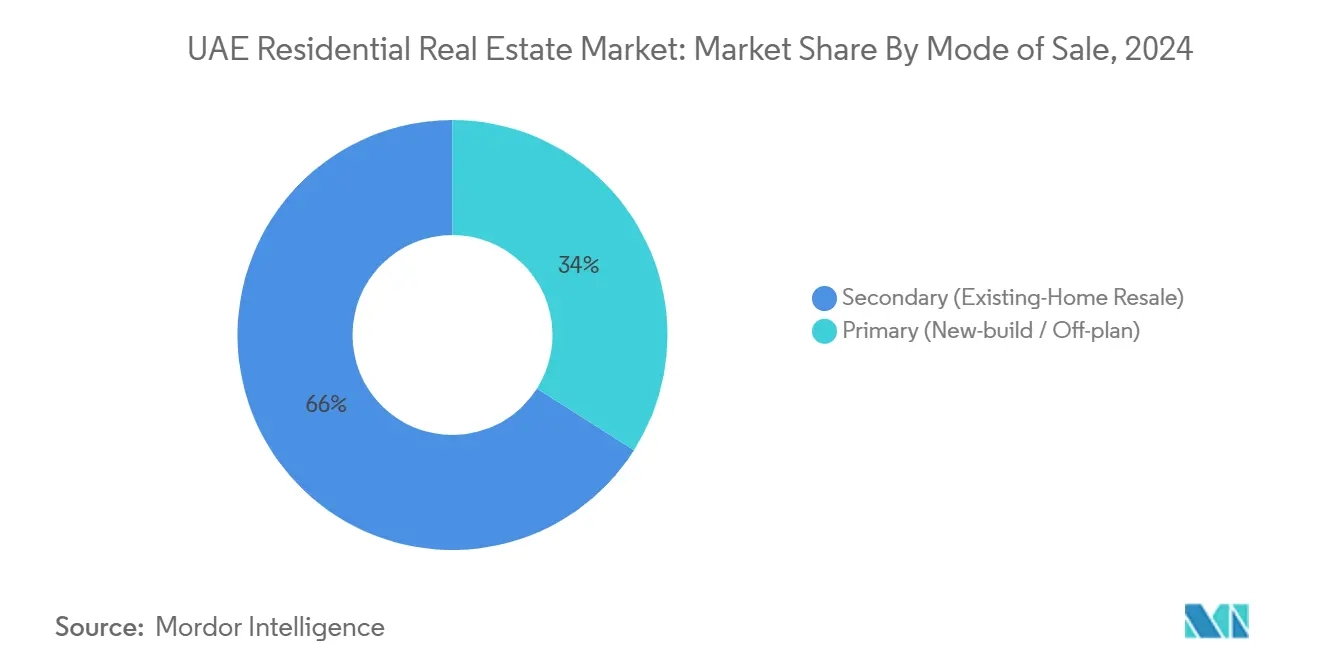

- Por modalidad de venta, las transacciones secundarias mantuvieron una participación del 66% del tamaño del mercado inmobiliario residencial de EAU en 2024, mientras que las ventas primarias registraron la TCAC pronosticada más alta del 10,39% hasta 2030.

- Por modelo de negocio, las transacciones de venta representaron el 74% del tamaño del mercado inmobiliario residencial de EAU en 2024; los alquileres están avanzando a una TCAC del 9,44% hasta 2030.

- Por emiratos, Dubái capturó el 45% de la participación del mercado inmobiliario residencial de EAU en 2024; Ras Al Khaimah es el emirato de más rápido crecimiento con una TCAC del 10,05% hasta 2030.

Tendencias e Insights del Mercado Inmobiliario Residencial de los Emiratos Árabes Unidos

Análisis de Impacto de Impulsores

| Impulsor | (~) % Impacto en Pronóstico TCAC | Relevancia Geográfica | Cronología de Impacto |

|---|---|---|---|

| Reformas de visa ampliando base de compradores | +1.8% | Global, concentrado en Dubái y Abu Dabi | Largo plazo (≥ 4 años) |

| Afluencia de individuos de patrimonio ultra alto elevando lujo | +1.5% | Corredores de lujo de Dubái y Abu Dabi | Corto plazo (≤ 2 años) |

| Legado de Expo-2020 estimulando inmigración interna | +1.2% | Núcleo de Dubái, derrame a Emiratos del Norte | Mediano plazo (2-4 años) |

| Políticas de trabajo remoto del CCG aumentando retención | +0.9% | Regional CCG, más fuerte en Dubái | Mediano plazo (2-4 años) |

| Mandatos de hogares inteligentes acelerando unidades tecnológicas | +0.7% | Área metropolitana de Dubái | Largo plazo (≥ 4 años) |

| Centros logísticos impulsando demanda de villas | +0.5% | Dubái Sur, zonas industriales de Abu Dabi | Mediano plazo (2-4 años) |

| Fuente: Mordor Intelligence | |||

Legado de Expo-2020 estimulando inmigración a largo plazo y demanda de vivienda

La infraestructura post-Expo de Dubái sostiene la absorción residencial. La población alcanzó 3,8 millones en 2024, un 5% interanual, mientras las llegadas de turistas aumentaron 9% a 18,7 millones. Q1 2025 anotó 43.000 transacciones residenciales por valor de AED 115 mil millones, un 23% más en volumen respecto a 2024. Las mejoras de transporte, espacios públicos más verdes y una economía de servicios diversificada sustentan la transformación del emirato de una parada comercial transitoria a un centro de vida permanente. Los Emiratos del Norte también se benefician ya que la conectividad mejorada canaliza nuevos residentes hacia el exterior.

Reformas de visa (Visas Doradas y de Jubilación) ampliando base de compradores

Las vías de residencia simplificadas atraen inversores globales al mercado inmobiliario residencial de EAU. Las emisiones de Visa Dorada aumentaron 52% en H1 2024 después de exenciones de tarifas y umbrales de pago inicial relajados. El procesamiento eficiente de 7-10 días convierte consultas en escrituras, mientras los compradores europeos se protegen contra regímenes fiscales más estrictos en casa. Una visa de jubilación dedicada de cinco años ancla un nicho naciente de vivienda para adultos mayores, ampliando la demanda general más allá de los segmentos convencionales de expatriados.

Aumento de individuos de patrimonio ultra alto impulsando segmento de lujo

Un pronóstico de flujo neto de entrada de 6.700 millonarios en 2024 refuerza la absorción del nivel superior. Lanzamientos emblemáticos como Bay Villas de Nakheel se agotan de la noche a la mañana con precios que superan USD 4 millones. Solo los compradores rusos inyectaron USD 6,3 mil millones desde 2022, y los desarrolladores responden con USD 21 mil millones de inventario premium fresco. Cero impuesto sobre la renta y estabilidad política elevan a EAU por encima de mercados rivales de refugio seguro.

Políticas de trabajo remoto del CCG aumentando retención de inquilinos expatriados

La flexibilidad en todo el Golfo permite a profesionales retener empleos del país de origen mientras se establecen permanentemente en los Emiratos, estabilizando la demanda de alquiler. Casi el 18% de los inquilinos de Abu Dabi se convirtieron a propiedad en 2024. Más de 900.000 contratos de alquiler digitales registrados en 2024 reflejan mayor transparencia y adhesión en el mercado de arrendamiento[1]Dubai Land Department, "Smart Rental Index 2025 Launch," Dubai Land Department, dubailand.gov.ae. La mezcla de políticas alarga la duración promedio de tenencia y apoya flujos de efectivo predecibles para propietarios.

Análisis de Impacto de Restricciones

| Restricción | (~) % Impacto en Pronóstico TCAC | Relevancia Geográfica | Cronología de Impacto |

|---|---|---|---|

| Aumento de tasas hipotecarias comprimiendo accesibilidad para compradores de ingresos medios | -1.2% | Nacional, agudo en Dubái y Abu Dabi | Mediano plazo (2-4 años) |

| Riesgo de sobreoferta en cartera de apartamentos de gran altura | -1.0% | Corredores principales de Dubái y Abu Dabi | Mediano plazo (2-4 años) |

| Precios volátiles del petróleo limitando gasto federal y subsidios | -0.8% | Programas federales, más fuerte en Emiratos del Norte | Corto plazo (≤ 2 años) |

| Retrasos en registro de escrituras en Emiratos del Norte | -0.6% | Ras Al Khaimah, Sharjah, Ajman | Corto plazo (≤ 2 años) |

| Fuente: Mordor Intelligence | |||

Precios volátiles del petróleo limitando gasto federal y subsidios

Los ingresos fluctuantes del crudo amenazan las asignaciones de vivienda asequible, especialmente en los Emiratos del Norte dependientes de subsidios. Un desembolso reciente de AED 2,3 mil millones limpia un atraso pero subraya la vulnerabilidad a los vaivenes de materias primas. La diversificación económica más amplia amortigua el impacto, sin embargo la incertidumbre sobre ciclos presupuestarios puede diferir cronogramas de proyectos y amortiguar la absorción a corto plazo[2]Emirates News Agency Staff, "Sheikh Zayed Housing Programme Approves AED 2.3 Billion for Citizens," Emirates News Agency, wam.ae.

Aumento de tasas hipotecarias comprimiendo accesibilidad para compradores de ingresos medios

El EIBOR a 12 meses alcanzó 5,306% en junio de 2024, elevando las tasas hipotecarias minoristas al 6,65% para expatriados. Los costos de financiamiento aprietan a compradores que dependen de estructuras de préstamo-a-valor del 85%, particularmente en el mercado medio. Las ofertas en efectivo dominan Abu Dabi con el 70% de las transacciones, suavizando el golpe en el extremo superior del mercado inmobiliario residencial de EAU, pero los vientos en contra del financiamiento persisten para hogares asalariados.

Análisis de Segmentos

Por Tipo de Propiedad: Las villas impulsan la expansión premium

Los apartamentos mantuvieron una participación dominante del 73% del mercado inmobiliario residencial de EAU en 2024 ya que los inversores favorecieron activos compactos generadores de rendimiento. Los lanzamientos de Q1 2025 agregaron 25.000 nuevas unidades de apartamentos, y los rendimientos de alquiler promedio se mantuvieron estables en 6,7%. Las características de hogar inteligente se están volviendo estándar, mejorando las primas de precio en un grupo de inventario saturado.

Las villas son el claro motor de crecimiento, avanzando a una TCAC del 9,20%. Las zonas periféricas como Dubái Sur presencian una absorción robusta ya que los profesionales intercambian proximidad por espacio. La actualización de USD 128 mil millones del Aeropuerto Al Maktoum cataliza la demanda, y los desarrolladores agrupan cronogramas de pago flexibles para ampliar el acceso. El tamaño del mercado inmobiliario residencial de EAU para villas está destinado a expandirse más rápido que cualquier otra categoría de propiedad hasta 2030

Por Banda de Precios: El segmento de lujo se acelera en medio de migración de riqueza

El mercado medio ancla el 47% del gasto, suministrando vivienda para expatriados calificados que ganan AED 3.000-10.000 por mes. Las liberaciones dirigidas de tierra agregarán 17.080 unidades asequibles, sin embargo solo el 25% del nuevo stock es verdaderamente accesible para familias promedio, revelando una brecha de accesibilidad.

Los hogares de lujo están escalando a una TCAC del 10,00% ya que las élites globales reubican capital y familias. Saadiyat Island registró un salto de precios del 12% en 2024, y los rendimientos rondan cerca del 6,5%. Las asociaciones como Modon y Candy Capital expanden las carteras ultra-lujo, señalando la confianza del desarrollador en la demanda sostenida del mercado superior dentro del mercado inmobiliario residencial de EAU.

Por Modalidad de Venta: El mercado primario gana impulso

Las transacciones secundarias dominaron el 66% de la facturación en 2024, produciendo AED 60 mil millones en ganancias de reventa y ratificando liquidez profunda. El producto listo permite ocupación inmediata, atrayendo a inversores orientados al rendimiento.

Las ventas primarias, sin embargo, están aumentando a una TCAC del 10,39%. Las ofertas sobre planos representaron el 56% de la actividad de Q1 2025 ya que los compradores persiguen personalización y apreciación de capital. Con 1.034 proyectos activos totalizando 288.020 unidades, los desarrolladores alimentarán oferta fresca en el tamaño del mercado inmobiliario residencial de EAU mientras los pilotos de tokenización pionerean puntos de entrada fraccionarios.

Por Modelo de Negocio: El mercado de alquiler gana tracción

Las ventas aún prevalecieron en 2024 con un 74% del corte del tamaño del mercado inmobiliario residencial de EAU, producto de legislación de propiedad absoluta e incentivos de residencia. Las ganancias de capital se combinan con ingresos por alquiler para crear una atracción poderosa para inversores globales.

Los alquileres están avanzando a una TCAC del 9,44% ya que los aumentos de tasas refuerzan los rendimientos. Los alquileres promedio de Dubái subieron 16% en 2024, y los alquileres a corto plazo ganaron 7% de retornos en zonas premium. Los índices de alquiler impulsados por IA están incrustando transparencia, lo que a su vez impulsa la participación de propietarios institucionales dentro de la industria inmobiliaria residencial de EAU.

Análisis Geográfico

Dubái es el ancla del sistema, contribuyendo con el 45% de la actividad pero cambiando hacia un crecimiento más estable y habilitado por tecnología. El valor de transacciones aumentó 30% interanual en Q1 2025, pero las entregas siguieron por detrás de las proyecciones en un 11%, ajustando la vacancia y elevando los alquileres. Las inversiones de ciudad inteligente y expansiones aeroportuarias sustentan la próxima ola de creación de valor. Los recintos emergentes como Dubái Sur registraron AED 16,1 mil millones en ventas durante 2024 y un aumento del 20% en demanda de alquiler en 2025, extendiendo la huella urbana del mercado inmobiliario residencial de EAU[3]Government of Dubai Media Office Staff, "Dubai South Records AED 16.1 Billion in 2024 Real Estate Sales," Government of Dubai Media Office, mediaoffice.ae.

Abu Dabi avanza con inventario diversificado e iniciativas de ciudad inteligente a gran escala. Las comunidades asequibles como Al Reef rinden 9,95%, los distritos de mercado medio como Al Reem Island aumentaron 4% en valor de capital, y las islas de lujo ganaron hasta 7%. La ciudad cognitiva Aion Sentia de AED 2,5 mil millones y una cartera de proyectos de uso mixto cementan el empuje de la capital hacia formatos de vida de alta tecnología y sostenibles dentro del mercado inmobiliario residencial de EAU más amplio.

Ras Al Khaimah encabeza el crecimiento futuro, proyectando una TCAC del 10,05% ya que la regeneración liderada por turismo convierte costa ociosa en enclaves premium. Sharjah y otros Emiratos del Norte llenan el vacío de accesibilidad, respaldados por subvenciones federales de vivienda y corredores de transporte inter-emiratos. Colectivamente, el mosaico geográfico mejora la resistencia y dispersa el riesgo de inversión a través del mercado inmobiliario residencial de EAU.

Panorama Competitivo

El mercado inmobiliario de EAU exhibe fragmentación moderada, con los cinco principales desarrolladores representando aproximadamente el 55% de los lanzamientos sobre planos, creando oportunidades para jugadores de nicho. Emaar, logrando ingresos récord en 2024, está persiguiendo activamente asociaciones transfronterizas para desbloquear capacidad adicional. Similarmente, Aldar está expandiendo su portafolio introduciendo un parque logístico de 1,55 millones de pies², armonizando ecosistemas residenciales e industriales.

La tecnología es el campo de batalla emergente. Las firmas PropTech afirman que las plantas optimizadas por IA pueden elevar los márgenes de ganancia de desarrolladores hasta un 40%, acelerando la adopción entre incumbentes que buscan diferenciación. Se espera que el sandbox de tokenización del Departamento de Tierras de Dubái capture el 7% de las transacciones para 2033, atrayendo entrantes fintech a la industria inmobiliaria residencial de EAU.

Las empresas conjuntas proliferan en el extremo de lujo. El pacto de Modon con Candy Capital amplía la opcionalidad de diseño para compradores de patrimonio ultra alto. La vivienda asequible también atrae nuevo capital ya que las liberaciones de tierra gubernamentales reducen las barreras de entrada. La transparencia regulatoria, incluyendo el Smart Rental Index 2025, estandariza valuaciones y reduce la fricción, fomentando la disciplina competitiva dentro del mercado inmobiliario residencial de EAU.

Líderes de la Industria Inmobiliaria Residencial de los Emiratos Árabes Unidos

-

Aldar Properties

-

Nakheel PJSC

-

Damac Properties

-

Deyaar Development

-

Emaar Properties PJSC

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Desarrollos Recientes de la Industria

- Mayo 2025: Dubai Holding completó una OPI de REIT residencial, recaudando USD 584 millones sobre USD 15 mil millones en órdenes, subrayando el apetito del inversor por vehículos de ingresos respaldados por propiedades

- Marzo 2025: Dubái aprobó 17.080 nuevas unidades asequibles sobre 1,46 millones de m² de tierra para satisfacer la demanda de ingresos medios.

- Febrero 2025: KEZAD Group anunció una expansión de infraestructura que mejora el derrame residencial en Abu Dabi.

- Enero 2025: El Departamento de Tierras de Dubái lanzó el Smart Rental Index 2025, integrando modelos de precios de IA.

Alcance del Informe del Mercado Inmobiliario Residencial de los Emiratos Árabes Unidos

El informe del mercado inmobiliario residencial de EAU proporciona insights con una visión general de la economía y el mercado, el impacto de la pandemia COVID-19 en el mercado, tendencias de compra inmobiliaria - insights socioeconómicos y demográficos, iniciativas gubernamentales, aspectos regulatorios para el sector inmobiliario residencial, insights sobre el tamaño de préstamos inmobiliarios y tendencias de préstamo a valor, enfoque en innovación tecnológica, startups y proptech en bienes raíces, demanda y oferta de bienes raíces residenciales en EAU y ciudades clave, insights sobre rendimientos de alquiler en el segmento inmobiliario, insights sobre penetración del mercado de capitales y REIT, insights sobre apoyo de vivienda asequible proporcionado por el gobierno y asociaciones público-privadas, y dinámicas del mercado, entre otros. El informe también presenta un impacto en profundidad de COVID-19 a corto y largo plazo.

El informe también cubre información cualitativa y cuantitativa sobre segmentos por tipo (apartamentos/condominios y villas/casas unifamiliares) y ciudades clave (Dubái, Abu Dabi y Sharjah). Adicionalmente, el informe también proporciona perfiles de empresas para entender el panorama competitivo del mercado.

| Apartamentos y Condominios |

| Villas y Casas Unifamiliares |

| Asequible |

| Mercado medio |

| Lujo |

| Primaria (Nueva construcción / Sobre planos) |

| Secundaria (Reventa de vivienda existente) |

| Dubái |

| Abu Dabi |

| Sharjah |

| Ras Al Khaimah |

| Resto de EAU |

| Por Tipo de Propiedad | Apartamentos y Condominios |

| Villas y Casas Unifamiliares | |

| Por Banda de Precios | Asequible |

| Mercado medio | |

| Lujo | |

| Por Modalidad de Venta | Primaria (Nueva construcción / Sobre planos) |

| Secundaria (Reventa de vivienda existente) | |

| Por Emiratos | Dubái |

| Abu Dabi | |

| Sharjah | |

| Ras Al Khaimah | |

| Resto de EAU |

Preguntas Clave Respondidas en el Informe

¿Cuál es el valor proyectado del mercado inmobiliario residencial de EAU para 2030?

Se espera que el mercado alcance USD 217,09 mil millones para 2030, reflejando una TCAC del 8,66%.

¿Qué tipo de propiedad está creciendo más rápido en el mercado inmobiliario residencial de EAU?

Las villas y casas unifamiliares lideran el crecimiento con una TCAC del 9,20% hasta 2030 debido a la demanda de espacios de vida más grandes.

¿Por qué Ras Al Khaimah está atrayendo inversores inmobiliarios?

Un resort integrado de USD 4 mil millones y una estrategia turística de apoyo posicionan a Ras Al Khaimah como el emirato de más rápido crecimiento con una perspectiva de TCAC del 10,05%.

¿Cómo están influyendo las reformas de visa en el mercado inmobiliario residencial de EAU?

Las visas doradas y de jubilación facilitan los requisitos de residencia, aumentando la participación de compradores extranjeros y ampliando la demanda general.

Última actualización de la página el: