Tamaño y Participación del Mercado de Dispositivos Ortopédicos

Análisis del Mercado de Dispositivos Ortopédicos por Mordor Intelligence

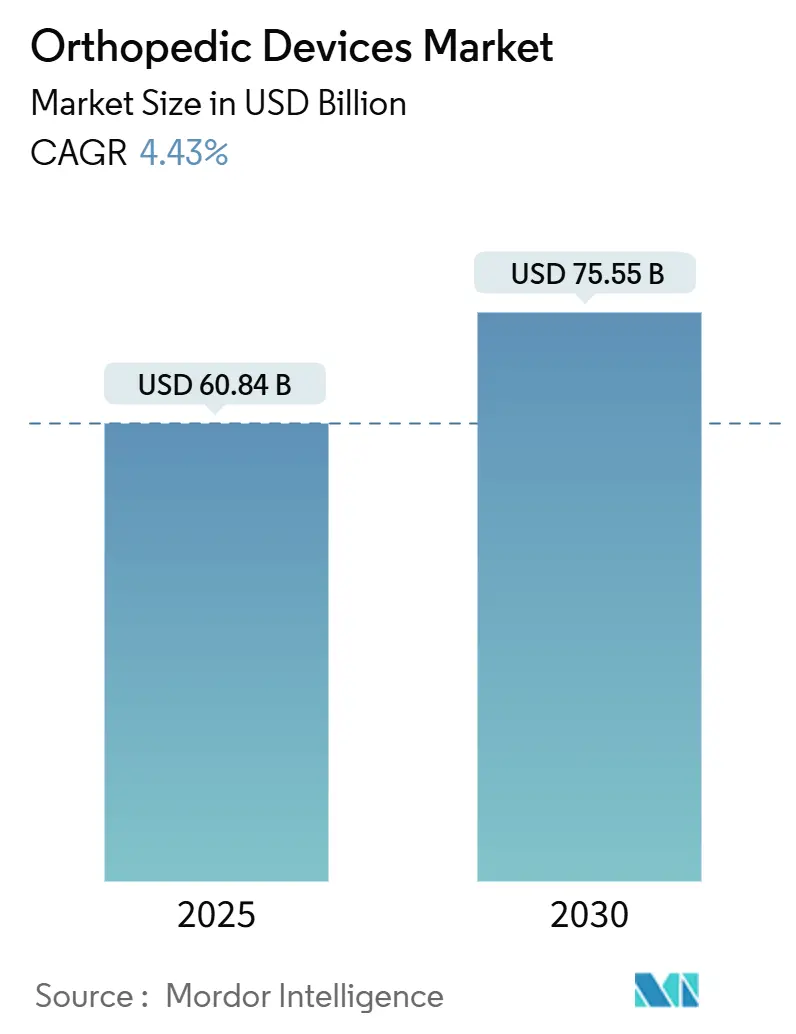

El mercado de dispositivos ortopédicos está valorado en USD 60,84 mil millones en 2025 y se pronostica que alcance USD 75,55 mil millones en 2030, avanzando con una TCAC del 4,43%. La curva de crecimiento es constante en lugar de rápida, reflejando una demanda en maduración, políticas de reembolso más estrictas y un giro hacia las compras basadas en valor. Los volúmenes de reconstrucción articular continúan expandiéndose respaldados por el envejecimiento de la población, mientras que la planificación quirúrgica asistida por IA y la guía robótica mejoran la precisión clínica y acortan las ventanas de recuperación. Los fabricantes también están invirtiendo en implantes impresos en 3-D y bioabsorbibles para superar las limitaciones de los metales tradicionales, respaldando una cartera de soluciones específicas para pacientes. Al mismo tiempo, el mercado de dispositivos ortopédicos siente presión de las vías de aprobación complejas y los recortes de reembolso a cirujanos, factores que moderan la aceleración a pesar de la demografía favorable.[1]PubMed, "Reimbursement Patterns in Total Joint Arthroplasty," pubmed.ncbi.nlm.nih.gov

Puntos Clave del Informe

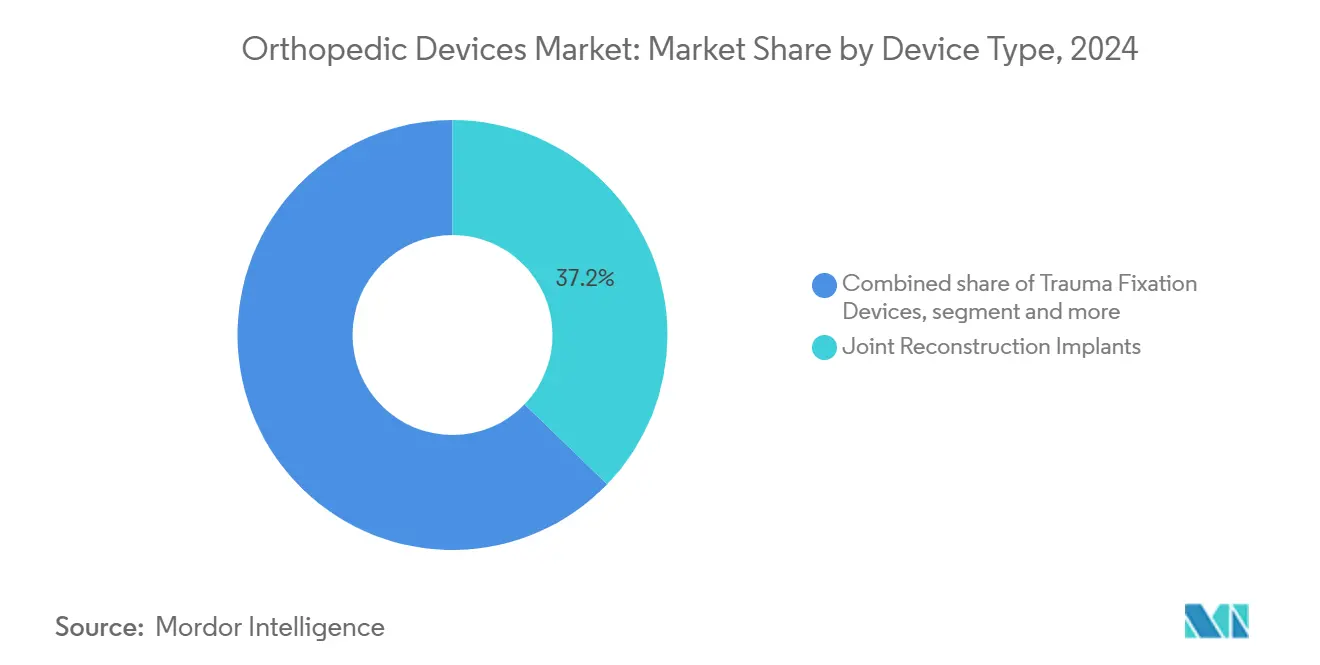

- Por tipo de dispositivo, los implantes de reconstrucción articular mantuvieron el 37,16% de la participación del mercado de dispositivos ortopédicos en 2024, mientras que se proyecta que los ortobiológicos crezcan a una TCAC del 5,86% hasta 2030.

- Por material, el titanio y las aleaciones de titanio representaron el 42,84% de la participación del tamaño del mercado de dispositivos ortopédicos en 2024; se pronostica que los materiales bioabsorbibles y compuestos se expandan a una TCAC del 6,58% hasta 2030.

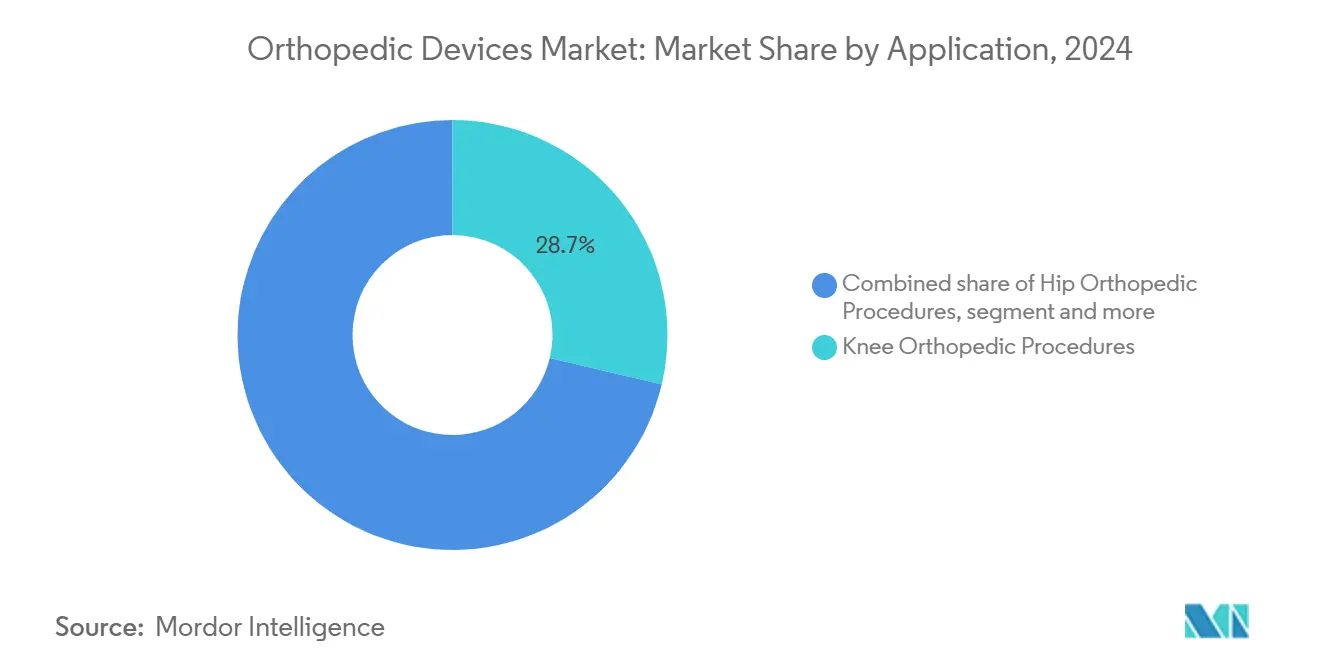

- Por aplicación, los procedimientos de rodilla capturaron el 28,73% de participación del tamaño del mercado de dispositivos ortopédicos en 2024, mientras que los procedimientos de columna avanzan a una TCAC del 5,67% hasta 2030.

- Por usuario final, los hospitales controlaron el 62,32% de participación de ingresos en 2024, mientras que los centros de cirugía ambulatoria registran la TCAC proyectada más alta del 6,12% hasta 2030.

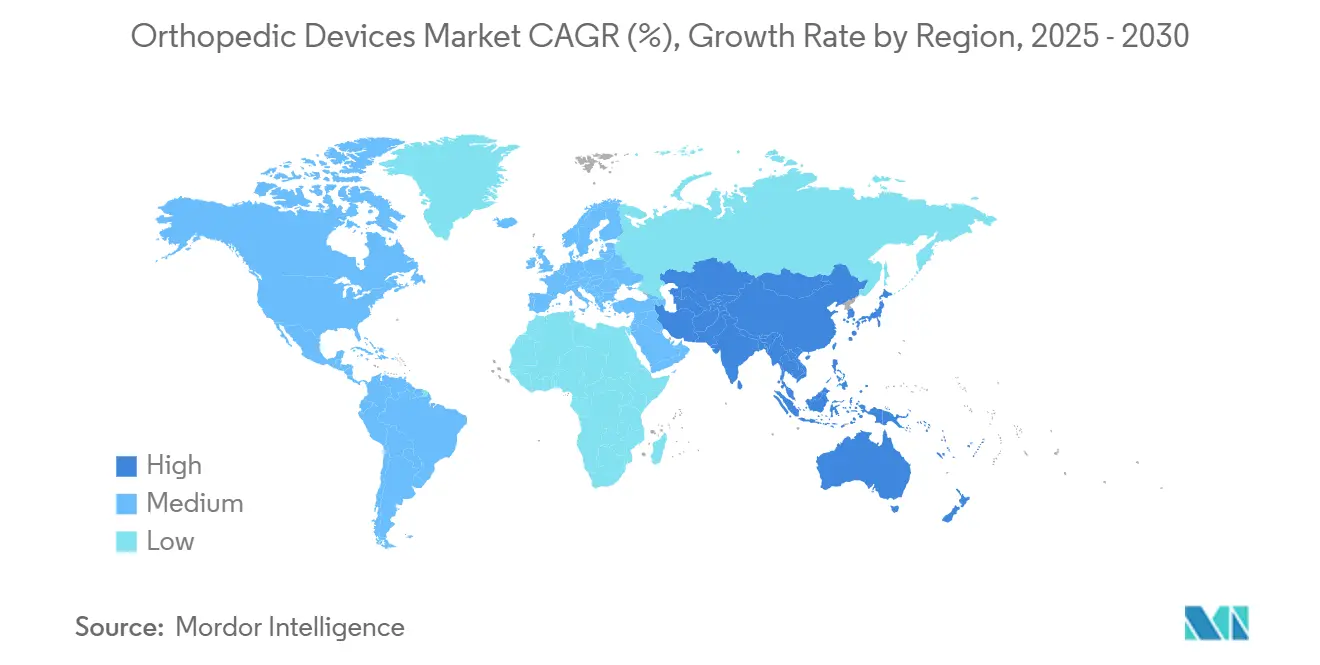

- Por geografía, América del Norte lideró con el 44,62% de participación de ingresos en 2024; Asia-Pacífico está establecido para registrar el crecimiento más rápido a una TCAC del 7,23% durante el mismo período.

Tendencias e Insights del Mercado Global de Dispositivos Ortopédicos

Análisis de Impacto de Impulsores

| Impulsor | (~) % Impacto en Pronóstico TCAC | Relevancia Geográfica | Cronología de Impacto |

|---|---|---|---|

| Población envejeciente impulsando procedimientos de articulaciones degenerativas | +1.2% | Global; más alto en América del Norte y Europa | Largo plazo (≥ 4 años) |

| Número creciente de cirugías de reconstrucción de articulaciones grandes | +0.8% | Global; notablemente Asia-Pacífico y América del Norte | Mediano plazo (2-4 años) |

| Avances tecnológicos en implantes impresos en 3-D y bioabsorbibles | +0.6% | América del Norte y Europa liderando; expandiéndose a Asia-Pacífico | Mediano plazo (2-4 años) |

| Planificación quirúrgica impulsada por IA y robótica mejoran resultados | +0.5% | América del Norte y Europa; adopción selectiva en Asia-Pacífico | Mediano plazo (2-4 años) |

| Creciente incidencia de trauma ortopédico y accidentes | +0.4% | Global; crecimiento más fuerte en mercados emergentes | Corto plazo (≤ 2 años) |

| Atención basada en valor impulsando implantes modulares costo-eficientes | +0.3% | Principalmente América del Norte y Europa | Largo plazo (≥ 4 años) |

| Fuente: Mordor Intelligence | |||

Población Envejeciente Impulsando Procedimientos de Articulaciones Degenerativas

Se proyecta que los reemplazos de cadera en Estados Unidos alcancen 635.000 casos y los reemplazos de rodilla 1,28 millones para 2030, ilustrando cómo la longevidad cambia la demanda hacia implantes de articulaciones grandes. Trayectorias similares aparecen mundialmente; Colombia espera 39.270 artroplastias de miembros inferiores para 2050 y Alemania proyecta un aumento del 55% en artroplastia total de rodilla para 2040. Individuos más jóvenes y activos también están optando por cirugía más temprano, extendiendo los ciclos de servicio de implantes e impulsando la adopción de materiales premium. Los sistemas de salud deben por tanto expandir la capacidad quirúrgica, reforzar las redes de rehabilitación y estandarizar el seguimiento de resultados para gestionar eficientemente los aumentos de procedimientos.

Avances Tecnológicos en Implantes Impresos en 3-D y Bioabsorbibles

La fabricación aditiva ahora entrega geometrías adaptadas al paciente que aceleran la osteointegración y reducen el tiempo operatorio. La autorización de la FDA para el primer implante craneal de PEEK en 2024 demostró la aceptación regulatoria de polímeros impresos en 3-D en indicaciones de soporte de carga. Las impresoras de escala industrial en Alabama ya pueden fabricar jaulas espinales con desperdicio mínimo, señalando competitividad de costos. Los dispositivos bioabsorbibles abordan casos de deportes y trauma donde el hardware permanente es innecesario, una capacidad fortalecida por autorizaciones recientes de la FDA de sistemas de plasma rico en plaquetas que fomentan la curación biológica. Estas innovaciones diferencian a los proveedores y abren vías regenerativas que pueden reducir las cargas de revisión a largo plazo.

Planificación Quirúrgica Impulsada por IA y Robótica Mejoran Resultados

Los algoritmos de aprendizaje automático predicen el dimensionamiento óptimo de implantes con hasta 89,5% de precisión, mejorando la alineación y reduciendo el riesgo de revisión. Los sistemas robóticos como Mako SmartRobotics reducen la variabilidad en procedimientos de rodilla y cadera, y la actualización 2025 de la plataforma ahora soporta revisiones complejas de cadera. Zimmer Biomet realizó el primer reemplazo robótico de hombro en 2024, evidenciando expansión rápida a articulaciones adicionales. Los datos tempranos muestran que los casos robóticos producen puntuaciones funcionales más altas y menos complicaciones, factores que pueden compensar los costos de adquisición bajo modelos de pago agrupado.

Creciente Incidencia de Trauma Ortopédico y Accidentes

La movilidad urbana, participación deportiva y caídas entre adultos mayores han elevado los volúmenes de fracturas, sosteniendo la demanda de placas, tornillos y dispositivos especializados de extremidades. La FDA emitió orientación actualizada sobre placas de trauma en 2024 para asegurar que el suministro mantenga el ritmo con los estándares de calidad.[2]Federal Register, "Orthopedic Non-Spinal Bone Plate Guidance," federalregister.gov El Sistema de Placas VOLT recién lanzado de Johnson & Johnson refleja el enfoque de la industria en patrones de fractura complejos. El crecimiento es especialmente fuerte en economías de ingresos medios donde las lesiones por vehículos motorizados permanecen altas, creando oportunidades a corto plazo para líneas de productos de precio medio adaptadas a los límites regionales de reembolso.

Análisis de Impacto de Restricciones

| Restricción | (~) % Impacto en Pronóstico TCAC | Relevancia Geográfica | Cronología de Impacto |

|---|---|---|---|

| Aprobaciones regulatorias estrictas multi-región | −0.8% | Global; Europa más afectada por MDR | Mediano plazo (2-4 años) |

| Reembolso desfavorable y escasez de cirujanos especializados | −1.1% | América del Norte y Europa | Largo plazo (≥ 4 años) |

| Volatilidad de cadena de suministro en materiales de titanio y PEEK | −0.4% | Global; manufactura concentrada en Asia | Corto plazo (≤ 2 años) |

| Migración ambulatoria erosionando márgenes de implantes hospitalarios | −0.6% | América del Norte y Europa; tendencia extendiéndose | Mediano plazo (2-4 años) |

| Fuente: Mordor Intelligence | |||

Aprobaciones Regulatorias Estrictas Multi-Región

El Reglamento de Dispositivos Médicos de Europa, aplicado completamente en 2024, elevó los umbrales de evidencia y extendió los ciclos de revisión, retrasando los lanzamientos de productos e inflando los presupuestos de desarrollo. Cambios paralelos en la FDA, incluyendo nueva orientación de recubrimientos y planes de control de cambios, agregan capas de documentación adicionales, particularmente para implantes antimicrobianos o modificados en superficie. Las empresas ahora deben realizar estudios clínicos multicéntricos y mantener sistemas de vigilancia post-mercado que estiran los recursos de innovadores más pequeños y pueden ralentizar la difusión tecnológica.

Reembolso Desfavorable y Escasez de Cirujanos Especializados

El pago a cirujanos por artroplastia primaria y de revisión ha disminuido tanto en planes Medicare Advantage como comerciales, recortando la rentabilidad de procedimientos y amortiguando la adopción de implantes premium. Las negaciones de reclamaciones también se han vuelto más frecuentes ya que los pagadores escudriñan la necesidad, agregando carga administrativa. Concurrentemente, los espacios de residencia ortopédica son insuficientes para satisfacer la demanda creciente, y las plataformas robóticas requieren entrenamiento adicional. Los hospitales por tanto caminan cuidadosamente antes de invertir en sistemas nuevos costosos, limitando el potencial alcista a corto plazo para vendedores de dispositivos.

Análisis de Segmentos

Por Tipo de Dispositivo: Reconstrucción Articular Lidera la Innovación

Los implantes de reconstrucción articular mantuvieron el 37,16% de la participación del mercado de dispositivos ortopédicos en 2024, anclados por volúmenes de reemplazo de cadera y rodilla que seguirán aumentando bien entrada la próxima década. Los fabricantes se enfocan en revestimientos de polietileno de larga duración, andamios de titanio poroso y sensores inteligentes que transmiten datos de carga a los clínicos. Los ortobiológicos, aunque más pequeños, son el grupo de crecimiento más rápido con una TCAC del 5,86%, impulsados por matrices de reparación de cartílago e injertos enriquecidos con factores de crecimiento. El mercado de dispositivos ortopédicos continúa cambiando hacia productos combinados que mezclan mecánica con biología, una tendencia subrayada por la reducción del 87% de CARTIHEAL AGILI-C en conversión a artroplastia total de rodilla a los cuatro años.[3]Ortho Spine News, "CARTIHEAL AGILI-C Four-Year Follow-Up," orthospinenews.com

La instrumentación de medicina deportiva y artroscopios se benefician de cohortes más jóvenes que buscan reparaciones preventivas, mientras que los dispositivos de columna absorben ganancias de técnicas mínimamente invasivas que acortan la recuperación. Los juegos de trauma permanecen resistentes gracias a tasas constantes de accidentes. Los vendedores por tanto gestionan una amplia lista de desarrollo, equilibrando implantes de caballo de batalla reconstructivos de alto volumen con biológicos especializados para protegerse contra apretones de reembolso en segmentos commoditizados del mercado de dispositivos ortopédicos.

Nota: Participaciones de segmentos de todos los segmentos individuales disponibles con la compra del informe

Por Material: Dominio del Titanio Enfrenta Desafío Bioabsorbible

El titanio y sus aleaciones representaron el 42,84% del tamaño del mercado de dispositivos ortopédicos en 2024, gracias a ventajas de resistencia-peso y biocompatibilidad comprobada. La volatilidad de la cadena de suministro, sin embargo, impulsa la exploración de alternativas ya que los costos del titanio van de USD 6 a USD 30 por libra dependiendo del grado de refinamiento. Los polímeros bioabsorbibles y compuestos crecen más rápido al 6,58% TCAC, ofreciendo fijación temporal que se disuelve una vez que la curación se completa, una propiedad valorada en lesiones deportivas y fracturas pediátricas.

PEEK mantiene un punto de apoyo en jaulas espinales porque produce imágenes libres de artefactos y compatibilidad de módulo con hueso; más de 15 millones de dispositivos PEEK están implantados mundialmente. Las aleaciones avanzadas de beta-titanio con niobio y zirconio reducen el desajuste de módulo para limitar el blindaje de estrés, mientras que los resorbibles basados en magnesio avanzan a través de ensayos. Estos cambios indican una transición gradual alejándose del hardware metálico permanente, posicionando el mercado de dispositivos ortopédicos para terapias más regenerativas y orientadas al ciclo de vida.

Por Aplicación: Procedimientos de Rodilla Impulsan Crecimiento de Volumen

Las cirugías de rodilla representaron el 28,73% de participación del tamaño del mercado de dispositivos ortopédicos en 2024, reflejando osteoartritis generalizada e intervención quirúrgica más temprana entre adultos activos. Los fabricantes de implantes impulsan fijación sin cemento y guías de alineación personalizadas para cumplir expectativas de longevidad. Los procedimientos de columna registran la TCAC más alta del 5,67%, alentados por poblaciones envejecientes y navegación guiada por IA que reduce el mal posicionamiento de tornillos pediculares. El mercado de dispositivos ortopédicos se beneficia de descompresiones lumbares mínimamente invasivas que cambian la atención a sitios ambulatorios, abriendo demanda incremental para juegos de instrumentos compactos.

La artroplastia de cadera se mantiene robusta debido a dinámicas demográficas, mientras que los implantes de trauma se estabilizan en la prevalencia de accidentes. Soluciones innovadoras como reemplazos totales de astrágalo llenan brechas altamente especializadas. El interés también aumenta en reemplazos de extremidades superiores donde la robótica ahora está entrando al espacio del hombro, diversificando flujos de ingresos dentro del mercado de dispositivos ortopédicos.

Nota: Participaciones de segmentos de todos los segmentos individuales disponibles con la compra del informe

Por Usuario Final: ASCs Remodelan la Entrega de Atención Médica

Los hospitales retuvieron el 62,32% de ingresos en 2024 al manejar revisiones complejas y casos de politrauma que requieren equipos quirúrgicos grandes. No obstante, los centros de cirugía ambulatoria registran una TCAC del 6,12% ya que los pagadores empujan procedimientos a sitios de gastos generales bajos que entregan resultados equivalentes. La artroplastia ambulatoria de cadera y rodilla muestra paridad de seguridad con atención hospitalaria y reduce el costo por episodio en porcentajes de dos dígitos. Esto favorece sistemas de implantes estandarizados que agilizan la esterilización y rotación.

Las clínicas de especialidad ortopédica alimentan canales de referencia y realizan reparaciones de tendones menos invasivas, mientras que los centros de rehabilitación despliegan aparatos habilitados con sensores para monitoreo de recuperación. Los vendedores ahora empaquetan implantes con plataformas de seguimiento digital para ayudar a los ASCs a satisfacer contratos de pago agrupado, reforzando el cambio ambulatorio dentro del mercado de dispositivos ortopédicos.

Análisis Geográfico

América del Norte controló el 44,62% de los ingresos del mercado de dispositivos ortopédicos en 2024 ya que la cobertura de seguro robusta y la adopción temprana de robótica aceleraron la adopción de implantes premium. CMS ha introducido nuevas medidas de resultados reportadas por pacientes para artroplastia articular en 2025, vinculando el reembolso a la mejora funcional y empujando a los proveedores hacia precios basados en evidencia.[4]Noridian, "2025 HCPCS Update," med.noridianmedicare.com Mientras tanto, la construcción de ASC de la región está programada para elevar los volúmenes ortopédicos ambulatorios en un 21% durante la próxima década, presionando a los vendedores para agudizar las proposiciones costo-valor.

Asia-Pacífico, creciendo al 7,23% TCAC, gana de ingresos crecientes de clase media, inversión gubernamental en robótica quirúrgica e incidencia creciente de enfermedad degenerativa espinal. Solo China apunta a un mercado de dispositivos médicos de USD 210 mil millones para 2025, y los centros de producción regionales suministran titanio y PEEK, acortando tiempos de entrega y reduciendo aranceles de importación. Las empresas locales co-desarrollan productos con multinacionales, acelerando la transferencia de tecnología y personalizando características para pacientes de estatura más pequeña.

Europa registra expansión constante a pesar de obstáculos del Reglamento de Dispositivos Médicos que extienden los ciclos de aprobación. Alemania proyecta que la incidencia de artroplastia total de rodilla subirá 55% para 2040, creando demanda base duradera incluso mientras los hospitales consolidan vendedores de implantes. Oriente Medio-África y Sudamérica permanecen incipientes pero atractivos; el turismo ortopédico en el Golfo impulsa volúmenes de procedimientos de alta agudeza, mientras que la recuperación macroeconómica en Brasil desbloquea presupuestos de capital para inventario de trauma y medicina deportiva.

Panorama Competitivo

El mercado de dispositivos ortopédicos muestra consolidación moderada: los tres principales jugadores representan una porción significativa de los ingresos mundiales pero aún enfrentan participantes ágiles que comercializan soluciones de nicho. DePuy Synthes de Johnson & Johnson aprovecha la distribución global y amplia cobertura de indicaciones, integrando robótica VELYS para revisiones de rodilla para cimentar la lealtad del cirujano. Stryker avanza su plataforma Mako a través de cadera, rodilla, columna y pronto hombro, mientras absorbe innovadores más pequeños como Vertos Medical para cubrir segmentos adyacentes de manejo del dolor.

Zimmer Biomet construye software complementario alrededor de su suite ROSA e introdujo Oxford Cementless Partial Knee para capturar pacientes más jóvenes que requieren preservación ósea. La compra de USD 250 millones de Nevro por parte de Globus Medical en 2025 resalta la convergencia entre hardware ortopédico y neuromodulación, expandiendo la direccionabilidad del dolor crónico. Las start-ups se concentran en implantes craneomaxilofaciales impresos en 3-D, bioresorbibles y herramientas de planificación de IA, a menudo posicionándose como objetivos de adquisición una vez que los datos clínicos maduran.

La competencia gira menos en torno al precio de lista y más en torno a eficiencia procedimental, generación de evidencia e integración de salud digital. Las empresas agrupan implante, instrumentación, analítica y aplicaciones de participación del paciente para satisfacer contratos basados en valor. Aquellos incapaces de probar ventajas de resultados o navegar presentaciones regulatorias complejas arriesgan erosión de participación ya que los proveedores estandarizan compras a través de menos vendedores de servicio completo en el mercado de dispositivos ortopédicos.

Líderes de la Industria de Dispositivos Ortopédicos

-

Smith & Nephew PLC

-

Zimmer Biomet

-

Stryker Corporation

-

Johnson & Johnson Inc

-

Medtronic PLC.

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Desarrollos Recientes de la Industria

- Marzo 2025: Stryker reveló el sistema Mako 4 de cuarta generación con el primer modo robótico de revisión de cadera en AAOS 2025.

- Marzo 2025: Johnson & Johnson MedTech mostró rodilla robótica VELYS, sistema automatizado KINCISE 2 y VOLT Plating para trauma en AAOS 2025.

- Febrero 2025: Medtronic introdujo la plataforma espinal CD Horizon ModuLeX dentro de su ecosistema AiBLE, integrando navegación, robótica e IA.

- Agosto 2024: DePuy Synthes lanzó el sistema de pie y tobillo TriLEAP, ampliando su catálogo de extremidades.

Alcance del Informe Global del Mercado de Dispositivos Ortopédicos

Según el alcance del informe, los dispositivos ortopédicos se utilizan para reemplazar articulaciones o huesos faltantes o para dar soporte a huesos dañados. Los dispositivos están fabricados usando aleaciones de titanio y acero inoxidable para resistencia, y el recubrimiento plástico actúa como cartílago artificial. La fijación interna es una cirugía en ortopedia que involucra implantar implantes para reparar hueso dañado.

El mercado de dispositivos ortopédicos está segmentado por aplicación y geografía. El segmento de aplicación está además segmentado en dispositivos ortopédicos de cadera, reconstrucción articular, dispositivos ortopédicos de rodilla, dispositivos ortopédicos de columna, dispositivos de fijación de trauma, dispositivos ortopédicos dentales y otras aplicaciones. La geografía está segmentada en América del Norte, Europa, Asia-Pacífico, Oriente Medio y África, y Sudamérica. Los datos de mercado en este informe cubren los tamaños de mercado estimados y tendencias para 17 países diferentes a través de las principales regiones globalmente. El informe ofrece el valor (en USD mil millones) para los segmentos anteriores.

| Implantes de Reconstrucción Articular |

| Dispositivos de Fijación de Trauma |

| Dispositivos de Cirugía de Columna |

| Dispositivos Craneomaxilofaciales |

| Dispositivos de Medicina Deportiva y Artroscopia |

| Ortobiológicos |

| Otros Dispositivos Ortopédicos |

| Titanio y Aleaciones de Titanio |

| Acero Inoxidable |

| Biomateriales Poliméricos |

| Materiales Bioabsorbibles y Compuestos |

| Otros |

| Procedimientos Ortopédicos de Cadera |

| Procedimientos Ortopédicos de Rodilla |

| Procedimientos Ortopédicos de Columna |

| Fijación de Trauma |

| Otras Aplicaciones |

| Hospitales |

| Clínicas Ortopédicas y de Especialidad |

| Centros de Cirugía Ambulatoria (ASCs) |

| Otros |

| América del Norte | Estados Unidos |

| Canadá | |

| México | |

| Europa | Alemania |

| Reino Unido | |

| Francia | |

| Italia | |

| España | |

| Resto de Europa | |

| Asia-Pacífico | China |

| Japón | |

| India | |

| Australia | |

| Corea del Sur | |

| Resto de Asia-Pacífico | |

| Oriente Medio y África | CCG |

| Sudáfrica | |

| Resto de Oriente Medio y África | |

| Sudamérica | Brasil |

| Argentina | |

| Resto de Sudamérica |

| Por Tipo de Dispositivo | Implantes de Reconstrucción Articular | |

| Dispositivos de Fijación de Trauma | ||

| Dispositivos de Cirugía de Columna | ||

| Dispositivos Craneomaxilofaciales | ||

| Dispositivos de Medicina Deportiva y Artroscopia | ||

| Ortobiológicos | ||

| Otros Dispositivos Ortopédicos | ||

| Por Material | Titanio y Aleaciones de Titanio | |

| Acero Inoxidable | ||

| Biomateriales Poliméricos | ||

| Materiales Bioabsorbibles y Compuestos | ||

| Otros | ||

| Por Aplicación | Procedimientos Ortopédicos de Cadera | |

| Procedimientos Ortopédicos de Rodilla | ||

| Procedimientos Ortopédicos de Columna | ||

| Fijación de Trauma | ||

| Otras Aplicaciones | ||

| Por Usuario Final | Hospitales | |

| Clínicas Ortopédicas y de Especialidad | ||

| Centros de Cirugía Ambulatoria (ASCs) | ||

| Otros | ||

| Por Geografía | América del Norte | Estados Unidos |

| Canadá | ||

| México | ||

| Europa | Alemania | |

| Reino Unido | ||

| Francia | ||

| Italia | ||

| España | ||

| Resto de Europa | ||

| Asia-Pacífico | China | |

| Japón | ||

| India | ||

| Australia | ||

| Corea del Sur | ||

| Resto de Asia-Pacífico | ||

| Oriente Medio y África | CCG | |

| Sudáfrica | ||

| Resto de Oriente Medio y África | ||

| Sudamérica | Brasil | |

| Argentina | ||

| Resto de Sudamérica | ||

Preguntas Clave Respondidas en el Informe

¿Cuál es el tamaño actual del mercado de dispositivos ortopédicos?

El mercado de dispositivos ortopédicos está valorado en USD 60,84 mil millones en 2025 y se proyecta que crezca a USD 75,55 mil millones en 2030.

¿Qué segmento mantiene la mayor participación del mercado de dispositivos ortopédicos?

Los implantes de reconstrucción articular lideran con 37,16% de participación en 2024, impulsados por la demanda de reemplazo de cadera y rodilla.

¿Por qué son importantes los centros de cirugía ambulatoria para el crecimiento de dispositivos ortopédicos?

Los ASCs ofrecen costos más bajos y alta el mismo día; se espera que su volumen de casos ortopédicos se expanda 21% durante la próxima década, impulsando la demanda de dispositivos en entornos ambulatorios.

¿Qué región crecerá más rápido hasta 2030?

Se pronostica que Asia-Pacífico registre una TCAC del 7,23% respaldada por mayor acceso a atención médica y adopción rápida de tecnología.

¿Cómo están influyendo la robótica en los resultados de cirugía ortopédica?

Las plataformas robóticas como Mako y ROSA mejoran la alineación de implantes, reducen tasas de complicaciones y apoyan revisiones complejas, lo que puede mejorar la función del paciente a largo plazo.

Última actualización de la página el: