Tamaño y Participación del Mercado de Mantenimiento, Reparación y Revisión (MRO) de Aeronaves Comerciales

Análisis del Mercado de Mantenimiento, Reparación y Revisión (MRO) de Aeronaves Comerciales por Mordor Intelligence

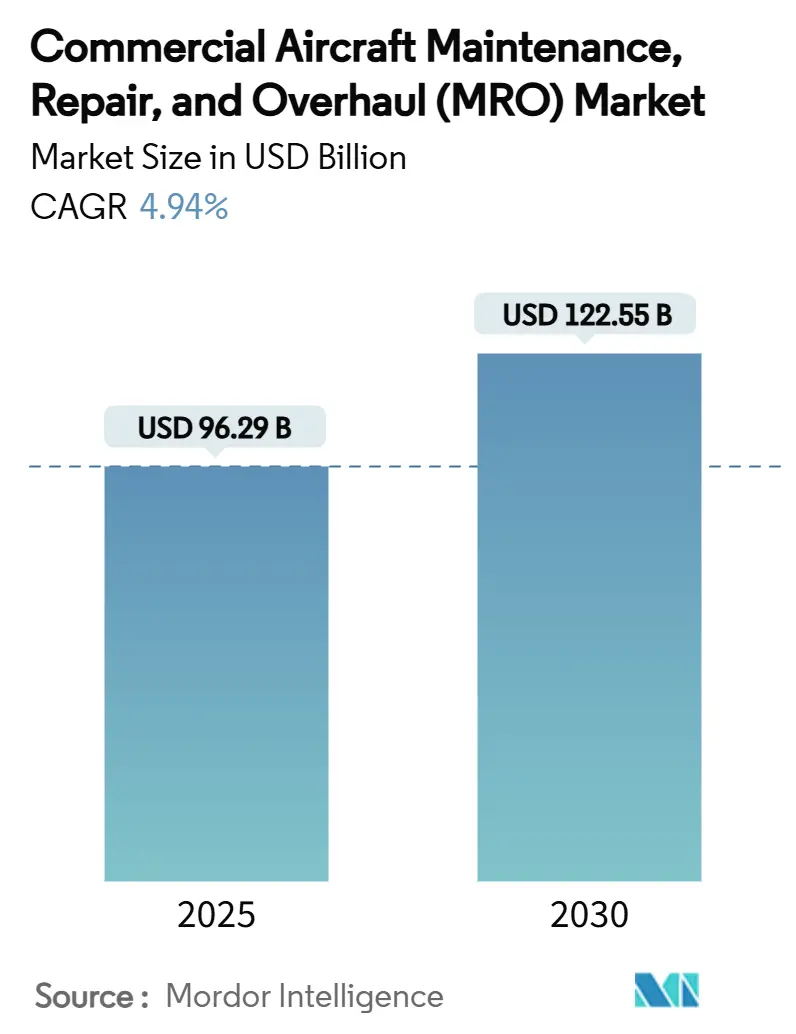

El mercado de MRO de aeronaves comerciales se situó en USD 96.29 mil millones en 2025 y se pronostica que alcance un tamaño de mercado de USD 122.55 mil millones en 2030, avanzando a una TCAC del 4.94%. Los operadores de flota continuaron extendiendo la vida útil de los activos, por lo que las revisiones pesadas y las visitas a talleres de motores se mantuvieron como las categorías de gasto dominantes. La creciente inversión de los fabricantes de equipos originales (OEMs) en redes de servicios globales y el enfoque de las aerolíneas en la capacidad de rotación rápida de aeronaves agregaron demanda estructural para soluciones digitales de mantenimiento en línea. La consolidación entre proveedores independientes se aceleró porque la escala es esencial para la resistencia de la cadena de suministro y los servicios basados en datos. Al mismo tiempo, la escasez de técnicos y los cuellos de botella en talleres de motores limitaron la expansión de capacidad a corto plazo a pesar de la sólida recuperación del tráfico.

Conclusiones Clave del Informe

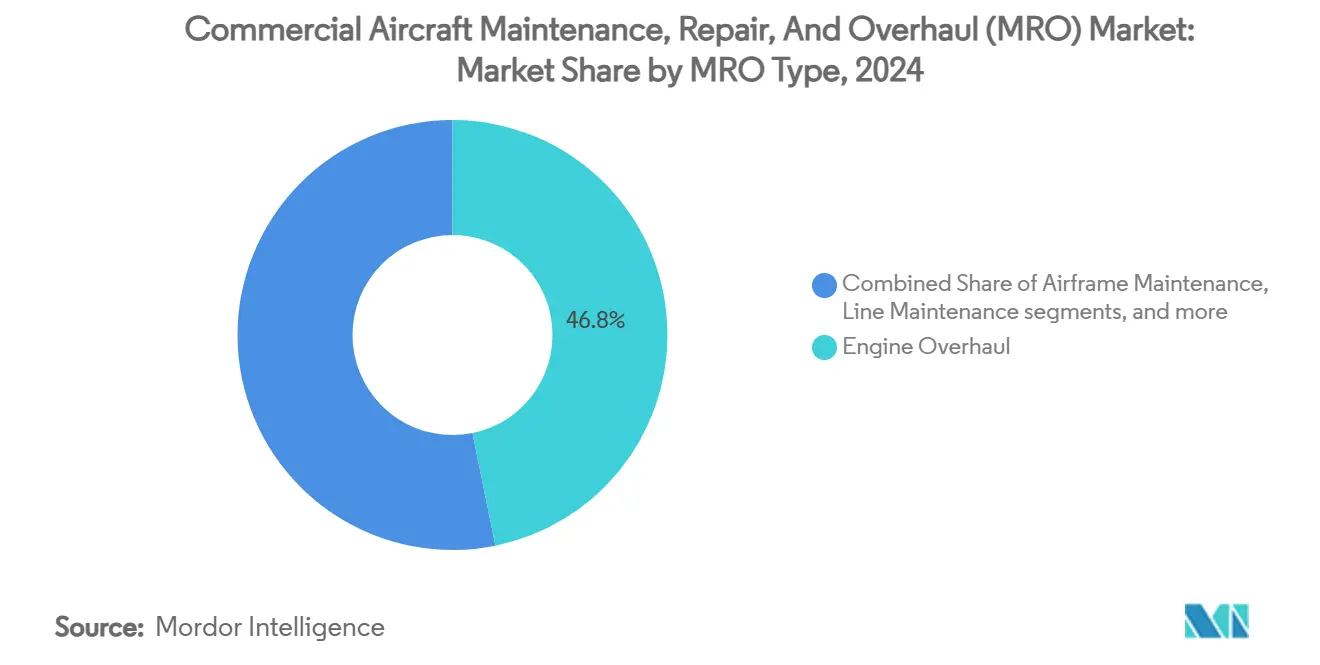

- Por tipo de MRO, la revisión de motores lideró con el 46.80% de la participación del mercado de MRO de aeronaves comerciales en 2024, mientras que se proyecta que el mantenimiento en línea crezca a una TCAC del 5.71% hasta 2030.

- Por tipo de aeronave, las plataformas de ala fija representaron el 95.45% del mercado de MRO de aeronaves comerciales en 2024; se espera que el MRO de ala rotatoria se expanda a una TCAC más rápida del 4.78% hasta 2030.

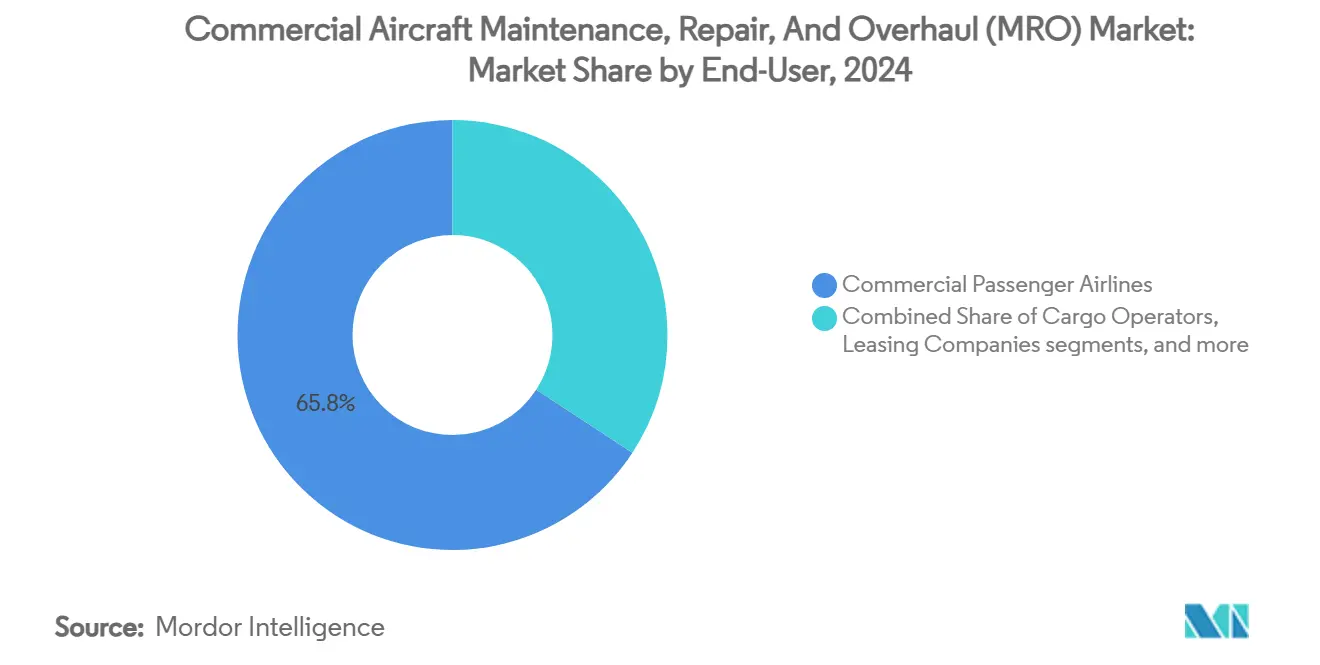

- Por usuario final, las aerolíneas comerciales de pasajeros mantuvieron el 78.85% de participación en ingresos en 2024, mientras que los operadores de vuelos chárter muestran la TCAC de pronóstico más alta del 5.37% hasta 2030.

- Por tipo de proveedor de servicios, los MROs independientes de terceros comandaron el 49.32% de los ingresos en 2024, sin embargo, las instalaciones afiliadas a OEMs están avanzando a una TCAC del 5.30%.

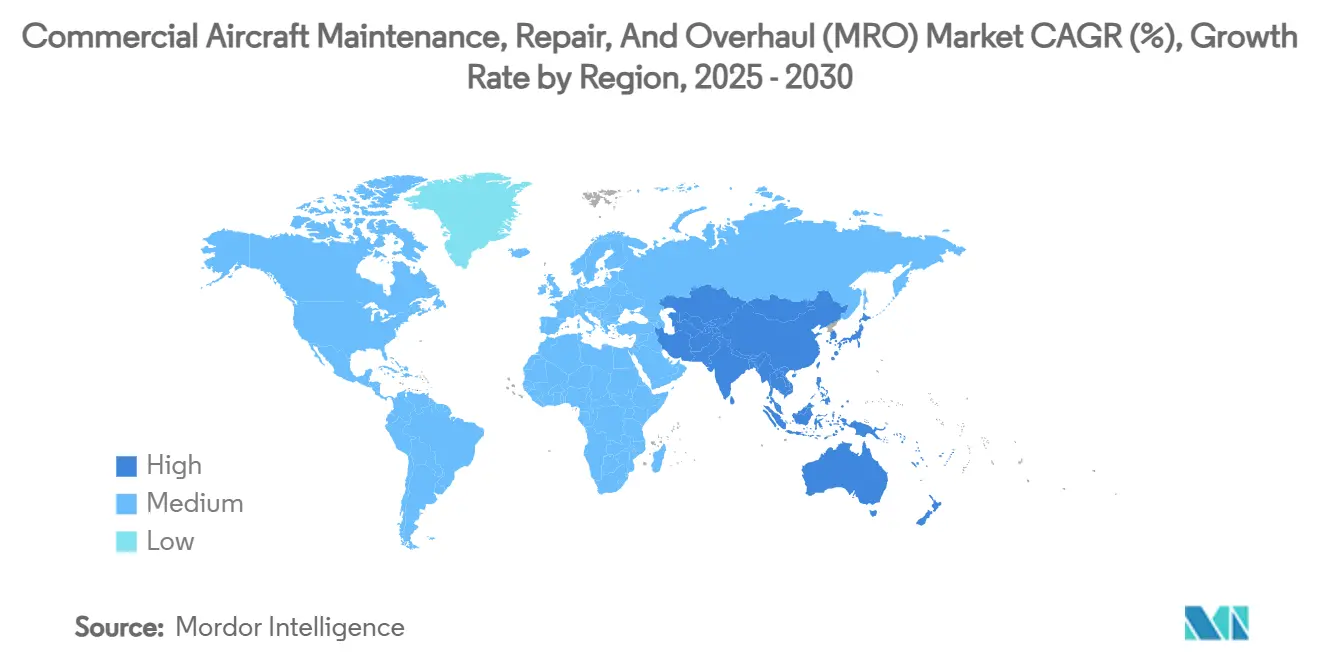

- Por región, América del Norte capturó el 38.98% de los ingresos de 2024, mientras que Asia-Pacífico es la geografía de crecimiento más rápido con una TCAC del 5.12%, respaldada por incentivos de políticas pro-MRO.

Tendencias e Insights del Mercado Global de Mantenimiento, Reparación y Revisión (MRO) de Aeronaves Comerciales

Análisis de Impacto de Impulsores

| Impulsor | (~) % Impacto en Pronóstico TCAC | Relevancia Geográfica | Cronología de Impacto |

|---|---|---|---|

| Flota global envejecida que requiere revisiones pesadas | +1.2% | Global, con concentración en América del Norte y Europa | Mediano plazo (2-4 años) |

| Expansión de estrategia de posventa de OEM | +0.8% | Global, liderada por América del Norte y Asia-Pacífico | Largo plazo (≥ 4 años) |

| Aumento de utilización de fuselaje estrecho post-COVID | +0.9% | Global, más fuerte en Asia-Pacífico y Medio Oriente | Corto plazo (≤ 2 años) |

| Incentivos gubernamentales regionales para MRO indígena | +0.6% | Núcleo de Asia-Pacífico, expansión a MEA | Mediano plazo (2-4 años) |

| Adopción de mantenimiento predictivo impulsado por IA | +0.5% | América del Norte y UE, expandiéndose a APAC | Largo plazo (≥ 4 años) |

| Formalización de cadena de suministro de material serviceable usado (USM) | +0.4% | Global, con ganancias tempranas en América del Norte | Mediano plazo (2-4 años) |

| Fuente: Mordor Intelligence | |||

Flota Global Envejecida que Requiere Revisiones Pesadas

La edad promedio de la flota aumentó ya que las aerolíneas aplazaron retiros porque los espacios de nuevas entregas permanecieron escasos. Los aviones más antiguos requieren inspecciones estructurales más profundas, control de corrosión y reemplazos de componentes, lo que aumenta las horas de trabajo de mantenimiento pesado por fuselaje. Los hangares independientes en América del Norte y Europa continuaron reservando contratos de revisiones pesadas multianual, asegurando visibilidad de ingresos estable para el mercado de MRO de aeronaves.

Expansión de Estrategia de Posventa de OEM

Los OEMs invirtieron más de USD 2 mil millones en adiciones de redes de servicios que abarcan Estados Unidos, Europa y Asia. GE Aerospace por sí sola comprometió USD 1 mil millones para ampliar su huella de revisión, mientras que Safran destinó EUR 1 mil millones (USD 1.18 mil millones) para aumentar la capacidad anual de visitas a talleres de motores LEAP a 1,200 unidades.[1]Fuente: Safran, "Safran Invests Over EUR 1 Billion to Develop a Global MRO Network for its LEAP Engine," safran-group.com Estos movimientos fortalecieron el control de OEM sobre datos de reparación propietarios y atrajeron contratos de aerolíneas de potencia por hora que amplían el mercado de MRO de aeronaves.

Aumento de Utilización de Fuselaje Estrecho Post-COVID

Los ciclos diarios de fuselaje único superaron los niveles de 2019 ya que las aerolíneas priorizaron las frecuencias de corta distancia. La mayor utilización aumentó las remociones no programadas de componentes y aceleró la demanda de mantenimiento en línea alrededor de los aeropuertos hub. Los proveedores que invirtieron en equipos de inspección móviles y herramientas de planificación de espacios digitales capturaron una participación incremental del mercado de MRO de aeronaves, especialmente en los entornos de rotación rápida de Asia.

Incentivos Gubernamentales Regionales para MRO Indígena

India eliminó las barreras del impuesto sobre bienes y servicios y permitió el 100% de inversión extranjera directa en instalaciones de mantenimiento, estimulando proyectos como el complejo de 35 acres de Air India en Bengaluru.[2]Fuente: Safran, "Safran Invests Over EUR 1 Billion to Develop a Global MRO Network for its LEAP Engine," safran-group.com Fuente: Air India, "Air India Commences Construction of Mega MRO Facility in Bengaluru," airindia.com El Fondo de Desarrollo de Aviación de Singapur ofreció subvenciones de inversión igualadas, mientras que Indonesia expandió las zonas de libre comercio alrededor de Batam. Estas medidas de política atrajeron capital fresco, diversificaron la base de suministro y reforzaron la contribución de Asia-Pacífico al mercado de MRO de aeronaves.

Análisis de Impacto de Restricciones

| Restricción | (~) % Impacto en Pronóstico TCAC | Relevancia Geográfica | Cronología de Impacto |

|---|---|---|---|

| Escasez aguda de técnicos A&P con licencia | -0.9% | Global, más severa en América del Norte | Corto plazo (≤ 2 años) |

| Crisis persistente de capacidad de visitas a talleres de motores | -0.7% | Global, concentrada en principales hubs de MRO | Mediano plazo (2-4 años) |

| Volatilidad de cadena de suministro de componentes Tier-2 | -0.5% | Global, con variaciones regionales | Mediano plazo (2-4 años) |

| Escalación de precios de OEM en repuestos | -0.4% | Global, afectando todos los segmentos de mercado | Largo plazo (≥ 4 años) |

| Fuente: Mordor Intelligence | |||

Escasez Aguda de Técnicos A&P con Licencia

La deserción impulsada por jubilaciones superó a los nuevos ingresantes, especialmente en Estados Unidos, donde las inscripciones de entrenamiento se mantuvieron planas. Las aerolíneas ofrecieron tarifas premium de horas extras y programas de aprendizaje acelerados, pero la escasez de mano de obra aún extendió los tiempos de respuesta y limitó la capacidad incremental de hangares, frenando el crecimiento del mercado de MRO de aeronaves.

Crisis Persistente de Capacidad de Visitas a Talleres de Motores

Hallazgos inesperados de durabilidad en turbofanes de próxima generación aumentaron las tasas de visitas a talleres. Simultáneamente, la escasez de repuestos alargó los alcances de trabajo, por lo que varios centros globales de motores funcionaron cerca de la utilización completa. Las aerolíneas reservaron espacios con más de un año de anticipación, y algunas arrendaron motores de repuesto para salvaguardar los horarios, lo que aumentó los costos directos de mantenimiento dentro del mercado de MRO de aeronaves.

Análisis de Segmentos

Por Tipo de MRO: El Trabajo de Motores Comanda la Inversión

La revisión de motores generó el 46.80% de los ingresos de 2024, subrayando la naturaleza intensiva en capital del mantenimiento de plantas de energía dentro del mercado de MRO de aeronaves. Los centros certificados por OEM expandieron las líneas de herramientas para variantes LEAP y GTF, mientras que los independientes se especializaron en familias de motores maduros para mantener la competitividad. Se espera que el tamaño del mercado de MRO de aeronaves comerciales vinculado al trabajo de motores avance mientras los intervalos de visitas a talleres se estabilicen en patrones post-pandemia.

El mantenimiento en línea mostró la perspectiva de TCAC más alta del 5.71% porque los servicios de rotación rápida maximizan los días de ingresos del operador. Las aplicaciones de inspección basadas en tabletas y las pantallas de visualización frontal portátiles acortaron las verificaciones rutinarias, mejorando la disciplina de tiempo en puerta. Mientras las programaciones de aerolíneas se densificaron, los proveedores con equipos en el aeropuerto capturaron participación incremental y reforzaron la trayectoria más amplia de crecimiento del mercado de MRO de aeronaves comerciales.

Nota: Participaciones de segmentos de todos los segmentos individuales disponibles con la compra del informe

Por Tipo de Aeronave: Ala Fija Domina, Nicho Rotatorio Crece

Las flotas de ala fija mantuvieron el 95.45% de participación en ingresos en 2024 y continúan anclando la demanda debido a la escala de las operaciones de jets comerciales. Las aeronaves de fuselaje estrecho impulsan una porción considerable del tamaño del mercado de MRO de aeronaves comerciales, con patrones de utilización que aumentan la frecuencia de tarjetas de tareas en líneas de fuselaje y componentes. Las revisiones pesadas de fuselaje ancho se mantuvieron estables porque la recuperación del tráfico de larga distancia continuó a un ritmo medido.

La demanda de aeronaves de ala rotatoria es menor pero resistente porque los programas de modernización de defensa y energía marina necesitan helicópteros con alta disponibilidad. La capacidad especializada de revisión de palas de rotor, los estrictos requisitos de aeronavegabilidad y la visibilidad del presupuesto gubernamental producen márgenes estables. Los proveedores que aseguraron contratos militares agregaron un flujo de ingresos predecible que amortigua la ciclicidad en el mercado de MRO de aeronaves comerciales dominado por ala fija.

Por Usuario Final: Escala de Aerolíneas Encuentra Agilidad de Chárter

Las aerolíneas comerciales de pasajeros comprendieron el 78.85% del gasto en 2024. Los programas de mantenimiento que abarcan flotas y los acuerdos de potencia por hora permitieron a las aerolíneas agrupar descuentos por volumen y reducir costos unitarios, reforzando su liderazgo en el mercado de MRO de aeronaves comerciales.

Los operadores de chárter, aunque más pequeños, están programados para crecer a una TCAC del 5.37%. Los clientes de negocios valoran los tiempos de regreso al servicio rápidos y la renovación de cabina personalizada, lo que aporta mayores rendimientos de mano de obra por aeronave. Los proveedores que ofrecen bahías dedicadas para jets de tamaño medio atrajeron alcances de trabajo premium, diversificando los flujos generales de ingresos del mercado de MRO de aeronaves comerciales.

Por Tipo de Proveedor de Servicios: Los Independientes Mantienen Escala, los OEMs Ganan Terreno

Los talleres independientes de terceros retuvieron el 49.32% de los ingresos en 2024 porque los modelos de mano de obra flexibles y los precios competitivos atrajeron a aerolíneas sensibles a los costos. Varios independientes persiguieron la consolidación; la adquisición de USD 845 millones de AAR del negocio de soporte de productos de Triumph Group amplió la capacidad de reparación de componentes de EE.UU. y Asia.[3]Fuente: AAR Corp, "AAR Completes Acquisition of Triumph Product Support," aarcorp.com

Las instalaciones afiliadas a OEM están superando el crecimiento del mercado y están respaldadas por herramientas propietarias, datos técnicos y contratos de servicios a largo plazo. La planta XEOS de USD 267 millones de GE Aerospace en Polonia ejemplificó la construcción de capacidad alineada con motores LEAP. Esta integración recuperó trabajo de alto valor de los independientes e inclinó la dinámica competitiva a través del mercado de MRO de aeronaves comerciales.

Análisis Geográfico

América del Norte generó el 38.98% de los ingresos de 2024 de las grandes flotas activas de la región y ecosistemas de mantenimiento maduros. Los principales hubs de Atlanta, Dallas y Miami ofrecieron capacidad integral de motor, componentes y revisión pesada y logística eficiente. Las inversiones recientes, como el acuerdo de Pratt & Whitney con Delta TechOps para aumentar el rendimiento de GTF en un 30%, reforzaron la capacidad. Los fuertes estándares de certificación y la adopción digital sostuvieron el crecimiento de productividad, manteniendo competitivo el mercado de MRO de aeronaves comerciales a pesar de las tasas de mano de obra más altas.

Asia-Pacífico entregó la perspectiva de TCAC más rápida del 5.12% ya que las aerolíneas expandieron flotas y los gobiernos incentivaron el mantenimiento doméstico. Singapore Aero Engine Services anunció USD 242 millones en nuevas instalaciones, mientras que Air India comenzó a trabajar en un campus de 35 acres en Bengaluru, que se espera que cree 1,200 empleos. Estas expansiones ayudan a retener el gasto regional que anteriormente se trasladaba a Europa o el Medio Oriente y elevan la contribución de Asia al mercado de MRO de aeronaves comerciales.

Europa siguió siendo líder en tecnología pero enfrentó presión de costos. Lufthansa Technik aprobó un programa de inversión multimillonario en euros que incluía un nuevo sitio de mantenimiento pesado en Portugal para asegurar la carga de trabajo futura de fuselaje ancho. Los países de Europa Oriental ofrecieron costos de mano de obra competitivos, atrayendo instalaciones de revisión de motores como XEOS en Polonia. El Medio Oriente usó la conectividad geográfica para atraer verificaciones relacionadas con tránsito. América del Sur desarrolló grupos de reparación de componentes especializados para apoyar flotas de carga, asegurando el desarrollo equilibrado del mercado de MRO de aeronaves comerciales en todo el mundo.

Panorama Competitivo

La competencia se mantuvo moderada pero tendió hacia la consolidación ya que la escala se volvió vital para inversiones digitales y apalancamiento de cadena de suministro. El acuerdo de USD 8.3 mil millones de Boeing para comprar Spirit AeroSystems tenía como objetivo controlar la calidad y sincronizar las líneas de producción, indicando el interés de OEM de fuselaje en una integración vertical más estrecha. El líder independiente AAR finalizó varias compras que expandieron la capacidad de reparación de componentes y ampliaron el alcance geográfico.

La capacidad digital surgió como un diferenciador clave. Lufthansa Technik introdujo su Ecosistema Digital Tech Ops con Avianca para implementar análisis de mantenimiento predictivo en flotas mixtas. Safran impulsó las herramientas de monitoreo de salud de motores junto con su expansión de red global, mientras que la adquisición de EmpowerMX por IFS fortaleció el software de ejecución de mantenimiento basado en la nube.

Los déficits de mano de obra y el riesgo de cadena de suministro alentaron joint ventures que combinan ventajas de capital, tecnología y ubicación. GE Aerospace se asoció con Lufthansa Technik para la empresa XEOS, aprovechando la experiencia en ingeniería alemana y la competitividad de costos polacos. La venta de West Star Aviation a Greenbriar Equity destacó el interés de capital privado en nichos especializados de MRO de aviación comercial. Los proveedores capaces de entregar servicios integrados habilitados por tecnología se posicionaron para ganar contratos a largo plazo y crecer en participación en el mercado de MRO de aeronaves comerciales.

Líderes de la Industria de Mantenimiento, Reparación y Revisión (MRO) de Aeronaves Comerciales

-

Lufthansa Technik AG

-

AAR CORP.

-

Delta Air Lines, Inc.

-

Hong Kong Aircraft Engineering Company Limited (HAECO)

-

Safran SA

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Desarrollos Recientes de la Industria

- Marzo 2025: GE Aerospace y Lufthansa Technik abrieron el centro de motores LEAP XEOS de USD 267 millones de Polonia, con objetivo de 250 revisiones anuales.

- Octubre 2024: GE Aerospace anunció sus planes de invertir más de USD 130 millones en sus instalaciones de Mantenimiento, Reparación y Revisión (MRO) y reparación de componentes en Europa para finales de 2026 como parte de su iniciativa global de gasto en MRO de USD 1 mil millones. La iniciativa tiene como objetivo mejorar la capacidad, reducir los tiempos de respuesta y expandir las capacidades de reparación con tecnologías avanzadas.

Alcance del Informe del Mercado Global de Mantenimiento, Reparación y Revisión (MRO) de Aeronaves Comerciales

MRO de aeronaves se refiere a la revisión, inspección, reparación o modificación de una aeronave o sus componentes.

El mercado de mantenimiento, reparación y revisión (MRO) de aeronaves está segmentado por tipo de MRO y geografía. El mercado está segmentado por tipo de MRO en fuselaje, motor, componente y mantenimiento en línea. Las modificaciones y reparaciones del interior de cabina han sido consideradas con el segmento de componentes. El alcance del estudio se limita a servicios de MRO en aeronaves comerciales, y no abarca aeronaves militares y de aviación general. El informe también cubre los tamaños de mercado y pronósticos para el mercado de MRO de aeronaves en países principales a través de diferentes regiones. El tamaño del mercado se proporciona para cada segmento en términos de valor (USD).

| Mantenimiento de Fuselaje |

| Revisión de Motores |

| Reparación y Revisión de Componentes |

| Mantenimiento en Línea |

| Ala Fija | Aeronaves de Fuselaje Estrecho |

| Aeronaves de Fuselaje Ancho | |

| Aeronaves de Transporte Regional | |

| Ala Rotatoria |

| Aerolíneas Comerciales de Pasajeros |

| Operadores de Carga |

| Compañías de Arrendamiento |

| Operadores de Chárter |

| MROs Afiliados a Aerolíneas |

| MROs Independientes de Terceros |

| MROs Afiliados a OEM |

| América del Norte | Estados Unidos | |

| Canadá | ||

| México | ||

| Europa | Alemania | |

| Reino Unido | ||

| Francia | ||

| Italia | ||

| Rusia | ||

| Resto de Europa | ||

| Asia-Pacífico | China | |

| Japón | ||

| India | ||

| Corea del Sur | ||

| Australia | ||

| Resto de Asia-Pacífico | ||

| América del Sur | Brasil | |

| Resto de América del Sur | ||

| Medio Oriente y África | Medio Oriente | Emiratos Árabes Unidos |

| Arabia Saudita | ||

| Turquía | ||

| Resto del Medio Oriente | ||

| África | Sudáfrica | |

| Resto de África | ||

| Por Tipo de MRO | Mantenimiento de Fuselaje | ||

| Revisión de Motores | |||

| Reparación y Revisión de Componentes | |||

| Mantenimiento en Línea | |||

| Por Tipo de Aeronave | Ala Fija | Aeronaves de Fuselaje Estrecho | |

| Aeronaves de Fuselaje Ancho | |||

| Aeronaves de Transporte Regional | |||

| Ala Rotatoria | |||

| Por Usuario Final | Aerolíneas Comerciales de Pasajeros | ||

| Operadores de Carga | |||

| Compañías de Arrendamiento | |||

| Operadores de Chárter | |||

| Por Tipo de Proveedor de Servicios | MROs Afiliados a Aerolíneas | ||

| MROs Independientes de Terceros | |||

| MROs Afiliados a OEM | |||

| Por Geografía | América del Norte | Estados Unidos | |

| Canadá | |||

| México | |||

| Europa | Alemania | ||

| Reino Unido | |||

| Francia | |||

| Italia | |||

| Rusia | |||

| Resto de Europa | |||

| Asia-Pacífico | China | ||

| Japón | |||

| India | |||

| Corea del Sur | |||

| Australia | |||

| Resto de Asia-Pacífico | |||

| América del Sur | Brasil | ||

| Resto de América del Sur | |||

| Medio Oriente y África | Medio Oriente | Emiratos Árabes Unidos | |

| Arabia Saudita | |||

| Turquía | |||

| Resto del Medio Oriente | |||

| África | Sudáfrica | ||

| Resto de África | |||

Preguntas Clave Respondidas en el Informe

¿Cuál es el tamaño actual del mercado de MRO de aeronaves?

El mercado de MRO de aeronaves fue valorado en USD 96.29 mil millones en 2025 y se proyecta que alcance USD 122.55 mil millones en 2030, avanzando a una TCAC del 4.94%.

¿Qué segmento de MRO genera más ingresos?

La revisión de motores lidera, capturando el 46.80% de los ingresos de 2024, en gran parte debido a la complejidad y costo de las plantas de energía modernas.

¿Qué región está creciendo más rápido en mantenimiento de aeronaves?

Asia-Pacífico muestra la TCAC de pronóstico más alta del 5.12% hasta 2030, respaldada por incentivos gubernamentales y conteos de flota en aumento.

¿Cómo están cambiando los OEMs el panorama competitivo?

Los OEMs están invirtiendo miles de millones para expandir redes de servicios de marca, aprovechando datos y herramientas propietarios para ganar contratos de mantenimiento a largo plazo.

¿Cuál es el mayor desafío que enfrentan los proveedores de MRO hoy?

Una escasez de técnicos con licencia y capacidad limitada de talleres de motores son las restricciones más inmediatas, prolongando los tiempos de respuesta y empujando los costos más altos.

¿Por qué se espera que el mantenimiento en línea crezca rápidamente?

Las aerolíneas necesitan capacidad de rotación rápida de aeronaves para maximizar la utilización diaria, por lo que la demanda de mantenimiento en línea habilitado por tecnología en el aeropuerto está creciendo más rápido que otras categorías.

Última actualización de la página el: