Tamaño y Participación del Mercado de Ingredientes Lácteos

Análisis del Mercado de Ingredientes Lácteos por Mordor Intelligence

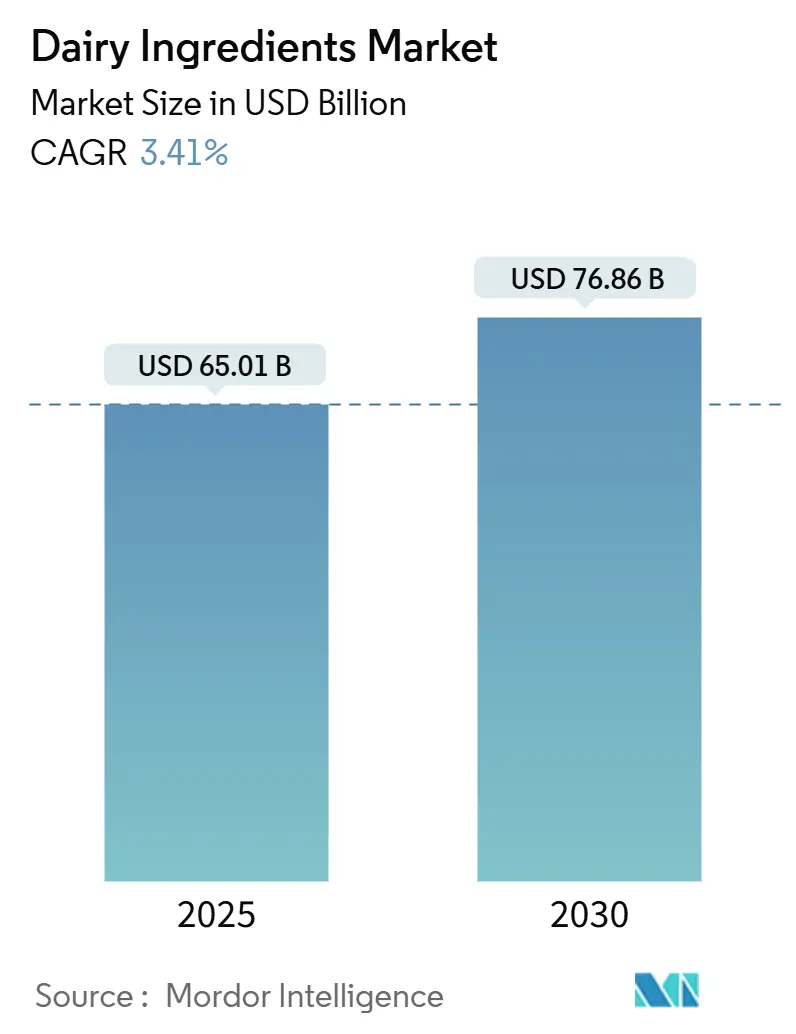

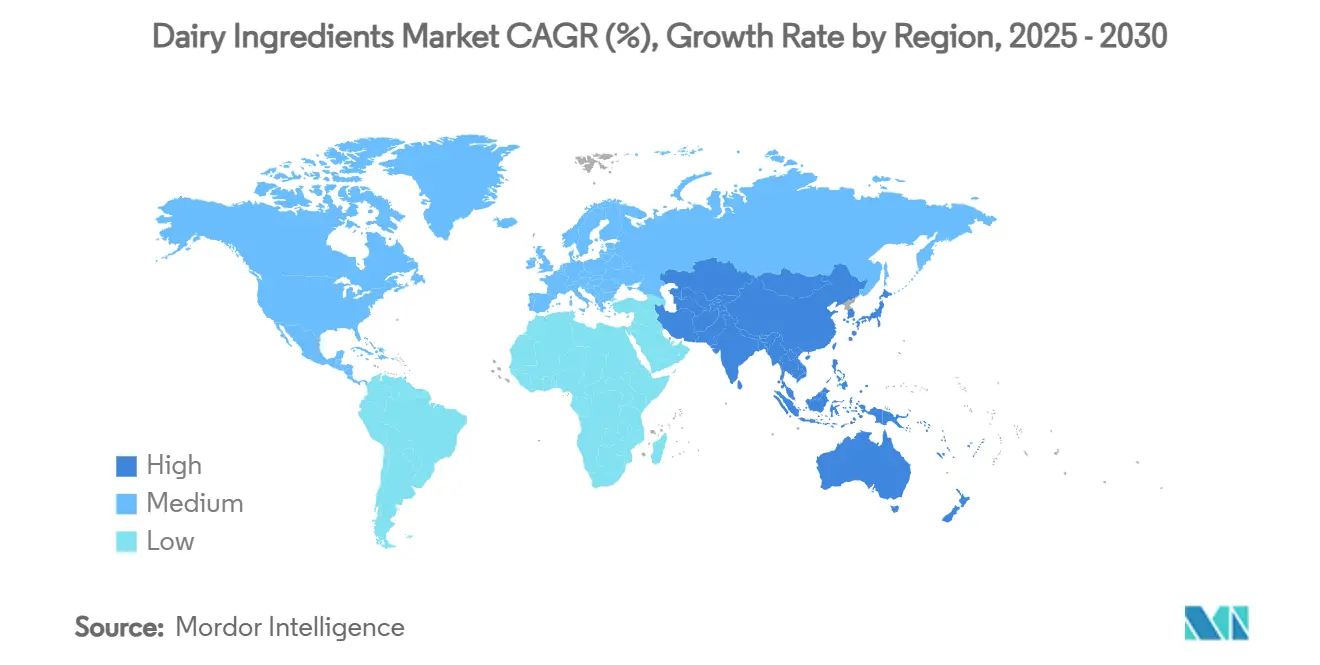

El tamaño del mercado de ingredientes lácteos se estima en USD 65,01 mil millones en 2025 y se pronostica que alcance USD 76,86 mil millones para 2030, avanzando con una TCCA del 3,41%. El crecimiento del mercado continúa debido al aumento de la preferencia del consumidor por productos ricos en proteínas, tecnologías de procesamiento establecidas, y mayor utilización de polvos especializados en programas de seguridad alimentaria. Europa sigue siendo el mercado regional más grande, respaldado por requisitos regulatorios de calidad y redes desarrolladas de recolección de leche. La región Asia-Pacífico demuestra la tasa de crecimiento más alta, impulsada por mayores niveles de ingresos, crecimiento de la población urbana, y políticas gubernamentales favorables que aumentan la producción de leche y la demanda de ingredientes. Las aplicaciones del mercado se expanden a través de productos de nutrición deportiva, fórmula infantil, y alimentos funcionales, mientras que los avances en procesos de fermentación y operaciones automatizadas de plantas mejoran la eficiencia de producción y reducen el impacto ambiental en todo el mercado de ingredientes lácteos.

Puntos Clave del Informe

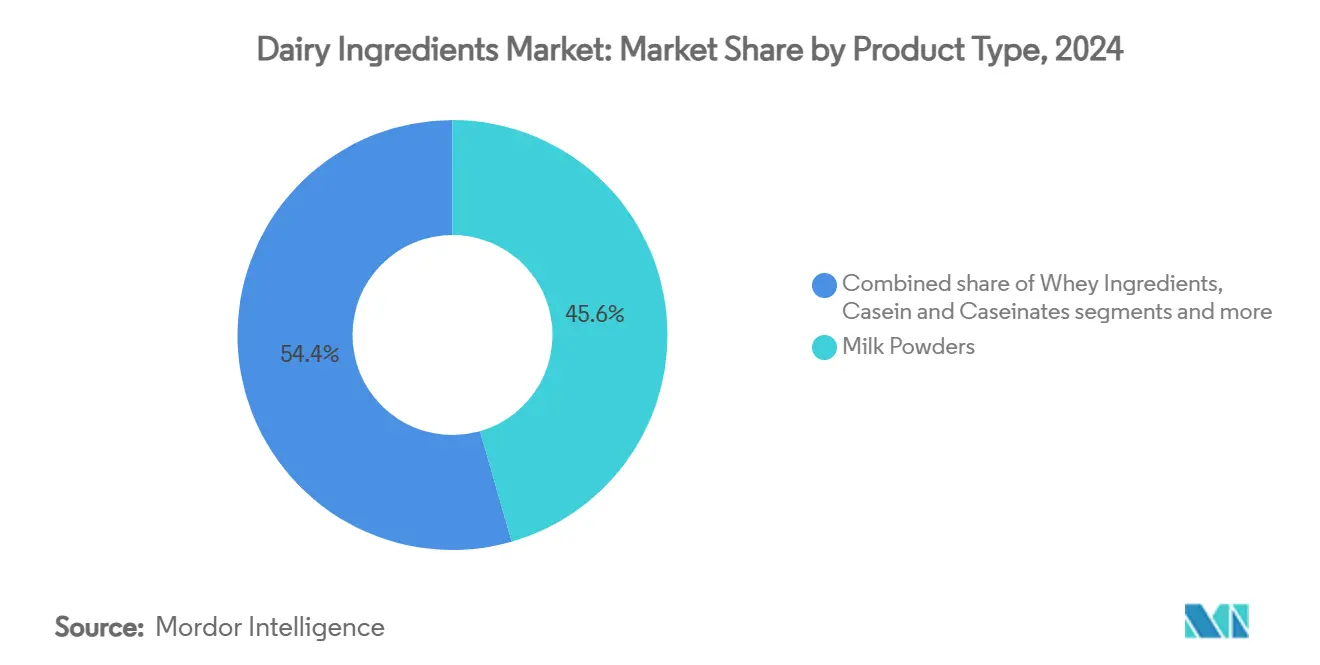

- Por tipo de producto, las leches en polvo lideraron con el 45,56% de los ingresos de 2024 y se proyecta que se expandan con una TCCA del 3,61% hasta 2030.

- Por naturaleza, los ingredientes convencionales dominaron con una participación del 88,72% en 2024, mientras que las líneas orgánicas están establecidas para una TCCA del 6,85% durante 2025-2030.

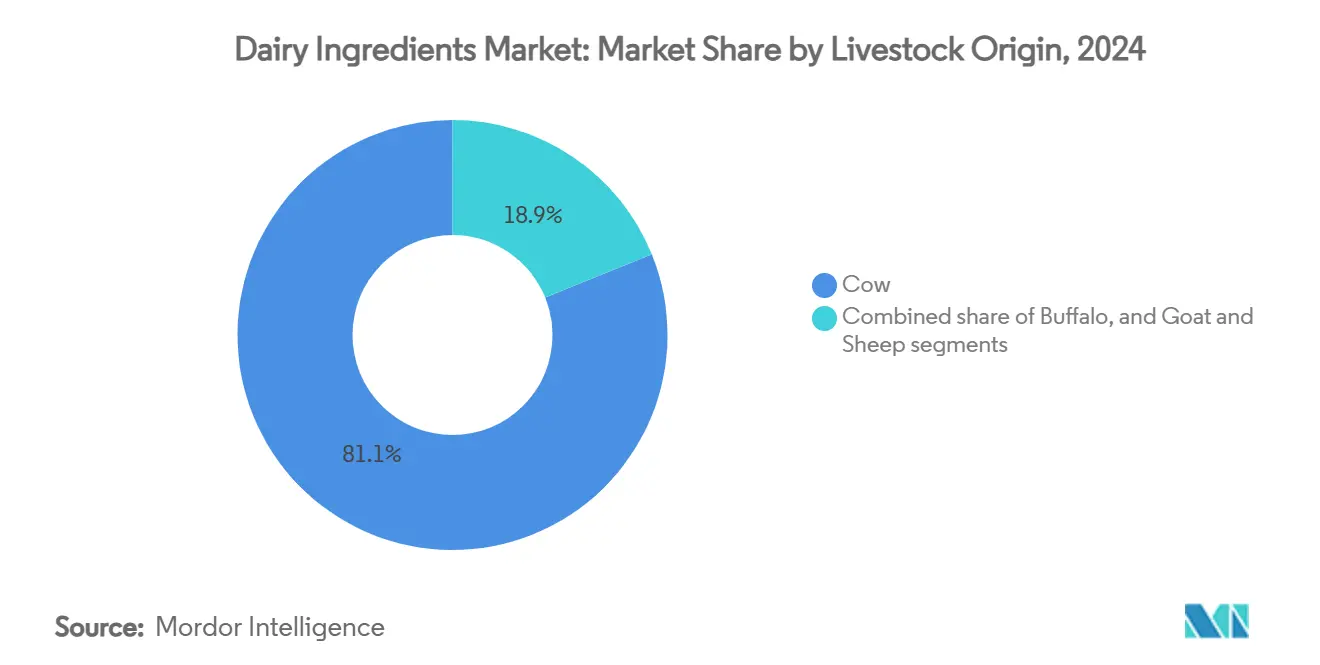

- Por origen ganadero, las ofertas derivadas de vaca capturaron una participación del mercado de ingredientes lácteos del 81,13% en 2024; los ingredientes basados en cabra muestran la perspectiva de TCCA más rápida del 4,17%.

- Por aplicación, panadería y confitería mantuvo una participación del 25,90% en 2024, mientras que nutrición deportiva y clínica están preparadas para una TCCA del 4,54% hasta 2030.

- Por geografía, Europa retuvo una participación del 29,99% en 2024, sin embargo Asia-Pacífico se pronostica que crezca con una TCCA del 5,41% durante el período.

Tendencias e Insights del Mercado Global de Ingredientes Lácteos

Análisis del Impacto de los Impulsores

| Impulsor | (~) % Impacto en Pronósticos de TCCA | Relevancia Geográfica | Cronología del Impacto |

|---|---|---|---|

| Creciente demanda de alimentos ricos en proteínas | +0.8% | Global, con mayor impacto en América del Norte y Asia-Pacífico | Mediano plazo (2-4 años) |

| Creciente adopción en productos de nutrición deportiva | +0.6% | América del Norte y Europa, expandiéndose a Asia-Pacífico | Corto plazo (≤ 2 años) |

| Expansión del mercado de fórmula infantil | +0.5% | Núcleo Asia-Pacífico, con expansión a mercados emergentes | Largo plazo (≥ 4 años) |

| Creciente adopción en el sector de alimentos y bebidas funcionales | +0.4% | Global, liderado por mercados desarrollados | Mediano plazo (2-4 años) |

| Creciente uso en la industria de panadería y confitería | +0.3% | Europa y América del Norte, expandiéndose globalmente | Corto plazo (≤ 2 años) |

| Creciente consumo en mercados emergentes | +0.7% | Asia-Pacífico, América Latina, y Medio Oriente y África | Largo plazo (≥ 4 años) |

| Fuente: Mordor Intelligence | |||

Creciente Demanda de Alimentos Ricos en Proteínas

La expansión del mercado de proteínas está transformando la industria alimentaria, extendiendo las aplicaciones de ingredientes lácteos más allá de la nutrición deportiva hacia categorías convencionales de alimentos y bebidas. La demanda del mercado indica que los consumidores requieren beneficios funcionales, incluyendo soporte muscular, saciedad, y energía sostenida de productos estándar como cereales de desayuno y productos horneados. La investigación e inversiones tecnológicas de Dairy Management Inc. facilitan la fabricación de bebidas altas en proteínas, estables en estantería y formatos convenientes que mantienen la calidad mientras preservan el valor nutricional. El crecimiento del mercado es evidente en batidos listos para beber, barras de proteína, y snacks lácteos funcionales, con proteínas de suero y caseína entregando perfiles completos de aminoácidos que superan muchas alternativas basadas en plantas. El análisis del mercado muestra que los consumidores Millennials y Gen Z demuestran demanda significativa, analizando especificaciones de productos y evaluando el contenido de proteína como factor primario de compra. Las empresas que integran proteínas lácteas demuestran un fuerte posicionamiento en el mercado en el segmento en expansión de nutrición funcional del mercado de ingredientes lácteos.

Creciente Adopción en Productos de Nutrición Deportiva

En 2024, la adquisición estratégica de Arla Foods Ingredients del negocio de nutrición de suero de Volac subraya el potencial de crecimiento del sector, con la empresa anticipando un crecimiento significativo de ventas en aislado de proteína de suero durante los próximos cinco años. La expansión del mercado refleja cambios más amplios en el estilo de vida donde el fitness y bienestar se han vuelto integrales a la identidad del consumidor, creando demanda por fuentes de proteína convenientes y de alta calidad dentro del mercado de ingredientes lácteos. La innovación en nutrición deportiva está impulsando la diversificación de productos más allá de los polvos de proteína tradicionales hacia bebidas listas para beber, barras de proteína, y snacks funcionales que incorporan ingredientes lácteos avanzados. El sector se beneficia del creciente la participación femenina en actividades fitness y la creciente popularidad de dietas orientadas a plantas que aún incluyen proteínas animales de alta calidad para optimización del rendimiento. Las tecnologías de fermentación de precisión están comenzando a complementar el suministro lácteo tradicional en el mercado de ingredientes lácteos, con empresas como Helaina desarrollando equivalentes de lactoferrina humana que ofrecen superior biodisponibilidad para aplicaciones de rendimiento atlético.

Expansión del Mercado de Fórmula Infantil

La fórmula infantil representa un vector de crecimiento crítico para el mercado de ingredientes lácteos, con hidrolizados de proteína de suero volviéndose cada vez más sofisticados para abordar alergias a la proteína de leche de vaca mientras mantienen la eficacia nutricional. La evolución del sector refleja el avance en la comprensión de la nutrición infantil, donde los fabricantes buscan replicar los componentes beneficiosos de la leche humana a través de combinaciones innovadoras de ingredientes lácteos. Los marcos regulatorios se están volviendo más estrictos, con la FDA estableciendo nuevos estándares para concentrados de fosfolípidos de proteína de suero grado fórmula infantil, asegurando consistencia de calidad entre fabricantes. Los mercados asiáticos están impulsando una expansión significativa en el mercado de ingredientes lácteos, particularmente en China, donde los cambios demográficos hacia una paternidad enfocada en la calidad están aumentando la demanda de productos de nutrición infantil premium. El mercado está presenciando avances tecnológicos en selección de enzimas y condiciones de hidrólisis para producir hidrolizados de proteína de suero óptimos que retienen aminoácidos esenciales mientras minimizan la alergenicidad. La innovación se extiende a formulaciones especializadas que abordan condiciones de salud específicas, donde los ingredientes lácteos proporcionan beneficios funcionales más allá de la nutrición básica, creando segmentos de mercado premium con proposiciones de valor más altas.

Creciente Adopción en el Sector de Alimentos y Bebidas Funcionales

Los alimentos funcionales que incorporan ingredientes lácteos están experimentando un crecimiento sin precedentes mientras los consumidores buscan productos que entreguen beneficios de salud más allá de la nutrición básica. Esta expansión refleja un cambio fundamental en el comportamiento del consumidor donde las elecciones alimentarias están cada vez más impulsadas por la optimización de la salud en lugar del mero sustento. Los probióticos e ingredientes lácteos fermentados están liderando esta transformación en el mercado de ingredientes lácteos, con fabricantes desarrollando sistemas de entrega sofisticados que aseguran la viabilidad bacterial mientras mejoran la palatabilidad del producto. El sector se beneficia de la creciente evidencia científica que respalda el papel de los bioactivos lácteos en la función inmune, salud digestiva, y rendimiento cognitivo, creando oportunidades para posicionamiento premium. Las tendencias de etiqueta limpia están impulsando la reformulación hacia ingredientes lácteos naturales que proporcionan beneficios funcionales sin aditivos artificiales, alineándose con las preferencias del consumidor por transparencia y autenticidad en la producción de alimentos.

Análisis del Impacto de las Restricciones

| Restricción | (~) % Impacto en Pronósticos de TCCA | Relevancia Geográfica | Cronología del Impacto |

|---|---|---|---|

| Intolerancia a la lactosa y alergias lácteas | -0.4% | Global, con mayor impacto en Asia-Pacífico y partes de África | Largo plazo (≥ 4 años) |

| Creciente popularidad de alternativas basadas en plantas | -0.6% | América del Norte y Europa, expandiéndose a centros urbanos globalmente | Mediano plazo (2-4 años) |

| Volatilidad en los precios de la leche cruda | -0.3% | Global, con impacto agudo en mercados emergentes sensibles al precio | Corto plazo (≤ 2 años) |

| Preocupaciones dietéticas relacionadas con la salud | -0.2% | Mercados desarrollados, particularmente América del Norte y Europa | Mediano plazo (2-4 años) |

| Fuente: Mordor Intelligence | |||

Intolerancia a la Lactosa y Alergias Lácteas

Según los datos del World Population Review de 2025, el 44% de los australianos son intolerantes a la lactosa [1]Fuente: World Population Review, "Intolerancia a la Lactosa por País 2025", worldpopulationreview.com. El desafío es particularmente agudo en los mercados asiáticos donde la persistencia de lactasa es menos común, sin embargo estas regiones representan los mercados de consumo lácteo de más rápido crecimiento, creando una dinámica compleja para los actores de la industria. Los fabricantes están respondiendo con tecnologías avanzadas de enzimas lactasa, incluyendo Maxilact Next de DSM-Firmenich, una enzima de acción rápida que permite la producción eficiente de lácteos sin lactosa mientras mantiene la calidad del producto y la integridad nutricional. Las estrategias prebióticas usando galactooligosacáridos están emergiendo como soluciones complementarias, potencialmente cambiando microbiomas intestinales para mejorar la digestión de lactosa sin remoción completa de lactosa. La restricción está impulsando la innovación en proteínas lácteas alternativas a través de fermentación de precisión para el mercado de ingredientes lácteos, donde las empresas pueden producir proteínas idénticas a lácteos sin contenido de lactosa. La educación del consumidor sobre productos reducidos en lactosa y sus beneficios de salud se está volviendo crucial para la expansión del mercado, particularmente en regiones donde el consumo lácteo ha estado tradicionalmente limitado por factores genéticos que afectan el metabolismo de la lactosa.

Creciente Popularidad de Alternativas Basadas en Plantas

La guía reciente de la FDA sobre etiquetado de alternativas lácteas basadas en plantas refleja el intento del sistema regulatorio de equilibrar la innovación con la claridad del consumidor, potencialmente impactando cómo estos productos compiten con ingredientes lácteos tradicionales [2]Fuente: Administración de Alimentos y Medicamentos de EE.UU. (FDA), "Guía Borrador sobre Etiquetado de Leche Basada en Plantas", fda.gov. La presión competitiva está impulsando la innovación de ingredientes lácteos hacia etiquetas más limpias, perfiles nutricionales mejorados, y mejoras de sostenibilidad que abordan las preocupaciones del consumidor, impulsando la adopción de alternativas. Las tecnologías de fermentación de precisión están creando oportunidades híbridas donde las proteínas lácteas pueden producirse sin ganadería tradicional, potencialmente cerrando la brecha entre productos lácteos convencionales y alternativos. El desafío está estimulando la colaboración entre empresas lácteas tradicionales y desarrolladores de proteínas alternativas, creando nuevas categorías de mercado que combinan los beneficios funcionales de los lácteos con el atractivo de sostenibilidad de la producción basada en plantas.

Análisis por Segmentos

Por Tipo de Producto: Las Leches en Polvo Lideran la Innovación

Las leches en polvo dominan el 45,56% de la participación del mercado de ingredientes lácteos en 2024 mientras simultáneamente logran la tasa de crecimiento más rápida del 3,61% TCCA entre tipos de productos, reflejando su versatilidad entre aplicaciones y papel crítico en iniciativas globales de seguridad alimentaria. Esta posición de liderazgo dual proviene de avances tecnológicos en métodos de secado por aspersión y secado por rodillos que han mejorado la calidad del producto y propiedades funcionales, haciendo las leches en polvo cada vez más atractivas para fabricantes que buscan soluciones de fortificación proteica costo-efectivas. La leche descremada en polvo y la leche entera en polvo representan los subsegmentos más grandes, con creciente demanda de mercados emergentes donde la estabilidad en estantería y densidad nutricional son consideraciones primordiales para programas de seguridad alimentaria.

Los ingredientes de suero de leche constituyen la segunda categoría más grande, con concentrados y aislados de proteína de suero experimentando demanda robusta de aplicaciones de nutrición deportiva y alimentos funcionales. El segmento se beneficia del creciente conocimiento del consumidor sobre el perfil superior de aminoácidos y biodisponibilidad de la proteína de suero comparado con alternativas basadas en plantas. Los concentrados y aislados de proteína láctea están ganando tracción en todo el mercado de ingredientes lácteos. Los fabricantes buscan ingredientes que proporcionen tanto beneficios funcionales como nutricionales en formulaciones de etiqueta limpia. La lactosa y derivados, mientras representan una participación de mercado menor, están experimentando interés renovado a través de aplicaciones innovadoras como la producción de lactulosa para beneficios prebióticos.

Nota: Participaciones de segmentos de todos los segmentos individuales disponibles con la compra del informe

Por Naturaleza: El Segmento Orgánico se Acelera

Los ingredientes lácteos convencionales mantienen una participación de mercado del 88,72% en 2024, reflejando sus cadenas de suministro establecidas y ventajas de costos, mientras que los ingredientes orgánicos logran la tasa de crecimiento más alta del 6,85% TCCA hasta 2030, impulsados por la disposición del consumidor a pagar precios premium por beneficios percibidos de salud y ambientales. El USDA reportó un aumento del 15,5% en las ventas de leche entera orgánica en septiembre 2024 comparado con el año anterior, con ventas totales de leche fluida orgánica alcanzando 249 millones de libras, demostrando demanda robusta del consumidor a pesar de puntos de precio más altos. Las exportaciones de leche orgánica aumentaron un 36,2% en lo que va del año, señalando impulso premium en el mercado de ingredientes lácteos. Comparado con el año anterior, esto indica fuerte demanda internacional por ingredientes lácteos premium.

El crecimiento del segmento orgánico está respaldado por la expansión de la distribución minorista y la creciente disponibilidad de ingredientes de alimento orgánico, que históricamente han limitado la capacidad de producción. Los ingredientes convencionales continúan dominando debido a su confiabilidad, calidad consistente, e infraestructura de procesamiento establecida que soporta operaciones de manufactura a gran escala. El diferencial de precio entre ingredientes orgánicos y convencionales se está estrechando en algunas regiones mientras las escalas de producción orgánica aumentan y los precios convencionales enfrentan presión ascendente de requisitos de sostenibilidad. Los marcos regulatorios están evolucionando para soportar procesos de certificación orgánica mientras mantienen estándares de calidad estrictos que aseguran la confianza del consumidor en el posicionamiento premium.

Por Origen Ganadero: Dominio de Vaca con Alternativas Emergentes

Los ingredientes derivados de vaca mantienen una participación de mercado del 81,13% en 2024, reflejando infraestructura establecida y familiaridad del consumidor, mientras que los productos derivados de cabra logran el crecimiento más rápido del 4,17% TCCA, impulsados por el creciente conocimiento de sus ventajas de digestibilidad y menor potencial alergénico comparado con las proteínas de leche de vaca. Los ingredientes derivados de búfalo representan un segmento de mercado menor pero estable, particularmente en regiones donde la cría de búfalos es tradicional y culturalmente significativa. El crecimiento en fuentes ganaderas alternativas refleja estrategias de diversificación por fabricantes que buscan abordar la intolerancia a la lactosa y alergias lácteas mientras mantienen los beneficios funcionales de proteínas derivadas de animales.

Los glóbulos de grasa naturalmente más pequeños de la leche de cabra y la estructura proteica diferente la hacen más digerible para algunos consumidores, creando oportunidades en nutrición infantil y productos de salud especializados. Los ingredientes derivados de oveja, mientras representan la participación de mercado más pequeña, están ganando atención en categorías artesanales y de productos premium donde perfiles de sabor únicos y características nutricionales demandan precios más altos. El segmento se beneficia del creciente investigación sobre los beneficios específicos de salud de diferentes fuentes ganaderas, creando soporte científico para posicionamiento premium y estrategias de marketing dirigidas.

Nota: Participaciones de segmentos de todos los segmentos individuales disponibles con la compra del informe

Por Aplicación: La Nutrición Deportiva Impulsa el Crecimiento

En 2024, las aplicaciones de panadería y confitería dominan el mercado de ingredientes lácteos, manteniendo una participación del 25,90%, subrayando el papel fundamental de los ingredientes lácteos en mejorar la textura, sabor, y vida útil. Estos ingredientes son ampliamente utilizados en productos horneados y confitería para cumplir las expectativas del consumidor por calidad y consistencia. La investigación del informe Taste Tomorrow de Puratos de 2024 destaca un creciente enfoque del consumidor en el equilibrio nutricional en chocolate, pronosticando un aumento del 30% en la demanda de ingredientes centrados en salud como proteínas, abriendo el camino para la integración de ingredientes lácteos funcionales. Esta tendencia refleja un cambio más amplio hacia la indulgencia más saludable, donde los consumidores buscan productos que combinen sabor con beneficios nutricionales.

El mercado de nutrición deportiva exhibe creciente demanda por ingredientes lácteos mientras los consumidores requieren proteínas de alta calidad y nutrientes funcionales para estilos de vida activos. En el mercado de ingredientes lácteos, el segmento de nutrición deportiva y clínica se proyecta que crezca con una TCCA del 4,54%, representando la tasa de crecimiento más alta entre aplicaciones de ingredientes lácteos. Este crecimiento resulta de los requisitos del consumidor por proteínas de suero, caseína, y bioactivos derivados de leche que mejoran la recuperación muscular, resistencia, y rendimiento. Los fabricantes están produciendo polvos basados en lácteos, batidos listos para beber, y suplementos fortificados para abordar esta demanda del mercado.

Análisis Geográfico

Europa mantiene la participación de mercado regional más grande del 29,99% en 2024, respaldada por su infraestructura de procesamiento avanzada, estándares de calidad estrictos, y demanda robusta del consumidor por productos lácteos premium. El aumento de la producción lechera de la región contribuye directamente a una mayor producción de ingredientes lácteos. Las instalaciones de procesamiento lácteo bien establecidas, combinadas con avances tecnológicos en métodos de producción, permiten la conversión eficiente de leche cruda en varios ingredientes lácteos. El Reino Unido registró una producción total de leche de 14.890 millones de litros en 2024, según datos de DEFRA. Este volumen de producción sustancial subraya la capacidad de la región para satisfacer tanto la demanda doméstica como internacional en el mercado de ingredientes lácteos.

El mercado de ingredientes lácteos de Asia-Pacífico demuestra la tasa de crecimiento más alta del 5,41% TCCA hasta 2030, impulsado por el aumento de ingresos disponibles, expansión poblacional, y creciente conciencia de salud. El mercado de ingredientes lácteos de la región se beneficia de instalaciones de producción en modernización, mejorando la infraestructura de la cadena de suministro, y creciente adopción de hábitos dietéticos occidentales. Según el Departamento de Agricultura de Estados Unidos [3]Fuente: Departamento de Agricultura de EE.UU. (USDA), "India: Productos Lácteos Anual - Octubre 2024", apps.fas.usda.gov , se espera que la producción de leche de India alcance 216,5 millones de toneladas métricas en 2025, impulsada por el apoyo gubernamental y condiciones climáticas favorables. Se proyecta que el consumo doméstico de leche fluida del país alcance 91 millones de toneladas métricas. Esta trayectoria de crecimiento refleja las capacidades en expansión de procesamiento lácteo de la región y la creciente preferencia del consumidor por productos basados en lácteos.

América del Norte se beneficia de tecnología de procesamiento avanzada en el mercado de ingredientes lácteos y fuerte demanda doméstica por productos ricos en proteínas, mientras enfrenta mayor competencia de alternativas basadas en plantas en mercados urbanos. La fortaleza de la región radica en capacidades de innovación y cadenas de suministro establecidas que soportan producción de ingredientes a gran escala tanto para mercados domésticos como de exportación. América del Sur y el Medio Oriente, y África representan oportunidades emergentes donde el aumento de ingresos disponibles y la urbanización están impulsando mayor consumo lácteo, aunque las limitaciones de infraestructura y sensibilidad al precio crean desafíos para la penetración de ingredientes premium.

Panorama Competitivo

El mercado de ingredientes lácteos muestra consolidación moderada, con corporaciones multinacionales establecidas operando junto a actores regionales y empresas enfocadas en tecnología. La dinámica del mercado refleja un entorno competitivo equilibrado donde los fabricantes tradicionales mantienen posiciones fuertes mientras se adaptan a tendencias emergentes. Los cambios recientes del mercado incluyen la adquisición de Arla Foods Ingredients del negocio de nutrición de suero de Volac en 2024-2025, fortaleciendo sus capacidades de producción de aislado de proteína de suero. Las empresas se enfocan cada vez más en investigación y desarrollo para mantener sus posiciones competitivas en el panorama de mercado en evolución.

Las empresas se están diferenciando a través de avances tecnológicos, incluyendo fermentación de precisión, procesos impulsados por IA, y métodos de producción sostenibles para servir segmentos de mercado premium. La integración de tecnologías avanzadas se ha vuelto un factor clave para mantener la competitividad del mercado y satisfacer las demandas cambiantes del consumidor. La inversión en métodos de producción sostenibles ha emergido como una estrategia crítica en todo el mercado de ingredientes lácteos para empresas que buscan capturar segmentos de mercado ambientalmente conscientes. Estas innovaciones tecnológicas están remodelando procesos de producción tradicionales y creando nuevas oportunidades para el crecimiento del mercado.

Nuevas oportunidades de mercado están emergiendo en fermentación de precisión, mientras las empresas desarrollan métodos alternativos de producción de proteínas. Empresas como DairyX están pionerando la producción de proteínas de caseína sin ganado para la producción tradicional de queso, ofreciendo alternativas sostenibles a las cadenas de suministro convencionales. Empresas como NewMoo y Future Cow están aprovechando la biotecnología y agricultura molecular para crear proteínas idénticas a lácteos de fuentes vegetales. Estas innovaciones están introduciendo nuevos elementos competitivos a la cadena de suministro de ingredientes y desafiando métodos de producción establecidos mientras abordan crecientes preocupaciones de sostenibilidad.

Líderes de la Industria de Ingredientes Lácteos

-

Arla Foods amba

-

Fonterra Co-Operative Group Limited

-

Saputo Inc.

-

Groupe Lactalis

-

Royal Friesland Campina N.V.

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Desarrollos Recientes de la Industria

- Mayo 2025: La empresa de biotecnología alimentaria con sede en Nueva York, Pureture, comenzó la producción comercial de su proteína de caseína alternativa. La proteína proporcionó emulsificación natural sin requerir gomas, espesantes, o estabilizadores. El producto cumplió múltiples requisitos dietéticos, siendo libre de lácteos, libre de lactosa, libre de alérgenos, libre de aditivos, y no-GMO.

- Marzo 2025: La empresa holandesa de ingredientes Vivici lanzó Vivitein BLG, una proteína láctea fabricada a través de fermentación de precisión. La proteína era adecuada para veganos y podía incorporarse en polvos de proteína, bebidas nutricionales, y varias aplicaciones alimentarias.

- Febrero 2025: Expana lanzó dos concentrados de leche y dos permeados de suero. Los productos, fabricados usando procesos de ultrafiltración y diafiltración, eran adecuados para productos alimentarios funcionales y otras aplicaciones.

- Noviembre 2023: Valio, una empresa láctea finlandesa, introdujo Valio Eila MPC 65, un concentrado de proteína láctea. Este producto libre de lactosa mejoró el confort digestivo y aumentó el contenido de proteína en pudines, batidos, helados, y bebidas.

Alcance del Informe del Mercado Global de Ingredientes Lácteos

Los ingredientes lácteos, como leche en polvo, concentrado de proteína láctea, proteína de suero, y caseína, son una rica fuente de nutrientes esenciales, incluyendo proteínas, aminoácidos, carbohidratos, minerales, y probióticos. Cada uno de estos ingredientes tiene amplias aplicaciones en las industrias de alimentos y bebidas, incluyendo productos de panadería, confitería, nutrición deportiva, y fórmulas infantiles.

El mercado de ingredientes lácteos está segmentado por tipo, aplicación, y geografía. Basado en tipo, el mercado está segmentado en leches en polvo, concentrados de proteína láctea y aislados de proteína láctea, ingredientes de suero de leche, lactosa y derivados, caseína y caseinatos, y otros tipos. El segmento de ingredientes de suero de leche se segmenta además en concentrado de proteína de suero, aislado de proteína de suero, y proteína de suero hidrolizada. Basado en aplicación, el mercado está segmentado en panadería y confitería, productos lácteos, fórmula láctea infantil, nutrición deportiva y clínica, y otras aplicaciones. Basado en geografía, el mercado está segmentado en América del Norte, Europa, Asia-Pacífico, América del Sur, y Medio Oriente y África.

Para cada segmento, el dimensionamiento y pronósticos del mercado se han realizado sobre la base del valor (en millones USD).

| Leches en Polvo | Leche Descremada en Polvo |

| Leche Entera en Polvo | |

| Otros | |

| Concentrados y Aislados de Proteína Láctea | |

| Ingredientes de Suero de Leche | Concentrado de Proteína de Suero |

| Aislado de Proteína de Suero | |

| Proteína de Suero Hidrolizada | |

| Lactosa y Derivados | |

| Caseína y Caseinatos | |

| Otros |

| Convencional |

| Orgánico |

| Vaca |

| Búfalo |

| Cabra y Oveja |

| Panadería y Confitería |

| Productos Lácteos |

| Fórmula Láctea Infantil |

| Nutrición Deportiva y Clínica |

| Alimentos de Conveniencia y Listos para Comer |

| Otras Aplicaciones |

| América del Norte | Estados Unidos |

| Canadá | |

| México | |

| Resto de América del Norte | |

| Europa | Reino Unido |

| Alemania | |

| Francia | |

| Italia | |

| España | |

| Países Bajos | |

| Polonia | |

| Bélgica | |

| Suecia | |

| Resto de Europa | |

| Asia-Pacífico | China |

| India | |

| Japón | |

| Australia | |

| Indonesia | |

| Corea del Sur | |

| Tailandia | |

| Singapur | |

| Resto de Asia-Pacífico | |

| América del Sur | Brasil |

| Argentina | |

| Colombia | |

| Perú | |

| Chile | |

| Resto de América del Sur | |

| Medio Oriente y África | Arabia Saudita |

| Emiratos Árabes Unidos | |

| Sudáfrica | |

| Nigeria | |

| Egipto | |

| Marruecos | |

| Turquía | |

| Resto de Medio Oriente y África |

| Por Tipo de Producto | Leches en Polvo | Leche Descremada en Polvo |

| Leche Entera en Polvo | ||

| Otros | ||

| Concentrados y Aislados de Proteína Láctea | ||

| Ingredientes de Suero de Leche | Concentrado de Proteína de Suero | |

| Aislado de Proteína de Suero | ||

| Proteína de Suero Hidrolizada | ||

| Lactosa y Derivados | ||

| Caseína y Caseinatos | ||

| Otros | ||

| Por Naturaleza | Convencional | |

| Orgánico | ||

| Por Origen Ganadero | Vaca | |

| Búfalo | ||

| Cabra y Oveja | ||

| Por Aplicación | Panadería y Confitería | |

| Productos Lácteos | ||

| Fórmula Láctea Infantil | ||

| Nutrición Deportiva y Clínica | ||

| Alimentos de Conveniencia y Listos para Comer | ||

| Otras Aplicaciones | ||

| Por Geografía | América del Norte | Estados Unidos |

| Canadá | ||

| México | ||

| Resto de América del Norte | ||

| Europa | Reino Unido | |

| Alemania | ||

| Francia | ||

| Italia | ||

| España | ||

| Países Bajos | ||

| Polonia | ||

| Bélgica | ||

| Suecia | ||

| Resto de Europa | ||

| Asia-Pacífico | China | |

| India | ||

| Japón | ||

| Australia | ||

| Indonesia | ||

| Corea del Sur | ||

| Tailandia | ||

| Singapur | ||

| Resto de Asia-Pacífico | ||

| América del Sur | Brasil | |

| Argentina | ||

| Colombia | ||

| Perú | ||

| Chile | ||

| Resto de América del Sur | ||

| Medio Oriente y África | Arabia Saudita | |

| Emiratos Árabes Unidos | ||

| Sudáfrica | ||

| Nigeria | ||

| Egipto | ||

| Marruecos | ||

| Turquía | ||

| Resto de Medio Oriente y África | ||

Preguntas Clave Respondidas en el Informe

¿Cuál es el tamaño actual del mercado de ingredientes lácteos?

El mercado de ingredientes lácteos está valorado en USD 65,01 mil millones en 2025 y se proyecta que alcance USD 76,86 mil millones para 2030.

¿Qué tipo de producto mantiene la mayor participación?

Las leches en polvo lideran con 45,56% de participación en 2024 y siguen siendo la categoría de crecimiento más rápido con una TCCA del 3,61% hasta 2030.

¿Qué región está creciendo más rápido?

Asia-Pacífico muestra la trayectoria más fuerte con una TCCA pronosticada del 5,41%, respaldada por el aumento de niveles de ingresos e inversión gubernamental en infraestructura lechera.

¿Por qué la leche de cabra está ganando atención?

Se espera que los ingredientes derivados de cabra crezcan con una TCCA del 4,17% debido a la digestibilidad superior y menor potencial alergénico, atrayendo a segmentos de consumidores sensibles.

Última actualización de la página el: