Análisis del mercado inmobiliario comercial de la India

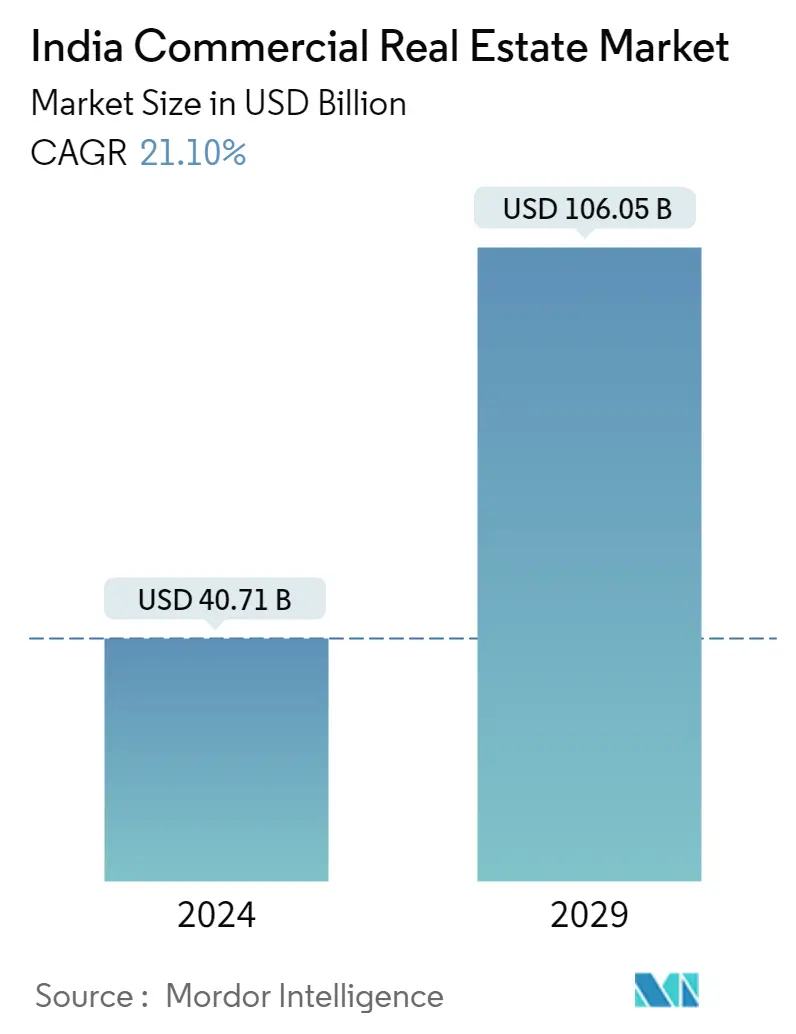

El tamaño del mercado de bienes raíces comerciales de la India se estima en 40,71 mil millones de dólares en 2024, y se espera que alcance los 106,05 mil millones de dólares en 2029, creciendo a una tasa compuesta anual del 21,10% durante el período previsto (2024-2029).

- La pandemia de COVID-19 dio lugar a la cultura del trabajo desde casa, que tuvo un impacto a corto plazo en las nuevas obligaciones espaciales. En 2022, el nuevo espacio de oficinas en las siete ciudades ((Mumbai, Delhi NCR, Bengaluru, Hyderabad, Chennai, Kolkata y Pune) en la India fue de 38,25 millones de pies cuadrados ese año, un 30% menos que el año anterior. En el trimestre de 2023 (enero-marzo), la absorción neta de oficinas en las seis principales ciudades se situó en 8,3 millones de pies cuadrados.

- Según expertos de la industria, desde septiembre de 2022, las oficinas de grado A en ciudades indias, como Bengaluru y Mumbai, tenían una tasa de capitalización promedio de 8,25 en ubicaciones principales. En comparación, la tasa máxima de las oficinas de grado A en Taipei fue de 2,35 en promedio ese año. En el segundo trimestre de ese año, otras regiones de Gurugram tenían la tasa de desocupación más alta combinada con un 35,9%. En comparación, la ciberciudad de Gurugram en India tenía una tasa de desocupación del 5,4%, la más baja entre otros submercados de la región de Delhi NCR, según expertos de la industria.

- El comercio minorista y la hostelería también están creciendo significativamente en el mercado inmobiliario comercial, proporcionando la infraestructura muy necesaria para las crecientes necesidades de la India. Se prevé que el sector inmobiliario comercial de la India se verá acelerado por inversiones a gran escala por parte de inversores institucionales en los próximos años. El sector inmobiliario minorista en el país se ha visto impulsado dramáticamente por iniciativas gubernamentales, como Make in India, y otras reformas en el sector inmobiliario, como la introducción de la Autoridad Reguladora de Bienes Raíces (RERA) y el GST.

- A pesar de sus problemas iniciales, los promotores y compradores se están trasladando al sector inmobiliario comercial debido a la transparencia y competencia de la industria, que ha atraído cantidades cada vez mayores de inversión extranjera directa (IED) en inmuebles comerciales. El crecimiento económico del país está impulsando la demanda de propiedades comerciales. Se espera que las iniciativas gubernamentales y las políticas y programas de desarrollo urbano (Smart City, AMRUT) contribuyan a la necesidad de infraestructura inmobiliaria.

- La demanda de espacio para oficinas en el país está impulsada por razones como la flexibilidad, la comodidad y la conveniencia. La mayoría de las empresas de diversas industrias, incluidas TI, fabricación, BFSI, nuevas empresas e incluso empresas boutique, buscan espacio de oficina para acomodar a sus empleados. Además, muchas empresas pretenden expandirse a nuevas áreas, abrir oficinas remotas o satélites, o ambas, aumentando la demanda de estos espacios.

- El desarrollo tecnológico ha elevado el sector inmobiliario comercial a un nuevo nivel. Ahora es factible ofrecer recorridos virtuales por propiedades, mejorar la gestión de las relaciones con los clientes, realizar transacciones en línea y mejorar la comunicación entre el vendedor y el comprador gracias a tecnologías de punta como la inteligencia artificial, la realidad virtual y el análisis de datos.

Tendencias del mercado inmobiliario comercial de la India

La demanda de espacio de oficinas impulsará el mercado en la India

La confianza de los inversores en una rápida recuperación económica se está viendo impulsada por el rápido ritmo de la campaña de vacunación, respaldada por una disminución de los casos de COVID-19. Con el desbloqueo gradual de las actividades económicas y el cambio de los empleadores en los locales de oficinas ante una mayor demanda de espacios de coworking, los promotores son optimistas sobre un repunte saludable en la actividad de arrendamiento de oficinas.

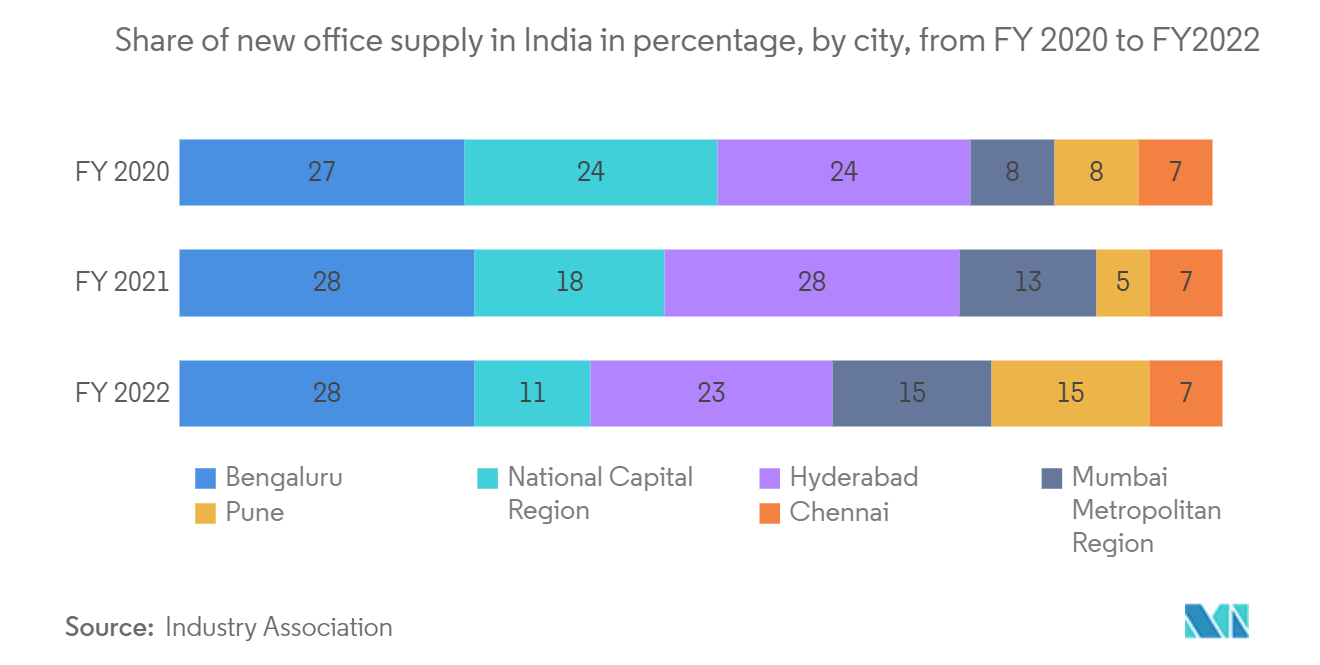

Bengaluru registró la mayor afluencia de suministros de oficinas nuevos, representando el 28% del suministro total de oficinas nuevas en siete ciudades importantes de la India. Hyderabad contribuyó con el 23% de la participación total y ocupó el segundo lugar. Chennai registró un aumento interanual del 124 por ciento y el arrendamiento de un msf se registró en 2022. Ahmedabad también registró un aumento interanual sustancial del 165 por ciento en el arrendamiento bruto en 2022, aunque sobre una base baja.

Según una investigación publicada por la consultora inmobiliaria Colliers India, la oferta de espacio para oficinas aumentó un 49% a 32,8 millones de pies cuadrados entre enero y septiembre de este año en seis ciudades debido a la finalización de numerosos desarrollos comerciales para satisfacer la creciente demanda. Según Colliers India, la misma cantidad fue de 22 millones de pies cuadrados en el mismo período en seis ciudades Bengaluru, Chennai, Delhi-NCR, Hyderabad, Pune y Mumbai.

La nueva oferta de oficinas, que fue de 8,1 millones de pies cuadrados de enero a septiembre, disminuyó un 1% respecto al año anterior. De 2,1 millones de pies cuadrados de oferta fresca, el centro financiero de la India experimentó una disminución del 16% a 1,8 millones de pies cuadrados. Chennai experimentó el aumento más significativo en el número de nuevas oficinas, que pasó de 0,9 millones de pies cuadrados a 4,2 millones de pies cuadrados. Delhi-NCR tuvo un aumento del 133% en el espacio de piso de 2,7 millones de pies cuadrados a 6,3 millones de pies cuadrados, mientras que un aumento del 56% en la oferta de nuevo espacio para oficinas aumentó de 5,1 millones de pies cuadrados a 7,9 millones de pies cuadrados.

La demanda de espacios flexibles y de coworking va en aumento

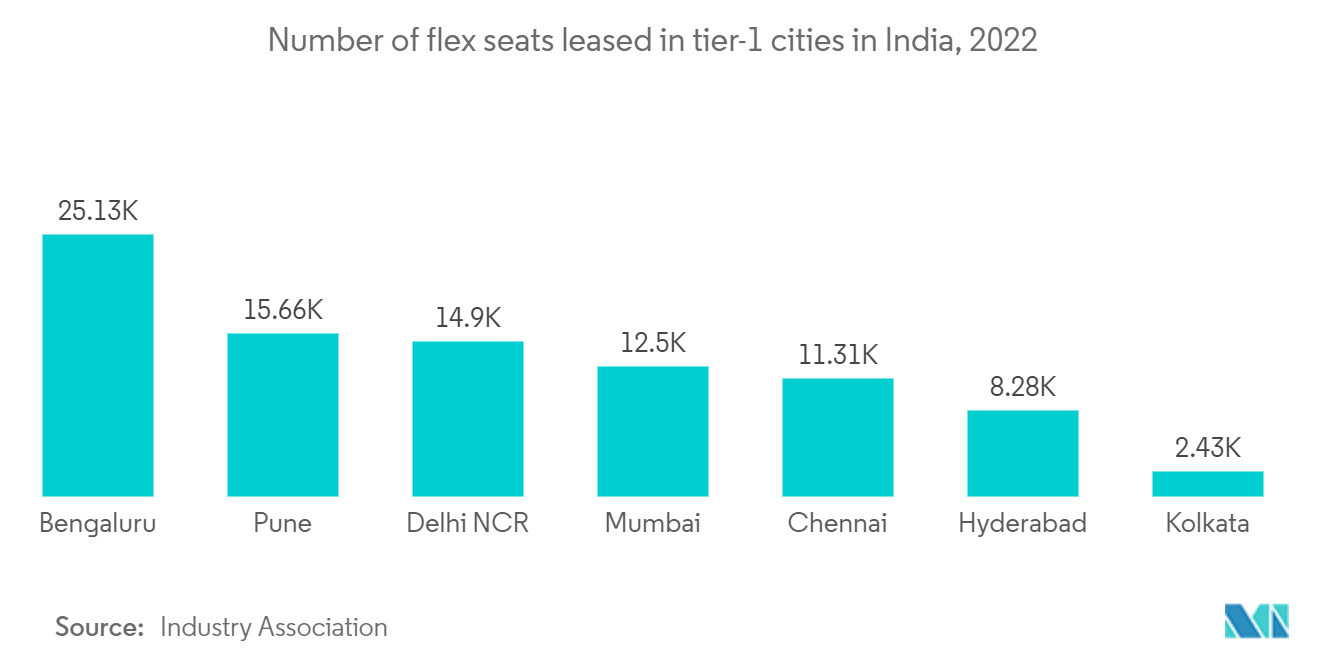

Según expertos de la industria, en marzo, Bengaluru registró la mayor cantidad de centros de espacio flexible operativos entre todas las ciudades de nivel 1 de la India. Le siguió Mumbai con 343 centros de espacio flexible. Casi al mismo tiempo, Bangalore registró alrededor de 25.000 asientos flexibles alquilados, la cifra más alta entre todas las ciudades de primer nivel de la India. Pune le siguió con más de 16.000 asientos flexibles alquilados.

En el ejercicio financiero, se concluyeron 147 transacciones de asientos flexibles en la región NCR de Delhi, la cifra más alta entre otras ciudades de primer nivel de la India. Le siguió Mumbai con 133 transacciones de asientos flexibles durante el mismo año. El sector de la tecnología de la información y las nuevas tecnologías contribuyó en un 30% a la utilización de asientos flexibles, el mayor entre todos los demás sectores de la India. Las startups también optaron por espacios flexibles y de coworking y se hicieron con el 18% de la cuota total. La demanda de espacios flexibles y de coworking está aumentando en el mercado inmobiliario de oficinas de la India.

Los espacios de oficina, que alguna vez estuvieron dominados por la tecnología de la información, están siendo arrendados cada vez más por otros sectores como BFSI (banca, servicios financieros y seguros), ingeniería, manufactura, comercio electrónico y sectores de coworking. Los cambios inducidos por la COVID-19 incluyen la introducción de un modelo de trabajo híbrido en los lugares de trabajo de todo el país. Los hogares más pequeños y las familias más grandes impulsaron el crecimiento de los espacios flexibles y de coworking en el país. Los empleados de TI-ITes, BFSI, comercio electrónico y servicios profesionales surgieron como los ocupantes clave de estos espacios de trabajo flexibles. Las nuevas empresas y las pequeñas y medianas empresas (PYME) que se centran en aprovechar el talento de la fuerza laboral móvil también generaron una demanda de asientos flexibles.

Descripción general de la industria de bienes raíces comerciales de la India

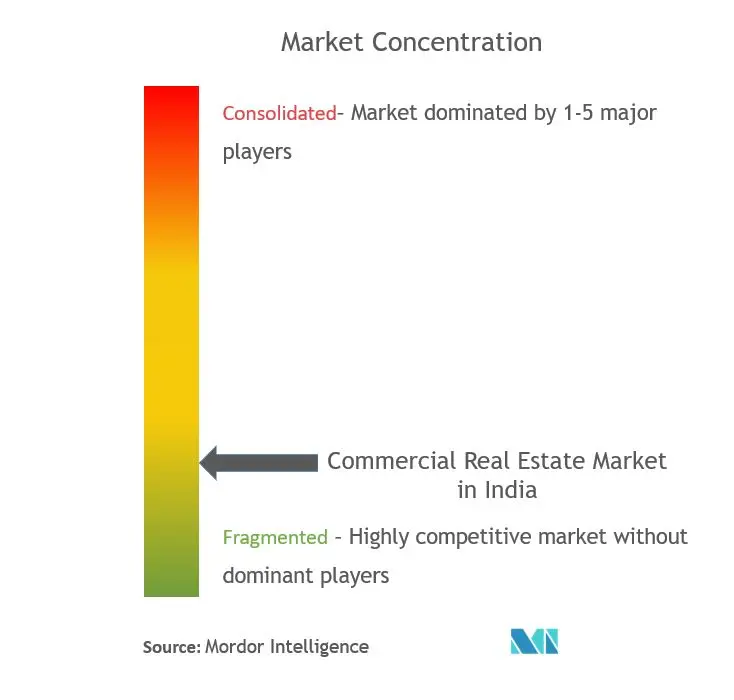

El mercado inmobiliario comercial de la India está parcialmente fragmentado y es muy competitivo. El sector inmobiliario minorista de la India se está convirtiendo en un destino preferido para los inversores institucionales globales, impulsado por una fuerte demanda de espacio para oficinas, la disminución de los niveles de desocupación y el aumento de los alquileres. Algunos de los principales actores inmobiliarios comerciales del país incluyen DLF, Godrej Properties, Housing Development and Infrastructure Ltd (HDIL) y Oberoi Realty. El mercado inmobiliario minorista de la India está alcanzando una fase de consolidación intermedia a medida que disminuye el número de promotores que ofrecen propiedades comerciales. Los pequeños promotores también se fusionan con los grandes promotores inmobiliarios o salen del mercado.

Líderes del mercado inmobiliario comercial de la India

DLF Ltd

Godrej Properties Ltd

Housing Development and Infrastructure Ltd (HDIL)

Oberoi Realty

IndiaBulls Real Estate

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Noticias del mercado inmobiliario comercial de la India

Noviembre de 2022: Tiger Global patrocinó una cooperación entre la plataforma de detección de ocupación Butlr y la empresa de tecnología y datos Propstack que permitiría la detección de ocupación en proyectos inmobiliarios comerciales en India. Para tomar decisiones inmobiliarias basadas en datos y mejorar la experiencia en el lugar de trabajo, los clientes indios de Propstack podrían obtener y utilizar los datos de ocupación y uso del espacio ofrecidos por Butlr, gracias a este acuerdo.

Abril de 2022: La Junta de Inversiones del Plan de Pensiones de Canadá (CPP Investments) y TATA Realty and Infrastructure Limited establecieron una empresa conjunta para construir y poseer espacios de oficinas comerciales en la India. Con el objetivo de gestionar activos por valor de más de 50.000 millones de rupias (604,18 millones de dólares), la empresa conjunta se centrará en la estabilización y el desarrollo de activos. Con una promesa de INR 26 mil millones de CPP Investments, el valor total del capital agregado de la empresa conjunta sería de INR 53 mil millones (USD 640,43 millones).

Segmentación de la industria de bienes raíces comerciales de la India

Los bienes raíces comerciales (CRE) solo se utilizan para actividades relacionadas con negocios o para ofrecer un espacio de trabajo, en lugar de usarse como residencia, lo que entraría en la categoría de bienes raíces residenciales. Con mayor frecuencia, los inquilinos arriendan bienes raíces comerciales para realizar negocios que generen efectivo.

Un análisis de antecedentes completo del mercado inmobiliario comercial de la India, que incluye la evaluación de la economía y la contribución de los sectores de la economía, descripción general del mercado, estimación del tamaño del mercado para segmentos clave y tendencias emergentes en los segmentos del mercado, dinámica del mercado y tendencias geográficas. , y el impacto de COVID-19 se incluye en el informe. El mercado de bienes raíces comerciales de la India está segmentado por tipo (oficinas, comercio minorista, industrial y logística, y hotelería) y por ciudades clave (Mumbai, Bangalore, Delhi, Hyderabad y otras ciudades). El informe ofrece tamaño de mercado y pronósticos para el mercado de bienes raíces comerciales en la India en valor (USD) para todos los segmentos anteriores.

| Oficinas |

| Minorista |

| Industrial y Logística |

| Hospitalidad |

| Bombay |

| Bangalore |

| Delhi |

| Hyderabad |

| Otras ciudades |

| Por tipo | Oficinas |

| Minorista | |

| Industrial y Logística | |

| Hospitalidad | |

| Por ciudades clave | Bombay |

| Bangalore | |

| Delhi | |

| Hyderabad | |

| Otras ciudades |

Preguntas frecuentes sobre investigación de mercado de bienes raíces comerciales en India

¿Qué tamaño tiene el mercado inmobiliario comercial de la India?

Se espera que el tamaño del mercado de bienes raíces comerciales de la India alcance los 40,71 mil millones de dólares en 2024 y crezca a una tasa compuesta anual del 21,10% hasta alcanzar los 106,05 mil millones de dólares en 2029.

¿Cuál es el tamaño actual del mercado inmobiliario comercial de la India?

En 2024, se espera que el tamaño del mercado inmobiliario comercial de la India alcance los 40,71 mil millones de dólares.

¿Quiénes son los actores clave en el mercado de bienes raíces comerciales de la India?

DLF Ltd, Godrej Properties Ltd, Housing Development and Infrastructure Ltd (HDIL), Oberoi Realty, IndiaBulls Real Estate son las principales empresas que operan en el mercado inmobiliario comercial de la India.

¿Qué años cubre este mercado de bienes raíces comerciales de la India y cuál era el tamaño del mercado en 2023?

En 2023, el tamaño del mercado inmobiliario comercial de la India se estimó en 33.620 millones de dólares. El informe cubre el tamaño histórico del mercado de Bienes raíces comerciales de la India durante los años 2020, 2021, 2022 y 2023. El informe también pronostica el tamaño del mercado de bienes raíces comerciales de la India para los años 2024, 2025, 2026, 2027, 2028 y 2029.

Última actualización de la página el:

Informe de la industria de bienes raíces comerciales en la India

Estadísticas para la participación de mercado, el tamaño y la tasa de crecimiento de ingresos de bienes raíces comerciales de la India en 2024, creadas por Mordor Intelligence™ Industry Reports. El análisis de bienes raíces comerciales de India incluye una perspectiva de pronóstico de mercado para 2024 a 2029 y una descripción histórica. Obtenga una muestra de este análisis de la industria como descarga gratuita del informe en PDF.