Tamaño y Participación del Mercado de software de Comercio digital

Análisis del Mercado de software de Comercio digital por Mordor inteligencia

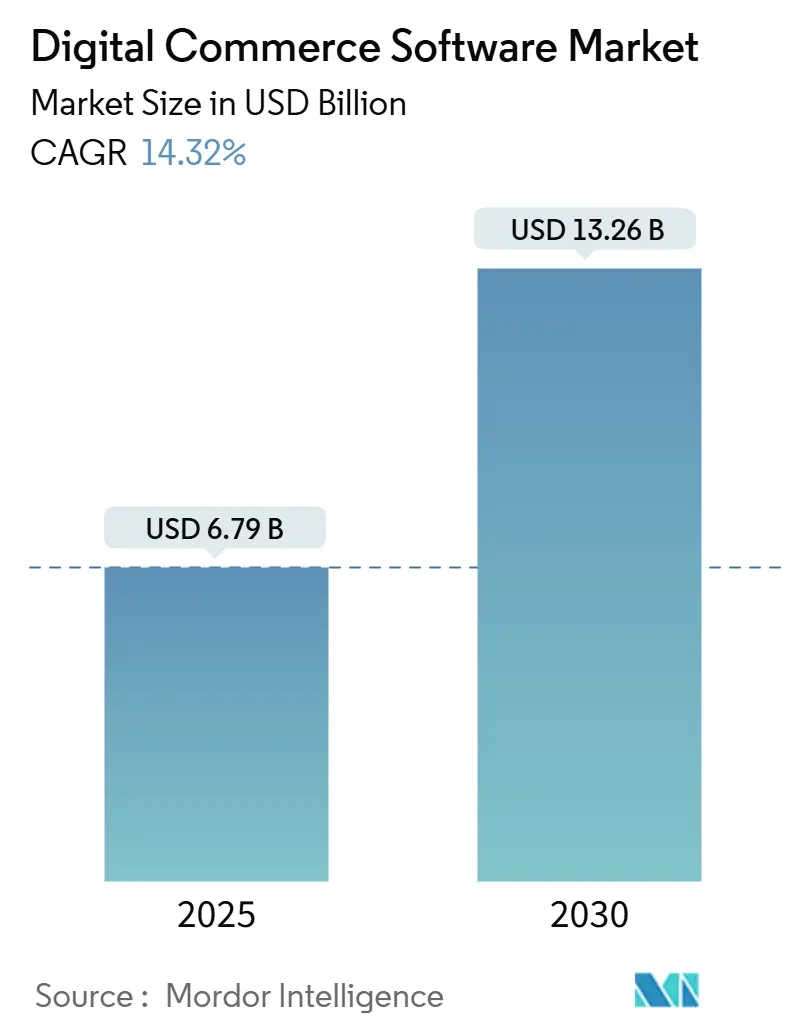

El mercado de software de comercio digital generó USD 6.79 mil millones en 2025 y se pronostica que alcanzará USD 13.26 mil millones en 2030, avanzando con una CAGR del 14.32%. La expansión está impulsada por empresas que modernizan infraestructura heredada, adoptan arquitecturas componibles, y responden un las expectativas de consumidores móviles que requieren experiencias unificadas un través de canales físicos y digitales. La implementación nativa en la nube se ha convertido en la opción predeterminada, reduciendo el costo total de propiedad mientras acelera los ciclos de lanzamiento. La adopción de comercio móvil y social continúun redefiniendo los recorridos del comprador, estimulando la inversión en plataformas API-first que se integran fácilmente con servicios de pago y stacks de marketing. Al mismo tiempo, las organizaciones grandes priorizan integraciones profundas con ERP y POS, mientras que las pequeñcomo y medianas empresas (PYMES) están aprovechando SaaS para acceder un capacidades sofisticadas que anteriormente demandaban presupuestos de capital extensos. [1]Adobe Inc., "Adobe comercio," adobe.com

Conclusiones Clave del Informe

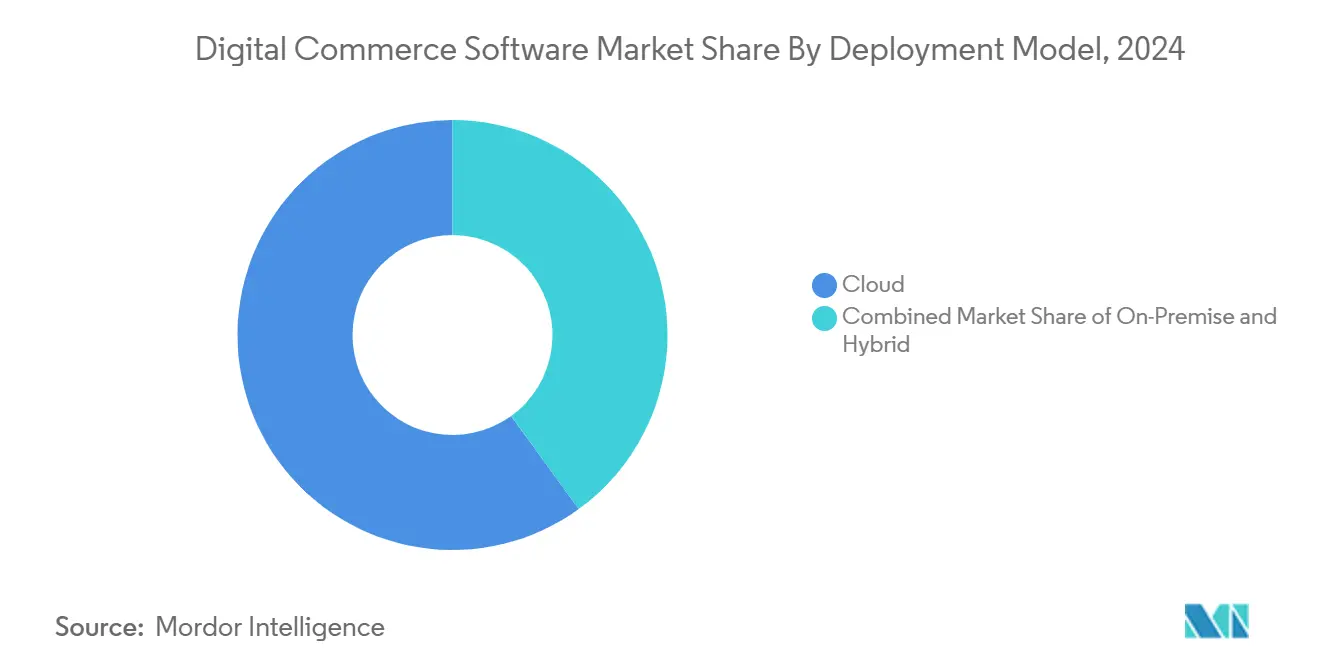

- Por modelo de implementación, las soluciones basadas en la nube mantuvieron el 62.0% de la participación del mercado de software de comercio digital en 2024, y se espera que el segmento se expanda un una CAGR del 15.4% hasta 2030.

- Por componente, el software de plataforma dominó con el 71.5% de participación de ingresos en 2024, mientras que los servicios se proyectan para registrar la CAGR más rápida del 16.1% hasta 2030.

- Por modelo de negocio, B2C capturó el 56.0% de participación de ingresos en 2024, sin embargo las plataformas de marketplace se pronostica que registrarán una CAGR del 14.7% hasta 2030.

- Por tamaño de organización, las grandes empresas representaron el 58.3% del tamaño del mercado de software de comercio digital en 2024, pero las PYMES se proyectan para crecer un una CAGR del 16.3%.

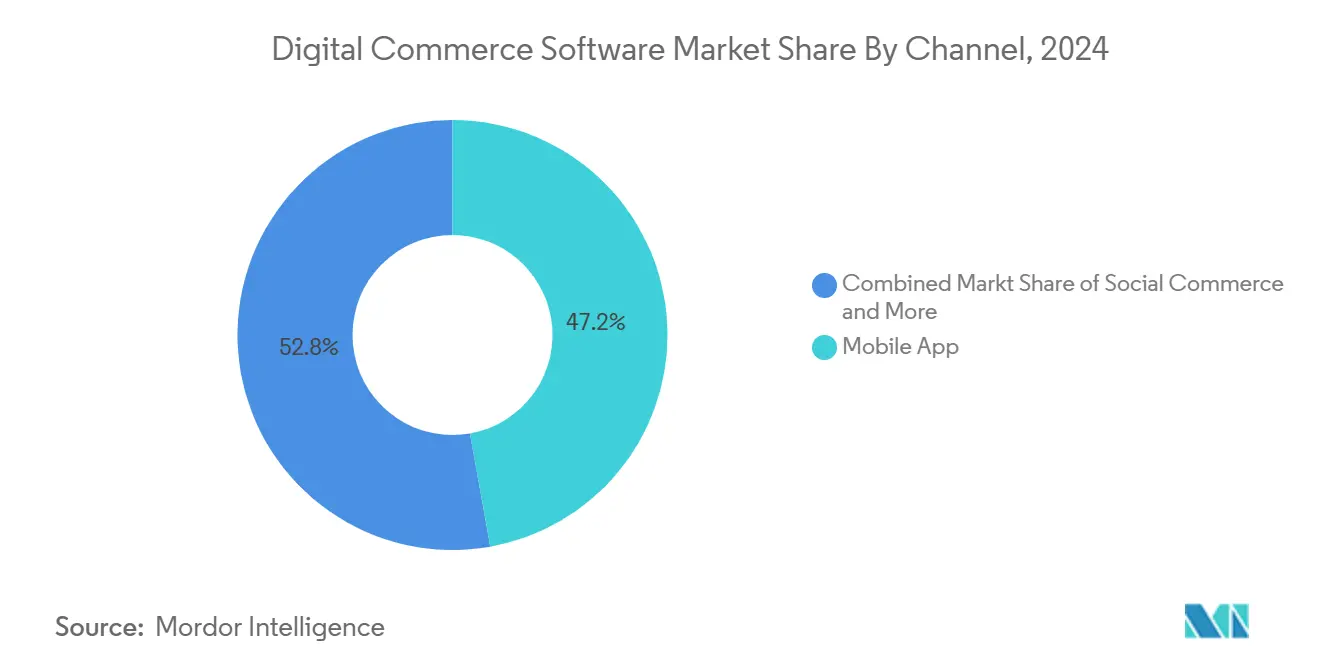

- Por canal de comercio, las aplicaciones móviles entregaron el 47.2% del valor de transacciones en 2024, mientras que el comercio social avanza un una CAGR del 16.6% hasta 2030.

- Por industria de usuario final, minorista y mi-comercio lideraron con el 32.5% del tamaño del mercado de software de comercio digital en 2024, mientras que las aplicaciones B2B están en camino de lograr una CAGR del 15.4%.

- Por geografíun, América del Norte contribuyó con el 35.4% de participación de ingresos en 2024, y Asia-Pacífico se proyecta para registrar una CAGR del 15.8% hasta 2030.

Tendencias mi Insights Globales del Mercado de software de Comercio digital

Análisis de Impacto de Impulsores

| Impulsor | % Impacto en Pronóstico CAGR | Relevancia Geográfica | Cronologíun de Impacto |

|---|---|---|---|

| Demanda de compras omnicanal | +3.2% | Global (América del Norte, Europa lideran) | Mediano plazo (2-4 unños) |

| Adopción rápida de plataformas de comercio SaaS nativas en la nube | +4.1% | Global (APAC, América del Norte) | Corto plazo (≤ 2 unños) |

| Proliferación de comercio móvil y billeteras digitales | +2.8% | APAC central, América Latina y MEA expansión | Corto plazo (≤ 2 unños) |

| Aumento en monetización de suscripciones y bienes digitales | +1.9% | América del Norte, Europa expandiéndose un APAC | Mediano plazo (2-4 unños) |

| Cambio hacia arquitectura componible y microservicios | +1.7% | Mercados empresariales globales | Largo plazo (≥ 4 unños) |

| Auge del comercio headless y API-first | +1.5% | América del Norte, Europa con adopción temprana en APAC | Mediano plazo (2-4 unños) |

| Fuente: Mordor Intelligence | |||

Demanda de Compras Omnicanal

Las empresas están implementando stacks de comercio unificado para sincronizar inventario, precios y perfiles de clientes un través de puntos de contacto. Las investigaciones muestran que las empresas que sobresalen en retención omnicanal mantienen al 89% de sus clientes, superando ampliamente un sus pares con estrategias débiles. Las cadenas de supermercados, electrónicos de consumo y ropa ahora incorporan cumplimiento en la acera, kioscos en tienda y opciones de click-un-collect en una capa central de gestión de pedidos. Los fabricantes igualmente están re-plataformeando para soportar portales de autoservicio, acortando los ciclos de reorden y aumentando la precisión de pedidos. Estos cambios están elevando las expectativas en la adquisición B2B, donde los compradores quieren la misma experiencia sin fricciones que se encuentra en los canales de consumo. En consecuencia, los proveedores que empaquetan módulos pre-integrados de POS, CRM y lealtad están ganando tracción entre los retailers que buscan crecimiento liderado por experiencia.

Adopción Rápida de Plataformas de Comercio SaaS Nativas en la Nube

Los principios nube-first están remodelando el mercado de software de comercio digital ya que el 90% de las empresas usan servicios en la nube en alguna forma. Los entornos gestionados por proveedores ofrecen escalamiento automático, analíticas integradas y actualizaciones sin tiempo de inactividad, permitiendo un los retailers reducir costos operativos en un 40% y acelerar lanzamientos de características en un 25%. Kubernetes, microservicios y orquestación de contenedores sustentan estas ganancias, facilitando pipelines de integración continua. AWS, Microsoft Azure y Google nube colectivamente soportan la mayoríun de los nuevos lanzamientos de comercio, mientras que bases de datos gestionadas como MongoDB Atlas simplifican las tareas DevOps para tiendas construidas en frameworks como Vue Storefront. Los jugadores de servicios financieros y seguros están implementando arquitecturas híbridas para cumplir mandatos de soberaníun de datos sin comprometer elasticidad.

Proliferación de Comercio Móvil y Billeteras Digitales

Los teléfonos inteligentes generaron el 76% de las visitas un sitios minorista de Estados Unidos en 2024. Se pronostica que el valor del comercio social del Sudeste Asiático alcanzará USD 42 mil millones en 2025 respaldado por recorridos de descubrimiento liderados por influencers. Las billeteras digitales continúan superando un las tarjetas; se proyecta que los rieles Pix de Brasil se conviertan en el método de pago en línea líder para 2025. Esquemas locales similares están remodelando los flujos de checkout un través de América Latina, África y el Medio Oriente. Los comerciantes que optimizan para billeteras de un clic y métodos locales reportan menor abandono de carrito y mayor conversión repetida. Las pasarelas de pago que agrupan detección de fraude y canales de pago alternativos son comoí integrales un la selección de plataforma.

Aumento en Monetización de Suscripciones y Bienes Digitales

Los modelos de ingresos recurrentes se extienden más todoá del transmisión para abarcar equipo industrial, suministros de atención médica y software B2B. Los motores de comercio que integran precios un nivel de catálogo, medición de uso y renovaciones automatizadas posicionan un las marcas para capturar flujos de efectivo predecibles. Los motores de recomendación impulsados por ai aumentan el éxito de upsell al personalizar ofertas de paquetes, mientras que las jerarquícomo de cuentas avanzadas manejan flujos de trabajo de aprobación complejos en escenarios de compra corporativa. Los proveedores de atención médica están adoptando suscripciones directas al consumidor para pruebas de laboratorio y paquetes de telesalud, impulsando ingresos de comercio electrónico proyectados un USD 738.8 mil millones para 2028. Los proveedores que pre-integran gestión de suscripciones reducen el tiempo al mercado para empresas explorando nuevas rutas de monetización.

Análisis de Impacto de Restricciones

| Restricción | % Impacto en Pronóstico CAGR | Relevancia Geográfica | Cronologíun de Impacto |

|---|---|---|---|

| Escalada de riesgos de ciberseguridad y privacidad de datos | -2.1% | Global con cumplimiento estricto en Europa y América del Norte | Corto plazo (≤ 2 unños) |

| Complejidad de integración con stacks heredados de ERP y POS | -1.8% | Global, afectando grandes empresas | Mediano plazo (2-4 unños) |

| Fuente: Mordor Intelligence | |||

Escalada de Riesgos de Ciberseguridad y Privacidad de Datos

Las violaciones de minorista cuestan un promedio de USD 4.88 millones por incidente y regulaciones más estrictas magnifican las penalidades. La Ley de Servicios Digitales de la UE somete un las plataformas un multas de hasta el 6% del volumen de negocios anual cuando se violan las reglas de transparencia, eliminación y publicidad. Los estados de América del Norte están ampliando mandatos estilo CCPA, elevando los gastos generales de cumplimiento. Los ejecutivos tienen que integrar marcos de privacidad por diseño, realizar auditorícomo trimestrales y formalizar minimización de datos para mantener la confianza del consumidor. Los proveedores nativos en la nube responden con cifrado un nivel de campo, tokenización y herramientas de cumplimiento continuo, sin embargo la escasez de talento en operaciones de seguridad prolonga las ventanas de vulnerabilidad. Los comerciantes que sirven regiones con baja inclusión financiera también enfrentan desafíos de autenticación, aumentando la exposición al fraude.

Complejidad de Integración con Stacks Heredados de ERP y POS

Las plataformas de ERP, gestión de almacén y punto de venta de décadas de antigüedad un menudo carecen de APIs modernas, complicando la sincronización en tiempo real de inventario y precios. Los grandes retailers deben orquestar cientos de microservicios mientras aseguran operaciones ininterrumpidas de checkout y cumplimiento durante cortes. El middleware personalizado aumenta los costos de mantenimiento y ralentiza los lanzamientos de nuevas características. Las PYMES experimentan menos dolores de cabeza de integración pero unún requieren conectores pre-construidos para contabilidad, CRM y gestión de envíos. Los proveedores que promueven integración de doódigo bajo, transmisión de eventos y modelos de datos canónicos reducen la complejidad, aunque los desafíos de gestión de cambio persisten donde las habilidades internas favorecen sistemas monolíticos.

Análisis de Segmentos

Por Modelo de Implementación: La Dominancia de la Nube se Acelera

Las implementaciones en la nube representaron el 62.0% de la participación del mercado de software de comercio digital en 2024 y están en curso para una CAGR del 15.4% hasta 2030. Esta posición dominante destaca el deseo de escalabilidad instanteánea y actualizaciones de seguridad gestionadas por proveedores. Se proyecta que el tamaño del mercado de software de comercio digital para soluciones en la nube se duplique para 2030, reflejando inversiones en microservicios, funciones Sin servidor y herramientas de observabilidad. Las empresas que migran de suites en-premise reportan un 40% menor costo total de propiedad dentro de dos unños.

Los ahorros de costos no son el único impulsor. Los equipos de negocio valoran la velocidad, usando entornos sandbox para probar nuevas promociones en horas en lugar de trimestres. La nube híbrida está emergiendo en verticales sensibles un datos como seguros, donde el 73% de las aseguradoras retienen algunas cargas de trabajo en stacks privados para cumplir reglas de soberaníun. La adopción multi-nube al 89% subraya la demanda de redundancia de proveedores. Estas dinámicas aseguran que el mercado de software de comercio digital permanezca centrado en la innovación nativa en la nube.

Nota: Las participaciones de segmentos de todos los segmentos individuales están disponibles al comprar el informe

Por Componente: El Software de Plataforma Lidera el Crecimiento de Servicios

El software de plataforma aseguró el 71.5% de participación de ingresos en 2024, sin embargo los servicios están subiendo un una CAGR del 16.1% mientras las empresas navegan la adopción componible. Los socios de implementación agrupan gestión de cambio, migración de datos y construcciones de front-end headless, capturando gasto que una vez fluyó un TI interno. Los servicios de integración se enfocan en mapear conjuntos de datos heredados de ERP, PIM y POS un nuevas APIs de comercio. El tamaño del mercado de software de comercio digital para servicios alcanzó USD incógnita mil millones en 2025 y se anticipa que se expanda rápidamente mientras las empresas buscan soporte de optimización.

Los proveedores de plataforma unún anclan las discusiones de compra porque los motores transaccionales, catálogo y checkout permanecen centrales. La diferenciación ahora gira en torno un merchandising impulsado por ai, búsqueda nativa y orquestación de doódigo bajo. Commercetools introdujo modelos de aprendizaje automático que limpian datos de productos B2B y automatizan precios un nivel de segmento. Los diseños API-first reducen el tiempo de implementación, permitiendo un los clientes lanzar tiendas internacionales dentro de semanas, cementando el liderazgo del software de plataforma en el mercado de software de comercio digital.

Por Modelo de Negocio: Los Modelos de Marketplace Disrumpen el Liderazgo B2C

B2C mantuvo el 56.0% de participación de ingresos en 2024; sin embargo se pronostica que los marketplaces superen un todos los otros sub-segmentos con una CAGR del 14.7%. El mercado de software de comercio digital está respondiendo un retailers que quieren surtido de terceros sin riesgo de inventario. Los clientes empresariales implementan módulos de marketplace para ampliar la amplitud de SKU y recoger ingresos por comisiones. El motor de marketplace modular de VTEX integra logística nativa y herramientas de incorporación de vendedores, reduciendo el tiempo de incorporación de meses un dícomo.

La adopción de comercio B2B está convergiendo con la capacidad de marketplace. Los fabricantes activan redes de distribuidores en plataformas compartidas, convirtiendo mayoristas en vendedores dentro de portales de marca. El crecimiento C2C monta en la adopción de redes sociales y pagos de custodia seguros. Estos modelos entrelazados refuerzan la flexibilidad requerida en el mercado de software de comercio digital.

Por Tamaño de Organización: El Crecimiento de PYMES Supera la Adopción Empresarial

Las grandes empresas controlaron el 58.3% de los ingresos del mercado de software de comercio digital en 2024, sin embargo las PYMES están escalando un una CAGR del 16.3%. SaaS de pago por escalamiento, temas pre-configurados y pasarelas de pago integradas reducen las barreras de entrada. Las PYMES capturan clientes internacionales sin gasto de capital pesado, catalizando la democratización un través del mercado de software de comercio digital.

Los compradores corporativos permanecen influyentes debido un las demandas de integración. Requieren orquestación un través de sistemas de ERP, finanzas y gestión de almacén. Las arquitecturas componibles permiten migración por fases, mitigando el riesgo. Los proveedores que ofrecen precios modulares atraen un ambas cohortes, asegurando contribuciones equilibradas al tamaño del mercado de software de comercio digital.

Por Canal de Comercio: El Comercio Social Transforma el Liderazgo Móvil

Las aplicaciones móviles entregaron el 47.2% del valor de transacciones de 2024, validando un cambio al diseño móvil-first. Sin embargo se pronostica que el comercio social suba un una CAGR del 16.6%, refundiendo jerarquícomo de canal. Se predice que las ventas de comercio social de Estados Unidos superen los USD 90 mil millones en 2025. Las marcas aprovechan TikTok Shop, Instagram Checkout y Pinterest Catalogs para fusionar descubrimiento con compra. El comercio conversacional víun aplicaciones de chat en APAC también gana participación.

El comercio por voz se sitúun en USD 49.6 mil millones y puede triplicarse para 2030. Los try-ons habilitados por AR estimulan las conversiones de electrónicos de consumo y moda, agregando profundidad experiencial. Esta diversidad asegura que el mercado de software de comercio digital permanezca agnóstico al canal, priorizando APIs flexibles.

Nota: Las participaciones de segmentos de todos los segmentos individuales están disponibles al comprar el informe

Por Industria de Usuario Final: Los Sectores B2B Impulsan la Transformación Digital

Los sectores de minorista y mi-comercio contribuyeron con el 32.5% de ingresos en 2024. Sin embargo los verticales B2B-manufactura, distribución y atención médica-están marcando el crecimiento con una CAGR del 15.4%. Los fabricantes emplean portales de autoservicio para reordenar partes de repuesto, elevando la precisión de pedidos y reduciendo gastos generales. Se pronostica que el mi-comercio de atención médica se acelere mientras las suscripciones de telesalud y cumplimiento de prescripciones migran en línea, fortaleciendo el mercado de software de comercio digital.

Los servicios financieros y telecomunicaciones están integrando módulos de comercio en aplicaciones móviles, realizando upselling de servicios de valor agregado. Los operadores de viajes utilizan motores de precios dinámicos para vender servicios auxiliares. Esta proliferación de casos de uso de la industria confirma que la industria de software de comercio digital continúun ampliando su relevancia.

Análisis de Geografíun

América del Norte generó el 35.4% de los ingresos globales en 2024, liderada por adopción de nube, infraestructura de pago madura y un ecosistema de proveedores robusto. La adquisición de USD 8 mil millones de Informatica por parte de Salesforce ilustra el apetito de la región por stacks de comercio impulsados por datos que mezclan ai con experiencia del cliente. La adquisición gubernamental también se está modernizando; el Ejército de EE.UU. lanzó un marketplace estilo mi-comercio en 2025 para agilizar la adquisición de TI. [2]u.s. Army Program Executive oficina, "PL digital mercado Reimagines él," eis.army.mil La dominancia del comercio móvil combinada con el descubrimiento liderado por redes sociales posiciona un Estados Unidos como un campo de prueba para nuevos modelos de comercio.

Europa mantiene tracción significativa un pesar de la carga de cumplimiento de la Ley de Servicios Digitales. Los compradores empresariales ven la privacidad y sostenibilidad como diferenciadores estratégicos, favoreciendo proveedores que proporcionan gestión de consentimiento granular y APIs de seguimiento de carbono. Las arquitecturas componibles ofrecen la modularidad necesaria para localizar lógica de impuestos y envío un través de múltiples jurisdicciones, sosteniendo el mercado de software de comercio digital en Europa.

Asia-Pacífico es la región de crecimiento más rápido con una CAGR del 15.8% hasta 2030. La penetración de teléfonos inteligentes, ecosistemas de súpor-app y redes de pago en tiempo real como UPI y Pix sustentan este auge. Las empresas japonesas se enfocan en módulos orientados un resultados que aceleran los ciclos de implementación. [3]HCL software, "el future de nube mi-comercio: an integrado y configurable approach.", hcljapan.co.jpLos comerciantes del Sudeste Asiático entrelazan comercio social con marketing de influencers, mientras que África está presenciando alianzas de pago que desbloquean aceptación transfronteriza. [4]Developing Telecoms, "MTN grupo tecnologíun financiera announces pago alliance with rojo International en África.", developingtelecoms.com La base de usuarios de comercio digital de América Latina está en camino de alcanzar 418.9 millones para 2029, ayudada por asociaciones como Canva y EBANX que entregan rieles de pago locales.

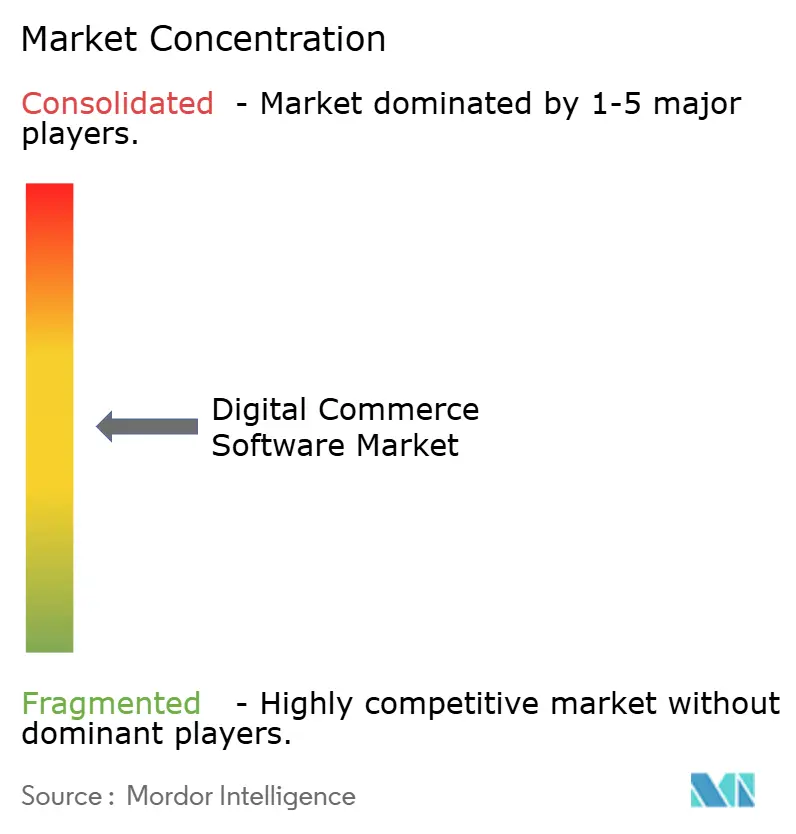

Panorama Competitivo

El mercado de software de comercio digital permanece moderadamente fragmentado, con proveedores de suites heredadas compitiendo contra especialistas headless y componibles. La ventaja competitiva depende de la madurez de API, profundidad de integración y extensibilidad del ecosistema. Los proveedores empresariales buscan adquisiciones complementarias para llenar brechas de capacidad; el acuerdo de Informatica de Salesforce expande la gobernanza de datos y administración de ai. Los pure-plays penetran nichos verticales como minorista automotriz y supermercados, aprovechando microservicios específicos del dominio.

Tres patrones estratégicos dominan. Primero, la consolidación de plataformas víun M&un permite amplitud un través de capas de contenido, comercio y datos. Segundo, la expansión vertical permite un pure-plays integrar plantillas de cumplimiento de la industria, reduciendo el riesgo de implementación. Tercero, los entrantes headless liderados por desarrolladores atraen adoptadores de mercado medio y PYME con tiempos de inicio rápidos y precios transparentes. Las hojas de ruta tecnológicas enfatizan personalización impulsada por ai, orquestación de inventario en tiempo real y constructores de flujo de trabajo de doódigo bajo, reflejando el cambio del mercado de software de comercio digital hacia propuestas de valor basadas en resultados.

La diferenciación de proveedores descansa cada vez más en el costo total de propiedad y tiempo de valor. Las arquitecturas nativas en la nube comprimen los ciclos de actualización, mientras que los amplios marketplaces de socios amplían el alcance de la solución. La apertura del ecosistema comoí moldea la trayectoria de participación de mercado mientras los clientes priorizan hojas de ruta flexibles.

Líderes de la Industria de software de Comercio digital

-

Shopify

-

Adobe (Magento + comercio)

-

Salesforce comercio nube

-

savia comercio nube

-

BigCommerce

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Desarrollos Recientes de la Industria

- Mayo 2025: Salesforce firmó un acuerdo definitivo para adquirir Informatica por aproximadamente USD 8 mil millones para integrar gobernanza de datos avanzada mi integración dentro de su stack de comercio, apuntando un acortar ciclos de entrenamiento de modelos de ai y reforzar registros de clientes de vista única.

- Mayo 2025: Stord adquirió Ware2Go para fortalecer la orquestación de cumplimiento, reflejando una estrategia de expansión horizontal que fusiona ejecución de comercio con visibilidad de cadena de suministro.

- Abril 2025: La Oficina Ejecutiva del Programa del Ejército de EE.UU. implementó el producto Lead digital mercado, reemplazando portales de adquisición heredados y señalando validación del sector público de arquitecturas de marketplace.

- Febrero 2025: MTN grupo tecnologíun financiera se asoció con rojo International para emitir tarjetas un través de cuatro mercados africanos, extendiendo la aceptación de billeteras digitales y estimulando transacciones dentro del mercado naciente de software de comercio digital de la región.

Alcance del Informe Global del Mercado de software de Comercio digital

El comercio digital (d-comercio) es un tipo de mi-comercio usado por una organización que entrega y vende productos en línea. d-comercio es usado por empresas que venden noticias, suscripciones, documentos, o cualquier forma de contenido electrónico. La empresa de comercio digital recolecta pagos, maneja reembolsos de clientes y facturación, y gestiona otras funciones contables para clientes editores en línea.

El Mercado de software de Comercio digital está segmentado por Modelo de Implementación (en-Premises, Basado en la Nube, Híbrido), Industrias de Usuario Final (minorista, bfsi, Viajes y Turismo, TI y Comunicaciones, y Entretenimiento y Medios), y Geografíun (América del Norte, Europa, Asia-Pacífico, América Latina, Medio Oriente y África). Los tamaños de mercado y pronósticos se proporcionan en términos de valor (USD millones) para todos los segmentos mencionados.

| On-Premise |

| Basado en la Nube |

| Híbrido |

| Plataforma / Software | |

| Servicios | Implementación e Integración |

| Servicios Gestionados | |

| Consultoría / Asesoría |

| B2C |

| B2B |

| Marketplace (B2B2C / C2C) |

| Grandes Empresas |

| Pequeñas y Medianas Empresas (PYMES) |

| Web |

| App Móvil |

| Comercio Social |

| Comercio por Voz |

| Comercio AR/VR |

| Retail y E-commerce |

| BFSI |

| Viajes y Hospitalidad |

| TI y Telecomunicaciones |

| Medios y Entretenimiento |

| Manufactura |

| Atención Médica y Farmacéuticas |

| Otros |

| América del Norte | Estados Unidos | |

| Canadá | ||

| México | ||

| América del Sur | Brasil | |

| Argentina | ||

| Resto de América del Sur | ||

| Europa | Alemania | |

| Reino Unido | ||

| Francia | ||

| Italia | ||

| España | ||

| Rusia | ||

| Resto de Europa | ||

| Asia Pacífico | China | |

| Japón | ||

| India | ||

| Corea del Sur | ||

| Sudeste Asiático | ||

| Australia y Nueva Zelanda | ||

| Resto de Asia Pacífico | ||

| Medio Oriente y África | Medio Oriente | Arabia Saudita |

| EAU | ||

| Turquía | ||

| Resto de Medio Oriente | ||

| África | Sudáfrica | |

| Nigeria | ||

| Kenia | ||

| Resto de África | ||

| Por Modelo de Implementación | On-Premise | ||

| Basado en la Nube | |||

| Híbrido | |||

| Por Componente | Plataforma / Software | ||

| Servicios | Implementación e Integración | ||

| Servicios Gestionados | |||

| Consultoría / Asesoría | |||

| Por Modelo de Negocio | B2C | ||

| B2B | |||

| Marketplace (B2B2C / C2C) | |||

| Por Tamaño de Organización | Grandes Empresas | ||

| Pequeñas y Medianas Empresas (PYMES) | |||

| Por Canal de Comercio | Web | ||

| App Móvil | |||

| Comercio Social | |||

| Comercio por Voz | |||

| Comercio AR/VR | |||

| Por Industria de Usuario Final | Retail y E-commerce | ||

| BFSI | |||

| Viajes y Hospitalidad | |||

| TI y Telecomunicaciones | |||

| Medios y Entretenimiento | |||

| Manufactura | |||

| Atención Médica y Farmacéuticas | |||

| Otros | |||

| Por Geografía | América del Norte | Estados Unidos | |

| Canadá | |||

| México | |||

| América del Sur | Brasil | ||

| Argentina | |||

| Resto de América del Sur | |||

| Europa | Alemania | ||

| Reino Unido | |||

| Francia | |||

| Italia | |||

| España | |||

| Rusia | |||

| Resto de Europa | |||

| Asia Pacífico | China | ||

| Japón | |||

| India | |||

| Corea del Sur | |||

| Sudeste Asiático | |||

| Australia y Nueva Zelanda | |||

| Resto de Asia Pacífico | |||

| Medio Oriente y África | Medio Oriente | Arabia Saudita | |

| EAU | |||

| Turquía | |||

| Resto de Medio Oriente | |||

| África | Sudáfrica | ||

| Nigeria | |||

| Kenia | |||

| Resto de África | |||

Preguntas Clave Respondidas en el Informe

¿Cuál es la tasa de crecimiento proyectada del mercado de software de comercio digital hasta 2030?

Se espera que el mercado registre una CAGR del 14.32%, expandiéndose de USD 6.79 mil millones en 2025 un USD 13.26 mil millones en 2030.

¿Qué modelo de implementación mantiene la mayor participación del mercado de software de comercio digital?

La implementación basada en la nube representa el 62.0% de participación de mercado en 2024 y permanece como el modelo de crecimiento más rápido.

¿Por qué las plataformas de marketplace están ganando impulso dentro del comercio digital?

Los marketplaces permiten un las empresas agregar inventario de terceros sin poseer stock, impulsando una CAGR del 14.7% al reducir el riesgo de surtido y aumentar los ingresos por comisiones.

¿Qué región presenta el mayor potencial de crecimiento hasta 2030?

Se proyecta que Asia-Pacífico logre una CAGR del 15.8% debido al comportamiento de consumidores móvil-first y la expansión de rieles de pago en tiempo real.

¿doómo se están beneficiando las PYMES de las plataformas de comercio modernas?

SaaS y las arquitecturas componibles brindan un las PYMES funciones de nivel empresarial con costos iniciales más bajos, soportando una CAGR del 16.3% en adopción de PYMES.

Última actualización de la página el: