Tamaño y Participación del Mercado Inmobiliario Comercial de España

Análisis del Mercado Inmobiliario Comercial de España por Mordor Intelligence

El mercado inmobiliario comercial de España se valoró en 83,33 mil millones de USD en 2025 y está configurado para alcanzar los 111,2 mil millones de USD en 2030, avanzando a una TCAC del 5,95% entre 2025 y 2030. El sólido crecimiento del PIB del 2,6% esperado para 2025 y la posición del país como puerta de enlace entre Europa y América Latina sustentan las perspectivas. El apetito inversor se mantiene fuerte ya que los fondos de pensiones y aseguradoras rotan capital desde bonos volátiles hacia rendimientos inmobiliarios principales, mientras que el comercio electrónico, la relocalización cercana y la recuperación del turismo remodelan los patrones de demanda en todos los tipos de propiedades.

Conclusiones Clave del Informe

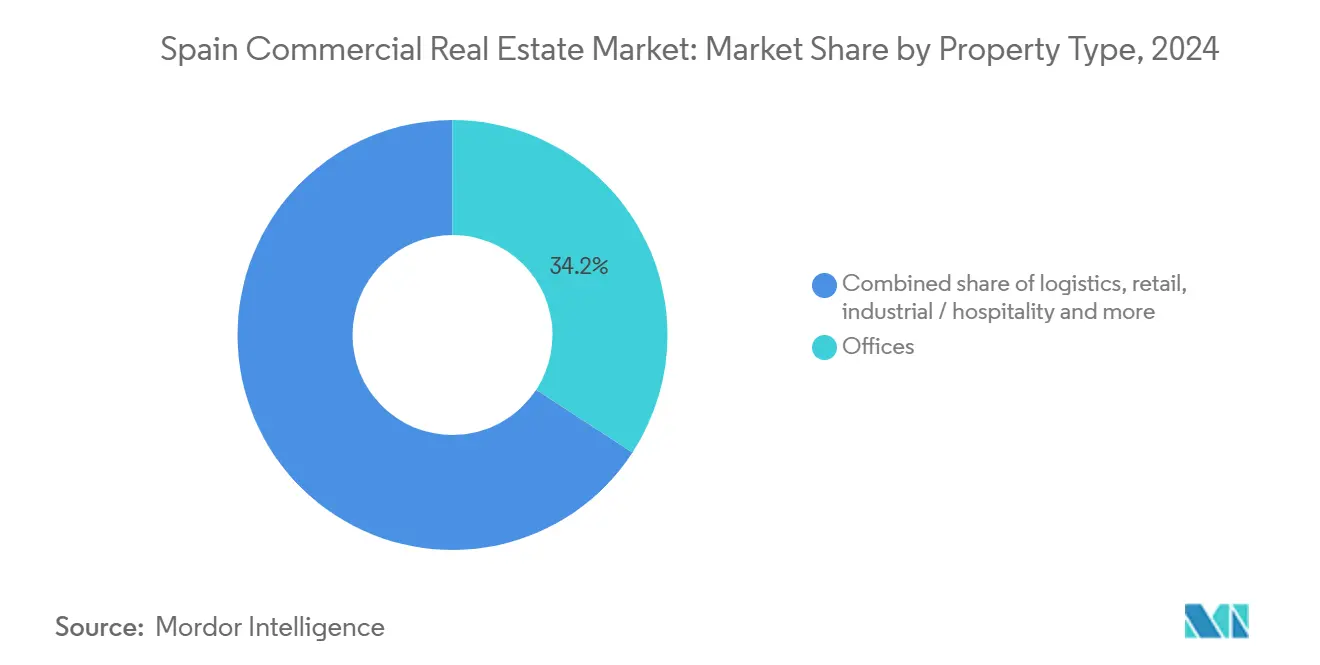

- Por tipo de propiedad, las oficinas capturaron el 34,2% de la participación del mercado inmobiliario comercial de España en 2024; se prevé que la logística se expanda a una TCAC del 7,00% hasta 2030.

- Por modelo de negocio, las transacciones de venta mantuvieron el 60,2% del tamaño del mercado inmobiliario comercial de España en 2024, mientras que la actividad de alquiler registra la TCAC proyectada más alta del 6,75% hasta 2030.

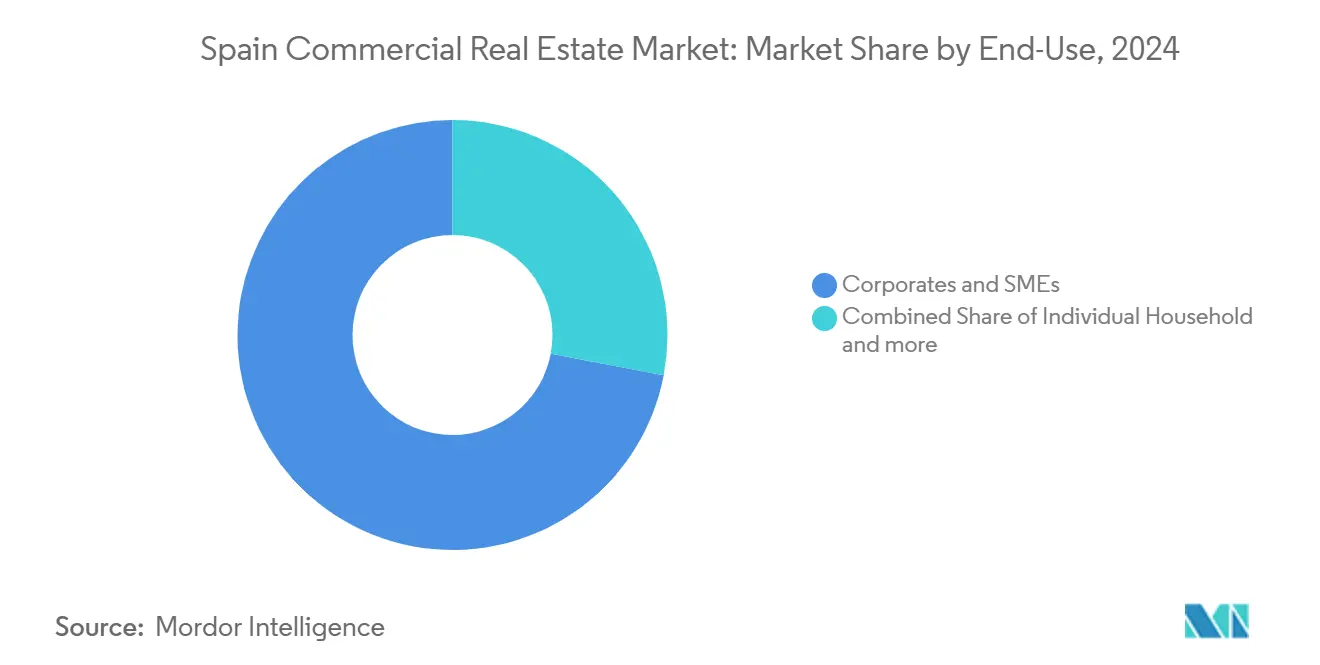

- Por usuario final, las corporaciones y PYMES representaron el 72,0% del tamaño del mercado inmobiliario comercial de España en 2024 y avanzan a una TCAC del 6,30% hasta 2030.

- Por geografía, Madrid lideró con una participación del 45,1% del tamaño del mercado inmobiliario comercial de España en 2024; Málaga es el área de crecimiento más rápido con una TCAC del 7,20% hasta 2030.

Tendencias e Insights del Mercado Inmobiliario Comercial de España

Análisis de Impacto de Impulsores

| Impulsor | ( ~ ) % Impacto en Pronóstico TCAC | Relevancia Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Relocalización post-pandemia impulsando demanda logística | +1.2% | Madrid, Barcelona, Valencia | Plazo medio (2-4 años) |

| Fuga a la calidad del stock de oficinas en Madrid y Barcelona | +0.8% | Madrid, Barcelona | Plazo corto (≤ 2 años) |

| Recuperación del turismo elevando activos de hospitalidad urbana | +0.6% | Madrid, Barcelona, Valencia, Málaga | Plazo medio (2-4 años) |

| Taxonomía Verde de la UE acelerando inversiones en retrofitting | +0.9% | Nacional | Plazo largo (≥ 4 años) |

| Relocalización cercana de empresas tech de LatAm a España | +0.4% | Madrid, Barcelona | Plazo largo (≥ 4 años) |

| Rotación de capital institucional desde bonos hacia rendimientos CRE principales | +0.7% | Global | Plazo corto (≤ 2 años) |

| Fuente: Mordor Intelligence | |||

Relocalización post-pandemia impulsando demanda logística

Las vulnerabilidades de la cadena de suministro expuestas en 2020 empujaron a los fabricantes a reubicar la producción más cerca de los consumidores europeos, elevando la participación logística de la inversión del mercado inmobiliario comercial de España del 15% en 2014 al 34% en 2024. El centro de España registró un salto del 25% en la absorción anual, ayudado por la compra de CBRE Investment Management de un complejo de 90.000 m² en Pinto para entrega de última milla. Los centros secundarios ahora atraen el 37% de la absorción total de almacenes, señalando el cambio de ocupantes conscientes de los costos alejándose de las zonas prime. Los volúmenes de inversión podrían alcanzar los 1,9 mil millones de USD en 2025, casi duplicando la participación del país en las asignaciones logísticas europeas de 2019.

Recuperación del turismo elevando activos de hospitalidad urbana

El turismo generó 198 mil millones de USD en 2023, apoyando el sector inmobiliario hotelero. La inversión hotelera total alcanzó los 4,7 mil millones de USD en 2023, destacada por la salida de Atom Hoteles de 121 millones de USD en Tenerife, un 83% por encima de su precio de compra de 2019. Los esquemas de uso mixto que combinan habitaciones, retail y co-working se benefician del cambio hacia el turismo experiencial.

Taxonomía Verde de la UE acelerando inversiones en retrofitting

Las SOCIMIs españolas emitieron 770 millones de USD en bonos verdes para financiar mejoras de eficiencia energética, mientras que Lar España logró una certificación BREEAM del 98%. El marco de financiación verde de Merlin Properties tiene como objetivo alcanzar cero emisiones netas para 2030, comprometiéndose a un recorte de carbono operacional del 85% para 2028. [3]Merlin Properties SOCIMI S.A., "Marco de Financiación Verde 2024," merlinproperties.com

Relocalización cercana de empresas tech de LATAM a España

La actividad de tecnologías de la información y comunicación contribuye con el 22,6% al PIB, anclada en Madrid y Cataluña, donde 160 centros tecnológicos generaron un impacto de 3,2 mil millones de USD en 2024. La Estrategia Digital 2025 moviliza 17,25 mil millones de USD de fondos públicos, estimulando la demanda de oficinas modernas equipadas con conectividad robusta. [1]ACCIÓ Catalonia Trade & Investment, "Centros Tecnológicos en Cataluña 2024," accio.gencat.cat

Análisis de Impacto de Restricciones

| Restricción | ( ~ ) % Impacto en Pronóstico TCAC | Relevancia Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Aumento de costos de construcción por escasez de mano de obra ibérica | -0.9% | Nacional | Plazo corto (≤ 2 años) |

| Incertidumbre política sobre el efecto derrame de la ley de vivienda al CRE | -0.6% | Nacional | Plazo medio (2-4 años) |

| Volatilidad de tipos de interés comprimiendo valoraciones | -0.5% | Madrid, Barcelona, Valencia | Plazo corto (≤ 2 años) |

| Fuente: Mordor Intelligence | |||

Aumento de costos de construcción por escasez de mano de obra ibérica

Los permisos de construcción cayeron un 9% en 2024 cuando los desarrolladores absorbieron salarios más altos y precios de materiales volátiles, ampliando la brecha entre 1,53 millones de inicios de vivienda y 2,40 millones de formaciones de hogares registradas desde 2008. Con el 26% del stock residencial estancado, los contratistas priorizan activos pre-alquilados para gestionar el riesgo.

Incertidumbre política sobre el efecto derrame de la ley de vivienda al CRE

La ley de vivienda de 2023 limita los alquileres y grava las unidades vacantes, encendiendo el debate sobre una posible extensión a segmentos comerciales. Los inversores extranjeros ahora deben aprobar revisiones gubernamentales en transacciones por encima de 550 millones de USD, alargando los ciclos de negociación. [2]Gobierno de España - La Moncloa, "Ley de Vivienda 2023 Explicada," lamoncloa.gob.es

Análisis de Segmentos

Por Tipo de Propiedad: Las oficinas lideran hoy mientras la logística acelera

Las oficinas mantuvieron el 34,2% de la participación del mercado inmobiliario comercial de España en 2024, reforzando su estatus como la clase de activo de referencia a pesar de los hábitos laborales en evolución. Las rentas prime en el CBD de Madrid se sitúan un 12% por encima de 2015, y el leasing de Barcelona saltó un 20% en 2024 cuando los ocupantes de tecnología y finanzas buscaron espacio listo para ESG. Sin embargo, los activos logísticos registran la TCAC más rápida del 7,00% hasta 2030 cuando el comercio electrónico y la relocalización cercana alimentan la demanda sostenida de almacenes. La inversión en corredores industriales secundarios subió al 37% de la absorción anual, ilustrando la búsqueda de tierra costo-eficiente EY.

La fuga hacia la calidad diferencia el rendimiento: el 76% del stock de oficinas heredado enfrenta obsolescencia sin retrofit, mientras que las torres Grado-A registran vacancia de un solo dígito. La expansión logística es igualmente de dos velocidades, con centros de última milla dentro del tercer anillo de Madrid comandando primas de alquiler mientras que las instalaciones de caja media en Valencia ofrecen spreads de rendimiento de 150 puntos básicos. Los parques retail añaden 850.000 m² de área bruta arrendable vía 44 nuevos esquemas para 2026, reflejando un giro hacia formatos anclados en conveniencia y ocio. La hospitalidad se mantiene resiliente: las inversiones hoteleras tocaron los 4,7 mil millones de USD en 2023, subrayando el regreso del turismo.

Nota: Participaciones de segmento de todos los segmentos individuales disponibles con la compra del informe

Por Modelo de Negocio: Las ventas dominan, los alquileres ganan ritmo

Las transacciones de venta contribuyeron con el 60,21% al mercado inmobiliario comercial de España en 2024, impulsadas por fuertes flujos de capital extranjero hacia activos trofeo en Madrid, Barcelona y resorts costeros. Sin embargo, la vía de alquiler registra una TCAC del 6,75% hasta 2030, superando el crecimiento de ventas cuando las instituciones buscan flujos de ingresos recurrentes y los ocupantes prefieren el leasing para preservar la flexibilidad del balance. Se prevé que los rendimientos residenciales prime se ajusten 40 puntos básicos para 2028, validando el atractivo de los instrumentos de flujo de efectivo.

Los cambios demográficos apoyan el crecimiento del alquiler: tamaños de hogar decrecientes, propiedad de vivienda retrasada y una fuerza laboral móvil sostienen la demanda de co-living, vivienda estudiantil y oficinas flexibles. Los inquilinos corporativos estructuran contratos cortos con derechos de expansión, reflejando oscilaciones rápidas de plantilla en la base de servicios tecnológicos. En el lado de ventas, los inversores de valor agregado están dirigiéndose a centros comerciales secundarios y almacenes desactualizados para reposicionamiento, apostando por la compresión de rendimientos una vez que las mejoras ESG desbloqueen la liquidez.

Por Usuario Final: Las necesidades corporativas y PYME dirigen la demanda

Los ocupantes corporativos y PYME consumieron el 72% del tamaño del mercado inmobiliario comercial de España en 2024, sustentados por un sector servicios que genera el 76% de la producción nacional. Se espera que sus requerimientos de espacio crezcan a una TCAC del 6,30% hasta 2030, centrados en oficinas Grado-A con infraestructura digital, almacenes listos para robótica y esquemas de uso mixto que apoyen el bienestar de los empleados.

El trabajo híbrido impulsa espacios más pequeños pero de mayor especificación: los bancos líderes concentraron las operaciones de Madrid en sedes inteligentes, mientras que las principales empresas de software estadounidenses pre-alquilaron 25.000 m² en el distrito 22@ de Barcelona. Los inversores individuales acceden al producto comercial a través de plataformas de tokenización que fraccionalizan pisos de oficinas y parques retail, ampliando la base de compradores. Los fondos institucionales participan tanto como propietarios como socios de joint ventures con desarrolladores para asegurar visibilidad de pipeline.

Nota: Participaciones de segmento de todos los segmentos individuales disponibles con la compra del informe

Análisis Geográfico

Madrid reclamó el 45,1% de la participación del mercado inmobiliario comercial de España en 2024, reflejando su posición como núcleo político y financiero. La vacancia del CBD se mantuvo en 4,3% y el crecimiento de alquileres persistió a pesar de los costos elevados de nueva construcción cuando las multinacionales eligieron la capital para sedes que sirven a Iberia y América Latina. La logística prospera dentro de la red de tres anillos de la ciudad; la adquisición de 90.000 m² en Pinto de CBRE Investment Management señala confianza en ubicaciones de última milla. La inversión en centros de datos de 6,72 millones de USD complementó las subvenciones gubernamentales de digitalización, afianzando el estatus de Madrid como el principal hub tecnológico de España.

Barcelona es el segundo pilar de la nación. La absorción de oficinas subió un 20% en 2024 y la oferta futura permanece en gran parte pre-alquilada, indicando una fuga hacia la calidad perdurable. El ecosistema de centros tecnológicos de Cataluña entregó 3,2 mil millones de USD en actividad en 2024 a través de 160 incubadoras y espera emplear a 42.752 profesionales para 2026. La recuperación del turismo atrajo a inversores de hoteles de lujo, mientras que la hoja de ruta carbono-neutral de la autoridad portuaria añadió flotabilidad a los desarrolladores de almacenes que miran los flujos comerciales multimodales.

Málaga, históricamente un refugio de ocio, es el mercado regional de crecimiento más rápido con una TCAC del 7,200% hasta 2030. Los gigantes tecnológicos internacionales abrieron oficinas satélite para aprovechar las ventajas de calidad de vida y menores costos, acelerando la demanda de espacio Clase-A. Valencia se beneficia de la conectividad portuaria y la relocalización de la cadena de suministro automotriz, ampliando su huella manufacturera y estimulando construcciones especulativas de almacenes respaldadas por los pronósticos optimistas de Proequity. Las ciudades secundarias como Bilbao y Zaragoza atraen inversores que buscan spreads de rendimiento de 200 puntos básicos sobre el CBD de Madrid, posibilitados por los enlaces mejorados de AVE de alta velocidad que comprimen los tiempos de viaje.

Panorama Competitivo

Los inversores internacionales suministraron más de la mitad del capital total en 2024, convirtiendo a España en el cuarto destino europeo más grande para flujos inmobiliarios transfronterizos. La propiedad de oficinas en Madrid y Barcelona se concentra alrededor de las SOCIMIs cotizadas Merlin Properties y Colonial; la primera emitió 770 millones de USD en deuda verde para financiar retrofits, mientras que los resultados de 2024 de la segunda subrayaron su enfoque en torres CBD trofeo. En logística, GIC de Singapur y Prologis continúan la acumulación de sitios, compitiendo contra el desarrollador local Montepino por terrenos a lo largo del corredor A-2.

La competencia se intensifica en sostenibilidad. El portafolio certificado BREEAM al 98% de Lar España ensombreció sus activos de 1,4 mil millones de USD, sin embargo Fitch rebajó la SOCIMI a "BB-" después de que el alto apalancamiento financiara una oferta pública de adquisición por nuevos propietarios. El retail se consolida: Helios RE completó un squeeze-out para adquirir el 100% de Lar España en febrero de 2025, migrando el vehículo a BME Scaleup para mayor flexibilidad de financiación. Los operadores hoteleros Travelodge y Barceló favorecen sale-and-leasebacks para liberar capital para pipelines de remodelación dirigidos a recortes de uso de energía antes de los objetivos de eficiencia de 2030.

Abundan los espacios en blanco y disruptores. Los co-desarrollos de centros de datos con utilities se multiplican a lo largo del anillo exterior de Madrid, donde el terreno es más barato y el acceso a energía más fácil. Las plataformas PropTech como Clikalia despliegan valoraciones de IA y transferencia de títulos blockchain, recortando los ciclos de transacción en un 30%. Los equipos de tokenización Bricks&People y Reental fraccionalizan activos individuales en rebanadas de 100 USD, expandiendo la participación retail. Los propietarios tradicionales responden lanzando brazos de venture para explorar tecnología que reduzca los gastos operativos y mejore la retención de inquilinos.

Líderes de la Industria Inmobiliaria Comercial de España

-

MERLIN Properties SOCIMI

-

Colonial Av.

-

Lar España

-

Vía Célere

-

Kronos Real Estate Group

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Desarrollos Recientes de la Industria

- Febrero 2025: Helios RE completó la adquisición del 100% de Lar España Real Estate SOCIMI, creando una plataforma retail de 1,4 mil millones de USD.

- Febrero 2025: Colonial publicó los resultados de 2024 mostrando el rendimiento resiliente de oficinas en Madrid y Barcelona.

- Febrero 2025: Merlin Properties publicó las cuentas auditadas de 2024 destacando el progreso hacia los objetivos de cero emisiones netas.

- Enero 2025: Travelodge compró un portafolio español de seis hoteles y reveló proyectos de pipeline en San Sebastián, Cádiz y Alicante.

Alcance del Informe del Mercado Inmobiliario Comercial de España

El sector inmobiliario comercial es una propiedad que se usa exclusivamente para propósitos relacionados con negocios o para proporcionar un espacio de trabajo en lugar de como espacio habitacional, lo cual constituiría en cambio sector inmobiliario residencial. El sector inmobiliario comercial a menudo se alquila a inquilinos para realizar actividades generadoras de ingresos. Un análisis completo de antecedentes del Mercado Inmobiliario Comercial de España, incluyendo la evaluación de la economía y contribución de sectores, visión general del mercado, estimación del tamaño de mercado para segmentos cruciales, tendencias emergentes en los segmentos del mercado, dinámicas del mercado, y tendencias geográficas, e impacto de COVID-19 está presente en el informe.

El Mercado Inmobiliario Comercial de España está segmentado Por Tipo (Oficinas, Retail, Industrial, Logística, Multifamiliar, y Hospitalidad) y Por Ciudades Clave (Madrid, Valencia, Barcelona, Cataluña, Málaga, y Otras Ciudades). El informe ofrece tamaño de mercado y pronósticos para el Mercado Inmobiliario Comercial de España en valor (miles de millones de USD) para todos los segmentos anteriores.

| Oficinas |

| Retail |

| Logística |

| Otros (Industrial, Hospitalidad, etc.) |

| Ventas |

| Alquiler |

| Individuos / Hogares |

| Corporaciones y PYMES |

| Otros |

| Madrid |

| Barcelona |

| Valencia |

| Cataluña (ex-BCN) |

| Málaga |

| Otras Ciudades |

| Por Tipo de Propiedad | Oficinas |

| Retail | |

| Logística | |

| Otros (Industrial, Hospitalidad, etc.) | |

| Por Modelo de Negocio | Ventas |

| Alquiler | |

| Por Usuario Final | Individuos / Hogares |

| Corporaciones y PYMES | |

| Otros | |

| Por Geografía (Ciudad Clave) | Madrid |

| Barcelona | |

| Valencia | |

| Cataluña (ex-BCN) | |

| Málaga | |

| Otras Ciudades |

Preguntas Clave Respondidas en el Informe

¿Cuál es el valor actual del mercado inmobiliario comercial de España?

El mercado inmobiliario comercial de España está valorado en 88,2 mil millones de USD a partir de 2024.

¿Qué tipo de propiedad mantiene la mayor participación del mercado inmobiliario comercial de España?

Las oficinas lideran con el 34,20% de participación de mercado en 2024.

¿Qué segmento está creciendo más rápido dentro del mercado inmobiliario comercial de España?

Se proyecta que las propiedades logísticas crezcan a una TCAC del 7,000% hasta 2030.

¿Por qué se espera que la actividad de alquiler supere a las ventas?

Las instituciones buscan flujos de ingresos estables y los ocupantes favorecen el leasing para flexibilidad del balance, impulsando una TCAC de alquiler del 6,750% versus crecimiento más lento en transacciones de venta.

¿Qué ciudad domina el mercado inmobiliario comercial de España?

Madrid comanda el 45,10% de la participación del mercado nacional, apoyado por su papel como capital política y financiera.

¿Cómo están las regulaciones de sostenibilidad moldeando las decisiones de inversión?

Las reglas de Taxonomía Verde de la UE y los mandatos ESG de inversores están empujando a los propietarios a financiar retrofits profundos, con SOCIMIs españolas emitiendo 770 millones de USD en bonos verdes para mejorar el rendimiento energético.

Última actualización de la página el: