Tamaño y Participación del Mercado de Energía Eólica de Brasil

Análisis del Mercado de Energía Eólica de Brasil por Mordor Intelligence

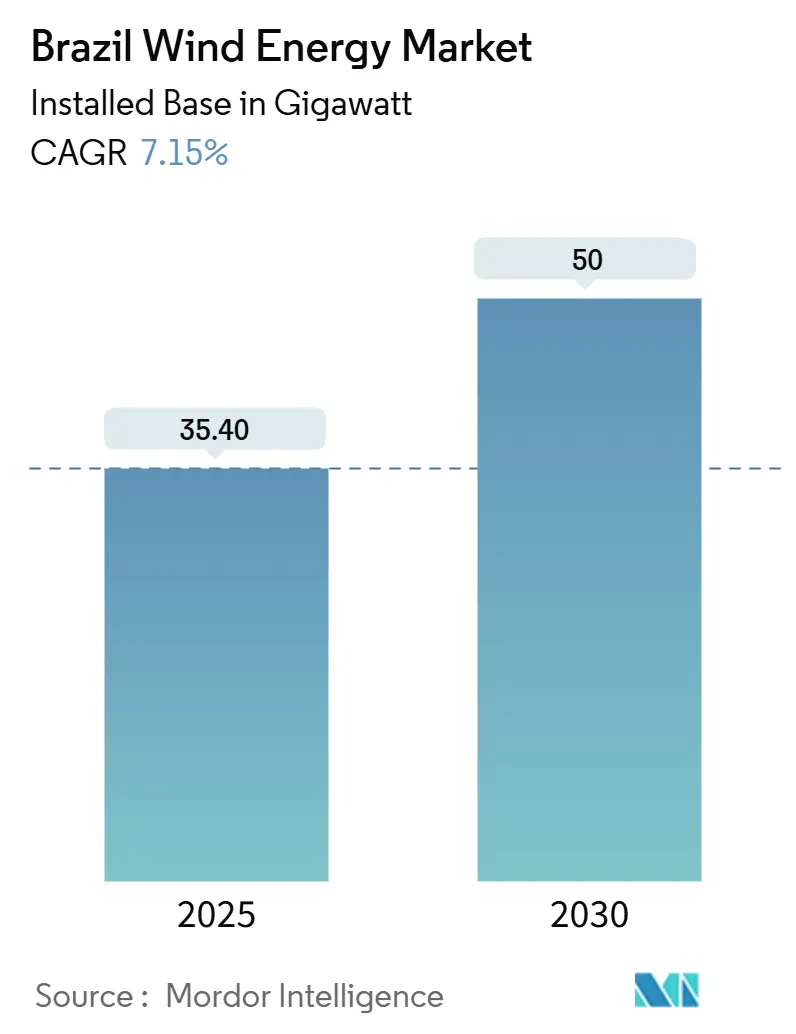

Se espera que el tamaño del Mercado de Energía Eólica de Brasil en términos de base instalada crezca de 35,40 gigavatios en 2025 a 50 gigavatios en 2030, a una TCAC del 7,15% durante el período de pronóstico (2025-2030).

La creciente demanda de electricidad limpia en corredores industriales, la liberalización completa del Ambiente de Contratación Libre (ACL) para 228, y un recurso eólico excepcional en el Nordeste sustentan esta expansión. Los desarrolladores ahora negocian acuerdos de compra de energía a largo plazo directamente con compradores industriales pesados, asegurando flujos de ingresos que reducen la dependencia de subastas reguladas. Mientras tanto, los programas de refuerzo de red liderados por Chesf y el Operador Nacional del Sistema (ONS) están añadiendo 1.700 km de nuevas líneas de transmisión, aliviando gradualmente la congestión histórica que una vez dejó varados decenas de parques eólicos. El costo de generación continúa cayendo mientras las turbinas de 4-6 MW elevan los factores de capacidad por encima del 50%, mientras el crédito concesional del BNDES y el Banco do Nordeste mantiene competitivos los costos de capital. La volatilidad cambiaria y los retrasos en las licencias para fundaciones marinas siguen siendo puntos de observación, pero aún no han descarrilado la trayectoria de crecimiento del sector.

Puntos Clave del Informe

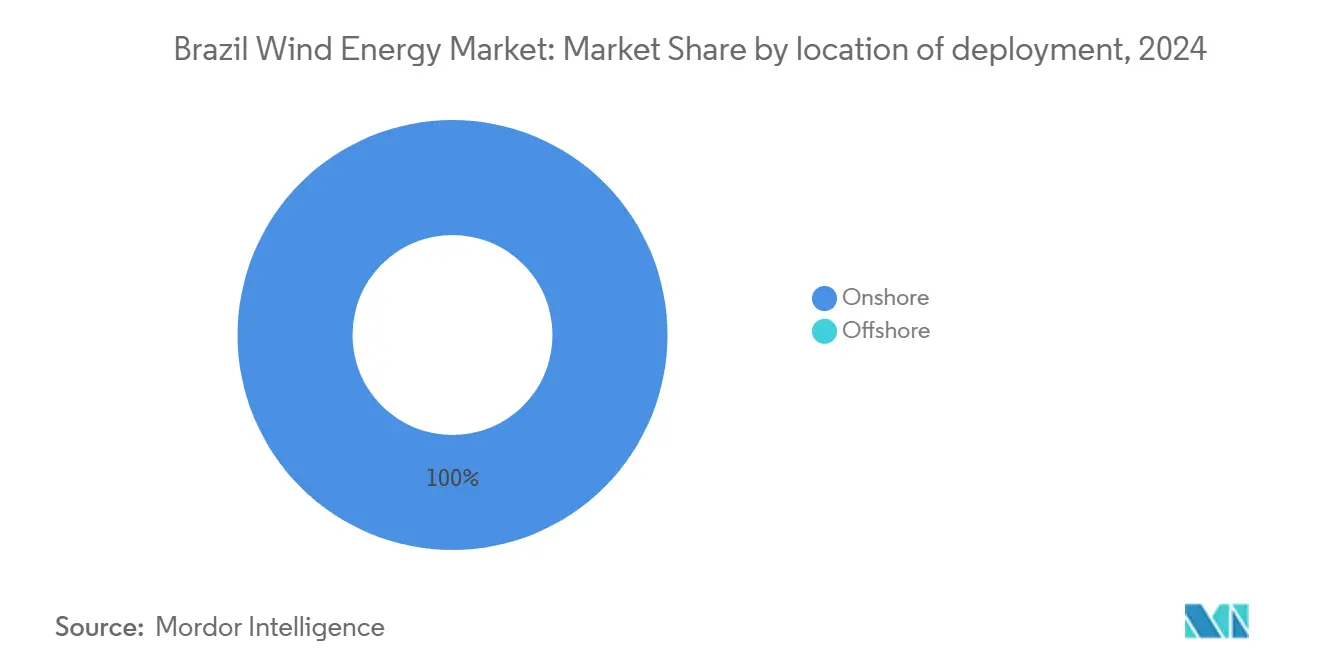

- Por ubicación de despliegue, las instalaciones terrestres mantuvieron el 100% de la participación del mercado de energía eólica de Brasil en 2024, mientras que el segmento marino está proyectado a crecer a una TCAC del 85% hasta 2030.

- Por capacidad de turbina, las unidades de 2 a 4 MW lideraron con el 75% de participación de mercado en 2024; las turbinas superiores a 4 MW se están expandiendo a una TCAC del 13% respaldadas por una ola de repotenciación acelerada.

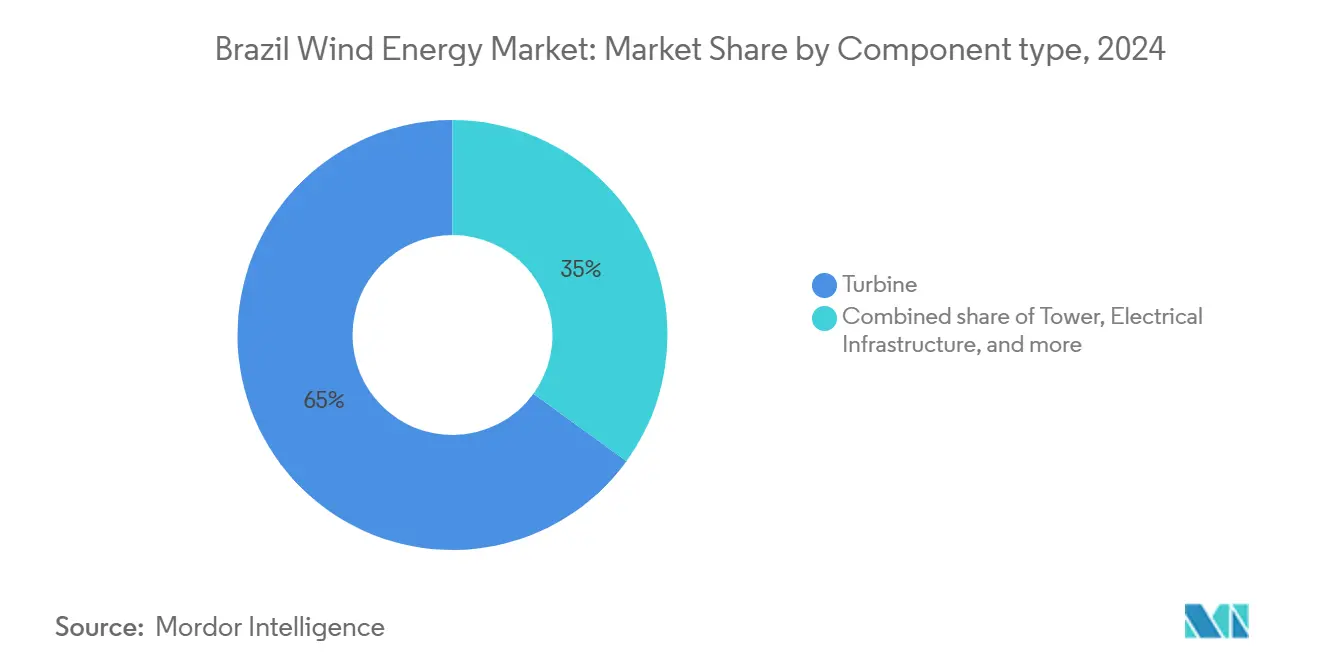

- Por componente, las turbinas representaron el 65% del tamaño del mercado de energía eólica de Brasil en 2024, mientras que la infraestructura eléctrica avanza a una TCAC del 15% hasta 2030.

- Por tipo de instalación, las nuevas construcciones capturaron una participación del 92% del tamaño del mercado de energía eólica de Brasil en 2024, sin embargo, la repotenciación es el segmento de crecimiento más rápido con una TCAC del 21%.

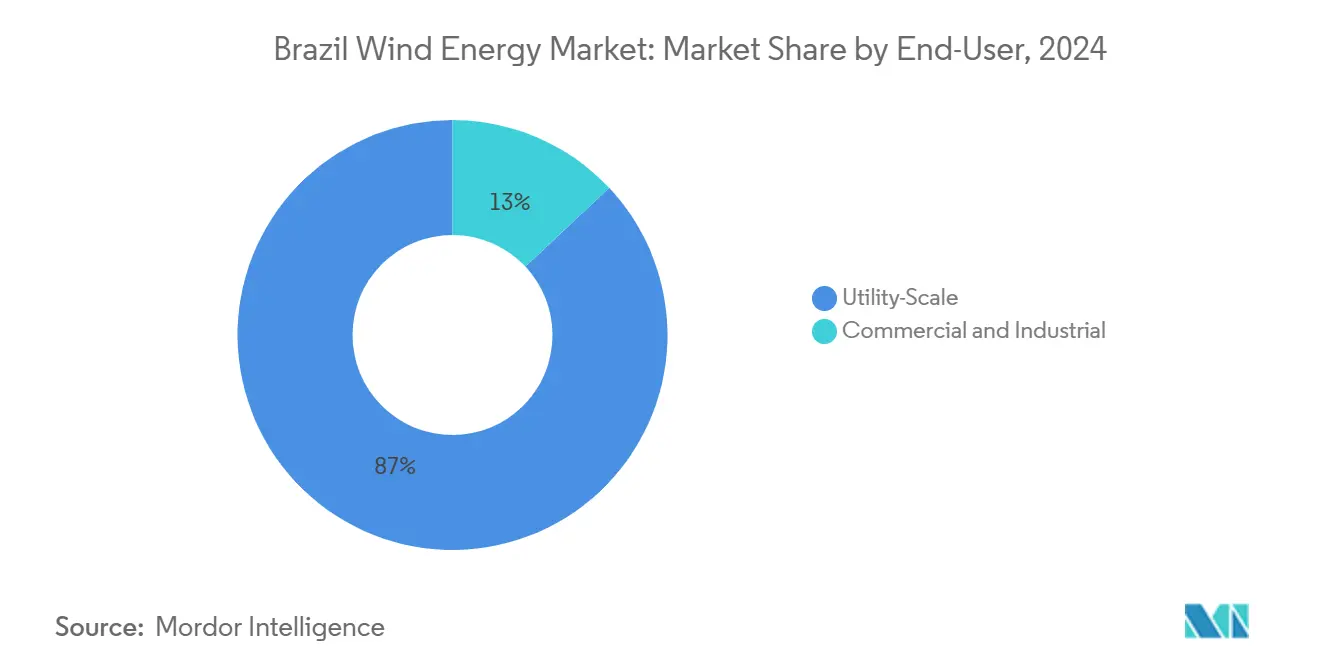

- Por usuario final, los proyectos a escala de servicios públicos controlaron el 87% de los ingresos del mercado en 2024, mientras que la demanda comercial e industrial está aumentando a una TCAC del 18% a medida que se acelera la liberalización del ACL.

Tendencias e Insights del Mercado de Energía Eólica de Brasil

Análisis de Impacto de Impulsores

| Impulsor | (~) % Impacto en Pronóstico TCAC | Relevancia Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Escalamiento Rápido de Contratos de Energía del Mercado Libre (ACL) de Brasil Impulsando PPAs Eólicos | +3.20% | Nacional, concentrado en corredores industriales del Nordeste y Sudeste | Mediano plazo (2-4 años) |

| Expansión de la Red del Nordeste (Chesf & ONS) Desbloqueando Nuevas Interconexiones | +2.80% | Nordeste de Brasil, expansión hacia la capacidad de transmisión del Sudeste | Largo plazo (≥ 4 años) |

| Menor LCOE de Turbinas de 4-6 MW Acelerando la Repotenciación | +2.10% | Nacional, ganancias tempranas en Rio Grande do Norte, Ceará, Bahia | Corto plazo (≤ 2 años) |

| Objetivos de Descarbonización Corporativa de Compradores C&I Brasileños Impulsando la Adquisición Cautiva | +1.90% | Centros industriales del Sudeste y Sur, expandiéndose al Nordeste | Mediano plazo (2-4 años) |

| Líneas de Financiamiento Favorables de BNDES y BNB para Equipos con Cumplimiento de Contenido Local | +1.70% | Nacional, con enfoque en desarrollo regional del Nordeste | Largo plazo (≥ 4 años) |

| Fuerte Recurso de Vientos Alisios en el Litoral Nordestino Reduciendo la Variabilidad | +1.50% | Regiones costeras del Nordeste y mesetas interiores | Largo plazo (≥ 4 años) |

| Fuente: Mordor Intelligence | |||

Escalamiento rápido de contratos de energía ACL impulsando PPAs eólicos

Los umbrales de elegibilidad en el ACL cayeron a 500 kW en 2023, desbloqueando la adquisición directa de energía para un grupo mucho más amplio de compradores comerciales. Los PPAs corporativos ahora superan los USD 840 millones en valor contratado, liderados por acuerdos como el de ArcelorMittal que satisfará el 38% de su carga brasileña con energía eólica para 2030. Los productos sofisticados de cobertura negociados en el escritorio de energía de B3 proporcionan certeza de precios tanto para generadores como para compradores. Mientras los subsidios regulados disminuyen, los contratos ACL entregan tarifas competitivas en el rango de USD 23-34/MWh, sosteniendo la bancabilidad de nuevos proyectos eólicos. Los analistas esperan que una apertura completa del ACL para 2028 acelere el mercado de energía eólica de Brasil, permitiendo a los desarrolladores ajustar los cronogramas de construcción precisamente a las curvas de demanda industrial.

Expansión de la red del Nordeste desbloqueando nuevas interconexiones

La línea Asa Branca de 1.700 km y proyectos relacionados del ONS están diseñados para evacuar el exceso de energía renovable de estados ricos en viento hacia centros de carga en el Sudeste. La participación de USD 1 mil millones de Iberdrola en el corredor destaca la confianza extranjera en la hoja de ruta de red de Brasil. El recorte histórico que una vez dejó 36 granjas eólicas fuera de línea ha comenzado a aliviarse mientras se energizan nuevos circuitos. Cada kilómetro de capacidad de extra alto voltaje desbloquea proyectos varados, traduciéndose en gigavatios de generación eólica adicional sin aprovechar nuevos sitios. La expansión también permite la hibridación, ya que las granjas solares en el Sertão pueden aprovecharse de las obras de refuerzo, suavizando los perfiles de carga diurnos y mejorando la estabilidad general de la red.

Menor LCOE de turbinas de 4-6 MW acelerando la repotenciación

Las plataformas modernas con rotores de 160 m pueden triplicar la capacidad nominal en fundaciones heredadas, reduciendo los costos nivelados por debajo de USD 30/MWh y empujando los factores de capacidad promedio del proyecto más allá del 50%.(1)World Wind Energy Association, "Repowering Potential in Brazil,"La flota temprana PROINFA de Brasil está llegando al final de la garantía, haciendo la repotenciación económicamente irresistible, especialmente en Rio Grande do Norte, donde las velocidades del viento superan los 8 m/s durante todo el año. Los desarrolladores también preservan licencias ambientales, obras civiles y puntos de interconexión de red, reduciendo los cronogramas de construcción. Los OEMs reportan carteras de pedidos cada vez más dominadas por unidades de 5-6 MW, mientras los incentivos del BNDES favorecen proyectos que cumplen umbrales de contenido local para torres y ensamblaje de nacelles.

Objetivos de descarbonización corporativa de compradores C&I brasileños

Los objetivos de emisiones del Alcance 2 anclados en Objetivos basados en ciencia obligan a las grandes empresas industriales a asegurar suministro renovable. El contrato de 195 MW de Anglo American en el complejo Rio do Vento de Casa dos Ventos reducirá 430.000 t de CO₂ anualmente, ilustrando el dividendo de emisiones disponible para mineros, siderúrgicos y operadores petroquímicos.(2)Anglo American, "Casa dos Ventos PPA cuts 430 kt CO₂," angloamerican.comLa plataforma de Certificados Internacionales de Energía Renovable (I-REC) proporciona a las empresas orientadas a la exportación documentación creíble, alineando el abastecimiento de energía limpia brasileña con las normas globales de informes ESG. El apetito C&I también está impulsado por el perfil de generación por horas predecible del régimen de vientos alisios de Brasil, que complementa las cargas industriales continuas mejor que solo la solar.

Análisis de Impacto de Restricciones

| Restricción | (~) % Impacto en Pronóstico TCAC | Relevancia Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Riesgo de Congestión de Transmisión en Rio Grande do Norte y Bahía | -2.40% | Rio Grande do Norte, Bahía, corredores de transmisión al Sudeste | Corto plazo (≤ 2 años) |

| Licenciamiento Ambiental Lento para Fundaciones y Cables Marinos | -1.80% | Regiones costeras, aguas federales bajo jurisdicción de IBAMA | Mediano plazo (2-4 años) |

| Competencia de CAPEX Solar a Escala de Servicios Públicos con Caída Rápida en el Sertão | -1.30% | Interior del Nordeste, región del Sertão, áreas con alta irradiación solar | Mediano plazo (2-4 años) |

| Depreciación del Real Elevando el Costo de Componentes Importados de Nacelles | -1.10% | Nacional, afectando todos los proyectos con equipos importados | Corto plazo (≤ 2 años) |

| Fuente: Mordor Intelligence | |||

Riesgo de congestión de transmisión en Rio Grande do Norte y Bahía

Una perturbación del sistema en 2023 que aisló el Norte-Nordeste del resto de Brasil cortó 18.900 MW de carga y expuso la fragilidad de la red.(3)Agência Nacional de Energia Elétrica, "Relatório de Ocorrências do SIN 2023," aneel.gov.br El recorte pico ha alcanzado 2,5 GW en meses ventosos, erosionando los ingresos comerciales y afectando la confianza de los inversores. Mientras se construyen nuevas líneas, las restricciones provisionales obligan a algunos desarrolladores a aceptar tarifas subóptimas o situar proyectos más cerca de regímenes eólicos más débiles con mejor acceso a la red. La prima de congestión también infla las tarifas de conexión, apretando los márgenes para productores independientes de energía sin coberturas a largo plazo.

Licenciamiento ambiental lento para fundaciones y cables marinos

IBAMA está evaluando una cartera sin precedentes de 189 GW de propuestas de energía eólica marina, pero los protocolos de permisos siguen siendo iterativos, llevando a revisiones de varios años.(4)Instituto Brasileiro do Meio Ambiente, "Processos de licenciamento eólico offshore," ibama.gov.br Las evaluaciones detalladas de rutas migratorias, hábitats bentónicos y zonas de pesca alargan los cronogramas y favorecen a empresas con la fortaleza financiera para manejar estudios complejos. La primera subasta de Brasil se espera después de que se publiquen las regulaciones finales, pero hasta entonces, las perspectivas marinas permanecen en limbo de planificación, retrasando la diversificación lejos de activos terrestres a pesar de 96 GW de potencial técnico identificado en la plataforma del Nordeste.

Análisis de Segmentos

Por ubicación de despliegue: Marina emerge a pesar del dominio terrestre

Las plantas terrestres entregaron toda la base operacional de 35,4 GW en 2025, reflejando la madurez de los corredores de desarrollo basados en tierra. El tamaño del mercado de energía eólica de Brasil para terrestre alcanzó USD - (valor omitido ya que no se suministró cifra en dólares) mientras mantiene factores de capacidad superiores del 45-50%. Las perspectivas marinas, aunque nacientes, muestran una TCAC del 85% hasta 2030 mientras la legislación federal y el interés de operadores globales convergen. Proyectos de demostración como el array marino Asa Branca de 720 MW apuntan a la primera energía en 2025, aprovechando velocidades promedio de viento de 8 m/s y regímenes consistentes de vientos alisios. Las principales empresas de servicios públicos ven los sitios marinos como una cobertura contra la escasez de tierra y los cuellos de botella de transmisión, dadas las rutas directas de cable hacia centros de demanda del Sudeste. La localización de la cadena de suministro está en marcha, con talleres de palas en el puerto de Ceará preparándose para servir pilotos de plataformas flotantes. Mientras las curvas de costos permanecen por encima de los puntos de referencia terrestres, el acceso a pozos de capacidad más profundos y factores de carga superiores sustentan la lógica comercial de los primeros actores en el espacio marino.

Los desarrolladores continúan favoreciendo el litoral del Nordeste, donde la batimetría soporta fundaciones de fondo fijo dentro de 20 km de la costa. Los permisos por fases de IBAMA permiten campañas secuenciales de recolección de datos, acortando el cronograma de ruta crítica. No obstante, los inversores buscan claridad sobre las pilas de ingresos, esperando que el ACL absorba la mayor parte del suministro marino temprano a través de PPAs a medida en lugar de subastas de capacidad. Las estructuras de financiamiento pueden mezclar crédito verde del BNDES con garantías de crédito de exportación de OEMs de turbinas ansiosos por asegurar órdenes de anclaje. Si los cuellos de botella de red en tierra sobreviven a las mejoras de transmisión, la ventaja comparativa de un enlace marino directo hacia centros urbanos podría acelerar el despliegue de capital, remodelando la geografía futura del mercado de energía eólica de Brasil.

Nota: Participaciones de segmentos de todos los segmentos individuales disponibles con la compra del informe

Por capacidad de turbina: Plataformas más grandes impulsan la ola de repotenciación

Las turbinas clasificadas de 2-4 MW comandaron el 75% de la capacidad instalada en 2024, reflejando las normas de adquisición de la primera década de expansión eólica de Brasil. Las máquinas superiores a 4 MW están escalando a una TCAC del 13% mientras el LCOE declina y las alturas de buje suben a más de 140 m, accediendo a capas más estables del límite atmosférico. La economía de repotenciación depende de reutilizar carreteras y fundaciones, reduciendo las obras civiles hasta un 40%, y permitiendo el redespliegue rápido de capital. La participación del mercado de energía eólica de Brasil para unidades heredadas sub-2 MW se está reduciendo cada ciclo de subasta, liberando sitios para reemplazos multi-megavatio que exprimen más megavatios-hora de corredores eólicos principales.

Las reglas de contenido local estipulan torres fabricadas en Brasil y ensamblaje de nacelles, impulsando a OEMs como Goldwind a invertir USD 28,6 millones en un centro de fabricación en Bahía. Los 347 MW de órdenes de Vestas en 2024 confirman el apetito sostenido por turbinas de alta clasificación, mientras el acuerdo de 112 MW de Nordex con Auren Energia muestra la participación diversificada de OEMs. Los operadores de red agradecen la flexibilidad de tasa de rampa de convertidores modernos, que mejoran el control de voltaje en una red cada vez más saturada por flujos renovables. Durante el pronóstico, se espera que el cambio a máquinas de 4-6 MW empuje la clasificación promedio de toda la flota a 3,9 MW, incrustando firmemente la tecnología de próxima generación como la nueva norma del mercado de energía eólica de Brasil.

Por componente: La infraestructura eléctrica gana mientras aumenta la complejidad de la red

Las turbinas constituían el 65% del gasto total de capital en 2024, pero la participación está disminuyendo mientras se acelera la demanda de balance de planta eléctrico. STATCOMs avanzados, condensadores sincrónicos y sistemas de baterías son estándar en grandes clústeres, elevando el segmento de infraestructura eléctrica a una TCAC del 15%. El tamaño del mercado de energía eólica de Brasil para equipos de electrónica de potencia se benefició del fondo piloto de R$300 millones de ANEEL, que respaldó 20 proyectos de soporte de red durante 2024. El contrato de actualización de transmisión de R$300 millones de Siemens Energy con Eletrobras subraya el potencial comercial al alza para OEMs especializados en integración de red.

Los proveedores de torres continúan escalando patios de placas de acero en los puertos de Pecém y Suape, atendiendo la demanda de altura de buje de 120 m o más. La ingeniería de fundaciones también está evolucionando mientras los proyectos marinos migran de monopilotes a plataformas de chaqueta y semi-sumergibles adecuadas para la plataforma continental de Brasil. Mientras tanto, la dependencia de importación de nacelles expone proyectos a la depreciación del Real, empujando a los desarrolladores a asegurar líneas de intercambio e incorporar cláusulas de ajuste de precios en contratos EPC. Con los responsables de políticas empujando pilotos híbridos de eólica más almacenamiento, el grupo de valor de infraestructura eléctrica está listo para ampliarse, remodelando las estructuras de costos en la industria de energía eólica de Brasil.

Nota: Participaciones de segmentos de todos los segmentos individuales disponibles con la compra del informe

Por tipo de instalación: La repotenciación se acelera mientras la flota envejece

Las nuevas construcciones aún representaron el 92% de la actividad en 2024, pero la repotenciación es la actuación destacada, subiendo al 21% anualmente mientras las granjas de primera generación se acercan a marcas de vida de 15 años. Las tarifas de energía en contratos ACL recientes se alinean con el punto óptimo de 23-34 USD/MWh, haciendo financieramente convincente el reemplazo de turbinas de 1,5 MW con unidades de 5-6 MW. El tamaño del mercado de energía eólica de Brasil para repotenciación escalará, por lo tanto, rápidamente hasta 2030, ayudado por permisos simplificados que aprovechan aprobaciones ambientales existentes.

Desde una perspectiva ESG, la repotenciación minimiza la perturbación de la tierra y apoya la aceptación comunitaria, un factor clave en regiones donde la densidad eólica domina los horizontes locales. Los financiadores aprecian el menor riesgo de ejecución, ya que los regímenes eólicos, condiciones del suelo y puntos de red están bien caracterizados. Los OEMs aseguran mientras tanto ingresos de posventa a través de servicios de desmantelamiento, reciclando palas en hornos de cemento y reutilizando metales. A medida que más productores de energía adoptan estrategias de rotación de activos, las ganancias de repotenciación podrían rivalizar con las adiciones de campo verde, señalando una evolución estructural en la lógica de crecimiento del mercado de energía eólica de Brasil.

Por usuario final: El segmento C&I emerge mientras el ACL se expande

Los esquemas de compra a escala de servicios públicos mantuvieron el 87% de los ingresos en 2024, sostenidos por subastas gubernamentales y portafolios multi-gigavatio operados por operadores establecidos. Aunque pequeño, el segmento comercial e industrial está creciendo a una TCAC del 21% mientras la liberalización del mercado permite a fábricas y centros de datos obtener energía directamente de granjas eólicas. La empresa conjunta de 553,5 MW de ArcelorMittal en Bahía tipifica este cambio, canalizando USD 840 millones hacia una generación cautiva que protege al siderúrgico de la volatilidad de precios al contado. La adquisición de América Varejista por Casa dos Ventos extiende esta plantilla, creando un desarrollador-minorista integrado capaz de entregar bloques de energía a medida con certificación I-REC.

Los compradores corporativos prefieren el perfil de generación más estable del atardecer al amanecer del corredor de vientos alisios, que complementa las importaciones solares diurnas y limita los cargos de red en horas pico. Mientras los umbrales de elegibilidad caen a 0 kW para 2028, las empresas medianas se unirán a las grandes corporaciones en ejecutar PPAs de larga duración, diversificando aún más la mezcla de demanda del mercado de energía eólica brasileña. Los desarrolladores ya están segmentando pipelines para equilibrar la exposición regulada y de mercado libre, empaquetando portafolios que mezclan ventaja comercial con seguridad contractual, una estrategia que probablemente dominará las agendas de las salas de juntas durante el resto de la década.

Nota: Participaciones de segmentos de todos los segmentos individuales disponibles con la compra del informe

Análisis Geográfico

El Nordeste de Brasil alberga aproximadamente el 80% de la capacidad eólica nacional, con Rio Grande do Norte solo superando a varios países en producción eólica anual. Su velocidad media de viento de 8 m/s y factores de capacidad del 45-50% reducen el riesgo de recorte y entregan perfiles casi de carga base, permitiendo al estado convertirse en un exportador neto de energía hacia el Sudeste a través de enlaces HVDC. Ceará se está posicionando como pionero marino, aprovechando la infraestructura portuaria en Pecém para montar monopilotes y palas mientras las universidades modelan la hidrodinámica de plataformas flotantes. Bahía, el segundo mercado terrestre más grande, combina brisas costeras con viento de meseta interior, ejemplificado por el complejo Oitis de 566,5 MW de Iberdrola que se extiende 12 km a través de terreno semiárido. Aunque la congestión ha limitado el potencial despachable de Bahía, los refuerzos programados bajo el plan ONS 2026 están destinados a desbloquear 4 GW adicionales de capacidad de evacuación.

Piauí y Maranhão añaden diversidad geográfica, complementando corredores de vientos alisios con bolsillos interiores de corriente en chorro adecuados para turbinas más altas. El portafolio de 600 MW de Invenergy que abarca Piauí y Rio Grande do Norte señala el apetito del desarrollador para cubrir el riesgo locacional distribuyendo proyectos a través de líneas estatales. La complementariedad hidrológica también importa: el viento alcanza su pico durante las estaciones secas, aliviando la tensión en reservorios en el sistema nacional más amplio. Esta sinergia mejora la aceptación de políticas, ya que los planificadores ven el viento como una cobertura de seguro contra la variabilidad hidro impulsada por el clima pronunciada en años de El Niño. Mirando al sur, Santa Catarina y Rio Grande do Sul ofrecen potencial moderado pero creciente, especialmente para co-ubicación agri-eólica híbrida que compensa las facturas de energía de granjas y apoya los ingresos rurales.

Los estados industriales del Sudeste, notablemente São Paulo y Minas Gerais, exhiben recursos eólicos limitados pero comandan la mayor parte de la carga. La transmisión de larga distancia, por lo tanto, sigue siendo la columna vertebral de la transición energética de Brasil. Los pronósticos del ONS indican que la región importará hasta 28 GW de energía renovable para 2030, necesitando expansión continua de corredores de 500 kV e interconectores flexibles. A medida que caen los precios de las baterías, los desarrolladores pueden emparejar eólica con almacenamiento para arbitrar precios en horas pico en el mercado libre del Sudeste, fortaleciendo la pila de ingresos y ampliando la demanda geográfica para el mercado de energía eólica de Brasil.

Panorama Competitivo

El mercado de energía eólica de Brasil muestra concentración moderada, con los cinco principales OEMs-Vestas, Siemens Gamesa, GE Vernova, Nordex, y Goldwind-suministrando aproximadamente el 60% de las instalaciones acumulativas. Esto mantiene el poder de negociación equilibrado entre desarrolladores y vendedores de equipos. Las dinámicas competitivas se enfocan cada vez más en derechos de acceso a la red y estructuras de financiamiento en lugar de costos puros de turbinas. El giro de Casa dos Ventos hacia el comercio minorista revela cómo los desarrolladores de proyectos buscan capturar márgenes aguas abajo en el ACL. Equinor respaldado por Statoil y Shell están explorando bloques marinos, aprovechando la experiencia global para asegurar permisos tempranos a pesar de la ambigüedad regulatoria.

El contenido local sigue siendo una palanca estratégica. La fábrica de Goldwind en Bahía subraya la jugada de liderazgo en costos de China, mientras los OEMs europeos invierten en empresas conjuntas de palas y torres para cumplir criterios de financiamiento del BNDES. La propiedad de transmisión es un segundo campo de batalla: ENGIE e Iberdrola despliegan capital en líneas que atan clústeres eólicos a la columna vertebral nacional, incrustando ventajas de integración vertical. La innovación financiera también está proliferando; las líneas de crédito verde del Banco do Nordeste agrupan coberturas de divisas, y los jugadores de capital privado como Patria estructuran ventas de activos a inversores institucionales al completarse, reciclando los ingresos en nuevos pipelines de campo verde.

La incertidumbre política sobre regalías marinas y subastas de lecho marino modera el ritmo de inversión pero no ha disuadido a las grandes petroleras de sembrar proyectos piloto. La licitación 2025 de Petrobras para un array de demostración señala impulso respaldado por el estado, probablemente acelerando una vez que IBAMA clarifique los requisitos de monitoreo de línea base. En este entorno, los actores del mercado se diferencian a través de certeza de ejecución, resistencia de la cadena de suministro y habilidades de originación de PPA-capacidades que darán forma a cambios de participación en el mercado de energía eólica de Brasil durante la próxima década.

Líderes de la Industria de Energía Eólica de Brasil

-

Neoenergia SA

-

Vestas Wind Systems AS

-

Siemens Gamesa Renewable Energy SA

-

Nordex SE

-

ABB Ltd

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Desarrollos Recientes de la Industria

- Junio 2025: Petrobras lanzó licitaciones de estudio para un proyecto piloto de energía eólica marina, marcando la entrada de la compañía petrolera estatal en renovables marinas.

- Febrero 2025: Invenergy y Patria Investments adquirieron un portafolio eólico de 600 MW de ContourGlobal y Eletrobras, duplicando la fuerza laboral brasileña de Invenergy.

- Agosto 2024: Casa dos Ventos compró América Varejista para expandir operaciones de comercio ACL, con un plan de construcción solar-eólica de BRL 3,5 mil millones.

- Abril 2024: ArcelorMittal y Casa dos Ventos formaron una empresa conjunta de 553,5 MW en Bahía, el PPA corporativo más grande de Brasil.

Alcance del Informe del Mercado de Energía Eólica de Brasil

La energía eólica es energía renovable generada aprovechando la energía del viento para producir electricidad. Las turbinas eólicas crean energía eólica con grandes palas conectadas a un rotor. Cuando sopla el viento, hace que el rotor gire, lo que luego genera electricidad.

El mercado de energía eólica de Brasil está segmentado por ubicación de despliegue. Por ubicación de despliegue, el mercado está segmentado en terrestre y marino. El informe ofrece el tamaño del mercado y pronósticos para el mercado de energía eólica de Brasil en términos de gigavatios (GW) para todos los segmentos mencionados anteriormente.

| Terrestre |

| Marina |

| Hasta 2 MW |

| 2-4 MW |

| Superior a 4 MW |

| Turbina (Palas del Rotor, Buje, Nacelle) |

| Torre |

| Infraestructura Eléctrica (Transformador, Equipo de Conmutación, Cable) |

| Otro Balance de Planta |

| Nueva Instalación |

| Repotenciación |

| Escala de Servicios Públicos (IPP y Servicios Públicos) |

| Comercial e Industrial (Cautivo/BTM) |

| Segmentación por Ubicación de Despliegue | Terrestre |

| Marina | |

| Segmentación por Capacidad de Turbina | Hasta 2 MW |

| 2-4 MW | |

| Superior a 4 MW | |

| Segmentación por Componente | Turbina (Palas del Rotor, Buje, Nacelle) |

| Torre | |

| Infraestructura Eléctrica (Transformador, Equipo de Conmutación, Cable) | |

| Otro Balance de Planta | |

| Segmentación por Tipo de Instalación | Nueva Instalación |

| Repotenciación | |

| Segmentación por Usuario Final | Escala de Servicios Públicos (IPP y Servicios Públicos) |

| Comercial e Industrial (Cautivo/BTM) |

Preguntas Clave Respondidas en el Informe

¿Cuál es el tamaño actual del mercado de energía eólica de Brasil?

La flota operativa alcanzó 35,4 GW en 2025 y se espera que suba a 50 GW para 2030 con una TCAC del 7,15%.

¿Por qué el Nordeste de Brasil es tan dominante en generación eólica?

Los sistemas consistentes de vientos alisios entregan velocidades promedio de 8 m/s y factores de capacidad del 45-50%, convirtiendo la región en uno de los corredores eólicos más productivos del mundo.

¿Qué tan pronto podría Brasil ver proyectos comerciales de energía eólica marina?

Arrays piloto como el proyecto Asa Branca de 720 MW apuntan a la primera energía en 2025, pendiente del licenciamiento de IBAMA y la subasta inaugural del lecho marino.

¿Qué está impulsando la inversión corporativa en PPAs eólicos?

La liberalización del ACL y los objetivos de descarbonización basados en ciencia permiten a compradores industriales asegurar electricidad limpia a largo plazo con tarifas estables, reduciendo la exposición a precios al contado volátiles.

¿Qué tan grande es la oportunidad de repotenciación?

Las granjas tempranas PROINFA con turbinas sub-2 MW están entrando en ventanas de reemplazo; se pronostica que la repotenciación crezca a una TCAC del 21%, potencialmente rivalizando con los volúmenes de nueva construcción para 2030.

Última actualización de la página el: