Marktgröße und Marktanteil des brasilianischen Wohnimmobilienmarkts

Analyse des brasilianischen Wohnimmobilienmarkts von Mordor Intelligenz

Die Marktgröße des brasilianischen Wohnimmobilienmarkts belief sich 2024 auf 95,59 Milliarden USD und wird voraussichtlich bis 2030 auf 135,52 Milliarden USD ansteigen, was einer CAGR von 5,99% entspricht. Die Nachfrage bleibt robust, obwohl die Zentralbank den Selic-Leitzins bei 13,25% hält und einen möglichen Anstieg auf 15% bis Mitte 2025 signalisiert, da Subventionsprogramme, städtische Verdichtungsmaßnahmen und ausländische Kapitalzuflüsse die Transaktionen am Laufen halten. Staatliche Wohnungsausgaben, einschließlich 4,52 Milliarden USD, die für die erweiterte Minha Casa Minha Vida (MCMV)-Initiative vorgesehen sind, stützen Neubau-Pipelines und mildern die Auswirkungen hoher Hypothekenzinsen. Die Bautätigkeit vor Ort ist intensiv: Material- und Arbeitskosten erreichten im April 2025 348 USD pro m², doch Bauunternehmen mildern den Margendruck mit modularen Systemen und Großeinkaufsvereinbarungen. Digitale Plattformen beschleunigen Inserate, Kreditgenehmigungen und Abschlüsse und erweitern den Zugang für jüngere Käufer und Vermieter. Investoren wenden sich als Inflationsschutz realen Vermögenswerten zu, während ESG-gebundene Finanzierung Kapital zu energieeffizienten Projekten lenkt. Zusammen ermöglichen diese Kräfte dem brasilianischen Wohnimmobilienmarkt, durch einen volatilen Währungszyklus zu wachsen.[1]Alexandre Schneider, "Programa Requalifica Centro," Prefeitura de São Paulo, prefeitura.sp.gov.br

Wichtige Erkenntnisse des Berichts

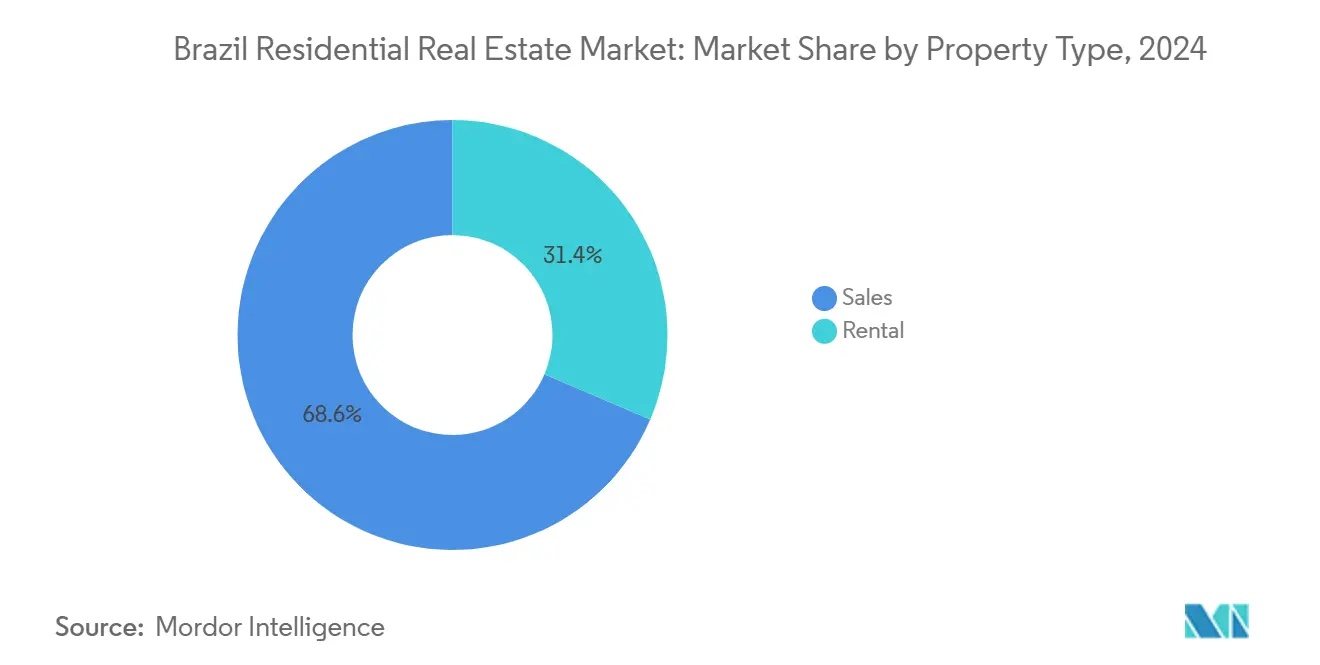

Nach Geschäftsmodell hielten Verkaufstransaktionen 68,54% des Marktanteils des brasilianischen Wohnimmobilienmarkts im Jahr 2024, und das Vermietungsmodell steigt mit einer CAGR von 5,81% bis 2030.

Nach Immobilientyp dominierten Villen und EinfamilienhäBenutzer mit 77,9% der Marktgröße des brasilianischen Wohnimmobilienmarkts (Verkaufsmodell) im Jahr 2024, während Apartments und Eigentumswohnungen das schnellste Wachstum mit 7,33% CAGR bis 2030 verzeichnen.

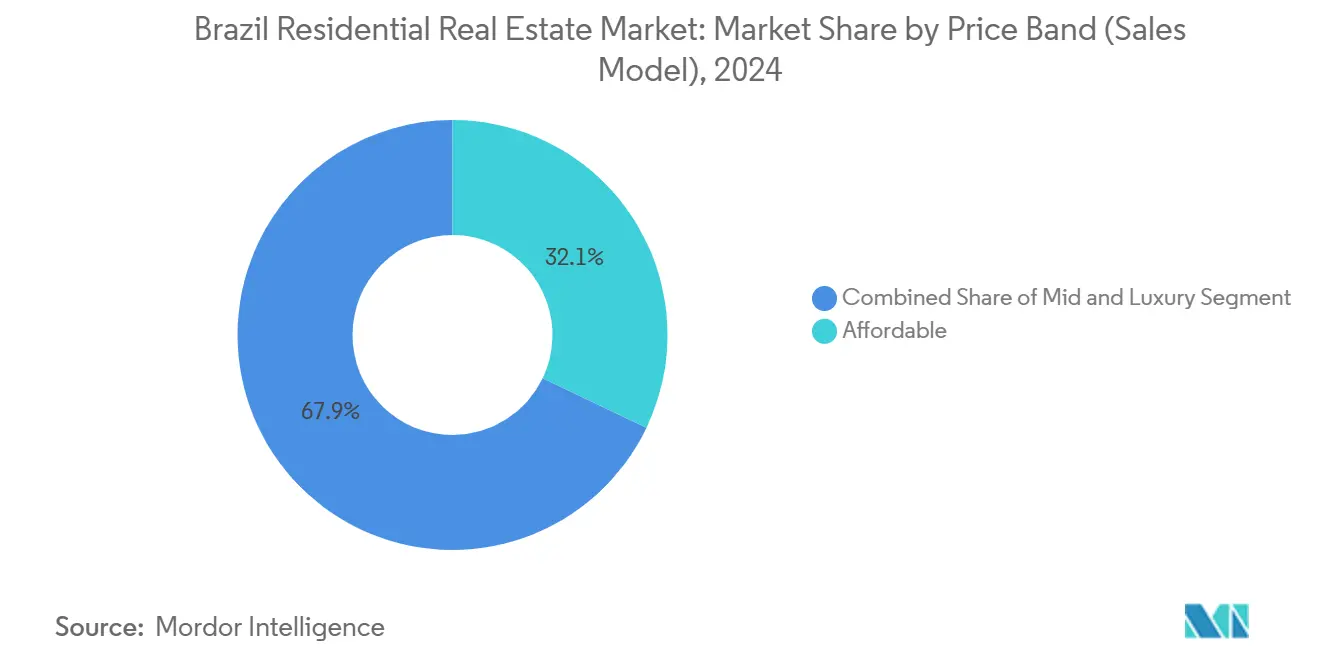

Nach Preissegment eroberten Einheiten des mittleren Marktsegments 49,1% Anteil der Marktgröße des brasilianischen Wohnimmobilienmarkts (Verkaufsmodell) im Jahr 2024; Luxus wird voraussichtlich mit 7,38% CAGR bis 2030 wachsen.

Nach Verkaufsart beherrschten Wiederverkäufe auf dem Sekundärmarkt 65,0% der Marktgröße des brasilianischen Wohnimmobilienmarkts (Verkaufsmodell) im Jahr 2024, während Primär-Neubauten mit einer CAGR von 7,10% bis 2030 voranschreiten.

Nach Schlüsselgeographie trug das übrige Brasilien 50,7% zum brasilianischen Wohnimmobilienmarkt (Verkaufsmodell) im Jahr 2024 bei und Rio de Janeiro weist die stärkste Prognose-CAGR von 6,90% bis 2030 auf.

Trends und Einblicke des brasilianischen Wohnimmobilienmarkts

Treiber-Auswirkungsanalyse

| Treiber | (~) % Auswirkung auf CAGR-Prognose | Geografische Relevanz | Auswirkungszeitraum |

|---|---|---|---|

| Beschleunigte Hypothekensubventionen unter Minha Casa, Minha Vida | +1.2% | Landesweit; am stärksten In São Paulo, Rio de Janeiro, Minas Gerais | Mittelfristig (2-4 Jahre) |

| Sinkender Selic-Satz verbessert Hypothekenerschwinglichkeit | +0.8% | Städtische Zentren landesweit | Kurzfristig (≤ 2 Jahre) |

| Städtische Zonierungsreform ermöglicht vertikale Verdichtung | +0.6% | São Paulo, Rio de Janeiro, Brasília | Langfristig (≥ 4 Jahre) |

| Digitale Makler- und iBuyer-Plattformen | +0.4% | Große Metropolregionen | Mittelfristig (2-4 Jahre) |

| ESG-gebundene Grünfinanzierungsanreize | +0.3% | Frühe Einführung In São Paulo und Rio de Janeiro | Langfristig (≥ 4 Jahre) |

| Ausländisches Kapital sucht inflationsgeschützte Mietrenditen | +0.2% | Primäre Küstenmärkte | Mittelfristig (2-4 Jahre) |

| Quelle: Mordor Intelligence | |||

Beschleunigte Hypothekensubventionen unter Minha Casa, Minha Vida

Faixa 4 unterstützt nun Familien mit einem monatlichen Einkommen von 1.720-2.400 USD, hebt die Kreditobergrenze auf 100.000 USD an und deckt bis zur Hälfte des finanzierten Betrags ab. Die Regierung stellte 4,7 Milliarden USD für 2025 bereit, mit 852.000 Einheiten im Bau und einem Ziel von 2 Millionen Einheiten bis 2026. Die Zementnachfrage stieg im Q1 2025 um 5,9% im Jahresvergleich, da Bauunternehmen ihre Aktivitäten hochfuhren. Der brasilianische Wohnimmobilienmarkt profitiert direkt, da Subventionen Käufer vor hohen Zinssätzen schützen. Rechtzeitige kommunale Genehmigungen sind jedoch entscheidend für die Umsetzung von Haushaltszuweisungen In gelieferte HäBenutzer.

Sinkender Selic-Satz verbessert Hypothekenerschwinglichkeit

Politische Entscheidungsträger signalisierten zunächst eine Lockerung, doch anhaltende Inflation drückte den Selic auf 13,25% und könnte bis Ende 2025 15% erreichen. Dennoch könnte jede 25-Basispunkt-Senkung, die schließlich eintritt, zusätzliche 20.000 Hypotheken freischalten, insbesondere In Metropolregionen. Banken bleiben nach den Zahlungsausfällen von 2022 vorsichtig, aber subventionierte Kreditlinien helfen dabei, die Kreditvergabevolumen aufrechtzuerhalten. Wenn sich die Gesamtinflation abschwächt, wird schrittweise Zinserleichterung die Nachfrage verstärken und die Aufwärtsentwicklung des brasilianischen Wohnimmobilienmarkts verstärken.

Städtische Zonierungsreform ermöglicht vertikale Verdichtung

São Paulos Requalifica Centro-Programm erlässt drei Jahre lang die Grundsteuer für Innenstadtsanierungen, während seine OODC-Gebühr Bodenwert-Gewinne erfasst, um Transportverbesserungen zu finanzieren. Ähnliche Maßnahmen In Rio de Janeiro und Brasília fördern Hochhausprojekte In der Nähe von u-Bahn-Stationen, reduzieren Pendelzeiten und erhöhen die Grundstücksnutzung. Langfristig werden diese Regeln das Angebot In zentralen Stadtvierteln erweitern, Preise stabilisieren und die Wachstumspipeline des brasilianischen Wohnimmobilienmarkts aufrechterhalten.

Digitale Makler- und iBuyer-Plattformen reduzieren Transaktionsreibung

Mehr als 955 PropTech-Startups sind nun landesweit tätig. Loft erreichte die Gewinnschwelle und übernimmt regionale Agenturen, um Makler-, Kredit- und Eigentumsdienstleistungen zu bündeln. COFECIs Genehmigung von Blockchain-Verträgen im Januar 2025 ebnet den Weg für sofortige Immobilien-Tokenisierung. Schnellere Abschlüsse und niedrigere Gebühren verbessern die Liquidität und ziehen Millennials-Käufer und Vermieter In den brasilianischen Wohnimmobilienmarkt.

Hemmnisse-Auswirkungsanalyse

| Hemmnis | (~) % Auswirkung auf CAGR-Prognose | Geografische Relevanz | Auswirkungszeitraum |

|---|---|---|---|

| Baukosten-Inflation | -0.9% | Landesweit; am schärfsten In São Paulo und Rio de Janeiro | Kurzfristig (≤ 2 Jahre) |

| Verzögerungen bei kommunalen Genehmigungen | -0.6% | Große Metropolen wie São Paulo, Rio de Janeiro, Belo Horizonte | Mittelfristig (2-4 Jahre) |

| Verschärfte Bankkreditstandards | -0.5% | Städtische Finanzzentren | Mittelfristig (2-4 Jahre) |

| Hohe Katastrophenrisiko-Exposition | -0.3% | Küsten- und hochwassergefährdete Regionen | Langfristig (≥ 4 Jahre) |

| Quelle: Mordor Intelligence | |||

Baukosten-Inflation belastet Entwicklermargen

INCC-M stieg bis August 2024 um 8,8% im Jahresvergleich; Material und Arbeit kosten nun 208,69 USD bzw. 153,36 USD pro m². Kleinere Bauunternehmen haben Schwierigkeiten, Großmengenpreise zu verhandeln, was zu Konsolidierung führt. Fertigbautechniken bieten teilweise Entlastung, erfordern aber Vorabkapital und qualifizierte Arbeitskräfte. Erhöhte Kosten drücken die Gewinne, verlangsamen Projektgenehmigungen und Dämpfen das kurzfristige Wachstum im brasilianischen Wohnimmobilienmarkt.

Verzögerungen bei kommunalen Genehmigungen verlängern Projektvorlaufzeiten

Trotz einer landesweiten elektronischen Registrierung variieren die Genehmigungszeiten noch immer von drei bis 18 Monaten. São Paulo und Rio de Janeiro stehen vor Warteschlangenrückständen aufgrund von Personalmangel und strengen Umweltprüfungen. Verlängerte Haltekosten schrecken von neuen Markteinführungen ab und verlagern den Fokus auf Städte mit schnellerer Genehmigung, was das Angebot im brasilianischen Wohnimmobilienmarkt fragmentiert.

Segmentanalyse

Nach Geschäftsmodell: Verkaufstransaktionen behalten Vorrang

Verkäufe hielten 68,54% des brasilianischen Wohnimmobilienmarkts im Jahr 2024, was die kulturelle Priorität des Eigentums bekräftigt. Subventionen unter MCMV senken Eigenkapitalhürden für Käufer, und FGTS-Abhebungen finanzieren Anzahlungen. Hypotheken-REIT-Kanäle vertiefen die Liquidität und unterstützen eine CAGR von 6,54% für das Segment bis 2030. Vermietungen mit 31,46% profitieren von städtischer Migration und Lifestyle-Flexibilität; Renditen von 2,7-5,4% ziehen institutionelle Vermieter an.[2]Ronaldo Cagiano, "Índice de vorços de Imóveis Residenciais 1T 2025," Câmara Brasileira da Indústria da Construção, cbic.org.br

Mietwachstum formt die Projektmischung um: Build-Zu-Rent-Türme entstehen In São Paulos Pinheiros-Viertel, und Kurzzeitvermietungsregulierung In Rio verschärft das Angebot und treibt die Preise hoch. Da ESG-Mandate energieeffiziente Nachrüstungen erfordern, weisen Vermieter Kapitalausgaben für schlau-Metering und Solaranlagen zu, was die Mieterbindung und den Immobilienwert verbessert.

Notiz: Segmentanteile aller einzelnen Segmente verfügbar beim Kauf des Berichts

Nach Immobilientyp (Verkaufsmodell): Villen dominieren, aber Apartments beschleunigen

Villen und EinfamilienhäBenutzer stellten 77,9% der Transaktionen von 2024 dar, was historische Landbesitznormen und vorstädtische Landverfügbarkeit widerspiegelt. Das Segment profitiert von Autobahnverbesserungen, die tägliches Pendeln von Außenringen machbar machen. Apartments, obwohl nur 22,1%, entwickeln sich mit 7,33% CAGR, angetrieben von Luxus-Hochhäusern wie dem 219 Meter hohen Alto das Nações. Dichteboni unter städtischen Masterplänen machen vertikale Bauten finanziell attraktiv, und kleinere Einheitengrößen halten Ticketpreise innerhalb der Subventionsschwellen. Die Marktgröße des brasilianischen Wohnimmobilienmarkts für Apartments wird daher schnell expandieren, auch wenn Villen die statistische Mehrheit bleiben.

Regulierungsbehörden genehmigen größere Balkonverhältnisse zur Verbesserung der Lebensqualität In kompakten Grundrissen, und vorgefertigte Fassaden verkürzen Errichtungszeiten. Villen sehen sich strengerer Zonierung für Umweltauswirkungen gegenüber, was einige Käufer zu eingezäunten vertikalen Gemeinden mit gemeinsamen Grünflächen drängt.

Nach Preissegment (Verkaufsmodell): Mittleres Marktsegment führt, Luxus beschleunigt

HäBenutzer des mittleren Marktsegments machten 49,1% des Verkaufswerts im Jahr 2024 aus, gestützt durch stetiges Mittelschicht-Lohnwachstum und Subventionsberechtigung. Bezahlbare Einheiten expandieren durch Faixa 1-3-Tranchen von MCMV, obwohl bürokratische Engpässe das Produktionstempo begrenzen. Luxus - nur ein einstelliger Anteil - zeigt den schnellsten Anstieg mit 7,38% CAGR: ein schwacher real reduziert USD-Einstiegspreise, und Vermögenserhaltungsmotive treiben Barkäufe von Uferfront-Penthäusern an.

Ausländische Käufer aus Europa und dem Nahen Osten stellen sich für aus-Plan-Käufe In Ipanema an und zahlen oft 40% Anzahlungen im Voraus, um Währungsschwankungen abzusichern. Währenddessen verlangen ESG-zertifizierte Luxusprojekte eine 10%ige Prämie und schaffen Anreize für Entwickler, Leadership In Energie Und Umwelt Design-Zertifizierungen anzustreben.

Notiz: Segmentanteile aller einzelnen Segmente verfügbar beim Kauf des Berichts

Nach Verkaufsart (Verkaufsmodell): Primärmarkt gewinnt an Boden

Wiederverkäufe auf dem Sekundärmarkt stellen noch immer 65,0% der Transaktionen von 2024 dar, da etablierte Stadtviertels Schul- und Verkehrsvorteile bieten. Doch Primärmarktverkäufe wachsen mit 7,10% CAGR, angetrieben von vorab genehmigten MCMV-Hypotheken und steuerfreien grünen Anleihen, die Finanzierungskosten senken. Neubauten ermöglichen offene Grundrisse und schlau-Zuhause-Verkabelung, die technikaffine Käufer ansprechen.

Entwickler sichern sich gegen Genehmigungsverzögerungen ab, indem sie Land In mehreren Gemeinden bevorraten; MRV wird beispielsweise das bezahlte Landinventar um 269 Millionen USD reduzieren, um Bargeld für Bauziehungen freizusetzen. Finanzierer syndizieren Verein-Deals zur Finanzierung mehrphasiger Master-geplanter Gemeinden, was die Liefersicherheit verbessert.

Geografische Analyse

Das übrige Brasilien befehligte 50,7% des Transaktionswerts von 2024, was zeigt, dass die Nachfrage nicht mehr auf eine Handvoll Metropolen beschränkt ist. Staatliche Straßen- und Glasfaser-Ausrollungen ziehen Fertigung In Binnenstaaten an und schaffen neue Mittelschicht-Wohncluster. Kommunale Entwicklungswerte verbesserten sich 2023 In 52,7% der brasilianischen Städte und erweiterten den geografischen Fußabdruck des brasilianischen Wohnimmobilienmarkts.

São Paulo bleibt der größte städtische Knotenpunkt, vorangetrieben von Finanz- und Technologiearbeitgebern. Die Stadt paart Dichteboni mit dem Requalifica Centro-Steuerfeiertag und verwandelt baufällige Bürogebäude In gemischt-einkommige Lofts. Die durchschnittlichen Wiederverkaufspreise stiegen 2024 um 5,1% und Spitzen-Eigentumswohnungen übersteigen 4.000 USD pro m², doch die Metro drängt 30% des neuen Angebots In bezahlbare Kategorien, um die Pipeline auszugleichen.

Rio de Janeiro ist die am schnellsten wachsende Großstadt mit einer CAGR von 6,90%. Tourismus-Erholung und Hafengebiet-Revitalisierung spornen die Nachfrage nach Kurzzeit-Mietapartments an. Geplante Stadtbahn-Erweiterungen erschließen Standorte In der Nordzone, und ausländische Investoren zielen auf Copacabana-Sanierungen vor internationalen Sportveranstaltungen ab. Airbnb-Regulierungen verschärfen sich 2026, aber Kapitalgewinn-Aussichten gleichen Renditenkompression aus.[3] Maria Claudia da Silva, "Boletim Estatístico de Crédito Imobiliário 1T 2025," Associação Brasileira das Entidades de Crédito Imobiliário e Poupançeine, abecip.org.br

Brasílias stetiges Tempo hängt von der Stabilität der Bundesbesoldung ab: 448.000 Beamte nähren vorhersagbare Absorption sowohl von Mittelmarkt-Eigentumswohnungen als auch vorstädtischen Villen. Geplante Satellitenstädte unter dem PDOT-Stadtplan weisen gemischte Zonierung für 80.000 neue HäBenutzer zu und harmonisieren Wachstum mit Verkehrsfluss-Zielen. ESG-Anreize fördern Dachsolar und reduzieren Betriebskosten für staatliche Mietzulagen.

Wettbewerbslandschaft

Der Wettbewerb im brasilianischen Wohnimmobilienmarkt ist moderat, aber steigende Technologieadoption formt Hierarchien um. MRV nutzt Skaleneffekte zur Verhandlung von Zement-Großmengenrabatten, obwohl es Inventar trimmt, um Bargeld freizusetzen. Cyrela zielt auf größere Ticketgrößen In São Paulos Kern und drückt Bruttomargen über 34%. Direcional fokussiert sich auf Nord- und Nordost-Städte und passt Subventionsklammern an lokale Lohnniveaus an.

PropTechs injizieren digitale Geschwindigkeit. Loft erreichte die Gewinnschwelle und übernimmt nun regionale Makler, um Eigentumsversicherungsverkäufe einzubeziehen. COFECI-Regulierung tokenisierter Urkunden ermöglicht Startups, Vermögenswerte zu fraktionalisieren; die erste Börse geht 2025 mit 76 Immobilien online, 70% Wohnimmobilien. Legacy-Makler reagieren mit hybriden online-Offline-Diensten.

Kapitalmarktinstrumente expandieren. Das REIT-Universum übertrifft 500 Fonds; Hypotheken-REITs machen 40% der 32,31 Milliarden USD Nettovermögen aus. Pátrias Übernahme-Spree hebt verwaltete Vermögenswerte auf 4,4 Milliarden USD und erfüllt die Vermögensschwelle, um Pensionsfonds-Mandate zu gewinnen. ESG-Anleihekäufer bevorzugen Entwickler mit verifizierten Kohlenstoff-Tracking-Dashboards und geben Früheinsteigern Günstigere Schulden.

Branchenführer der brasilianischen Wohnimmobilien

-

MRV Engenharia e Participações S.eine.

-

Cyrela Brasilien Realty S.eine.

-

Direcional Engenharia S.eine.

-

Construtora Tenda S.eine.

-

Even Construtora e Incorporação S.eine.

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Jüngste Branchenentwicklungen

- Juni 2025: QuintoAndar zu 112.000 USD von Procon-SP wegen missbräuchlicher Praktiken bestraft, was die Prüfung von online-Maklereien intensiviert.

- Mai 2025: Cyrela signalisiert größere Markteinführungen In 2025 nach Günstigen Vorverkäufen.

- April 2025: Regierung erlässt Verordnung zur Hinzufügung von Faixa 4 zu MCMV und leitet 3 Milliarden USD aus dem Sozialfonds.

- April 2025: MRV&Co plant, das bezahlte Landinventar bis 2029 um 280 Millionen USD zu reduzieren, um Margen zu schützen.

Berichtsumfang des brasilianischen Wohnimmobilienmarkts

Wohnimmobilien sind breit definiert als Immobilien (Land und alle darauf befindlichen Gebäude), die für Wohnzwecke genutzt werden, wobei das häufigste Beispiel EinfamilienhäBenutzer sind. Wohnimmobilien sind ein Bereich, der für Menschen zum Leben entwickelt wurde. Wie durch lokale Zonierungsverordnungen definiert, können Wohnimmobilien nicht für kommerzielle oder industrielle Zwecke genutzt werden.

Der Wohnimmobilienmarkt In Brasilien ist nach Typ segmentiert (Villen und EinfamilienhäBenutzer sowie Apartments und Eigentumswohnungen). Der Bericht bietet Marktgrößen und Prognosen im Wert (USD) für alle oben genannten Segmente.

Im Bericht beantwortete Schlüsselfragen

Wie Groß ist der brasilianische Wohnimmobilienmarkt im Jahr 2025?

Der brasilianische Wohnimmobilienmarkt ist mit 101,07 Milliarden USD im Jahr 2025 bewertet und wird voraussichtlich bis 2030 135,54 Milliarden USD erreichen.

Welches Geschäftsmodell führt Wohnungstransaktionen an?

Verkäufe halten 68,54% des Gesamtwerts, was starke Eigentumskultur und Subventionsunterstützung widerspiegelt

Wie schnell wächst das bezahlbare Wohnungssegment?

Bezahlbare Einheiten, unterstützt durch das Minha Casa, Minha Vida-Programm, werden voraussichtlich mit einer CAGR von 5,57% bis 2030 expandieren.

Welcher Immobilientyp wächst am schnellsten?

Apartments und Eigentumswohnungen expandieren mit einer CAGR von 7,33%, da Städte vertikale Bauten fördern.

Warum beschleunigt sich Luxuswohnen?

Währungsschwäche und ausländisches Kapital, das Inflationsschutz sucht, drücken das Luxuswachstum auf 7,38% CAGR.

Welche Stadt zeigt das höchste Prognosewachstum?

Rio de Janeiro führt Große Metropolen mit einer CAGR von 6,90% bis 2030 an, unterstützt durch Tourismus und Infrastrukturverbesserungen.

Seite zuletzt aktualisiert am:

.webp)