Frankreich Wohn- real Anwesen Marktgröße und -anteil

Frankreich Wohn- real Anwesen Marktanalyse von Mordor Intelligenz

Die Frankreich Wohn- real Anwesen Marktgröße ist auf 528,33 Milliarden USD im Jahr 2025 bewertet und wird voraussichtlich auf 697,52 Milliarden USD bis 2030 wachsen, was eine CAGR von 5,92% widerspiegelt. Diese Erholung folgt dem 35,6%igen Einbruch der Transaktionsvolumina zwischen August 2021 und Oktober 2024 und unterstreicht die Widerstandsfähigkeit des Marktes, während sich Kreditstandards, Hypothekenkosten und demografische Trends an neue Post-Pandemie-Realitäten anpassen. Die Hypothekenzinsen haben sich von 4,21% Ende 2023 auf nahezu 3,1% im Jahr 2025 entspannt, und die Kreditproduktion liegt bereits 71% höher als im Vorjahr, was eine erneuerte Kaufkraft und Liquidität signalisiert. Strukturelle Wohnungsengpässe, regulatorische Energieeffizienz-Zeitpläne und Fernarbeitsmigration In Südliche und westliche Regionen schaffen dauerhafte Rückenwind. Gleichzeitig beschleunigt institutionelles Kapital den vermietungsorientierten Build-Zu-Rent-Zyklus, während Energievorschriften Upgrades im bestehenden Bestand beschleunigen und langfristige Werte für konforme Vermögenswerte verankern. Entwickler schwenken auf wiederkehrende Einkommensmodelle und integrierte Investmentdienstleistungen um, um Margen vor steigenden Baukosten und politisch bedingten Einhaltung-Ausgaben zu schützen.

Wichtige Berichtsergebnisse

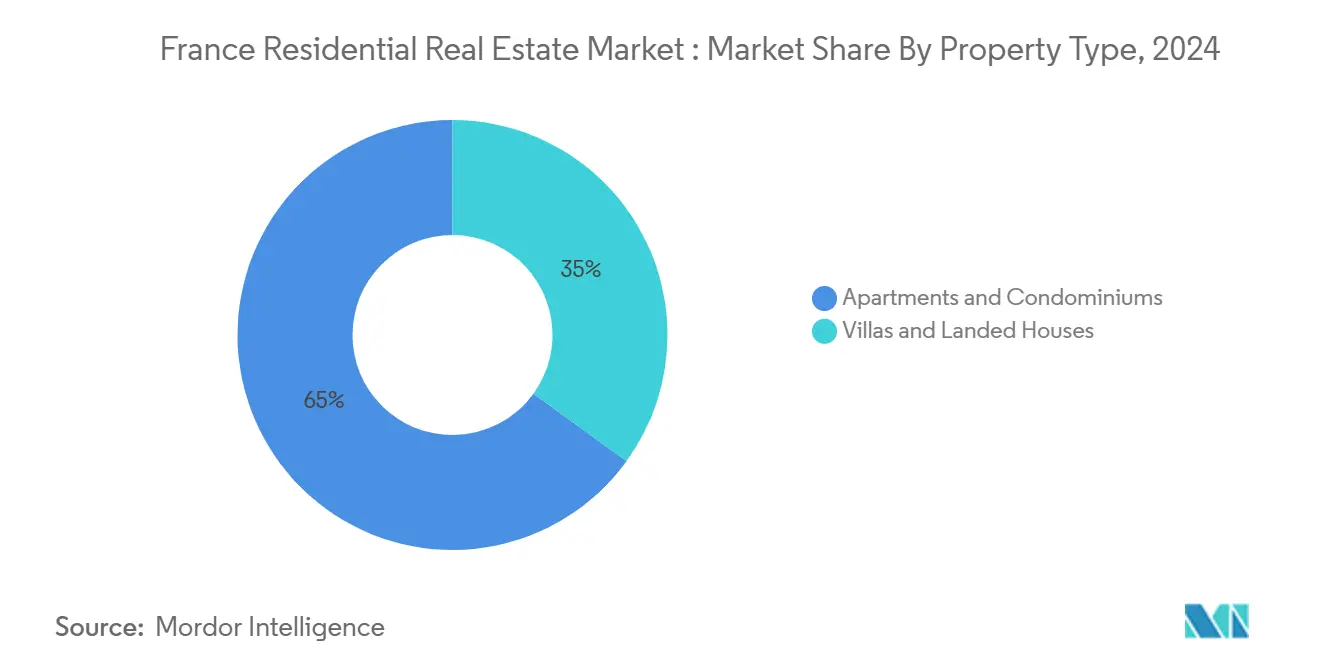

- Nach Immobilientyp führten Apartments und Eigentumswohnungen mit 65% des Frankreich Wohn- real Anwesen Marktanteils im Jahr 2024, während Villen und LandhäBenutzer voraussichtlich die schnellste CAGR von 6,18% bis 2030 verzeichnen werden.

- Nach Preissegment kommandierte das Mittelklasse-Segment 46% Anteil der Frankreich Wohn- real Anwesen Marktgröße im Jahr 2024; das erschwingliche Segment wird voraussichtlich mit einer CAGR von 6,11% von 2025 bis 2030 expandieren.

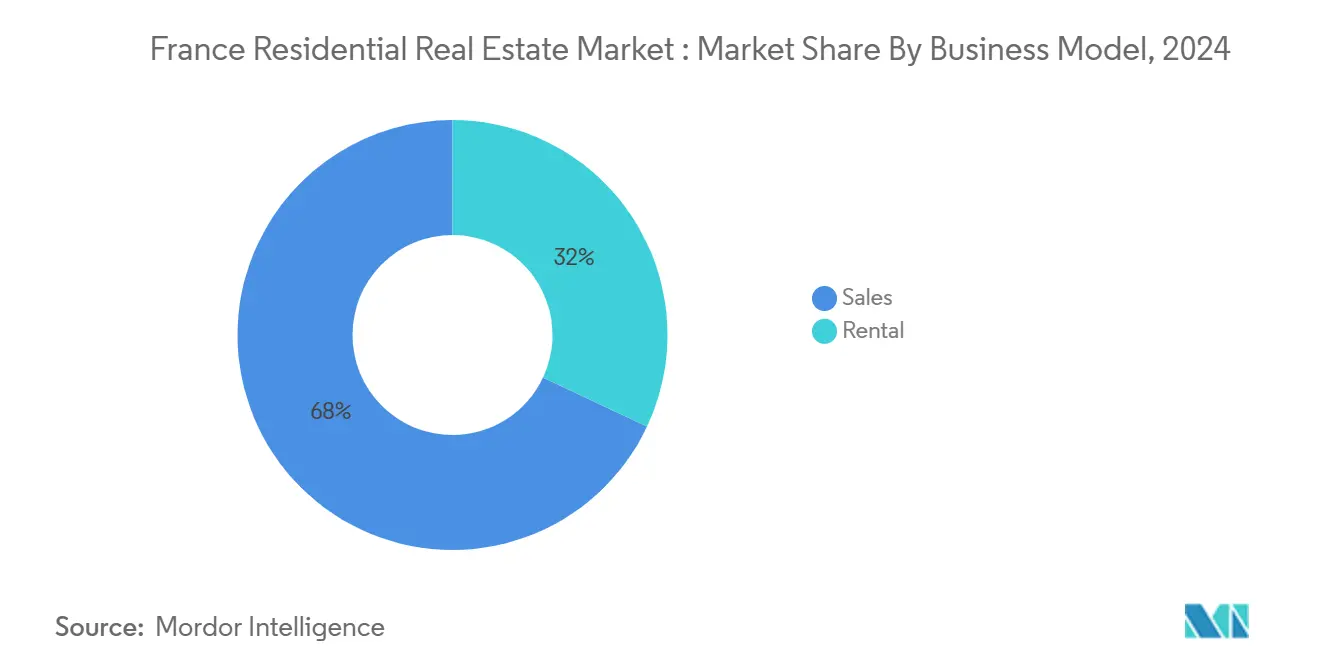

- Nach Geschäftsmodell hielt das Verkaufssegment 68% des Frankreich Wohn- real Anwesen Marktanteils im Jahr 2024, während Vermietungen voraussichtlich mit 6,29% CAGR bis 2030 steigen werden.

- Nach Verkaufsmodus entfiel 65% Anteil der Frankreich Wohn- real Anwesen Marktgröße im Jahr 2024 auf das Sekundärsegment, dennoch avanciert das Primärsegment mit 6,22% CAGR bis 2030.

- Nach Region blieb Île-de-Frankreich das größte mit einem 28% Anteil im Jahr 2024, während Occitanie das am schnellsten wachsende mit 6,36% CAGR bis 2030 ist.

Frankreich Wohn- real Anwesen Markttrends und Erkenntnisse

Treiber-Wirkungsanalyse

| Treiber | (~) % Wirkung auf CAGR Prognose | Geografische Relevanz | Wirkungszeitraum |

|---|---|---|---|

| Wohnungsdefizit & Angebots-Ungleichgewicht bei sinkenden Baugenehmigungen | +1.2% | National; akut In Île-de-Frankreich, Lyon, Marseille | Langfristig (≥ 4 Jahre) |

| Energieeffizienz-Vorschriften beschleunigen Renovierungs- & Neubaunachfrage | +0.9% | National; höher In Regionen mit älterem Bestand | Langfristig (≥ 4 Jahre) |

| Ersterwerbsanreize & PTZ+ Verlängerung beflügeln Einstiegsnachfrage | +0.8% | Landesweit; stärker In Zonen B und C | Mittelfristig (2-4 Jahre) |

| Build-Zu-Rent institutionelle Investitionssteigerung erhöht Mietangebot | +0.7% | Große Ballungsräume; Expansion In Sekundärstädte | Mittelfristig (2-4 Jahre) |

| Fernarbeitsbedingte Migration In Vorstädte & ländliche Gebiete | +0.6% | Occitanie, Nouvelle-Aquitaine, Center-Val-de-Loire | Mittelfristig (2-4 Jahre) |

| Wachsende einzel-Haushalte erhöhen Nachfrage nach kleineren Einheiten | +0.4% | Städtische Zentren-Paris, Lyon, Toulouse | Langfristig (≥ 4 Jahre) |

| Quelle: Mordor Intelligence | |||

Wohnungsdefizit & Angebots-Ungleichgewicht bei sinkenden Baugenehmigungen

Neue Baugenehmigungen fielen um 23,7% im Jahr 2023 und vertieften einen geschätzten strukturellen Mangel, der die langfristige Preisuntergrenze des Frankreich Wohn- real Anwesen Marktes stützt[1]Conseil Supérieur du Notariat, "Bilan Immobilier 2023," Notaires de Frankreich, notaires.fr. Das Defizit ist am schwerwiegendsten, wo Netto-Zuwanderung anhält, wie In Île-de-Frankreich, das immer noch etwa 50.000-60.000 Einwohner pro Jahr hinzufügt trotz beschleunigter Abwanderung In Südliche Regionen. Kostspielige Materialien und geschichtete Vorschriften verlangsamen neues Angebot, sodass institutionelle Investoren auf Build-Zu-Rent-Programme zielen, die langfristige Mietverträge und moderne Energiestandards sichern. Staatliche Eigentumsinitiativ en erkennen die Rolle des Mangels bei der Preisstabilisierung an und belohnen Entwickler, die sich innerhalb von Einhaltung-Beschränkungen manövrieren und schnell Bestand liefern können

Ersterwerbsanreize & PTZ+ Verlängerung beflügeln Einstiegsnachfrage

Frankreich verlängerte das zinslose Prêt à Taux Zéro (PTZ+) bis Dezember 2027 und erweiterte die Berechtigung landesweit ab April 2025, wodurch die Einstiegskaufkraft gesteigert wurde[2]Dienstleistung-öffentlich Frankreich, "PTZ : conditions D'éligibilité 2025-2027," Dienstleistung-öffentlich, Dienstleistung-öffentlich.fr. Niedrigere Hypothekenkosten um 3,1% im Jahr 2025 fielen mit PTZ+ Aufnahme zusammen, und Banken zeigen längere 20-plus-Jahre Darlehenslaufzeiten an, die monatliche Belastungen beherrschbar halten. Durch Minderung der Eigenkapitallücken lenkt das Programm Aktivitäten In Richtung Sekundärstädte, die zuvor außerhalb von Hochspannungsgebieten lagen, diversifiziert regionale Nachfrage und belebt Ersterwerbsverkehr wieder.

Fernarbeitsbedingte Migration in Vorstädte & ländliche Gebiete

Etwa 770.000 Einwohner verlegten ihren Wohnsitz von dichten Städten In ländliche Gemeinden im Jahr 2021, ein Anstieg von 12% gegenüber 2019, was frische Nachfragetaschen katalysierte und Immobilienwerte In Occitanie, Nouvelle-Aquitaine und Center-Val-de-Loire neu bewertete. Da die meisten Umzügler dauerhafte Umzugspläne angeben, beschleunigen Zielsommunen Infrastruktur-Upgrades und schaffen zirkuläre Vorteile für lokale Wohnungen und Dienstleistungen. Hochverdiener, die Großstadtgehälter behalten, verstärken die Kaufkraft In Empfängerregionen und verstärken die 6,36% CAGR Prognose für Occitanie bis 2030.

Energieeffizienz-Vorschriften beschleunigen Renovierungs- & Neubaunachfrage

Das Verbot der Vermietung von G-bewerteten Wohnungen ab 2025-und nachfolgende Verbote für F-bewertete im Jahr 2028 und e-bewertete im Jahr 2034-schafft einen Renovierungsmarkt, der auf mehr als 1.000 EUR/m² geschätzt wird, unterstützt durch MaPrimeRénov' Subventionen, die bis zu 90% der Kosten für qualifizierte Haushalte abdecken[3]Ministère de la Transition Écologique, "Entrée en vigueur du Diagnostisch de Leistung Énergétique 2025," Ministère T.e., ecologie.gouv.fr. Effiziente eine/B-bewertete HäBenutzer erzielten Preisaufschläge von 1-2% während 2023, während F/G Einheiten bis zu 6% verloren Notaires-de-Frankreich. Entwickler, die konforme Neubauten vermarkten, genießen vorzügliche Nachfrage, und institutionelle Investoren setzen Kapital In energieausgerichtete Portfolios ein, die höhere Mieten und niedrigere Leerstände kommandieren.

Beschränkungen-Wirkungsanalyse

| Beschränkung | (~) % Wirkung auf CAGR Prognose | Geografische Relevanz | Wirkungszeitraum |

|---|---|---|---|

| Steigende Hypothekenzinsen & strengere Kreditstandards drücken Erschwinglichkeit | -1.10% | National; akut In Paris | Kurzfristig (≤ 2 Jahre) |

| Stagnierendes reales Lohnwachstum Dämpft Kaufkraft In städtischen Kerngebieten | -0.70% | Île-de-Frankreich, Provence-Alpes-Côte D'Azur | Mittelfristig (2-4 Jahre) |

| Alternder Wohnungsbestand erfordert hohe Nachrüstungskosten | -0.30% | National | Mittelfristig (2-4 Jahre) |

| Preisvolatilität & Marktkorrektur schaffen Käuferunsicherheit | -0.10% | National | Kurzfristig (≤ 2 Jahre) |

| Quelle: Mordor Intelligence | |||

Steigende Hypothekenzinsen & strengere Kreditstandards drücken Erschwinglichkeit

Obwohl die Kosten von 4,2% Spitzenwerten zurückwichen, verdreifacht der aktuelle 3,1% Durchschnitt immer noch den Rekordtiefstand von 1,05% Ende 2021. Strengere Aufsichtsnormen begrenzen Verschuldung und beschneiden Zugang für mittlere Einkommensbezieher, und ausstehende Wohnungsdarlehen sanken um 0,65% j/j auf 1,424 Billionen EUR im Juli 2024 BNP-Paribas. Längere 253-Monats-Amortisationen gleichen etwas Druck aus, unterstreichen aber Erschwinglichkeitsbelastung In Prämie-Märkten und verschieben Eigentum für jüngere Haushalte.

Stagnierendes reales Lohnwachstum dämpft Kaufkraft in städtischen Kerngebieten

Reale Bezahlung hinkte der Wohnungsinflation hinterher, reduzierte den Anteil von Angestellten und Arbeitern an Kauftransaktionen seit 2019; Spitze-Manager repräsentieren nun 52% der Käufer Notaires-de-Frankreich. Pariser Preise über 9.500 EUR/m² erfordern Einkommen weit über regionalen Medianen und veranlassen anhaltende Abwanderung, die lokale Nachfrage entspannt, aber Liquidität über städtische Kernsegmente komprimiert.

Segmentanalyse

Nach Immobilientyp: Apartments verankern Volumen während Villen Wachstumsprämie erfassen

Apartments erfassten 65% des Frankreich Wohn- real Anwesen Marktanteils im Jahr 2024, was die Dominanz höherer Dichte-Wohnformate In Ballungsgebieten widerspiegelt. Villen und LandhäBenutzer machen eine kleinere Basis aus, werden aber voraussichtlich mit einer CAGR von 6,18% expandieren und profitieren von Post-Pandemie-Raumvorlieben und Fernarbeitsflexibilität. Energiemandate verhängen schwerere Pro-Einheit-Nachrüstungskosten für alternde Apartmentblöcke, während freistehende HäBenutzer Eigentümern mehr Kontrolle über Upgrade-Zeitpläne bieten. Apartments gewinnen dennoch Skalenvorteile In Großen städtischen Regenerationsprojekten wie Clichy-Batignolles, das 3.400 Einheiten einschließlich eines 50% Sozialwohnungsanteils liefert. Vermietungsfokussierte Investoren zielen zunehmend auf vorstädtische Einfamilienvermögen, um Renditeprämien über dichte Kern-Apartments zu sichern, insbesondere In Occitanie und Nouvelle-Aquitaine.

Mittelfristig wird die Frankreich Wohn- real Anwesen Marktgröße von Villa-Transaktionen voraussichtlich schneller steigen als Apartment-Verkäufe, da Haushaltsumzüge In Gebiete mit geringerer Dichte anhalten. Dennoch bleiben Apartments das Rückgrat städtischer Portfolios, unterstützt durch eingehende Studenten- und Migrantenpopulationen und durch entwicklergeführte Modernisierungen, die Energielabels anheben, um 2030-Standards zu erfüllen. Institutionelle Käufer zeigen wachsenden Appetit auf gemischt genutzte Gebäude, die Wohnetagen über kommerziellen Sockelgeschossen integrieren und Apartments' stetige Cashflows nutzen, um Büromarktvolatilität auszubalancieren.

Notiz: Segmentanteile aller einzelnen Segmente verfügbar beim Berichtskauf

Nach Preissegment: Mittelklasse-Dominanz steht vor Beschleunigung des erschwinglichen Segments

Mittelklasse-Immobilien repräsentierten 46% der Frankreich Wohn- real Anwesen Marktgröße im Jahr 2024 und boten die breiteste Übereinstimmung zwischen Käuferbudgets und verfügbarem Bestand. Erschwingliche Einheiten, obwohl kleiner In Wertbegriffen, sind für 6,11% CAGR Wachstum bis 2030 positioniert, da PTZ+ und MaPrimeRénov' Einstiegshürden senken. Regionale Streuung ist sichtbar: Nachfrage nach erschwinglichen Häusern konzentriert sich In Sekundärstädten, die unter-mediane Preise und Lebensqualitätsvorteile bieten, während Käufer mit hohem Einkommen immer noch Pariser Prime- und Luxussegmente dominieren.

Energieeffizienz-Regeln formen auch Preissegment-Dynamiken. Eigentümer In niedrigeren Preisklassen können Schwierigkeiten haben, obligatorische Upgrades zu finanzieren, was beschleunigte Veräußerungen riskiert, die das Angebot straffen und Restwerte von renoviertem erschwinglichem Bestand erhöhen. Währenddessen lenken Entwickler, unterstützt durch institutionelle Mandate, Kapital In Richtung Zwischenwohnungen, die für Angestellte des öffentlichen Sektors bepreist sind, und adressieren eine strukturelle Lücke, die durch ein 200 Millionen EUR Wohnprogramm des Pensionsfonds ERAFP hervorgehoben wurde[4]Établissement de Retraite Additionnelle de la Fonction Publique, "ERAFP alloue 200 M€ au logement intermédiaire," ERAFP, erafp.fr.

Nach Geschäftsmodell: Mietwachstum übertrifft Verkäufe da institutionelles Kapital expandiert

Traditionelle Hausverkäufe behielten einen 68% Frankreich Wohn- real Anwesen Marktanteil im Jahr 2024, aber Vermietungen werden voraussichtlich sie mit 6,29% CAGR übertreffen und das Tenure-Profil des Landes neu definieren. Anhaltende Erschwinglichkeitsbeschränkungen, demografische Trends zu späterer Familiengründung und berufliche Mobilität machen flexibles Wohnen attraktiver. Pensionsfonds und Versicherer verstärken Build-Zu-Rent-Projekte mit langfristigen, inflationsgebundenen Cashflows, während Große Entwickler wie Bouygues Immobilier PASS'INVEST-Pakete einführen, die Einheitenlieferung, Ausstattung und erstes Jahr Immobilienverwaltung kombinieren, um Privat Investoren anzuziehen.

Da regulatorische Hürden steigen, werden institutionelle Eigentümer, ausgestattet mit Kapital und Einhaltung-Expertise, Marktanteile von fragmentierten privaten Vermietern erfassen. Die Frankreich Wohn- real Anwesen Marktgröße, die zweckgebundenen Mietblöcken zugeordnet ist, wird daher voraussichtlich steigen, insbesondere In Universitätsstädten und transitorientierten Entwicklungen, wo Mieternachfrage konsistent ist.

Notiz: Segmentanteile aller einzelnen Segmente verfügbar beim Berichtskauf

Nach Verkaufsmodus: Sekundärdominanz trifft auf Primärsektor-Renaissance

Bestehende Hausweiterverkäufe kommandierten 65% Frankreich Wohn- real Anwesen Marktanteil im Jahr 2024, verwurzelt In einem reifen Wohnungsbestand. Dennoch wird der Primärsektor voraussichtlich mit 6,22% CAGR auf Basis strengerer Energiecodes wachsen, die Neubauten bevorzugen. Grand Paris äußern Bahnerweiterungen produzieren frisches Land um neue Stationen und katalysieren Neubauprojekte, die sofortige regulatorische Einhaltung und hocheffiziente Zertifizierungen bieten.

Entwickler bündeln Nachhaltigkeitsmerkmale und schlüsselfertige Garantien, um Preisaufschläge zu rechtfertigen, während Käufer von niedrigeren Betriebskosten und PTZ+-Anreizen profitieren, die an Neubau geknüpft sind. Obwohl der Sekundärmarkt dominant bleiben wird, könnten steigende Nachrüstungskosten für ältere Einheiten langsam an seinem Anteil nagen, während die Primärpipeline skaliert.

Geografieanalyse

von Frankreichs 13 Festlandregionen bleibt Île-de-Frankreich der wertvollste Wohnungsmarkt, verantwortlich für 28% des gesamten Transaktionsvolumens im Jahr 2024 trotz Rekord-Netto-Migrationsverluste. Der 21% Aufschwung In Q1 2025 Verkäufen auf 29.190 Geschäfte zeigt Momentum-Rückkehr, dennoch liegt die Aktivität immer noch 10% unter Q1 2023, was Erschwinglichkeitsreibungen und einen höher-für-länger Zinshintergrund widerspiegelt. Neue Metro-Linien unter Grand Paris äußern haben periphere Gemeinden wie Clichy-sous-Bois und Saint-Ouen als Redevelopment-Hotspots repositioniert und ermutigen hochdichte Projekte, die sich an 2030 Energienormen ausrichten. Etwa ein Drittel des Pariser Bestands trägt F- oder G-Energielabels, was dringenden Renovierungsbedarf verhängt, aber auch Aufwärtspotenzial für Frühanwender schafft, die vor Stichtag upgraden.

Occitanies Aufstieg illustriert die gravitative Neuausrichtung des Frankreich Wohn- real Anwesen Marktes. Die Region begrüßte 145.000 neue Einwohner allein 2016, gleich 2,5% ihrer Bevölkerung; 59% der Neuankömmlinge hielten mindestens ein Baccalauréat, was qualifizierte Arbeitskraft-Anziehung bestätigt. Toulouse kommandiert Europas größten Luftfahrtcluster, erhält hochbezahlte Beschäftigung aufrecht und spornt Wohnungsnachfrage sowohl In städtischen Kernen als auch peri-urbanen Gemeinden an. Montpellier profitiert von Lebenswissenschafts-Hubs und einem robusten Universitätsökosystem, zieht Studenten und junge Fachkräfte an, die lebendige Mietnachfrage unterstützen. Kommunale Investitionen In Straßenbahnerweiterungen, Radwege und digitale Infrastruktur verbessern Lebensqualität und verstärken das Migrationschwungrad.

Provence-Alpes-Côte D'Azur richtet Lifestyle-Anziehung mit internationalen Kapitalzuflüssen aus. Ausländische Käufer stiegen um 15% im Jahr 2024, und etwa ein Viertel der Geschäfte involvierte Zweitwohnungskäufer, oft aus Nordeuropa. Aix-en-Provence verzeichnete 5.858 EUR/m² Medianpreise, während Meeresblick-Villen im Var oder Alpes-Maritimes 2-4 Millionen EUR kommandieren. Mit Tourismus, der stetigen Kurzmiet-Verkehr generiert, erzielen Vermieter durchschnittliche Brutto-Renditen nahe 4,5%. Die regionale Roadmap für saubere Energie, einschließlich strengerer Küstenbauregeln, incentiviert öko-designte Entwicklungen, die bereits 10% Mietprämien sichern und langfristige Werte für konforme Vermögenswerte verankern.

Wettbewerbslandschaft

Der Frankreich Wohn- real Anwesen Markt ist mäßig wettbewerbsfähig, wobei sich der Wettbewerb vom traditionellen Bau-und-Verkauf-Modell zu Plattformmodellen verschiebt. Diese neuen Modelle integrieren Entwicklung, Vermögensverwaltung und Energieconformitäts-Expertise. Während der Marktanteil mäßig fragmentiert bleibt, treiben die bevorstehenden Energiemandate für 2025-2034 eine Konsolidierungswelle an. Große Player absorbieren mit ihren erheblichen Bilanzen nicht nur Nachrüstungsausgaben, sondern verbünden sich auch mit institutionellen Investoren im Streben nach stabilen MietströMänner.

Bouygues Immobilier exemplifiziert strategische Überholung und startet PASS'INVEST, um Einkommen durch Mitverwaltung und steuerbegünstigte möblierte Mietpakete zu diversifizieren. Das Programm reduziert Reibung für Privatanleger, bündelt Buchhaltungsdienstleistungen und sichert Möbelbeschaffung, wodurch wiederkehrende Gebühren über Baumarge hinaus generiert werden. ERAFPs 200 Millionen EUR Allokation zu Wohnungsmandaten unterstreicht Pensionsfonds-Appetit auf Zwischenwohnungen und treibt eine Welle von Vorfinanzierungsvereinbarungen an, die Entwicklern Abnahme garantieren und Portfolios mit sozialen Impact-Metriken ausrichten.

M&eine-Momentum gewinnt ebenfalls an Tempo. Die vereinbarte 13:1 Aktientausch-Fusion von Inmobiliaria Colonial und Société Foncière Lyonnaise wird eine pan-europäische Plattform schaffen, die sich auf Prime-Büros und hochwertige Apartments fokussiert, Kapitalmarkt-Sichtbarkeit und Finanzierungskosten verbessert. Gecina, Frankreichs größter börsennotierter Wohnungseigentümer, hob wiederkehrende Netto-Einnahmen pro Aktie um 6,7% im Jahr 2024 durch Recycling nicht-kern Vermögenswerte In energieeffiziente Flaggschiff-Projekte, die voraussichtlich 60-70 Millionen EUR jährlich bis 2028 verdienen Gecina. Digitale Transformation unterstützt auch Wettbewerbsvorteile: Firmen setzen PropTech-Werkzeuge für Echtzeit-Energiemonitorierung, vorhersagende Wartung und Fernbedienung-Vermietung ein, trimmen Betriebskosten und steigern Mieterzufriedenheit.

Frankreich Wohn- real Anwesen Branchenführer

-

Nexity

-

Bouygues Immobilier

-

Groupe Pichet

-

Icade

-

BNP Paribas real Anwesen

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Aktuelle Branchenentwicklungen

- März 2025: Bouygues Immobilier führte PASS'INVEST ein, bündelt Möbelinstallation, Buchhaltungsunterstützung und erstes Jahr Management, um Mietinvestition für individuelle Vermieter zu vereinfachen

- April 2025: Die Regierung verlängerte PTZ+ bis Ende 2027 und öffnete Berechtigung für individuelle neue HäBenutzer landesweit.

- Februar 2025: Gecina verzeichnete einen 6,7% Ertragsanstieg für 2024, hob wiederkehrende Einnahmen pro Aktie auf 6,42 EUR und kündigte drei Pipeline-Projekte im Wert von 60-70 Millionen EUR zukünftiger Einnahmen an.

- Januar 2025: Frankreich setzte sein Verbot der Vermietung G-bewerteter HäBenutzer durch und erweiterte MaPrimeRénov' Hilfe, während Energieaudits für touristische Vermietungen vorgeschrieben wurden.

Frankreich Wohn- real Anwesen Marktberichtsumfang

Wohn- real Anwesen bezieht sich auf Immobilien, die ausschließlich für menschliche Bewohnung konzipiert sind. Der Bericht bietet wichtige Einblicke In den französischen Wohn- real Anwesen Markt. Er umfasst technologische Entwicklungen, Trends und Initiativen der Regierung In diesem Sektor sowie einen Fokus auf die Marktdynamiken. Zusätzlich wird die Wettbewerbslandschaft des Marktes durch Profil wichtiger Player gezeigt. Der Markt ist nach Immobilientyp segmentiert. Der Bericht bietet Marktgröße und Prognose In Wertangaben (USD Milliarden) für alle oben genannten Segmente.

| Apartments & Eigentumswohnungen |

| Villen & Landhäuser |

| Erschwinglich |

| Mittelklasse |

| Luxus |

| Primär (Neubau) |

| Sekundär (bestehender Hausweiterverkauf) |

| Verkauf |

| Vermietung |

| Île-de-France |

| Provence-Alpes-Côte d'Azur |

| Auvergne-Rhône-Alpes |

| Nouvelle-Aquitaine |

| Rest von Frankreich |

| Nach Immobilientyp | Apartments & Eigentumswohnungen |

| Villen & Landhäuser | |

| Nach Preissegment | Erschwinglich |

| Mittelklasse | |

| Luxus | |

| Nach Verkaufsmodus | Primär (Neubau) |

| Sekundär (bestehender Hausweiterverkauf) | |

| Nach Geschäftsmodell | Verkauf |

| Vermietung | |

| Nach Region | Île-de-France |

| Provence-Alpes-Côte d'Azur | |

| Auvergne-Rhône-Alpes | |

| Nouvelle-Aquitaine | |

| Rest von Frankreich |

Wichtige Fragen beantwortet im Bericht

Wie hoch ist der aktuelle Wert des Frankreich Wohn- real Anwesen Marktes?

Der Markt ist auf 528,33 Milliarden USD im Jahr 2025 bewertet und soll bis 2030 697,52 Milliarden USD erreichen.

Wie schnell soll der Frankreich Wohn- real Anwesen Markt voraussichtlich wachsen?

Eine zusammengesetzte jährliche Wachstumsrate von 5,92% wird zwischen 2025 und 2030 projiziert.

Welche Region wächst am schnellsten?

Occitanie wird voraussichtlich eine CAGR von 6,36% bis 2030 verzeichnen und alle anderen Regionen übertreffen.

Warum expandiert das Vermietungssegment schneller als Hausverkäufe?

Institutionelle Build-Zu-Rent-Investition, Erschwinglichkeitsbeschränkungen und sich verändernde Lifestyle-Vorlieben treiben das Vermietungsmodell In Richtung 6,29% CAGR, vor traditionellem Verkaufswachstum.

Seite zuletzt aktualisiert am: