Marktgröße und -anteil für Fahrzeugvermietung in Brasilien

Marktanalyse für Fahrzeugvermietung in Brasilien von Mordor Intelligence

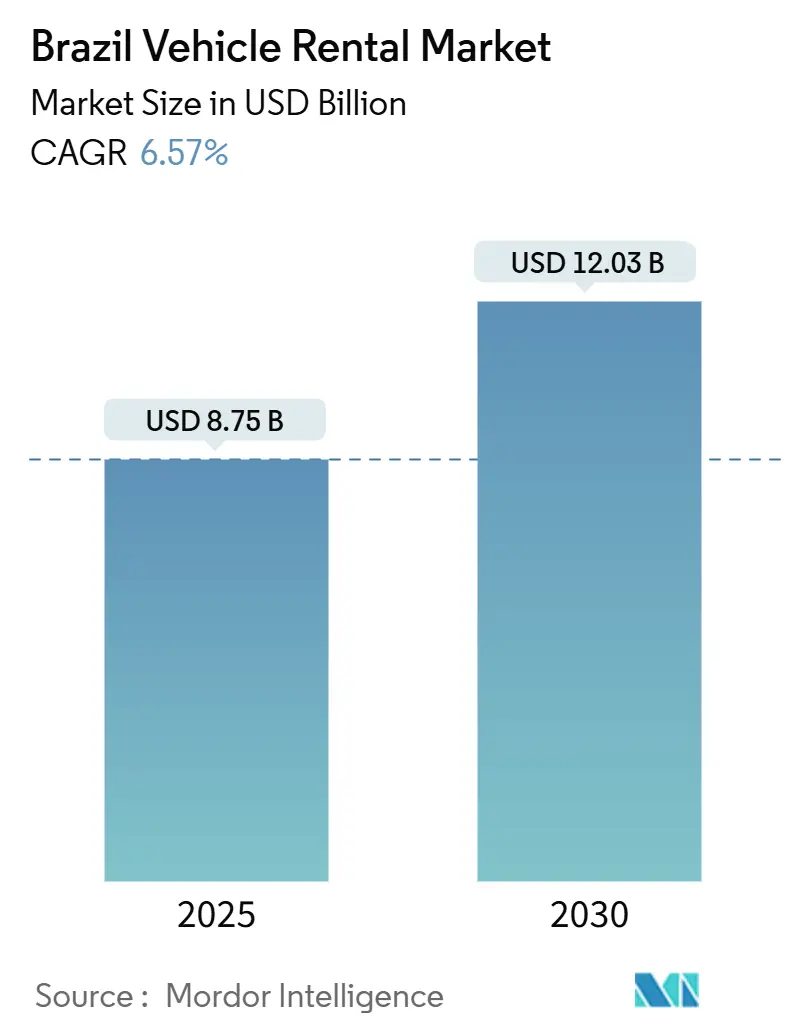

Die Marktgröße für Fahrzeugvermietung in Brasilien erreichte 8,75 Milliarden USD im Jahr 2025 und wird voraussichtlich auf 12,03 Milliarden USD bis 2030 anwachsen, was einer CAGR von 6,57% entspricht. Diese Prognose wird durch die Erholung inländischer Freizeitreisen, die schnelle Digitalisierung der Buchungskanäle und die Präferenz von Unternehmen für ausgelagerte Flotten untermauert. Personenkraftwagen-Vermietungen führen die Nachfrage an, da sie sowohl touristische als auch geschäftliche Reiseanforderungen erfüllen, während die Übernahme von Elektrofahrzeugen aufgrund günstiger Finanzierungen chinesischer OEMs wächst. Flottenoperatoren skalieren ebenfalls schnell, da Unternehmen Kapitalausgaben in operative Leasing-Verträge umwandeln, um Brasiliens Hochzinsumfeld zu navigieren. Die Südost-Region behält die größte Umsatzbasis, doch der Nordosten holt auf dank neuer Billigflugstrecken, die Fly-Drive-Reiserouten fördern und die Auslastungsraten im gesamten brasilianischen Markt für Fahrzeugvermietung steigern.

Wichtige Erkenntnisse des Berichts

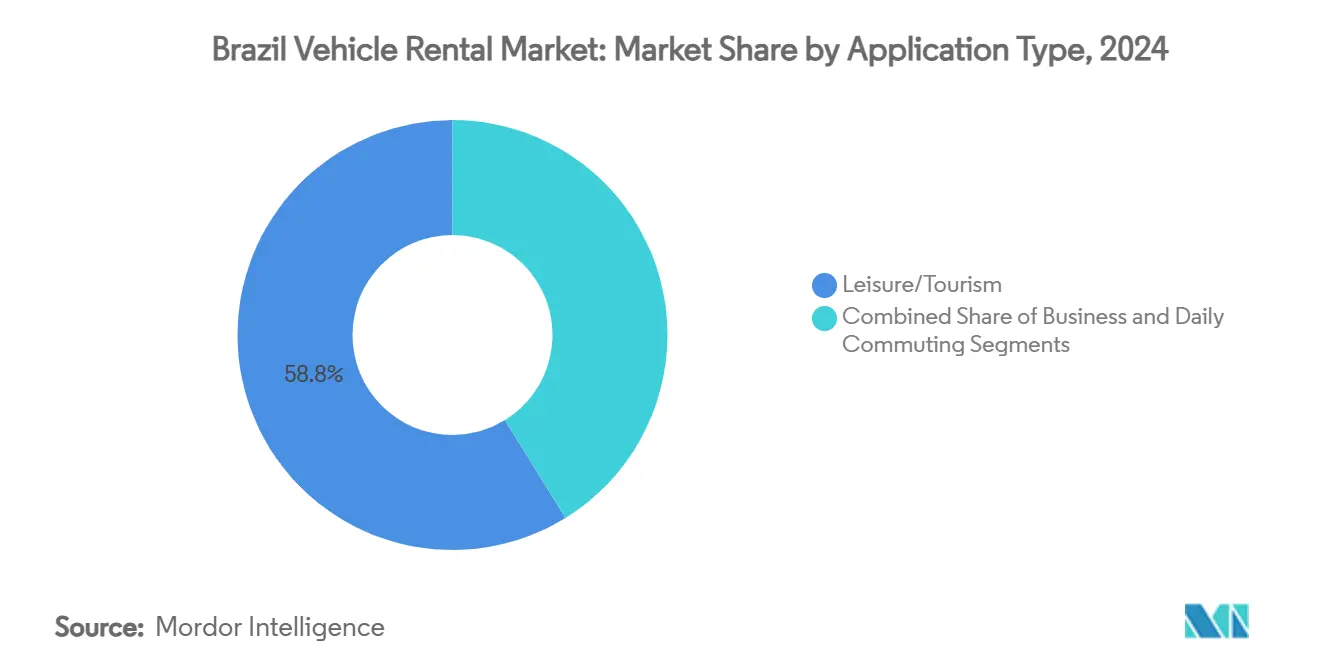

- Nach Anwendungstyp führte Freizeit/Tourismus mit 58,76% des Marktanteils für Fahrzeugvermietung in Brasilien im Jahr 2024; tägliches Pendeln wird voraussichtlich mit einer CAGR von 7,12% bis 2030 voranschreiten.

- Nach Buchungstyp erfassten Online-Kanäle 65,88% des Marktanteils für Fahrzeugvermietung in Brasilien im Jahr 2024 und werden voraussichtlich mit einem Tempo von 7,25% bis 2030 wachsen.

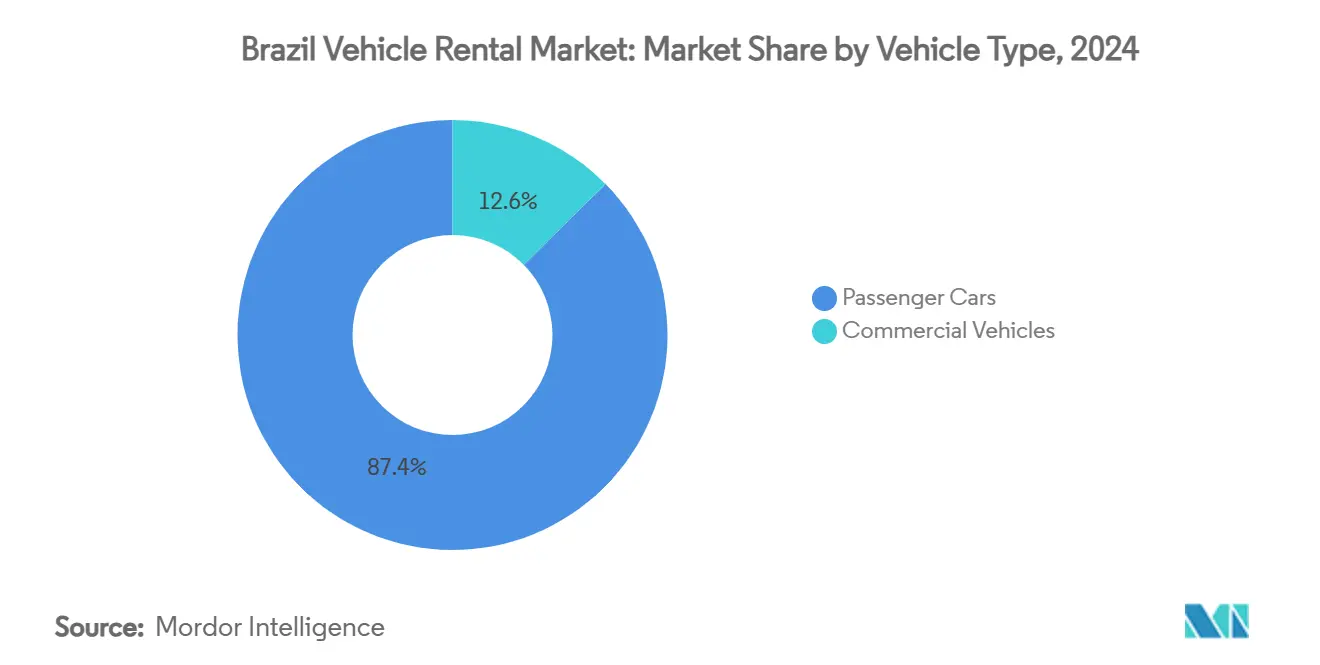

- Nach Fahrzeugtyp entfielen auf Personenkraftwagen 87,44% der Marktgröße für Fahrzeugvermietung in Brasilien im Jahr 2024 und werden voraussichtlich mit einer CAGR von 6,82% bis 2030 wachsen.

- Nach Endnutzer hielten Reiseveranstalter 63,09% des Marktanteils für Fahrzeugvermietung in Brasilien im Jahr 2024, Flottenoperatoren erzielten die schnellste CAGR von 9,46% zwischen 2025-2030.

- Nach Region behielt Südost-Brasilien 53,66% des Marktanteils für Fahrzeugvermietung in Brasilien im Jahr 2024, während der Nordosten auf eine CAGR von 8,55% bis 2030 ausgerichtet ist.

Trends und Erkenntnisse im brasilianischen Markt für Fahrzeugvermietung

Treiber-Wirkungsanalyse

| Treiber | ( ~ ) %-Auswirkung auf CAGR-Prognose | Geografische Relevanz | Auswirkungszeitraum |

|---|---|---|---|

| Boom im inländischen Freizeittourismus nach COVID | +1.8% | National; stark im Südosten und Nordosten | Mittelfristig (2-4 Jahre) |

| Schnelle Übernahme von Online- und mobilen Buchungskanälen | +1.2% | Landesweite Stadtzentren | Kurzfristig (≤ 2 Jahre) |

| Unternehmenswandel hin zu Flotten-Outsourcing-Modellen | +1.0% | Südosten und Süd-Metropolen | Langfristig (≥ 4 Jahre) |

| Expansion von Billigfluggesellschaften, die Fly-Drive-Nachfrage anregt | +0.9% | Nordosten und Zentral-West | Mittelfristig (2-4 Jahre) |

| Abonnement-/Bruchteilseigentum-Modelle | +0.6% | Große Städte im Südosten | Langfristig (≥ 4 Jahre) |

| Chinesische OEM-Finanzierung katalysiert EV-Flotten-Elektrifizierung | +0.4% | Landesweit; früh im Südosten | Langfristig (≥ 4 Jahre) |

| Quelle: Mordor Intelligence | |||

Boom im inländischen Freizeittourismus nach COVID

Brasilianisches Reisen und Tourismus trugen 167,6 Milliarden USD zum BIP in 2025 bei, entsprechend 7,7% der nationalen Produktion [1]"Economic Impact 2025 Brazil," World Travel & Tourism Council, wttc.org. Freizeitreisen repräsentieren 89,9% der gesamten Reiseausgaben, verlängern durchschnittliche Aufenthalte auf 13,1 Nächte und fördern längere Fahrzeugmietperioden. Regierungsförderprogramme wie der 2025-2027 "Plano Brasis" verstärken diese Entwicklung durch das Ziel, 8 Millionen ausländische Besucher anzuziehen. Erweiterte Reiserouten durch Küsten-, Regenwald- und Kulturattraktionen übersetzen sich in höhere Einnahmen pro Kunde für Vermietungsoperatoren.

Schnelle Übernahme von Online- und mobilen Buchungskanälen

Localizas Fast Digital Pickup System ermöglicht es Kunden, Autos in unter fünf Minuten abzuholen, was zeigt, wie Benutzererfahrung und Warteschlangenbeseitigung die Konversion fördern [2]"Fast Digital Pickup Launch Press Release," Localiza Rent a Car, localiza.com. Mobile Commerce-Adoption unter jüngeren Reisenden schafft Datenfeedback-Schleifen, die dynamische Preisgestaltung und Flottenallokationseffizienz ermöglichen. Infolgedessen gewinnen Unternehmen, die in nahtlose Apps und kontaktlose Abholungslösungen investieren, überproportionales Wachstum im brasilianischen Markt für Fahrzeugvermietung.

Unternehmenswandel hin zu Flotten-Outsourcing-Modellen

Die Flottenoperator-Endnutzerkategorie expandiert, weil Unternehmen die Komplexität des Fahrzeugbesitzes auslagern. Firmen wie JSL Logistica verwalten mehr als 16.400 Autos und unterstreichen Skalenvorteile in Telematik, Wartung und Restwertoptimierung. Outsourcing wandelt große Kapitalverpflichtungen in vorhersagbare Betriebsausgaben um, ein attraktiver Vorschlag in einem 13,25% SELIC-Zinsumfeld [3]"Monetary Policy Minutes, 2025," Banco Central do Brasil, bcb.gov.br .

Expansion von Billigfluggesellschaften regt Fly-Drive-Nachfrage an

Der nationale Kerosinverbrauch übertraf die Vor-Pandemie-Volumina ab April 2024, was eine starke inländische Luftfahrt-Erholung belegt. Billigflieger haben Routen zu sekundären Küstenflughäfen eröffnet, insbesondere im Nordosten, was Fly-Drive-Pakete fördert. Neue Flugverbindungen nach Fortaleza, Salvador und Recife steigern die Fahrzeugmiet-Abholungsvolumina an diesen Gateways und tragen zum prognoseführenden Wachstum des Nordostens bei.

Hemmnis-Wirkungsanalyse

| Hemmnis | ( ~ ) %-Auswirkung auf CAGR-Prognose | Geografische Relevanz | Auswirkungszeitraum |

|---|---|---|---|

| Hochzinsumfeld erhöht Flotten-CAPEX | -1.2% | National | Mittelfristig (2-4 Jahre) |

| Strengere Fahrzeugemissionsstandards erhöhen Kosten | -0.8% | National | Kurzfristig (≤ 2 Jahre) |

| Flughafen-Bordstein-Beschränkungen begrenzen Abholungen | -0.4% | São Paulo, Rio de Janeiro, Brasília | Kurzfristig (≤ 2 Jahre) |

| Cyber-Risiko bei vernetzten Mietflotten erhöht Versicherung | -0.3% | Stadtzentren | Langfristig (≥ 4 Jahre) |

| Quelle: Mordor Intelligence | |||

Hochzinsumfeld erhöht Flotten-CAPEX

Mit dem SELIC-Referenzsatz bei 13,25% in 2025 liegen Fahrzeugdarlehenszinsen zwischen 11,58% und 29,22%, was höhere monatliche Leasingkosten antreibt. Viele Operatoren verschieben Flottenerneuerungen und riskieren höhere durchschnittliche Fahrzeugalter und höhere Wartungsausgaben. Erhöhte Kreditkosten steigern auch die Hürde für geografische Expansion und verlangsamen die Penetration in dünn besiedelten Märkten.

Strengere Fahrzeugemissionsstandards erhöhen Kosten

Die PROCONVE L8-Regeln, gültig ab Januar 2025, erfordern niedrigere Flotendurchschnitts-Auspuffemissionen und erhöhen Anschaffungspreise für konforme Modelle. Vermietungsunternehmen müssen Ersatzzyklen beschleunigen oder in Hybride und EVs diversifizieren, was Abschreibungskosten erhöht. Operatoren, die fahrzeugebenes Emissionstracking einbetten, gewinnen einen Vorteil bei Firmenausschreibungen, können aber kurzfristigen Margendruck erleben.

Segmentanalyse

Nach Anwendungstyp: Freizeitvermietungen treiben Volumen an, während Pendeln beschleunigt

Freizeit- und Tourismusanwendungen lieferten 58,76% des Umsatzes in 2024, entsprechend dem größten Anteil des brasilianischen Marktanteils für Fahrzeugvermietung. Längere Aufenthalte von durchschnittlich 13,1 Nächten übersetzen sich in längere Verträge und höhere Einnahmen pro Buchung. Geschäftsreisen liefern konsistente Wochentag-Auslastung, besonders um São Paulos Finanzzentren, während das tägliche Pendel-Subsegment mit einer CAGR von 7,12% auf Basis flexibler Nutzungs-Abonnements wachsen wird.

Längere Freizeitrouten verstärken Wochenend-Nachfragespitzen und helfen Operatoren, die Gesamtflottenauslastung über Saisons zu steigern. Die Pendel-Kategorie profitiert von städtischen Staurichtlinien, die privaten Autobesitz abschrecken und Abonnement-Plattformen als kosteneffektive Alternativen positionieren. Firmenreise-Nachfrage bleibt stabil, wird aber zunehmend durch ausgelagerte Flottenverträge statt individuelle Vermietungen erfüllt, eine Verschiebung, die Preisgestaltung und Servicepakete im brasilianischen Markt für Fahrzeugvermietung umgestaltet.

Notiz: Segmentanteile aller einzelnen Segmente verfügbar beim Berichtskauf

Nach Buchungstyp: Digitale Dominanz definiert Kundenreise neu

Online-Reservierungen hielten 65,88% der Transaktionen in 2024 und skalieren mit 7,25% CAGR, was bestätigt, dass intuitive Apps und sofortige Bestätigung nun Grundvoraussetzungen sind. Offline-Kanäle behalten Traktion in Nischenszenarios wie hochwertigen Firmenkonten und erstmaligen ausländischen Besuchern.

Dynamische Preisalgorithmen, ermöglicht durch Echtzeit-Nachfragedaten, helfen, leerstehende Bestände zu minimieren und Erträge zu schützen. Umgekehrt stehen Offline-Schalter an Flughäfen unter Personalkosten-Druck, bleiben aber vital für das Upselling von Zusatzdiensten. Die Verschiebung zwingt jeden Operator im brasilianischen Markt für Fahrzeugvermietung, in Cybersicherheit, Omnichannel-Treueprogramme und API-Konnektivität mit Fluggesellschaften und OTAs zu investieren.

Nach Fahrzeugtyp: Personenkraftwagen behalten Führung bei steigendem EV-Anteil

Personenkraftwagen trugen 87,44% zur Marktgröße für Fahrzeugvermietung in Brasilien in 2024 bei und wachsen mit 6,82% CAGR bis 2030, da sie sowohl Freizeit- als auch Firmennutzungsfälle erfüllen. Kompakt-Limousinen treiben das Volumen, aber Premium-SUVs erzielen überproportionale Profitabilität. Nutzfahrzeug-Vermietungen bedienen Paketlieferungs- und Reisegruppen-Nischen und liefern stetige, wenn auch kleinere Umsatzströme.

Elektrifizierung beginnt, die Personenwagen-Mischung umzugestalten; BYDs Finanzierungspakete reduzieren Vorlaufkosten, während niedrigere Betriebsausgaben ESG-bewusste Kunden ansprechen. Nutzfahrzeug-Elektrifizierung bleibt aufgrund von Nutzlastbedenken im Anfangsstadium, aber Pilotprogramme laufen für städtische Last-Mile-Flotten. Konnektivitäts- und ADAS-Features entstehen als Must-Have-Spezifikationen in neuen Beschaffungsausschreibungen im brasilianischen Markt für Fahrzeugvermietung.

Nach Endnutzer: Flottenoperatoren gewinnen Schwung inmitten Outsourcing-Welle

Reiseveranstalter erfassten 63,09% des Umsatzes in 2024 durch Ausrichtung auf Hotel- und Fluggesellschaftspakete, doch ihr Anteil erodiert langsam, da direkte digitale Buchungen steigen. Flottenmanagement-Spezialisten expandieren mit 9,46% CAGR und wandeln Anlagenbesitz in Serviceverträge für Unternehmen um, die Bilanzleichtigkeit suchen.

Höhere Servicekomplexität um Telematik-Analysen, Kraftstoffkontrollen und Nachhaltigkeitsberichterstattung steigert Wechselkosten und zementiert langfristige Kundenbeziehungen. Kleinere unabhängige Vermieter stehen vor Skalennachteilen in Finanzierung und Technologieintegration, was Branchenkonsolidierungskorridore fördert. Die sich entwickelnde Kundenbasis erfordert maßgeschneiderte Service-Level-Vereinbarungen und flexible Kilometerbänder im brasilianischen Markt für Fahrzeugvermietung.

Geografische Analyse

Südost-Brasilien produzierte 53,66% des Branchenumsatzes in 2024 dank der wirtschaftlichen Macht von São Paulo und Rio de Janeiro, ausgereifter Flughafeninfrastruktur und den Hauptquartier-Clustern großer Vermietungsmarken. Dichtes Geschäftsreisen hält die Wochentag-Auslastung hoch, während wohlhabender Inlandstourismus Premium-Fahrzeugkategorien unterstützt und frühe Elektrofahrzeug-Adoption antreibt.

Der Nordosten ist auf Kurs für eine CAGR von 8,55%, katalysiert durch Budget-Airline-Konnektivität, die nun Salvador, Fortaleza und Recife mit sekundären inländischen Ursprüngen verbindet. Öffentlich-private Tourismusinvestitionsprogramme haben Straßen und Gastfreundschaftskapazitäten aufgerüstet und Küsten- und Kulturkreisläufe freigeschaltet, wo Mietwagen die praktischste Mobilitätslösung bleiben. Verbesserte Flughafenabfertigung und vorgebuchte digitale Kanäle reduzieren Wartezeiten und verbessern Kundenzufriedenheit, was das Wiederholungsgeschäftswachstum im brasilianischen Markt für Fahrzeugvermietung unterstützt.

Süd- und Zentral-West-Regionen verzeichnen stabiles mittleres einstelliges Wachstum, verankert in Agrargeschäft, Ökotourismus und grenzüberschreitenden Reiserouten nach Argentinien und Paraguay. Niedrigere Bevölkerungsdichte bedeutet längere durchschnittliche Reisedistanzen, was Kilometer-Umsatz pro Vertrag steigert, aber größere Stationsflächen erfordert. Operatoren setzen flexible Neuallokation ungenutzter Kapazität zwischen Getreideernte-Logistikspitzen und Feiertag-Touristenschwankungen ein und balancieren Flottenproduktivität ganzjährig.

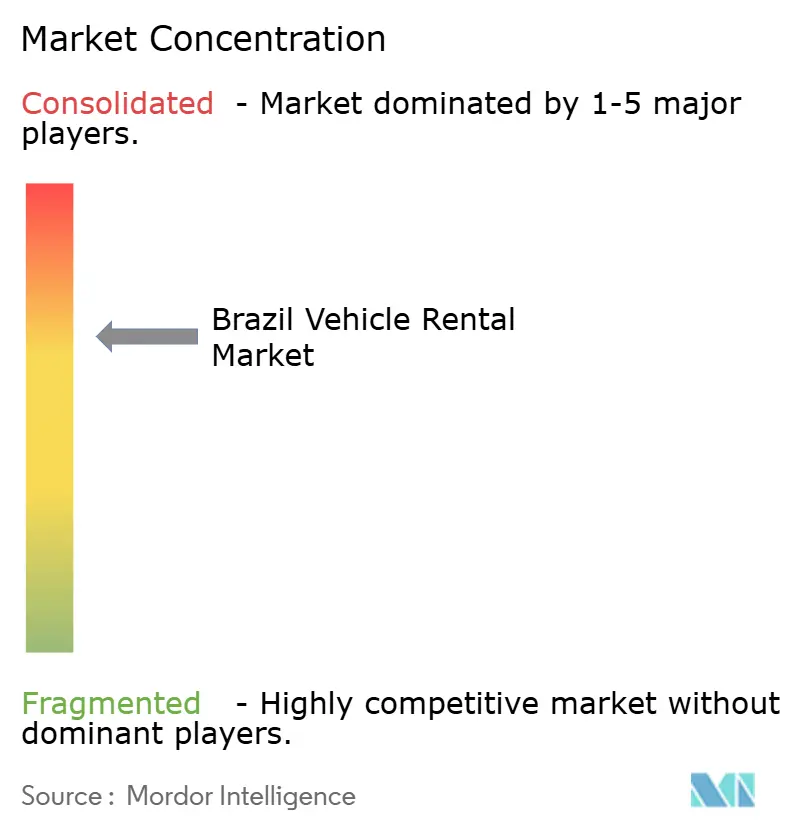

Wettbewerbslandschaft

Localizas Fusion mit Unidas bildete eine Flotte von etwa 631.639 Fahrzeugen und gewährte Multi-Segment-Führung in Autovermietung, Langzeitleasing und Gebrauchtwagen-Entflottung-Kanälen. Ein vertikal integriertes Modell mit eigenen Verkaufshöfen und Aufbereitungszentren hilft, Restwert-Risiko zu kontrollieren und unterstützt aggressive Flottenerneuerungszyklen. Movida bleibt der zweitgrößte Incumbent, obwohl Q4 2023-Verluste von R$588 Millionen strategische Kostenüberprüfungen und beschleunigte Gebrauchtwagen-Liquidationen förderten.

Multinationale Marken wie Hertz, Avis Budget, Enterprise und Sixt konzentrieren sich auf Premium-Reisende an großen Gateways und nutzen globale Treueprogramme. Inländische Herausforderer wie FOCO Rent a Car bieten wertorientierte Vorschläge in regionalen Flughäfen, während abonnement-fokussierte Neuankömmlinge wie Turbi städtische Millennials durch app-getriebene Monatspakete anziehen. Wettbewerbsspannung intensiviert sich um Flotten-Elektrifizierung, wo früher Zugang zu subventionierter EV-Versorgung ein Differentiator in Firmenausschreibungen im brasilianischen Markt für Fahrzeugvermietung ist.

Technologieinvestition bildet das neue Schlachtfeld. Localiza setzt KI-basierte Nachfrageprognosen ein, um leerstehende Bestände zu kürzen, während Movida durchgängiges digitales Onboarding für Firmenkunden ausrollt. Kleinere Firmen kollaborieren mit Fintech, um Versicherung, Telemetrie und flexible Kreditbewertung zu bündeln und dadurch ein unterversorgtes KMU-Segment zu adressieren. Das Zusammenspiel zwischen Skaleneffekten in der Beschaffung und Agilität im Nischen-Servicedesign wird Marktanteile über den nächsten Zyklus prägen.

Branchenführer für Fahrzeugvermietung in Brasilien

-

Localiza Rent a Car S.A.

-

Movida Participacoes

-

Avis Budget Group

-

FOCO Rent a Car

-

Enterprise Holdings

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Aktuelle Branchenentwicklungen

- August 2024: Addiante, ein Joint Venture von Gerdau-Randoncorp, stellte mehr als R$ 1 Milliarde für Schwerlastfahrzeug-Vermietungen über zwei Jahre bereit, einschließlich eines Sale-and-Leaseback-Deals für Ambipars LKW-Flotte.

- Februar 2024: Daimler Truck kündigte Pläne an, sein erstes LKW-Vermietungsprogramm in Brasilien zu starten, nachdem R$ 200 Millionen investiert wurden, um eine 100-Einheiten-Flotte zu gründen, die sich bis Jahresende verdoppeln wird.

Berichtsumfang für den Markt für Fahrzeugvermietung in Brasilien

Fahrzeugvermietungen beinhalten ein persönlich, mobil über die mobile Anwendung oder offline gebuchtes Auto. Ein Fahrzeugvermietungsservice ist ein Service, der Kunden hilft, ein Fahrzeug für kurze oder längere Zeiträume zu mieten. Ein kurzer Zeitraum reicht allgemein von wenigen Stunden bis zu wenigen Wochen.

Der brasilianische Markt für Fahrzeugvermietung ist nach Anwendungstyp, Buchungstyp, Fahrzeugtyp und Endnutzer segmentiert. Nach Anwendungstyp ist der Markt in Freizeit/Tourismus, Geschäft und Flotten-Outsourcing segmentiert. Nach Buchungstyp ist der Markt in Online und Offline segmentiert. Nach Fahrzeugtyp ist der Markt in Personenkraftwagen und Nutzfahrzeuge segmentiert. Nach Endnutzer ist der Markt in Flottenoperator und Reiseveranstalter segmentiert.

Der Bericht bietet Marktgröße und Prognosen im Wert (USD) für alle oben genannten Segmente.

| Freizeit/Tourismus |

| Geschäft |

| Tägliches Pendeln |

| Online |

| Offline |

| Personenkraftwagen |

| Nutzfahrzeuge |

| Reiseveranstalter |

| Flottenoperatoren |

| Südosten |

| Süden |

| Nordosten |

| Norden |

| Zentral-West |

| Nach Anwendungstyp | Freizeit/Tourismus |

| Geschäft | |

| Tägliches Pendeln | |

| Nach Buchungstyp | Online |

| Offline | |

| Nach Fahrzeugtyp | Personenkraftwagen |

| Nutzfahrzeuge | |

| Nach Endnutzer | Reiseveranstalter |

| Flottenoperatoren | |

| Nach Region | Südosten |

| Süden | |

| Nordosten | |

| Norden | |

| Zentral-West |

Wichtige im Bericht beantwortete Fragen

Wie groß ist die aktuelle Größe des brasilianischen Markts für Fahrzeugvermietung?

Der Markt generierte 8,75 Milliarden USD in 2025 und wird voraussichtlich 12,03 Milliarden USD bis 2030 erreichen.

Welches Segment hält den größten Marktanteil für Fahrzeugvermietung in Brasilien?

Freizeit- und Tourismusvermietungen machen 58,76% des Umsatzes aus und sind der dominante Anwendungstyp.

Wie schnell wächst der Online-Buchungskanal?

Online-Reservierungen expandieren mit einer CAGR von 7,25% bis 2030 und kontrollieren bereits 65,88% aller Buchungen.

Welche Region wächst am schnellsten für Fahrzeugvermietungen in Brasilien?

Der Nordosten wird voraussichtlich mit einer CAGR von 8,55% dank neuer Billigflugstrecken und Tourismusinvestitionen wachsen.

Seite zuletzt aktualisiert am: