Größe und Marktanteil des Wohnbatterie-Marktes

Analyse des Wohnbatterie-Marktes durch Mordor Intelligenz

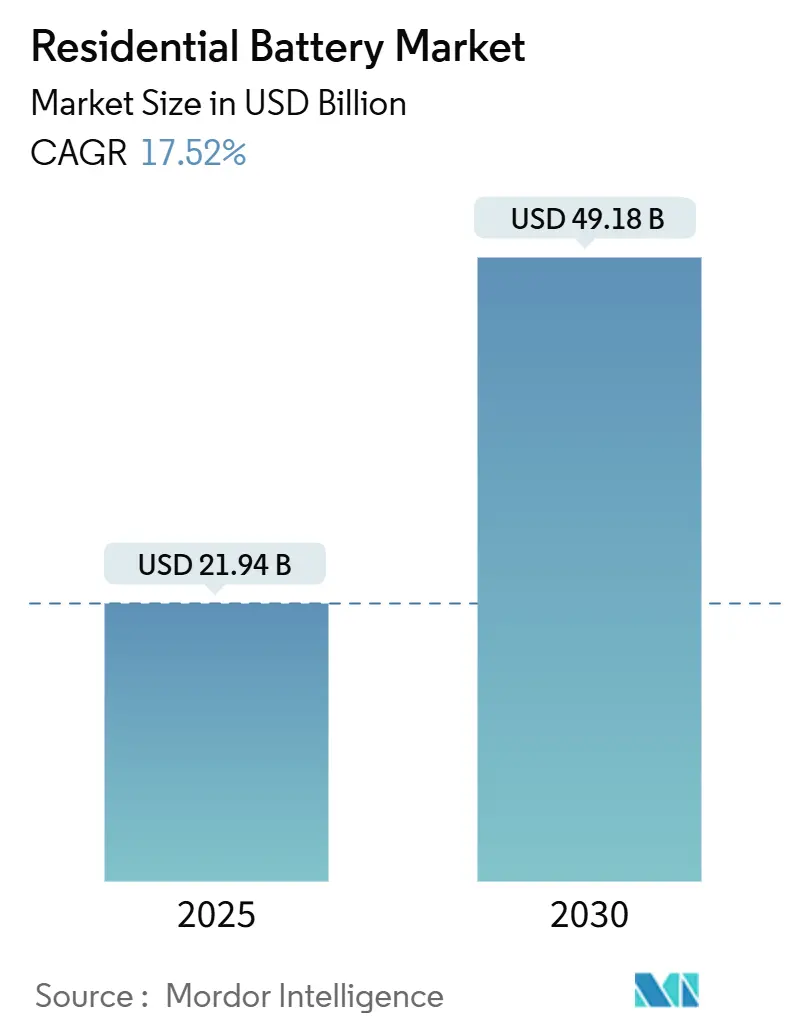

Die Größe des Wohnbatterie-Marktes wird auf 21,94 Milliarden USD im Jahr 2025 geschätzt und soll bis 2030 49,18 Milliarden USD erreichen, bei einer CAGR von 17,52% während des Prognosezeitraums (2025-2030).

Die Kostenkompression bei Lithium-Ionen-Zellen auf 115 USD pro kWh im Jahr 2024, die 30%ige Steuergutschrift des u.S. Inflation Reduktion Act und steigende Befestigungsraten für Aufdach-Solar- verändern die Verbraucherökonomie und beschleunigen die Akzeptanz. Aggressive politische Anreize im asiatisch-pazifischen Raum, progressive Net-Metering-Reformen In Nordamerika und verschärfte Netzstabilitätsanforderungen In Europa verstärken gemeinsam ein Schwungrad der Nachfrage, das den Wohnbatterie-Markt als kritische Säule der dezentralen Energieinfrastruktur positioniert. Automobilzellenhersteller, die In den Sektor eintreten, erweitern das Angebot, während digitale Vertriebsplattformen die Kundenakquisitionskosten senken und den Zugang verbreitern. Gleichzeitig erhöhen Sicherheitsstandards wie UL 9540A und IEC 63056 die Messlatte für das Produktdesign und zwingen Hersteller, fortschrittliche Batteriemanagementsoftware und sicherere Chemien zu integrieren, um die Dynamik aufrechtzuerhalten.

Wichtige Berichtserkenntnisse

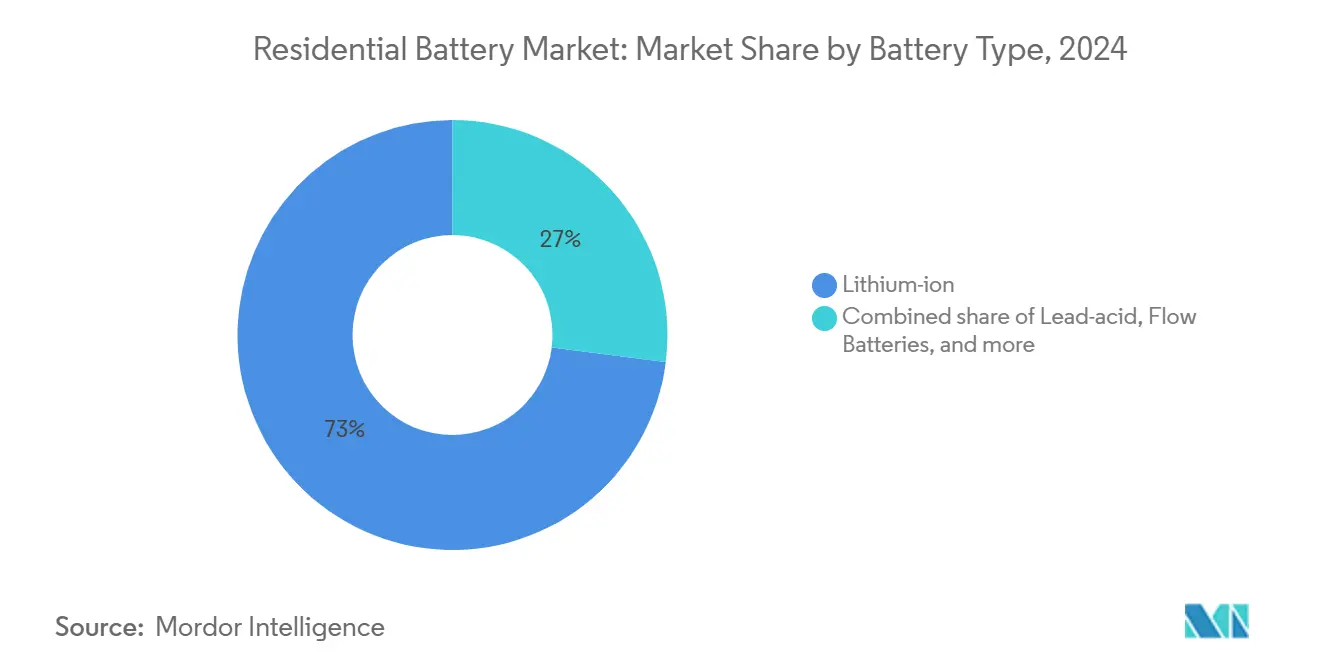

- Nach Batterietyp führte Lithium-Ion mit 73% Umsatzanteil im Jahr 2024; Natrium-Ion- und Nickel-basierte Chemien werden voraussichtlich mit einer CAGR von 19,5% bis 2030 expandieren.

- Nach Anwendung hielten Eigenverbrauch und Backup 68% des Wohnbatterie-Marktanteils im Jahr 2024, während virtuelle Kraftwerks- und Netzdiensteinsätze voraussichtlich mit einer CAGR von 18,0% bis 2030 wachsen werden.

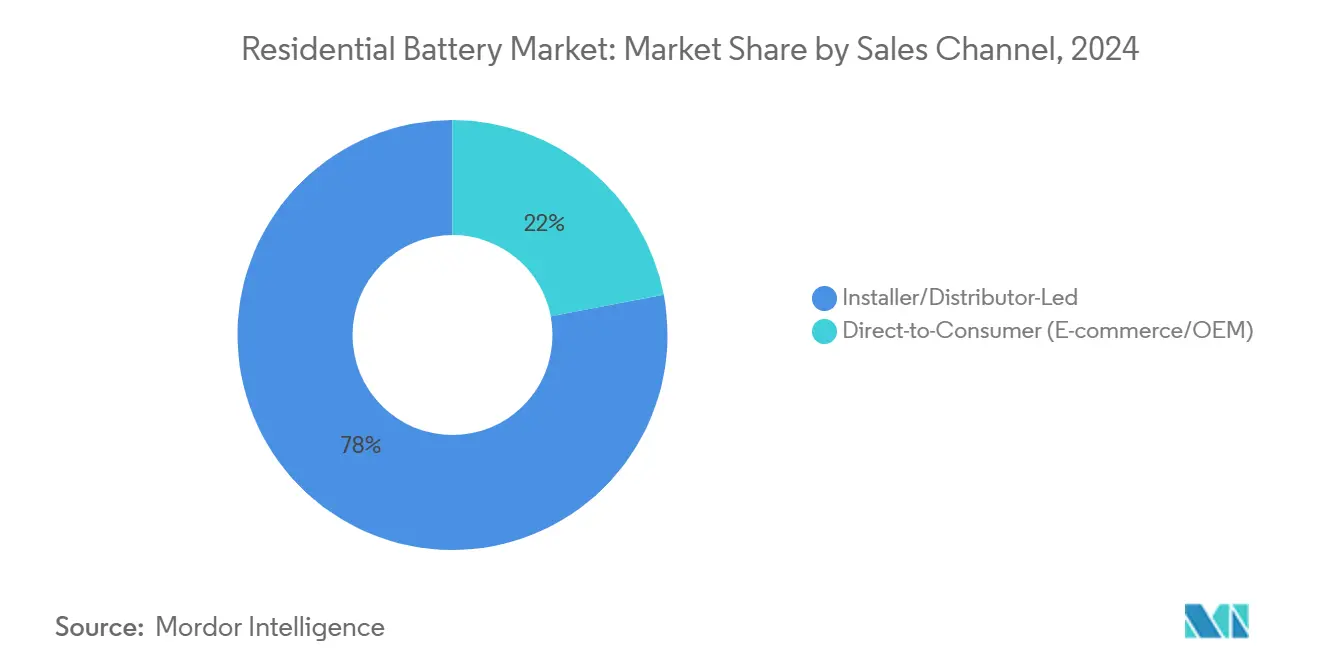

- Nach Vertriebskanal machten installateur- und vertriebspartnergeführte Kanäle 78% der Wohnbatterie-Marktgröße im Jahr 2024 aus; Direkt-an-Verbraucher-Kanäle wachsen mit einer CAGR von 18,5% bis 2030.

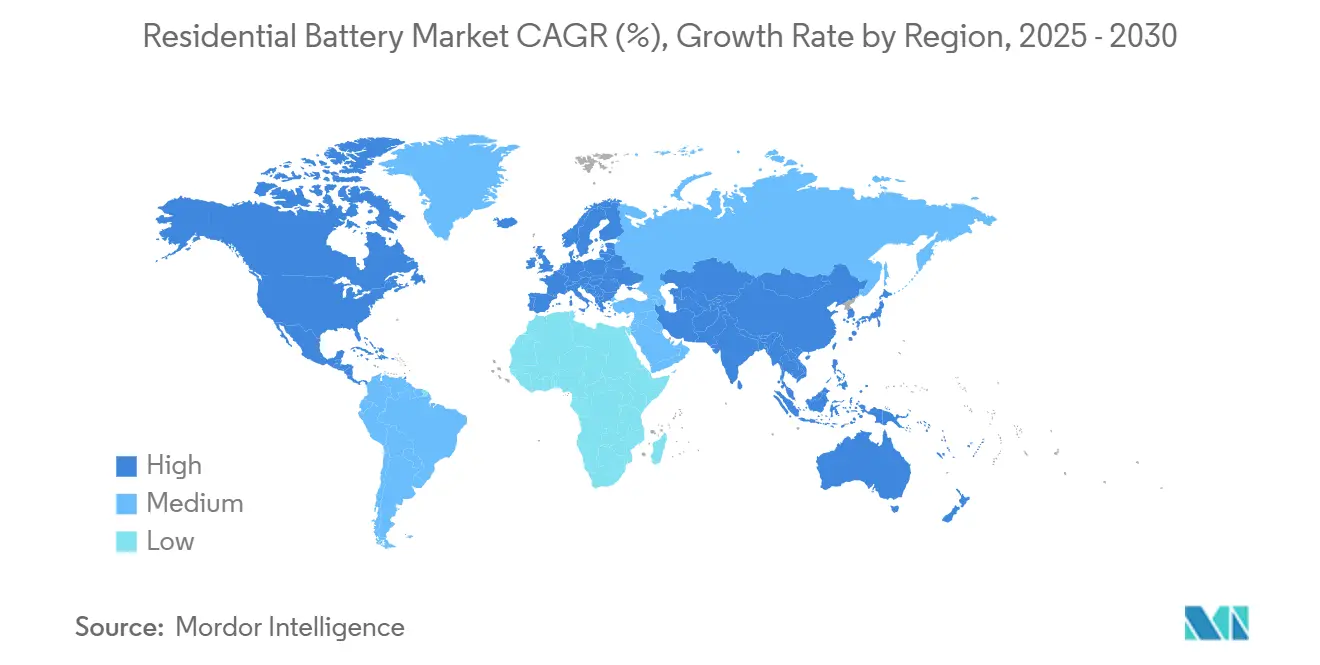

- Nach Geografie eroberte der asiatisch-pazifische Raum 53% des Wohnbatterie-Marktanteils im Jahr 2024 und soll mit einer CAGR von 18,95% bis 2030 expandieren.

- Tesla, CATL, BYD, Enphase Energie und Sonnen kontrollierten gemeinsam etwa 70% der Einsätze von 2024, wobei Tesla allein 45% des Wohnbatterie-Marktanteils hielt.

Globale Wohnbatterie-Markttrends und Einblicke

Treiber-Auswirkungsanalyse

| Treiber | (~) % Auswirkung auf CAGR-Prognose | Geografische Relevanz | Auswirkungszeitraum |

|---|---|---|---|

| Ansteigende Aufdach-PV-Kopplungsmandate In Deutschland & Australien | +3.2% | Deutschland, Australien, mit Übertragung auf EU und APAC | Mittelfristig (2-4 Jahre) |

| u.S. Inflation Reduktion Act 30% ITC-Verlängerung auf Batterien | +4.5% | Nordamerika, mit globalen Lieferkettenauswirkungen | Langfristig (≥ 4 Jahre) |

| Kaliforniens NEM 3.0 verschärft Eigenverbrauchsökonomie | +2.8% | Kalifornien, mit politischem Einfluss In Nordamerika | Mittelfristig (2-4 Jahre) |

| Japanisches FIP-System belohnt hinter-dem-Zähler-VPP-Aggregation | +2.1% | Japan, mit Einfluss im APAC-Raum | Mittelfristig (2-4 Jahre) |

| Südkoreanische REC-Multiplikatoren für Wohn-ESS | +1.9% | Südkorea | Mittelfristig (2-4 Jahre) |

| Dramatischer Li-Ion-$/kWh-Kostenrückgang unter 250 USD für <15 kWh-Pakete | +2.7% | Global, mit stärkstem Einfluss In preissensitiven Märkten | Kurzfristig (≤ 2 Jahre) |

| Quelle: Mordor Intelligence | |||

Ansteigende Aufdach-PV-Kopplungsmandate in Deutschland & Australien

Verpflichtende Batteriekopplung mit neuen Aufdach-Solaranlagen In Deutschland und Australien schreibt Kostenstrukturen neu. Garantierte Volumen ermöglichen es Herstellern, Produktionsläufe zu erhöhen und pro Einheit Kosteneinsparungen zu erzielen, die durch den Wohnbatterie-Markt kaskadieren. In Australien haben hohe Einzelhandelstarife und staatliche Rabatte die Amortisationszeiten von 25 Jahren im Jahr 2020 auf 11 Jahre im Jahr 2025 komprimiert, wodurch Speicher von optionalem Upgrade zur Standardkomponente wurde. Die deutsche Politik spiegelt diese Entwicklung wider, indem sie Batteriesubventionen an Solarleistungsgarantien koppelt, was Größennormen standardisiert und Installateur-Arbeitsabläufe vereinfacht. Diese Maßnahmen schaffen vorhersagbare Nachfrage, ermöglichen Vertriebspartnern langfristige Liefervereinbarungen auszuhandeln und erlauben Versorgungsunternehmen, Verteilnetz-Upgrades mit klarerer Sichtbarkeit auf die hinter-dem-Zähler-Kapazität zu planen.

U.S. Inflation Reduction Act 30% ITC-Verlängerung auf Batterien

Die 30%ige Investment Tax Credit des u.S. Inflation Reduktion Act gilt nun für eigenständige Batterien und verkürzt die Amortisation für Hausbesitzer um etwa ein Drittel. Installationen stiegen 2024 sprunghaft an, mit 11,9 GW an Wohn- und kleinen Gewerbekapazitäten, die online gebracht wurden - mehr als In jedem vorherigen Jahr(1)Geschäft Rat für nachhaltig Energie, "nachhaltig Energie In Amerika Factbook 2025," bcse.org. Hersteller rüsten Produktionslinien für inländische Montage um, um zusätzliche Fortgeschritten Herstellung-Gutschriften zu erfassen, während Finanzierer übertragbare Gutschriften In strukturierte Geschäfte bündeln, die den Wohnbatterie-Markt für Haushalte mit begrenzter Steuerschuld öffnen. Lieferanten nutzen die Politik, um mehrjährige Produktion vorzuverkaufen, sich Günstige Preise für Lithium-Ionen-Zellenbeschaffung zu sichern und Rohstoffrisiken abzusichern.

Kaliforniens NEM 3.0 verschärft Eigenverbrauchsökonomie

Kaliforniens dritte Generation der Net-Metering-Regel reduziert die Exportvergütung drastisch, sodass Hausbesitzer nun Systeme entwerfen, die die Nutzung vor Ort maximieren. Batterieanbindungsraten bei neuen Aufdachanlagen stiegen nach April 2024 stark an und trieben die Wohnbatterie-Marktgröße im Staat über die 10-GWh-Kumulativmarke. Community Choice Aggregators verstärken den Effekt durch Rabatte von 300 USD pro kWh, die die Wirtschaftlichkeit weiter In Richtung Speicher neigen. Versorgungsunternehmen profitieren von Spitzenlast-Glättungskapazität, verschieben Verteilnetz-Upgrades und reduzieren Großmarkt-Volatilität.

Japanisches FIP-System belohnt hinter-dem-Zähler-VPP-Aggregation

Japan ersetzte Einspeisetarife durch Einspeiseprämien, die zeitlich ausgerichtete Exporte und Netzdienstbeteiligung belohnen. Wohnbatterien, die zu virtuellen Kraftwerken aggregiert wurden, erreichten 2023 3 GWh und sind auf Kurs für 14-24 GWh bis 2030, was Japan zu einem Referenzmodell für die Monetarisierung von Flexibilität macht(2)fließen Batteries Europa, "Analyse von Energie Lagerung policies", flowbatterieseurope.eu. Die Politik zwingt Hersteller, fortschrittliche Kommunikationsprotokolle einzubetten und drängt Aggregatoren, KI-basierte Dispatch-Systeme zu integrieren, die Prämienzahlungen während Hochnachfrage-Intervallen erfassen.

Hemmnisse-Auswirkungsanalyse

| Hemmnis | (~) % Auswirkung auf CAGR-Prognose | Geografische Relevanz |

|---|---|---|

| Steigende Netzanschluss- & Genehmigungswarteschlangen In der EU | -1.8% | Europäische Union, mit isolierten Auswirkungen In Nordamerika |

| Verschärfung der Brandschutzvorschriften für Inneninstallationen (UL 9540A, IEC 63056) | -1.2% | Global, mit stärkstem Einfluss In Nordamerika und Europa |

| Begrenzte Second-Leben-Batterieverfügbarkeit bis 2027 | -0.9% | Global |

| Li-Ion-Lieferketten-Exposition gegenüber kritischen Mineralien-Preisschocks | -1.3% | Global, mit stärkstem Einfluss In Regionen ohne inländische Batterieproduktion |

| Quelle: Mordor Intelligence | ||

Steigende Netzanschluss- & Genehmigungswarteschlangen in der EU

Rekord-Solarakzeptanz überlastet Anschlussbehörden In ganz Europa. Genehmigungsrückstände erstrecken sich von Wochen zu Monaten und verzögern Umsatzerkennung für Installateure und Dämpfen den Wohnbatterie-Markt. Spaniens subventionsgetriebener Boom verdeutlicht die Belastung: Verteilnetzbetreiber sortieren nun Anträge nach Priorität und verschieben oft kleine Wohnanlagen, während sie Versorgungsanlagen priorisieren. Das Europäische Parlament weist auf Rohstoff-Kosteninflation und Versorgungssicherheitsrisiken hin, die das Warteschlangenproblem verstärken und Innovatoren dazu veranlassen, Gemeinschaftsbatterien zu entwickeln, die mehrere Haushalte unter einem einzigen Anschlussabkommen bedienen.

Verschärfung der Brandschutzvorschriften für Inneninstallationen (UL 9540A, IEC 63056)

Neue Tests wie UL 9540A verlangen zellbasierte thermische Durchgehens-Eindämmung, erhöhen die Designkomplexität und fügen 150-250 USD pro Installation für Zertifizierung und Brandschutzfunktionen hinzu. Die EU-Batterieverordnung, die im August 2024 In Kraft trat, führt Seriennummer-Verfolgung und gefährliche Stoffgrenzen ein und erzwingt Lieferkettenprüfungen. Kleinere Lieferanten kämpfen damit, die erforderliche Technik zu finanzieren, was den Wohnbatterie-Markt zu höherer Konsolidierung um Firmen neigt, die Einhaltung-Kosten über größere Produktionsvolumen verteilen können. Gleichzeitig gewinnen Chemien mit inhärent geringerer Entflammbarkeit, wie wässriges Natrium-Ion und Vanadium-fließen, strategische Sichtbarkeit.

Segmentanalyse

Nach Batterietyp: Natrium-Ion fordert Lithium-Dominanz heraus

Lithium-Ion hielt 73% des Wohnbatterie-Marktes im Jahr 2024 aufgrund ausgereifter Lieferketten und überlegener Energiedichte. Die Wohnbatterie-Marktgröße für Lithium-Ion-Produkte überschritt 13 Milliarden USD im Jahr 2025, unterstützt durch Zellpreise unter 139 USD pro kWh. Dennoch motiviert die Lieferketten-Exposition gegenüber Lithiumkarbonat-Preisschwankungen Entscheidungsträger, Chemien zu diversifizieren. Natrium-Ion-Hersteller planen 40 GWh jährliche Kapazität bis 2030 und nutzen dabei die reichliche Rohstoffverfügbarkeit.

Die am schnellsten wachsenden Chemien, Natrium-Ion- und Nickel-basierte Varianten, sollen voraussichtlich eine CAGR von 19,5% erreichen und Lithiums Anteil In preissensitiven Märkten erodieren. Bleisäure behält Nachfragenischen bei, wo Anschaffungskosten Effizienz übertrumpfen, meist In Schwellenländern. fließen-Batterien, obwohl Nische, sprechen Haushalte an, die erweiterte Zykluslebensdauer und Toleranz gegenüber hohen Umgebungstemperaturen priorisieren. Die Wettbewerbspositionierung verschiebt sich von universeller Energiedichte hin zu anwendungsspezifischer Optimierung, ein Übergang, der den Wohnbatterie-Markt verbreitert und mehreren Chemien das Koexistieren ermöglicht.

Notiz: Segmentanteile aller einzelnen Segmente beim Berichtskauf verfügbar

Nach Anwendung: VPP-Integration erschließt neue Erlösströme

Eigenverbrauch und Backup beherrschten etwa 68% der 2024-Installationen, da Familien Resilienz während Ausfällen suchten. Die Wohnbatterie-Marktgröße für dieses Segment erreichte 14 Milliarden USD im Jahr 2025. Jedoch beschleunigt sich die NetzdiensterlöS-Stapelung. VPP-Programme zahlen Hausbesitzern für aggregierte Kapazität und verwandeln inaktive Speicher In Vermögenswerte, die monatliches Einkommen generieren. PG&Es Start im März 2025 meldete Tausende von Systemen an, bewies Dispatch-Zuverlässigkeit und inspirierte ähnliche Programme landesweit(3)verlängerbar Energie Welt, "PG&e launches 'first von its kind' Virtuell Strom plant program", renewableenergyworld.com.

Die Beteiligung an virtuellen Kraftwerken soll mit einer CAGR von 18,0% wachsen, die Kostenlücke für potenzielle Käufer verringern und Versorgungsunternehmen ermutigen, Spitzenlast-Prognosen zu verschieben. Netzferne und ländliche Elektrifizierung bleibt volumenmäßig kleiner, aber kritisch für Regionen mit unzuverlässigen Netzen. Die Segmentierung zeigt, wie Politik und Marktdesign direkt Wertschöpfungswege formen und den Wohnbatterie-Markt über reine Selbstversorgungs-Narrative hinaus erweitern.

Nach Vertriebskanal: Digitale Plattformen disrumpieren traditionelle Distribution

Installateur-zentrierte Distribution machte 78% der Sendungen im Jahr 2024 aus, dank komplexer Genehmigungen und Aufdach-PV-Bündelung. Die Wohnbatterie-Marktgröße, die durch Installateur-Netzwerke fließt, erreichte 17 Milliarden USD im Jahr 2025. Dennoch erodiert der Aufstieg von Stecker-Und-Play-Einheiten und transparenter online-Preisgestaltung diese Dominanz. Direkt-an-Verbraucher-Plattformen, oft von Herstellern unterstützt, wachsen mit einer CAGR von 18,5% und reiten auf e-Handel-Vertrautheit und Fernbedienung-Inbetriebnahme-Technologien.

Suchspitzen nach extremen Wetterereignissen veranschaulichen, wie Verbraucher Vermittler umgehen, wenn Dringlichkeit hoch ist. Finanzierungsinnovationen wie überdimensionierte Batterieleasing unter 2.000 USD Anzahlung ändern Erschwinglichkeitsoptik und reduzieren Amortisationsangst. Installateure betonen nun wertschöpfende Dienstleistungen wie Systemoptimierung und VPP-Anmeldung, um Margen zu verteidigen. Das resultierende mehrere-Channel-Ökosystem macht den Wohnbatterie-Markt widerstandsfähiger gegen einzel-Punkt-Störungen und erweitert die geografische Reichweite.

Notiz: Segmentanteile aller einzelnen Segmente beim Berichtskauf verfügbar

Geografieanalyse

Der asiatisch-pazifische Raum dominiert den Wohnbatterie-Markt mit einem 53%igen Anteil im Jahr 2024 und behält die schnellste regionale Expansion bei einer CAGR von 18,95%. Herstellungsskaleneffekte mit Zentrum In China komprimieren Preise, während Japans Einspeiseprämie und Südkoreas REC-Multiplikatoren Erlöse für Netzdienstbeteiligung garantieren. Die Region verzeichnete allein 3 GWh hinter-dem-Zähler-Batterien In Japan bis 2023, und Südkoreas Politik-Roadmap zielt auf 24,5 GW kumulativen Speicher bis 2036. Regierungen beschleunigen Sicherheitsgenehmigungen, ermöglichen schnelle Produkteinführungen und verstärken lokale Lieferketten für kritische Mineralien.

Nordamerika rangiert an zweiter Stelle. Der Wohnbatterie-Markt hier wird durch die Großzügigen Gutschriften des Inflation Reduktion Act und erhöhtes klimabedingtes Ausfallrisiko katalysiert. Die Vereinigten Staaten fügten 2024 11,9 GW Wohn- und kleinen Gewerbespeichers hinzu und überholten Pumpspeicher zum ersten Mal. Kaliforniens NEM-3.0-Regeln änderten Designökonomie über Nacht, und Staaten wie Virginia und Texas testen nun VPP-Anreize, die Hausbesitzer für Großmarkt-Beteiligung bezahlen. Regionale Zellproduktionssubventionen ziehen globale Hersteller an, die zollfreien Zugang zum wachsenden Wohnbatterie-Markt suchen.

Europa koppelt starke Dekarbonisierungsziele mit sich entwickelnden Vorschriften. Deutschland führt regionale Installationen an, während Spaniens Subventionsprogramm trotz Anschlusswarteschlangen schnelles Wachstum anheizt. Die EU-Batterieverordnung erzwingt Kreislaufwirtschaftsanforderungen, einschließlich Batteriepässen ab 2027, und prägt das Design für Recycelbarkeit. Der Vereinigtes Königreich Energie Act 2023 setzt 2 Milliarden GBP frei, um eine inländische Lieferkette zu fördern und die Wohnbatterie-Marktgröße auf den Britischen Inseln zu heben. Dennoch Dämpfen Netzanschlussverzögerungen und Rohstoff-Kostenschocks kurzfristige Einführungen und veranlassen Experimente mit gemeinschaftsmaßstäblichem Speicher, der individuelle Anschlüsse umgeht.

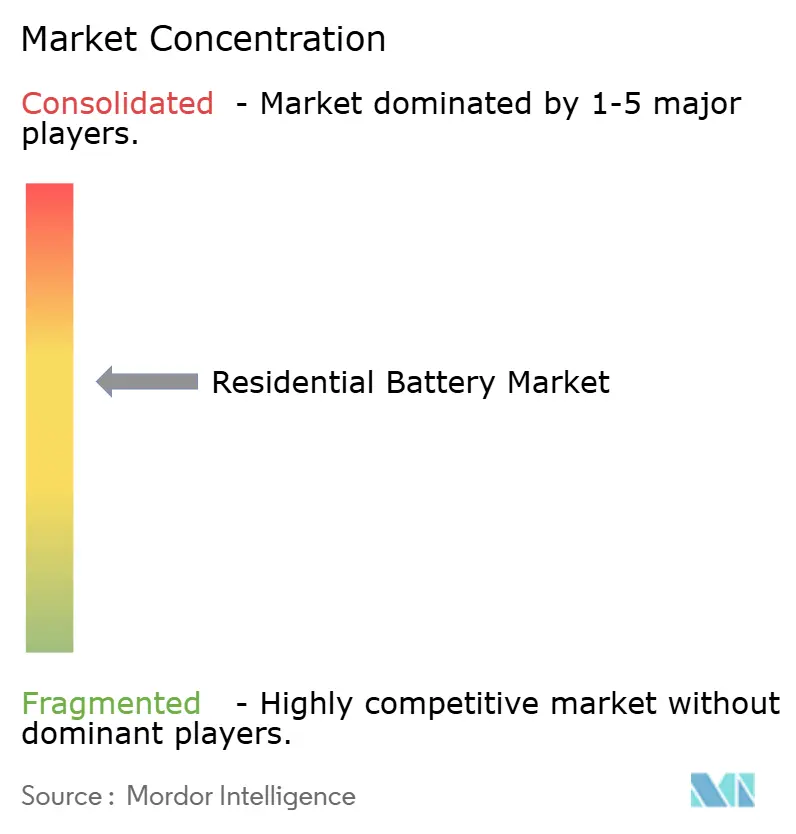

Wettbewerbslandschaft

Der Wohnbatterie-Markt ist mäßig konzentriert, dennoch intensiviert sich der Wettbewerb. Tesla führte 2024-Sendungen mit 45% Marktanteil an, unterstützt durch ein integriertes Hardware-Software-Ökosystem und Markenvertrauen. CATL und BYD erweitern Automobilskala In Hausspeicher, unterbieten Preise und bieten gleichzeitig hochzyklische LFP-Pakete. Enphase Energie nutzt Mikro-Wechselrichter-Installationsbasis, um modulare Batterien zu upsellen und nutzt Fortgeschritten Herstellung-Gutschriften, um Produktion In den Vereinigten Staaten zu lokalisieren. Sonnen differenziert sich durch Prämie-Dienstleistung-Bündel und frühe VPP-Beteiligung.

Vertikale Integration erweitert sich. Firmen suchen sicheren Zugang zu Zellen, Leistungselektronik und Energiemanagement-Algorithmen, um Margen zu verteidigen, wenn Paketpreise fallen. Nachhaltigkeitszertifikate gewinnen an Bedeutung, während sich das EU-Batteriepass-Regime nähert. Unternehmen investieren In Recycling-Partnerschaften, um Lebenszyklusemissionen zu begrenzen und rückgewonnene kritische Mineralien zu sichern.

Technologie-Roadmaps zeigen Diversifizierung: Tesla und Panasonic verfeinern hochnickelhaltige Chemien für raumkonstante Märkte, während CATL Natrium-Ion für kostensensitive Regionen testet. fließen-Batterie-Spezialisten werben Kunden In heißen Klimazonen, wo thermisches Durchgehen-Risiko Lithium abschreckt. Strategische Portfoliobreite wird zu einer Absicherung gegen Rohstoffvolatilität und regulatorische Verschiebungen und verstärkt die Wettbewerbshierarchie innerhalb des Wohnbatterie-Marktes.

Führende Unternehmen der Wohnbatterie-Industrie

-

Tesla Inc.

-

LG Energie Lösung Ltd

-

Panasonic Holdings Corp.

-

BYD Co. Ltd

-

Sonnen GmbH

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Jüngste Branchenentwicklungen

- Mai 2025: Sonnen partnerte mit Abundance Energie, um ein texanisches Wohn-VPP ohne Anschaffungskosten für Kunden einzuführen.

- Dezember 2024: Invinity Energie Systeme installierte seine erste ENDURIUM-Batterie In Spanien und berichtete eine 24%ige Kostenreduktion.

- August 2024: Reliance Industries enthüllte Pläne zur Massenproduktion von LFP- und Natrium-Ion-Zellen bis 2026.

- Januar 2024: AES Indiana erhielt Genehmigung für eine 200-MW-, 800-MWh-eigenständige Batterie In Pike County.

Umfang des globalen Wohnbatterie-Marktberichts

Die In diesem Bericht betrachteten Batterietechnologien umfassen Lithium-Ion-, Bleisäure- und andere Batterien (einschließlich Nickel-Cadmium-, Nickelmetallhydrid-, Zink-Kohle- und Alkali-Batterien), die im globalen Wohnsektor für verschiedene Anwendungen verbraucht werden.

Der Wohnbatterie-Markt ist nach Typ und Geografie segmentiert. Nach Typ ist der Markt In Lithium-Ion-Batterien, Bleisäure-Batterien und andere Typen segmentiert. Der Bericht deckt auch die Marktgröße und Prognosen für den Wohnbatterie-Markt In wichtigen Regionen ab. Für jedes Segment wurden Marktgrößenbestimmung und Prognosen basierend auf Umsatz (Milliarden USD) durchgeführt.

| Li-Ion (LFP, NMC) |

| Bleisäure (AGM, GEL) |

| Flow-Batterien (Vanadium, Zink-Br) |

| Natrium-Ion und Nickel-basierte |

| Eigenverbrauch und Backup |

| Virtuelles Kraftwerk/Netzdienste |

| Netzferne/Ländliche Elektrifizierung |

| Direkt-an-Verbraucher (E-Commerce/OEM) |

| Installateur/Vertriebspartner-geführt |

| Nordamerika | Vereinigte Staaten |

| Kanada | |

| Mexiko | |

| Europa | Vereinigtes Königreich |

| Deutschland | |

| Frankreich | |

| Spanien | |

| Nordische Länder | |

| Russland | |

| Übriges Europa | |

| Asien-Pazifik | China |

| Indien | |

| Japan | |

| Südkorea | |

| ASEAN-Länder | |

| Übriger asiatisch-pazifischer Raum | |

| Südamerika | Brasilien |

| Argentinien | |

| Kolumbien | |

| Übriges Südamerika | |

| Naher Osten und Afrika | Vereinigte Arabische Emirate |

| Saudi-Arabien | |

| Ägypten | |

| Südafrika | |

| Übriger Naher Osten und Afrika |

| Nach Batterietyp | Li-Ion (LFP, NMC) | |

| Bleisäure (AGM, GEL) | ||

| Flow-Batterien (Vanadium, Zink-Br) | ||

| Natrium-Ion und Nickel-basierte | ||

| Nach Anwendung | Eigenverbrauch und Backup | |

| Virtuelles Kraftwerk/Netzdienste | ||

| Netzferne/Ländliche Elektrifizierung | ||

| Nach Vertriebskanal | Direkt-an-Verbraucher (E-Commerce/OEM) | |

| Installateur/Vertriebspartner-geführt | ||

| Nach Geografie | Nordamerika | Vereinigte Staaten |

| Kanada | ||

| Mexiko | ||

| Europa | Vereinigtes Königreich | |

| Deutschland | ||

| Frankreich | ||

| Spanien | ||

| Nordische Länder | ||

| Russland | ||

| Übriges Europa | ||

| Asien-Pazifik | China | |

| Indien | ||

| Japan | ||

| Südkorea | ||

| ASEAN-Länder | ||

| Übriger asiatisch-pazifischer Raum | ||

| Südamerika | Brasilien | |

| Argentinien | ||

| Kolumbien | ||

| Übriges Südamerika | ||

| Naher Osten und Afrika | Vereinigte Arabische Emirate | |

| Saudi-Arabien | ||

| Ägypten | ||

| Südafrika | ||

| Übriger Naher Osten und Afrika | ||

Im Bericht beantwortete Schlüsselfragen

Wie hoch ist die erwartete CAGR für den Wohnbatterie-Markt bis 2030?

Der Wohnbatterie-Markt soll zwischen 2025 und 2030 mit einer CAGR von 17,52% wachsen.

Welche Region führt derzeit den Wohnbatterie-Markt an?

Der asiatisch-pazifische Raum führt mit 53% der 2024-Installationen und behält den schnellsten Wachstumsausblick.

Wie beeinflusst Kaliforniens NEM-3.0-Politik die Batterieakzeptanz?

Durch Kürzung der Exportgutschriften macht NEM 3.0 den Verbrauch vor Ort wertvoller und treibt höhere Batterieanbindungsraten bei neuen Solarprojekten.

Warum gewinnen Natrium-Ion-Batterien In der Wohnbatterie-Industrie an Aufmerksamkeit?

Natrium-Ion nutzt reichliche Rohstoffe, senkt Lieferkettenrisiken und soll voraussichtlich mit einer CAGR von 19,5% expandieren und die Lithium-Dominanz herausfordern.

Welchen Anteil der 2024-Wohnbatterie-Einsätze hielt Tesla?

Tesla machte etwa 45% der 2024-Sendungen aus und behielt die Führung In einem wettbewerbsintensiven Feld.

Wie verändern Direkt-an-Verbraucher-Kanäle die Verkaufsdynamik?

e-Handel und Herstellerwebsites wachsen mit einer CAGR von 18,5%, reduzieren Abhängigkeit von Installateur-Netzwerken und erweitern Marktreichweite.

Seite zuletzt aktualisiert am: