Marktgröße und Marktanteil für Rechenzentrum-Konstruktion

Marktanalyse für Rechenzentrum-Konstruktion von Mordor Intelligence

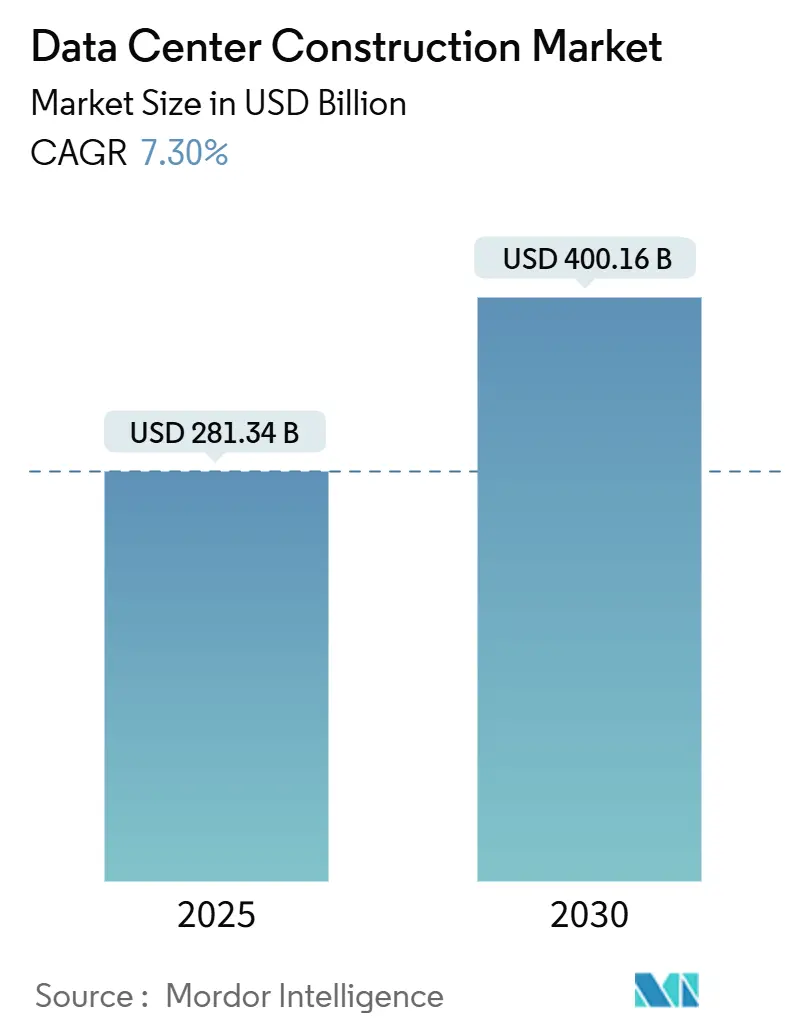

Die Marktgröße für Rechenzentrum-Konstruktion wird voraussichtlich 281,34 Milliarden USD im Jahr 2025 betragen und bis 2030 auf 400,16 Milliarden USD ansteigen, mit einer CAGR von 7,30 % während 2025-2030. Die Expansion spiegelt die steigende Nachfrage nach KI-bereiten Kapazitäten, weit verbreitete Cloud-Migration und Edge-Bereitstellungen wider, die digitale Infrastruktur näher zu den Nutzern bringen. Die Kapitalausgaben von Hyperscale-Betreibern sind erheblich gestiegen und haben sich in eine robuste globale Konstruktionspipeline übersetzt, die standardisierte, wiederholbare Baumodelle begünstigt. Dennoch verlängern Lieferkettenunterbrechungen bei Transformatoren und Schaltanlagen die Lieferzeiten auf mehr als 120 Wochen, bedrohen die Terminsicherheit und erhöhen das Projektrisiko. Paralleler regulatorischer Druck auf Energieeffizienz drängt Eigentümer dazu, vor Ort befindliche erneuerbare Energien und Wärmerückgewinnungssysteme von Projektbeginn an zu integrieren, was die Designkomplexität erhöht, aber auch den Zugang zu schnell wachsenden Pools grüner Anleihenfinanzierung eröffnet.

Wichtige Berichtskennzahlen

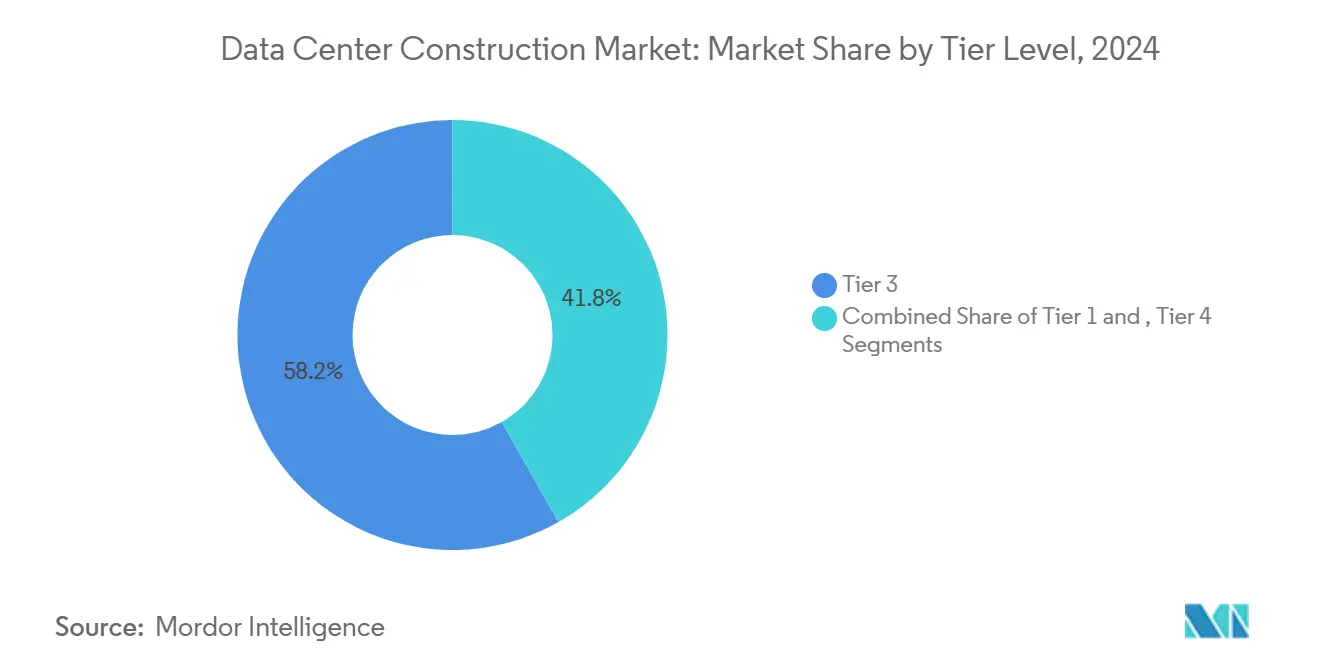

- Nach Tier-Klassifizierung erfassten Tier-3-Anlagen 58,2 % des Marktanteils für Rechenzentrum-Konstruktion im Jahr 2024, während Tier 4 mit einer CAGR von 7,8 % bis 2030 wachsen soll.

- Nach Rechenzentrum-Typ hielt Colocation 54,3 % Umsatzanteil in 2024; selbst errichtete Hyperscaler werden mit 8,5 % CAGR bis 2030 expandieren.

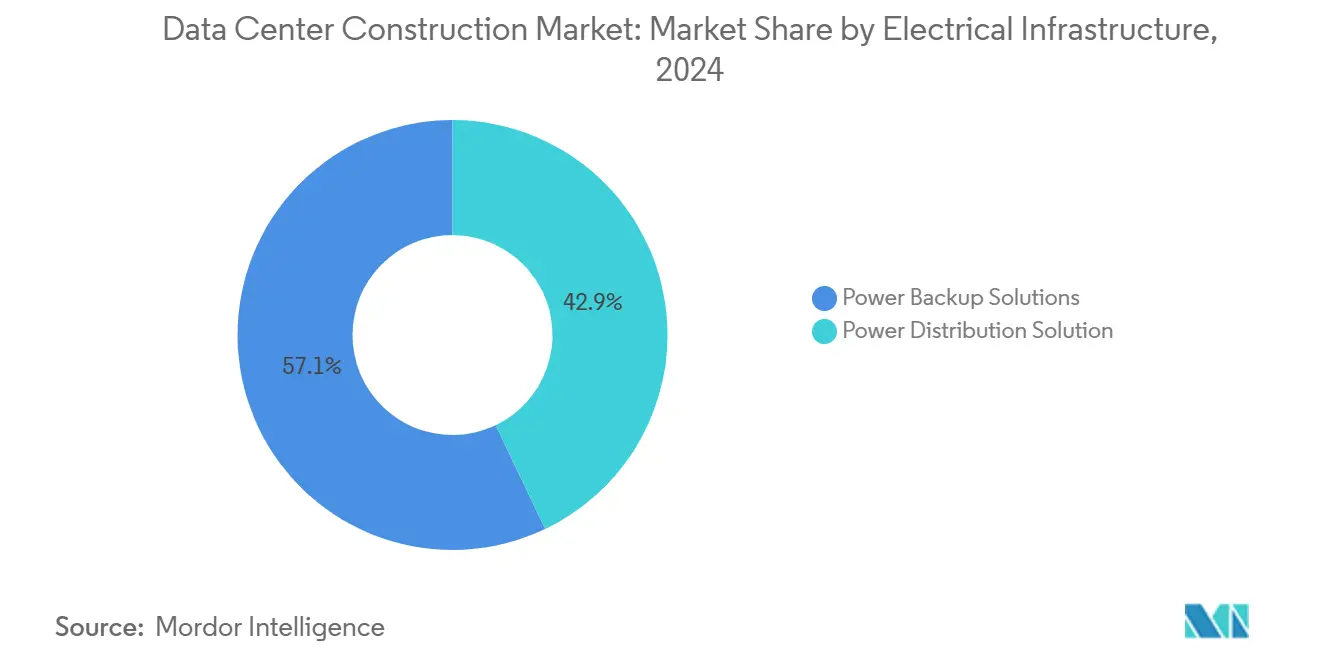

- Nach elektrischer Infrastruktur beherrschten Notstromsysteme einen Anteil von 57,1 % der Marktgröße für Rechenzentrum-Konstruktion in 2024, während Stromverteilungslösungen zwischen 2025-2030 mit einer CAGR von 9,3 % steigen werden.

- Nach mechanischer Infrastruktur machten Kühlsysteme 42,7 % der Marktgröße für Rechenzentrum-Konstruktion in 2024 aus; Server- und Speicheruntersektionen werden mit 8,3 % CAGR bis 2030 voranschreiten.

- Nach Geografie hielt Nordamerika 24,5 % Anteil in 2024; Asien-Pazifik wird voraussichtlich die schnellste CAGR von 9,7 % bis 2030 verzeichnen.

Globale Markttrends und Einblicke für Rechenzentrum-Konstruktion

Auswirkungsanalyse der Treiber

| Treiber | (~)% Auswirkung auf CAGR-Prognose | Geografische Relevanz | Auswirkungszeitleiste |

|---|---|---|---|

| Wachsende Cloud-Anwendungen, KI und Big-Data-Arbeitslasten | +2.1% | Global, mit Konzentration in Nord- amerika und Asien-Pazifik | Langfristig (≥ 4 Jahre) |

| Beschleunigte Einführung von Hyperscale- Anlagen | +1.8% | Nordamerika und EU primär, Asien-Pazifik aufstrebend | Mittelfristig (2-4 Jahre) |

| Steigende Edge-Computing-Aufbauten in der Nähe von Bevölkerungszentren | +1.2% | Globale städtische Zentren, frühe Gewinne in APAC-Metropolen | Mittelfristig (2-4 Jahre) |

| Mandate für erneuerbare Energien prägen Anlagendesign | +0.9% | EU-Regulierungsführerschaft, Nord- amerika folgt | Langfristig (≥ 4 Jahre) |

| Vorgefertigte/modulare Bauten verkürzen Zeit bis zur Marktreife | +0.7% | Globale Einführung, fortgeschrittene Bereitstellung in Nordamerika | Kurzfristig (≤ 2 Jahre) |

| ESG-verknüpfte Green-Bond-Finanzierung erschließt Kapitalausgaben | +0.6% | Nordamerika und EU primäre Märkte | Mittelfristig (2-4 Jahre) |

| Quelle: Mordor Intelligence | |||

Wachsende Cloud-Anwendungen, KI und Big-Data-Arbeitslasten

Hochdichte-KI-Racks erfordern nun 50-100 kW pro Rack und verändern damit grundlegend Designbriefs, wobei sie Flüssigkeitskühlung gegenüber Legacy-Luftsystemen bevorzugen.[1]Microsoft Corporation, \"AI Infrastructure Investment Update 2025, \" microsoft.com Microsoft allein hat 80 Milliarden USD an CAPEX für 2025 für KI-Infrastruktur vorgesehen, was Bauunternehmen dazu anregt, Gigawatt-große Campus mit redundanten 400-kV-Leitungen und vor Ort befindlichen Umspannwerken zu entwickeln. Die Kupfernachfrage für diese Bauten beträgt bereits das Sechsfache des Niveaus herkömmlicher Cloud-Anlagen, was ein wachsendes Spezialhandwerkssegment für die Installation fortschrittlicher Wärmemanagementsysteme unterstützt. Projekte wie Crusoes 1,2-GW-Campus in Texas veranschaulichen, wie der Markt für Rechenzentrum-Konstruktion traditionelle Konstruktionspraktiken strapaziert und modulare Blöcke, Megawatt-Klasse-Immersionstanks und schnelle Genehmigungsstrategien erfordert, die mit KI-Compute-Roadmaps Schritt halten.

Beschleunigte Einführung von Hyperscale-Anlagen

Die Hyperscale-Kapazität wird sich bis 2030 voraussichtlich verdreifachen und den größten Teil der weltweit hinzugefügten zusätzlichen Quadratmeterzahl ausmachen. Turner Constructions 2-Milliarden-USD-Vantage-Anlage in Ohio mit 192 MW IT-Leistung verkörpert den standardisierten, wiederholbaren Bauansatz, der Stückkosten durch Mengenbeschaffung und vorgefertigte Skids senkt. Während das Modell Skaleneffekte sichert, konzentriert es die Aktivität auf stromreiche Märkte, verschärft die Arbeitskräfteverfügbarkeit und treibt Lohnprämien über 20 % in Regionen wie Nord-Virginia und Dublin. Finanzstrukturen hängen von milliardenschweren Stromabnahmeverträgen ab, was bedeutet, dass Versorgungsinterconnection-Warteschlangen und Ziele für saubere Energie oft die Konstruktionsphasen diktieren.[2]Siemens AG, \"Compass Datacenters Framework Agreement, \" siemens.com

Steigende Edge-Computing-Aufbauten in der Nähe von Bevölkerungszentren

Latenzkritische Dienste erfordern Mikroanlagen von 1-10 MW, die sich innerhalb von 50 km dichter städtischer Gebiete befinden, was Auftragnehmer dazu veranlasst, Lagerhäuser, Parkstrukturen und Einzelhandelsgebäude in gehärtete IT-Knoten umzuwandeln. Kevlinx' 32-MW-Standort in Brüssel erreicht eine Latenz von unter 5 ms zu Paris, Frankfurt und Amsterdam, ein Ergebnis, das vertikale Rack-Layouts, Akustikabschirmung und gemeindefreundliche Fassaden priorisiert. Städtische Zonierung fügt Komplexitätsschichten hinzu, wobei 53 US-Gemeinden Lärm- oder Erscheinungsverordnungen erlassen haben, die Geräteauswahl und Fassadenmaterialien beeinflussen. Konstruktionsprogramme setzen daher auf modulare Kits, die für seismische und Brandschutzvorschriften vorab genehmigt sind, um Inbetriebnahmezeiten auf unter 30 Wochen zu verkürzen, ein Vorteil, der von Telekommunikationsbetreibern, die schnelle 5G-Edge-Kapazität suchen, zunehmend geschätzt wird.

Mandate für erneuerbare Energien prägen Anlagendesign

Die EU-Energieeffizienzrichtlinie verpflichtet Rechenzentren über 100 kW zur Offenlegung jährlicher Energiekennzahlen und drängt Eigentümer dazu, vor Ort befindliche Solar-, Batteriespeicher- und Abwärmenutzung in den frühesten Designphasen zu integrieren.[3]Europäische Kommission, \"EU Energy Policy, \" energy.ec.europa.euKaliforniens Climate Corporate Data Accountability Act erweitert ähnliche Transparenz auf US-Betreiber ab 2026. Metas geothermisch betriebener Campus in New Mexico demonstriert die Konvergenz von Konstruktions- und erneuerbaren Infrastrukturdisziplinen, wobei 2,5 MWh Lithium-Ionen-Speicher mit 50 MW direkten Luftaufnahme-Wärmesenken kombiniert werden, um den Netzverbrauch zu kompensieren. Projekte, die eine PUE unter 1,15 erreichen, sichern sich Vorzugsfinanzierungssätze bei grünen Anleihen und fügen einen Kapitalmarktanreiz für effizientes Design hinzu.

Auswirkungsanalyse der Beschränkungen

| Beschränkung | (~)% Auswirkung auf CAGR-Prognose | Geografische Relevanz | Auswirkungszeitleiste |

|---|---|---|---|

| Eskalierende Immobilien-, Installations- und Wartungskosten | -1.4% | Global, akut in Nordamerika und EU-Stadtzentren | Kurzfristig (≤ 2 Jahre) |

| Strengere Energieverbrauchs- und Kohlenstoff-Compliance-Limits | -0.8% | EU-Regulierungsführerschaft, global expandierend | Mittelfristig (2-4 Jahre) |

| Mangel an qualifizierten Arbeitskräften für fortschrittliche Flüssigkeitskühlung | -0.9% | Global, besonders akut in Nordamerika | Kurzfristig (≤ 2 Jahre) |

| Lieferkettenvolatilität bei hochkapazitiven Stromgeräten | -1.1% | Globale Lieferketten, regionale Variationen | Mittelfristig (2-4 Jahre) |

| Quelle: Mordor Intelligence | |||

Eskalierende Immobilien-, Installations- und Wartungskosten

Arbeitskräftemangel überlagert mit einer 20%igen Lohnprämie für Elektriker und Rohrinstallateur in Nord-Virginias 3,5-GW-Cluster beschränkt die Auftragnehmerverfügbarkeit und verlängert Projektpläne. Entwickler erkunden zunehmend sekundäre Metropolen wie Phoenix und Madrid, wo Land und Strom vergleichsweise günstig bleiben. Mengenabnahmeverträge für Stahlträger und Schaltanlagen plus langfristige Absicherungen bei Kupfer untermauern nun Kostenkontrollstrategien bei Firmen wie DPR Construction, die einen 100-MW-Campus in Texas zu einem Festpreis trotz volatiler Rohstoffeinsätze fertigstellte. Stahlrahmung bleibt kostenvorteilhaft, mit 20-jährigen Lebenszyklusausgaben von 350.000 USD verglichen mit 670.000-1,1 Millionen USD für traditionelle Betonschalen.

Lieferkettenvolatilität bei hochkapazitiven Stromgeräten

Lieferzeiten für 230-kV-Transformatoren schwollen nach 2020 auf 115-130 Wochen an, da Elektrifizierungsprojekte die Herstellungskapazität belasteten und kornorientierte Stahlpreise mehr als verdoppelten. Neunzig Prozent der in Investorenbesitz befindlichen US-Versorgungsunternehmen berichten über mittleres bis hohes Transformatormangel-Risiko, was zu Frühbeschaffungsklauseln und alternativen Designs führt, die große Einheiten in parallele 60-MVA-Module aufteilen, die leichter zu beschaffen sind. Hitachi Energys 250-Millionen-USD-Kapazitätserweiterung zielt darauf ab, den Rückstand bis 2027 zu beheben, aber Zwischenbeschränkungen zwingen Bauunternehmer dazu, Bestellungen im schematischen Designstadium zu erteilen und knappe Slots Monate vor dem Spatenstich zu blockieren. Ähnliche Volatilität betrifft Flüssigkeitskühlungsverteiler und CRAH-Lüftermotoren und spornt modulare Stromräume und dual-gelieferte Materiallisten als Standard-Risikominderungstaktiken an.

Segmentanalyse

Nach Tier-Typ: Missionskritisches Tier 4 treibt Premium-Wachstum

Tier-3-Anlagen behielten 58,2 % des Marktanteils für Rechenzentrum-Konstruktion in 2024 und verstärkten ihre Rolle als De-facto-Unternehmensstandard dank ausgewogener Redundanz und Kapitalausgaben-Profile. Währenddessen wird die Tier-4-Nachfrage mit einer CAGR von 7,8 % bis 2030 wachsen, da Banken, Börsen und öffentliche Cloud-Mandate Prämien für 99,995 % Betriebszeit zahlen. Tier-4-Projekte verdoppeln oft die Konstruktionskomplexität: duale Versorgungsleitungen, 2N-Stromtrains und unterteilte Brandzonen erhöhen Budgets um bis zu 70 % über Tier-2-Blaupausen. Turner Constructions modularer Tier-4-Bau in North Carolina reduzierte die Inbetriebnahmezeit um 15 % durch fabrikgetestete Strom-Pods und veranschaulicht, wie Innovation die Kostenescalation mildert.

Entwickler wägen auch Lebenszyklusökonomie ab. Der Markt für Rechenzentrum-Konstruktion sieht daher steigende Design-Build-Konsortien, die mechanische, elektrische und Steuerungen integrieren, um Tier 4 bei erster Inbetriebnahme zu zertifizieren. Vorgefertigte Kühler und containerisierte USV-Segmente ermöglichen Skalierung ohne Tier-4-Compliance zu opfern und unterstützen Mehrphasen-Rollouts, die Ausgaben mit Nachfragewachstum abgleichen.

Notiz: Segmentanteile aller einzelnen Segmente bei Berichtsanschaffung verfügbar

Nach Rechenzentrum-Typ: Hyperscaler fordern Colocation-Dominanz heraus

Colocation behielt 54,3 % des Umsatzes 2024 und unterstreicht ihr Wertversprechen von Multi-Tenant-Flexibilität und Marktgeschwindigkeit. Jedoch werden selbst errichtete Hyperscaler mit 8,5 % CAGR bis 2030 erweitern und strategische Bewegungen von Cloud-Giganten widerspiegeln, Kerninfrastruktur zu besitzen. Der 10-Milliarden-USD-Meta-Louisiana-Campus nutzt ein 4-Millionen-Quadratfuß-Layout, das KI-Trainings-Clustern gewidmet ist und von einem 600-MW-Solar-PPA unterstützt wird, und unterstreicht, wie Skalenökonomie zu Eigentümer-Betreiber-Modellen neigt. Colocation-Betreiber reagieren, indem sie Build-to-Suit-Hallen und flüssigkeitskühlbereite Etagen anbieten und Relevanz inmitten von Hyperscale-Expansion bewahren.

Konstruktionsmodalitäten divergieren. Colocation-Hallen erfordern flexible Käfiglayouts, Heißgang-Eindämmung und geteilte Meet-Me-Räume, die diverse Mieterdichten aufnehmen. Hyperscaler bevorzugen stattdessen 12-MW-Blöcke, die in Keks-Cutter-Manier repliziert werden, um Kapitalausgaben pro MW um 20 % zu senken. Fabrikassemblierte Stahlrahmen kommen vor Ort vorgeschweißt an und reduzieren Aufstellungszeiten auf drei Wochen für ein 30-MW-Gebäude. Daher segmentiert der Markt für Rechenzentrum-Konstruktion zunehmend EPC-Lieferanten in milliardenschwere globale Rahmenverträge für Hyperscaler und regionale Rahmen für Edge- und Unternehmensnachfrage.

Nach elektrischer Infrastruktur: Innovation der Stromverteilung beschleunigt

Notstromsysteme erfassten 57,1 % Anteil der Marktgröße für Rechenzentrum-Konstruktion in 2024 und spiegelten unverzichtbare USV- und Dieselgenerator-Ausgaben wider. Zukunftsorientierte Designs betonen Mittelspannungs-USV-Topologien gepaart mit Lithium-Ionen-Batterien, die den Footprint um 50 % reduzieren und die Laufzeit auf 5 Minuten für KI-Beschleuniger verlängern. Stromverteilungslösungen werden voraussichtlich die Gesamtausgaben mit 9,3 % CAGR übertreffen, angetrieben von 48-VDC-Busways, Rücktür-Stromregalen und intelligenter Zweigstromkreismessung.

Die Crusoe Energy KI-Anlage integriert 26-kV-Zuleitungen direkt auf Immersionstanks, die 100.000 GPUs beherbergen, und veranschaulicht, wie hochdichte Computer elektrische Layouts umgestalten. Auftragnehmer bauen nun Schaltschränke in ISO-Containern vor, die mit redundanten PXIe-Steuerungen ausgestattet sind, und versenden sie für Plug-and-Play-Verbindungen vor Ort. Dieser Trend erhöht die Nachfrage nach Elektrikern, die in Mittelspannungs-Lichtbogen-Flash-Koordination und faseroptischer CT-Messung qualifiziert sind, und verschärft den bereits 2025 sichtbaren Arbeitskräftemangel.

Nach mechanischer Infrastruktur: Kühlsysteme führen thermische Revolution

Kühlsysteme umfassten 42,7 % der mechanischen Zuweisungen in 2024, da die Server-Wärmedichte anstieg. KI-Beschleuniger produzieren konzentrierte heiße Stellen, die 1.000 W pro Chip überschreiten, was die Einführung von Direct-to-Chip-Flüssigkeitsschleifen und Immersionstanks fördert. Mechanische Server- und Speicherausgaben werden voraussichtlich mit 8,3 % CAGR steigen und Chassis-Redesigns widerspiegeln, die für Kaltplatten-Verteiler optimiert sind, die Pumpenstrom um 25 % reduzieren.

LiquidStacks Kühlmittelverteilungseinheiten erreichen PUE-Niveaus nahe 1,02 und validieren den Business Case trotz höherer Vorlaufkosten. Bauunternehmer müssen daher Edelstahl-Header, Leckerkennung-Fasermatten und redundante Trockenkühler aufnehmen. Vorgefertigte Kühlmodule verkürzen Feldschweißzeiten und standardisieren Qualität, wodurch eine der größten Quellen von Inbetriebnahmeverzögerungen gemildert wird. In China reduzierte Huaweis 232-Vorfabrikat-Modul-Projekt vor Ort befindlichen Abfall um 80 % und wurde in sechs Monaten fertiggestellt, was demonstriert, wie modulare mechanische Systeme über Geografien skalieren.

Geografieanalyse

Deutschland steht als Eckpfeiler des europäischen Marktes für Rechenzentrum-Konstruktion und beherrscht etwa 6 % der globalen Marktgröße für Rechenzentrum-Konstruktion in 2024. Die robuste digitale Infrastruktur des Landes, besonders konzentriert in Hauptzentren wie Frankfurt, Berlin und Hamburg, zieht weiterhin erhebliche Investitionen von globalen Technologiegiganten an. Das Engagement der Nation für nachhaltige Rechenzentrum-Entwicklung ist durch strenge Energieeffizienzvorschriften und die zunehmende Einführung erneuerbarer Energiequellen evident. Frankfurt insbesondere hat sich als kritisches digitales Zentrum herauskristallisiert und profitiert von seiner zentraleuropäischen Lage und umfangreichen Glasfaserverbindung. Die Rechenzentrum-Landschaft des Landes wird weiter durch sein fortschrittliches technologisches Ökosystem, qualifizierte Arbeitskräfte und stabiles politisches Umfeld gestärkt. Deutsche Rechenzentren konzentrieren sich zunehmend auf innovative Kühltechnologien und nachhaltige Konstruktionspraktiken und setzen neue Standards für Umweltverantwortung in der Industrie.

Wettbewerbslandschaft

Der Markt für Rechenzentrum-Konstruktion bleibt mäßig fragmentiert. Turner Construction, DPR Construction und AECOM verankern die oberste Ebene mit tiefen Hyperscale-Referenzen und Design-Build-Liefermodellen und sichern mehrjährige Rahmenverträge. M&A-Appetit intensivierte sich 2024, als strategische Akteure vertikale Integration jagten: Eatons 1,4-Milliarden-USD-Kauf von Fibrebond brachte modulare Stahlfertigung intern, während Siemens mit Compass Datacenters für maßgeschneiderte Elektroräume kooperierte, die Konstruktionszyklen auf neun Monate reduzierten.

Regionale Spezialisten wie Skanska und Samsung C&T verteidigen ihren Anteil durch lokale regulatorische Expertise und Arbeitsnetzwerke. Diese Firmen kooperieren zunehmend mit globalen EPCs in Joint Ventures für Megaprojekte wie Brookfields 10-Milliarden-USD-schwedischen KI-Campus und balancieren globale Beschaffungsskalierung mit lokaler Ausführungskompetenz. Währenddessen gewinnen Disruptoren einschließlich Clayco Compute und Cupix durch digitale Zwillinge und Reality-Capture-Technologie zur Verbesserung der Feldproduktivität Teile von Edge- und Retrofit-Bereichen, die zuvor von etablierten Unternehmen dominiert wurden.

Branchenführer für Rechenzentrum-Konstruktion

-

AECOM

-

Turner Construction Co.

-

DPR Construction

-

Jacobs Solutions Inc.

-

Skanska AB

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Jüngste Branchenentwicklungen

- Juni 2025: Amazon bestätigte eine Investition von 20 Milliarden USD für Pennsylvania-Campus neben Kernkraftwerken, wodurch 1.250 Arbeitsplätze geschaffen werden.

- Juni 2025: Vantage Data Centers schloss eine EUR 720 Millionen (821 Millionen USD) Asset-Backed-Securitization-Finanzierung für vier deutsche Standorte im Wert von 1 Milliarde USD ab.

- Juni 2025: Brookfield enthüllte einen 10-Milliarden-USD-KI-Rechenzentrum-Plan in Schweden mit dem Ziel einer 600-MW-Kapazität mit erneuerbaren Energien.

- Mai 2025: BSO startete DataOne, einen 15-MW-französischen Campus, der bis 2028 auf 400 MW mit 100 % erneuerbaren Energien und 1,06-1,15 PUE skalierbar ist.

Globaler Berichtumfang für Rechenzentrum-Konstruktion

Rechenzentrum-Konstruktion kombiniert physische Prozesse, die zur Konstruktion einer Rechenzentrum-Anlage verwendet werden. Sie verknüpft Konstruktionsstandards mit betrieblichen Umgebungsanforderungen für Rechenzentren.

Der globale Markt für Rechenzentrum-Konstruktion ist segmentiert nach Infrastruktur (elektrische Infrastruktur (Stromverteilungslösung (PDU, Transferschalter, Schaltanlagen, Strompanels und -komponenten, andere)), Notstromlösung (USV, Generatoren), Service - Design & Beratung, Integration, Support & Wartung)), (mechanische Infrastruktur (Kühlsysteme (Immersionskühlung, Direct-to-Chip-Kühlung, Hintertür-Wärmetauscher, In-Row- und In-Rack-Kühlung)), Racks, andere mechanische Infrastruktur)), allgemeine Konstruktion)), nach Tier-Typ (Tier 1 und 2, Tier 3 und Tier 4), nach Endnutzer (Bank-, Finanzdienstleistungs- und Versicherungswesen, IT und Telekommunikation, Regierung und Verteidigung, Gesundheitswesen und andere Endnutzer) und Geografie (Nordamerika, Europa, Asien-Pazifik, Lateinamerika sowie Naher Osten und Afrika). Die Marktgrößen und -prognosen werden in USD-Werten für alle oben genannten Segmente bereitgestellt.

| Tier 1 und 2 | Tier 3 | ||

| Tier 4 | |||

| Nach Rechenzentrum-Typ | Colocation | ||

| Selbst errichtete Hyperscaler (CSPs) | |||

| Enterprise und Edge | |||

| Nach Infrastruktur | Nach elektrischer Infrastruktur | Stromverteilungslösung | |

| Notstromlösungen | |||

| Nach mechanischer Infrastruktur | Kühlsysteme | ||

| Racks und Schränke | |||

| Server und Speicher | |||

| Andere mechanische Infrastruktur | |||

| Allgemeine Konstruktion | |||

| Service - Design und Beratung, Integration, Support und Wartung | |||

| Nach Geografie | Nordamerika | Vereinigte Staaten | |

| Kanada | |||

| Mexiko | |||

| Südamerika | Brasilien | ||

| Argentinien | |||

| Restliches Südamerika | |||

| Europa | Deutschland | ||

| Vereinigtes Königreich | |||

| Frankreich | |||

| Italien | |||

| Spanien | |||

| Russland | |||

| Restliches Europa | |||

| Asien-Pazifik | China | ||

| Japan | |||

| Indien | |||

| Südkorea | |||

| Australien und Neuseeland | |||

| Restlicher Asien-Pazifik-Raum | |||

| Naher Osten und Afrika | Naher Osten | Golfkooperationsrat-Länder | |

| Türkei | |||

| Israel | |||

| Restlicher Naher Osten | |||

| Afrika | Südafrika | ||

| Ägypten | |||

| Nigeria | |||

| Restliches Afrika | |||

| Nach Tier-Typ | Tier 1 und 2 | Tier 3 | ||

| Tier 4 | ||||

| Nach Rechenzentrum-Typ | Colocation | |||

| Selbst errichtete Hyperscaler (CSPs) | ||||

| Enterprise und Edge | ||||

| Nach Infrastruktur | Nach elektrischer Infrastruktur | Stromverteilungslösung | ||

| Notstromlösungen | ||||

| Nach mechanischer Infrastruktur | Kühlsysteme | |||

| Racks und Schränke | ||||

| Server und Speicher | ||||

| Andere mechanische Infrastruktur | ||||

| Allgemeine Konstruktion | ||||

| Service - Design und Beratung, Integration, Support und Wartung | ||||

| Nach Geografie | Nordamerika | Vereinigte Staaten | ||

| Kanada | ||||

| Mexiko | ||||

| Südamerika | Brasilien | |||

| Argentinien | ||||

| Restliches Südamerika | ||||

| Europa | Deutschland | |||

| Vereinigtes Königreich | ||||

| Frankreich | ||||

| Italien | ||||

| Spanien | ||||

| Russland | ||||

| Restliches Europa | ||||

| Asien-Pazifik | China | |||

| Japan | ||||

| Indien | ||||

| Südkorea | ||||

| Australien und Neuseeland | ||||

| Restlicher Asien-Pazifik-Raum | ||||

| Naher Osten und Afrika | Naher Osten | Golfkooperationsrat-Länder | ||

| Türkei | ||||

| Israel | ||||

| Restlicher Naher Osten | ||||

| Afrika | Südafrika | |||

| Ägypten | ||||

| Nigeria | ||||

| Restliches Afrika | ||||

Wichtige Fragen, die im Bericht beantwortet werden

Was ist der aktuelle Wert des Marktes für Rechenzentrum-Konstruktion?

Der Markt beträgt 281,34 Milliarden USD in 2025 und wird voraussichtlich auf 400,16 Milliarden USD bis 2030 wachsen.

Welche Region expandiert am schnellsten in der Rechenzentrum-Konstruktion?

Asien-Pazifik führt das Wachstum mit einer prognostizierten CAGR von 9,7 % bis 2030 an, angetrieben von großen Investitionen in China, Indien und Südostasien.

Warum gewinnen Tier-4-Rechenzentren an Zugkraft?

Tier-4-Standorte bieten 99,995 % Betriebszeit und ziehen Sektoren wie Finanzhandel an, die Ausfallzeiten-Kosten über 100.000 USD pro Stunde gegenüberstehen.

Wie beeinträchtigen Lieferketteneinschränkungen Projekte?

Transformator-Lieferzeiten haben sich über 120 Wochen erstreckt und zwingen Eigentümer dazu, Bestellungen in frühen Designphasen zu platzieren und modulare elektrische Lösungen zu erkunden.

Welcher Konstruktionsansatz verkürzt Projektzeiten am effektivsten?

Vorgefertigte und modulare Bauten reduzieren Feldarbeit um etwa 30 % und haben es einigen Hyperscale-Projekten ermöglicht, neunmonatige Lieferpläne zu erreichen.

Seite zuletzt aktualisiert am: