Cloud-CDN-Marktanalyse

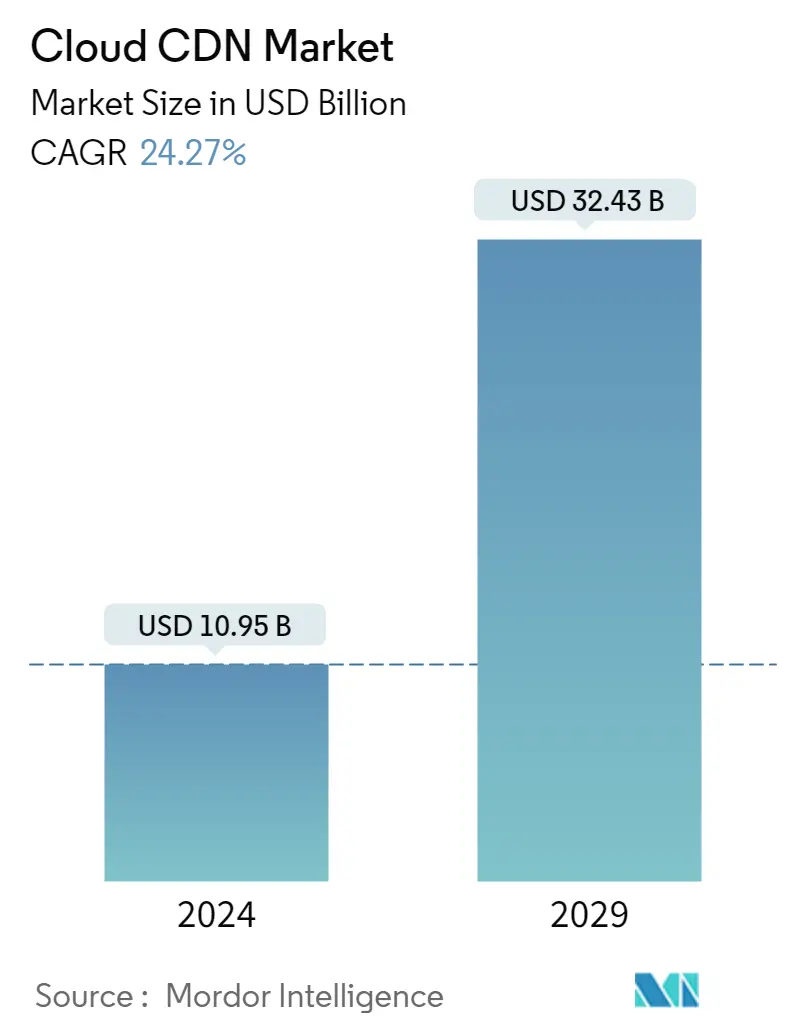

Die Größe des Cloud-CDN-Marktes wird im Jahr 2024 auf 10,95 Milliarden US-Dollar geschätzt und soll bis 2029 32,43 Milliarden US-Dollar erreichen, was einem durchschnittlichen jährlichen Wachstum von 24,27 % im Prognosezeitraum (2024–2029) entspricht.

- Die Cloud-Plattformen ermöglichen Benutzern die Bereitstellung von Diensten wie DDoS-Schutz (Distributed Denial of Service), Video-Streaming, Webanwendungs-Firewalls und E-Commerce-Optimierung.

- Die zunehmende Abhängigkeit von Cloud-Diensten, die Integration von IT-Anwendungen und -Diensten sowie die zunehmende Verbreitung mobiler und vernetzter Geräte in Verbindung mit der Verlagerung von Inhalten und Werbung in die Online-Welt sind einige Faktoren, die zum Wachstum des Cloud-CDN-Marktes im Laufe der Zeit beitragen würden Prognosezeitraum.

- Die steigende Nachfrage nach Inhaltsbereitstellung mit höheren Geschwindigkeiten wurde zu einem der wichtigsten Faktoren für das Wachstum des Cloud-CDN-Marktes.

- Da das Internet mittlerweile das Grundbedürfnis des Einzelnen darstellt, eröffnete das wachsende Volumen des Datenverbrauchs über das Internet eine potenzielle Chance für Cloud-CDN-Anbieter und beflügelte dadurch den Markt im Prognosezeitraum.

- Darüber hinaus ist die Einführung der Cloud in Unternehmen vor allem auf Flexibilität, Skalierbarkeit und Kosteneffizienz zurückzuführen. Seit dem Ausbruch von COVID-19 und den darauffolgenden Lockdowns verzeichnete der Netzwerkanbieter einen beispiellosen Anstieg des Verkehrsaufkommens. Es gab viele Bemühungen von Kommunikationsdienstanbietern (CSPs), die Netzwerkkapazität und Konnektivität zu erhöhen, während Video-Streaming-Anbieter Videos auf SD-Qualität herabstuften, um den Bandbreitenbedarf zu senken.

- Einigen Experten zufolge werden CDNs jedoch nur manchmal von Unternehmen optimal genutzt. Der Anbieter kann jedoch Einschränkungen in Bezug auf Abdeckung und Leistung haben, die Kunden möglicherweise prüfen müssen. Unternehmen neigen zur Überversorgung. Daher mussten sie bei der Entwicklung leistungsstarker und flexibler Content-Delivery-Sites, die für ihr Unternehmen unerlässlich sind, größere Kompromisse eingehen. Darüber hinaus stellt das Video sicherlich eine Herausforderung dar, da das Format bei Videos eine große Rolle spielt. Da iPads, Desktops und Laptops unterschiedliche Protokolle verwenden, kann das Zwischenspeichern eines Videos Probleme bereiten.

Cloud-CDN-Markttrends

Das E-Commerce-Segment wird voraussichtlich einen bedeutenden Anteil halten

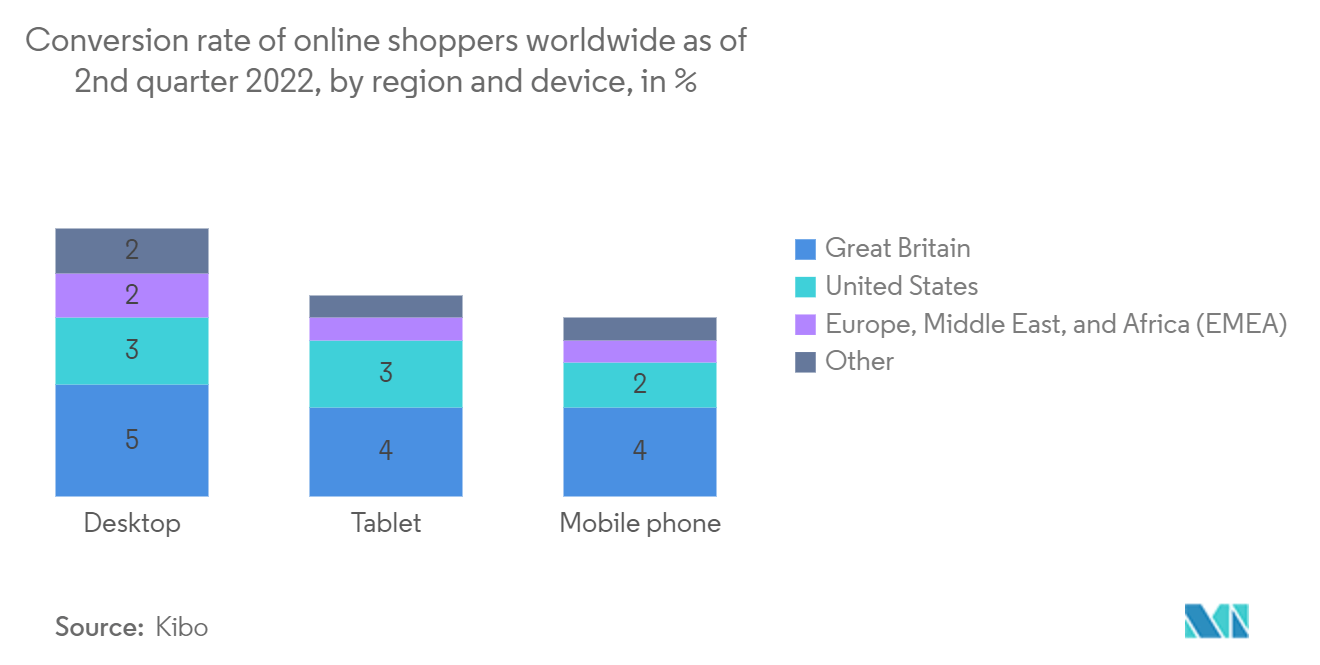

- Das E-Commerce-Segment ist in hohem Maße von der Bereitstellung von Inhalten an seine Endkunden abhängig. Zu den wichtigen Faktoren, die zum Wachstum eines E-Commerce-Segments beitragen, gehören unter anderem die Geschwindigkeit, mit der die Inhalte bereitgestellt werden, und das Benutzererlebnis. Daher ist es für sie zwingend erforderlich, sich für Lösungen wie Cloud CDN zu entscheiden, wodurch der Markt im Prognosezeitraum angekurbelt wird.

- Einige führende Marktteilnehmer wie SalesForce ermöglichen digitale Kunden mit der Salesforce Commerce Cloud, einem eingebetteten Content Delivery Network (eCDN). Dadurch können sie den Zugriff auf die Website und die Bereitstellung von Inhalten beschleunigen und dem Endbenutzer ein zuverlässiges und sicheres Online-Einkaufserlebnis bieten.

- Die zunehmende Abhängigkeit der Endkunden vom Online-Shopping steigerte die E-Commerce-Umsätze im Einzelhandel. Daher ist es für die E-Commerce-Anbieter im Einzelhandel unerlässlich, das Benutzererlebnis weiter zu verbessern, was anschließend das Wachstum des Cloud CDN im Prognosezeitraum vorantreibt.

- Zu festlichen Jahreszeiten oder Anlässen verzeichnen E-Commerce-Akteure einen hohen Website-Verkehr. Daher ist die Bewältigung dieses Datenverkehrs für die Anbieter von größter Bedeutung, um sicherzustellen, dass die Inhalte auf ihrer Website sofort und ohne Verzögerung an den Datenverkehr weitergeleitet werden. Daher wird ein Cloud-CDN für diese Akteure zu einer praktikablen Option, um auf solche Bedürfnisse einzugehen und das Marktwachstum im Prognosezeitraum anzukurbeln.

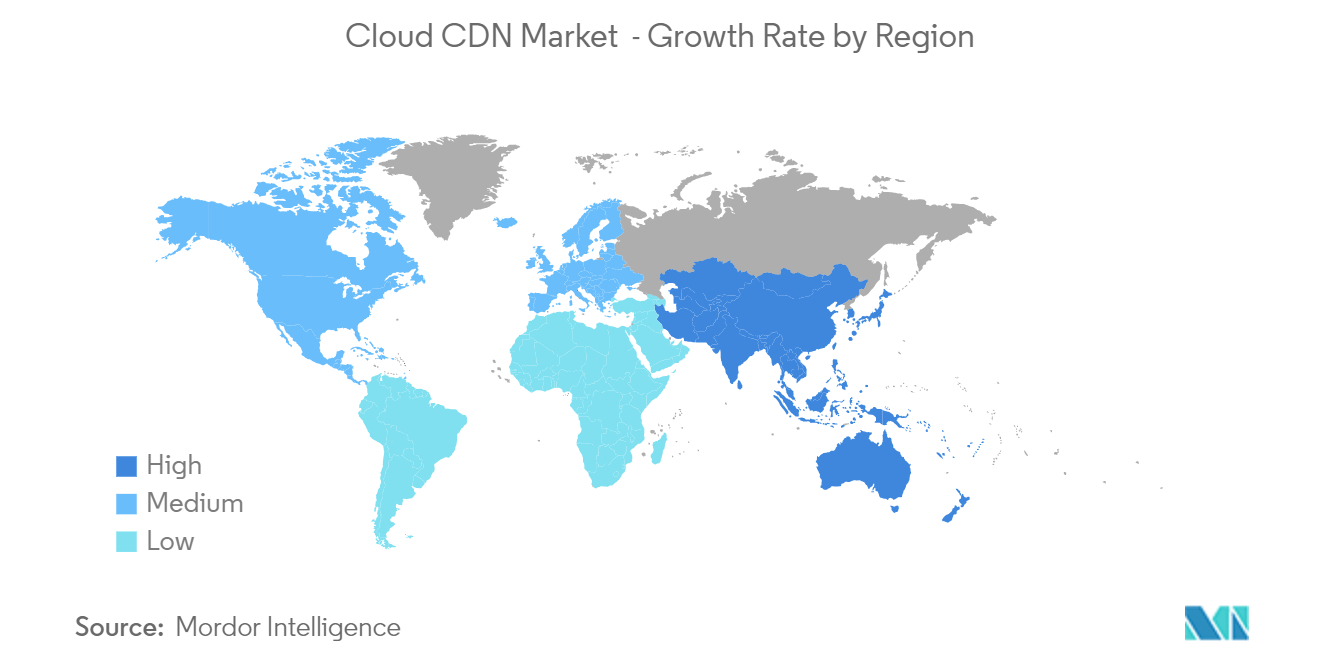

Nordamerika wird voraussichtlich den größten Anteil halten

- Nordamerika weist die höchste Internetdurchdringungsrate auf, was voraussichtlich das Wachstum des Cloud-CDN-Marktes im Prognosezeitraum ankurbeln wird. Dies ist auch aufgrund einiger großer regionaler Akteure möglich, die es dem Unternehmen ermöglichen, seine Dominanz über den gesamten Prognosezeitraum hinweg aufrechtzuerhalten.

- Die Trendwende vom traditionellen Einzelhandelseinkauf hin zum Online-Verkauf über E-Commerce-Websites hat dazu geführt, dass dieser Trend für E-Commerce-Anbieter von größter Bedeutung ist. Ziel ist es, das Benutzererlebnis durch schnellere Bereitstellung von Inhalten, problemlose Interaktion mit der Website und vieles mehr zu verbessern. Es wird erwartet, dass es das Marktwachstum im Prognosezeitraum ankurbeln wird.

- Die Zunahme der Anzeige von Online-Medieninhalten in der Region ist auch einer der Faktoren, die im gesamten Prognosezeitraum zum Wachstum des Cloud-CDN-Marktes beitragen.

- DigitalOcean ist ein amerikanisches Cloud-Hosting-Unternehmen, das die Idee vorangetrieben hat, ein Solid-State-Laufwerk (SSD) zu verwenden, um eine entwicklerfreundliche Plattform zu schaffen, die es Kunden ermöglicht, Projekte zu übertragen und die Produktion einfach und effizient zu steigern. Die Unternehmenskunden des Unternehmens können die Skalierungsvorteile problemlos nutzen, indem sie Projekte auf mehreren Plattformen ausführen, ohne sich Gedanken über die Leistung machen zu müssen.

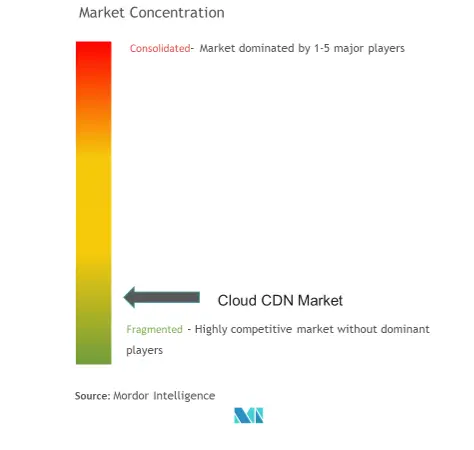

Überblick über die Cloud-CDN-Branche

Aufgrund prominenter Branchenakteure wie Google Inc. und Amazon Web Services (AWS) herrscht im Bereich Cloud Content Delivery Network (CDN) ein intensiver Wettbewerb. Diese Hauptakteure nutzen strategische Partnerschaften, Fusionen und Übernahmen, um eine starke Präsenz auf dem Markt aufrechtzuerhalten. Durch erhebliche Investitionen in Forschungs- und Entwicklungsaktivitäten konnten sie sich einen Wettbewerbsvorteil gegenüber ihren Mitbewerbern sichern.

Im August 2023 traf StackPath die wichtige Entscheidung, sich aus dem Content Delivery Network (CDN)-Geschäft zurückzuziehen. Als Reaktion darauf gab Akamai die Übernahme von rund 100 CDN-Kunden von StackPath bekannt. Im Rahmen dieser Übernahme sicherte sich Akamai wertvolle Vermögenswerte, darunter ausgewählte Unternehmenskundenverträge, nachdem StackPath beschlossen hatte, den Betrieb seines Content-Delivery-Netzwerks einzustellen.

Im September 2022 stieg Bharti Airtel (Airtel) in den Content Delivery Network (CDN)-Markt ein, indem es Edge CDN als Teil seines Edge Cloud-Portfolios einführte. Gleichzeitig mit dieser Einführung ging das Unternehmen eine strategische Partnerschaft mit dem CDN-Enabler Qwilt ein, um Edge CDN.ai bereitzustellen.

Cloud-CDN-Marktführer

Akamai Technologies, Inc.

Google, Inc.

Amazon Web Services, Inc.

Cloudflare, Inc.

Alibaba Group Holding Limited

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Neuigkeiten zum Cloud-CDN-Markt

- Februar 2023 Akamai Technologies Inc. stellt Akamai Connected Cloud vor, eine bahnbrechende, massiv verteilte Edge- und Cloud-Plattform, die Cloud Computing, Sicherheit und Inhaltsbereitstellung revolutionieren soll. Diese innovative Plattform wurde entwickelt, um die Lücke zwischen Anwendungen und Endbenutzern zu schließen und sicherzustellen, dass sie in unmittelbarer Nähe bleiben und gleichzeitig potenzielle Bedrohungen in eine sichere Entfernung verdrängen. Im Rahmen dieser wichtigen Ankündigung stellte das Unternehmen außerdem eine Reihe strategischer Cloud-Computing-Dienste vor, die auf Entwickler zugeschnitten sind und es ihnen ermöglichen, außergewöhnlich leistungsstarke Workloads in unmittelbarer Nähe der Punkte zu erstellen, zu betreiben und zu schützen, an denen Unternehmen und Benutzer online miteinander verbunden sind.

- September 2022 Microsoft stellt eine hochmoderne private Content Delivery Network (CDN)-Lösung für Unternehmen vor. Dieses bahnbrechende Angebot nutzt eine private Infrastruktur zur Bereitstellung von Inhalten und verbessert die Netzwerkleistung, insbesondere für Live-Video-Streaming und die Inhaltsverteilung in Unternehmensumgebungen. Dieser Ansatz dient dazu, die Belastung der Unternehmensnetzwerke zu verringern und eine reibungslosere und effizientere Inhaltsbereitstellung und Streaming-Erlebnisse zu gewährleisten.

Segmentierung der Cloud-CDN-Branche

Physisch gesehen ist ein Cloud Content Delivery Network (CDN) ein Netzwerk von Servern, die über ein geografisches Gebiet verteilt sind. Dabei handelt es sich um einen Zusammenschluss von Servern, die über eine bestimmte geografische Region verteilt sind, um den Benutzern schneller Inhalte bereitzustellen und den Website-Managern die Bewältigung des starken Datenverkehrs zu ermöglichen.

Der Cloud-CDN-Markt ist segmentiert nach Lösung und Service (Medienbereitstellung, Cloud-Sicherheit und Web-Performance), Bereitstellung (öffentliche Cloud, private Cloud und Hybrid-Cloud), Endbenutzerbranche (Medien und Unterhaltung, E-Commerce, IT und Telekommunikation und andere Endverbraucherbranchen) und Geografie (Nordamerika, Europa, Asien-Pazifik, Lateinamerika sowie Naher Osten und Afrika).

Die Marktgrößen und Prognosen werden für alle Segmente wertmäßig in USD angegeben.

| Medienbereitstellung |

| Cloud-Sicherheit |

| Webleistung |

| Öffentliche Cloud |

| Private Wolke |

| Hybride Cloud |

| Medien und Unterhaltung |

| E-Commerce |

| IT und Telekommunikation |

| Andere Endverbraucherbranchen |

| Nordamerika | Vereinigte Staaten |

| Kanada | |

| Europa | Großbritannien |

| Deutschland | |

| Frankreich | |

| Rest von Europa | |

| Asien-Pazifik | China |

| Japan | |

| Südkorea | |

| Rest des asiatisch-pazifischen Raums | |

| Lateinamerika | |

| Naher Osten und Afrika |

| Lösungen & Dienstleistungen | Medienbereitstellung | |

| Cloud-Sicherheit | ||

| Webleistung | ||

| Einsatz | Öffentliche Cloud | |

| Private Wolke | ||

| Hybride Cloud | ||

| Endverbraucherindustrie | Medien und Unterhaltung | |

| E-Commerce | ||

| IT und Telekommunikation | ||

| Andere Endverbraucherbranchen | ||

| Erdkunde | Nordamerika | Vereinigte Staaten |

| Kanada | ||

| Europa | Großbritannien | |

| Deutschland | ||

| Frankreich | ||

| Rest von Europa | ||

| Asien-Pazifik | China | |

| Japan | ||

| Südkorea | ||

| Rest des asiatisch-pazifischen Raums | ||

| Lateinamerika | ||

| Naher Osten und Afrika | ||

Häufig gestellte Fragen zur Cloud CDNMarket Research

Wie groß ist der Cloud-CDN-Markt?

Es wird erwartet, dass die Größe des Cloud-CDN-Marktes im Jahr 2024 10,95 Milliarden US-Dollar erreichen und mit einer jährlichen Wachstumsrate von 24,27 % bis 2029 auf 32,43 Milliarden US-Dollar wachsen wird.

Wie groß ist der Cloud-CDN-Markt derzeit?

Im Jahr 2024 wird die Größe des Cloud-CDN-Marktes voraussichtlich 10,95 Milliarden US-Dollar erreichen.

Wer sind die Hauptakteure auf dem Cloud-CDN-Markt?

Akamai Technologies, Inc., Google, Inc., Amazon Web Services, Inc., Cloudflare, Inc., Alibaba Group Holding Limited sind die wichtigsten Unternehmen, die auf dem Cloud-CDN-Markt tätig sind.

Welches ist die am schnellsten wachsende Region im Cloud-CDN-Markt?

Schätzungen zufolge wird der asiatisch-pazifische Raum im Prognosezeitraum (2024–2029) mit der höchsten CAGR wachsen.

Welche Region hat den größten Anteil am Cloud-CDN-Markt?

Im Jahr 2024 hat Nordamerika den größten Marktanteil im Cloud-CDN-Markt.

Welche Jahre deckt dieser Cloud-CDN-Markt ab und wie groß war der Markt im Jahr 2023?

Im Jahr 2023 wurde die Größe des Cloud-CDN-Marktes auf 8,81 Milliarden US-Dollar geschätzt. Der Bericht deckt die historische Marktgröße des Cloud-CDN-Marktes für die Jahre 2019, 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die Größe des Cloud-CDN-Marktes für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Seite zuletzt aktualisiert am:

Cloud-CDN-Branchenbericht

Statistiken zum Cloud-CDN-Marktanteil, zur Größe und zur Umsatzwachstumsrate im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Cloud-CDN-Analyse umfasst einen Marktprognoseausblick für 2024 bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.