大豆蛋白市场规模

|

|

Study Period | 2017 - 2029 |

|

|

Market Size (2024) | USD 10.99 Billion |

|

|

Market Size (2029) | USD 14.19 Billion |

|

|

Largest Share by End User | 动物饲料 |

|

|

CAGR (2024 - 2029) | 4.80 % |

|

|

Largest Share by Region | 北美 |

|

|

Market Concentration | 低的 |

Major Players |

||

|

||

|

*Disclaimer: Major Players sorted in no particular order |

大豆蛋白市场分析

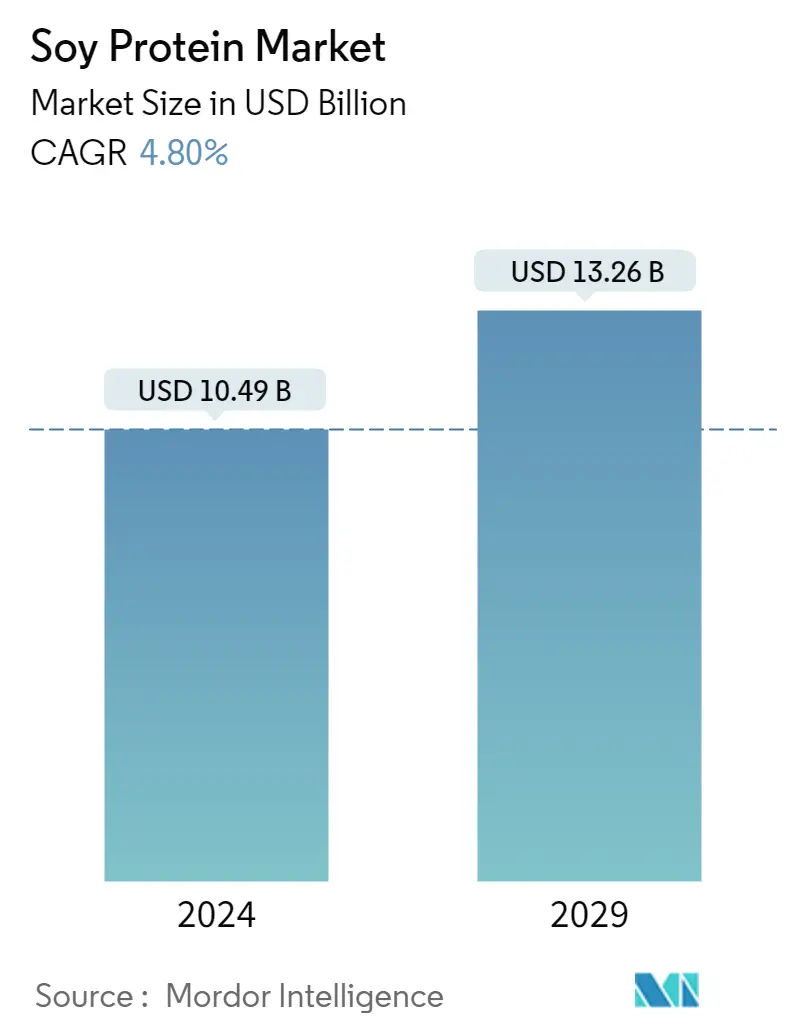

2024年大豆蛋白市场规模预计为104.9亿美元,预计到2029年将达到132.6亿美元,在预测期内(2024-2029年)复合年增长率为4.80%

大豆蛋白由于其更容易消化的因素而适用,主导了其主要在动物饲料领域的应用

- 大豆蛋白成分在动物饲料中的使用量略高于其在食品和饮料中的使用量。大豆蛋白主要以浓缩物的形式广泛用于动物、鸟类和鱼类的饮食中。其主要特性,例如易于消化、延长保质期和富含蛋白质,正在推动其在食品和饮料领域的应用。到 2022 年,动物饲料领域主要由浓缩物驱动,可满足约 55% 的大豆蛋白需求。

- 食品和饮料是大豆蛋白的另一个重要应用领域,主要是肉类/肉类替代品领域,归因于在直纤维中堆叠时模仿肌肉质地的多功能性,从而改善其在肉类替代品中的质地和蛋白质富集的用途。 2022年,肉类替代品细分市场约占大豆蛋白市场的22%。就增长而言,补充剂仍然是增长最快的领域,预计预测期内复合年增长率为 5.95%,这归因于美国、英国和德国等发达经济体的健身爱好者数量不断增加。

- 补充剂细分市场对大豆蛋白市场贡献不大。然而,预计未来几年将出现大幅增长,预测期内的复合年增长率为 4.62%。该细分市场的发展将受到婴儿食品和婴儿配方奶粉中大豆蛋白消费量不断增长的推动(2023-2029年:预计复合年增长率为4.03%)。大豆蛋白配方可确保婴儿的适当生长和发育。大豆分离蛋白与牛奶蛋白和蛋清具有相同的PDCAAS评分,均为1.0,是获得的蛋白质中的最高值。

高性价比蛋白质产品需求不断增长,北美地区主导,其次是亚太地区

- 北美主导着大豆蛋白市场,其大部分应用在食品和饮料领域。肉类和乳制品替代品引领了市场需求,到 2022 年将占据 44% 的销量份额。这种增长可归因于对植物性产品的需求不断增加,特别是在美国和加拿大,这两个国家的纯素食人口总数约为到 2021 年将达到 1000 万。作为最大的大豆生产国之一,美国对区域大豆蛋白需求做出了广泛贡献。 2021年,大豆总产量创历史新高44.4亿蒲式耳,比2020年增长5%。

- 紧随北美之后的是亚太地区。中国仍然是该地区最大的大豆蛋白消费国,这归因于高产能降低了原料价格并增加了消费量。大豆分离蛋白是许多植物性食品的主要成分,全球供应量的约 70% 是在中国山东省加工的。这一因素也促进了植物空间的巨大创新,吸引更多消费者尝试差异化产品。预计该地区在预测期内的复合年增长率将达到 5.67%。

- 由于健康意识的提高,对天然和可持续成分的需求迅速增加,预计南美洲将成为增长最快的市场。该地区在预测期内的复合年增长率预计为 6.0%。在过去的几年中,消费者对集约化农业系统中环境破坏和动物不道德待遇的担忧有所增加,导致对可持续蛋白质的需求增加。这一因素导致大多数南美国家对植物蛋白的需求不断增长。

全球大豆蛋白市场趋势

- 亚太地区占据主要市场份额

- 零售业的强劲支撑支撑着市场增长

- 饮料的健康趋势影响市场增长

- 人们越来越喜欢方便的早餐选择

- 单份包装需求的增加可能会增加产量

- 家庭消费和对健康糖果产品的需求不断增长

- 乳制品替代品见证显着增长

- 老龄化人口日益关注的营养问题

- 肉类蛋白替代品正在彻底改变肉类领域

- 即食和冷冻食品销量激增

- 健康零食偏好支持市场增长

- 千禧一代的健康意识不断提高,需求不断增长

- 配合饲料需求不断增长

- 天然成分极大地推动了细分市场的销售

- 不断增长的弹性素食者或纯素食者人口为制造商提供了机会

大豆蛋白行业概况

大豆蛋白市场较为分散,前五名企业占据29.84%。该市场的主要参与者包括Archer Daniels Midland Company、CHS Inc.、不二制油集团、International Flavors Fragrances Inc.和Kerry Group PLC(按字母顺序排列)

大豆蛋白市场领导者

Archer Daniels Midland Company

CHS Inc.

Fuji Oil Group

International Flavors & Fragrances Inc.

Kerry Group PLC

Other important companies include A. Costantino & C. SpA, Bunge Limited, Wilmar International Ltd.

*Disclaimer: Major Players sorted in no particular order

大豆蛋白市场新闻

- 2021年4月:不二制油控股株式会社的荷兰子公司投资了专门从事食品技术的大型基金UNOVIS NCAP II Fund。该公司计划利用其植物性食品材料加工技术解决世界各地消费者面临的问题,为可持续发展的社会做出贡献。

- 2021年3月:不二制油集团任命坂井干雄为新总裁兼首席执行官。 Mikio Sakai 致力于开发植物性食品解决方案,作为发展第三个业务支柱(除油脂和巧克力业务外)的核心概念。植物性食品解决方案包括大豆肉和大豆,它们被用作植物性蛋白质的原材料。

- 2021 年 2 月:Bunge 以 1200 万美元从当地压榨商 Imcopa 购买了两家大豆加工厂,扩大了其大豆蛋白制造工厂,巩固了其作为该国最大油籽加工商的地位。

大豆蛋白市场报告 - 目录

1. 执行摘要和主要发现

2. 介绍

- 2.1 研究假设和市场定义

- 2.2 研究范围

- 2.3 研究方法论

3. 主要行业趋势

-

3.1 最终用户市场容量

- 3.1.1 婴儿食品和婴儿配方奶粉

- 3.1.2 面包店

- 3.1.3 饮料

- 3.1.4 早餐谷物

- 3.1.5 调味品/酱料

- 3.1.6 糖果点心

- 3.1.7 乳制品和乳制品替代产品

- 3.1.8 老年营养与医学营养

- 3.1.9 肉类/家禽/海鲜和肉类替代产品

- 3.1.10 RTE/RTC 食品

- 3.1.11 零食

- 3.1.12 运动/表现营养

- 3.1.13 动物饲料

- 3.1.14 个人护理和化妆品

-

3.2 蛋白质消费趋势

- 3.2.1 植物

-

3.3 生产趋势

- 3.3.1 植物

-

3.4 监管框架

- 3.4.1 澳大利亚

- 3.4.2 加拿大

- 3.4.3 中国

- 3.4.4 法国

- 3.4.5 德国

- 3.4.6 印度

- 3.4.7 意大利

- 3.4.8 日本

- 3.4.9 英国

- 3.4.10 美国

- 3.5 价值链和分销渠道分析

4. 市场细分(包括以美元计的市场规模和数量、截至 2029 年的预测以及增长前景分析)

-

4.1 形式

- 4.1.1 浓缩物

- 4.1.2 分离物

- 4.1.3 纹理/水解

-

4.2 最终用户

- 4.2.1 动物饲料

- 4.2.2 食品和饮料

- 4.2.2.1 按子最终用户

- 4.2.2.1.1 面包店

- 4.2.2.1.2 饮料

- 4.2.2.1.3 早餐谷物

- 4.2.2.1.4 调味品/酱料

- 4.2.2.1.5 乳制品和乳制品替代产品

- 4.2.2.1.6 肉类/家禽/海鲜和肉类替代产品

- 4.2.2.1.7 RTE/RTC 食品

- 4.2.2.1.8 零食

- 4.2.3 补充剂

- 4.2.3.1 按子最终用户

- 4.2.3.1.1 婴儿食品和婴儿配方奶粉

- 4.2.3.1.2 老年营养与医学营养

- 4.2.3.1.3 运动/表现营养

-

4.3 地区

- 4.3.1 非洲

- 4.3.1.1 按形式

- 4.3.1.2 按最终用户

- 4.3.1.3 按国家/地区

- 4.3.1.3.1 尼日利亚

- 4.3.1.3.2 南非

- 4.3.1.3.3 非洲其他地区

- 4.3.2 亚太

- 4.3.2.1 按形式

- 4.3.2.2 按最终用户

- 4.3.2.3 按国家/地区

- 4.3.2.3.1 澳大利亚

- 4.3.2.3.2 中国

- 4.3.2.3.3 印度

- 4.3.2.3.4 印度尼西亚

- 4.3.2.3.5 日本

- 4.3.2.3.6 马来西亚

- 4.3.2.3.7 新西兰

- 4.3.2.3.8 韩国

- 4.3.2.3.9 泰国

- 4.3.2.3.10 越南

- 4.3.2.3.11 亚太其他地区

- 4.3.3 欧洲

- 4.3.3.1 按形式

- 4.3.3.2 按最终用户

- 4.3.3.3 按国家/地区

- 4.3.3.3.1 比利时

- 4.3.3.3.2 法国

- 4.3.3.3.3 德国

- 4.3.3.3.4 意大利

- 4.3.3.3.5 荷兰

- 4.3.3.3.6 俄罗斯

- 4.3.3.3.7 西班牙

- 4.3.3.3.8 火鸡

- 4.3.3.3.9 英国

- 4.3.3.3.10 欧洲其他地区

- 4.3.4 中东

- 4.3.4.1 按形式

- 4.3.4.2 按最终用户

- 4.3.4.3 按国家/地区

- 4.3.4.3.1 伊朗

- 4.3.4.3.2 沙特阿拉伯

- 4.3.4.3.3 阿拉伯联合酋长国

- 4.3.4.3.4 中东其他地区

- 4.3.5 北美

- 4.3.5.1 按形式

- 4.3.5.2 按最终用户

- 4.3.5.3 按国家/地区

- 4.3.5.3.1 加拿大

- 4.3.5.3.2 墨西哥

- 4.3.5.3.3 美国

- 4.3.5.3.4 北美其他地区

- 4.3.6 南美洲

- 4.3.6.1 按形式

- 4.3.6.2 按最终用户

- 4.3.6.3 按国家/地区

- 4.3.6.3.1 阿根廷

- 4.3.6.3.2 巴西

- 4.3.6.3.3 南美洲其他地区

5. 竞争格局

- 5.1 关键战略举措

- 5.2 市场份额分析

- 5.3 公司概况

-

5.4 公司简介(包括全球概况、市场概况、核心业务部门、财务状况、员工人数、关键信息、市场排名、市场份额、产品和服务以及近期发展分析)。

- 5.4.1 A. Costantino & C. SpA

- 5.4.2 Archer Daniels Midland Company

- 5.4.3 Bunge Limited

- 5.4.4 CHS Inc.

- 5.4.5 Fuji Oil Group

- 5.4.6 International Flavors & Fragrances Inc.

- 5.4.7 Kerry Group PLC

- 5.4.8 Wilmar International Ltd

6. 蛋白质原料行业首席执行官面临的关键战略问题

7. 附录

-

7.1 全球概况

- 7.1.1 概述

- 7.1.2 波特的五力框架

- 7.1.3 全球价值链分析

- 7.1.4 市场动态 (DRO)

- 7.2 来源和参考文献

- 7.3 表格和图表清单

- 7.4 主要见解

- 7.5 数据包

- 7.6 专业术语

List of Tables & Figures

- Figure 1:

- 2017 - 2029 年全球婴儿食品和婴儿配方奶粉市场容量(公吨)

- Figure 2:

- 全球烘焙市场容量(公吨),2017 - 2029 年

- Figure 3:

- 全球饮料市场容量(公吨),2017 - 2029 年

- Figure 4:

- 2017 - 2029 年全球早餐谷物市场容量(公吨)

- Figure 5:

- 全球调味品/酱料市场容量(公吨),2017 - 2029 年

- Figure 6:

- 全球糖果市场容量(公吨),2017 - 2029 年

- Figure 7:

- 2017 - 2029 年全球乳制品和乳制品替代产品市场量(公吨)

- Figure 8:

- 2017 - 2029 年全球老年营养和医疗营养市场容量(公吨)

- Figure 9:

- 全球肉类/家禽/海鲜和肉类替代产品市场量(公吨),2017 - 2029 年

- Figure 10:

- 2017 - 2029 年全球 RTE/RTC 食品市场量(公吨)

- Figure 11:

- 全球零食市场容量(公吨),2017 - 2029 年

- Figure 12:

- 2017 - 2029 年全球运动/功能营养市场容量(公吨)

- Figure 13:

- 全球动物饲料市场容量(公吨),2017 - 2029 年

- Figure 14:

- 2017 - 2029 年全球个人护理和化妆品市场容量(公吨)

- Figure 15:

- 全球人均植物蛋白消费量(克),2017 - 2029

- Figure 16:

- 全球大豆蛋白产量,公吨,2017 - 2021 年

- Figure 17:

- 全球大豆蛋白市场容量(吨),2017 - 2029

- Figure 18:

- 2017 - 2029 年全球大豆蛋白市场价值(美元)

- Figure 19:

- 2017 - 2029 年全球大豆蛋白市场量(按形式)(公吨)

- Figure 20:

- 2017 - 2029 年全球大豆蛋白市场价值(按美元计)

- Figure 21:

- 全球大豆蛋白市场按形式划分的价值份额,%,2017 年 VS 2023 VS 2029

- Figure 22:

- 2017 年 VS 2023 VS 2029 年全球大豆蛋白市场容量份额(按形式划分)

- Figure 23:

- 2017 - 2029 年全球浓缩大豆蛋白市场量(公吨)

- Figure 24:

- 2017 - 2029 年全球浓缩大豆蛋白市场价值(美元)

- Figure 25:

- 2022 年与 2029 年全球最终用户大豆蛋白市场价值份额(% 浓缩物)

- Figure 26:

- 2017 - 2029 年全球大豆蛋白市场容量(分离物,公吨)

- Figure 27:

- 2017 - 2029 年全球大豆分离蛋白市场价值(美元)

- Figure 28:

- 2022 年与 2029 年全球最终用户大豆蛋白市场价值份额(% 分离物)

- Figure 29:

- 2017 - 2029 年全球组织化/水解大豆蛋白市场量(公吨)

- Figure 30:

- 2017 - 2029 年全球组织化/水解大豆蛋白市场价值(美元)

- Figure 31:

- 2022 年与 2029 年全球最终用户大豆蛋白市场价值份额(% 组织/水解)

- Figure 32:

- 2017 - 2029 年全球最终用户大豆蛋白市场量(公吨)

- Figure 33:

- 2017 - 2029 年全球最终用户大豆蛋白市场价值(美元)

- Figure 34:

- 全球最终用户大豆蛋白市场价值份额,%,2017 年 VS 2023 VS 2029

- Figure 35:

- 全球最终用户大豆蛋白市场份额,%,2017 年 VS 2023 VS 2029

- Figure 36:

- 2017 - 2029 年全球动物饲料大豆蛋白市场量

- Figure 37:

- 2017 - 2029 年全球动物饲料大豆蛋白市场价值

- Figure 38:

- 2022 年与 2029 年全球大豆蛋白市场价值份额(按动物饲料百分比)

- Figure 39:

- 2017 - 2029 年全球食品和饮料最终用户大豆蛋白市场量(公吨)

- Figure 40:

- 2017 - 2029 年全球大豆蛋白市场、食品和饮料最终用户价值(美元)

- Figure 41:

- 按食品和饮料最终用户划分的全球大豆蛋白市场价值份额,%,2017 年 VS 2023 VS 2029

- Figure 42:

- 按食品和饮料最终用户划分的全球大豆蛋白市场份额,%,2017 年 VS 2023 VS 2029

- Figure 43:

- 2017 - 2029 年全球烘焙食品大豆蛋白市场量(公吨)

- Figure 44:

- 2017 - 2029 年全球烘焙食品大豆蛋白市场价值(美元)

- Figure 45:

- 2022 年与 2029 年全球烘焙业大豆蛋白市场按形式划分的价值份额

- Figure 46:

- 2017 - 2029 年全球大豆蛋白饮料市场容量(公吨)

- Figure 47:

- 2017 - 2029 年全球大豆蛋白饮料市场价值(美元)

- Figure 48:

- 2022 年与 2029 年全球大豆蛋白市场按形式(饮料百分比)的价值份额

- Figure 49:

- 2017 - 2029 年全球早餐谷物大豆蛋白市场量(公吨)

- Figure 50:

- 2017 - 2029 年全球大豆蛋白早餐谷物市场价值(美元)

- Figure 51:

- 2022 年与 2029 年全球早餐谷物中大豆蛋白市场按形式划分的价值份额

- Figure 52:

- 2017 - 2029 年全球大豆蛋白、调味品/酱料市场容量(公吨)

- Figure 53:

- 2017 - 2029 年全球大豆蛋白、调味品/酱料市场价值(美元)

- Figure 54:

- 2022 年与 2029 年全球调味品/酱料按形式划分的大豆蛋白市场价值份额

- Figure 55:

- 2017 - 2029 年全球大豆蛋白、乳制品和乳制品替代产品市场量(公吨)

- Figure 56:

- 2017 - 2029 年全球大豆蛋白市场、乳制品和乳制品替代产品价值(美元)

- Figure 57:

- 2022 年与 2029 年全球大豆蛋白市场价值份额(按乳制品和乳制品替代品百分比)

- Figure 58:

- 2017 - 2029 年全球肉类/家禽/海鲜和肉类替代产品大豆蛋白市场量(公吨)

- Figure 59:

- 2017 - 2029 年全球大豆蛋白市场价值、肉类/家禽/海鲜和肉类替代产品(美元)

- Figure 60:

- 2022 年与 2029 年全球大豆蛋白市场价值份额(按肉类/家禽/海鲜和肉类替代产品百分比)

- Figure 61:

- 2017 - 2029 年全球大豆蛋白市场容量(即食/即食食品)(公吨)

- Figure 62:

- 全球大豆蛋白市场价值(即食/即食食品)(美元),2017 - 2029 年

- Figure 63:

- 2022 年与 2029 年全球大豆蛋白市场价值份额(按 RTE/RTC 食品百分比)

- Figure 64:

- 2017 - 2029 年全球休闲大豆蛋白市场容量(公吨)

- Figure 65:

- 2017 - 2029 年全球大豆蛋白零食市场价值(美元)

- Figure 66:

- 按形式划分的全球大豆蛋白市场价值份额(% 零食),2022 年与 2029 年

- Figure 67:

- 2017 - 2029 年全球大豆蛋白补充剂最终用户市场容量(公吨)

- Figure 68:

- 2017 - 2029 年全球大豆蛋白补充剂最终用户市场价值(美元)

- Figure 69:

- 按补充剂最终用户划分的全球大豆蛋白市场价值份额,%,2017 年 VS 2023 VS 2029

- Figure 70:

- 按补充剂最终用户划分的全球大豆蛋白市场份额,%,2017 年 VS 2023 VS 2029

- Figure 71:

- 2017 - 2029 年全球大豆蛋白、婴儿食品和婴儿配方奶粉市场容量(公吨)

- Figure 72:

- 2017 - 2029 年全球大豆蛋白、婴儿食品和婴儿配方奶粉市场价值(美元)

- Figure 73:

- 2022 年与 2029 年全球婴儿食品和婴儿配方奶粉按形式划分的大豆蛋白市场价值份额

- Figure 74:

- 2017 - 2029 年全球大豆蛋白市场容量、老年人营养和医疗营养(公吨)

- Figure 75:

- 2017 - 2029 年全球大豆蛋白市场价值、老年营养和医疗营养(美元)

- Figure 76:

- 2022 年与 2029 年全球老年营养和医疗营养按形式划分的大豆蛋白市场价值份额

- Figure 77:

- 2017 - 2029 年全球运动/功能营养大豆蛋白市场容量(公吨)

- Figure 78:

- 2017 - 2029 年全球大豆蛋白市场价值(运动/功能营养)(美元)

- Figure 79:

- 2022 年与 2029 年全球大豆蛋白市场按形式划分的价值份额,% 运动/功能营养

- Figure 80:

- 2017 - 2029 年全球大豆蛋白市场量(按地区)(公吨)

- Figure 81:

- 2017 - 2029 年全球大豆蛋白市场价值(按地区计算)(美元)

- Figure 82:

- 全球大豆蛋白市场按地区划分的价值份额,%,2017 年 VS 2023 VS 2029

- Figure 83:

- 2017 年 VS 2023 VS 2029 年全球大豆蛋白市场量份额(按地区划分)

- Figure 84:

- 2017 - 2029 年非洲大豆蛋白市场量(按形式)(公吨)

- Figure 85:

- 2017 - 2029 年非洲大豆蛋白市场价值(按美元计)

- Figure 86:

- 非洲大豆蛋白市场按形式划分的价值份额,%,2017 年 VS 2023 VS 2029

- Figure 87:

- 2017 年 VS 2023 VS 2029 年非洲大豆蛋白市场容量份额(按形式划分,%)

- Figure 88:

- 2017 - 2029 年非洲最终用户大豆蛋白市场量(公吨)

- Figure 89:

- 2017 - 2029 年非洲最终用户大豆蛋白市场价值(美元)

- Figure 90:

- 非洲大豆蛋白市场按最终用户划分的价值份额,%,2017 年 VS 2023 VS 2029

- Figure 91:

- 按最终用户划分的大豆蛋白市场份额,%,非洲,2017 年 VS 2023 VS 2029

- Figure 92:

- 2017 - 2029 年非洲各国大豆蛋白市场量(公吨)

- Figure 93:

- 2017 - 2029 年按国家/地区划分的大豆蛋白市场价值(美元)、非洲

- Figure 94:

- 非洲大豆蛋白市场按国家/地区划分的价值份额,%,2017 年 VS 2023 VS 2029

- Figure 95:

- 非洲大豆蛋白市场容量份额,按国家/地区划分,%,2017 年 VS 2023 VS 2029

- Figure 96:

- 尼日利亚大豆蛋白市场量(公吨),2017 - 2029 年

- Figure 97:

- 尼日利亚大豆蛋白市场价值(美元),2017 - 2029

- Figure 98:

- 尼日利亚大豆蛋白市场按最终用户划分的价值份额,%,2022 年与 2029 年

- Figure 99:

- 2017 - 2029 年南非大豆蛋白市场量(公吨)

- Figure 100:

- 2017 - 2029 年南非大豆蛋白市场价值(美元)

- Figure 101:

- 南非大豆蛋白市场按最终用户划分的价值份额,%,2022 年与 2029 年

- Figure 102:

- 非洲其他地区大豆蛋白市场量(公吨),2017 - 2029 年

- Figure 103:

- 2017 - 2029 年非洲其他地区大豆蛋白市场价值(美元)

- Figure 104:

- 非洲其他地区最终用户大豆蛋白市场价值份额,%,2022 年与 2029 年

- Figure 105:

- 2017 - 2029 年亚太地区大豆蛋白市场量(按形式)(公吨)

- Figure 106:

- 2017 - 2029 年亚太地区大豆蛋白市场价值(按形式)(美元)

- Figure 107:

- 亚太地区大豆蛋白市场按形式划分的价值份额,%,2017 年 VS 2023 VS 2029

- Figure 108:

- 亚太地区大豆蛋白市场量份额(按形式),%,2017 年 VS 2023 VS 2029

- Figure 109:

- 2017 - 2029 年亚太地区最终用户大豆蛋白市场量(公吨)

- Figure 110:

- 2017 - 2029 年亚太地区最终用户大豆蛋白市场价值(美元)

- Figure 111:

- 亚太地区最终用户大豆蛋白市场的价值份额,%,2017 年 VS 2023 VS 2029

- Figure 112:

- 亚太地区最终用户大豆蛋白市场份额,%,2017 年 VS 2023 VS 2029

- Figure 113:

- 2017 - 2029 年亚太地区各国大豆蛋白市场容量(公吨)

- Figure 114:

- 2017 - 2029 年亚太地区大豆蛋白市场价值(按国家/地区计算)(美元)

- Figure 115:

- 亚太地区大豆蛋白市场按国家/地区划分的价值份额,%,2017 年 VS 2023 VS 2029

- Figure 116:

- 亚太地区大豆蛋白市场容量份额(按国家/地区划分),2017 年 VS 2023 VS 2029

- Figure 117:

- 澳大利亚大豆蛋白市场容量(公吨),2017 - 2029 年

- Figure 118:

- 2017 - 2029 年澳大利亚大豆蛋白市场价值(美元)

- Figure 119:

- 澳大利亚大豆蛋白市场按最终用户划分的价值份额,%,2022 年与 2029 年

- Figure 120:

- 2017 - 2029 年中国大豆蛋白市场容量(公吨)

- Figure 121:

- 2017 - 2029 年中国大豆蛋白市场价值(美元)

- Figure 122:

- 2022 年与 2029 年中国最终用户大豆蛋白市场价值份额(%)

- Figure 123:

- 2017 - 2029 年印度大豆蛋白市场量(公吨)

- Figure 124:

- 2017 - 2029 年印度大豆蛋白市场价值(美元)

- Figure 125:

- 印度大豆蛋白市场最终用户价值份额,%,2022 年与 2029 年

- Figure 126:

- 印度尼西亚大豆蛋白市场容量(公吨),2017 - 2029 年

- Figure 127:

- 2017 - 2029 年印度尼西亚大豆蛋白市场价值(美元)

- Figure 128:

- 印度尼西亚大豆蛋白市场按最终用户划分的价值份额,%,2022 年与 2029 年

- Figure 129:

- 日本大豆蛋白市场容量(公吨),2017 - 2029 年

- Figure 130:

- 2017 - 2029 年日本大豆蛋白市场价值(美元)

- Figure 131:

- 日本最终用户大豆蛋白市场价值份额,%,2022 年与 2029 年

- Figure 132:

- 马来西亚大豆蛋白市场容量(公吨),2017 - 2029 年

- Figure 133:

- 马来西亚大豆蛋白市场价值(美元),2017 - 2029

- Figure 134:

- 马来西亚最终用户大豆蛋白市场价值份额,%,2022 年与 2029 年

- Figure 135:

- 新西兰大豆蛋白市场容量(公吨),2017 - 2029 年

- Figure 136:

- 2017 - 2029 年新西兰大豆蛋白市场价值(美元)

- Figure 137:

- 新西兰大豆蛋白市场按最终用户划分的价值份额,%,2022 年与 2029 年

- Figure 138:

- 2017 - 2029 年韩国大豆蛋白市场容量(公吨)

- Figure 139:

- 2017 - 2029 年韩国大豆蛋白市场价值(美元)

- Figure 140:

- 韩国大豆蛋白市场按最终用户划分的价值份额,%,2022 年与 2029 年

- Figure 141:

- 2017 - 2029 年泰国大豆蛋白市场容量(公吨)

- Figure 142:

- 2017 - 2029 年泰国大豆蛋白市场价值(美元)

- Figure 143:

- 2022 年与 2029 年泰国最终用户大豆蛋白市场价值份额(%)

- Figure 144:

- 2017 - 2029 年越南大豆蛋白市场容量(公吨)

- Figure 145:

- 2017 - 2029 年越南大豆蛋白市场价值(美元)

- Figure 146:

- 2022 年与 2029 年越南最终用户大豆蛋白市场价值份额(%)

- Figure 147:

- 亚太地区其他地区大豆蛋白市场量(公吨),2017 - 2029 年

- Figure 148:

- 2017 - 2029 年亚太地区其他地区大豆蛋白市场价值(美元)

- Figure 149:

- 亚太地区其他地区最终用户大豆蛋白市场价值份额,%,2022 年与 2029 年

- Figure 150:

- 2017 - 2029 年欧洲大豆蛋白市场量(按形式)(公吨)

- Figure 151:

- 2017 - 2029 年欧洲大豆蛋白市场价值(按形式)(美元)

- Figure 152:

- 欧洲大豆蛋白市场按形式划分的价值份额,%,2017 年 VS 2023 VS 2029

- Figure 153:

- 2017 年 VS 2023 VS 2029 年欧洲大豆蛋白市场量份额(按形式)(%)

- Figure 154:

- 2017 - 2029 年欧洲最终用户大豆蛋白市场量(公吨)

- Figure 155:

- 2017 - 2029 年欧洲最终用户大豆蛋白市场价值(美元)

- Figure 156:

- 按最终用户划分的大豆蛋白市场价值份额,%,欧洲,2017 年 VS 2023 VS 2029

- Figure 157:

- 欧洲最终用户大豆蛋白市场份额,%,2017 年 VS 2023 VS 2029

- Figure 158:

- 2017 - 2029 年欧洲各国大豆蛋白市场量(公吨)

- Figure 159:

- 2017 - 2029 年按国家/地区划分的大豆蛋白市场价值(美元)、欧洲

- Figure 160:

- 按国家/地区划分的大豆蛋白市场价值份额,%,欧洲,2017 年 VS 2023 VS 2029

- Figure 161:

- 按国家/地区划分的大豆蛋白市场份额,%,欧洲,2017 年 VS 2023 VS 2029

- Figure 162:

- 比利时大豆蛋白市场容量(公吨),2017 - 2029

- Figure 163:

- 比利时大豆蛋白市场价值(美元),2017 - 2029

- Figure 164:

- 比利时大豆蛋白市场按最终用户划分的价值份额,%,2022 年与 2029 年

- Figure 165:

- 法国大豆蛋白市场量(公吨),2017 - 2029 年

- Figure 166:

- 法国大豆蛋白市场价值(美元),2017 - 2029 年

- Figure 167:

- 按最终用户划分的法国大豆蛋白市场价值份额,%,2022 年与 2029 年

- Figure 168:

- 德国大豆蛋白市场容量(公吨),2017 - 2029 年

- Figure 169:

- 德国大豆蛋白市场价值(美元),2017 - 2029

- Figure 170:

- 德国大豆蛋白市场最终用户价值份额,%,2022 年与 2029 年

- Figure 171:

- 2017 - 2029 年意大利大豆蛋白市场容量(公吨)

- Figure 172:

- 2017 - 2029 年意大利大豆蛋白市场价值(美元)

- Figure 173:

- 按最终用户划分的大豆蛋白市场价值份额,%,意大利,2022 年与 2029 年

- Figure 174:

- 2017 - 2029 年荷兰大豆蛋白市场量(公吨)

- Figure 175:

- 2017 - 2029 年荷兰大豆蛋白市场价值(美元)

- Figure 176:

- 2022 年与 2029 年荷兰最终用户大豆蛋白市场价值份额(%)

- Figure 177:

- 2017 - 2029 年俄罗斯大豆蛋白市场容量(公吨)

- Figure 178:

- 2017 - 2029 年俄罗斯大豆蛋白市场价值(美元)

- Figure 179:

- 俄罗斯大豆蛋白市场按最终用户划分的价值份额,%,2022 年与 2029 年

- Figure 180:

- 2017 - 2029 年西班牙大豆蛋白市场容量(公吨)

- Figure 181:

- 2017 - 2029 年西班牙大豆蛋白市场价值(美元)

- Figure 182:

- 2022 年与 2029 年西班牙最终用户大豆蛋白市场价值份额(%)

- Figure 183:

- 2017 - 2029 年土耳其大豆蛋白市场容量(公吨)

- Figure 184:

- 2017 - 2029 年土耳其大豆蛋白市场价值(美元)

- Figure 185:

- 按最终用户划分的大豆蛋白市场价值份额,%,土耳其,2022 年与 2029 年

- Figure 186:

- 英国大豆蛋白市场容量(公吨),2017 - 2029 年

- Figure 187:

- 英国大豆蛋白市场价值(美元),2017 - 2029

- Figure 188:

- 英国最终用户大豆蛋白市场价值份额,%,2022 年与 2029 年

- Figure 189:

- 2017 - 2029 年欧洲其他地区大豆蛋白市场量(公吨)

- Figure 190:

- 2017 - 2029 年欧洲其他地区大豆蛋白市场价值(美元)

- Figure 191:

- 2022 年与 2029 年欧洲其他地区最终用户的大豆蛋白市场价值份额(%)

- Figure 192:

- 2016 - 2029 年中东大豆蛋白市场量(按形式)(公吨)

- Figure 193:

- 2017 - 2029 年中东大豆蛋白市场价值(按形式)(美元)

- Figure 194:

- 中东大豆蛋白市场按形式划分的价值份额,%,2017 年 VS 2023 VS 2029

- Figure 195:

- 2017 年 VS 2023 VS 2029 年中东大豆蛋白市场量份额(按形式)

- Figure 196:

- 2016 - 2029 年中东最终用户大豆蛋白市场量(公吨)

- Figure 197:

- 2017 - 2029 年中东最终用户大豆蛋白市场价值(美元)

- Figure 198:

- 按最终用户划分的大豆蛋白市场价值份额,%,中东,2017 年 VS 2023 VS 2029

- Figure 199:

- 按最终用户划分的大豆蛋白市场份额,%,中东,2017 年 VS 2023 VS 2029

- Figure 200:

- 2017 - 2029 年中东各国大豆蛋白市场量(公吨)

- Figure 201:

- 2017 - 2029 年中东各国大豆蛋白市场价值(美元)

- Figure 202:

- 中东大豆蛋白市场按国家/地区划分的价值份额,%,2017 年 VS 2023 VS 2029

- Figure 203:

- 按国家/地区划分的大豆蛋白市场份额,%,中东,2017 年 VS 2023 VS 2029

- Figure 204:

- 2017 - 2029 年伊朗大豆蛋白市场容量(公吨)

- Figure 205:

- 伊朗大豆蛋白市场价值(美元),2017 - 2029 年

- Figure 206:

- 伊朗大豆蛋白市场按最终用户划分的价值份额,%,2022 年与 2029 年

- Figure 207:

- 沙特阿拉伯大豆蛋白市场容量(公吨),2017 - 2029 年

- Figure 208:

- 沙特阿拉伯大豆蛋白市场价值(美元),2017 - 2029

- Figure 209:

- 沙特阿拉伯最终用户大豆蛋白市场价值份额,%,2022 年与 2029 年

- Figure 210:

- 2017 - 2029 年阿拉伯联合酋长国大豆蛋白市场容量(公吨)

- Figure 211:

- 2017 - 2029 年阿拉伯联合酋长国大豆蛋白市场价值(美元)

- Figure 212:

- 阿拉伯联合酋长国最终用户大豆蛋白市场价值份额,%,2022 年与 2029 年

- Figure 213:

- 2017 - 2029 年中东其他地区大豆蛋白市场量(公吨)

- Figure 214:

- 2017 - 2029 年中东其他地区大豆蛋白市场价值(美元)

- Figure 215:

- 中东其他地区最终用户大豆蛋白市场价值份额,%,2022 年与 2029 年

- Figure 216:

- 2017 - 2029 年北美大豆蛋白市场量(按形式)(公吨)

- Figure 217:

- 2017 - 2029 年北美大豆蛋白市场价值(按美元计)

- Figure 218:

- 北美大豆蛋白市场按形式划分的价值份额,%,2017 年 VS 2023 VS 2029

- Figure 219:

- 2017 年 VS 2023 VS 2029 年北美大豆蛋白市场容量份额(按形式划分)

- Figure 220:

- 2017 - 2029 年北美最终用户大豆蛋白市场量(公吨)

- Figure 221:

- 2017 - 2029 年北美最终用户大豆蛋白市场价值(美元)

- Figure 222:

- 北美最终用户大豆蛋白市场价值份额,%,2017 年 VS 2023 VS 2029

- Figure 223:

- 按最终用户划分的北美大豆蛋白市场份额,%,2017 年 VS 2023 VS 2029

- Figure 224:

- 2017 - 2029 年北美各国大豆蛋白市场量(公吨)

- Figure 225:

- 2017 - 2029 年北美各国大豆蛋白市场价值(美元)

- Figure 226:

- 北美大豆蛋白市场按国家/地区划分的价值份额,%,2017 年 VS 2023 VS 2029

- Figure 227:

- 按国家/地区划分的大豆蛋白市场份额,%,北美,2017 年 VS 2023 VS 2029

- Figure 228:

- 加拿大大豆蛋白市场量(公吨),2017 - 2029 年

- Figure 229:

- 加拿大大豆蛋白市场价值(美元),2017 - 2029

- Figure 230:

- 2022 年与 2029 年加拿大最终用户大豆蛋白市场价值份额(%)

- Figure 231:

- 2017 - 2029 年墨西哥大豆蛋白市场量(公吨)

- Figure 232:

- 2017 - 2029 年墨西哥大豆蛋白市场价值(美元)

- Figure 233:

- 按最终用户划分的大豆蛋白市场价值份额,%,墨西哥,2022 年与 2029 年

- Figure 234:

- 美国大豆蛋白市场量(公吨),2017 - 2029 年

- Figure 235:

- 2017 - 2029 年美国大豆蛋白市场价值(美元)

- Figure 236:

- 美国大豆蛋白市场最终用户价值份额,%,2022 年与 2029 年

- Figure 237:

- 2017 - 2029 年北美其他地区大豆蛋白市场量(公吨)

- Figure 238:

- 2017 - 2029 年北美其他地区大豆蛋白市场价值(美元)

- Figure 239:

- 北美其他地区最终用户大豆蛋白市场价值份额,%,2022 年与 2029 年

- Figure 240:

- 2017 - 2029 年南美洲按形式划分的大豆蛋白市场量(公吨)

- Figure 241:

- 2017 - 2029 年南美洲大豆蛋白市场价值(按形式)(美元)

- Figure 242:

- 2017 年 VS 2023 VS 2029 年南美洲大豆蛋白市场按形式划分的价值份额(%)

- Figure 243:

- 2017 年 VS 2023 VS 2029 年南美洲按形式划分的大豆蛋白市场销量份额(%)

- Figure 244:

- 2017 - 2029 年南美洲最终用户大豆蛋白市场量(公吨)

- Figure 245:

- 2017 - 2029 年南美洲最终用户大豆蛋白市场价值(美元)

- Figure 246:

- 南美洲最终用户大豆蛋白市场价值份额,%,2017 年 VS 2023 VS 2029

- Figure 247:

- 按最终用户划分的大豆蛋白市场份额,%,南美洲,2017 年 VS 2023 VS 2029

- Figure 248:

- 2017 - 2029 年南美洲各国大豆蛋白市场容量(公吨)

- Figure 249:

- 2017 - 2029 年南美洲各国大豆蛋白市场价值(美元)

- Figure 250:

- 按国家/地区划分的大豆蛋白市场价值份额,%,南美洲,2017 年 VS 2023 VS 2029

- Figure 251:

- 按国家/地区划分的大豆蛋白市场份额,%,南美洲,2017 年 VS 2023 VS 2029

- Figure 252:

- 2017 - 2029 年阿根廷大豆蛋白市场容量(公吨)

- Figure 253:

- 阿根廷大豆蛋白市场价值(美元),2017 - 2029

- Figure 254:

- 阿根廷大豆蛋白市场按最终用户划分的价值份额,%,2022 年与 2029 年

- Figure 255:

- 2017 - 2029 年巴西大豆蛋白市场容量(公吨)

- Figure 256:

- 2017 - 2029 年巴西大豆蛋白市场价值(美元)

- Figure 257:

- 2022 年与 2029 年巴西最终用户大豆蛋白市场价值份额(%)

- Figure 258:

- 2017 - 2029 年南美洲其他地区大豆蛋白市场量(公吨)

- Figure 259:

- 2017 - 2029 年南美洲其他地区大豆蛋白市场价值(美元)

- Figure 260:

- 南美洲其他地区最终用户大豆蛋白市场价值份额,%,2022 年与 2029 年

- Figure 261:

- 2017 - 2022 年全球大豆蛋白市场中最活跃的公司(按战略举措数量计算)

- Figure 262:

- 2017 年至 2022 年全球最常采用的策略数量

- Figure 263:

- 2021 年全球大豆蛋白市场主要参与者的价值份额,%

大豆蛋白行业细分

浓缩物、分离物、纹理化/水解物按形式分为各个部分。动物饲料、食品和饮料、补充剂由最终用户作为细分市场进行覆盖。非洲、亚太地区、欧洲、中东、北美、南美按区域划分为细分市场。

- 大豆蛋白成分在动物饲料中的使用量略高于其在食品和饮料中的使用量。大豆蛋白主要以浓缩物的形式广泛用于动物、鸟类和鱼类的饮食中。其主要特性,例如易于消化、延长保质期和富含蛋白质,正在推动其在食品和饮料领域的应用。到 2022 年,动物饲料领域主要由浓缩物驱动,可满足约 55% 的大豆蛋白需求。

- 食品和饮料是大豆蛋白的另一个重要应用领域,主要是肉类/肉类替代品领域,归因于在直纤维中堆叠时模仿肌肉质地的多功能性,从而改善其在肉类替代品中的质地和蛋白质富集的用途。 2022年,肉类替代品细分市场约占大豆蛋白市场的22%。就增长而言,补充剂仍然是增长最快的领域,预计预测期内复合年增长率为 5.95%,这归因于美国、英国和德国等发达经济体的健身爱好者数量不断增加。

- 补充剂细分市场对大豆蛋白市场贡献不大。然而,预计未来几年将出现大幅增长,预测期内的复合年增长率为 4.62%。该细分市场的发展将受到婴儿食品和婴儿配方奶粉中大豆蛋白消费量不断增长的推动(2023-2029年:预计复合年增长率为4.03%)。大豆蛋白配方可确保婴儿的适当生长和发育。大豆分离蛋白与牛奶蛋白和蛋清具有相同的PDCAAS评分,均为1.0,是获得的蛋白质中的最高值。

| 形式 | 浓缩物 | |||

| 分离物 | ||||

| 纹理/水解 | ||||

| 最终用户 | 动物饲料 | |||

| 食品和饮料 | 按子最终用户 | 面包店 | ||

| 饮料 | ||||

| 早餐谷物 | ||||

| 调味品/酱料 | ||||

| 乳制品和乳制品替代产品 | ||||

| 肉类/家禽/海鲜和肉类替代产品 | ||||

| RTE/RTC 食品 | ||||

| 零食 | ||||

| 补充剂 | 按子最终用户 | 婴儿食品和婴儿配方奶粉 | ||

| 老年营养与医学营养 | ||||

| 运动/表现营养 | ||||

| 地区 | 非洲 | 按形式 | ||

| 按最终用户 | ||||

| 按国家/地区 | 尼日利亚 | |||

| 南非 | ||||

| 非洲其他地区 | ||||

| 亚太 | 按形式 | |||

| 按最终用户 | ||||

| 澳大利亚 | ||||

| 中国 | ||||

| 印度 | ||||

| 印度尼西亚 | ||||

| 日本 | ||||

| 马来西亚 | ||||

| 新西兰 | ||||

| 韩国 | ||||

| 泰国 | ||||

| 越南 | ||||

| 亚太其他地区 | ||||

| 欧洲 | 按形式 | |||

| 按最终用户 | ||||

| 比利时 | ||||

| 法国 | ||||

| 德国 | ||||

| 意大利 | ||||

| 荷兰 | ||||

| 俄罗斯 | ||||

| 西班牙 | ||||

| 火鸡 | ||||

| 英国 | ||||

| 欧洲其他地区 | ||||

| 中东 | 按形式 | |||

| 按最终用户 | ||||

| 伊朗 | ||||

| 沙特阿拉伯 | ||||

| 阿拉伯联合酋长国 | ||||

| 中东其他地区 | ||||

| 北美 | 按形式 | |||

| 按最终用户 | ||||

| 加拿大 | ||||

| 墨西哥 | ||||

| 美国 | ||||

| 北美其他地区 | ||||

| 南美洲 | 按形式 | |||

| 按最终用户 | ||||

| 阿根廷 | ||||

| 巴西 | ||||

| 南美洲其他地区 | ||||

Market Definition

- 最终用户 - 蛋白质原料市场以 B2B 方式运营。食品、饮料、补充剂、动物饲料以及个人护理和化妆品制造商被视为所研究市场的最终消费者。该范围不包括购买液体/乳清粉用于粘合剂或增稠剂或其他非蛋白质应用的制造商。

- 渗透率 - 渗透率定义为蛋白质强化最终用户市场容量占最终用户市场总体容量的百分比。

- 平均蛋白质含量 - 平均蛋白质含量是本报告范围内考虑的所有最终用户公司生产的每 100 克产品中的平均蛋白质含量。

- 最终用户市场容量 - 最终用户市场容量是指该国家或地区所有类型和形式的最终用户产品的综合容量。

Research Methodology

Mordor Intelligence follows a four-step methodology in all our reports.

- Step-1: Identify Key Variables: The quantifiable key variables (industry and extraneous) pertaining to the specific product segment and country are selected from a group of relevant variables & factors based on desk research & literature review; along with primary expert inputs. These variables are further confirmed through regression modeling (wherever required).

- Step-2: Build a Market Model: In order to build a robust forecasting methodology, the variables and factors identified in Step-1 are tested against available historical market numbers. Through an iterative process, the variables required for market forecast are set and the model is built on the basis of these variables.

- Step-3: Validate and Finalize: In this important step, all market numbers, variables and analyst calls are validated through an extensive network of primary research experts from the market studied. The respondents are selected across levels and functions to generate a holistic picture of the market studied.

- Step-4: Research Outputs: Syndicated Reports, Custom Consulting Assignments, Databases & Subscription Platforms.