Анализ европейского рынка военных беспилотных транспортных средств

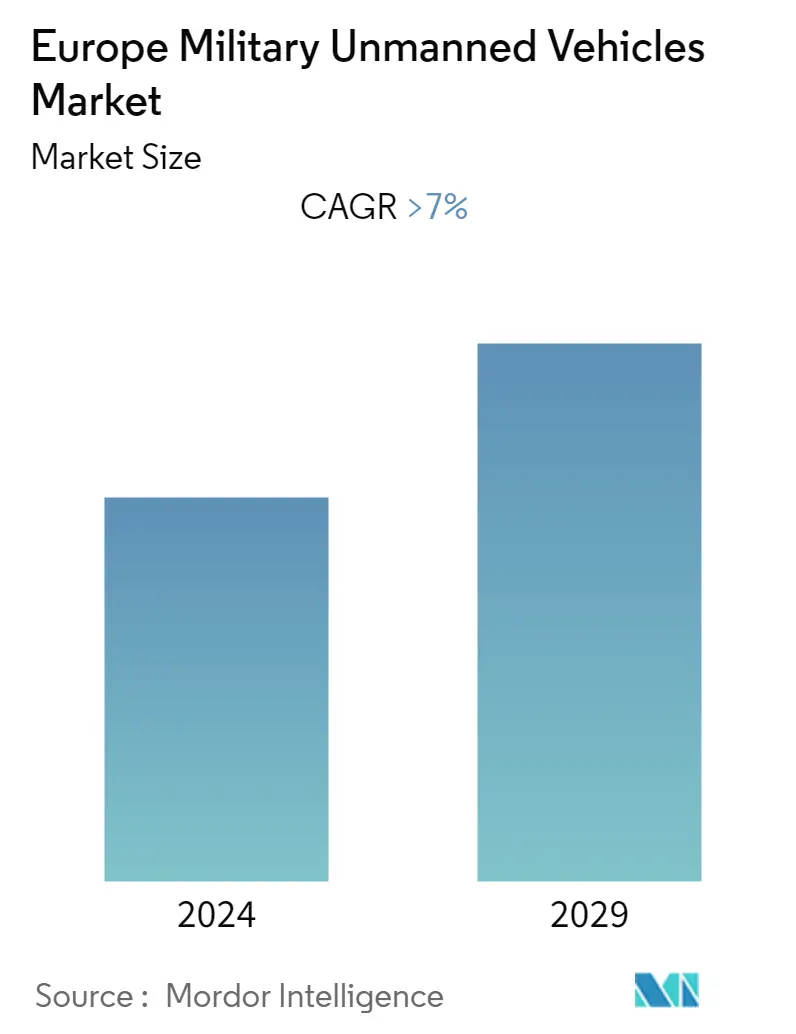

Ожидается, что в течение прогнозируемого периода с 2022 по 2031 годы на европейском рынке военных беспилотных транспортных средств среднегодовой темп роста составит более 7%.

Влияние COVID-19 на европейский рынок военных беспилотных транспортных средств было незначительным, поскольку большинство стран Европы продолжали осуществлять свои планы закупок и разработок. В рамках партнерства между странами ЕС разрабатываются несколько проектов по полуавтономным надводным кораблям и подводным лодкам, небольшим дронам следующего поколения и передовым UGV различных размеров и возможностей.

Страны, расположенные в Восточной Европе, увеличили свои инвестиции в закупку военных дронов и UGV в последние несколько лет из-за растущей милитаризации региона со стороны России. В связи с продолжающейся напряженностью в отношениях между Украиной и Россией ожидается, что расходы европейских стран на оборону в ближайшие годы еще больше увеличатся. Кроме того, изменение характера войны приведет к тому, что страны будут инвестировать значительные средства в беспилотные системы для защиты своих солдат.

Производители военной беспилотной техники в Европе также ориентируются на рынок Азиатско-Тихоокеанского региона, который имеет огромный потенциал роста в течение прогнозируемого периода.

Тенденции европейского рынка военных беспилотных транспортных средств

Повышение автономности машин наземной обороны

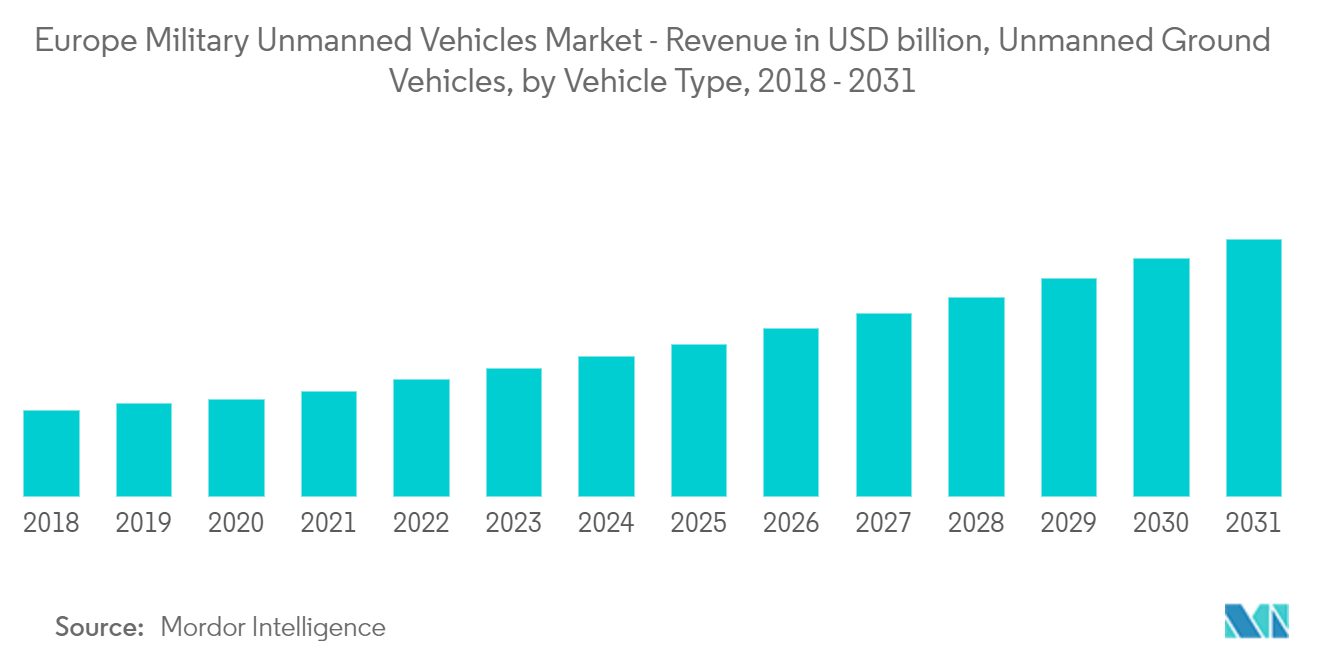

Первое по-настоящему автономное транспортное средство появилось в середине 1980-х годов. С тех пор были предприняты различные исследования и разработки, в результате которых было создано несколько усовершенствованных прототипов UGV. Искусственный интеллект (ИИ), который распространился во многих областях, за последнее десятилетие приобрел значительную популярность в сфере обороны и безопасности. Интеграция ИИ обеспечивает большую автономию военных приложений, особенно в беспилотных машинах и роботах. Они варьируются от автономных летательных аппаратов до беспилотных наземных транспортных средств, которые могут функционировать с помощью датчиков окружающей среды и искусственного интеллекта практически без вмешательства человека. Автономные беспилотные наземные транспортные средства включают в себя несколько технологий, которые позволяют машине действовать самостоятельно и саморегулироваться без вмешательства человека. Первоначально технология была разработана для поддержки сухопутных войск при переброске тяжелой техники. Однако за прошедшие годы эта технология претерпела значительную эволюцию, что привело к появлению большего количества тактических транспортных средств, предназначенных для оказания помощи в наблюдении или в миссиях по поиску и уничтожению СВУ.

Беспилотные наземные транспортные средства обладают рядом преимуществ с точки зрения их размера и доступности, а также высокой живучести, что делает их идеальными для оборонного применения во всем мире, поскольку угрозы безопасности продолжают становиться все более нетрадиционными. В 2020 году Эстония и Нидерланды подписали соглашение о совместной закупке семи беспилотных наземных транспортных средств (UGV) Milrem Robotics THeMIS через Эстонский центр оборонных инвестиций (ECDI). В соответствии с соглашением Milrem поставит четыре БПЛА THeMIS Королевской армии Нидерландов и три Силам обороны Эстонии (EDF). Россия объявила о своих планах провести в 2022 году масштабные испытания боевой беспилотной наземной машины (БНГ) Уран-9. Россия экспериментирует с различными боевыми платформами от меньших и менее дорогих машин, таких как Нерехта и Платформа, до более крупных и дорогих, таких как Уран. -9. Подобные разработки и планы закупок наблюдаются даже в других европейских странах, что будет способствовать росту этого сегмента в течение прогнозируемого периода.

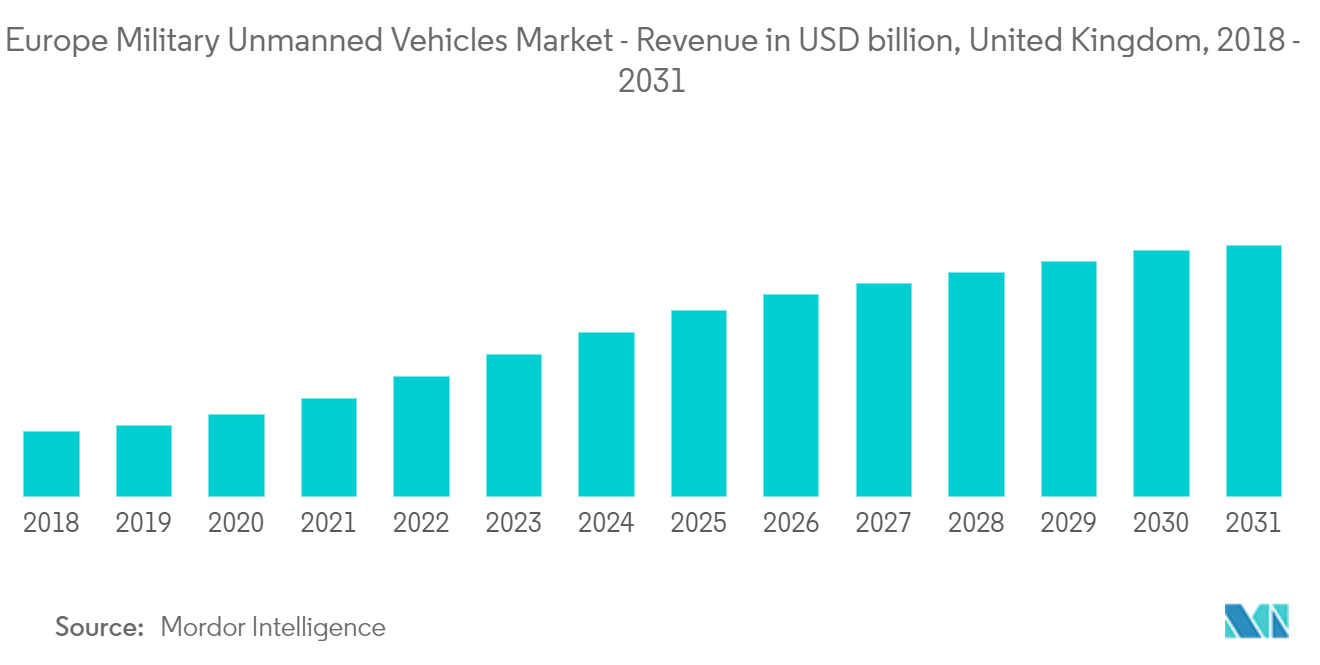

Великобритания постепенно увеличивает закупки беспилотных автомобилей

В последние годы Соединенное Королевство увеличило свой оборонный бюджет и расходы на укрепление своих вооруженных сил и восполнение дефицита военной техники. В апреле 2020 года вооруженные силы Великобритании разместили заказ на четыре беспилотных наземных автомобиля (UGV) Mission Master-Cargo у компании Rheinmetall Canada для своей программы Robotic Platoon Vehicle (RPV). Mission Master UGV — это вездеход, многоцелевой автомобиль на базе платформы 88, развивающий максимальную скорость 40 км/ч, прочный и полностью амфибийный, с возможностью установки гусениц или цепей для дополнительной мобильности. Базовая платформа имеет длину 2,95 м, весит около 750 кг и может нести полезную нагрузку массой 600 кг (400 кг при десантных операциях). Грузовая версия может нести полезную нагрузку для выполнения задач, включая логистическую транспортировку, наблюдение, защиту, медицинскую эвакуацию, пожаротушение, химическое, биологическое и ядерное обнаружение, а также ретрансляцию связи. Лаборатория обороны, науки и технологий Министерства обороны Великобритании (Dstl) также инициировала исследование будущих беспилотных летательных аппаратов для британской армии. Консорциум, возглавляемый Rheinmetall BAE Systems Land (RBSL), изучает новые подходы к UGV в рамках своего более широкого исследовательского проекта по навесным боевым системам. Исследование также направлено на то, чтобы продемонстрировать, как возможности UGV могут быть интегрированы с другими пилотируемыми платформами в маневренной войне, давая представление о том, как могут выглядеть будущие силы британской армии. Программа также создает потенциальные экспортные возможности для Великобритании.

Правительство Великобритании также модернизирует свой парк БПЛА. В ноябре 2021 года Великобритания получила новый БПЛА General Atomics Aeronautical Systems Inc (GA-ASI) MQ-9A Reaper. Этот дополнительный Reaper был приобретен для обеспечения достаточного общего количества часов работы парка для продолжения поддержки операций и обеспечения устойчивости для плавного перехода от Reaper к Protector в 2024 году. ВВС Великобритании должны получить 16 Protector, хотя правительство США одобрило продажу 26 Великобритания также разместила заказ на нанодроны, которые смогут предоставить солдатам необходимую информацию об угрозе противника на расстоянии. Королевский флот Великобритании также использует беспилотные подводные системы для проведения секретных миссий. Министерство обороны Великобритании изучает варианты разработки сверхбольшого беспилотного подводного аппарата (XLUUV) для выполнения миссий на расстояниях до 3000 морских миль в течение трех месяцев для Королевского флота. Подобные разработки, вероятно, будут способствовать росту рынка военных беспилотных транспортных средств в Великобритании в течение следующего десятилетия.

Обзор европейской индустрии военных беспилотных транспортных средств

На рынке беспилотных автомобилей в Европе в основном доминируют OEM-производители из Европы, США, Турции и Израиля. В число известных игроков рынка входят Thales Group, General Atomics, Rheinmetall AG, Milrem AS и Safran. Европа предлагает огромный потенциал для новых заказов в ближайшие годы, поскольку страны стремятся укрепить свои вооруженные силы за счет включения беспилотных систем в свой флот. Страны также постепенно развивают местные возможности для беспилотных транспортных средств посредством обширных исследований и партнерских отношений. Конкурентоспособные цены на продукцию и инновации будут играть важную роль для компаний в обеспечении долгосрочных контрактов с вооруженными силами. Кроме того, государственная поддержка местных компаний поможет им расширить свои исследования и разработать новые передовые беспилотные системы.

Лидеры европейского рынка военных беспилотных транспортных средств

Thales Group

Rheinmetall AG

General Atomics

Milrem AS

Safran

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Новости европейского рынка военной беспилотной техники

- В ноябре 2021 года Великобритания получила новый беспилотный летательный аппарат (БПЛА) General Atomics Aeronautical Systems Inc. (GA-ASI) MQ-9A Reaper.

- В июне 2021 года Франция объявила, что планирует закупить дополнительный БПЛА MQ-9 Reaper Block 5 через канал межправительственных продаж военной техники США (FMS). Франция в настоящее время имеет шесть БПЛА Reaper Block 1 и шесть Reaper Block 5 и стремится добавить в свой арсенал шесть вариантов Block 5, причем последний будет вооружен высокоточными бомбами GBU-12 Paveway и авиационными авиационными бомбами AGM-114 Hellfire. надводные ракеты.

Сегментация индустрии военных беспилотных транспортных средств в Европе

Беспилотные транспортные средства — это платформы, которыми может дистанционно управлять человек-оператор или автономно управляться с помощью запрограммированного бортового компьютера. Такие платформы, используемые вооруженными силами для различных задач, были изучены в этом отчете.

Рынок сегментирован по типам транспортных средств на беспилотные летательные аппараты (БПЛА), беспилотные наземные транспортные средства (БПЛА), а также беспилотные надводные и подводные аппараты. В отчете также освещаются размер рынка и прогнозы в основных странах Европы. Для каждого сегмента размер рынка и прогноз были представлены в стоимостном выражении (млрд долларов США).

| Беспилотные летательные аппараты |

| Беспилотные наземные транспортные средства |

| Беспилотные надводные и подводные аппараты |

| Великобритания |

| Франция |

| Германия |

| Нидерланды |

| Польша |

| Остальная Европа |

| тип машины | Беспилотные летательные аппараты |

| Беспилотные наземные транспортные средства | |

| Беспилотные надводные и подводные аппараты | |

| География | Великобритания |

| Франция | |

| Германия | |

| Нидерланды | |

| Польша | |

| Остальная Европа |

Часто задаваемые вопросы по исследованию рынка военных беспилотных транспортных средств в Европе

Каков текущий размер европейского рынка военных беспилотных транспортных средств?

Прогнозируется, что в течение прогнозируемого периода (2024-2029 гг.) на европейском рынке военных беспилотных транспортных средств среднегодовой темп роста составит более 7%.

Кто являются ключевыми игроками на европейском рынке Военных беспилотных транспортных средств?

Thales Group, Rheinmetall AG, General Atomics, Milrem AS, Safran — крупнейшие компании, работающие на европейском рынке военных беспилотных транспортных средств.

Какие годы охватывает европейский рынок военных беспилотных транспортных средств?

В отчете рассматривается исторический размер европейского рынка военных беспилотных транспортных средств за 2019, 2020, 2021, 2022 и 2023 годы. В отчете также прогнозируется размер европейского рынка военных беспилотных транспортных средств на следующие годы 2024, 2025, 2026, 2027, 2028 и 2029 годы..

Последнее обновление страницы:

Отчет об индустрии военных беспилотных транспортных средств Европы

Статистические данные о доле, размере и темпах роста доходов европейского рынка военных беспилотных транспортных средств в 2024 году, предоставленные Mordor Intelligence™ Industry Reports. Анализ европейских военных беспилотных транспортных средств включает прогноз рынка на 2024–2029 годы и исторический обзор. Получите образец этого отраслевого анализа в виде бесплатного отчета в формате PDF, который можно загрузить.