Tamanho e Participação do Mercado de Seguros de Saúde e Médicos dos Estados Unidos

Análise do Mercado de Seguros de Saúde e Médicos dos Estados Unidos pela Mordor Intelligence

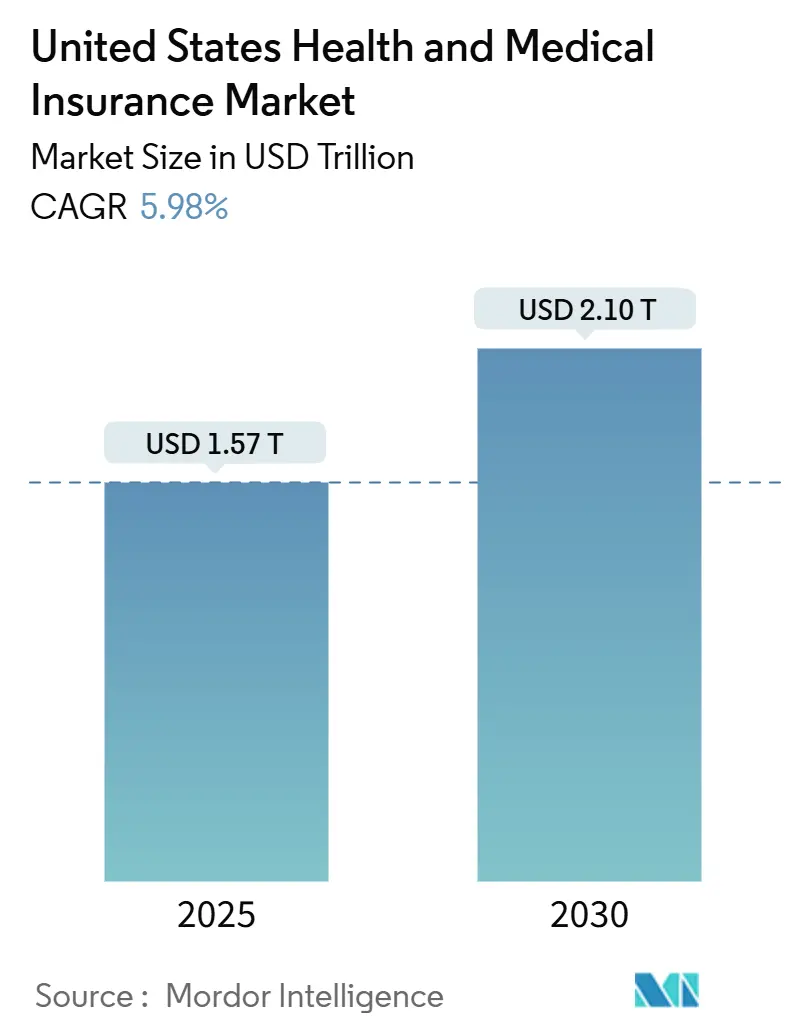

O mercado de seguros de saúde e médicos dos Estados Unidos atingiu USD 1,57 trilhão em 2025 e está projetado para avançar para USD 2,1 trilhões até 2030, refletindo uma CAGR de 5,98% e destacando a demanda contínua apesar do fluxo regulatório. Uma população envelhecendo impulsiona a expansão, maior prevalência de doenças crônicas, subsídios ACA mais ricos e ganhos vigorosos de inscrição no Medicare Advantage que coletivamente ampliam a população coberta e apoiam o crescimento dos prêmios. A resiliência dos planos de empregadores, a rápida adoção de opções de alta franquia e a distribuição digital também contribuem para a trajetória positiva, enquanto o investimento das seguradoras em cuidados baseados em valor e subscrição orientada por IA melhora a diferenciação de produtos e controle de custos. A consolidação das seguradoras continua enquanto as empresas buscam escala para navegar na pressão da razão de perda médica e desbloquear alcance nacional, ilustrada por compras recentes de ativos no segmento Medicare. Projetos piloto regionais de opção pública e programas de resseguro estabilizam ainda mais os prêmios e estimulam a competição, especialmente no Oeste.

Principais Conclusões do Relatório

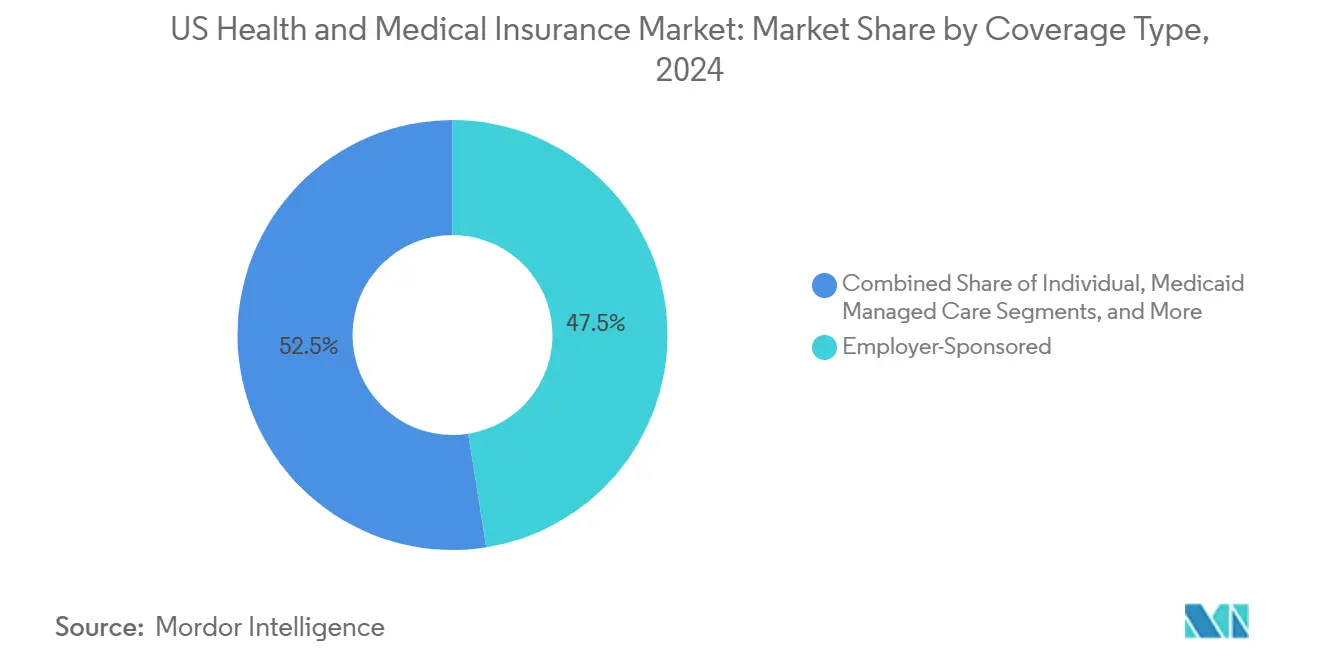

• Por tipo de cobertura, o seguro patrocinado pelo empregador liderou com 47,5% da participação do mercado de seguros de saúde e médicos dos Estados Unidos em 2024, enquanto o Medicare Advantage está previsto para expandir a uma CAGR de 7,80% até 2030.

• Por tipo de plano, PPOs comandaram 46% da participação em receita em 2024; planos de saúde de alta franquia estão projetados para crescer mais rapidamente a 9,45% CAGR até 2030.

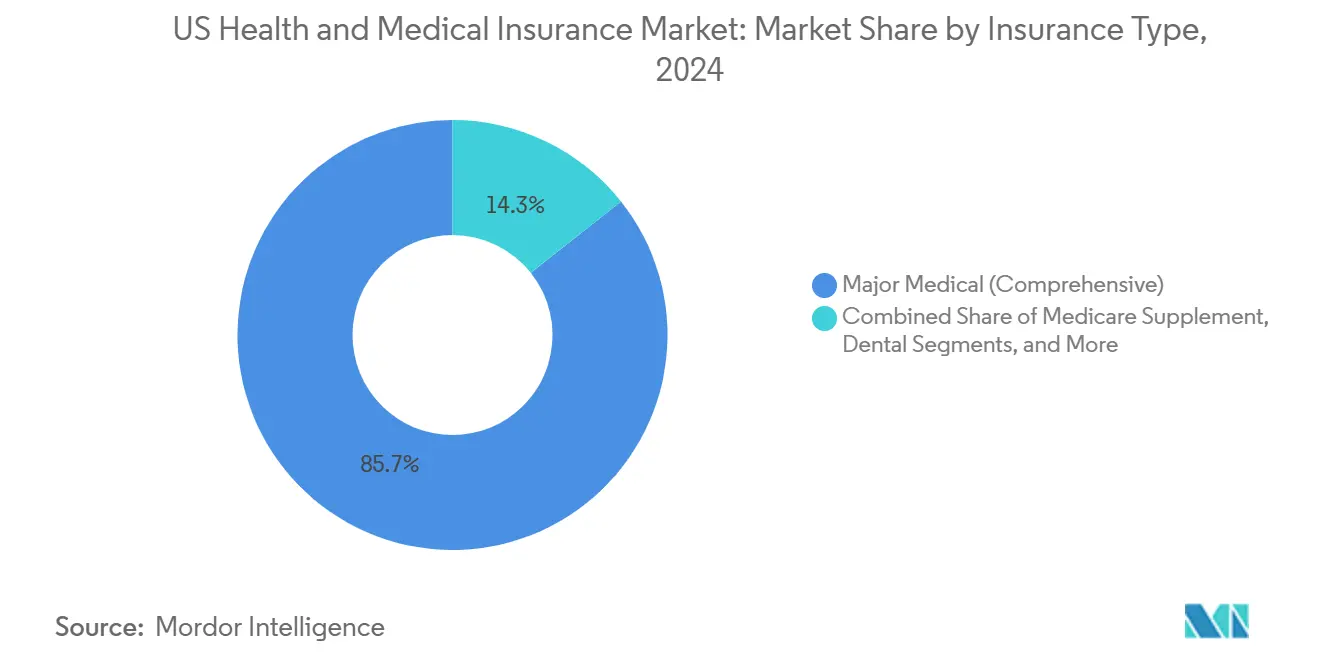

• Por tipo de seguro, a cobertura médica-principal abrangente representou 85,67% da participação do tamanho do mercado de seguros de saúde e médicos dos Estados Unidos em 2024, enquanto linhas auxiliares como cobertura de acidentes e doenças críticas estão definidas para subir a uma CAGR de 10,31% até 2030.

• Por canal de distribuição, corretores e agentes detiveram uma participação de 55,24% em 2024, ainda assim as plataformas online apresentam a maior CAGR projetada de 12,00% até 2030.

• Por região, o Sul capturou 35,34% dos prêmios de 2024, mas o Oeste está posicionado para a mais rápida CAGR de 6,40% até 2030.

Tendências e Insights do Mercado de Seguros de Saúde e Médicos dos Estados Unidos

Análise de Impacto dos Impulsionadores

| Impulsionador | ( ~ ) % Impacto na Previsão CAGR | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Aumento dos custos de saúde e envelhecimento da população | +1.8% | Global | Longo prazo (≥ 4 anos) |

| Expansão de subsídios ACA e inscrições no Marketplace | +1.2% | Nacional; estados de não-expansão | Médio prazo (2-4 anos) |

| Crescimento na adoção de cuidados gerenciados Medicaid pelos estados | +0.9% | Sudeste e Centro-Oeste | Médio prazo (2-4 anos) |

| ICHRAs e QSEHRAs de empregadores mudando cobertura | +0.6% | Nacional; tecnologia e serviços profissionais | Longo prazo (≥ 4 anos) |

| Estratificação de risco orientada por IA | +0.4% | Grandes centros metropolitanos | Curto prazo (≤ 2 anos) |

| Paridade de reembolso de telessaúde | +0.3% | Ênfase rural | Curto prazo (≤ 2 anos) |

| Fonte: Mordor Intelligence | |||

Aumento dos Custos de Saúde e Envelhecimento da População

O crescimento dos prêmios permanece estreitamente ligado ao aumento dos preços médicos e maior utilização entre idosos, com taxas de perda médica de grupos grandes subindo acima de 90% antes de diminuir em 2023. A inscrição no Medicare Advantage adicionou 5,4% de novos membros em 2024, mas o gasto elevado com medicamentos especializados e a incidência de doenças crônicas pressionaram as margens, empurrando as seguradoras para arranjos intensificados de gerenciamento de risco e baseados em valor [1]Healthcare Finance News Staff, "ACA Enrollment Hits Record 24 Million," healthcarefinancenews.com. Pesquisas com empregadores mostram que 76% das empresas estavam preocupadas com os custos de farmácia especializada, estimulando o interesse em direcionamento de local de cuidado e adoção de biossimilares. O momento demográfico, portanto, tanto amplia o pool endereçável quanto desafia as seguradoras a conter a tendência através de análises, coordenação de cuidados e redesenho de benefícios.

Expansão de Subsídios ACA e Inscrições no Marketplace

Os subsídios estendidos do Inflation Reduction Act geraram a maior inscrição ACA registrada, com 24 milhões de vidas cobertas em 2025 e economias médias familiares de USD 800 por ano. A adição de beneficiários DACA no final de 2024 ampliou ainda mais o pool de risco, enquanto marketplaces baseados em estados criaram incentivos extras que aprofundaram a retenção e melhoraram a acessibilidade. Embora os subsídios continuem até 2025, a incerteza política sobre a renovação obscurece a precificação de longo alcance, levando algumas seguradoras a moderar a expansão geográfica. Mesmo assim, a inscrição estabilizada sustenta uma experiência de sinistros previsível e encoraja o alcance digital que reduz os custos de aquisição.

Crescimento na Adoção de Cuidados Gerenciados Medicaid pelos Estados

Após o desenrolar da emergência de saúde pública, os estados empurraram mais forte em direção a contratos de cuidados gerenciados que abordam determinantes sociais e recompensam resultados, trazendo quase todos os novos inscritos sob arranjos capitados [2]Joan Alker, "Medicaid Managed Care Expansion," Georgetown University Health Policy Institute, georgetown.edu. Plataformas D-SNP integradas dão às seguradoras novos fluxos de receita ao sincronizar fundos Medicare e Medicaid, enquanto a linguagem contratual incorpora crescentemente métricas de equidade em saúde e serviços domiciliares. Disparidades de penetração entre estados preservam oportunidades de entrada para planos especializados hábeis em engajamento rural ou gerenciamento de necessidades complexas, apoiando crescimento acima da média no Sudeste e estados selecionados do Centro-Oeste.

ICHRAs e QSEHRAs de Empregadores Mudando Cobertura para o Mercado Individual

HRAs de Cobertura Individual oferecem subsídios fixos que os funcionários aplicam aos planos do marketplace, entregando despesa previsível do empregador e ampla escolha de planos que aumenta a satisfação, conforme adotadores iniciais em serviços profissionais e setores de tecnologia. A adoção permanece em estágios iniciais mas está escalando conforme plataformas simplificam conformidade e inscrição, potencialmente redirecionando uma fatia significativa de vidas em grupo para a bolsa individual até o fim da década. As seguradoras estão se adaptando com designs de rede portáteis e navegação concierge para preservar a experiência e controlar o risco.

Análise de Impacto das Restrições

| Restrição | ( ~ ) % Impacto na Previsão CAGR | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Incerteza regulatória em torno da extensão de subsídio ACA | -0.8% | Estados dependentes do Marketplace | Curto prazo (≤ 2 anos) |

| Taxas de perda médica crescentes comprimindo margens | -1.1% | Nacional; Medicare Advantage e individual | Médio prazo (2-4 anos) |

| Iniciativas de opção pública em nível estadual intensificando competição de preços | -0.5% | Nível estadual, concentrado no Colorado, Washington, Nevada | Médio prazo (2-4 anos) |

| Custos crescentes de conformidade de cibersegurança e privacidade de dados | -0.4% | Nacional, com maior impacto em seguradoras menores | Longo prazo (≥ 4 anos) |

| Fonte: Mordor Intelligence | |||

Incerteza Regulatória em Torno da Extensão de Subsídio ACA

A expiração em 2025 dos créditos de prêmio aprimorados injeta ambiguidade de preços, levando algumas seguradoras a apresentar taxas conservadoras para 2026 ou limitar a entrada em novos estados. Possíveis picos de prêmios poderiam corroer a inscrição entre famílias de renda média sem benefícios de empregador, desestabilizando pools de risco e amplificando seleção adversa. Marketplaces baseados em estados com seus subsídios mitigam a volatilidade, dando às seguradoras participantes fluxos de associação e receita mais previsíveis. No entanto, em estados dependentes apenas de subsídios federais, a falta de apoio adicional pode levar a aumentos de prêmios mais acentuados. Essa disparidade poderia ampliar lacunas de cobertura entre regiões e colocar pressão adicional sobre plataformas facilitadas federalmente.

Taxas de Perda Médica Crescentes Comprimindo Margens das Seguradoras

A inflação médica e aumentos de utilização empurraram as taxas de perda do Medicare Advantage quase 3 pontos em 2024, enquanto as taxas da Parte D subiram mais de 10% após mudanças regulatórias. As seguradoras responderam com redes mais estreitas, endurecimento de autorização prévia e contratos especialistas baseados em valor, ainda assim os ganhos de curto prazo permanecem pressionados. Os limites de pagamento de programas governamentais restringem a flexibilidade de preços, então as seguradoras devem apoiar-se em análises, triagem de telessaúde e programas de cuidados crônicos domiciliares para conter o crescimento de custos. Custos crescentes de benefícios farmacêuticos e uso de medicamentos especializados pressionam ainda mais as margens, especialmente sob as novas provisões de desconto de inflação. Como resultado, alguns planos menores podem sair de condados menos rentáveis ou consolidar operações para preservar viabilidade financeira.

Análise de Segmentos

Por Tipo de Cobertura: Planos de Empregadores Ancoram Mercado Apesar do Surto Medicare Advantage

A cobertura patrocinada pelo empregador reteve 47,5% do mercado de seguros de saúde e médicos dos Estados Unidos em 2024, garantindo um grande pool de risco que estabiliza o crescimento dos prêmios. O Medicare Advantage, no entanto, está superando todas as outras linhas com uma CAGR de 7,80%, alimentado pelo envelhecimento dos baby-boomers e marketing de planos de prêmio zero. A cobertura ACA subsidiada também se expande conforme os créditos aprimorados persistem, enquanto os cuidados gerenciados Medicaid continuam subindo em estados perseguindo previsibilidade orçamentária. Programas militares e de funcionários federais permanecem estáveis, porém de crescimento lento.

Os empregadores crescentemente implantam designs de alta franquia, financiamento baseado em contas e navegação digital para conter aumentos de prêmios, enquanto as seguradoras Medicare Advantage adicionam subsídios dentários, de visão e OTC que atraem idosos buscando benefícios holísticos. ICHRAs podem migrar alguns trabalhadores para cobertura individual, mas planos de grupo ainda dominam devido a vantagens fiscais e administração turnkey. Ajustes de pagamento regulatórios e limiares de classificação por estrelas criam obstáculos operacionais para participantes do Medicare Advantage, empurrando-os em direção a investimentos de coordenação de cuidados que sustentam margens.

Nota: Participações de segmentos de todos os segmentos individuais disponíveis mediante compra do relatório

Por Tipo de Plano: Sensibilidade de Custo do Consumidor Reformula Arquitetura de Benefícios

Contratos de Organização de Provedor Preferencial (PPO) retiveram 46% do prêmio emitido de 2024, garantindo a maior fatia do mercado de seguros de saúde e médicos dos Estados Unidos apesar do vazamento incremental de participação para formatos mais direcionados ao consumidor. A durabilidade PPO reflete o desejo dos membros por amplo acesso à rede e opções diretas fora da rede, qualidades valorizadas por empregadores multi-estaduais que precisam de design de benefício uniforme. As seguradoras renovaram ofertas PPO com modelos de cuidados primários telessaúde-primeiro, incentivos de direcionamento para hospitais baseados em valor e ferramentas de transparência de preços habilitadas por IA que expõem custos ao nível de episódio antes do tratamento, o que ajuda a reduzir críticas de que PPOs carecem de disciplina de gastos. Camadas de navegação digital compreendendo chatbots, pontuações de qualidade do provedor e rastreadores de franquia agora acompanham a maioria dos contratos PPO de grupos grandes, melhorando o engajamento dos membros e moderando visitas desnecessárias ao especialista.

Planos de saúde de alta franquia (HDHPs) apresentam a mais rápida CAGR de 9,45% conforme empregadores os combinam com contas de poupança de saúde semeadas pelo empregador para reduzir desembolsos de prêmios sem encolher valor atuarial [4]National Center for Health Statistics, "Health Insurance Coverage: Early Release 2024," nchs.nih.gov. Ainda assim, a proporção de trabalhadores em HDHPs escorregou para 41,7% em 2023 conforme algumas empresas reverteram o curso após notar cuidados preventivos atrasados e maior rotatividade de funcionários. Para preservar o momento, as seguradoras estão incorporando cobertura de primeiro dólar para cuidados urgentes virtuais, suprimentos para diabetes e coaching de saúde mental enquanto mantêm conformidade federal HSA. Produtos de Organização de Manutenção de Saúde e Organização de Provedor Exclusivo retêm relevância de nicho entre pequenos negócios sensíveis a custos e em regiões onde sistemas de entrega integrados fornecem caminhos de cuidado contínuos, e planos Point-of-Service ocupam uma posição modesta para empregadores querendo uma estrutura de guardião sem referências rigorosas. Coletivamente, a segmentação mostra uma recalibração ativa em direção à acessibilidade, clareza de preços e eficiência de rede ao invés de abandono total de arquétipos de planos legados.

Por Tipo de Seguro: Núcleo Abrangente Aumentado por Proteção Direcionada

Contratos médicos-principais abrangentes representaram 85,67% do prêmio de 2024, confirmando seu status como a base do pooling de risco dos Estados Unidos e conformidade regulatória com mandatos de benefícios essenciais. A dominância é reforçada por vantagens fiscais de empregadores e a estrutura de mandato individual ACA que ainda influencia expectativas mínimas de cobertura em muitos acordos de negociação coletiva de grupos grandes. As seguradoras se diferenciam através de complementos de gerenciamento de condições crônicas, supervisão integrada de benefícios farmacêuticos e redes de saúde comportamental que encurtam tempos de espera de consultas, que é um critério emergente de compra para forças de trabalho mais jovens. Muitos produtos abrangentes também agrupam coaching de estilo de vida e terapêuticas digitais, que empregadores agora veem como investimentos de compensação de custos ao invés de benefícios marginais.

Políticas auxiliares de acidentes, doenças críticas e indenização hospitalar avançam a uma CAGR de 10,31% conforme empresas buscam diversidade de benefícios sem elevar materialmente orçamentos de prêmios fixos. Essas linhas preenchem lacunas percebidas que inscritos de alta franquia enfrentam, oferecendo dinheiro em montante único para eventos não planejados e assim descaracterizando a volatilidade de desembolso. As seguradoras fazem venda cruzada de complementos dentários e de visão para alcançar economias administrativas através de emissão de cartão único e suporte de call center consolidado. Planos Suplemento Medicare permanecem estáveis entre beneficiários de taxa por serviço que valorizam liberdade de provedor, embora migração constante para Medicare Advantage limite o lado positivo. Médico de curto prazo permanece rigorosamente regulado em limites de duração, então o crescimento é contido fora da cobertura ponte para trocadores de emprego de meia-carreira. No geral, a estratificação de produtos ilustra como as seguradoras combinam proteção ampla com complementos de precisão adaptados às preocupações evolutivas de liquidez doméstica.

Por Canal de Distribuição: Modelo de Aconselhamento Híbrido Passa por Reinvenção Digital

Corretores e agentes capturaram 55,24% das inscrições de 2024, retendo o maior canal para a participação do mercado de seguros de saúde e médicos dos Estados Unidos porque arranjos de benefícios complexos ainda requerem orientação humana, especialmente para pequenos empregadores e consumidores elegíveis ao Medicare. O modelo tradicional agora integra plataformas de cotação baseadas em nuvem que preenchem automaticamente dados de censo, comparam grades de planos conformes e produzem aplicações prontas para assinatura em minutos, o que libera agentes para tarefas consultivas como revisões de conformidade e análise de tendências de sinistros. O escrutínio regulatório da compensação de corretores no Medicare Advantage empurra as seguradoras em direção a cronogramas de taxa fixa ou escalonados amarrados a métricas de experiência do membro ao invés de volume bruto, aumentando a demanda por conselheiros experientes que podem demonstrar retenção e pontuações de qualidade.

Marketplaces online e portais diretos da seguradora registram uma CAGR de 12,00%, ajudados por fluxos de inscrição móvel, calculadoras de subsídio em tempo real e links API para sistemas de elegibilidade estaduais que encurtam a integração para menos de 10 minutos para famílias diretas. Adultos mais jovens e trabalhadores freelance preferem esses canais para comparações auto-direcionadas, enquanto widgets de seguro incorporados dentro de aplicativos de folha de pagamento e economia gig introduzem ofertas de cobertura no ponto de recepção de renda. Consultores de benefícios de empregadores mantêm seu nicho dentro de grupos grandes ao estratificar análises de suporte à decisão e módulos cativos de gerenciamento de benefícios farmacêuticos que quantificam economias potenciais do direcionamento de rede. O investimento de USD 100 milhões do CMS em grupos Navigator reforça um modelo híbrido no qual especialistas licenciados guiam consumidores através de interfaces digitais, um design que aumenta a precisão da inscrição e reduz rescisões pós-emissão. Chatbots de inteligência artificial e assistentes de voz agora lidam com perguntas rotineiras sobre franquias e níveis de formulário, o que permite que agentes humanos dediquem mais tempo a discussões de estratégia de renovação de alto valor.

Análise Geográfica

A participação de prêmios de 35,34% do Sul ancora o mercado de seguros de saúde e médicos dos Estados Unidos, graças à migração interna constante, crescimento diversificado da indústria e expansão gradual do Medicaid que amplia pools de cobertura de baixa renda. O surto de inscrições no Marketplace na Flórida e Geórgia suplementa a penetração de empregadores, enquanto a adoção do Medicare Advantage se amplia conforme as seguradoras adaptam redes culturalmente competentes. A consolidação hospitalar crescente infla índices de custos, mas fornece economias de escala que as seguradoras aproveitam em contratos baseados em risco.

O Oeste exibe a mais rápida CAGR de 6,40% na força de clusters de tecnologia afluentes, alavancas de política inovadoras e afinidade do consumidor por soluções de inscrição digital [3]Colorado Division of Insurance, "Public Option Premium Analysis 2025," doi.colorado.gov. A plataforma gerida pelo estado da Califórnia refina alcance com aplicativos multilíngues, enquanto o tandem de opção mais resseguro do Colorado reduz prêmios através do pool de risco. A alta migração líquida para Nevada, Arizona e Utah impulsiona a expansão do plano de empregadores e eleva prêmios médios. Ainda assim, restrições de participação de provedores em condados rurais desafiam a adequação da rede e aumentam a carga administrativa para seguradoras.

O Nordeste e Centro-Oeste retêm perfis de crescimento equilibrados, porém mais lentos. Seguradoras nordestinas se beneficiam de redes densas de provedores e utilização elevada que estabiliza receita, mas demografias envelhecidas limitam potencial de expansão. Enquanto isso, estados do Centro-Oeste lutam com mudanças do setor manufatureiro e estagnação populacional, amortecendo o crescimento de prêmios patrocinados por empregadores. Não obstante, tradições robustas de negociação coletiva ajudam a preservar cobertura abrangente, e planos Medicare Advantage classificados por estrelas garantem lealdade entre aposentados buscando benefícios previsíveis.

Cenário Competitivo

UnitedHealth Group lidera o mercado de seguros de saúde e médicos dos Estados Unidos, via seu ecossistema de seguros UnitedHealthcare e serviços Optum. Humana, Elevance Health, CVS Health/Aetna e Kaiser Permanente completam o primeiro escalão, todos investindo pesadamente em tecnologia, cuidados virtuais e alinhamento de provedores baseado em valor para conter custos e aumentar qualidade. Blues regionais como Health Care Service Corporation aproveitam conhecimento de mercado local e escala através de aquisições direcionadas, exemplificado por sua compra de USD 3,3 bilhões dos ativos Medicare da Cigna que adicionou 600.000 membros.

A intensidade competitiva é elevada por novos entrantes aproveitando IA para design de planos e navegação de cuidados, mas requisitos rigorosos de capital e regulatórios limitam escala disruptiva. Parcerias estratégicas com grupos de cuidados primários e farmácias especializadas diferenciam incumbentes e fomentam modelos verticalmente integrados que podem suportar inflação médica. A supervisão governamental de algoritmos de autorização prévia e compensação de corretores aperta obrigações de conformidade, direcionando seguradoras para melhorias transparentes de experiência do consumidor para sustentar lealdade à marca.

Pagadores aumentam atividades de M&A, visando crescimento de membros, diversificação de risco e custos administrativos simplificados. A aquisição de 2025 da Elevance Health dos Indiana University Health Plans destaca a importância estratégica da integração localizada de provedores. Enquanto isso, CVS Health estende sua pegada de clínica comunitária para canalizar programas de aderência a medicamentos para seus planos Aetna, afiando sua resposta competitiva à presença ambulatória crescente da Optum. A corrida armamentista por talento de análise de dados e arquitetura de nuvem destaca o pivô do setor em direção à subscrição personalizada e gerenciamento proativo de cuidados.

Líderes da Indústria de Seguros de Saúde e Médicos dos Estados Unidos

-

UnitedHealth Group

-

CVS Health (Aetna)

-

Elevance Health (Blue Cross Blue Shield)

-

Cigna Group

-

Humana

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Desenvolvimentos Recentes da Indústria

- Janeiro 2025: Health Care Service Corporation completou sua aquisição de USD 3,3 bilhões do negócio Medicare da Cigna, adicionando quase 600.000 membros Medicare Advantage.

- Janeiro 2025: Elevance Health finalizou a compra dos Indiana University Health Plans, integrando 19.000 membros Medicare Advantage e 9.600 membros de empregadores.

- Janeiro 2025: CMS emitiu os Parâmetros Finais de Benefício e Pagamento 2026, aumentando proteções contra trocas não autorizadas de planos e estabelecendo taxas de usuário de 2,5% para plataformas federais.

- Dezembro 2024: Congresso estendeu flexibilidades de telessaúde Medicare até Mar 2025, mantendo a maioria das isenções geográficas.

Escopo do Relatório do Mercado de Seguros de Saúde e Médicos dos Estados Unidos

Seguro de saúde é um tipo de seguro que cobre despesas médicas que surgem devido a uma doença. Uma análise de fundo completa da indústria de Seguros de Saúde dos EUA, incluindo uma avaliação das contas nacionais de saúde, economia e tendências emergentes do mercado por segmentos, mudanças significativas na dinâmica do mercado e visão geral do mercado, está coberta no relatório. O mercado é segmentado por tipo de aquisição, produtos e serviços, e local de compra. Por tipo de aquisição, o mercado é segmentado como diretamente comprado e patrocinado pelo empregador. Por produtos e serviços, o mercado é segmentado em gerenciamento de benefícios farmacêuticos, planos de saúde de alta franquia, planos livres por serviço e planos de cuidados gerenciados. Por local de compra, o mercado é segmentado como na plataforma e fora da plataforma. O relatório oferece previsões de tamanho de mercado para o mercado de seguros de saúde dos EUA em termos de receita (USD) para todos os segmentos acima.

| Patrocinado pelo Empregador |

| Individual (ACA / Não-Grupo) |

| Cuidados Gerenciados Medicaid |

| Medicare Advantage |

| Militar / Governo (TRICARE, VA, FEHBP) |

| HMO |

| PPO |

| EPO |

| POS |

| HDHP / Orientado pelo Consumidor |

| Médico Principal (Abrangente) |

| Suplemento Medicare |

| Dental |

| Indenização Hospitalar / Benefício Limitado |

| Visão |

| Médico de Curto Prazo |

| Outros Auxiliares (Acidente, Doença Crítica) |

| Direto ao Consumidor |

| Corretores e Agentes |

| Consultores de Benefícios de Empregadores |

| Marketplaces / Plataformas Online |

| Nordeste |

| Centro-Oeste |

| Sul |

| Oeste |

| Por Tipo de Cobertura | Patrocinado pelo Empregador |

| Individual (ACA / Não-Grupo) | |

| Cuidados Gerenciados Medicaid | |

| Medicare Advantage | |

| Militar / Governo (TRICARE, VA, FEHBP) | |

| Por Tipo de Plano | HMO |

| PPO | |

| EPO | |

| POS | |

| HDHP / Orientado pelo Consumidor | |

| Por Tipo de Seguro | Médico Principal (Abrangente) |

| Suplemento Medicare | |

| Dental | |

| Indenização Hospitalar / Benefício Limitado | |

| Visão | |

| Médico de Curto Prazo | |

| Outros Auxiliares (Acidente, Doença Crítica) | |

| Por Canal de Distribuição | Direto ao Consumidor |

| Corretores e Agentes | |

| Consultores de Benefícios de Empregadores | |

| Marketplaces / Plataformas Online | |

| Por Região | Nordeste |

| Centro-Oeste | |

| Sul | |

| Oeste |

Questões-Chave Respondidas no Relatório

Qual é o tamanho atual do mercado de seguros de saúde e médicos dos Estados Unidos?

O tamanho do mercado de seguros de saúde e médicos dos Estados Unidos ficou em USD 1,57 trilhão em 2025 e está previsto para atingir USD 2,1 trilhões até 2030.

Qual tipo de cobertura está crescendo mais rápido?

Medicare Advantage é a linha de cobertura em expansão mais rápida, avançando a uma CAGR projetada de 7,8% até 2030 com base no envelhecimento demográfico e benefícios suplementares aprimorados.

Quão grande é o segmento patrocinado pelo empregador?

Planos de empregadores detiveram 47,5% da participação do mercado de seguros de saúde e médicos dos Estados Unidos em 2024, continuando a ancorar pools de risco gerais e volumes de prêmios.

Quais fatores mais influenciam o crescimento de prêmios?

Os prêmios são primariamente direcionados por custos médicos crescentes, maior gasto com medicamentos especializados e maior utilização entre idosos, compensados em parte por subsídios ACA e adoção de cuidados baseados em valor.

Por que a região Oeste está superando outras áreas?

O Oeste desfruta de uma CAGR de 6,4% devido ao forte emprego do setor de tecnologia, maior renda familiar e iniciativas em nível estadual como opção pública e programas de resseguro que reduzem prêmios e aumentam inscrições.

Como os papéis dos corretores mudarão até 2030?

Corretores permanecerão críticos para suporte de decisão complexa mas dependerão crescentemente de ferramentas digitais e cotação assistida por IA conforme plataformas online apresentam uma CAGR de 12% e expectativas do consumidor por inscrição contínua aumentam.

Página atualizada pela última vez em: