Tamanho e Participação do Mercado Imobiliário Residencial Escandinavo

Análise do Mercado Imobiliário Residencial Escandinavo pela Mordor Intelligence

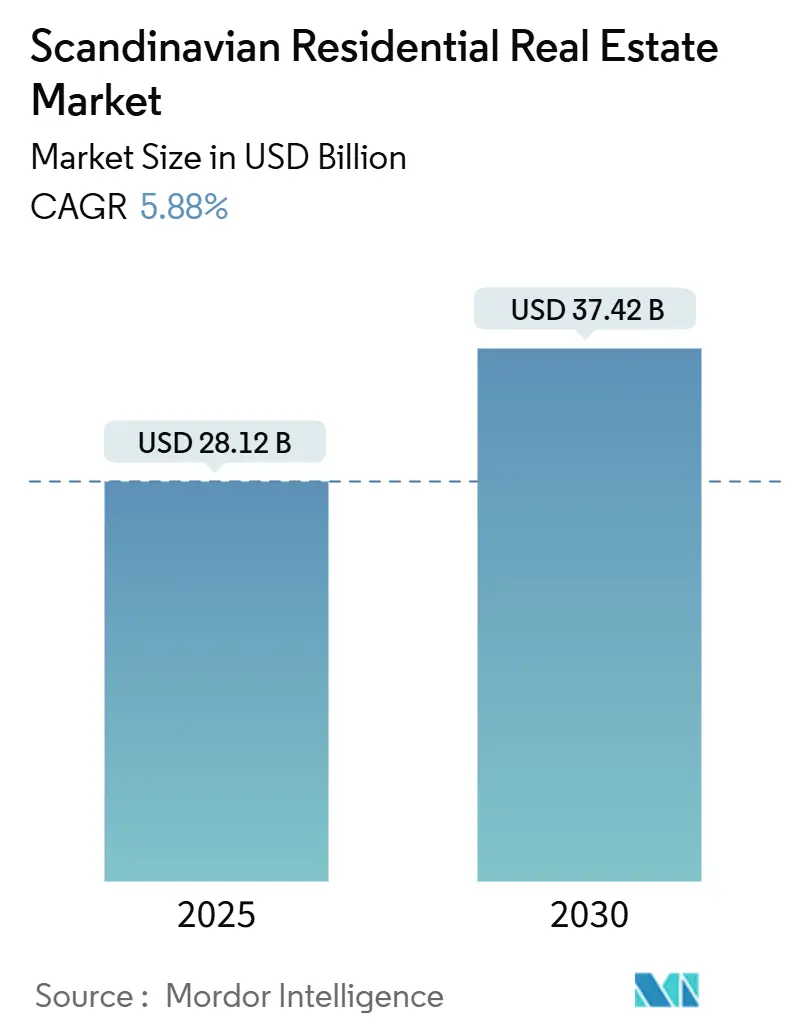

O tamanho do mercado imobiliário residencial escandinavo está em USD 28,12 bilhões em 2025 e está projetado para alcançar USD 37,42 bilhões em 2030, refletindo uma TCAC de 5,88%. Taxas de juros normalizadas, um influxo de capital institucional e mudanças demográficas em direção ao aluguel sustentam esta trajetória de crescimento[1]Erik Thedéen, "Monetary Policy Report April 2025," Sveriges Riksbank, riksbank.se. O ciclo rápido de corte de taxas da Suécia, os ganhos de preços anuais consistentes de 4,2% da Dinamarca até 2026 e os termos de empréstimo mais flexíveis da Noruega expandem coletivamente os volumes de transações e fortalecem o poder de precificação[2]Michael Rasmussen, "Nordea Housing Market Outlook 2025," Nordea, nordea.com. A oferta urbana restrita de terrenos intensifica a demanda por apartamentos de alta densidade, enquanto as regras de construção verde alinhadas à UE aceleram a atividade de novas construções em todo o mercado imobiliário residencial escandinavo. Investidores institucionais, atraídos por fluxos de caixa previsíveis de aluguel e credenciais ESG, agora tratam a habitação como uma alocação central ao lado de logística e infraestrutura.

Principais Pontos do Relatório

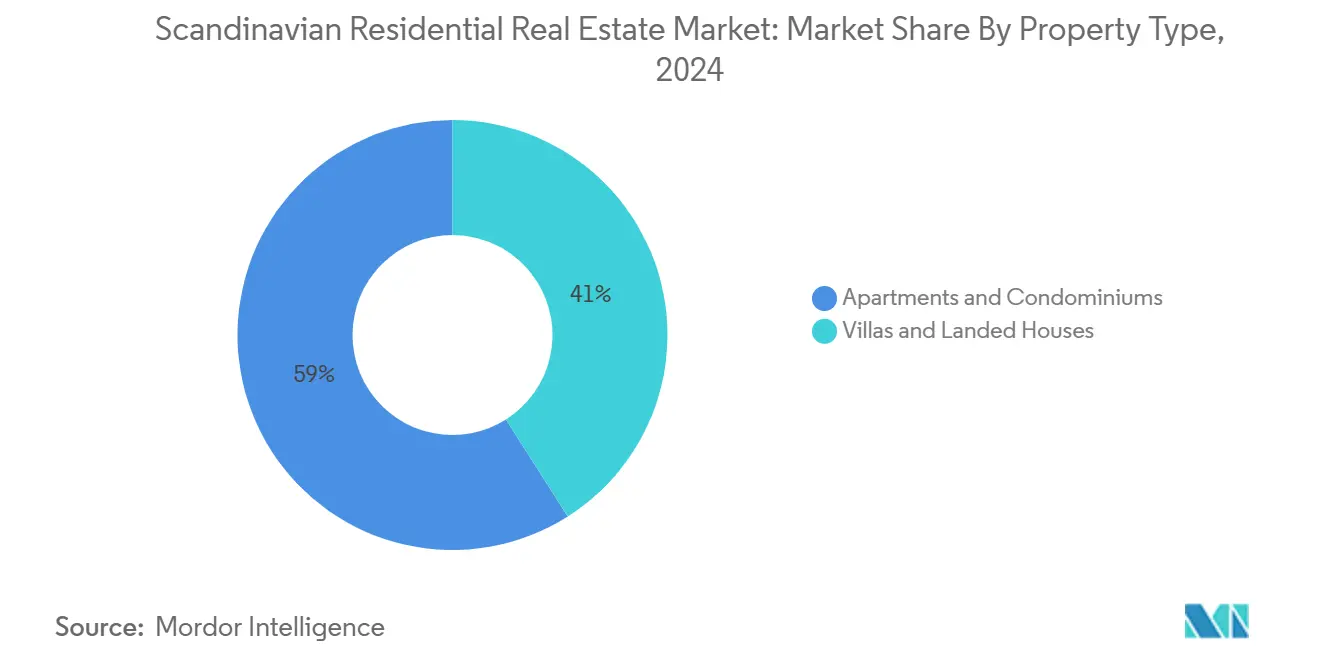

• Por tipo de propriedade, apartamentos e condomínios comandaram 59% de participação do tamanho do mercado imobiliário residencial escandinavo em 2024 e estão projetados para crescer a uma TCAC de 6,09% até 2030.

• Por faixa de preço, o segmento de médio mercado deteve 46% de participação do tamanho do mercado imobiliário residencial escandinavo em 2024; o nível acessível está avançando a uma TCAC de 6,16% até 2030.

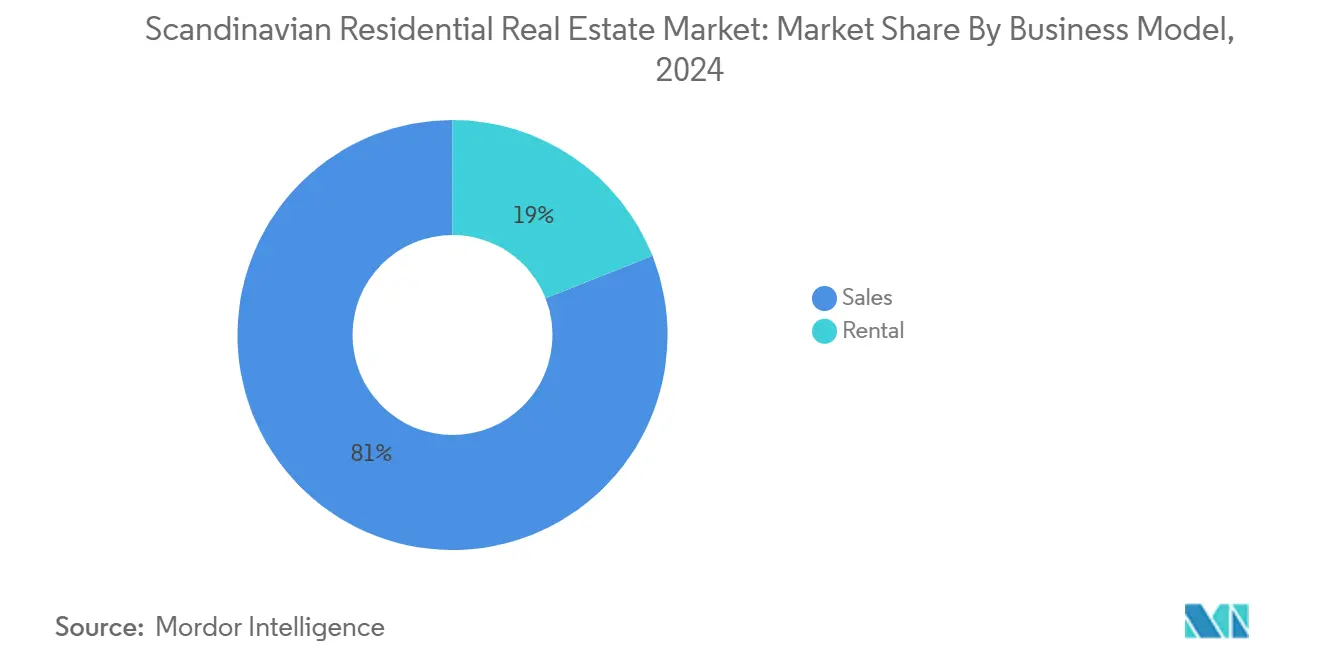

• Por modelo de negócio, habitação para aluguel capturou 19% da participação do mercado imobiliário residencial escandinavo em 2024 e está prevista para expandir a 6,88% TCAC até 2030.

• Por modo de venda, transações primárias representaram 38% de participação do tamanho do mercado imobiliário residencial escandinavo em 2024 e crescerão a 6,94% TCAC entre 2025-2030.

• Por geografia, a Suécia liderou com 48% da participação do mercado imobiliário residencial escandinavo em 2024, enquanto a Dinamarca está prevista para expandir a 7,00% TCAC até 2030.

Tendências e Insights do Mercado Imobiliário Residencial Escandinavo

Análise de Impacto dos Direcionadores

| Direcionador | (~) % Impacto na Previsão TCAC | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Normalização das taxas de juros e cortes esperados | +1.5% | Global, mais forte na Suécia e Noruega | Curto prazo (≤ 2 anos) |

| Urbanização rápida e diminuição do tamanho das famílias | +1.2% | Centros urbanos da Suécia e Dinamarca, efeito spillover para a Noruega | Médio prazo (2-4 anos) |

| Influxo de capital institucional e expansão de REIT | +1.1% | Estocolmo e Copenhague | Médio prazo (2-4 anos) |

| Incentivos de habitação verde e regulamentação EPC | +0.8% | Toda a UE, adoção precoce na Dinamarca e Suécia | Longo prazo (≥ 4 anos) |

| Reformas municipais de liberação de terras | +0.7% | Políticas nacionais, execução específica da cidade | Longo prazo (≥ 4 anos) |

| Influxo transfronteiriço de trabalhadores remotos | +0.6% | Principais centros urbanos | Médio prazo (2-4 anos) |

| Fonte: Mordor Intelligence | |||

Normalização das Taxas de Juros e Cortes Esperados

A taxa básica do Riksbank está definida para deslizar para 2,25% até 2025, enquanto o Norges Bank orienta em direção a uma taxa base de 3,25%, diminuindo os custos de financiamento hipotecário e impulsionando as aprovações de empréstimos. A Suécia viu os volumes de investimento se recuperarem 66% ano a ano para SEK 138,5 bilhões em 2024, com ativos residenciais representando 28% do fluxo de negócios. Os cupons hipotecários dinamarqueses se estabilizaram próximo a 3,5%, abrindo oportunidades de arbitragem regional para capital transfronteiriço. Compradores de primeira vez já representam metade dos novos empréstimos habitacionais noruegueses após o relaxamento das regras de entrada, sinalizando demanda crescente de propriedade. Crédito mais barato também galvaniza alocações institucionais, um benefício estrutural para o mercado imobiliário residencial escandinavo.

Urbanização Rápida e Diminuição do Tamanho das Famílias

A concentração populacional e unidades familiares menores intensificam a demanda por apartamentos compactos em Estocolmo, Copenhague e Oslo. O tamanho médio das famílias está caindo, levando os desenvolvedores a priorizar micro-unidades, lounges de coworking e amenidades compartilhadas que aumentam a receita por metro quadrado enquanto preservam a acessibilidade. Os distritos centrais de Oslo registraram 6% de crescimento de preços em 2024, destacando como os núcleos urbanos comandam um prêmio apesar das tendências de trabalho flexível. O mercado imobiliário residencial escandinavo, portanto, pivota em direção a projetos de alta densidade que limitam os tempos de deslocamento e oferecem conveniência de estilo de vida. Trabalhadores remotos ainda gravitam em direção a bairros animados, reforçando a proposta de valor de apartamentos localizados centralmente.

Influxo de Capital Institucional e Expansão de REIT

Alocações residenciais agora ocupam o terceiro lugar nos fluxos globais transfronteiriços para a Europa, saltando 10% para USD 21,63 bilhões no H2 2024. Investidores estrangeiros representaram 45% das transações residenciais dinamarquesas no mesmo período, atraídos pelos benefícios de hedge de coroa e rendimentos estáveis. REITs de Estocolmo alcançaram picos de liquidez após ajustes regulatórios simplificarem a emissão de unidades, permitindo que investidores de varejo se beneficiem da subscrição institucional. Fundos de pensão em busca de escala apoiam veículos de construção para aluguel que prometem renda previsível e conformidade ESG, aprofundando os pools de capital para o mercado imobiliário residencial escandinavo. A concorrência de gestores agora se concentra no histórico e pontuações de sustentabilidade em vez de alavancagem.

Incentivos de Habitação Verde e Regulamentação EPC

A Dinamarca limitará as emissões operacionais para todas as novas habitações a 7,1 kg CO2e/m²/ano a partir de julho de 2025, forçando uma mudança em direção à madeira, aço reciclado e renováveis no local. Stockholm Wood City, um distrito de madeira maciça de 2.000 unidades, exemplifica o custo e vantagem de marca de exceder os limiares ambientais mínimos. Credores nórdicos oferecem descontos de taxa de juros para projetos classificados EPC, traduzindo sustentabilidade em capital mais barato. Estoque eficiente em energia realiza prêmios de aluguel e menor risco de vacância, fortalecendo a resistência do fluxo de caixa em todo o mercado imobiliário residencial escandinavo. Desenvolvedores que integram sistemas de bomba de calor e plataformas de medição inteligente relatam pré-vendas mais rápidas e custos de ciclo de vida reduzidos.

Análise de Impacto das Restrições

| Restrição | (~) % Impacto na Previsão TCAC | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Alto endividamento das famílias | -0.9% | Noruega e Suécia, efeito moderado na Dinamarca | Curto prazo (≤ 2 anos) |

| Limites macroprudenciais de empréstimo (LTV/DSI) | -0.7% | Todos os três países com implementação variável | Médio prazo (2-4 anos) |

| Escassez de mão-de-obra especializada em construção moderna de madeira | -0.6% | Projetos de madeira maciça da Suécia e Dinamarca, efeito spillover para a Noruega | Médio prazo (2-4 anos) |

| Custo de adaptação climática para casas costeiras | -0.5% | Zonas costeiras da Dinamarca e Noruega, bolsões limitados na Suécia | Longo prazo (≥ 4 anos) |

| Fonte: Mordor Intelligence | |||

Alto Endividamento das Famílias

Famílias norueguesas alocam uma parcela significativa da renda disponível para hipotecas, com 14,5% experimentando tensão aguda durante o pico de taxa de 2023[3]José Manuel Campa, "ESRB Warning on Vulnerabilities in Residential Real Estate Sectors," European Systemic Risk Board, esrb.europa.eu. Suécia e Dinamarca igualmente enfrentam taxas elevadas de dívida sobre renda, provocando avisos do Conselho Europeu de Risco Sistêmico sobre exposição a taxas variáveis. Alavancagem pesada reduz a atividade de upgrade e amortece a demanda especulativa em todo o mercado imobiliário residencial escandinavo. Compradores mais jovens equilibrando empréstimos estudantis e custos de vida crescentes atrasam a propriedade, sustentando a demanda de aluguel mas cortando o momentum de vendas. Bancos respondem com subscrição mais rigorosa, preservando taxas de qualidade de ativos à custa do crescimento do book de empréstimos.

Limites Macroprudenciais de Empréstimo (LTV/DSI)

Reguladores mantêm tetos de LTV e impõem limites de serviço da dívida para conter riscos sistêmicos, thereby limitando a alavancagem disponível para compradores de primeira vez. O corte de entrada da Noruega para 10% facilita a entrada mas o poder de empréstimo geral permanece restrito pelas regras DSI, particularmente nos distritos caros de Oslo. Compradores de Estocolmo confrontam muros de acessibilidade similares enquanto bancos fazem stress-test de empréstimos em buffers de taxa de juros bem acima dos cupons prevalecentes. Embora essas políticas fortifiquem a estabilidade financeira, elas desaceleram o turnover e temperam a escalada de preços dentro do mercado imobiliário residencial escandinavo. Desenvolvedores pivotam para ofertas de aluguel e co-living para monetizar demanda marginalizada por limites de crédito.

Análise de Segmento

Por Tipo de Propriedade: Apartamentos Impulsionam Densidade Urbana

Apartamentos e condomínios garantiram 59% da participação do mercado imobiliário residencial escandinavo em 2024 e registram a TCAC mais rápida de 6,09% até 2030. Vilas detêm os 41% restantes, apelando para famílias que favorecem espaço externo privado em cinturões de commuters. Altos custos de terra, limites de zoneamento e sistemas modulares de madeira maciça dão aos apartamentos economia de construção superior, apoiando desempenho sustentado no mercado imobiliário residencial escandinavo.

Stockholm Wood City's 2.000 unidades ilustra como coworking incorporado, carregamento EV e credenciais neutras em carbono desbloqueiam prêmios entre urbanitas eco-conscientes[4]Karin Comstedt Webb, "Stockholm Wood City: Sustainability Brief 2025," Atrium Ljungberg, atriumljungberg.se. Desenvolvedores também exploram bônus de densidade oferecidos por municípios para integrar nós de transporte público e pódios de uso misto. Redes de calor de compartilhamento de energia cortam contas operacionais, reforçando a estabilidade de ocupação para proprietários institucionais e sustentando a contribuição do segmento para o tamanho do mercado imobiliário residencial escandinavo.

Por Faixa de Preço: Dominância do Médio Mercado Enfrenta Pressão do Acessível

Casas de médio mercado representaram 46% do tamanho do mercado imobiliário residencial escandinavo em 2024, equilibrando qualidade e custo para famílias de dupla renda. No entanto, estoque acessível apoiado por políticas está expandindo a 6,16% TCAC, auxiliado por leilões municipais de liberação de terra e isenções favoráveis de IVA.

Esquemas dinamarqueses permitindo hipotecas de patrimônio compartilhado ampliaram a base de compradores, criando ventos favoráveis para construtores acessíveis e associações habitacionais cooperativas. Residências de luxo permanecem nicho, lutando contra um pool de demanda menor e impostos de ganhos de capital mais altos. O médio mercado deve, portanto, diferenciar-se via pacotes de casa inteligente e layouts flexíveis para reter participação de carteira no mercado imobiliário residencial escandinavo cada vez mais competitivo.

Por Modelo de Negócio: Surgimento de Aluguel Reformula Padrões de Propriedade

Habitação para aluguel deteve 19% da participação do mercado imobiliário residencial escandinavo em 2024 mas acelera a uma TCAC líder do setor de 6,88%, impulsionada por profissionais orientados à mobilidade e regras de crédito rigorosas. Transações de vendas crescem mais modestamente conforme a acessibilidade de propriedade diminui.

Fundos institucionais apoiam plataformas de aluguel construídas para o propósito oferecendo serviços de grau hoteleiro, banda larga em massa e aplicativos comunitários que elevam retenção. Aluguéis de Copenhague subiram 5-7% em 2024 em meio à suboferta, amortecendo rendimentos de investidores versus spreads de títulos. O boom de aluguel está, portanto, reformulando expectativas de fluxo de caixa e modelos de alocação de ativos em todo o mercado imobiliário residencial escandinavo.

Por Modo de Venda: Mercado Primário Lidera Nova Construção

Vendas primárias capturaram 38% do tamanho do mercado imobiliário residencial escandinavo em 2024 e estão previstas para expandir a 6,94% TCAC, impulsionadas pela demanda reprimida por estoque eficiente em energia. Transações secundárias, embora maiores em 62%, lidam com estoque envelhecido que frequentemente requer retrofits caros para atender aos limiares EPC.

Desenvolvedores alavancam madeira modular, BIM e arrays PV no local para cortar carbono incorporado e encurtar ciclos de entrega, thereby garantindo descontos de empréstimos verdes e taxas de absorção mais rápidas. Compradores prezam interiores personalizáveis e fiação à prova de futuro, validando prêmios que elevam margens brutas de desenvolvimento no mercado imobiliário residencial escandinavo.

Análise Geográfica

A Suécia comandou 48% do valor do mercado imobiliário residencial escandinavo em 2024, impulsionada pelo boom de empregos liderado pela tecnologia de Estocolmo e esquemas urbanos de madeira marcantes como Stockholm Wood City. O investimento residencial atingiu SEK 138,5 bilhões em 2024, uma recuperação de 66% que sinaliza mercados de capital re-liquidificados e tamanho expandido do mercado imobiliário residencial escandinavo. Cortes de taxa e política habitacional equilibrada sustentam demanda tanto nos setores de propriedade quanto de aluguel, enquanto incentivos EPC recompensam desenvolvedores orientados ao verde.

A Dinamarca é a fatia de crescimento mais rápido do mercado imobiliário residencial escandinavo a 7,00% TCAC até 2030, ancorada pela participação de 61% de transações de Copenhague e 45% de penetração de capital estrangeiro. Os preços das casas estão projetados para subir 4,2% em 2025 e 4,0% em 2026 com base em mercados de trabalho apertados e crescimento salarial superando a inflação. Limites de emissões efetivos julho de 2025 amplificam a demanda por habitação de próxima geração e baixo carbono, reforçando a liderança regulatória da Dinamarca e apoiando expansão adicional do tamanho do mercado imobiliário residencial escandinavo.

A Noruega mantém uma posição significativa apesar dos ventos contrários de endividamento e escassez de terra construível próxima às metrópoles de fiordes. O relaxamento de entrada do governo para 10% a partir de janeiro de 2025 amplia o acesso, enquanto reduções da taxa base facilitam custos de financiamento, empurrando demanda latente para ação. Distritos nobres de Oslo predizem 6% de valorização de preços em 2024, conforme a fraqueza da moeda atrai compradores estrangeiros e incentivos de construção verde atraem parceiros institucionais. A energia renovável excedente do país sustenta habitação altamente eficiente, diferenciando a Noruega dentro do mercado imobiliário residencial escandinavo mais amplo.

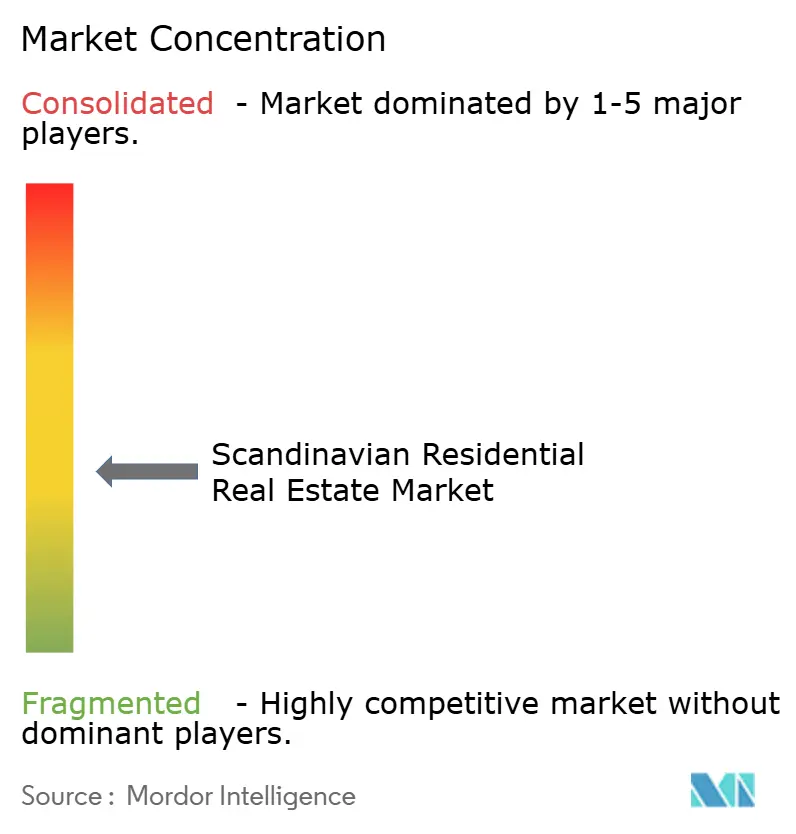

Cenário Competitivo

O mercado imobiliário residencial escandinavo é moderadamente fragmentado. Fastighets AB Balder gerencia SEK 216,9 bilhões em ativos, mantendo um teto de dívida líquida sobre ativos de 50% para salvaguardar métricas de crédito. Heimstaden Bostad controla 71.838 residências com SEK 2,3 bilhões de renda de aluguel e >97% de ocupação, ilustrando a escala que proprietários institucionais agora trazem ao mercado imobiliário residencial escandinavo. Skanska adapta seu pipeline, priorizando construções eficientes em energia após registrar SEK 42,8 bilhões de receita no T3 2024 apesar de pré-vendas de condomínios mais suaves.

Desafiantes PropTech se multiplicam. Findable baseada em Oslo levantou EUR 9 milhões para automatizar conformidade de documentos em 2 milhões de arquivos de propriedades, sinalizando que redução de OPEX orientada por dados é uma nova alavanca competitiva. Bane NOR Eiendom se uniu à Telescope para incorporar pontuação de risco AI em seu portfólio, casando relatórios de sustentabilidade com dashboards de gestão de ativos. Tais parcerias intensificam a corrida armamentista digital, forçando incumbentes no mercado imobiliário residencial escandinavo a integrar sensores, IoT e análises ou arriscar obsolescência.

Consolidação institucional continua em construção para aluguel, onde capital de pensão e seguros busca escala de plataforma para colher fluxos de caixa estáveis. A aquisição da Ulven Boligutleie pela KLP Eiendom estende seu ponto de apoio de aluguel norueguês, enquanto o compromisso de SEK 95 bilhões da Brookfield com infraestrutura de data center sueco pode estimular demanda habitacional auxiliar para funcionários do setor de tecnologia. No geral, diferenciação de capacidade depende da força do balanço patrimonial, credenciais ESG e adoção de tecnologia operacional dentro do mercado imobiliário residencial escandinavo.

Líderes da Indústria Imobiliária Residencial Escandinava

-

Riksbyggen

-

Fastighets AB Balder

-

Danish Homes

-

Dades AS

-

Veidekke ASA

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Desenvolvimentos Recentes da Indústria

- Junho 2025: Brookfield Asset Management planeja investimento de SEK 95 bilhões em infraestrutura de IA sueca, potencialmente elevando demanda habitacional regional.

- Março 2025: Scandinavian Astor Group AB emite SEK 125 milhões de novas ações para financiar aquisições após crescimento de receita de 329% no T4 2024.

- Março 2025: Findable garante EUR 9 milhões Series A para expandir sua plataforma AI de gestão de propriedades.

- Fevereiro 2025: KLP Eiendom adquire Ulven Boligutleie, impulsionando exposição de aluguel norueguês.

Escopo do Relatório do Mercado Imobiliário Residencial Escandinavo

Uma avaliação completa do Mercado Imobiliário Residencial nos Países Escandinavos inclui uma avaliação da economia, visão geral do mercado, estimativa do tamanho do mercado para segmentos-chave, e tendências emergentes nos segmentos de mercado no relatório. O relatório esclarece as tendências do mercado como fatores de crescimento, restrições e oportunidades neste setor. O cenário competitivo do Mercado Imobiliário Residencial nos Países Escandinavos é retratado através dos perfis de jogadores-chave ativos.

O Mercado Imobiliário Residencial nos Países Escandinavos é segmentado Por Tipo (Vilas e Casas Térreas, e Apartamentos e Condomínios) e Por País (Noruega, Suécia, Dinamarca, e Outros Países Escandinavos). O relatório oferece tamanho de mercado e previsões em valores (USD bilhões) para todos os segmentos acima.

| Apartamentos e Condomínios |

| Vilas e Casas Térreas |

| Acessível |

| Médio Mercado |

| Luxo |

| Vendas |

| Aluguel |

| Primário (Nova construção) |

| Secundário (Revenda de casa existente) |

| Noruega |

| Suécia |

| Dinamarca |

| Por Tipo de Propriedade | Apartamentos e Condomínios |

| Vilas e Casas Térreas | |

| Por Faixa de Preço | Acessível |

| Médio Mercado | |

| Luxo | |

| Por Modelo de Negócio | Vendas |

| Aluguel | |

| Por Modo de Venda | Primário (Nova construção) |

| Secundário (Revenda de casa existente) | |

| Por País | Noruega |

| Suécia | |

| Dinamarca |

Principais Perguntas Respondidas no Relatório

Qual é o tamanho atual do mercado imobiliário residencial escandinavo?

O mercado está avaliado em USD 28,12 bilhões em 2025 e está projetado para alcançar USD 37,42 bilhões até 2030.

Qual país lidera em participação de mercado?

A Suécia detém 48% do valor do mercado, apoiada pela economia de tecnologia de Estocolmo e projetos de madeira em larga escala.

Como as regulamentações de construção verde afetam os custos de desenvolvimento?

O limite de CO₂ de 2025 da Dinamarca e regras EPC mais amplas encorajam o uso de madeira maciça e energia renovável, aumentando custos iniciais mas desbloqueando descontos de financiamento e preços premium.

Qual tipo de propriedade oferece a melhor perspectiva de crescimento?

Apartamentos e condomínios registram a TCAC mais forte de 6,09%, impulsionados por urbanização e uso eficiente da terra.

Página atualizada pela última vez em:

.webp)