Tamanho e Participação do Mercado de Fotônica

Análise do Mercado de Fotônica pela Mordor Intelligence

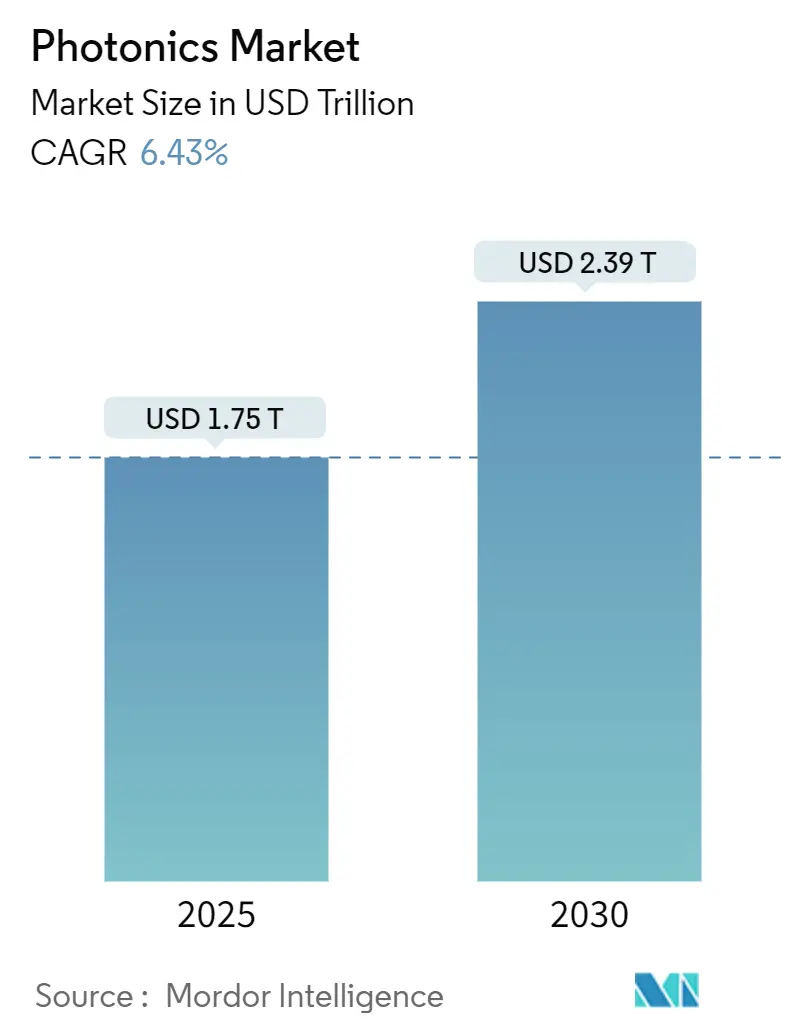

O mercado de fotônica está avaliado em USD 1,75 trilhão em 2025 e deve avançar para USD 2,39 trilhões até 2030 com uma TCCA de 6,43%. A expansão baseia-se na crescente implementação de conexões ópticas de alta velocidade dentro de data centers, penetração crescente de LiDAR em veículos e demanda sustentada por iluminação LED energeticamente eficiente. Programas regionais de cadeia de suprimentos, como o esquema PLI da Índia e a Lei de Chips da UE, estão acelerando novas construções de fábricas, enquanto rodadas de financiamento corporativo para start-ups de fotônica de silício sinalizam confiança em interconexões ópticas chip-a-chip. Montadoras automotivas estão padronizando LiDAR como um elemento básico de ADAS, estimulando crescimento em volume e declínios de custo. Ao mesmo tempo, aumentos de capacidade de GaN e micro-LED destacam a mudança em direção a materiais e dispositivos que reduzem orçamentos de energia em equipamentos de consumo e industriais.

Principais Insights do Relatório

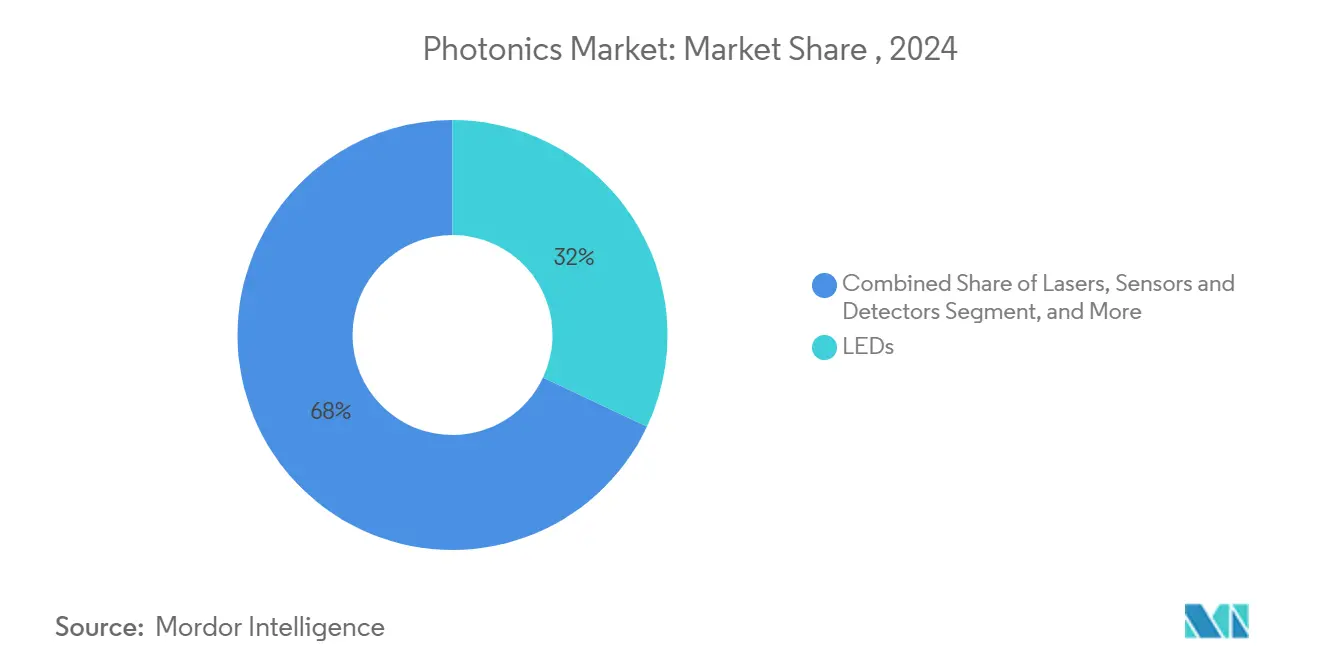

- Por categoria de produto, LEDs lideraram com 32% da participação do mercado de fotônica em 2024; transceivers de fotônica de silício devem expandir a uma TCCA de 8,1% até 2030.

- Por material, o silício comandou 40,3% da participação do tamanho do mercado de fotônica em 2024, enquanto o GaN projeta-se crescer a uma TCCA de 9,3% até 2030.

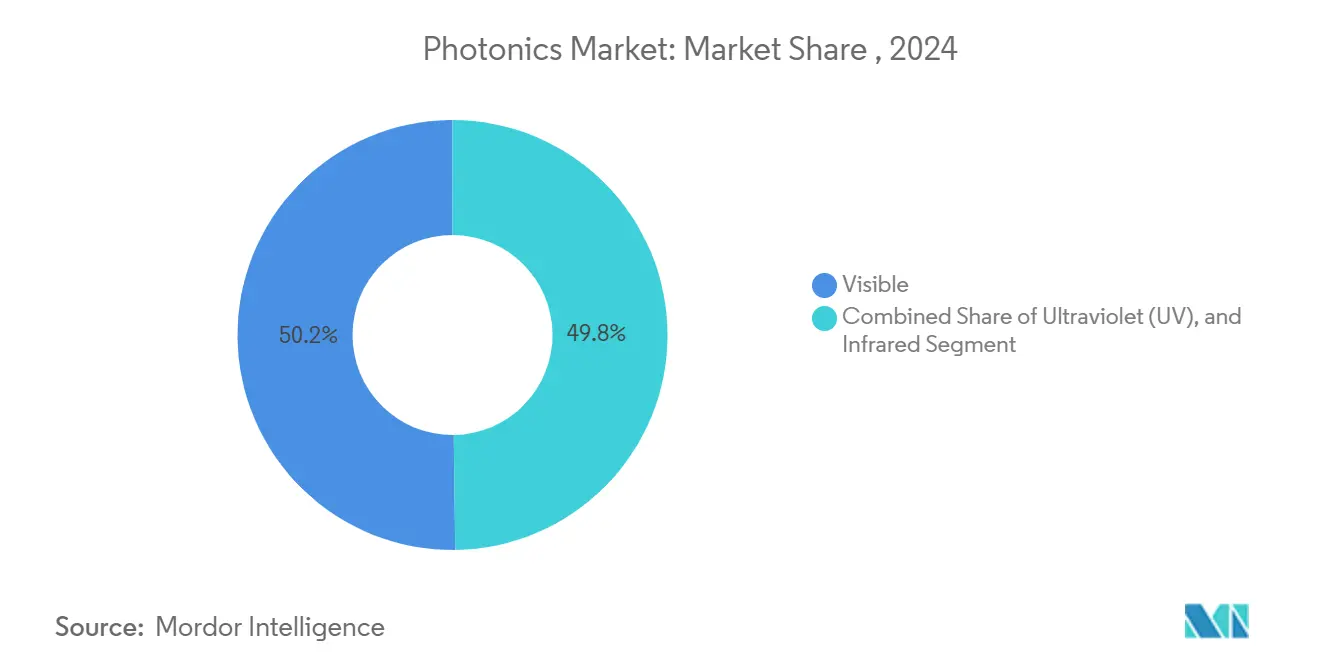

- Por comprimento de onda, dispositivos visíveis representaram 50,2% da participação do tamanho do mercado de fotônica em 2024; dispositivos infravermelhos registram a maior TCCA projetada de 10,4% até 2030.

- Por setor de usuário final, eletrônicos de consumo detiveram 28,4% da participação do mercado de fotônica em 2024, enquanto LiDAR automotivo está avançando a uma TCCA de 11,4% até 2030.

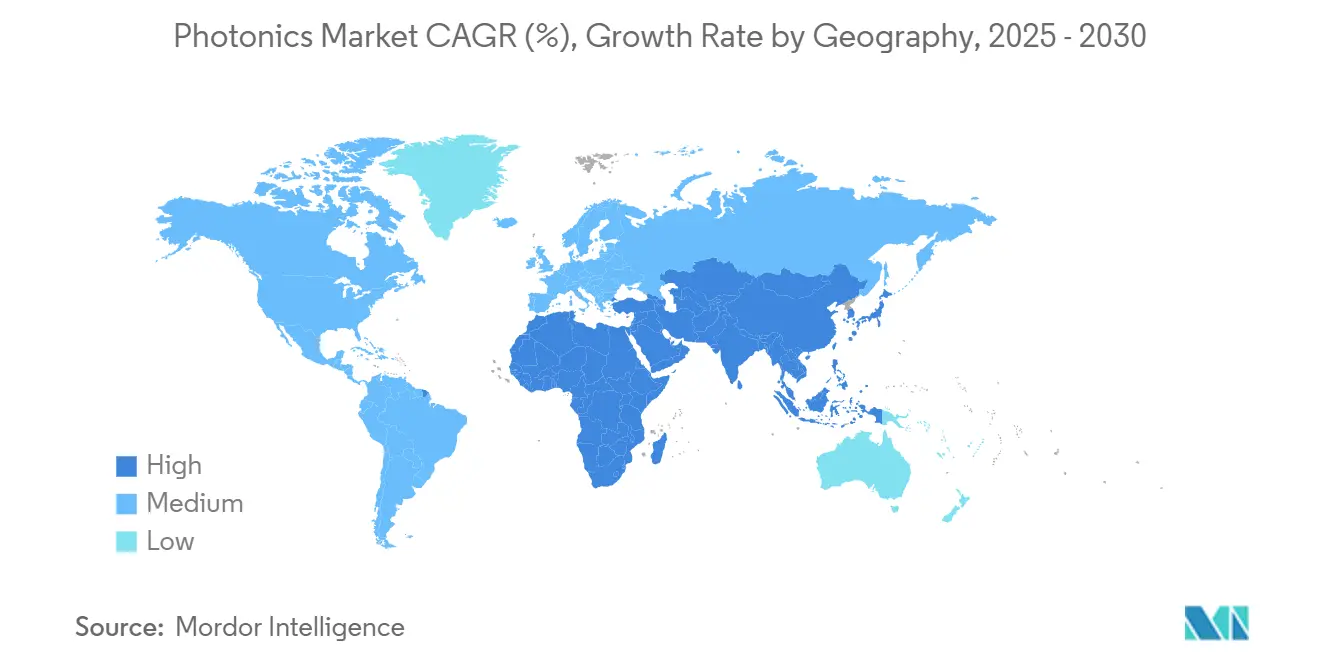

- Por geografia, Ásia-Pacífico capturou 45,7% da participação de receita em 2024; a região do Oriente Médio e África deve expandir a uma TCCA de 7,2% entre 2025-2030.

Tendências e Insights do Mercado Global de Fotônica

Análise de Impacto dos Impulsionadores

| Impulsionador | (~) % Impacto na Previsão de TCCA | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Proliferação de interconexão de data center impulsionando demanda por transceivers de fotônica de silício | +1.2% | América do Norte com transbordamento para Europa e Ásia-Pacífico | Médio prazo (2-4 anos) |

| Adoção de ADAS baseado em LiDAR em montadoras automotivas chinesas | +0.9% | China com expansão para América do Norte e Europa | Curto prazo (≤ 2 anos) |

| Incentivos do Green Deal da UE para fábricas de micro-LED e GaN | +0.7% | União Europeia | Médio prazo (2-4 anos) |

| Esquema PLI da Índia catalisando clusters de fotônica | +0.5% | Índia | Médio prazo (2-4 anos) |

| Surto de biosensoriamento no ponto de atendimento | +0.4% | América do Norte e Europa | Curto prazo (≤ 2 anos) |

| Mega-constelações de satélites requerendo fotônica qualificada para espaço | +0.3% | Global | Longo prazo (≥ 4 anos) |

| Fonte: Mordor Intelligence | |||

Proliferação de interconexão de data center impulsionando demanda por transceivers de fotônica de silício

Cargas de trabalho de IA estão reestruturando data centers de hiperescala, empurrando densidade de tráfego além dos limites do cobre. Transceivers de fotônica de silício agora são enviados com taxas de dados acima de 1,6 Tbps, cortando energia por bit enquanto aumentam o alcance dentro de racks de servidor. Plataformas de fundição que co-empacotam camadas fotônicas e eletrônicas em wafers de 300 mm permitem altas contagens de fibra e menor perda de acoplamento, facilitando a adoção em arquiteturas desagregadas. Múltiplas rodadas de venture capital excedendo USD 150 milhões cada destacam a convicção do investidor neste caminho.[1]Zeiss Group, "Zeiss Reports 15% Revenue Gain for FY 2023," optica-opn.org À medida que operadores atualizam para tecidos ópticos, eles também estimulam produção em volume de moduladores, drivers e lasers integrados, reforçando o loop de crescimento do mercado de fotônica.

Adoção de ADAS baseado em LiDAR em montadoras automotivas chinesas

A integração rápida de LiDAR em veículos de preço médio está redefinindo curvas de custo de ADAS. Um fornecedor chinês líder enviou mais de 100.000 unidades montadas no teto mensalmente até dezembro de 2024, capturando 33% da participação global.[2]Hesai Technology, "Hesai Leads Development of China's First National Automotive Lidar Standard," hesaitech.comParcerias com montadoras domésticas estendem a cobertura de LiDAR de SUVs premium para carros do segmento C, provocando padronização de componentes que encurta ciclos de qualificação. Padrões de segurança apoiados pelo governo estão acelerando o tempo de entrada no mercado, criando um modelo que outras regiões estão começando a emular.

Incentivos do Green Deal da UE para fábricas de fotônica de micro-LED e GaN

A Europa ancora objetivos de sustentabilidade em plantas de dispositivos de próxima geração que reduzem uso de energia. Financiamento público apoia linhas piloto de GaN e SiC de 200 mm, enquanto fábricas de demonstração de micro-LED ampliam densidades de pixel para displays de grande área.A mistura de incentivos de subsídios, empréstimos com juros baixos e licenciamento simplificado acelera cronogramas de construção. Fornecedores de equipamentos beneficiam-se de demanda previsível por ferramentas, ancorando ainda mais o mercado de fotônica na região.

Esquema PLI da Índia catalisando clusters domésticos de fotônica

Novos incentivos fiscais cobrem até 50% do capex para instalações de semicondutores compostos. Projetos âncora incluem um local de montagem e teste capaz de 48 milhões de chips diários até meados de 2025. A política agrupa manufatura, P&D e treinamento para criar ecossistemas de ponta a ponta, elevando o fornecimento local e reduzindo exposição à importação. Alianças internacionais com empresas taiwanesas e americanas visam garantir acesso a kit de design, dando à Índia uma posição na produção avançada de fotônica.

Análise de Impacto das Restrições

| Restrição | (~) % Impacto na Previsão de TCCA | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Gargalos de wafer de semicondutor composto (InP, GaN <150 mm) | −0.8% | Global com impacto agudo na Ásia-Pacífico | Médio prazo (2-4 anos) |

| Limites de gerenciamento térmico em lasers de diodo >10 kW | −0.6% | Global | Médio prazo (2-4 anos) |

| Lacunas de interoperabilidade entre padrões de CI fotônico integrado | −0.5% | Global | Curto prazo (≤ 2 anos) |

| Controles comerciais EUA-China elevando risco de capex para fabricantes de ferramentas | −0.4% | América do Norte e China | Curto prazo (≤ 2 anos) |

| Fonte: Mordor Intelligence | |||

Gargalos de wafer de semicondutor composto restringindo crescimento

Disponibilidade de substratos de InP e GaN fica atrás da demanda de lasers de data center e dispositivos de potência RF. Um punhado de fundições controla suprimento sub-150 mm, aumentando riscos de interrupção quando terremotos ou falhas de equipamento ocorrem. Embora novo financiamento da Lei CHIPS apoie expansões de capacidade no Texas, ferramentas e qualificações de processo estendem prazos de entrega até 2027, desacelerando o momentum do mercado de fotônica.

Limites de gerenciamento térmico dificultando desenvolvimento de laser de alta potência

Lasers de diodo de onda contínua acima de 10 kW ainda enfrentam tetos de temperatura de junção que encurtam a vida útil do módulo. Ligação recente de camadas GaN a diamante sintético alcançou resistência térmica recordemente baixa, mas repetibilidade em escala de wafer permanece elusiva. Usuários industriais, portanto, mantêm arquiteturas híbridas que adicionam complexidade e custo, moderando uptake em plataformas de corte pesado e defesa.

Análise de Segmento

Por Produto: Transceivers de Fotônica de Silício Redefinem Conectividade

Transceivers de fotônica de silício mantêm uma linha de base modesta mas estão previstos para expandir a uma TCCA de 8,1%, a mais alta entre classes de dispositivo. Eles sustentam tecidos de servidor, armazenamento e acelerador que devem mover petabytes a cada segundo. Rampas de volume iniciais em óptica co-empacotada reduzem métricas de dólar por gigabit, ampliando a janela de adoção. À medida que roteiros de fundição sincronizam espessuras de camada eletrônica e fotônica, bibliotecas de design crescem e tempo para protótipo encurta, elevando o apelo do mercado de fotônica para operadores de nuvem.

LEDs, com 32% da participação do mercado de fotônica de 2024, dominam iluminação e retroiluminação. Painéis emergentes de micro-LED prometem maior brilho e vida mais longa para televisões, wearables e clusters automotivos. Lasers de diodo penetram corte de metal e manufatura aditiva, enquanto sensores ópticos marcam demanda crescente por monitoramento ambiental e agricultura inteligente. A amplitude dessas categorias mantém o mercado de fotônica diversificado, amortecendo oscilações cíclicas em qualquer grupo de aplicação único.

Nota: Participações de segmento de todos os segmentos individuais disponíveis mediante compra do relatório

Por Material: GaN Interrompe Dominância Tradicional do Silício

O silício ainda representa 40,3% do tamanho do mercado de fotônica em 2024, beneficiando-se de conjuntos de equipamentos maduros e wafers de oito polegadas de baixo custo. No entanto, dispositivos GaN, previstos para crescer a TCCA de 9,3%, atingem maior eficiência em frequências e voltagens elevadas, chave para rádios 5G e trens de potência de veículos elétricos. Linhas piloto de GaN de 200 mm subsidiadas na Europa e subsídios federais americanos de USD 9,5 milhões para desenvolvimento de processos encorajam crescimento do ecossistema.

Plataformas de vidro, sílica e polímero expandem redes de fibra e permitem arrays de imageamento flexíveis. Integração heterogênea de seções de ganho InP com guias de onda de silício produz arrays de laser de baixo custo adequados para óptica co-empacotada. Pesquisadores exploram camadas SiN de baixa perda para ampliar cobertura espectral, enquanto polímeros ganham tração em descartáveis de biosensoriamento. Tal diversidade de material garante que o mercado de fotônica permaneça orientado por inovação em vez de trancado a um único substrato.

Líderes de segmento perseguem estratégias de escala ou especialização. Fabricantes de LED co-localizam linhas de epitaxia e empacotamento para cortar tempo de logística, enquanto start-ups de transceiver licenciam kits de design de processo para acessar fundições estabelecidas. M&A corporativa, como uma aquisição de fabricante de módulos de USD 728,5 milhões, reflete a necessidade de portfólios de conexão óptica turnkey. Roteiros de fabricantes de componentes listam cada vez mais co-otimização de eletrônica e óptica, destacando como pilhas de design convergidas impulsionam o mercado de fotônica adiante.

Dinâmicas de suprimento variam por substrato. Wafers de silício baseiam-se em uma cadeia de suprimentos abundante, enquanto substratos GaN semi-isolantes dependem de menos fornecedores qualificados, ampliando volatilidade de prazo de entrega. Convergência de plataforma emerge como uma proteção: fabricantes de dispositivos integrados ligam dies GaN em portadores de silício ou depositam GaN em templates QST¹ para beneficiar-se de conjuntos de ferramentas existentes. Essas pilhas híbridas reduzem capex por watt de saída óptica, reforçando a resiliência do mercado de fotônica.

Por Comprimento de Onda: Aplicações Infravermelhas Impulsionam Inovação

Dispositivos de faixa visível mantiveram uma participação de 50,2% em 2024, ancorados em retroiluminação de display e iluminação geral. Módulos infravermelhos, no entanto, superam a uma TCCA de 10,4% até 2030 à medida que telecom, visão de máquina e imageamento médico demandam detecção de baixo ruído além de 900 nm. Avanços em pontos quânticos coloidais ampliam a faixa IR acessível e reduzem necessidades de resfriamento, ampliando assim casos de uso.

Participantes do mercado de fotônica diversificam portfólios para cobrir esterilização UV, espectroscopia IR e fontes de supercontinuum de banda larga. LEDs UV-C agora atingem saída de pico de 255 nm com eficiência wall-plug crescente, estimulando projetos de tratamento de água. Enquanto isso, lasers sintonizáveis de banda larga oferecem às empresas farmacêuticas uma única plataforma para impressão digital molecular no infravermelho próximo e médio. Essa flexibilidade de comprimento de onda adiciona margem para crescimento de receita através de ciclos industriais variados.

Cadeias de suprimento também se ajustam a mudanças de comprimento de onda. Fabricantes de detectores IR co-localizam montagem com empacotamento a vácuo para proteger rendimento, enquanto produtores de LED visível investem em impressão de micro-transferência para melhorar resolução. Tais perfis de capex divergentes influenciam trajetórias de preços. Empresas que dominam produção otimizada em custo através de múltiplas regiões espectrais capturam sinergias de venda cruzada, reforçando assim sua posição dentro do mercado de fotônica.

Nota: Participações de segmento de todos os segmentos individuais disponíveis mediante compra do relatório

Por Setor de Usuário Final: LiDAR Automotivo Acelera Crescimento

Eletrônicos de consumo mantiveram a maior fatia de usuário final com 28,4% em 2024, impulsionados por câmeras, projetores e sensores biométricos. O segmento automotivo, enquanto isso, está no caminho para uma TCCA de 11,4% à medida que LiDAR torna-se mainstream em ADAS. Saída de alto volume de fabricantes de sensores incumbentes reduz preços unitários e provoca compromissos de montadora cobrindo múltiplos níveis de veículo. Padronização ativa de interfaces ópticas e regras de segurança funcional encurta ainda mais ciclos de homologação, cimentando a oportunidade do mercado de fotônica em mobilidade.

Agências aeroespaciais e de defesa adotam sensores fotônicos para plataformas de baixo SWaP-C², e OEMs industriais integram lasers de alta potência em máquinas aditivas-subtrativas híbridas. Hospitais implantam sondas espectroscópicas compactas para diagnósticos in-vivo, enquanto transportadoras de telecom fazem transição para pluggables coerentes para links metro 400ZR. Este mosaico de aplicações compartilha uma necessidade comum de menor potência e maior densidade de dados, uma demanda que o mercado de fotônica está estruturalmente posicionado para satisfazer.

Estratégias de diversificação abundam. Fornecedores automotivos co-desenvolvem ASICs que alinham timing de fotodetector com pilhas de percepção SoC. Marcas de dispositivos de consumo fazem parceria com fundições de micro-LED para garantir displays wearables de próxima geração. Em saúde, sondas de fibra descartáveis aceleram adoção de análises de tecido em tempo real. Essas ações entre setores concentram curvas de aprendizado e impulsionam reduções de custo que transbordam para domínios adjacentes, reforçando vitalidade de longo prazo do mercado de fotônica.

Análise Geográfica

Ásia-Pacífico liderou o mercado de fotônica com uma participação de receita de 45,7% em 2024, alimentado por clusters de semicondutores na China, Taiwan, Japão e Coreia do Sul. O campeão doméstico de LiDAR da China registrou 33% da participação de volume global e enviou mais de 1,5 milhão de unidades em 2024, destacando capacidade local para escalar. O ecossistema de fundição de Taiwan pioneira plataformas fotônicas-eletrônicas integradas, garantindo que IP crítica permaneça dentro de fronteiras regionais mesmo após o terremoto de fevereiro de 2025 ter interrompido saída de fab. Empresas de vidro e óptica de precisão do Japão fornecem substratos especiais, enquanto fabricantes de display sul-coreanos expandem linhas piloto de micro-LED.

América do Norte mantém alta participação de gastos em P&D. Financiamento de venture capital de USD 175 milhões para uma start-up de interconexão óptica em fevereiro de 2025 destacou apetite do investidor por hardware que corta potência de data center. Incentivos federais sob a Lei CHIPS canalizam dinheiro para linhas piloto InP e SiPh, ampliando opções domésticas além de fotônica específica para defesa. Europa aproveita o Green Deal e a Lei de Chips Europeia para dobrar participação de manufatura até 2030, com uma megaplanta de SiC e GaN de EUR 2 bilhões na Itália entre os projetos carro-chefe.[3]STMicroelectronics, "Annual Report 2022," investors.st.com

Oriente Médio e África postam a TCCA mais rápida de 7,2%, impulsionada por rollouts de backbone de fibra óptica e necessidades de monitoramento de fazendas solares. Economias sul-americanas investem em sensoriamento de agricultura de precisão que depende de imageadores hiperespectrais montados localmente. Através de todas as regiões, restrições comerciais em ferramentas de litografia remodelam timing de capex. Fornecedores respondem perseguindo estratégias de dupla fonte, preservando assim resiliência no mercado de fotônica.

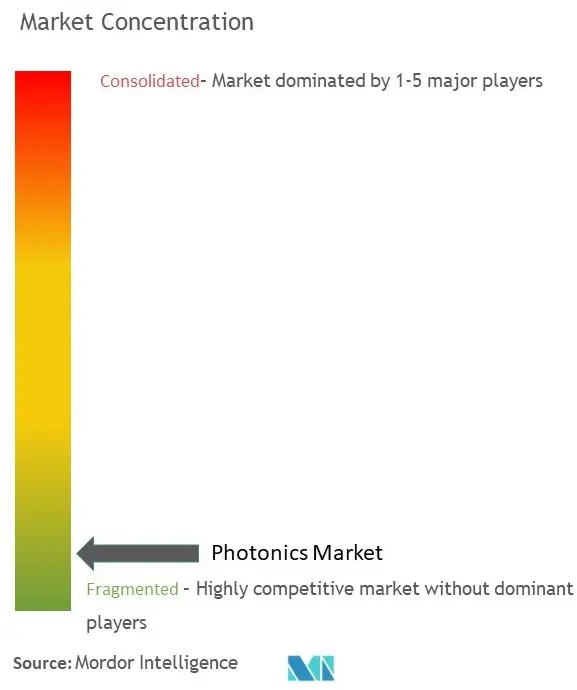

Cenário Competitivo

O mercado de fotônica apresenta uma estrutura moderadamente fragmentada onde os cinco principais players respondem por quase 40% da receita combinada. Empresas de semicondutores estabelecidas adquirem especialistas em fotônica de nicho para garantir know-how de dispositivo. Uma transação notável fechou em junho de 2024, quando um fabricante líder de detectores pagou EUR 247 milhões por um fornecedor de laser de fibra, ampliando sua pilha vertical. Similarmente, uma gigante de rede óptica anunciou uma aquisição premium de um fornecedor de transmissão coerente, fortalecendo seu portfólio de ponta a ponta.

Colaborações estratégicas se multiplicam. Fundições, universidades e casas de empacotamento cooperam dentro de hubs de inovação de fotônica para compartilhar kits de design de processo e corridas de shuttle de wafer. Empresas desenvolvendo processadores fotônicos programáveis para cargas de trabalho quânticas e IA acessam esses hubs para validar fluxos de 300 mm. Inovação contínua em torno de óxidos condutores transparentes que inclinam energia de fóton no domínio do tempo abre novos caminhos para processamento de sinal ultrarrápido.[4]Heriot-Watt University, "Scientists Unlock New Dimension in Light Manipulation," hw.ac.uk

Start-ups esculpem nichos de espaço branco em sistemas médicos de pulso femtossegundo, ensaios de biofotônica e aceleradores neuromórficos baseados em luz. Trajetórias de scale-up dependem de acesso a linhas de back-end avançadas, que incumbentes às vezes fornecem em troca de participações acionárias. O quadro competitivo, portanto, mistura rivalidade com administração, uma mistura que preserva inovação rápida e amplia a base do mercado de fotônica.

Líderes da Indústria de Fotônica

-

Hamamatsu Photonics KK

-

Intel Corporation

-

Polatis Incorporated (HUBER+SUHNER)

-

Alcatel-lucent SA (Nokia Corporation)

-

Molex Inc. (koch Industries)

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Desenvolvimentos Recentes da Indústria

- Maio 2025: Soitec relatou demanda crescente por wafers Photonics-SOI e juntou-se à SEMI Silicon Photonics Industry Alliance.

- Maio 2025: Hesai Technology aprofundou sua parceria BYD, cobrindo LiDAR para 10+ modelos de veículos entrando em produção em 2025.

- Abril 2025: GlobalFoundries revelou uma instalação de fotônica de silício de USD 700 milhões para expandir capacidade.

- Março 2025: Pesquisadores da Heriot-Watt demonstraram controle temporal de fótons usando óxidos condutores transparentes, publicado na Nature Photonics.

- Fevereiro 2025: Celestial AI captou USD 175 milhões na Série C para acelerar interconexões ópticas Photonic Fabric

- Janeiro 2025: AIM Photonics demonstrou filtros add-drop sintonizáveis e moduladores de anel compactos construídos em processos compatíveis com CMOS de 300 mm.

Escopo do Relatório Global do Mercado de Fotônica

Fotônica é uma área de estudo envolvendo o uso de energia radiante (como luz), cujo elemento fundamental é o fóton e ondas que podem ser usadas para curar doenças, explorar o universo, e até resolver crimes.

O escopo do estudo foca na análise da indústria de sistemas habilitados por fotônica vendidos globalmente, e o dimensionamento de mercado abrange a receita gerada através de sistemas habilitados por fotônica vendidos por vários líderes de mercado. O estudo também rastreia os principais parâmetros de mercado, influenciadores de crescimento subjacentes, e principais fornecedores operando na indústria, que suporta as estimativas de mercado e taxa de crescimento durante o período de previsão. Este relatório de perspectiva da indústria analisa ainda mais o impacto geral das principais tendências macroeconômicas no ecossistema. O escopo do relatório abrange dimensionamento de mercado e previsão para segmentação por setor de usuário final e geografia.

O mercado de fotônica é segmentado por setor de usuário final (consumidor, aeroespacial e defesa, display, solar, iluminação LED, instrumentação médica e bio-instrumentação, industrial e manufatura, automotivo, e outros setores de usuário final), por geografia (América do Norte [Estados Unidos, Canadá], Europa [Reino Unido, Alemanha, França, Itália, e Resto da Europa], Ásia-Pacífico [Japão, China, Índia, Taiwan, Coreia do Sul, e Resto da Ásia-Pacífico], e Resto do Mundo). O tamanho de mercado e previsões para os segmentos de mercado mencionados acima são fornecidos em termos de valor em USD.

| Lasers | Lasers de Diodo |

| Lasers de Fibra | |

| Estado Sólido e Outros | |

| LEDs | |

| Sensores e Detectores | |

| Fibras Ópticas e Guias de Onda | |

| Moduladores e Switches | |

| Outros |

| Silício |

| Vidro e Sílica |

| Semicondutores Compostos (InP, GaAs, GaN) |

| Polímeros e Plásticos |

| Outros |

| Ultravioleta (UV) |

| Visível |

| Infravermelho |

| Eletrônicos de Consumo |

| Aeroespacial e Defesa |

| Display e Imageamento |

| Fotovoltaicos Solares |

| Iluminação LED |

| Instrumentação Médica e Bio-instrumentação |

| Industrial e Manufatura |

| Automotivo (incl. LiDAR) |

| Dados e Telecom |

| Outros |

| América do Norte | Estados Unidos | |

| Canadá | ||

| México | ||

| Europa | Alemanha | |

| Reino Unido | ||

| França | ||

| Itália | ||

| Espanha | ||

| Resto da Europa | ||

| Ásia-Pacífico | China | |

| Japão | ||

| Coreia do Sul | ||

| Índia | ||

| Sudeste Asiático | ||

| Resto da Ásia-Pacífico | ||

| América do Sul | Brasil | |

| Resto da América do Sul | ||

| Oriente Médio e África | Oriente Médio | Emirados Árabes Unidos |

| Arábia Saudita | ||

| Resto do Oriente Médio | ||

| África | África do Sul | |

| Resto da África | ||

| Por Produto | Lasers | Lasers de Diodo | |

| Lasers de Fibra | |||

| Estado Sólido e Outros | |||

| LEDs | |||

| Sensores e Detectores | |||

| Fibras Ópticas e Guias de Onda | |||

| Moduladores e Switches | |||

| Outros | |||

| Por Material | Silício | ||

| Vidro e Sílica | |||

| Semicondutores Compostos (InP, GaAs, GaN) | |||

| Polímeros e Plásticos | |||

| Outros | |||

| Por Comprimento de Onda | Ultravioleta (UV) | ||

| Visível | |||

| Infravermelho | |||

| Por Setor de Usuário Final | Eletrônicos de Consumo | ||

| Aeroespacial e Defesa | |||

| Display e Imageamento | |||

| Fotovoltaicos Solares | |||

| Iluminação LED | |||

| Instrumentação Médica e Bio-instrumentação | |||

| Industrial e Manufatura | |||

| Automotivo (incl. LiDAR) | |||

| Dados e Telecom | |||

| Outros | |||

| Por Geografia | América do Norte | Estados Unidos | |

| Canadá | |||

| México | |||

| Europa | Alemanha | ||

| Reino Unido | |||

| França | |||

| Itália | |||

| Espanha | |||

| Resto da Europa | |||

| Ásia-Pacífico | China | ||

| Japão | |||

| Coreia do Sul | |||

| Índia | |||

| Sudeste Asiático | |||

| Resto da Ásia-Pacífico | |||

| América do Sul | Brasil | ||

| Resto da América do Sul | |||

| Oriente Médio e África | Oriente Médio | Emirados Árabes Unidos | |

| Arábia Saudita | |||

| Resto do Oriente Médio | |||

| África | África do Sul | ||

| Resto da África | |||

Principais Questões Respondidas no Relatório

Qual é o tamanho atual do mercado de fotônica?

O mercado de fotônica está em USD 1,75 trilhão em 2025, com expectativas de atingir USD 2,39 trilhões até 2030.

Qual região lidera o mercado de fotônica?

Ásia-Pacífico detém a posição de topo com 45,7% de participação de receita, suportada por forte manufatura de semicondutores e produção crescente de LiDAR.

Qual categoria de produto está expandindo mais rapidamente?

Transceivers de fotônica de silício estão projetados para crescer a uma TCCA de 8,1% entre 2025 e 2030 devido à demanda de data center por conexões ópticas de baixa potência.

Que material está ganhando momentum contra o silício?

GaN mostra as maiores perspectivas de crescimento a uma TCCA de 9,3%, impulsionado por sua eficiência para dispositivos de alta potência e alta frequência.

Por que LiDAR é importante para o mercado de fotônica?

Adoção de LiDAR em ADAS e condução autônoma alimenta uma TCCA de 11,4% para fotônica automotiva, ampliando a implementação da tecnologia além de carros premium.

Como riscos da cadeia de suprimentos estão sendo gerenciados em fotônica?

Governos e empresas diversificam fontes de wafer, investem em novas fábricas e estabelecem clusters regionais para mitigar dependências de um pequeno número de fornecedores de semicondutores compostos.

Página atualizada pela última vez em: