Tamanho e Participação do Mercado de Fotônica de Silício

Análise do Mercado de Fotônica de Silício pela Mordor Intelligence

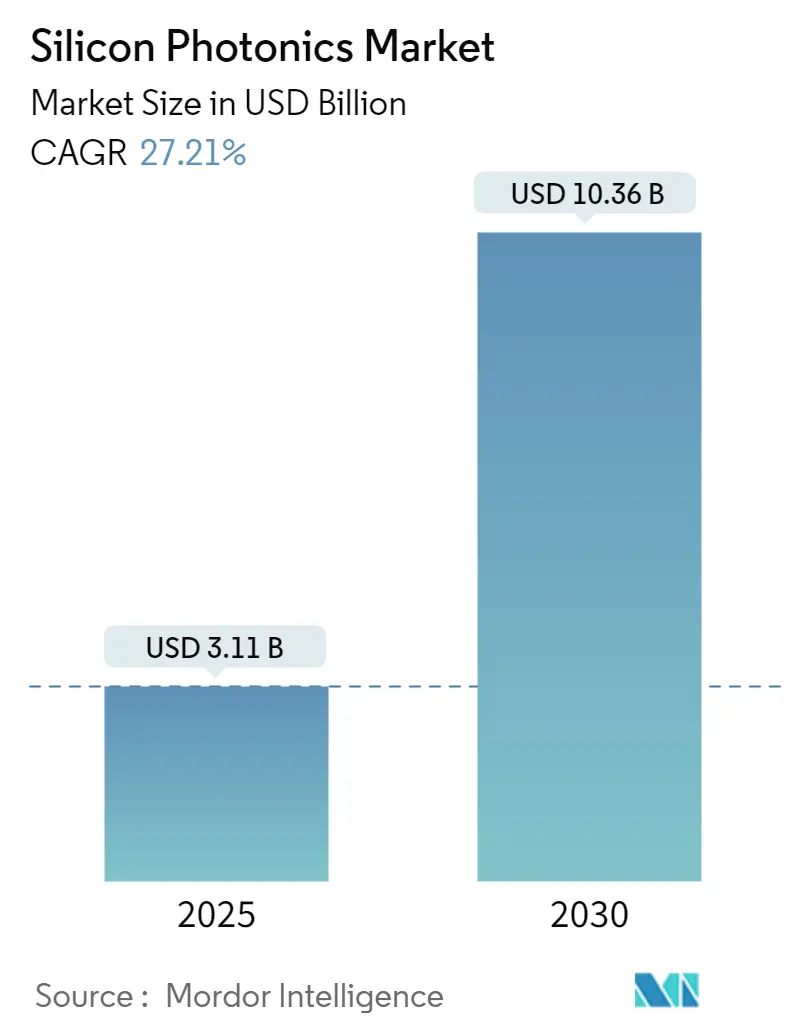

O mercado de fotônica de silício gera USD 3,11 bilhões em 2025 e tem previsão de avançar a uma TCAC de 27,21%, alcançando USD 10,36 bilhões até 2030. A demanda está acelerando conforme data centers hiperescala migram de 800 G para 1,6 T em conexões ópticas, OEMs automotivos integram LiDAR de onda contínua modulada por frequência, e incentivos governamentais expandem a capacidade doméstica de semicondutores. A América do Norte mantém a liderança, mas a Ásia-Pacífico está reduzindo a diferença através de expansões de fábrica em larga escala alinhadas com objetivos de 5G, IA e fornecimento soberano. Plataformas de materiais concorrentes como fosfeto de índio estimulam a inovação, mas também intensificam a pressão sobre preços, enquanto tetos de orçamento térmico acima de 70 °C forçam novas arquiteturas de resfriamento. A atividade de F&A ressalta o valor estratégico crescente da integração fotônica, com fornecedores de equipamentos de rede, foundries e provedores de nuvem garantindo equipes de design e capacidade de wafer antes das iminentes restrições de fornecimento.

Principais Destaques do Relatório

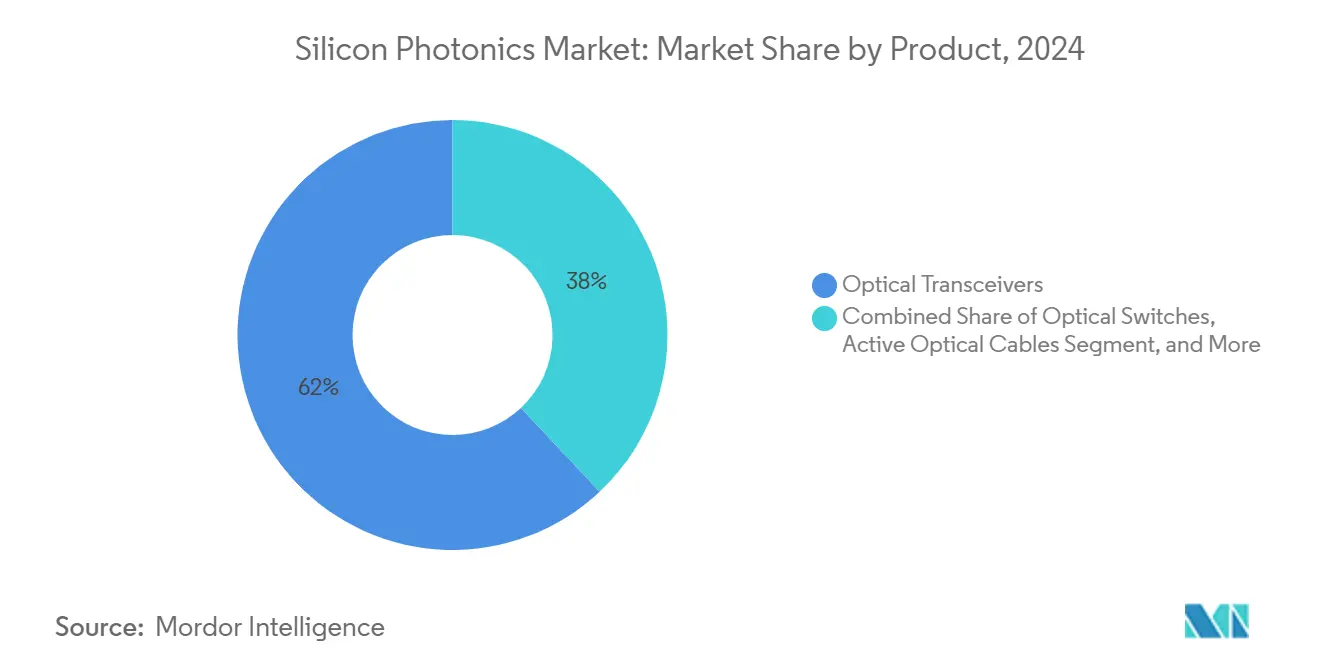

- Por produto, transceptores ópticos lideraram com 62% de participação na receita em 2024; sistemas de teste em nível de wafer têm previsão de expansão a uma TCAC de 28,1% até 2030.

- Por componente, componentes ativos detiveram 58% de participação na receita em 2024, enquanto componentes passivos devem registrar uma TCAC de 29,7% até 2030.

- Por tamanho de wafer, o segmento de 300 mm capturou 68% da participação do tamanho do mercado de fotônica de silício em 2024 e está avançando a uma TCAC de 28,4% até 2030.

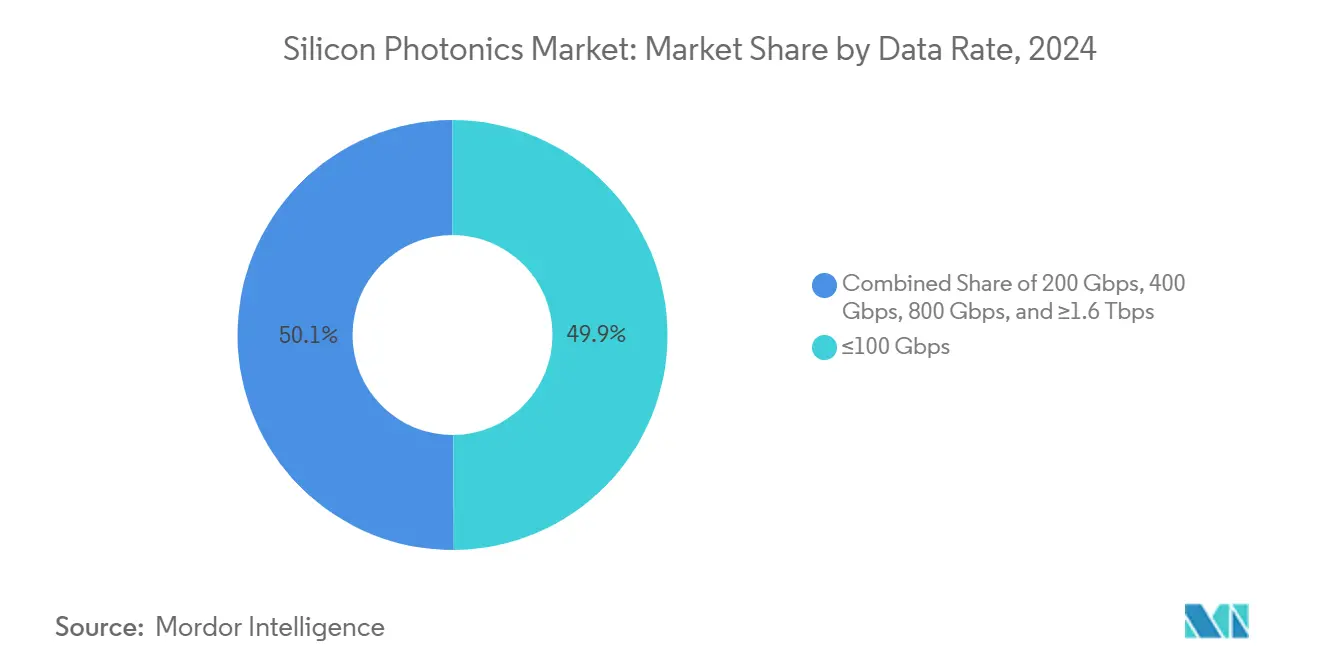

- Por taxa de dados, ≤100 Gbps representou 50% do tamanho do mercado de fotônica de silício em 2024; o segmento de 800 Gbps mostra a maior TCAC projetada de 31,2% até 2030.

- Por aplicação, data centers e HPC detiveram 72% da participação do tamanho do mercado de fotônica de silício em 2024; automotivo e veículos autônomos está projetado para crescer a uma TCAC de 32,4% até 2030.

- Por usuário final, provedores de nuvem hiperescala comandaram 68% da participação em 2024, enquanto OEMs automotivos e fornecedores Tier-1 devem registrar uma TCAC de 34,7% até 2030.

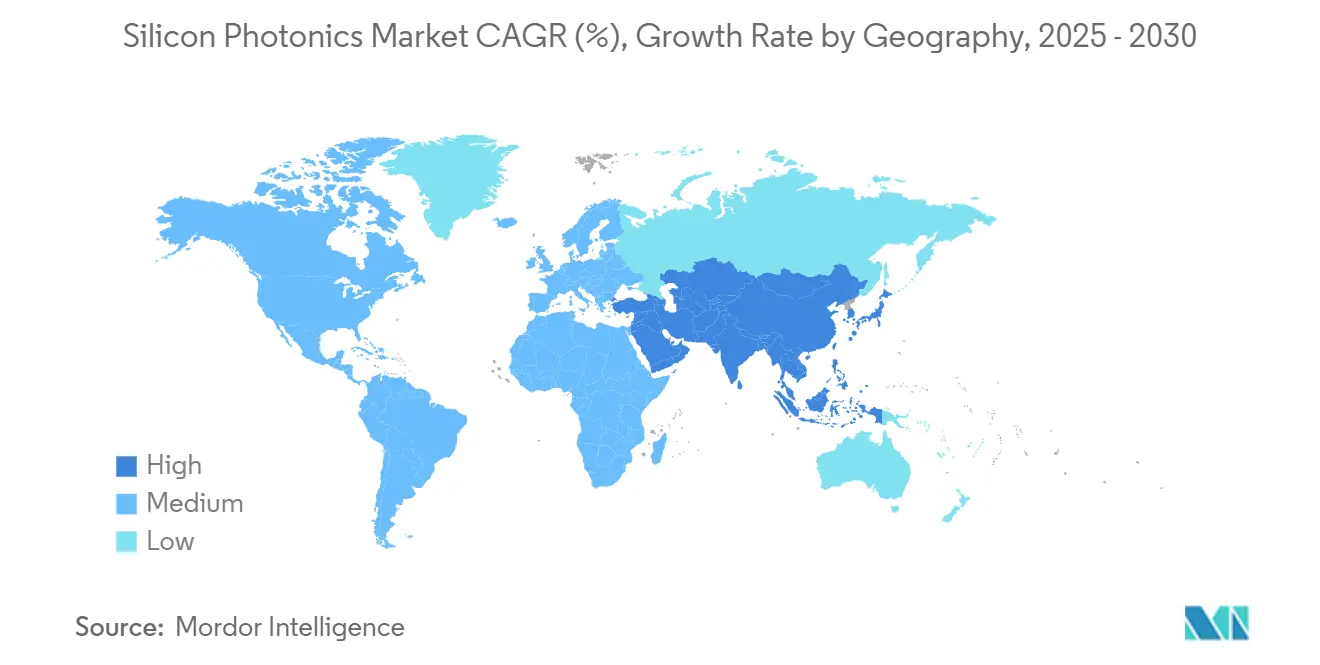

- Por geografia, a América do Norte liderou com 38% da participação do mercado de fotônica de silício em 2024, enquanto a Ásia-Pacífico tem previsão de expansão a uma TCAC de 35,1% até 2030.

Tendências e Insights do Mercado Global de Fotônica de Silício

Análise de Impacto dos Fatores Impulsionadores

| Fator Impulsionador | (~) % de Impacto na Previsão de TCAC | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Óptica co-empacotada energeticamente eficiente em data centers hiperescala | +15% | América do Norte, espalhamento para APAC | Médio prazo (2-4 anos) |

| Mandatos de redução de carbono para interconexões de baixa potência | +12% | UE, adoção gradual na América do Norte | Médio prazo (2-4 anos) |

| Upgrade de fronthaul/backhaul 5G para 400/800 G | +14% | China, Coreia do Sul, Japão | Curto prazo (≤2 anos) |

| Programas LiDAR Nível-3 automotivo usando FMCW | +11% | China e UE | Médio prazo (2-4 anos) |

| Financiamento de defesa para fotônica quanticamente segura | +9% | Estados Unidos, secundariamente UE e Israel | Longo prazo (≥4 anos) |

| Esquemas de incentivo governamental expandindo fábricas fotônicas | +13% | EUA, UE, Ásia | Médio prazo (2-4 anos) |

| Fonte: Mordor Intelligence | |||

Adoção de Óptica Co-Empacotada Energeticamente Eficiente em Data Centers Hiperescala

Incorporar diretamente motores ópticos ao lado de ASICs de switch reduz conversões elétricas-ópticas e corta o consumo de energia em nível de rack em até 40%. Os testes de comutação de circuito óptico do Google validam ganhos de latência, e tanto NVIDIA quanto Marvell agora fornecem amostras de módulos co-empacotados proprietários que simplificam layouts de placa para clusters de IA. O mercado de fotônica de silício se beneficia conforme fabricantes de switches padronizam interfaces ópticas die-to-die, criando uma demanda de volume para lasers integrados, moduladores e fotodetectores empacotados em wafers de 300 mm.[1]TSMC, "2025 North America Technology Symposium," tsmc.com

Mandatos de Redução de Carbono Impulsionando Interconexões Ópticas de Baixa Potência

As regras de sustentabilidade de data centers da UE visam economias significativas de energia, levando operadores a eliminar gradualmente backplanes de cobre. Conexões fotônicas mostram 30% menor consumo em canais de 100 Gbps mantendo o alcance. Provedores de nuvem publicam roteiros neutros em carbono, acelerando a qualificação multi-fornecedor de módulos de fotônica de silício de 400 G e 800 G que se alinham com métricas ESG corporativas e incentivos locais de acordo verde.

Upgrade de Fronthaul/Backhaul 5G Impulsionando Módulos de 400/800 G

O rápido rollout 5G desencadeia densificação de fibra, e operadoras de telecom padronizam em óptica plugável 400 G QSFP-DD e emergente 800 G OSFP para anéis de mid-haul. A fotônica integrada minimiza pegada e custo de energia por bit, permitindo que fornecedores de acesso de rádio comprimam abrigos de equipamentos. Programas asiáticos público-privados de banda larga adicionam escala de procurement, reforçando o mercado de fotônica de silício como a plataforma de óptica on-board preferida para módulos coerentes multi-comprimento de onda.

Programas LiDAR Nível-3 Automotivo Aproveitando Fotônica de Silício FMCW

OEMs escalalam design-ins de LiDAR FMCW para superar alcance de detecção de 300 m com resolução em nível de milímetro. A integração de silício reduz a lista de materiais do sensor e simplifica o alinhamento, avançando metas de custo para anos modelo 2026.[2]Optics.org, "CES 2024: New Lidars for Old," optics.orgParcerias entre designers fotônicos e fornecedores tier-1 criam chips de transmissão-recepção modulares que resistem a ciclos térmicos automotivos, ampliando a pegada da indústria de fotônica de silício além do datacom.

Análise de Impacto das Restrições

| Restrição | (~) % de Impacto na Previsão de TCAC | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Restrição | (~) % de Impacto na Previsão de TCAC | Relevância Geográfica | Cronograma de Impacto |

| Limites de orçamento térmico em silício acima de 70 °C | -8% | Global, locais de computação de alta densidade | Médio prazo (2-4 anos) |

| Falta de empacotamento padronizado inflando NRE | -7% | Global, agudo para pequenos fornecedores | Curto prazo (≤2 anos) |

| Competição de fotônica InP e polímero >1,55 µm | -6% | América do Norte e Europa | Médio prazo (2-4 anos) |

| Capacidade limitada de foundry 300 mm estendendo lead times | -9% | Global, aplicações de volume | Curto prazo (≤2 anos) |

| Fonte: Mordor Intelligence | |||

Limitações de Orçamento Térmico em Substratos de Silício Acima de 70 °C

A estabilidade de fase óptica diminui em temperaturas de junção elevadas, forçando dissipadores de calor elaborados e resfriamento líquido em servidores de IA densamente empacotados.[3]U.S. Department of Energy, "Energy Efficiency Scaling for Two Decades Research," energy.govProgramas de pesquisa exploram materiais heterogêneos com maior condutividade térmica e designs de ressonador insensíveis à temperatura, mas estes adicionam etapas de processo e custo, temperando a adoção de curto prazo em nós de computação de borda.

Falta de Empacotamento Padronizado Elevando Custos de NRE

A ausência de diretrizes unificadoras de montagem impulsiona fixação de fibra sob medida, vedação hermética e estruturas de lançamento RF. Grandes fornecedores amortizam ferramental através de altos volumes, enquanto startups enfrentam despesas iniciais íngremes que atrasam o lançamento de produtos. Alianças internacionais de empacotamento estão redigindo plantas de referência, mas ampla aceitação levará vários ciclos de design.

Análise de Segmentos

Por Produto: Transceptores Ópticos Sustentam Liderança, Sistemas de Teste Ganham Impulso

Transceptores ópticos geraram 62% da receita em 2024 conforme hiperescaladores implantaram óptica de 800 G e qualificaram line-cards iniciais de 1,6 T.[4]Intel, "Intel Silicon Photonics," intel.comDesign wins cada vez mais agrupam drivers integrados e monitores térmicos, facilitando o design do sistema e reduzindo capex por porta. O mercado de fotônica de silício continua a pivotear em direção a soluções de transceptor full-stack que colapsam laser, modulador e fotodetector em um die monolítico. Entrantes no mercado se diferenciam através de multiplexação modal e integração de laser CW que melhoram a eficiência energética.

Sistemas de teste em nível de wafer mostram a expansão mais rápida a 28,1% de TCAC, impulsionados por requisitos de rendimento mais rigorosos em 400-G símbolos/s e acima. Sondagem óptica paralela reduz tempo de ciclo e aumenta throughput para corresponder à capacidade de linha de 300 mm. Fornecedores investem em análise de defeitos assistida por IA, vinculando deriva paramétrica a dados de fábrica e habilitando manutenção preditiva. Uso mais amplo de teste óptico automatizado encurta tempo de qualificação para novos tape-outs, sustentando o scale-up do mercado de fotônica de silício.

Nota: Participações de segmentos de todos os segmentos individuais disponíveis mediante compra do relatório

Por Componente: Dispositivos Ativos Dominam Enquanto Inovação Passiva Acelera

Componentes ativos mantiveram uma participação de 58% em 2024, refletindo demanda persistente por lasers CW compactos, moduladores de alta extinção e fotodiodos de baixa corrente escura. Multiplexadores integrados agora são enviados em transceptores PAM4 de 112Gbaud, demonstrando voltagens de drive estáveis em temperaturas de case de 55 °C. Fabricantes de chips refinam fixação de laser III-V heterogênea, aumentando eficiência wall-plug e reduzindo perda óptica através de interfaces epitaxiais.

Componentes passivos registram a maior TCAC de 29,7% conforme fábricas iteram guias de onda de baixa perda, filtros de rede e grades de guias de onda em array personalizados para 400G ZR+. Perfis de gravação de ultra-baixa rugosidade cortam perda de inserção abaixo de 0,5 dB/cm, essencial para óptica co-empacotada. Placas de circuito fotônico impressas incorporando guias de onda de vidro prometem backplanes ópticos em nível de placa, expandindo ainda mais oportunidades endereçáveis para o mercado de fotônica de silício.

Por Tamanho de Wafer: 300 mm Captura Vantagem de Escala

A faixa de 300 mm representou 68% da receita em 2024 e lidera o crescimento a 28,4% de TCAC. Substratos maiores elevam a saída de die por execução e permitem alinhamento de litografia avançada crítico para pilhas fotônicas-eletrônicas multicamadas. Foundries aproveitam linhas lógicas existentes para adicionar módulos de guia de onda UV profundo, desbloqueando paridade de custo com interconexões de cobre plugáveis para alcances de 100 m. Novas linhas piloto em construção nos EUA, UE e Japão ampliarão o fornecimento regional e elevarão a capacidade geral do mercado de fotônica de silício.

O segmento de 200 mm permanece relevante para chipsets de telecom legados e protótipos de P&D, onde a amortização de ferramentas está completa e materiais exóticos podem ser inseridos com disrupção mínima. Fábricas sub-150 mm focam em sensores de nicho, fotônica quântica e pesquisa acadêmica, atuando como terrenos de incubação para IP futuro que migra para 300 mm uma vez que os volumes justifiquem a transição

Por Taxa de Dados: ≤100 Gbps Mantém Volume; 800 Gbps Acelera Adoção

Módulos ≤100 Gbps responderam por metade dos embarques em 2024, apoiando switching empresarial, fronthaul 5G e óptica de consumidor. A erosão contínua de custos mantém preços de venda médios atraentes, sustentando volumes de run-rate mesmo conforme velocidades de ponta sobem. O mercado de fotônica de silício se beneficia de upgrades pin-for-pin que trocam DACs de cobre com AOCs ópticos em racks com limitação de espaço.

A classe 800 Gbps surge a 31,2% de TCAC conforme clusters de IA padronizam em switches de 51,2 T e 102,4 T que requerem tecnologia de lane de 100 G. Fibra multi-core e óptica gearbox 4:1 comprimem orçamentos de link, enquanto DSPs integram correção de erro para frente para combater não-linearidades de fibra. Demonstrações iniciais de motores co-empacotados de 1,6 T confirmam um caminho claro para migração de taxa dupla dentro do horizonte de previsão.

Nota: Participações de segmentos de todos os segmentos individuais disponíveis mediante compra do relatório

Por Aplicação: Data Centers e HPC Ancoram Demanda, Automotivo Escala Rapidamente

Data centers e computação de alto desempenho comandaram 72% da participação em 2024, refletindo o papel decisivo de interposers ópticos na remoção de gargalos de cobre de aceleradores de IA. A fotônica integrada permite desagregação switch-to-server, habilitando supercomputação em escala de rack com menor energia por bit. Co-design entre equipes ópticas, térmicas e de entrega de energia torna-se requisito básico para hubs de colocation de próxima geração.

Automotivo e veículos autônomos registram uma TCAC de 32,4% conforme lidar, backbone in-vehicle e arquiteturas zonais migram para links fotônicos. Fornecedores Tier-1 qualificam híbridos de radar fotônico que fundem mmWave e lidar FMCW para redundância. Momentum regulatório para padrões de segurança reforça perspectiva de volume, garantindo um segmento de segundo pilar estável para a indústria de fotônica de silício.

Por Usuário Final: Provedores de Nuvem Hiperescala Mantêm Liderança, OEMs Automotivos Surgem

Operadores hiperescala detiveram 68% da participação em 2024 devido ao capex implacável de IA e nuvem. Equipes internas de design de fotônica de silício co-otimizam óptica com silício de IA customizado, apertando orçamentos de latência. Estratégias de multi-sourcing garantem capacidade de foundry paralela, mitigando risco de fornecimento geopolítico e sustentando o crescimento de longo prazo do mercado de fotônica de silício.

OEMs automotivos e fornecedores tier-1 expandem a 34,7% de TCAC, aproveitando fotônica para atender necessidades de fusão de sensores e largura de banda de infotainment. Procurement direto de dies fotônicos sinaliza uma mudança estratégica para garantir controle sobre componentes críticos de segurança. Operadoras de telecom, empresas de dispositivos médicos e agências de defesa completam a demanda, cada uma alinhando integração fotônica a imperativos específicos regulatórios ou de performance.

Análise Geográfica

A América do Norte gerou 38% da receita de 2024, sustentada por subsídios do CHIPS Act e rápida implantação de mega-campuses de IA. A elevação do Albany NanoTech a hub de pesquisa nacional e investimentos do setor privado de líderes de nuvem garantem um ecossistema doméstico abrangendo design, empacotamento e testes avançados. A evolução contínua do mercado de fotônica de silício na região depende da colaboração perfeita entre foundries e fornecedores de equipamentos para superar contratempos térmicos em nível de wafer.

A Ásia-Pacífico registra a TCAC mais rápida de 35,1% até 2030 conforme China, Japão e Coreia do Sul correm para ancorar cadeias de fornecimento soberanas. Subsídios governamentais cobrem ferramentas de fábrica, treinamento e metrologia, enquanto densificação 5G e startups locais de IA garantem offtake. Investimentos japoneses em lasers GaAs-on-silicon de 300 mm posicionam fornecedores domésticos para crescimento orientado à exportação, reforçando a amplitude global do mercado de fotônica de silício.

A Europa sustenta momentum através do financiamento multi-bilionário do EU Chips Act e uma forte base industrial em automotivo, automação industrial e fotônica de pesquisa. Mandatos de data center neutro em carbono encorajam ainda mais a adoção fotônica. América do Sul e Oriente Médio e África abrem novos pontos de apoio para implantações de telecom e edge-cloud, mas ainda dependem de dies importados e serviços de empacotamento, uma lacuna que OEMs multinacionais se esforçam para fechar via parcerias de montagem localizada.

Cenário Competitivo

A competição é moderada, com fabricantes de dispositivos integrados, fornecedores de equipamentos de rede e startups fab-lite disputando design wins. A Intel enviou mais de 8 milhões de circuitos integrados fotônicos e recentemente revelou um chiplet de interconexão de computação de 4 Tbps que ancora seu roteiro de óptica co-empacotada. Cisco e Broadcom incorporam fotônica de silício em switches de 51,2 T, agrupando redes definidas por software para travar clientes em plataformas verticalmente otimizadas.

Inovadores especialistas como Ayar Labs empurram I/O óptico chip-to-chip que substitui barramentos de cobre paralelos, enquanto POET Technologies comercializa uma arquitetura de interposer que corta pela metade o custo de fixação de laser. Aquisições estratégicas continuam: Nokia moveu-se para adquirir Infinera em 2024 para complementar know-how de DSP coerente com lasers de origem interna, demonstrando o prêmio colocado no controle óptico end-to-end.

Foundries incluindo TSMC, GlobalFoundries e Tower focam em adicionar bonding de laser III-V, isolamento de trincheira profunda e testes on-wafer para diminuir o risco de produção de volume para clientes fabless. Fornecedores de equipamentos respondem com ferramentas específicas de align & attach fotônico, industrializando ainda mais processos que sustentam o mercado de fotônica de silício. Ao longo do período de previsão, diferenciação de fornecedores dependerá de métricas de potência-por-bit, integração apertada com aceleradores de IA e slots de wafer garantidos durante crises de capacidade.

Líderes da Indústria de Fotônica de Silício

-

Sicoya GMBH

-

Intel Corporation

-

Cisco Systems Inc.

-

Lumentum Operations LLC (Lumentum Holdings Inc.)

-

Juniper Networks Inc.

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Desenvolvimentos Recentes da Indústria

- Maio 2025: Coherent reportou receita FY25 de USD 5,8 bilhões, subindo de USD 4,7 bilhões em FY24, e destacou capacidade expandida de laser InP para atender demanda de módulos ópticos de IA.

- Maio 2025: Soitec notou forte uptake de wafers Photonics-SOI e se juntou à SEMI Silicon Photonics Industry Alliance para acelerar colaboração do ecossistema.

- Maio 2025: NVIDIA registrou receita Q1 FY26 de USD 44,1 bilhões e introduziu switches de rede baseados em fotônica de silício para plataformas de IA de próxima geração.

- Maio 2025: Aeluma garantiu um contrato do Departamento de Energia dos EUA para fotodetectores SWIR de baixo custo e reportou crescimento de receita de 265% ano-sobre-ano.

- Abril 2025: TSMC destacou progresso de óptica co-empacotada em seu North America Technology Symposium, reforçando fotônica como um pilar "More-than-Moore".

- Março 2025: Dexerials apresentou um fotodetector de alta velocidade tipo guia de onda visando transceptores acima de 1,6 Tbps.

Escopo do Relatório do Mercado Global de Fotônica de Silício

Fotônica de silício é uma tecnologia para fabricação de circuitos integrados ópticos e eletrônicos em microchips de silício. Fabricar circuitos fotônicos usando tecnologias CMOS, também conhecida como fotônica de silício, não apenas oferece a escala de fabricação em nível de wafer de semicondutores, mas também permite vantagens em novas aplicações eletrônicas usando as propriedades da luz em computação, comunicação, sensoriamento e imageamento. Além disso, fotônica de silício é uma tecnologia em crescimento que usa raios ópticos para transferir dados dentro de chips de computador.

O mercado de fotônica de silício é segmentado por aplicação (data centers e computação de alto desempenho, telecomunicações, automotivo e outras aplicações) e geografia (América do Norte, Europa, Ásia-Pacífico e Resto do Mundo). Os tamanhos e previsões de mercado são fornecidos em termos de valor em USD para todos os segmentos acima.

| Transceptores Ópticos |

| Switches Ópticos |

| Cabos Ópticos Ativos (AOCs) |

| Sensores de Fotônica de Silício |

| Sistemas de Teste em Nível de Wafer |

| Multiplexadores/De-Multiplexadores |

| Atenuadores e Moduladores |

| Outros |

| Componentes Ativos | Lasers |

| Moduladores | |

| Fotodetectores | |

| Componentes Passivos | Guias de Onda |

| Filtros | |

| Acopladores | |

| Outros |

| 300 mm |

| 200 mm |

| 150 mm e Abaixo |

| ≤100 Gbps |

| 200 Gbps |

| 400 Gbps |

| 800 Gbps |

| ≥1,6 Tbps |

| Data Centers e Computação de Alto Desempenho |

| Telecomunicações |

| Automotivo e Veículos Autônomos |

| AR/VR e Eletrônicos de Consumo |

| Saúde e Ciências da Vida |

| Defesa e Aeroespacial |

| Computação Quântica |

| Outros |

| Provedores de Nuvem Hiperescala |

| Operadoras de Telecom |

| OEMs Automotivos e Fornecedores Tier-1 |

| Fabricantes de Dispositivos Médicos |

| Agências Governamentais e de Defesa |

| Instituições de Pesquisa e Acadêmicas |

| América do Norte | Estados Unidos | |

| Canadá | ||

| México | ||

| Europa | Alemanha | |

| Reino Unido | ||

| França | ||

| Itália | ||

| Espanha | ||

| Resto da Europa | ||

| Ásia-Pacífico | China | |

| Japão | ||

| Coreia do Sul | ||

| Índia | ||

| Sudeste Asiático | ||

| Austrália | ||

| Resto da Ásia-Pacífico | ||

| América do Sul | Brasil | |

| Resto da América do Sul | ||

| Oriente Médio e África | Oriente Médio | Emirados Árabes Unidos |

| Arábia Saudita | ||

| Resto do Oriente Médio | ||

| África | África do Sul | |

| Resto da África | ||

| Por Produto | Transceptores Ópticos | ||

| Switches Ópticos | |||

| Cabos Ópticos Ativos (AOCs) | |||

| Sensores de Fotônica de Silício | |||

| Sistemas de Teste em Nível de Wafer | |||

| Multiplexadores/De-Multiplexadores | |||

| Atenuadores e Moduladores | |||

| Outros | |||

| Por Componente | Componentes Ativos | Lasers | |

| Moduladores | |||

| Fotodetectores | |||

| Componentes Passivos | Guias de Onda | ||

| Filtros | |||

| Acopladores | |||

| Outros | |||

| Por Tamanho de Wafer | 300 mm | ||

| 200 mm | |||

| 150 mm e Abaixo | |||

| Por Taxa de Dados | ≤100 Gbps | ||

| 200 Gbps | |||

| 400 Gbps | |||

| 800 Gbps | |||

| ≥1,6 Tbps | |||

| Por Aplicação | Data Centers e Computação de Alto Desempenho | ||

| Telecomunicações | |||

| Automotivo e Veículos Autônomos | |||

| AR/VR e Eletrônicos de Consumo | |||

| Saúde e Ciências da Vida | |||

| Defesa e Aeroespacial | |||

| Computação Quântica | |||

| Outros | |||

| Por Usuário Final | Provedores de Nuvem Hiperescala | ||

| Operadoras de Telecom | |||

| OEMs Automotivos e Fornecedores Tier-1 | |||

| Fabricantes de Dispositivos Médicos | |||

| Agências Governamentais e de Defesa | |||

| Instituições de Pesquisa e Acadêmicas | |||

| Por Geografia | América do Norte | Estados Unidos | |

| Canadá | |||

| México | |||

| Europa | Alemanha | ||

| Reino Unido | |||

| França | |||

| Itália | |||

| Espanha | |||

| Resto da Europa | |||

| Ásia-Pacífico | China | ||

| Japão | |||

| Coreia do Sul | |||

| Índia | |||

| Sudeste Asiático | |||

| Austrália | |||

| Resto da Ásia-Pacífico | |||

| América do Sul | Brasil | ||

| Resto da América do Sul | |||

| Oriente Médio e África | Oriente Médio | Emirados Árabes Unidos | |

| Arábia Saudita | |||

| Resto do Oriente Médio | |||

| África | África do Sul | ||

| Resto da África | |||

Principais Questões Respondidas no Relatório

O que está impulsionando o rápido crescimento do mercado de fotônica de silício até 2030?

A adoção de óptica co-empacotada em data centers hiperescala, upgrades 5G e LiDAR automotivo Nível-3 são catalisadores-chave que empurram o mercado em direção a uma TCAC de 27,21%.

Qual região verá a expansão mais rápida do mercado de fotônica de silício?

A Ásia-Pacífico está projetada para registrar uma TCAC de 35,1% conforme China, Japão e Coreia do Sul adicionam fábricas fotônicas de larga escala e implementam redes 5G avançadas.

Por que limites térmicos são uma restrição para implantação de fotônica de silício?

Performance do dispositivo cai acima de 70 °C, requerendo soluções de resfriamento custosas em servidores de IA densos e limitando implantação em ambientes de alta temperatura.

Quão significativa é a adoção automotiva para receita futura?

Aplicações automotivas crescem a uma TCAC de 32,4%, aproveitando LiDAR de onda contínua modulada por frequência e backbones ópticos in-vehicle para apoiar autonomia Nível-3.

Que papel os incentivos governamentais desempenham no crescimento do fornecimento?

O CHIPS Act nos EUA, o EU Chips Act e programas de subsídio asiáticos mobilizam mais de USD 100 bilhões para expandir capacidade fotônica de 300 mm e garantir cadeias de fornecimento.

Qual segmento de produto atualmente domina o mercado de fotônica de silício?

Transceptores ópticos detêm 62% da receita de 2024 graças à implantação generalizada de módulos de 400 G, 800 G e emergentes 1,6 T em switching de data center.

Página atualizada pela última vez em: