Tamanho e Participação do Mercado de Sistema de Navegação de Voo

Análise do Mercado de Sistema de Navegação de Voo pela Mordor Intelligence

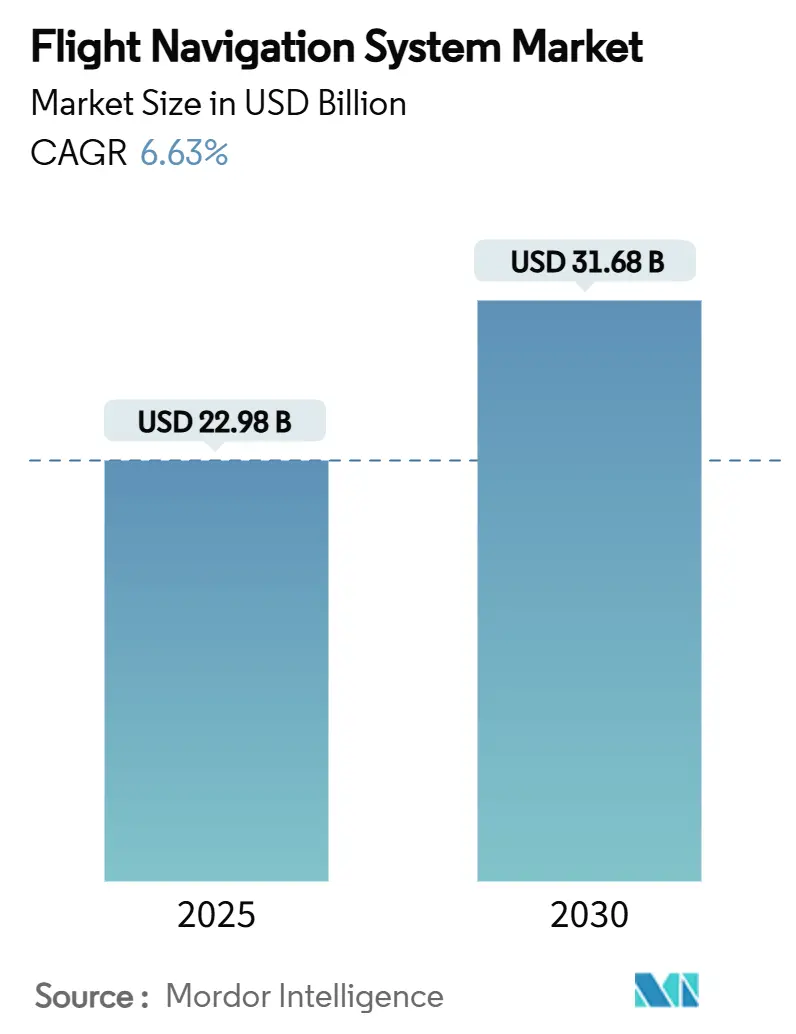

O mercado de sistema de navegação de voo está avaliado em USD 22,98 bilhões em 2025 e está projetado para atingir o tamanho de mercado de USD 31,68 bilhões até 2030, expandindo a uma CAGR de 6,63%. O momentum de crescimento atual reflete entregas crescentes de aeronaves, atualizações obrigatórias NextGen e SESAR, e adoção rápida de fusão de sensores habilitada por IA através dos cockpits. A demanda também se beneficia da expansão de corredores de mobilidade aérea urbana, onde posicionamento de nível centimétrico e links de dados de baixa latência são críticos. Enquanto isso, arquiteturas de redundância multicamadas combinando aumentação baseada em satélite, sensores inerciais e auxílios terrestres reduzem o consumo de combustível e aumentam a capacidade do espaço aéreo. Essas vantagens ajudam a compensar os riscos crescentes de cibersegurança e interferência de espectro que acompanham a maior complexidade do sistema.

Principais Conclusões do Relatório

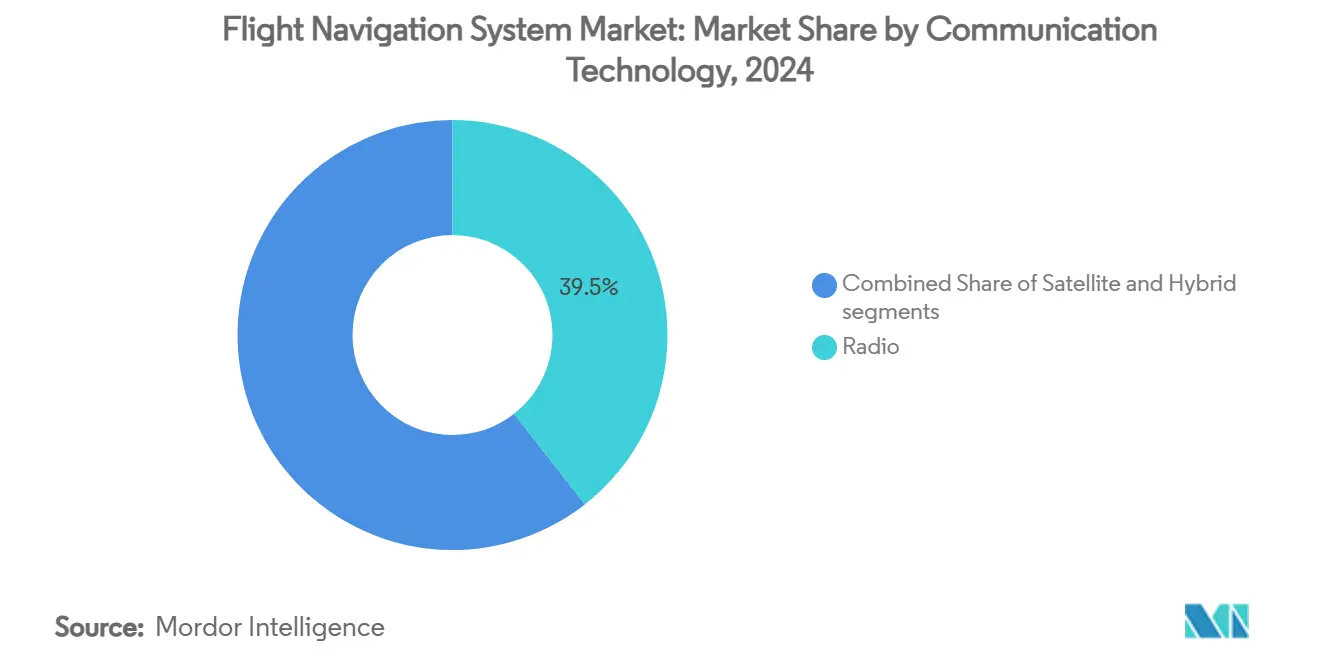

- Por tecnologia de comunicação, a comunicação por rádio liderou com 39,45% de participação na receita em 2024, enquanto soluções híbridas GNSS-SBAS são previstas para crescer a uma CAGR de 8,95% até 2030.

- Por plataforma, a aviação civil e comercial representou 41,25% da participação do mercado de sistema de navegação de voo em 2024, enquanto a aviação militar está avançando a uma CAGR de 9,23% até 2030.

- Por instrumento de voo, sistemas de piloto automático detiveram uma participação de 29,21% do mercado de sistema de navegação de voo em 2024, e instrumentos de giroscópio estão se expandindo mais rapidamente a uma CAGR de 10,12%.

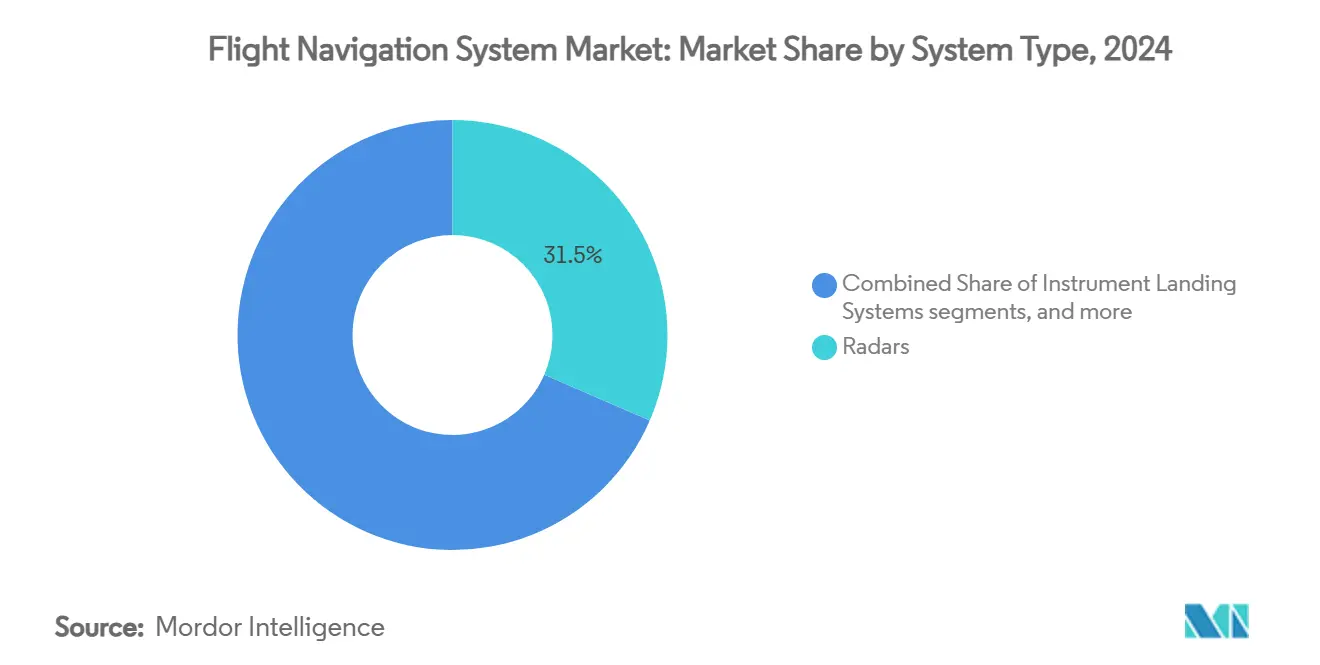

- Por tipo de sistema, sistemas de radar contribuíram com uma participação de 31,51% em 2024, enquanto sistemas de prevenção de colisão registraram a maior CAGR de 6,53% até 2030.

- Por componente, hardware dominou com uma participação de 39,41% em 2024, mas soluções de software estão registrando uma CAGR de 7,27% à medida que arquiteturas nativas da nuvem ganham tração.

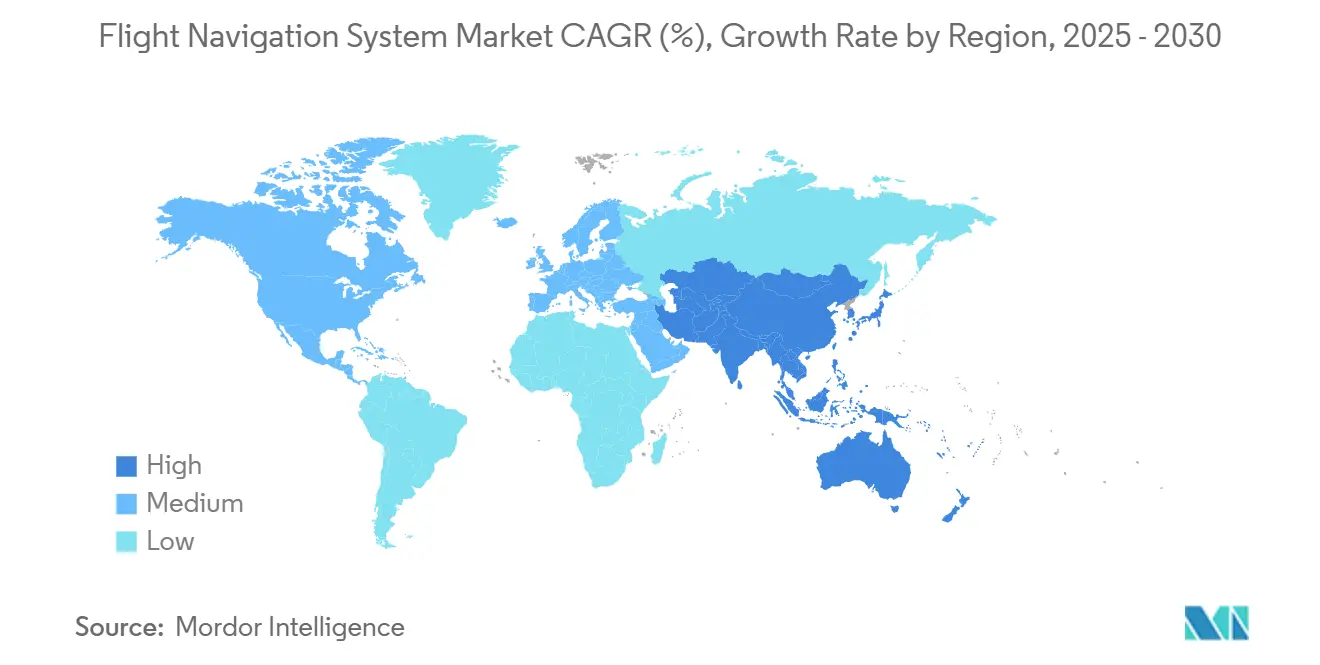

- Por geografia, a América do Norte manteve uma participação de 35,65% em 2024, ainda assim a Ásia-Pacífico está projetada para crescer a uma CAGR de 8,12%, refletindo expansão de frota na China e Índia.

Tendências e Insights Globais do Mercado de Sistema de Navegação de Voo

Análise de Impacto dos Impulsionadores

| Impulsionador | ( ~ ) % Impacto na Previsão CAGR | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Aumentação baseada em satélite (SBAS) e mandatos NextGen/SESAR | +1.2% | América do Norte e Europa, expandindo para APAC | Médio prazo (2-4 anos) |

| Crescimento da frota global de aeronaves comerciais | +1.8% | Global, com APAC liderando o crescimento | Longo prazo (≥ 4 anos) |

| Mudança para padrões de navegação baseada em desempenho (PBN) | +1.5% | Global, estados membros ICAO | Médio prazo (2-4 anos) |

| Crescente demanda por confiabilidade de navegação de UAV e UAS de longo alcance | +0.9% | América do Norte e Europa, emergindo na APAC | Curto prazo (≤ 2 anos) |

| Necessidades de integração de corredor de mobilidade aérea urbana | +0.8% | Principais áreas metropolitanas globalmente | Longo prazo (≥ 4 anos) |

| Redundância de fusão de sensores orientada por IA para cockpits à prova de falhas | +0.6% | Mercados de aviação avançados | Médio prazo (2-4 anos) |

| Fonte: Mordor Intelligence | |||

Sistemas de Aumentação Baseados em Satélite Impulsionam Transformação da Infraestrutura

O EGNOS ganhou uma extensão de EUR 51 milhões (USD 60,01 milhões) até 2028, permitindo que aeroportos europeus apoiem aproximações de precisão sem instalar novos faróis terrestres.[1]Thales Alenia Space, "EUSPA Signs Contract to Extend EGNOS Service Life," thalesaleniaspace.com Programas similares na Coreia e África subsaariana espelham esse sucesso, empurrando companhias aéreas a aposentar receptores mais antigos em favor de hardware compatível com SBAS. Cláusulas de compatibilidade obrigatória dentro do NextGen e SESAR aceleram os ciclos de substituição de equipamentos e promovem interoperabilidade global, o que reduz horas de treinamento de piloto e sobrecarga de planejamento de voo. As companhias aéreas recebem bem os custos menores de manutenção de estações terrestres porque sinais de satélite entregam a precisão necessária para operações de Desempenho de Navegação Requerido. Esses fatores combinados amplificam a demanda de atualização através de todos os segmentos de frota.

Expansão da Frota Comercial Alimenta Demanda de Sistema de Navegação

Os livros de pedidos da Airbus e Boeing retornaram aos níveis pré-pandemia em 2024, levando OEMs como a Thales a reportar EUR 6,4 bilhões (USD 7,54 bilhões) em pedidos de aviônica para suítes de gerenciamento de voo e navegação.[2]Thales Group, "Thales Full-Year 2024 Results," thalesgroup.com As companhias aéreas priorizam software de descida contínua e roteamento dinâmico que reduz o consumo de combustível e penalidades de carbono. Simultaneamente, arquiteturas de aeronaves mais elétricas convidam plataformas de computação integradas que consolidam navegação, comunicação e tarefas de controle de voo para economizar peso. Navegação definida por software desbloqueia atualizações de recursos over-the-air, protegendo o valor dos ativos através de longas vidas úteis.

Padrões de Navegação Baseada em Desempenho Remodelam Requisitos Operacionais

As últimas revisões do Anexo 11 da ICAO pedem que os estados membros monitorem a integridade de satélite e protejam links de dados ar-terra de comprometimento cibernético. Companhias aéreas adotando Navegação Baseada em Desempenho voam trajetos mais curtos e caminhos verticais otimizados, impulsionando capacidade em hubs congestionados. Níveis escalonados de Desempenho de Navegação Requerido recompensam transportadoras que investem nos receptores mais precisos, mas permanecem compatíveis com frotas mais antigas. Sobreposições de tempo real dentro de computadores de gerenciamento de voo ajudam despachantes a ajustar trajetórias e evitar turbulência sem desviar das restrições do espaço aéreo.

Confiabilidade de Navegação de UAV Impulsiona Inovação Tecnológica

O framework da ICAO para aeronaves pilotadas remotamente exige desempenho preciso de navegação para voos além da linha de visão visual, criando demanda por sensores inerciais resilientes misturados com diagnósticos de IA icao.int. Giroscópios aprimorados por quantum em desenvolvimento prometem precisão de quatro horas sem GPS, como provado em testes da Boeing durante março de 2025. A mesma tecnologia parece atrativa para UAS militares de longo alcance, que devem funcionar em cenários de interferência, levando fornecedores a endurecer sistemas contra ataques eletrônicos.

Análise de Impacto das Restrições

| Restrição | ( ~ ) % Impacto na Previsão CAGR | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Altos custos de atualização e certificação | -0.8% | Global, operadores menores mais afetados | Curto prazo (≤ 2 anos) |

| Vulnerabilidades de interferência cibernética e spoofing | -1.1% | Global, intensificado em regiões de conflito | Curto prazo (≤ 2 anos) |

| Realocação de espectro 5G congestionando bandas de navegação | -0.7% | América do Norte e Europa, expandindo globalmente | Médio prazo (2-4 anos) |

| Escassez de ímãs de terras raras para giroscópios MEMS | -0.5% | Cadeias de fornecimento globais | Longo prazo (≥ 4 anos) |

| Fonte: Mordor Intelligence | |||

Ameaças de Cibersegurança Expõem Vulnerabilidades de Navegação

Incidentes confirmados de spoofing GPS aumentaram acentuadamente em 2024, perturbando voos comerciais sobre zonas de conflito e obrigando operadores a instalar backups de posicionamento multi-fonte. Tal redundância aumenta custos e cargas de trabalho de certificação. Fabricantes agora incorporam sensores inerciais de grau quântico para manter precisão durante interrupções, enquanto companhias aéreas investem em monitoramento em tempo real para sinalizar dados anômalos de satélite. Governos respondem com redes de monitoramento de espectro, mas implementação completa permanece anos distante.

Interferência de Espectro 5G Desafia Operações de Altímetro de Radar

O FAA continua a avaliar interferência 5G banda C com altímetros de radar, impondo restrições temporárias de aproximação em vários aeroportos durante baixa visibilidade.[3]Federal Aviation Administration, "FAA 5G C-Band Guidance," faa.gov Companhias aéreas devem orçar para retrofits de filtro ou novos altímetros, especialmente em frotas wide-body operando através de múltiplas regiões com regras de espectro diferentes. Esta despesa não planejada pressiona transportadoras menores e retarda a adoção de outros aviônicos avançados.

Análise de Segmento

Por Tecnologia de Comunicação: Arquiteturas Híbridas Ganham Momentum

Links de rádio mantiveram 39,45% da receita de 2024 devido à infraestrutura VHF enraizada e mandatos regulatórios mundiais. Ainda assim, soluções híbridas GNSS-SBAS estão definidas para superar todas as outras tecnologias com uma CAGR de 8,95%, ilustrando a mudança da indústria em direção a aproximações de precisão e cobertura oceânica sem auxílios terrestres. O tamanho do mercado de sistema de navegação de voo para soluções híbridas está projetado para crescer mais rápido que qualquer outra categoria de comunicação, apoiado por operadores de satélite lançando constelações ADS-B dedicadas que alimentam dados de tráfego em tempo real para tripulações.

Comunicação por satélite ganha relevância em rotas polares e transoceânicas, enquanto rádios definidos por software permitem seleção dinâmica de frequência para mitigar interferência. A combinação de receptores baseados no espaço e redes terrestres equipa companhias aéreas com links resilientes que sustentam futuros exercícios de gerenciamento de trajetória quadridimensional. O programa ADS-B de 100 satélites da Thales exemplifica essa migração em direção à vigilância e comunicações integradas, reduzindo contagens de hardware e custos de certificação através de módulos de aviônica comuns.

Nota: Participações de segmento de todos os segmentos individuais disponíveis na compra do relatório

Por Plataforma: Modernização Militar Acelera Pedidos

Frotas civis e comerciais controlaram 41,25% da participação do mercado de sistema de navegação de voo em 2024, reforçado pela substituição de aeronaves narrow-body envelhecidas e a recuperação da demanda de passageiros. Militares impulsionam a maior velocidade de gastos com uma CAGR de 9,23% à medida que nações buscam capacidade de navegação soberana imune a sinais GNSS estrangeiros. Esses programas frequentemente agrupam filtros de guerra eletrônica, sensores inerciais redundantes e planejamento de missão assistido por IA no mesmo servidor de cockpit para cortar cabeamento e peso.

O conceito de caça de sexta geração do Global Combat Air Programme demonstra que fusão de sensores e navegação adaptativa sustentarão futuras plataformas de superioridade aérea.[4]Army Recognition, "Global Combat Air Programme Advances Sixth-Generation Fighter," armyrecognition.com Ao mesmo tempo, táxis aéreos eVTOL, categorizados sob mobilidade aérea urbana, começam a especificar antenas certificadas e receptores multi-frequência projetados para corredores de baixa altitude. Esta demanda por diversidade sustenta pedidos pendentes para suítes de aviônica agnósticas de plataforma que podem ser reembaladas através de caças, cargueiros e táxis voadores com requalificação mínima.

Por Instrumento de Voo: Giroscópios Lideram Inovação da Próxima Onda

Computadores de piloto automático detiveram a maior participação de instrumento em 29,21% em 2024, refletindo seu papel indispensável no gerenciamento de cargas de trabalho de longo curso. Instrumentos de giroscópio registram a subida mais acentuada a 10,12% CAGR até 2030 à medida que refinamento MEMS e sensoriamento quântico desbloqueiam características de deriva de nível centimétrico. O desempenho resultante permite cockpits à prova de falhas sustentar precisão de navegação durante interrupções prolongadas de GNSS, um recurso crucial para voos militares e transpolares.

Giroscópios ópticos da Anello Photonics alcançaram 0,1% de erro sobre 100 quilômetros em testes de campo, destacando o ritmo de melhoria. Avanços em algoritmos de fusão de sensores reduzem ainda mais a incerteza de posição misturando pistas de giroscópio, acelerômetro, dados de ar e celestiais dentro de um filtro Kalman comum, fortalecendo a resistência contra ataques de spoofing. Esses desenvolvimentos alimentam o mercado de sistema de navegação de voo permitindo unidades de referência inercial de menor custo adequadas para pequenos UAVs e eVTOLs.

Por Tipo de Sistema: Vigilância e Segurança Convergem

Sistemas de radar mantiveram uma participação de 31,51% em 2024 porque operadores civis e de defesa dependem deles para consciência de tempo e terreno. Ainda assim, suítes de prevenção de colisão cresceram a uma CAGR de 6,53% à medida que a ICAO implementou mandatos de vigilância aprimorados apoiados por transmissões ADS-B baseadas no espaço. O tamanho do mercado de sistema de navegação de voo para hardware e software de prevenção de colisão está previsto para se expandir constantemente à medida que aeronaves autônomas requerem resolução de conflito em velocidade de máquina.

Simultaneamente, navegação inercial permanece uma capacidade central para operadores voando em áreas negadas por GPS. Ao mesmo tempo, sistemas de pouso por instrumentos (ILS) sobrevivem graças à insistência regulatória em redundância de caminho duplo durante aproximações de baixa visibilidade. Fornecedores, portanto, agrupam radar meteorológico, prevenção de colisão de tráfego e módulos de pouso de precisão em racks integrados que cortam sobrecarga de ciclo de vida.

Nota: Participações de segmento de todos os segmentos individuais disponíveis na compra do relatório

Por Componente: Software Transforma Criação de Valor

Hardware representou 39,41% da receita em 2024, ancorado por unidades de display de cockpit, antenas e sensores inerciais. Software representa a fronteira de movimento mais rápido, subindo a 7,27% CAGR nas costas de planejamento de voo nativo da nuvem, dashboards de manutenção preditiva e copilotos de IA. A indústria de sistema de navegação de voo vê cada vez mais atualizações over-the-air como a chave para a economia do ciclo de vida; SmartCharts da Garmin e "Luci" da FlightPath3D exemplificam inovações de interface de usuário que impulsionam receita de assinatura.

Sincronização edge-cloud permite que tripulações recebam camadas de tempo em tempo real e roteamento otimizado em meio ao voo, enquanto engenheiros terrestres monitoram métricas de saúde transmitidas de cada unidade substituível em linha. Esta arquitetura reduz manutenção não programada e suporta certificação mais rápida de lançamentos de função menor, fortalecendo laços de pós-venda do fornecedor.

Análise Geográfica

A América do Norte manteve sua liderança com uma participação de 35,65% em 2024, sustentada por financiamento constante NextGen, produção forte de jatos executivos e regulamentação proativa do FAA em aeronaves de elevação motorizada. Adições de rota de navegação de área como Q-143 e T-467 mostram que atualizações de eficiência en-route persistem mesmo enquanto números de passageiros se recuperam. A adoção ampla da região de atualizações de software over-the-air a posiciona como campo de prova para análise de navegação baseada em nuvem que alimenta diretamente algoritmos de centro de despacho.

Ásia-Pacífico é a arena de crescimento mais rápido a 8,12% CAGR até 2030. China e Índia dominam livros de pedidos para jatos narrow-body, enquanto governos regionais alocam capital em direção à aumentação baseada em satélite e frameworks de gerenciamento de tráfego não tripulado. A nova instalação MRO da Thales em Delhi-NCR e seu acordo de roadmap UTM com autoridades tailandesas ilustram um pivô de fornecedor em direção a hubs de engenharia local que podem cortar tempo para certificação para transportadoras indígenas. Esses movimentos aceleram a adoção de receptores híbridos GNSS-SBAS através de novas frotas de corredor único.

Europa registra ganhos sólidos à medida que procedimentos PBN orientados por SESAR proliferam e a Agência de Segurança da Aviação da União Europeia finaliza regulamentações VTOL abrangentes que definem linhas de base de desempenho de navegação para mobilidade aérea urbana. A extensão de vida útil do serviço EGNOS até 2028 protege operações de baixa visibilidade para mais de 400 aeroportos, sustentando demanda por computadores de gerenciamento de voo capazes de SBAS e displays de aproximação de precisão.[5]European Union Aviation Safety Agency, "Special Condition for VTOL-Category Aircraft," easa.europa.eu Prioridades de sustentabilidade empurram companhias aéreas a adotar ferramentas de predição de trajetória que habilitam chegadas de descida contínua, reforçando o papel de análise preditiva dentro de servidores de cockpit.

Cenário Competitivo

O mercado de sistema de navegação de voo é moderadamente consolidado. Majores aeroespaciais alavancam know-how de certificação profundo e relacionamentos longos com clientes para proteger bases instaladas, enquanto desinvestem seletivamente ativos não centrais. A venda de USD 10,55 bilhões da Boeing da Jeppesen e ForeFlight para Thoma Bravo refocou o fabricante de aeronaves em hardware enquanto criou uma plataforma de aviação digital pura para crescimento rápido de assinatura. Licitantes competidores como Honeywell, GE e RTX Corporation destacaram a importância estratégica de bases de dados de planejamento de voo em cockpits de próxima geração.

Novos entrantes se diferenciam através de sensoriamento quântico, giroscópios ópticos e copilotos de IA. A compra de USD 50 milhões da VIAVI Solutions da Inertial Labs expande sua linha de sensores inerciais para plataformas tripuladas e não tripuladas, espelhando a tendência em direção a portfólios de sensoriamento de movimento verticalmente integrados. Enquanto isso, Thales Group, Garmin e Honeywell competem para fornecer antenas multi-frequência e cockpits de arquitetura aberta para desenvolvedores eVTOL, antecipando certificação de mobilidade urbana dentro da década.

Intensidade competitiva também se manifesta em empreendimentos colaborativos de vigilância baseada no espaço. Thales, Spire Global e ESSP estão construindo um serviço ADS-B de 100 satélites que promete cobertura de tráfego abrangendo o globo até 2027. Acesso a tais feeds de dados melhora algoritmos de prevenção de colisão e cria serviços premium de análise de companhias aéreas. Fornecedores que emparelham hardware, assinaturas de dados e dashboards de manutenção preditiva estão posicionados para capturar maior valor de vida útil através de frotas que agora têm média de 20-mais anos de vida útil.

Líderes da Indústria de Sistema de Navegação de Voo

-

Honeywell International Inc.

-

RTX Corporation

-

Thales Group

-

Garmin Ltd.

-

Northrop Grumman Corporation

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Desenvolvimentos Recentes da Indústria

- Junho de 2025: Garmin revelou o cockpit de voo integrado G5000 PRIME, aprimorando consciência situacional com visão sintética e orientação preditiva de táxi.

- Maio de 2025: Garmin introduziu SmartCharts, entregando cartografia interativa com sobreposições de dados em tempo real para reduzir carga de trabalho do piloto.

- Agosto de 2024: Thales tornou-se o fornecedor exclusivo de antenas de navegação e comunicação para o programa de jato eVTOL da Lilium.

- Junho de 2024: Thales, Spire Global e ESSP começaram a construir um serviço de vigilância por satélite que usaria 100 satélites para coletar mensagens ADS-B globais.

Escopo do Relatório Global do Mercado de Sistema de Navegação de Voo

Sistemas de navegação de voo identificam a localização precisa de uma aeronave, auxiliando pilotos a aderir a rotas designadas. Nosso estudo de mercado investiga os diversos sistemas de navegação de voo empregados através de aviação militar, comercial e geral. Ele abrange todos os componentes e sistemas de aviônica cruciais para navegação e comunicação, garantindo que aeronaves possam retransmitir suas posições efetivamente para estações terrestres e outras aeronaves em voo.

O mercado de sistema de navegação de voo é segmentado por tipo de comunicação, aplicação, instrumento de voo, sistemas e geografia. Por tipo de comunicação, o mercado é segmentado em rádio e satélite. Por aplicação, o mercado é segmentado em aviação civil e comercial e aviação militar. Por instrumento de voo, o mercado é segmentado em piloto automático, altímetro, giroscópio, sensores e bússola magnética. Por sistemas, o mercado é segmentado em radares, sistemas de pouso por instrumentos, sistemas de navegação inercial, sistemas de prevenção de colisão, VOR/DME e sistemas globais de navegação por satélite (GNSS). O relatório também cobre os tamanhos de mercado e previsões para o mercado de sistema de navegação de voo nos principais países através de diferentes regiões. Para cada segmento, o tamanho de mercado é fornecido em termos de valor (USD).

| Rádio |

| Satélite |

| Híbrido (GNSS+SBAS) |

| Aviação Civil e Comercial |

| Aviação Executiva e Geral |

| Aviação Militar |

| UAV/eVTOL |

| Piloto Automático |

| Altímetro |

| Giroscópio |

| Sistema de Referência de Atitude e Direção (AHRS) |

| Sensores (IMU, Dados de Ar, etc.) |

| Bússola Magnética |

| Radares |

| Sistemas de Pouso por Instrumentos (ILS) |

| Sistemas de Navegação Inercial (INS) |

| Sistemas de Prevenção de Colisão (CAS) |

| GNSS/VOR-DME |

| Outros Sistemas |

| Hardware |

| Software |

| América do Norte | Estados Unidos | |

| Canadá | ||

| México | ||

| Europa | Reino Unido | |

| Alemanha | ||

| França | ||

| Resto da Europa | ||

| Ásia-Pacífico | China | |

| Japão | ||

| Índia | ||

| Coreia do Sul | ||

| Resto da Ásia-Pacífico | ||

| América do Sul | Brasil | |

| Argentina | ||

| Resto da América do Sul | ||

| Oriente Médio e África | Oriente Médio | Arábia Saudita |

| Emirados Árabes Unidos | ||

| Turquia | ||

| Resto do Oriente Médio | ||

| África | África do Sul | |

| Resto da África | ||

| Por Tecnologia de Comunicação | Rádio | ||

| Satélite | |||

| Híbrido (GNSS+SBAS) | |||

| Por Plataforma | Aviação Civil e Comercial | ||

| Aviação Executiva e Geral | |||

| Aviação Militar | |||

| UAV/eVTOL | |||

| Por Instrumento de Voo | Piloto Automático | ||

| Altímetro | |||

| Giroscópio | |||

| Sistema de Referência de Atitude e Direção (AHRS) | |||

| Sensores (IMU, Dados de Ar, etc.) | |||

| Bússola Magnética | |||

| Por Tipo de Sistema | Radares | ||

| Sistemas de Pouso por Instrumentos (ILS) | |||

| Sistemas de Navegação Inercial (INS) | |||

| Sistemas de Prevenção de Colisão (CAS) | |||

| GNSS/VOR-DME | |||

| Outros Sistemas | |||

| Por Componente | Hardware | ||

| Software | |||

| Por Geografia | América do Norte | Estados Unidos | |

| Canadá | |||

| México | |||

| Europa | Reino Unido | ||

| Alemanha | |||

| França | |||

| Resto da Europa | |||

| Ásia-Pacífico | China | ||

| Japão | |||

| Índia | |||

| Coreia do Sul | |||

| Resto da Ásia-Pacífico | |||

| América do Sul | Brasil | ||

| Argentina | |||

| Resto da América do Sul | |||

| Oriente Médio e África | Oriente Médio | Arábia Saudita | |

| Emirados Árabes Unidos | |||

| Turquia | |||

| Resto do Oriente Médio | |||

| África | África do Sul | ||

| Resto da África | |||

Principais Perguntas Respondidas no Relatório

Qual é o valor atual do mercado de sistema de navegação de voo?

O mercado está avaliado em USD 22,98 bilhões em 2025.

Quão rápido o mercado de sistema de navegação de voo deve crescer?

Está previsto para se expandir a uma CAGR de 6,63%, atingindo USD 31,68 bilhões até 2030.

Qual tecnologia de comunicação detém a maior participação?

Comunicação por rádio lidera com uma participação de 39,45%, embora soluções híbridas GNSS-SBAS estejam crescendo mais rapidamente.

Por que a Ásia-Pacífico é a região de crescimento mais rápido?

Expansão de frota na China e Índia e grandes investimentos em modernização de tráfego aéreo impulsionam a CAGR de 8,12% da região.

Como redes 5G impactarão a navegação de voo?

Implementações 5G banda C podem interferir com altímetros de radar, empurrando companhias aéreas a atualizar equipamentos e reguladores a emitir restrições operacionais.

Qual tendência tecnológica é mais disruptiva para futuros sistemas de navegação?

Giroscópios aprimorados por quantum e fusão de sensores orientada por IA prometem precisão independente de GPS e arquiteturas de cockpit à prova de falhas.

Página atualizada pela última vez em: