Tamanho e Participação do Mercado de Conectores Automotivos

Análise do Mercado de Conectores Automotivos pela Mordor Intelligence

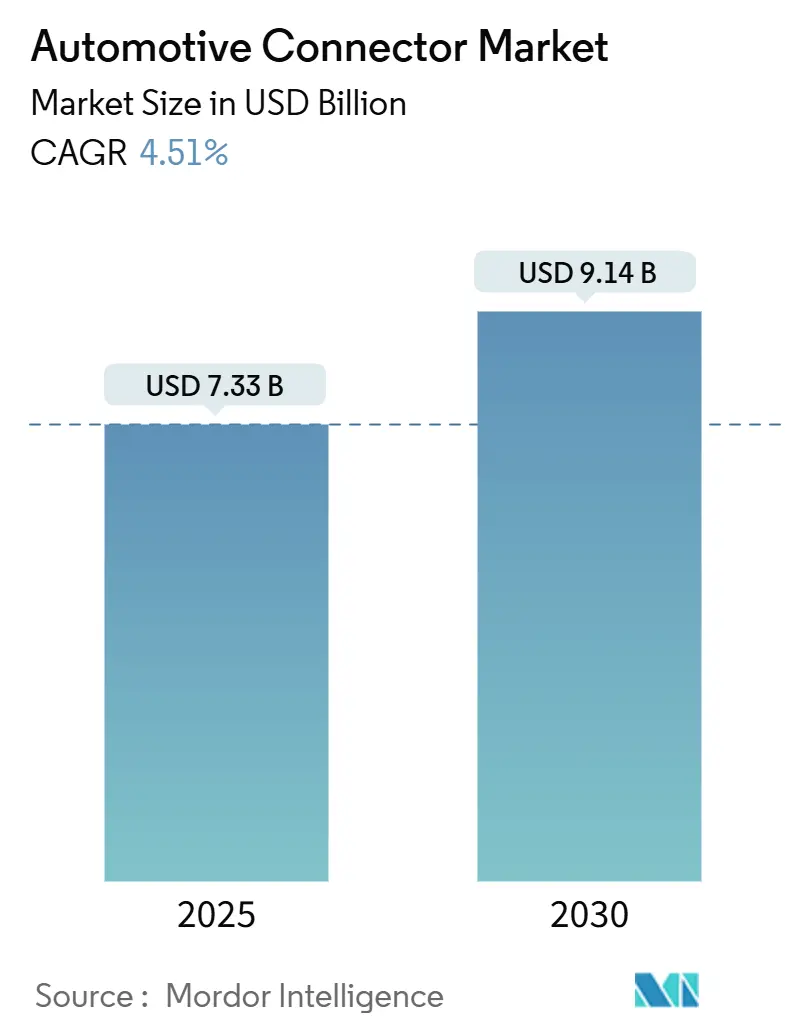

O tamanho do mercado de conectores automotivos fica em USD 7,33 bilhões em 2025. Prevê-se que atinja USD 9,14 bilhões até 2030, avançando a uma TCAC de 4,51% conforme as plataformas veiculares se movem em direção a arquiteturas eletrificadas e definidas por software. O crescimento permanece moderado na superfície, mas a composição muda rapidamente: a demanda ligada aos powertrains de combustão interna se estabiliza enquanto interconexões de alta voltagem e alta velocidade de dados se expandem. A mudança de ECUs distribuídas para estruturas eletrônicas zonais comprime o comprimento do chicote, reduzindo o peso do veículo. Isso aumenta a complexidade dos conectores, criando risco de deslocamento para fornecedores legados que carecem de capacidades de sinais mistos de alta densidade. Regulamentações rigorosas de segurança, recursos de ADAS ricos em dados e sistemas de bateria de 800 V impulsionam pedidos de interfaces vedadas e de alto desempenho que transportam energia e sinais multi-gigabit atendendo às classificações IP67/IP6K9K. Fornecedores que combinam precisão de fabricação de grau semicondutor com suporte de integração de software estão posicionados para vencer conforme as montadoras demandam conexões tolerantes a falhas, atualizabilidade over-the-air e caminhos de dados seguros contra ameaças cibernéticas.

Principais Conclusões do Relatório

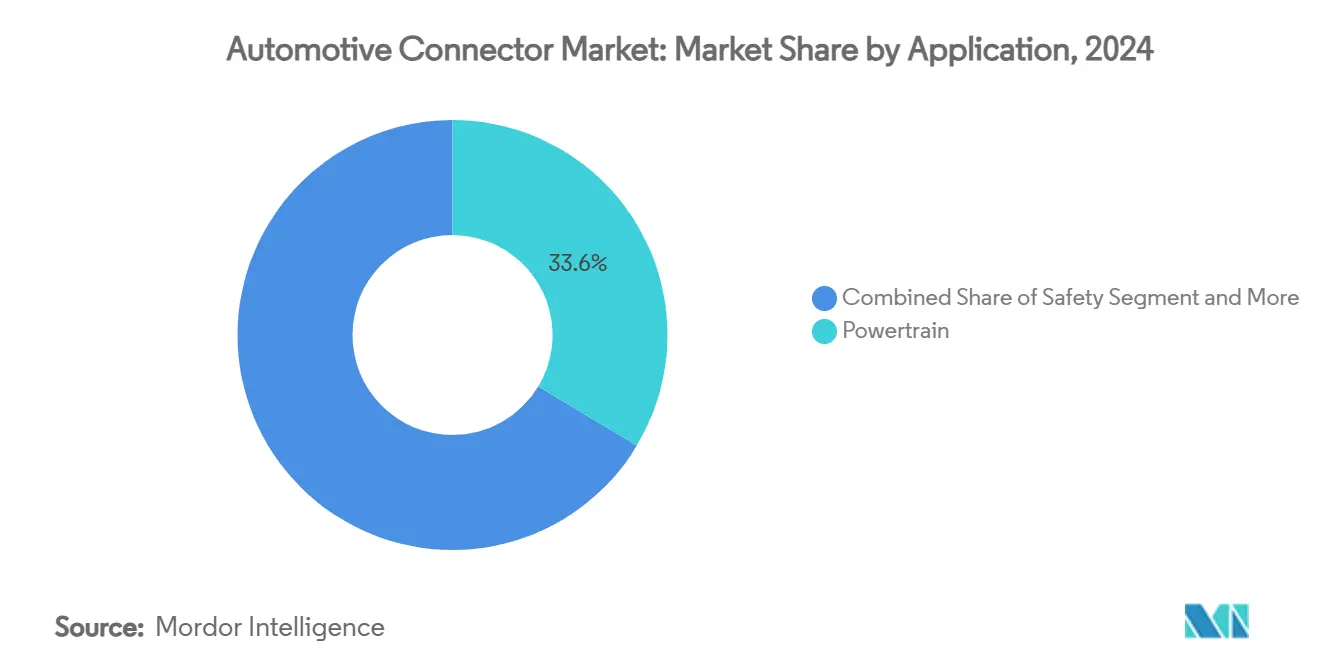

- Por aplicação, sistemas de powertrain comandaram 33,60% da participação do mercado de conectores automotivos em 2024; soluções de ADAS e autônomas são projetadas para expandir a uma TCAC de 17,8% até 2030.

- Por tipo de veículo, automóveis de passageiros lideraram com 54,20% da participação de receita do mercado de conectores automotivos em 2024, enquanto motocicletas estão mantendo uma TCAC rápida de 11,5% até 2030.

- Por propulsão, veículos ICE representaram 47,10% do tamanho do mercado de conectores automotivos em 2024, enquanto plataformas elétricas a bateria estão acelerando a uma TCAC de 27,6% até 2030.

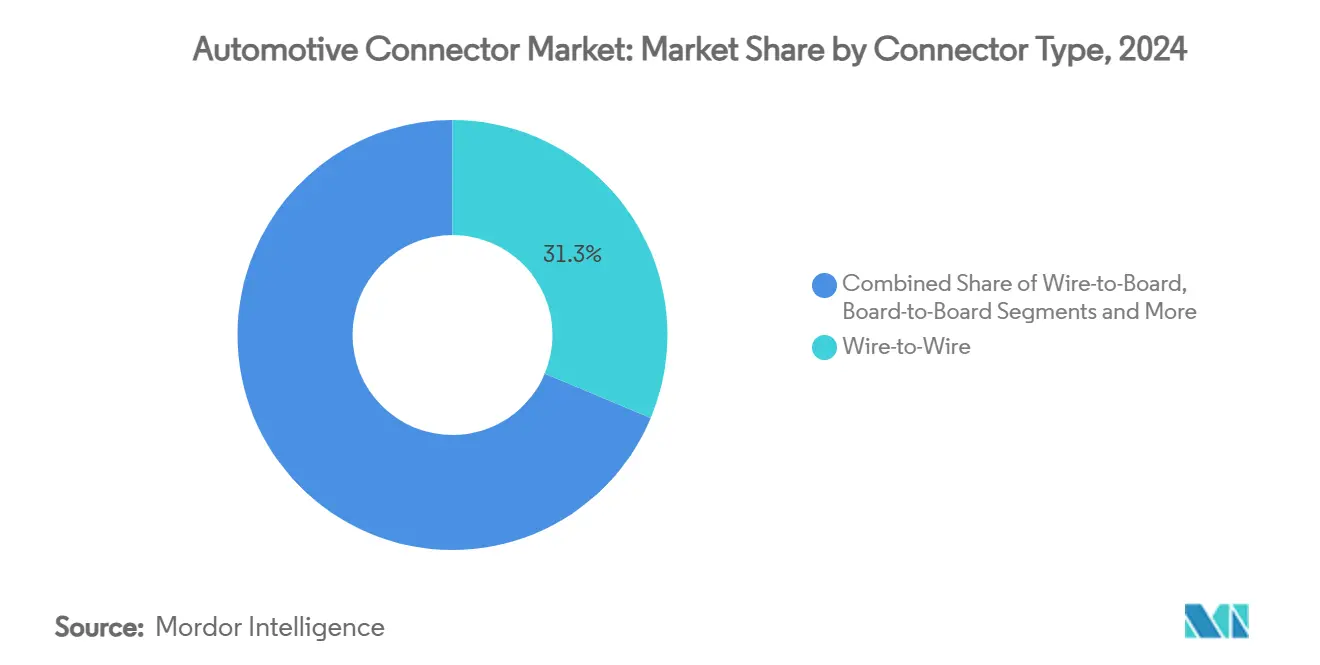

- Por tipo de conector, interfaces wire-to-wire detinham 31,30% da participação do mercado de conectores automotivos em 2024, e formatos de alta velocidade/alta voltagem estão subindo a uma TCAC de 18,9%.

- Por vedação de conexão, variantes vedadas representaram 67,50% do tamanho do mercado de conectores automotivos em 2024 e estão crescendo a uma TCAC de 8,1% em todos os segmentos.

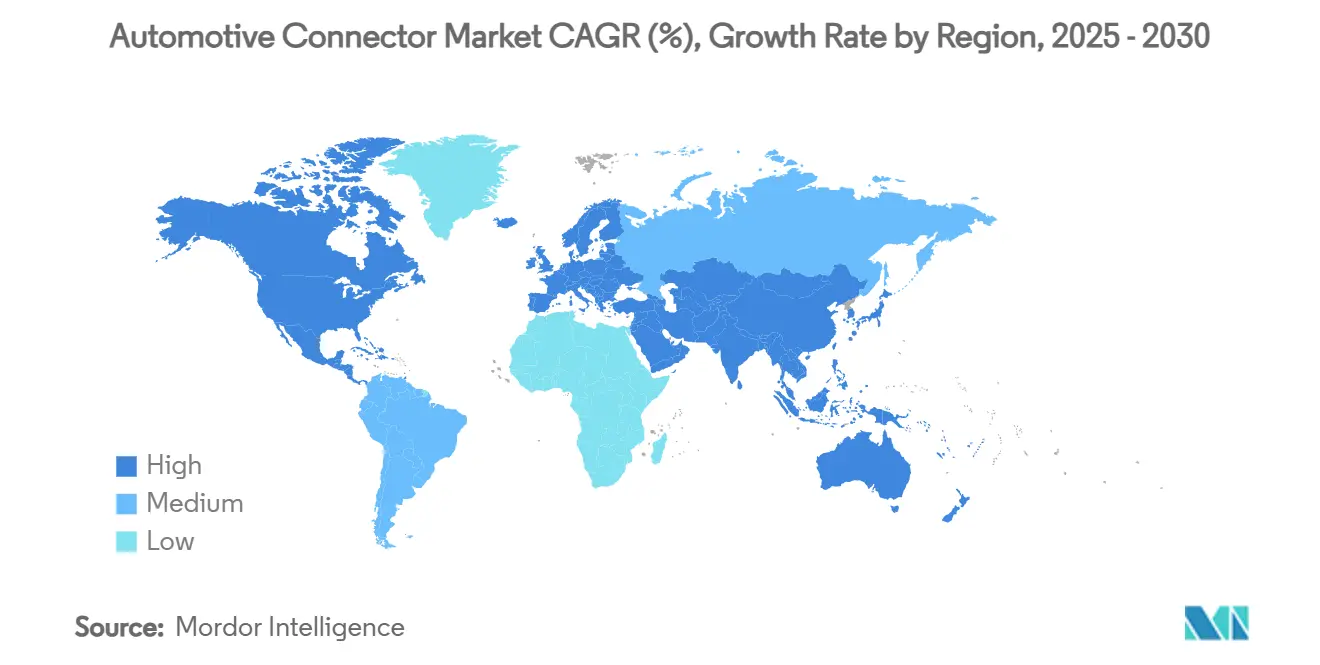

- Ásia-Pacífico capturou 38,60% do mercado de conectores automotivos em 2024; a região do Oriente Médio e África está prevista para registrar uma TCAC de 15,2% até 2030.

Tendências e Insights do Mercado Global de Conectores Automotivos

Análise de Impacto dos Impulsionadores

| Impulsionador | (~) % Impacto na Previsão de TCAC | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Aceleração da Eletrificação e Powertrains-E de Voltagem Mais Alta | +1.2% | Global, com Ásia Pacífico e Europa liderando | Médio Prazo (2-4 Anos) |

| Rápida Penetração de Funcionalidade ADAS e Autônoma | +1.0% | América do Norte e Núcleo da UE, Expansão para Ásia Pacífico | Médio Prazo (2-4 Anos) |

| Veículos Definidos por Software Requerendo Links de Dados de Alta Velocidade | +0.9% | Global, com Líderes Tecnológicos no Vale do Silício e Alemanha | Médio Prazo (2-4 Anos) |

| Mandatos Globais de Segurança e Emissão Mais Rigorosos | +0.8% | Global, com Europa e Califórnia Definindo o Ritmo | Longo Prazo (≥ 4 Anos) |

| Mudança para Arquiteturas E/E Zonais Impulsionando Conectores de Alta Densidade | +0.7% | Global, com Adoção Precoce em Montadoras Premium | Longo Prazo (≥ 4 Anos) |

| Aumento em Unidades de Infotainment e Conectividade Veicular | +0.6% | Global, com Segmentos Premium em Mercados Desenvolvidos | Curto Prazo (≤ 2 Anos) |

| Fonte: Mordor Intelligence | |||

Aceleração da Eletrificação e Powertrains-E de Voltagem Mais Alta

A transição para arquiteturas elétricas de 48V e 800V remodela fundamentalmente os requisitos de conectores, avançando além dos sistemas tradicionais de 12V para suportar turbocompressão elétrica, frenagem regenerativa e capacidades de carregamento de alta potência. As interconexões de alta voltagem da Aptiv agora suportam faixas de voltagem de 400V a 1000V com capacidades de corrente até 250A, atendendo à mudança da indústria em direção ao carregamento mais rápido e eficiência aprimorada.

O surgimento de sistemas híbridos suaves de 48V cria um desafio de arquitetura de voltagem dupla, exigindo conectores para isolar e gerenciar com segurança sistemas legados de 12V e redes de fornecimento de energia de 48V. O sistema AMP+ HVA 280 da TE Connectivity exemplifica essa evolução, apresentando intertravamentos integrados de alta voltagem e travas flutuantes de dois estágios para segurança aprimorada em aplicações até 850V. Esta onda de eletrificação se estende além de veículos de passageiros para frotas comerciais, onde as soluções de conexão de energia da Eaton permitem transferência eficiente de energia em aplicações pesadas, suportando o mandato mais amplo de eletrificação do transporte. A complexidade de gerenciar múltiplos domínios de voltagem dentro de um único veículo impulsiona a demanda por sistemas de conectores sofisticados que podem manter isolamento, fornecer capacidades de diagnóstico e garantir operação à prova de falhas em diversas condições operacionais.

Mandatos Globais de Segurança e Emissão Mais Rigorosos

Estruturas regulatórias exigem cada vez mais sistemas avançados de segurança, com a UE exigindo frenagem automática de emergência e aviso de colisão frontal em novos veículos, impulsionando diretamente a demanda por conectores para integração de sensores e processamento de dados em tempo real. A pressão da NHTSA por padrões de comunicação veículo-a-veículo cria novos requisitos para conectores de alta frequência e baixa latência capazes de suportar protocolos DSRC de 5,9 GHz e V2X celular. Os padrões de compatibilidade eletromagnética CISPR 25 se tornaram cada vez mais rigorosos, particularmente para emissões conduzidas acima de 10 GHz, forçando fabricantes de conectores a integrar capacidades avançadas de blindagem e filtragem[1]"CISPR 25 Classe 5: Avaliando EMI em Aplicações Automotivas", Electronic Design, electronicdesign.com..

A mudança em direção a veículos definidos por software amplifica esses requisitos, conforme atualizações over-the-air e sistemas de monitoramento contínuo demandam conectores com características aprimoradas de integridade de sinal e segurança cibernética. O mandato de Veículo de Nova Energia da China e a regulamentação Advanced Clean Cars II da Califórnia criam variações regionais nas especificações de conectores, particularmente para sistemas de gerenciamento de bateria e infraestrutura de carregamento, exigindo que fornecedores globais desenvolvam soluções flexíveis de plataforma que possam se adaptar a ambientes regulatórios diversos mantendo eficiência de custo.

Aumento em Unidades de Infotainment e Conectividade Veicular

A proliferação de displays de alta resolução, módulos de conectividade 5G e serviços baseados em nuvem impulsiona crescimento exponencial nos requisitos de transmissão de dados, com veículos modernos exigindo conectores capazes de suportar múltiplos displays 4K e serviços de streaming em tempo real. O sistema de conectores MX-DaSH da Molex integra dados de alta velocidade, sinal e energia em montagens únicas, reduzindo peso e complexidade enquanto suporta taxas de dados até 28 Gbps para aplicações avançadas de infotainment. A transição do Ethernet automotivo tradicional para padrões multi-gigabit cria demanda por conectores com controle de impedância preciso e degradação mínima de sinal em extremos de temperatura.

Expectativas do consumidor por experiências similares a smartphones em veículos exigem conectores suportando carregamento sem fio, múltiplas portas USB-C e integração perfeita de dispositivos sem comprometer a compatibilidade eletromagnética. A integração de capacidades de inteligência artificial e aprendizado de máquina em sistemas de infotainment requer conectores com gerenciamento térmico aprimorado e capacidades de fornecimento de energia, conforme unidades de computação de borda geram cargas significativas de calor dentro de espaços veiculares confinados. Este aumento de conectividade se estende a veículos comerciais, onde sistemas de gerenciamento de frota e plataformas de telemática demandam conectores robustos capazes de operação contínua em ambientes hostis mantendo transmissão de dados de alta velocidade para monitoramento e otimização veicular em tempo real.

Rápida Penetração de Funcionalidade ADAS e Autônoma

Sistemas avançados de assistência ao motorista agora requerem conectores capazes de suportar múltiplas câmeras de alta resolução, unidades LiDAR e sensores de radar operando simultaneamente, criando demandas sem precedentes por largura de banda e integridade de sinal em aplicações automotivas. O sistema de conectores H-MTD da Aptiv suporta frequências até 20 GHz e taxas de dados de 56 Gbit/seg, permitindo a fusão de sensores em tempo real necessária para funções autônomas de Nível 3 e Nível 4. A mudança do processamento distribuído de sensores para controladores de domínio centralizados requer conexões de backbone de alta velocidade capazes de agregar dados de dezenas de sensores sem introduzir latência ou degradação de sinal. Os conectores HSD da Rosenberger suportam frequências até 6 GHz e taxas de dados até 8 Gbps, fornecendo a transmissão controlada por impedância de 100-ohm necessária para aplicações de backbone Ethernet automotivo[2]Rosenberger, rosenberger.com.

A evolução em direção a veículos definidos por software amplifica esses requisitos. Funções de ADAS dependem cada vez mais de atualizações over-the-air e modelos de aprendizado de máquina baseados em nuvem que demandam conectividade contínua de alta largura de banda. Implementações de arquitetura zonal reduzem a complexidade da fiação mas concentram requisitos de transmissão de dados em controladores de zona, criando demanda por conectores de alta densidade que podem gerenciar múltiplas entradas de sensores mantendo compatibilidade eletromagnética e operação à prova de falhas em aplicações críticas de segurança.

Análise de Impacto das Restrições

| Restrição | (~) % Impacto na Previsão de TCAC | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Preços Voláteis de Cobre e Commodities Metálicas | -0.6% | Global, com impacto particular em segmentos sensíveis ao custo | Curto prazo (≤ 2 anos) |

| Escassez de Resinas de Alto Desempenho (PPS, LCP) | -0.5% | Global, com concentração de fornecimento na Ásia-Pacífico | Curto prazo (≤ 2 anos) |

| Desafios de Confiabilidade em Ambientes Automotivos Hostis | -0.4% | Global, com condições extremas no MEA e climas frios | Médio prazo (2-4 anos) |

| Obstáculos de Conformidade EMI em Velocidades de Sinal Acima de 10 Gbps | -0.3% | Global, com padrões mais rigorosos na Europa e América do Norte | Longo prazo (≥ 4 anos) |

| Fonte: Mordor Intelligence | |||

Preços Voláteis de Cobre e Commodities Metálicas

Os preços do cobre estão subindo, impulsionados por restrições de fornecimento e demanda crescente dos setores de energia renovável e veículos elétricos, criando pressões significativas de custo em toda a cadeia de fornecimento de conectores automotivos. Veículos elétricos requerem significativamente mais cobre que veículos ICE tradicionais, com cada VE contendo aproximadamente 83 quilogramas de cobre comparado a 23 quilogramas em veículos convencionais, amplificando o impacto da volatilidade de preços nos custos dos conectores automotivos. As soluções bimetálicas da Copperweld, incluindo condutores Revestidos de Cobre-Alumínio e Revestidos de Cobre-Aço, oferecem alternativas potenciais que podem reduzir o uso de cobre em até 83% mantendo características de desempenho elétrico. A concentração da mineração de cobre em regiões politicamente instáveis cria riscos adicionais da cadeia de fornecimento. Ao mesmo tempo, tensões comerciais e restrições de exportação exacerbam ainda mais a volatilidade de preços, forçando montadoras automotivas a implementar estratégias de hedge e contratos de fornecimento de longo prazo que podem limitar a flexibilidade no fornecimento e otimização de design de conectores.

Escassez de Resinas de Alto Desempenho (PPS, LCP)

A dependência crescente da indústria automotiva em materiais de alta temperatura e quimicamente resistentes cria gargalos no fornecimento de resinas especializadas como sulfeto de polifenileno (PPS) e polímeros de cristal líquido (LCP), que são essenciais para carcaças de conectores de próxima geração e sistemas de isolamento. O Fortron PPS da Celanese suporta temperaturas de serviço até 240°C e oferece resistência química excepcional, tornando-o indispensável para aplicações de compartimento do motor e alta voltagem, mas restrições de fornecimento limitam a disponibilidade para aplicações automotivas. A transição para processos de solda sem chumbo e requisitos de tecnologia de montagem superficial aumentam ainda mais a demanda por resinas de alto desempenho capazes de resistir a múltiplos ciclos térmicos sem degradação. Os compostos PPS da DIC Corporation substituíram metais em várias aplicações automotivas, de sistemas de ignição a bombas de combustível, mas a capacidade de produção permanece concentrada na Ásia-Pacífico, criando vulnerabilidade a interrupções regionais e restrições comerciais. O Amodel PPA da Syensqo mantém resistência e rigidez até 280°C, permitindo processos eletrônicos como SMT e soldagem por refluxo IR, mas a natureza especializada desses materiais limita o número de fornecedores qualificados e cria potenciais gargalos na produção de conectores automotivos. O desenvolvimento de materiais alternativos e processos de reciclagem, como a resina PBT reciclada Ecouse Toraycon da Yazaki e Toray, oferece soluções potenciais mas requer processos extensivos de qualificação e validação de desempenho antes da adoção automotiva generalizada.

Análise por Segmento

Por Aplicação: Dominância do Powertrain Enfrenta Disrupção do ADAS

Aplicações de powertrain mantêm a maior participação de mercado com 33,60% do tamanho do mercado de conectores automotivos em 2024, refletindo a importância contínua do gerenciamento do motor, controle de transmissão e sistemas de injeção de combustível em powertrains ICE e híbridos. No entanto, sistemas de ADAS e autônomos emergem como o segmento de crescimento mais rápido com 17,8% de TCAC de 2025-2030, impulsionado por mandatos regulatórios para recursos avançados de segurança e a progressão da indústria em direção a níveis mais altos de automação veicular.

Aplicações de segurança e proteção se beneficiam da integração crescente de sistemas de airbag, controle eletrônico de estabilidade e tecnologias de prevenção de colisão. Ao mesmo tempo, segmentos de fiação corporal e distribuição de energia se adaptam a implementações de arquitetura zonal que consolidam múltiplas funções em menos unidades de controle mais sofisticadas. Sistemas de conforto, conveniência e entretenimento experimentam crescimento estável conforme as expectativas do consumidor por recursos premium se expandem em todos os segmentos veiculares. Ao mesmo tempo, aplicações de navegação e instrumentação evoluem para suportar displays de alta resolução e interfaces de realidade aumentada.

O surgimento de aplicações de carregamento e gerenciamento de energia especificamente para veículos elétricos representa uma nova categoria que não existia nos mercados tradicionais de conectores automotivos, destacando a transformação fundamental da indústria em direção a powertrains eletrificados. Esta mudança de segmentação reflete a transição mais ampla de sistemas veiculares mecânicos para eletrônicos, onde conectores tradicionais de powertrain enfrentam deslocamento por soluções de alta voltagem e alta corrente capazes de gerenciar sistemas de bateria, conversores DC-DC e redes de frenagem regenerativa. O rápido crescimento em aplicações de ADAS cria oportunidades para fornecedores de conectores com expertise em transmissão de alta frequência e baixa latência, pois esses sistemas requerem processamento em tempo real de dados de sensores de múltiplas fontes simultaneamente.

Nota: Participações de segmento de todos os segmentos individuais disponíveis na compra do relatório

Por Tipo de Veículo: Segmentos Comerciais Impulsionam Inovação

Automóveis de passageiros comandam 54,20% da participação do mercado de conectores automotivos em 2024, beneficiando-se de altos volumes de produção e conteúdo eletrônico crescente por veículo. No entanto, motocicletas representam o segmento de crescimento mais rápido com 11,5% de TCAC até 2030. Veículos comerciais leves mantêm demanda estável impulsionada pelo crescimento do e-commerce e otimização de entrega de última milha. Enquanto isso, veículos comerciais médios e pesados adotam cada vez mais sistemas avançados de telemática e gerenciamento de frota que requerem soluções de conectores robustas e de alto desempenho. Os segmentos de veículos comerciais impulsionam inovação na durabilidade e resistência ambiental dos conectores, pois essas aplicações demandam classificações IP67/IP6K9K e operação em faixas de temperatura extremas que excedem os requisitos de automóveis de passageiros.

O crescimento em motocicletas reflete tendências de urbanização e apoio regulatório para transporte elétrico em centros urbanos congestionados, criando demanda por conectores compactos e leves otimizados para aplicações com restrição de espaço. A eletrificação de veículos comerciais acelera conforme operadores de frota buscam reduzir custos operacionais e atender regulamentações de emissão. Isso impulsiona a demanda por conectores de alta voltagem suportando carregamento rápido e sistemas de bateria densos em energia. A segmentação entre veículos de passageiros e comerciais se torna cada vez mais relevante conforme tecnologias de condução autônoma se desenvolvem em trajetórias diferentes, com aplicações comerciais potencialmente alcançando níveis mais altos de automação mais cedo devido a ambientes operacionais controlados e investimentos dedicados em infraestrutura.

Por Tipo de Propulsão: Eletrificação Acelera Apesar da Persistência ICE

Veículos ICE mantêm a maior participação com 47,1% do tamanho do mercado de conectores automotivos em 2024, refletindo a base instalada e produção contínua em mercados sensíveis ao custo, enquanto veículos elétricos a bateria aumentam a 27,6% de TCAC de 2025-2030, impulsionados por mandatos regulatórios e melhoria da paridade de custo com powertrains convencionais. Veículos elétricos híbridos e veículos elétricos híbridos plug-in servem como tecnologias de transição, exigindo powertrains duplos que aumentam a complexidade e contagem de conectores por veículo. Veículos elétricos a células de combustível permanecem um segmento de nicho mas impulsionam inovação no manuseio de hidrogênio de alta pressão e requisitos especializados de vedação que influenciam o desenvolvimento mais amplo de conectores. A segmentação por tipo de propulsão revela a estratégia de transição gerenciada da indústria automotiva, onde múltiplas tecnologias coexistem enquanto infraestrutura e cadeias de fornecimento se adaptam para suportar eletrificação total.

A TCAC de 27,6% para veículos elétricos a bateria cria oportunidades substanciais para fornecedores de conectores de alta voltagem, pois esses veículos requerem sistemas de interconexão especializados para gerenciamento de bateria, infraestrutura de carregamento e eletrônica de potência que não existem em aplicações ICE tradicionais. Configurações híbridas apresentam desafios únicos, pois requerem conectores capazes de gerenciar tanto sistemas tradicionais de 12V quanto powertrains elétricos de alta voltagem dentro de veículos únicos, criando demanda por isolamento, intertravamentos de segurança e capacidades de diagnóstico. A persistência de veículos ICE em mercados em desenvolvimento garante demanda contínua por conectores automotivos tradicionais, enquanto mercados desenvolvidos aceleram em direção à eletrificação, criando variações regionais em requisitos de conectores e estratégias de cadeia de fornecimento.

Por Tipo de Conector: Emergência de Alta Velocidade/Alta Voltagem

Conectores wire-to-wire detêm a maior participação de mercado com 31,30% do mercado de conectores automotivos em 2024, refletindo seu papel fundamental em arquiteturas elétricas veiculares, mas conectores de alta velocidade/alta voltagem representam a categoria de crescimento mais rápido com 18,9% de TCAC até 2030. Conectores wire-to-board e board-to-board mantêm demanda estável conforme unidades de controle eletrônico se tornam mais sofisticadas e integradas. Em contraste, conectores I/O e circulares servem aplicações especializadas em veículos comerciais e equipamentos off-highway. Conectores FFC/FPC e micro atendem tendências de miniaturização na integração de eletrônicos de consumo e aplicações com restrição de espaço dentro de designs veiculares modernos. O surgimento de alta velocidade/alta voltagem como categoria distinta reflete a convergência de tendências de eletrificação e digitalização que requerem conectores capazes de gerenciar tanto distribuição de energia quanto transmissão de dados de alta frequência.

O desenvolvimento de conectores miniaturizados da Molex que alcançam redução de 50% no tamanho comparado a interfaces tradicionais demonstra a resposta da indústria a restrições de espaço e requisitos de redução de peso. A categoria de alta velocidade/alta voltagem abrange aplicações desde sistemas híbridos suaves de 48V até infraestrutura de carregamento rápido de 800V, exigindo conectores com isolamento aprimorado, gerenciamento térmico e recursos de compatibilidade eletromagnética. Esta evolução de segmentação indica a transição do mercado de conectores automotivos de componentes elétricos commodity para sistemas de interconexão especializados e de alto desempenho que permitem arquiteturas e funcionalidades veiculares de próxima geração.

Nota: Participações de segmento de todos os segmentos individuais disponíveis na compra do relatório

Por Vedação de Conexão: Proteção Ambiental Impulsiona Dominância Vedada

Conectores vedados dominam com 67,50% da participação do mercado de conectores automotivos em 2024 e mantêm crescimento mais rápido com 8,10% de TCAC até 2030, refletindo a ênfase crescente da indústria automotiva em proteção ambiental e confiabilidade em condições operacionais hostis. A prevalência de soluções vedadas deriva da exposição de aplicações automotivas a extremos de temperatura, umidade, vibração e contaminantes químicos que podem comprometer conexões elétricas e confiabilidade do sistema. Conectores não vedados servem aplicações específicas com proteção ambiental menos crítica, como eletrônicos internos e interfaces de unidades de controle protegidas. Ainda assim, sua participação de mercado continua a declinar conforme as montadoras padronizam soluções vedadas para simplificação da cadeia de fornecimento e garantia de confiabilidade de longo prazo.

A taxa de crescimento de 8,1% para conectores vedados excede a TCAC geral do mercado, indicando que os requisitos de proteção ambiental estão se intensificando em todos os segmentos e aplicações veiculares. Tecnologias avançadas de vedação agora alcançam classificações IP6K9K para aplicações de lavagem de alta pressão e alta temperatura, mantendo desempenho elétrico em faixas de temperatura estendidas de -40°C a +125°C. A mudança em direção a veículos elétricos amplifica requisitos de vedação, pois sistemas de alta voltagem demandam proteção aprimorada contra ingresso de umidade e contaminação que poderiam criar riscos de segurança ou falhas do sistema, impulsionando inovação em materiais de vedação, designs de carcaça e processos de montagem que garantem integridade de vedação de longo prazo.

Análise Geográfica

Ásia-Pacífico reteve liderança com 38,60% da receita do mercado de conectores automotivos em 2024, graças a cadeias de fornecimento de eletrônicos densas, a maior produção veicular do mundo e políticas estaduais favorecendo carros e ônibus elétricos. Montadoras chinesas constroem chicotes zonais internamente, puxando fabricantes de conectores de segundo nível para joint ventures locais sob cláusulas de transferência de tecnologia. Incumbentes japoneses perseguem programas CASE como o "30VISION" da Sumitomo, lançando modelos compactos e de baixa força de inserção otimizados para plataformas de 800 V. Fornecedores coreanos canalizam conhecimento em baterias para terminais de placa de alta corrente que suportam arquiteturas cell-to-pack. Nações do Sudeste Asiático oferecem custos de mão de obra menores para crimpagem commodity ainda demandam cada vez mais classificações IP67 para chuvas tropicais, ampliando o mercado de conectores automotivos em níveis de preço.

O Oriente Médio e África, embora pequenos hoje, estão preparados para uma TCAC de 15,20% até 2030 conforme fundos soberanos financiam plantas de veículos elétricos e corredores de carregamento. A Arábia Saudita financia clusters de VE e fornece cabeamento de alta voltagem localmente; a nova planta da Leoni em Agadir exemplifica o momentum de chicotes de fios do Norte da África. Calor e poeira severos provocam demanda por carcaças LCP de alta temperatura e flanges de vedação reforçadas. Regras de conteúdo regional empurram multinacionais a qualificar compostos poliméricos domésticos, adicionando resiliência mas demandando execuções duplicadas de validação.

América do Norte e Europa representam arenas maduras mas ricas em inovação. Montadoras dos Estados Unidos integram stacks de Nível 3 hands-free em acabamentos premium, estimulando o fornecimento de conectores de placa de 20 Gbps e processos de sala limpa de grau silício. Os objetivos climáticos da Europa aceleram hubs de carregamento rápido de 400 kW, obrigando contatores de 1.000 V com sensores de temperatura incorporados. Ambas as regiões perseguem mandatos de economia circular; o programa Green Stock da TE Connectivity reaprovecha estoque excessivo, cortando desperdício em aterros e pegadas de carbono. Choques na cadeia de fornecimento durante 2024 catalisaram a nacionalização de galvanização de estanho e moldagem plástica para garantir autonomia estratégica dentro do mercado de conectores automotivos.

Cenário Competitivo

O mercado de conectores automotivos é dominado por vários players-chave como Aptiv Plc, Yazaki Corporation, TE Connectivity e outros. No entanto, as dinâmicas competitivas se intensificam conforme fornecedores tradicionais enfrentam disrupção de empresas de tecnologia entrando através de parcerias de veículos definidos por software. Padrões estratégicos enfatizam integração vertical, com fornecedores líderes expandindo para tecnologias adjacentes como sensores, antenas e sistemas de gerenciamento de energia para capturar maior valor por veículo e fortalecer relacionamentos com clientes. A indústria testemunha consolidação crescente através de aquisições, exemplificada pela compra de USD 900 milhões da Carlisle Interconnect Technologies pela Amphenol e aquisição de 51% de participação na fornecedora alemã Leoni pela Luxshare, conforme empresas buscam expandir capacidades e alcance geográfico.

Oportunidades de espaço em branco emergem em aplicações de alta frequência acima de 10 GHz, onde fornecedores automotivos tradicionais carecem de expertise, criando pontos de entrada para especialistas em conectores aeroespaciais e de telecomunicações para atender requisitos de condução autônoma e comunicação V2X. Disruptores emergentes incluem empresas de software integrando soluções de conectividade com sistemas operacionais veiculares, potencialmente contornando fornecedores de hardware tradicionais através de parcerias diretas com montadoras e abordagens baseadas em plataforma. A diferenciação tecnológica se concentra cada vez mais em compatibilidade eletromagnética, gerenciamento térmico e capacidades de montagem automatizada, conforme as montadoras buscam fornecedores que possam suportar produção de alto volume mantendo padrões de qualidade e confiabilidade.

A atividade de patentes se intensifica em torno de tecnologias de miniaturização e sistemas de segurança de alta voltagem, com os registros recentes da Yazaki Corporation focando em módulos de conexão de pacotes de bateria e designs de conectores à prova d'água que atendem requisitos de veículos elétricos. O cenário competitivo evolui em direção a parcerias de ecossistema, onde fornecedores de conectores colaboram com empresas de semicondutores, desenvolvedores de software e integradores de sistemas para entregar soluções completas em vez de componentes individuais. Isso reflete a transição da indústria automotiva em direção a arquiteturas integradas e definidas por software.

Líderes da Indústria de Conectores Automotivos

-

TE Connectivity Ltd

-

Aptiv PLC

-

Amphenol Corporation

-

Yazaki Corporation

-

Molex Inc. (Koch Industries)

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Desenvolvimentos Recentes da Indústria

- Maio de 2025: A TE Connectivity lançou os conectores multi-carga GRACE INERTIA através da Mouser Electronics, apresentando altura baixa de acoplamento de 14,1mm, projetados para aplicações automotivas com restrição de espaço incluindo edifícios inteligentes, equipamentos HVAC e sistemas de automação. O produto atende à crescente demanda por conectores compactos e de alto desempenho em mercados automotivos e adjacentes.

- Fevereiro de 2025: A Leoni abriu uma nova fábrica de sistemas de fiação de EUR 20 milhões em Agadir, Marrocos, mirando aplicações de veículos comerciais com planos de criar mais de 3.000 empregos até 2027. Este investimento demonstra a diversificação geográfica da indústria automotiva e foco na eletrificação de veículos comerciais.

- Fevereiro de 2025: A TE Connectivity anunciou a aquisição de um fabricante de produtos de utilidades por USD 2,3 bilhões, expandindo suas capacidades em soluções de gerenciamento de energia e infraestrutura elétrica que suportam eletrificação automotiva. Esta aquisição fortalece a posição da TE em aplicações de alta voltagem e conectividade grid-to-vehicle.

Escopo do Relatório Global do Mercado de Conectores Automotivos

Conectores são usados principalmente para conectar ou desconectar linhas elétricas. Em automóveis, diferentes tipos de conectores, como conexões wire-to-wire, conexões board-to-wire e conexões de dispositivos, são usados para conectar ou desconectar peças ou dispositivos pré-fabricados ao chicote de fios dado.

O Mercado de Conectores Automotivos é segmentado por Aplicação (Powertrain, Conforto, Conveniência e Entretenimento, Segurança e Proteção, Fiação Corporal e Distribuição de Energia, e Navegação e Instrumentação), Tipo de Veículo (Carro de Passageiro e Veículo Comercial), e Geografia (América do Norte, Europa, Ásia-Pacífico e Resto do Mundo). O relatório oferece tamanho de mercado e previsão para o mercado de conectores automotivos em valor (USD milhões) para todos os segmentos acima.

| Powertrain |

| Segurança e Proteção |

| Fiação Corporal e Distribuição de Energia |

| Conforto, Conveniência e Entretenimento |

| Navegação e Instrumentação |

| Sistemas ADAS e Autônomos |

| Gerenciamento de Carregamento e Energia (VE) |

| Automóveis de Passageiros |

| Veículos Comerciais Leves |

| Veículos Comerciais Médios e Pesados |

| Motocicletas |

| Ônibus e Coach |

| Veículos de Motor de Combustão Interna (ICE) |

| Veículos Elétricos Híbridos (HEV) |

| Veículos Elétricos Híbridos Plug-in (PHEV) |

| Veículos Elétricos a Bateria (BEV) |

| Veículos Elétricos a Células de Combustível (FCEV) |

| Wire-to-Wire |

| Wire-to-Board |

| Board-to-Board |

| I/O e Circular |

| FFC/FPC e Micro |

| Alta Velocidade / Alta Voltagem |

| Vedado |

| Não Vedado |

| América do Norte | Estados Unidos |

| Canadá | |

| Resto da América do Norte | |

| América do Sul | Brasil |

| Argentina | |

| Resto da América do Sul | |

| Europa | Alemanha |

| Reino Unido | |

| França | |

| Itália | |

| Espanha | |

| Rússia | |

| Resto da Europa | |

| Ásia-Pacífico | China |

| Japão | |

| Índia | |

| Coreia do Sul | |

| Indonésia | |

| Vietnã | |

| Filipinas | |

| Austrália | |

| Nova Zelândia | |

| Resto da Ásia-Pacífico | |

| Oriente Médio e África | Arábia Saudita |

| Emirados Árabes Unidos | |

| Turquia | |

| África do Sul | |

| Egito | |

| Nigéria | |

| Resto do Oriente Médio e África |

| Por Aplicação | Powertrain | |

| Segurança e Proteção | ||

| Fiação Corporal e Distribuição de Energia | ||

| Conforto, Conveniência e Entretenimento | ||

| Navegação e Instrumentação | ||

| Sistemas ADAS e Autônomos | ||

| Gerenciamento de Carregamento e Energia (VE) | ||

| Por Tipo de Veículo | Automóveis de Passageiros | |

| Veículos Comerciais Leves | ||

| Veículos Comerciais Médios e Pesados | ||

| Motocicletas | ||

| Ônibus e Coach | ||

| Por Tipo de Propulsão | Veículos de Motor de Combustão Interna (ICE) | |

| Veículos Elétricos Híbridos (HEV) | ||

| Veículos Elétricos Híbridos Plug-in (PHEV) | ||

| Veículos Elétricos a Bateria (BEV) | ||

| Veículos Elétricos a Células de Combustível (FCEV) | ||

| Por Tipo de Conector | Wire-to-Wire | |

| Wire-to-Board | ||

| Board-to-Board | ||

| I/O e Circular | ||

| FFC/FPC e Micro | ||

| Alta Velocidade / Alta Voltagem | ||

| Por Vedação de Conexão | Vedado | |

| Não Vedado | ||

| Por Geografia | América do Norte | Estados Unidos |

| Canadá | ||

| Resto da América do Norte | ||

| América do Sul | Brasil | |

| Argentina | ||

| Resto da América do Sul | ||

| Europa | Alemanha | |

| Reino Unido | ||

| França | ||

| Itália | ||

| Espanha | ||

| Rússia | ||

| Resto da Europa | ||

| Ásia-Pacífico | China | |

| Japão | ||

| Índia | ||

| Coreia do Sul | ||

| Indonésia | ||

| Vietnã | ||

| Filipinas | ||

| Austrália | ||

| Nova Zelândia | ||

| Resto da Ásia-Pacífico | ||

| Oriente Médio e África | Arábia Saudita | |

| Emirados Árabes Unidos | ||

| Turquia | ||

| África do Sul | ||

| Egito | ||

| Nigéria | ||

| Resto do Oriente Médio e África | ||

Questões-Chave Respondidas no Relatório

Qual é o tamanho atual do mercado de conectores automotivos e qual é o crescimento esperado?

Avaliado em USD 7,33 bilhões em 2025, esperado para alcançar USD 9,14 bilhões até 2030 com uma TCAC de 4,51%, impulsionado pela eletrificação e arquiteturas veiculares em evolução.

Qual segmento de aplicação domina o mercado de conectores automotivos?

Aplicações de powertrain detêm a maior participação de mercado com 33,60% em 2024, refletindo a importância contínua do gerenciamento de motor e sistemas de controle de transmissão.

Qual tipo de veículo gera mais demanda por conectores automotivos?

Automóveis de passageiros comandam 54,20% de participação de mercado em 2024 devido a altos volumes de produção e conteúdo eletrônico crescente por veículo. Interessantemente, motocicletas e micro-mobilidade representam o segmento de crescimento mais rápido com 11,5% de TCAC, impulsionado por tendências de urbanização e apoio regulatório para transporte elétrico em centros urbanos congestionados.

Como a eletrificação veicular está impactando o mercado de conectores automotivos?

A eletrificação está remodelando fundamentalmente os requisitos de conectores através da transição para arquiteturas elétricas de 48V e 800V. Enquanto veículos ICE ainda representam 47,1% da demanda por conectores em 2024, veículos elétricos a bateria estão aumentando a 27,6% de TCAC até 2030.

Página atualizada pela última vez em: