シアン化水素市場規模とシェア

Mordor Intelligenceによるシアン化水素市場分析

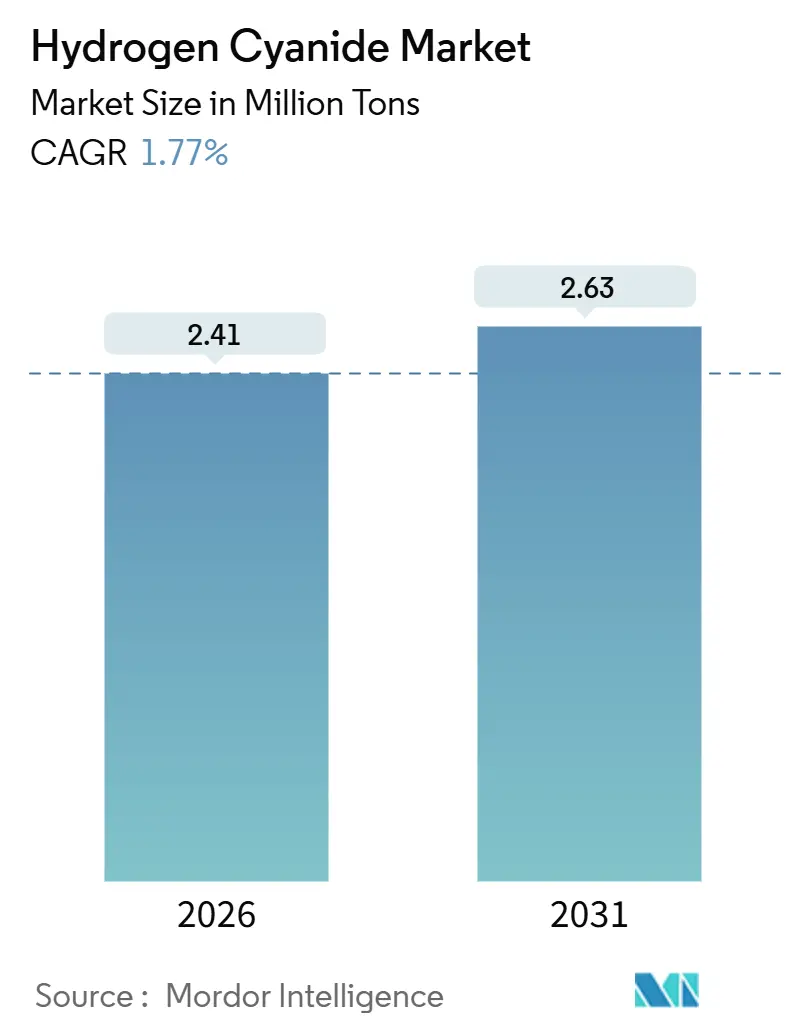

シアン化水素市場規模は2026年に241万トンと推定され、予測期間(2026年-2031年)中に年平均成長率1.77%で、2031年までに263万トンに達すると予想されます。この緩やかな拡大は、自由取引される汎用商品としてではなく、専用中間体としてのこの化学物質の地位を強調しており、そのため需要は、ナイロン6,6向けアジポニトリル、金浸出用シアン化物塩、メタクリル酸メチル向けアセトンシアノヒドリン、動物飼料用メチオニンなどの川下用途のサイクルに追従しています。北米は、ガルフコースト複合施設がシアン化水素とアクリロニトリルを併産しているため、世界的なボリュームの最大部分を占めており、一方でアジア太平洋地域は、中国とインドでのナイロンとメチオニンの生産能力拡張により成長をリードしています。原料価格が主な変動要因であり続けており、天然ガスとアンモニアのコストが変動支出の約3分の2を占めているため、ガスハブが乖離すると地域間の裁定取引が発生します。規制リスクも同様に重要です:OSHAの8時間10ppm暴露限度値とREACH附属書XIVの認可により、コンプライアンス支出が高止まりし、垂直統合された既存企業の優位性が強化されています。

主要レポート要点

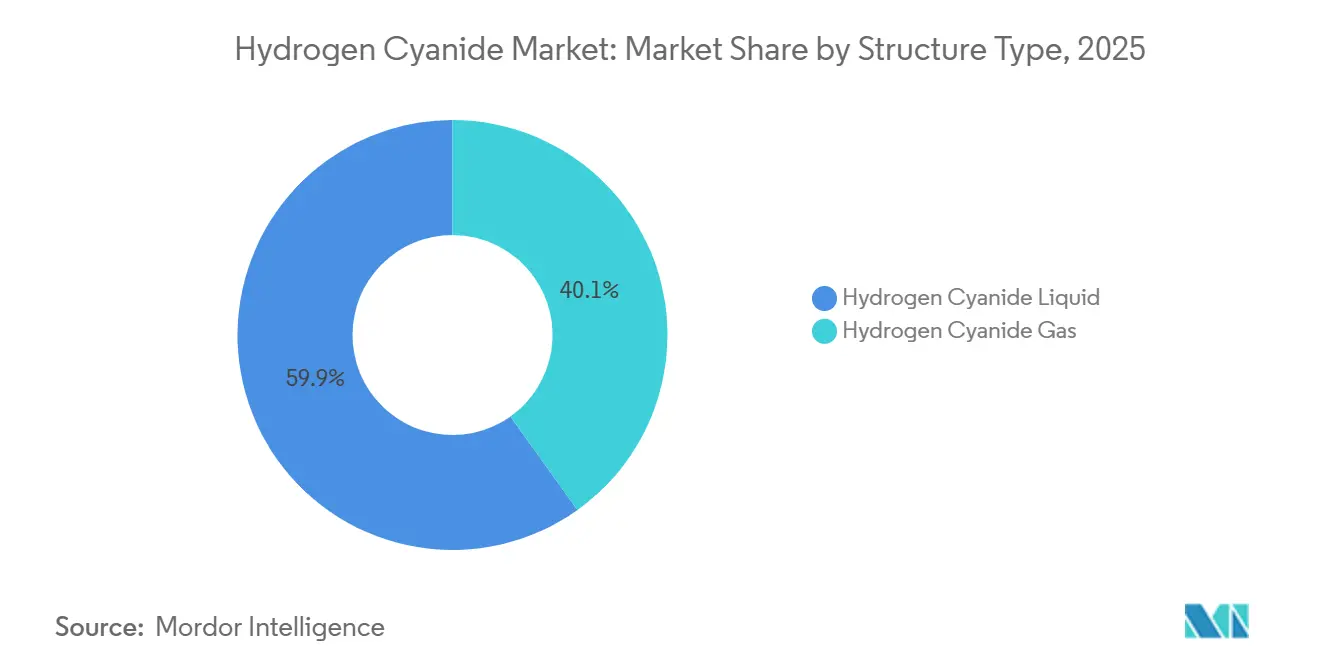

- 構造タイプ別では、液体シアン化水素が2025年のボリュームの59.87%を占め、一方でガス部門は2031年まで2.01%の年平均成長率で拡大すると予測されています。

- 用途別では、アジポニトリルが2025年の消費量の39.98%を占め、シアン化ナトリウムとシアン化カリウムは2031年まで1.92%の年平均成長率で成長する見込みです。

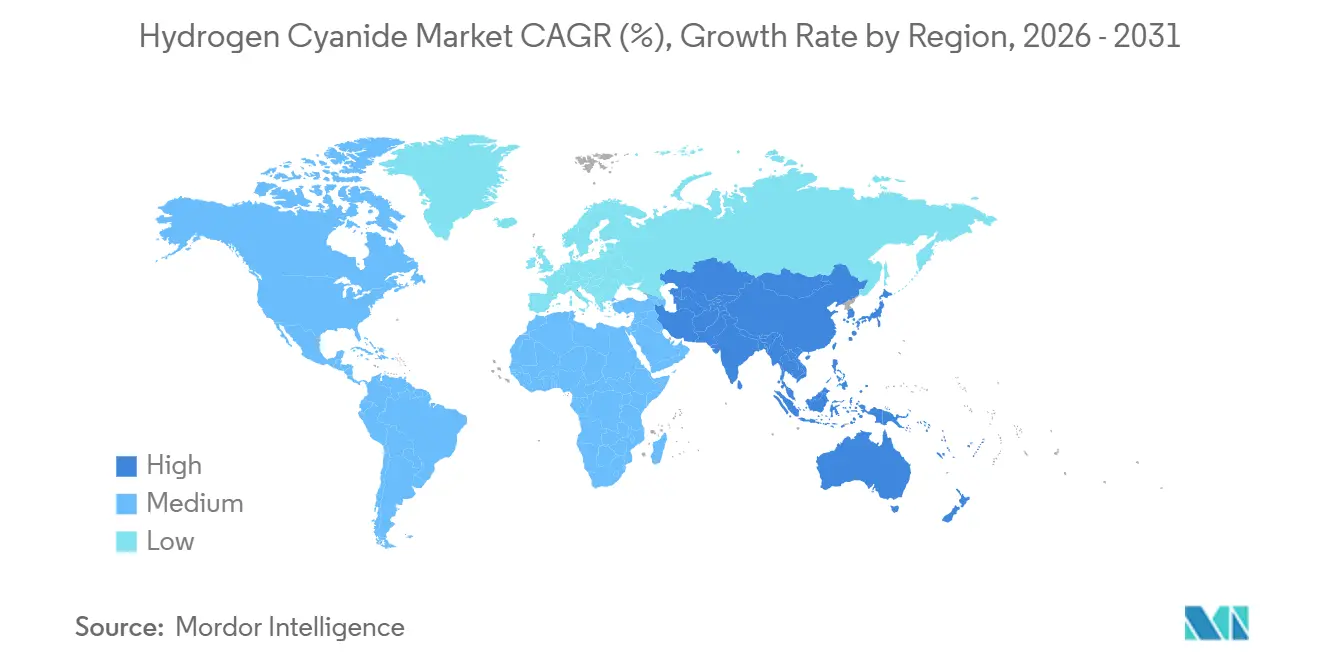

- 地域別では、北米が2025年に37.22%のシェアで首位に立ち、一方でアジア太平洋地域は2031年まで1.98%の年平均成長率で前進すると予測されています。

注:本レポートの市場規模および予測数値は、Mordor Intelligence 独自の推定フレームワークを使用して作成されており、2026年1月時点の最新の利用可能なデータとインサイトで更新されています。

世界シアン化水素市場のトレンドと洞察

推進要因影響分析

| 推進要因 | (~) % 年平均成長率予測への影響 | 地理的関連性 | 影響タイムライン |

|---|---|---|---|

| シアン化ナトリウムおよびシアン化カリウム生産への好調な需要 | +0.4% | 南米、アフリカ、およびアジア太平洋の鉱業地帯に集中した世界的需要 | 中期(2-4年) |

| ナイロン6,6向けアジポニトリル需要の増加 | +0.5% | 北米と欧州(自動車)、アジア太平洋(繊維と工業) | 長期(≥4年) |

| 動物飼料におけるメチオニン需要の増加 | +0.3% | アジア太平洋コア(中国、インド、東南アジア)、中東への波及 | 中期(2-4年) |

| シアン化水素とアクリロニトリル複合施設の統合 | +0.2% | 世界的、特に北米ガルフコーストと東北アジア石油化学ハブ | 短期(≤2年) |

| 低炭素水素・アンモニア原料へのESG主導の移行 | +0.1% | 欧州と北米(早期導入者)、アジア太平洋での段階的採用 | 長期(≥4年) |

| 情報源: Mordor Intelligence | |||

シアン化ナトリウムおよびシアン化カリウム生産への好調な需要

金生産者は、シアン化物塩における世界的なシアン化水素消費量の重要な部分を占めています。2024年-2025年の地金価格上昇により、限界鉱石処理に顕著な増加が見られました。鉱業大手は認定サプライヤーに頼り、2025年後半までに国際シアン化物管理機構は様々な国の多数のサイトを監査しました[1]International Cyanide Management Institute, "Cyanide Code Signatories and Certified Operations," cyanidecode.org。ペルー、ガーナ、西オーストラリアでは、堆積浸出プロジェクトがブリケット出荷の増加を刺激し、中期的なオフテイクコミットメントを強化しました。チオ硫酸塩とグリシンを実験するパイロットプラントが将来の潜在的な転換を示唆していますが、これらの代替手段は回収率と試薬コストの両面でシアン化物に依然として遅れをとっています。その結果、シアン化ナトリウムと シアン化カリウムの量は2028年以降まで穏やかな増加が見込まれており、その後代替浸出法がコスト平価に到達します。

ナイロン6,6向けアジポニトリル需要の増加

ナイロン業界の主要プレーヤーであるINVISTAは、コネクター、バッテリーモジュール、高温ホースでの用途をターゲットに、世界的なナイロン6,6事業拡張に大幅な投資をコミットしています。中国のナイロン6,6生産が増加し、アジポニトリル生産能力の押し上げにつながりました。この動きにより、新しい原料デボトルネックが導入されるまで、アジア太平洋地域は構造的な赤字状態にとどまることが保証されています。電気自動車の設計は車両の全体的なポリマー重量の削減を目指している一方で、耐熱部品への需要がこの削減とバランスを取り、持続的な長期需要を示しています。さらに、欧州連合と米国の両方における自動車軽量化規制が、従来の金属よりもナイロン6,6への選好を強化しています。業界が10年代半ばの重要な生産能力拡張に近づく中、生産者は潜在的な過剰建設を回避するためEV販売トレンドを注意深く監視しています。

動物飼料におけるメチオニン需要の増加

家禽と水産養殖生産で世界をリードするアジア太平洋地域は、世界的なシアン化水素消費量に重大な影響を与えるメチオニン需要を牽引しています[2]Food and Agriculture Organization, "Global Methionine Production and Animal Feed Applications," fao.org。酵素ベースの代替手段は存在しますが、シアノヒドリン経路が化学合成の支配的な方法であり続けています。原料リスクを軽減するため、中国と中東の工場はシアン化水素供給の複数年契約を確保しています。EvonikとSumitomo Chemicalは炭水化物発酵経路を探索していますが、主に設備投資と原材料コストの高騰により、既存技術をまだ上回っていません。規制当局が窒素排出への注力を強化する中、畜産統合業者は精密栄養プログラムにますます注目しています。この転換はメチオニンの含有率を高めるだけでなく、その需要成長も強化しています。

シアン化水素とアクリロニトリル複合施設の統合

ソヒオ法を通じて、アクリロニトリル工場は副産物としてシアン化水素を生産しています。この工程により、オペレーターは副産物から利益を得ることができ、フレアの必要性を排除しています。ガルフコーストと東北アジアの複合施設はこの併産をマスターし、商業用アンモニアに依存する独立型アンドルソフ反応器よりもコスト上の利益を享受しています。2024年-2025年に、ButachimieとShanghai Seccoがデボトルネック取り組みを実施し、新しい反応器を必要とすることなく地域のシアン化水素産出量を押し上げました。プロピレン不足地域では専用プロジェクトが繁栄する一方で、高まった原料リスクにより、これらの資産は単価よりも信頼性と純度を優先するよう強いられています。

阻害要因影響分析

| 阻害要因 | (~) % 年平均成長率予測への影響 | 地理的関連性 | 影響タイムライン |

|---|---|---|---|

| 極度の毒性と規制遵守コスト | -0.3% | 北米と欧州でより厳格な執行を伴う世界的影響 | 短期(≤2年) |

| 原材料(天然ガス、アンモニア)価格変動 | -0.4% | 欧州(最高露出)、北米とアジア太平洋(中程度) | 短期(≤2年) |

| 鉱業におけるシアン化物フリー浸出への移行 | -0.2% | 南米、アフリカ、アジア太平洋の鉱業地域 | 中期(2-4年) |

| 情報源: Mordor Intelligence | |||

極度の毒性と規制遵守コスト

致命的であることで知られるシアン化水素の取り扱いには、クローズドループシステム、継続的モニタリング、専用輸送が必要です。OSHAは8時間の職場暴露限度値と15分間のスパイクを特定レベルに設定しています。一方、REACH附属書XIVは欧州のユーザーに特定の認可取得を義務付けています。スクラバー、ガス検出器、緊急シャワーを含む安全対策により、工場の設置コストが大幅に増加します。さらに、輸送用の専用貨車使用により、標準的な汎用化学物質と比較して物流コストが上昇します。このような財政的負担は、グリーンフィールドプロジェクトでの新規参入者を阻止し、垂直統合された既存企業を優遇しています。シアン化水素を現地で利用するこれら確立された事業者は、欧州と日本のような地域での商社の流動性を制限しています。さらに、保険引受業者はこれらのリスクに対してより高い保険料を請求することで対応し、熟練した生産者と新規参入者の間の溝を深めています。

原材料価格変動

アンドルソフ法とBMA法の両方は、正確な化学量論比でメタンとアンモニアを利用し、エネルギー市場の変動に対してビジネスを脆弱にしています。欧州のガス危機の最中、アンモニア価格は大幅に急騰しました。この急騰により、業界大手のEvonikとINEOSは商業供給を削減し、社内誘導体に焦点を移すことを余儀なくされました。対照的に、ガルフコースト沿いの生産者は低いガス価格から恩恵を受けました。この優位性により原料裁定取引が固まり、輸出競争力が強化されました。さらに、価格変動は炭素強度戦略の形成に重要な役割を果たしています;グレーベンチマークの下落は、グリーンアンモニアへの移行を減速させる可能性があります。さらに、アンモニア先物の限定的なヘッジオプションにより、生産者はしばしば複数年契約に依存し、市場動向が不利に変化すると損失につながる可能性があります。

セグメント分析

構造タイプ別:バルク液体が物流を支える一方でガスがニッチトラクションを獲得

液体シアン化水素は2025年の世界ボリュームの59.87%を維持しました。この選好は主に、加圧貨車とISOタンクの効率性によるもので、これらは一度に大量のボリュームを輸送し、大容量ユーザーにとって最低の配送コストを確保しています。ガルフコーストと東北アジア沿いの確立された統合が、液体シアン化水素市場に重大な影響を与えています。ここでは、アジポニトリルとシアン化物塩を生産する工場が、鉄道側線の隣に戦略的に配置されています。気相需要は、半導体ファブがマイクロアンドルソフ発生器をますます採用するにつれ、2031年まで2.01%の年平均成長率で拡大すると予測されています。これらの発生器は、バルク貯蔵の必要性を排除するだけでなく、厳格なクリーンルーム基準にも準拠しています。ペルーとガーナのような鉱業ハブでは、液体が好まれる選択肢です。ここでは、シアン化物ブリケット溶解器がタンクトラック配送を遠隔地での浸出液に変換しています。一方、日本では定置貯蔵に関する厳格な規制により、専門化学品生産者はより高い変動コストでもオンデマンドガス技術の採用を余儀なくされています。

輸送経済が市場における液体シアン化水素の優位性を固めています。液体のトンキロメートルあたりのコストは、シリンダーガスのそれよりもはるかに低くなっています。さらに、出荷がICMI輸送プロトコルに準拠する場合、保険料は合理的なレベルに留まります。しかし、アジア太平洋のエレクトロニクスクラスターと欧州のウェーハファブは、使用時点発生に傾いています。この転換により、セベソIII規制に合致して、現地在庫レベルを低く維持することができます。この傾向を反映して、契約構造は多様化しています:ナイロンと鉱業顧客は主に長期のテイクオアペイ液体契約を選択しますが、ガス供給契約は短期になる傾向があります。将来を見据えると、マイクロ反応器への投資は液体の市場シェアを減少させる可能性がありますが、バルク物流ネットワークと専用誘導体工場の強みにより、液体は予測期間を通じて主導的地位を維持するでしょう。

用途別:アジポニトリルが優位だがシアン化物塩が勢いを獲得

アジポニトリルは2025年のシアン化水素市場消費量の39.98%を吸収し、北米、欧州、中国全体の垂直統合ナイロン6,6チェーンを活用しています。INVISTAとButachimieからの複数の発表がデボトルネック継続を示唆していますが、プロジェクトペースは今や車両あたりのナイロン負荷を制限する可能性があるEV採用曲線を考慮しています。シアン化ナトリウムとシアン化カリウムは2031年まで1.92%の最速年平均成長率を記録する予定です。これは、金価格がラテンアメリカとアフリカでの堆積浸出プロジェクトを促進するためで、鉱石品位は低下傾向にありますが、地金分散投資家への投資欲は依然として強いままです。アセトンシアノヒドリンは、アクリルシートとコーティング用メタクリル酸メチルの原料となり、ここでの需要は建設と自動車補修サイクルに追従し、中程度の単桁ボリューム成長を提供しています。

シアン化物塩のシアン化水素市場規模は測定された速度で拡大すると予測されていますが、鉱業顧客が貴金属スポット価格に連動した価格転嫁を受け入れるため、マージンはしばしばバルクアジポニトリルグレードを上回ります。逆に、アジポニトリルユーザーはプロピレンとベンゼンに連動した公式契約を交渉し、原料が下落した際の上昇余地を制限しています。MMAの建設着工依存により、アセトンシアノヒドリンはマクロ変動にさらされますが、建築用グレージング基準の更新がアクリルシート需要を強化しています。マイナーな用途-キレート剤、医薬品、電気メッキ-は少量を消費しますが、超高純度を必要とし、洗浄サイクルダウンタイムを相殺する価格プレミアムを要求します。したがって、用途ミックスはバランスの取れたポートフォリオを提供し、汎用ストリームがボリュームを支え、特殊グレードが収益性を強化しています。

注記: すべての個別セグメントのセグメントシェアはレポート購入時に利用可能

地域分析

2025年の北米の37.22%シアン化水素市場シェアは、シェール由来天然ガス液、アンモニア、アクリロニトリル、アジポニトリル、ナイロン6,6を併置する数十年にわたるガルフコースト統合に由来します。併産はコスト耐性を付与し、オペレーターが商業物流を負担することなく、川下樹脂需要と同期してシアン化水素産出量を調整できます。自動車OEMは依然として、熱サイクルと耐流体性がコスト考慮を上回るボンネット下部品にナイロン6,6を指定しています。それでも、2022年のアンモニア急騰後、原料ヘッジが不可欠となり、窒素生産者との長期契約を促し、グリーンアンモニアオフテイクの初期実行可能性研究を引き起こしました。

アジア太平洋地域は2031年まで1.98%の年平均成長率で拡大し、中国のナイロン6,6自給政策推進、インドのタンパク質消費ブーム、東南アジアのエレクトロニクス建設によってリードされています。河北誠信とCNPCは2024年-2025年に専用シアン化水素生産能力を追加し、輸入を削減し、地域価格変動を緩和しました。EvonikとSumitomo Chemicalは、動物栄養バリューチェーンにおける中東の参加増加を反映して、長期シアン化水素委託の下でサウジアラビアとシンガポールのメチオニン複合施設に供給しています。日本と韓国は、Air LiquideとLindeからライセンス供与されたオンサイト発生技術により物流制約を軽減し、バルク貯蔵規制ハードルを回避しています。

エネルギーコストが専用シアン化水素生産を輸入代替品に対して非経済的にしたため、欧州のシェアは縮小しました。EvonikとINEOSは、専用MMAと特殊化学品向けに資産を再最適化し、商業ボリュームは原料スプレッドが有利な米国と中東からますます発生しています。南米の需要は、遠隔地形に耐える固体ブリケット物流を通じてCyancoとDraslovkaが提供する、ペルー、チリ、ブラジルでのシアン化物消費を中心にクラスター化しています。中東は潜在的な可能性を保持しています:サウジアラビアの豊富なガスとアンモニアは輸出指向工場を支えることができますが、国内誘導体がない中で、このようなプロジェクトは遠隔市場への浸透のための認定と出荷障壁を乗り越えなければなりません。アフリカは鉱業を中心とした消費にとどまり、南アフリカでの小規模な現地生産と他地域での輸入依存があります。

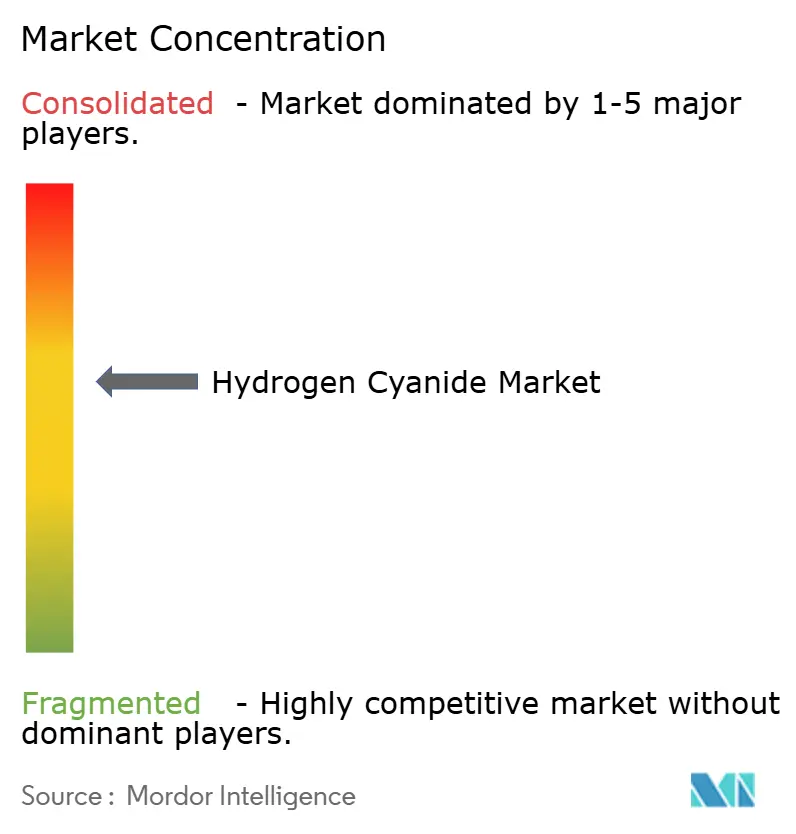

競争環境

シアン化水素市場は適度に集約されています。シアン化水素の極度の毒性により設備投資が増加し、新規参入者を阻止しています。一方、アンモニアとプロピレン原料の長期契約により、これらの既存企業がさらに定着しています。最近の特許は、業界の併産効率への転換を強調しています。脱炭素化が戦略的取り組みの焦点となっています。伝統的に鉱業と連携していたサプライヤーは、サービス差別化でニッチを開拓しています。彼らは現地解毒システム、ICMI認証、試薬監査を提供し、バルクシアン化水素分野の巨人と直接競争することなく、シアン化物塩での地位を固めています。

シアン化水素業界リーダー

-

INVISTA

-

Butachimie

-

Evonik Industries AG

-

INEOS

-

Draslovka

- *免責事項:主要選手の並び順不同

最近の業界動向

- 2025年3月:サウスダコタ州立大学の研究者が、グリシン添加剤が燃焼研究においてシアン化水素収率を上昇させることができることを実証しました。

- 2025年2月:マハラシュトラ州政府は、新しいシアン化水素生産能力を含むBalaji Speciality Chemicalsの75億ルピー拡張にメガプロジェクト地位を付与しました。

世界シアン化水素市場レポート範囲

シアン化水素は無色で極めて有毒、可燃性の液体で、室温より少し高い温度で沸騰します。

シアン化水素市場は構造タイプ、用途、地域によってセグメント化されています。構造タイプ別では、市場は液体シアン化水素とガス状シアン化水素にセグメント化されています。用途別では、市場はシアン化ナトリウムおよびシアン化カリウム、アジポニトリル、アセトンシアノヒドリン、その他の用途にセグメント化されています。レポートは主要地域の18カ国の市場規模と予測を提供しています。各セグメントについて、市場規模と予測は体積(トン)ベースで行われています。

| 液体シアン化水素 |

| ガス状シアン化水素 |

| シアン化ナトリウムおよびシアン化カリウム |

| アジポニトリル |

| アセトンシアノヒドリン |

| その他用途 |

| アジア太平洋 | 中国 |

| インド | |

| 日本 | |

| 韓国 | |

| ASEAN諸国 | |

| その他のアジア太平洋 | |

| 北米 | 米国 |

| カナダ | |

| メキシコ | |

| 欧州 | ドイツ |

| 英国 | |

| フランス | |

| イタリア | |

| スペイン | |

| ロシア | |

| 北欧諸国 | |

| その他の欧州 | |

| 南米 | ブラジル |

| アルゼンチン | |

| その他南米 | |

| 中東・アフリカ | サウジアラビア |

| 南アフリカ | |

| その他中東・アフリカ |

| 構造タイプ別 | 液体シアン化水素 | |

| ガス状シアン化水素 | ||

| 用途別 | シアン化ナトリウムおよびシアン化カリウム | |

| アジポニトリル | ||

| アセトンシアノヒドリン | ||

| その他用途 | ||

| 地域別 | アジア太平洋 | 中国 |

| インド | ||

| 日本 | ||

| 韓国 | ||

| ASEAN諸国 | ||

| その他のアジア太平洋 | ||

| 北米 | 米国 | |

| カナダ | ||

| メキシコ | ||

| 欧州 | ドイツ | |

| 英国 | ||

| フランス | ||

| イタリア | ||

| スペイン | ||

| ロシア | ||

| 北欧諸国 | ||

| その他の欧州 | ||

| 南米 | ブラジル | |

| アルゼンチン | ||

| その他南米 | ||

| 中東・アフリカ | サウジアラビア | |

| 南アフリカ | ||

| その他中東・アフリカ | ||

レポートで回答される主要質問

2031年までにシアン化水素市場はどれくらいの規模になるでしょうか?

世界ボリュームは2031年までに263万トンに達すると予想され、2026年の241万トンから年平均成長率1.77%を示します。

バルク用途でなぜ液体シアン化水素がガスよりも好まれるのでしょうか?

加圧貨車とISOタンクは出荷あたり20-25トンを移動でき、大容量ユーザーの配送コストを下げることができますが、シリンダーはキログラム量のみを配送し、取り扱い費用を上昇させます。

今日、どの川下用途がシアン化水素を最も多く消費していますか?

ナイロン6,6用アジポニトリル生産が需要をリードし、2025年の世界シアン化水素消費量の約39.98%を吸収しています。

アジア太平洋でシアン化水素需要成長を牽引しているものは何ですか?

ナイロン6,6とメチオニンの生産能力追加と、金採掘活動の拡大により、地域消費は2031年まで1.98%の年平均成長率が予測されています。

生産者はシアン化水素のカーボンフットプリントにどう対処していますか?

欧州と北米でのパイロットプロジェクトがグリーンアンモニア原料とマイクロ反応器技術をテストしていますが、広範な採用は従来の投入物とのコスト平価を待っています。

シアン化物フリー金浸出技術はシアン化水素需要を削減する可能性がありますか?

チオ硫酸塩とグリシンパイロットは有望性を示していますが、回収と試薬コストのハードルを考えると、2028年-2030年以前の主流採用は起こりそうにありません。

最終更新日: