Taille et part du marché de l'emballage de bière

Analyse du marché de l'emballage de bière par Mordor Intelligence

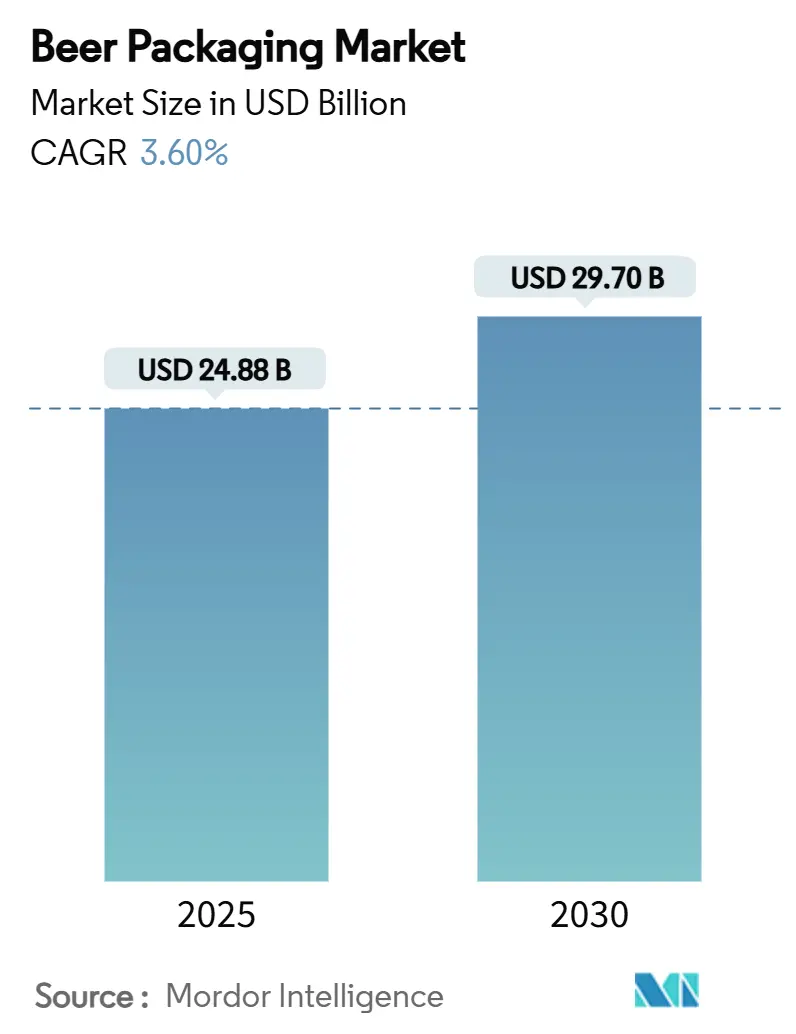

La taille du marché de l'emballage de bière s'élève à 24,88 milliards USD en 2025 et devrait atteindre 29,70 milliards USD en 2030, progressant à un TCAC de 3,60 % sur la période de prévision. Cette croissance reflète une demande croissante pour des matériaux durables, l'accélération des formats premium, et les changements continus dans les canaux de consommation. La part de l'aluminium continue de s'étendre car la recyclabilité et l'efficacité logistique attirent les grandes et petites brasseries, tandis que le PET gagne du terrain là où l'assurance qualité de la chaîne du froid s'améliore. Le verre maintient une avance claire en volume mais fait maintenant face aux pressions de coûts dues à une production énergivore et des charges de fret plus lourdes. Les opportunités régionales se concentrent en Asie-Pacifique, où l'urbanisation stimule les ventes de bière emballée, et en Amérique du Nord, où les brasseries artisanales recherchent des formats différenciés et écologiques qui correspondent à la dynamique des rayons de vente au détail. Les investissements côté offre par les principaux fabricants de canettes, producteurs de verre et spécialistes d'emballages flexibles soulignent un pivot industriel vers des technologies haute vitesse et à faible gaspillage qui réduisent les intrants matériels et renforcent l'agilité des marques.

Points clés du rapport

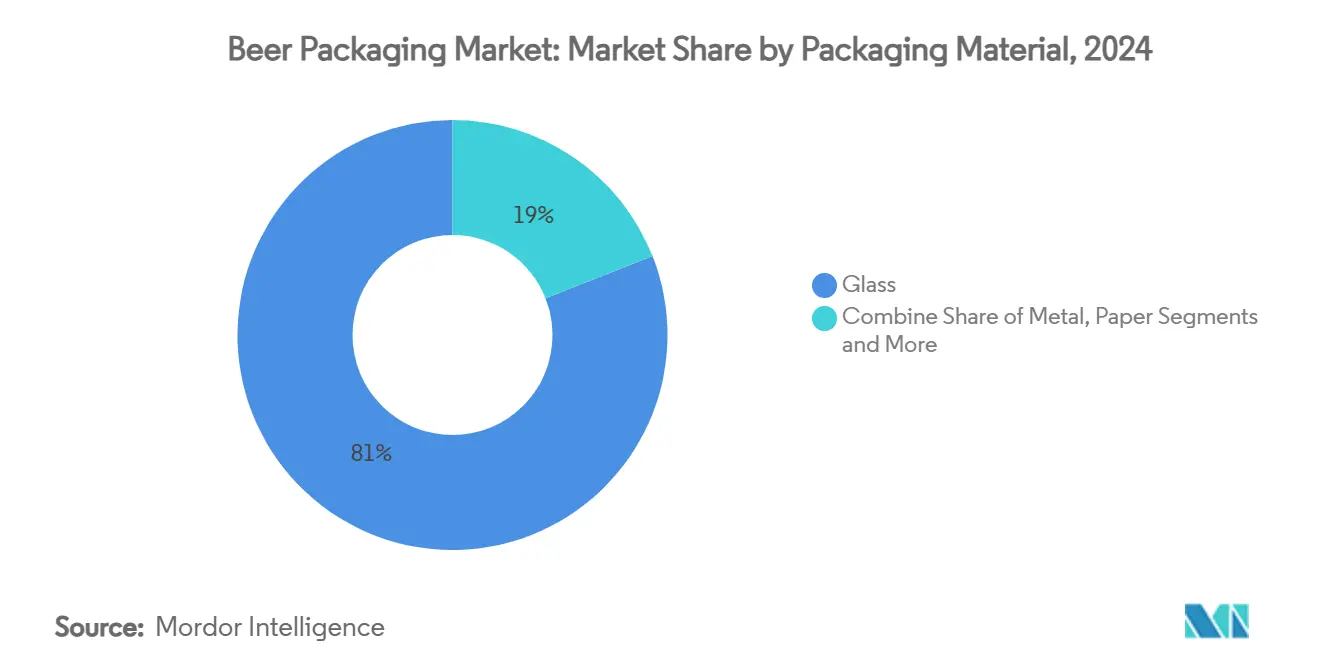

- Par matériau d'emballage, le verre détenait 80,98 % de la part du marché de l'emballage de bière en 2024, tandis que le PET devrait croître à un TCAC de 5,81 % jusqu'en 2030.

- Par type d'emballage, les bouteilles menaient avec une part de 75,32 % en 2024 ; les canettes connaissent la croissance la plus rapide à un TCAC de 6,75 % jusqu'en 2030.

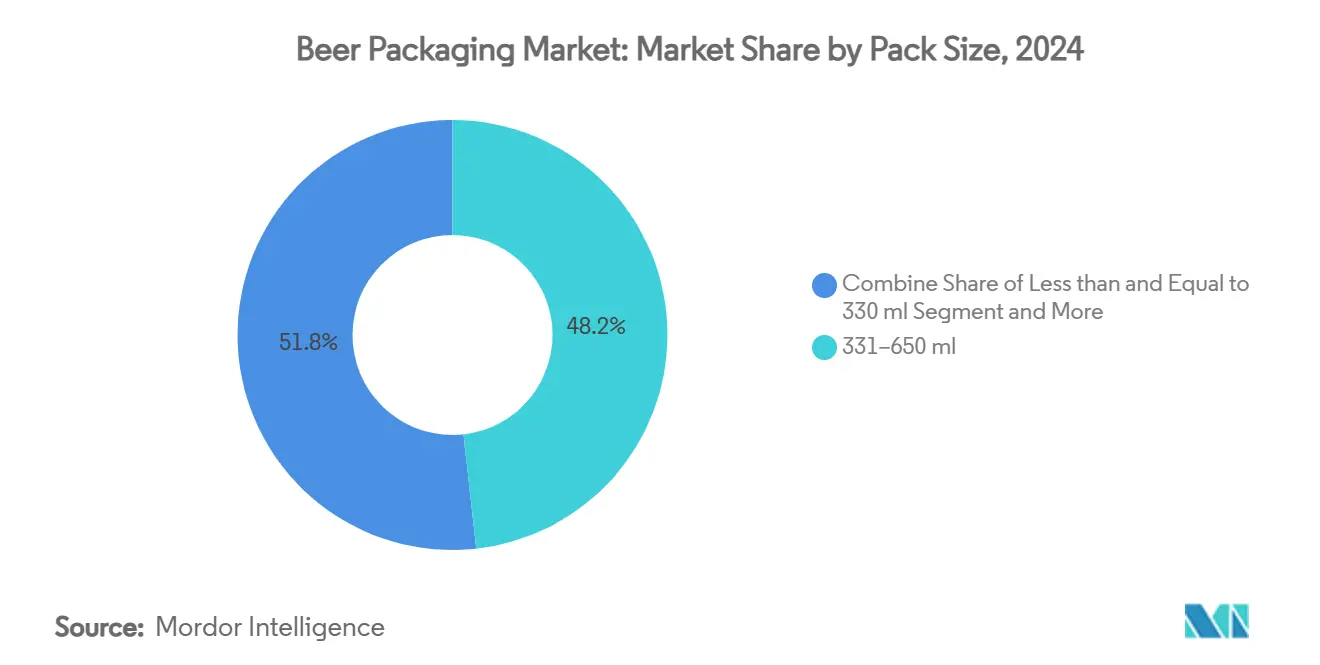

- Par taille d'emballage, la gamme 331-650 ml représentait 48,24 % de la taille du marché de l'emballage de bière en 2024, tandis que les formats supérieurs à 650 ml devraient augmenter à un TCAC de 5,12 %.

- Par canal de distribution, les ventes directes ont capturé 56,78 % de part en 2024, mais les canaux indirects progressent à un TCAC de 4,53 %.

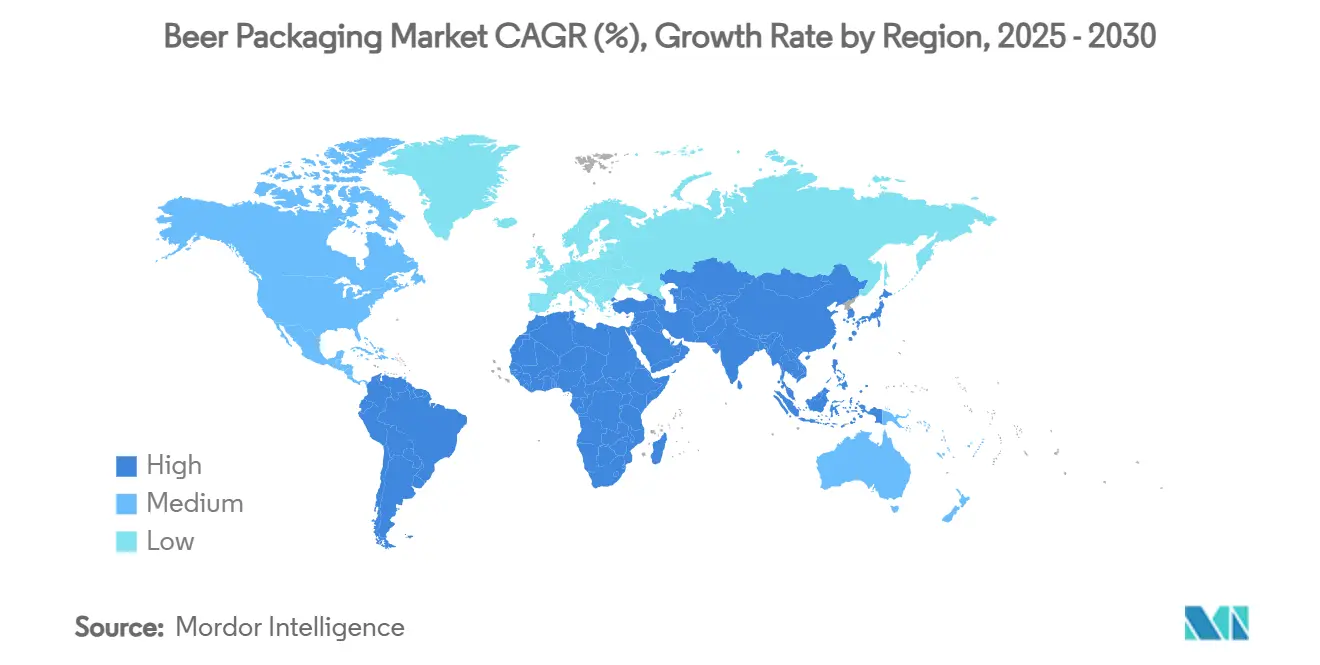

- Par géographie, l'Asie-Pacifique détenait 38,43 % de part en 2024 ; l'Amérique du Nord affiche le TCAC le plus fort à 6,43 % jusqu'en 2030.

Tendances et perspectives du marché mondial de l'emballage de bière

Analyse de l'impact des moteurs

| Moteur | (~) % d'impact sur les prévisions TCAC | Pertinence géographique | Chronologie d'impact |

|---|---|---|---|

| Expansion des brasseries artisanales stimulant les conceptions de canettes à tirage court en Amérique du Nord | +0.8% | Amérique du Nord, expansion vers l'Europe | Moyen terme (2-4 ans) |

| Adoption croissante de bouteilles en verre consignées légères soutenues par les systèmes de consigne européens | +0.6% | Europe, notamment Allemagne et France | Long terme (≥ 4 ans) |

| Expansion rapide de la chaîne du froid permettant la pénétration du PET dans la bière asiatique | +0.5% | Asie-Pacifique, focus sur l'Asie du Sud-Est | Moyen terme (2-4 ans) |

| Premiumisation des marques alimentant les bouteilles spécialisées gaufrées parmi les brasseries allemandes | +0.4% | Europe, segments premium | Long terme (≥ 4 ans) |

| Réductions tarifaires sur l'aluminium déclenchant des conversions vers les canettes en Amérique du Sud | +0.3% | Amérique du Sud, Brésil et Argentine | Court terme (≤ 2 ans) |

| Multipacks e-commerce accélérant la demande d'emballages secondaires en carton ondulé au Royaume-Uni | +0.2% | Mondial, adoption précoce au Royaume-Uni et en Amérique du Nord | Moyen terme (2-4 ans) |

| Source: Mordor Intelligence | |||

Expansion des brasseries artisanales stimulant les conceptions de canettes à tirage court en Amérique du Nord

La croissance des brasseries artisanales remodèle l'économie de l'emballage car l'impression numérique comme le Dynamark Advanced Pro de Ball permet à plusieurs graphiques de fonctionner sur une palette, éliminant les barrières historiques de commande minimum. [1]Ball Corporation, "Ball Introduces New Era of its Dynamark Printing Technology in EMEA," ball.comLes lignes de canettes flexibles aident les brasseurs à gérer l'inventaire, tester de nouveaux SKU, et exécuter des lancements saisonniers sans achats excessifs de bouteilles en verre. Bien que les primes d'impression numérique approchent 300 % par rapport à l'offset, le coût est compensé par des taux de rotation plus rapides et un attrait commercial plus fort auprès de plus de 9 000 brasseries dans la région.

Adoption croissante de bouteilles en verre consignées légères soutenues par les systèmes de consigne européens

Les systèmes de consigne obligatoires atteignent des taux de retour de 98 % en Allemagne, incitant à des innovations comme la bouteille trempée Echovai de Vetropack qui est 30 % plus légère mais résistante sur plusieurs cycles.[2]Vetropack, "Echovai," vetropack.com Le déploiement en France ajoute des centres de lavage centralisés capables de traiter 60 millions de bouteilles par an, déplaçant les structures de coût de l'élimination à usage unique vers la gestion d'actifs circulaires.

Expansion rapide de la chaîne du froid permettant la pénétration du PET dans la bière asiatique

Le dépôt chimique en phase vapeur assisté par plasma améliore les performances de barrière à l'oxygène de plus de 1 000 fois, permettant au PET de maintenir la carbonatation lors d'expéditions prolongées. Les convertisseurs domestiques du Vietnam augmentent leur capacité car les routes d'approvisionnement insulaires et la demande urbaine nomade favorisent des bouteilles plus légères qui réduisent les coûts de fret de 70 % par rapport au verre.

Premiumisation des marques alimentant les bouteilles spécialisées gaufrées parmi les brasseries allemandes

La refonte de l'embouteillage de Krombacher à 107 millions USD installe des trieurs intelligents et des moules variables supportant le gaufrage artisanal, tandis que les nouvelles lignes de Veltins atteignent 130 000 bouteilles par heure. Le verre gaufré associe des indices tactiles à des designs patrimoniaux pour justifier des prix plus élevés lors de la premiumisation.

Analyse de l'impact des contraintes

| Contrainte | (~) % d'impact sur les prévisions TCAC | Pertinence géographique | Chronologie d'impact |

|---|---|---|---|

| Interdictions législatives sur les plastiques à usage unique limitant le PET en Europe | -0.9% | Europe, adoption potentielle plus large | Moyen terme (2-4 ans) |

| Approvisionnement serré en plaques d'aluminium aux États-Unis élevant les coûts de canettes pour les brasseries artisanales | -0.7% | Amérique du Nord, effets mondiaux de l'aluminium | Court terme (≤ 2 ans) |

| Changement des consommateurs vers les hard seltzers réduisant les volumes de verre en Australie | -0.4% | Australie, retombées régionales | Moyen terme (2-4 ans) |

| Capex élevé pour la remise à neuf des fûts limitant la consigne dans les marchés émergents | -0.3% | Marchés émergents, déficit d'infrastructure | Long terme (≥ 4 ans) |

| Source: Mordor Intelligence | |||

Interdictions législatives sur les plastiques à usage unique limitant le PET en Europe

Le règlement européen sur les emballages et déchets d'emballages impose 30 % de contenu recyclé d'ici 2030 et supprime progressivement les formats ciblés dès 2025. [3]European Parliament, "New EU rules to reduce, reuse and recycle packaging," europarl.europa.euLes frais de responsabilité élargie du producteur augmentent les coûts du PET par rapport à l'aluminium infiniment recyclable, incitant les changements de portefeuille vers le métal et le verre consigné léger.

Approvisionnement serré en plaques d'aluminium aux États-Unis élevant les coûts de canettes pour les brasseries artisanales

Seulement cinq fonderies domestiques subsistent, et un tarif de 25 % imposé en 2025 aggrave les pénuries d'intrants. Les brasseries artisanales, achetant via des distributeurs, paient des majorations qui menacent le calendrier de sortie saisonnière et forcent à reconsidérer le verre malgré des frais de fret plus élevés.

Analyse par segment

Par matériau d'emballage : l'aluminium et le PET érodent l'avantage traditionnel du verre

Le verre a conservé une part de 80,98 % en 2024 grâce à sa neutralité sensorielle et aux associations consommateur ancrées. Pourtant, l'avantage de recyclabilité de l'aluminium et les économies de transport grignotent le volume, aidés par les objectifs politiques d'emballage 100 % recyclable d'ici 2030. Le PET, progressant à un TCAC de 5,81 %, s'appuie sur des bouteilles à revêtement barrière qui satisfont désormais les besoins de carbonatation de la bière, tandis que le papier reste confiné aux emballages secondaires.

L'augmentation des coûts énergétiques et les prélèvements carbone élargissent l'avantage coût total de l'aluminium sur le verre chauffé au four. Pendant ce temps, les innovations comme le PET bio-paraxylène à partir d'huile de cuisson usagée améliorent les références de marque et préfigurent une adoption plus large des polymères. Les brasseurs conservent des SKU de verre de niche pour les variantes premium, mais le marché de l'emballage de bière redirige de plus en plus les nouvelles capacités vers des substrats plus légers.

Note: Parts de segments de tous les segments individuels disponibles lors de l'achat du rapport

Par type d'emballage : héritage des bouteilles contre élan des canettes

Les bouteilles ont fourni 75,32 % du volume mondial en 2024. Néanmoins, les canettes accélèrent à un TCAC de 6,75 % car le dynamisme de la bière artisanale, les achats de commodité, et la consommation en extérieur font pencher les formats en faveur du métal. La croissance des fûts reste modérée par les capex de système de nettoyage dans les régions émergentes, et les sachets restent marginaux.

L'impression numérique permet aux petites brasseries d'égaler la qualité d'emballage des multinationales, augmentant la rotation des SKU sans surproduction gaspilleuse. L'investissement dans des lignes de canettes régionales, comme observé au Brésil, augmente encore les économies d'échelle qui réduisent les coûts unitaires et améliorent la disponibilité. Les fabricants de verre ripostent avec le gaufrage et les profils effilés qui rehaussent la valeur perçue sur site.

Par taille d'emballage : stabilité de la gamme moyenne avec des jeux premium surdimensionnés

La gamme 331-650 ml représentait 48,24 % de la taille du marché de l'emballage de bière en 2024, offrant un équilibre prix-par-gorgée dans la vente au détail grand public. Les bouteilles plus grandes supérieures à 650 ml augmentent à un TCAC de 5,12 %, exploitées par les brasseries artisanales qui positionnent les formats 750 ml comme des expériences partageables et prêtes à offrir. Les petites canettes et les bouteilles trapues conservent un rôle dans les marchés de portion réglementée mais font face à la pression du coût des marchandises où le poids de l'emballage représente une part de coût plus importante.

Les mises à niveau de capacité qui atteignent des taux de six chiffres de bouteilles par heure permettent des tirages simultanés de plusieurs tailles, réduisant le temps de changement et soutenant les stratégies de packs mixtes saisonniers. Les efficiences logistiques favorisent les unités plus grandes pour les corridors d'exportation, tandis que les magasins de proximité privilégient les tailles moyennes qui s'adaptent aux emplacements de rayon limités.

Note: Parts de segments de tous les segments individuels disponibles lors de l'achat du rapport

Par canal de distribution : le direct domine mais l'omnicanal gagne

Les voies directes brasserie-détaillant détenaient 56,78 % de part en 2024, stimulées par les boucles de fûts et de retour de bouteilles sur site. Cependant, les canaux indirects croissent plus rapidement à un TCAC de 4,53 % car les supermarchés, magasins de proximité et e-commerce agrandissent leurs rayons bière. Les expéditeurs en carton ondulé conçus pour la livraison à domicile remodèlent l'emballage secondaire, intégrant des codes QR qui guident les consommateurs vers le contenu de marque.

Les accords de brassage sous contrat, comme le passage de Pabst aux usines Anheuser-Busch InBev en 2025, démontrent des modèles hybrides qui allient efficacité d'échelle et autonomie de marque. Les brasseries diversifient les choix de route vers le marché pour se protéger contre les chocs de demande et les fluctuations de marge dues aux tarifs.

Analyse géographique

L'Asie-Pacifique menait avec 38,43 % de part en 2024, soutenue par l'échelle démographique, les revenus croissants, et l'urbanisation rapide qui favorisent les formats emballés. L'expansion de la chaîne du froid au Vietnam et en Indonésie soutient la pénétration du PET, tandis que le segment artisanal chinois a atteint 33,1 milliards CNY en 2024, favorisant tant les conceptions de canettes boutique que les bouteilles en verre orientées cadeau.

L'Amérique du Nord affiche le TCAC le plus rapide de 6,43 % jusqu'en 2030. Plus de 9 000 brasseries artisanales génèrent une demande constante pour les canettes à tirage court, bien que les tarifs et pénuries de plaques gonflent les coûts. Les investissements comme l'acquisition de Florida Can Manufacturing par Ball rationalisent les réseaux d'approvisionnement et ajoutent une capacité durable, renforçant le rôle de l'aluminium comme moteur de croissance de la région.

L'Europe reste un bastion premium mais confronte une consommation de bière par habitant plate. Le mandat de recyclabilité de l'UE déclenche des changements de capital vers le verre trempé consigné et les canettes à haute teneur recyclée. Les brasseries allemandes mettent en valeur l'emballage premium en installant des lignes gaufrées qui atteignent des vitesses industrielles tout en respectant les KPI d'économie circulaire.

Paysage concurrentiel

Le marché de l'emballage de bière est fragmenté, avec des mouvements stratégiques centrés sur la durabilité, l'échelle et le flux de travail numérique. Crown Holdings exploite 195 usines dans 39 nations, tirant 67 % de ses revenus des canettes de boissons et étendant les lignes sud-américaines haute vitesse. Ball expédie environ 48 milliards de contenants en aluminium annuellement en Amérique du Nord, détient 34 % de part régionale, et s'est fixé un objectif de réduction des gaz à effet de serre de 55 % pour 2030.

Les fusions-acquisitions étendent la portée de la science des matériaux : Ball a acheté Alucan basé en Espagne en 2024 pour élargir l'emballage extrudé, tandis que l'union de 8,43 milliards USD d'Amcor avec Berry Global vise 650 millions USD de synergies et une R&D plus forte en polymères biosourcés. Les fournisseurs de verre répondent avec une technologie trempée légère et une décoration numérique haute vitesse qui préservent l'esthétique patrimoniale tout en réduisant le carbone.

L'impression numérique, les revêtements barrière et les étiquettes QR intelligentes forment le prochain champ de bataille. La variation artistique au niveau palette de Dynamark démocratise les sorties en édition limitée, tandis que les revêtements PET prolongent la durée de conservation pour débloquer les régions où le stockage frigorifique était autrefois une contrainte. Les fournisseurs leaders canalisent la R&D vers ces domaines à valeur ajoutée pour défendre la part contre les nouveaux venus agiles.

Leaders de l'industrie de l'emballage de bière

-

Amcor Limited

-

Crown Holdings Incorporated

-

Ball Corporation

-

Tetra Laval International SA

-

O-I Glass Inc.

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Développements récents de l'industrie

- Avril 2025 : Amcor a finalisé une combinaison entièrement en actions avec Berry Global, projetant 3 milliards USD de flux de trésorerie annuel et 650 millions USD de synergies.

- Février 2025 : Crown Holdings a étendu son usine de canettes de boissons Ponta Grossa au Brésil avec de nouvelles lignes haute vitesse pour servir les clients alcoolisés et non alcoolisés.

- Février 2025 : Ball Corporation a acquis Florida Can Manufacturing pour optimiser son réseau de canettes nord-américain et renforcer la capacité durable.

- Janvier 2025 : Pabst Brewing Company a signé un accord de brassage sous contrat avec Anheuser-Busch InBev pour remplacer son précédent partenariat Molson Coors.

Portée du rapport du marché mondial de l'emballage de bière

L'emballage de bière est un processus extrêmement important dans la production, le transport et la vente de cette boisson. Les boissons peuvent être embouteillées dans des bouteilles en verre, des bouteilles PET et des canettes.

Le marché est segmenté par matériau d'emballage, type d'emballage et géographie. Par matériau d'emballage, le marché est segmenté en verre, métal et PET. Par type d'emballage, le marché est segmenté en bouteilles, fûts et canettes. Par géographie, le marché est divisé en Amérique du Nord, Europe, Asie-Pacifique, Amérique latine et Moyen-Orient et Afrique.

| Verre |

| Métal |

| PET |

| Papier |

| Bouteille |

| Canette |

| Fût |

| Sachets |

| Moins de 330 ml |

| 331-650 ml |

| Plus de 650 ml |

| Ventes directes |

| Ventes indirectes |

| Amérique du Nord | États-Unis | |

| Canada | ||

| Mexique | ||

| Europe | Allemagne | |

| Royaume-Uni | ||

| France | ||

| Italie | ||

| Espagne | ||

| Russie | ||

| Reste de l'Europe | ||

| Asie-Pacifique | Chine | |

| Inde | ||

| Japon | ||

| Corée du Sud | ||

| Australie et Nouvelle-Zélande | ||

| Reste de l'Asie-Pacifique | ||

| Moyen-Orient et Afrique | Moyen-Orient | Émirats arabes unis |

| Arabie saoudite | ||

| Turquie | ||

| Reste du Moyen-Orient | ||

| Afrique | Afrique du Sud | |

| Nigéria | ||

| Égypte | ||

| Reste de l'Afrique | ||

| Amérique du Sud | Brésil | |

| Argentine | ||

| Reste de l'Amérique du Sud | ||

| Par matériau d'emballage | Verre | ||

| Métal | |||

| PET | |||

| Papier | |||

| Par type d'emballage | Bouteille | ||

| Canette | |||

| Fût | |||

| Sachets | |||

| Par taille d'emballage | Moins de 330 ml | ||

| 331-650 ml | |||

| Plus de 650 ml | |||

| Par canal de distribution | Ventes directes | ||

| Ventes indirectes | |||

| Par géographie | Amérique du Nord | États-Unis | |

| Canada | |||

| Mexique | |||

| Europe | Allemagne | ||

| Royaume-Uni | |||

| France | |||

| Italie | |||

| Espagne | |||

| Russie | |||

| Reste de l'Europe | |||

| Asie-Pacifique | Chine | ||

| Inde | |||

| Japon | |||

| Corée du Sud | |||

| Australie et Nouvelle-Zélande | |||

| Reste de l'Asie-Pacifique | |||

| Moyen-Orient et Afrique | Moyen-Orient | Émirats arabes unis | |

| Arabie saoudite | |||

| Turquie | |||

| Reste du Moyen-Orient | |||

| Afrique | Afrique du Sud | ||

| Nigéria | |||

| Égypte | |||

| Reste de l'Afrique | |||

| Amérique du Sud | Brésil | ||

| Argentine | |||

| Reste de l'Amérique du Sud | |||

Questions clés auxquelles répond le rapport

Quel est le TCAC projeté pour le marché de l'emballage de bière de 2025 à 2030 ?

Le marché devrait croître à un TCAC de 3,60 % sur la période.

Quel matériau d'emballage connaît la croissance la plus rapide dans l'industrie de l'emballage de bière ?

Le PET montre la croissance la plus élevée, progressant à un TCAC de 5,81 % jusqu'en 2030 après les récentes percées en revêtements barrière.

Pourquoi les canettes en aluminium gagnent-elles des parts contre les bouteilles en verre ?

L'aluminium offre un poids plus léger, une recyclabilité infinie, et bénéficie maintenant de l'impression numérique qui réduit les tirages minimums, aidant les brasseries à répondre aux demandes de durabilité et de commodité.

Quelle région affichera la croissance la plus rapide du marché de l'emballage de bière ?

L'Amérique du Nord mène la croissance avec un TCAC de 6,43 %, stimulée par l'expansion des brasseries artisanales et la préférence pour les canettes recyclables.

Comment les réglementations européennes affectent-elles les choix d'emballage ?

Les nouvelles règles exigent des formats 100 % recyclables d'ici 2030 et une plus haute teneur en contenu recyclé, poussant les brasseurs vers l'aluminium et le verre consigné léger tout en restreignant certains plastiques à usage unique.

Quel rôle joue l'e-commerce dans les tendances d'emballage de bière ?

Les ventes en ligne stimulent la demande pour des emballages secondaires en carton ondulé robustes qui protègent les produits en transit et offrent une expérience de déballage de marque alignée sur les objectifs de durabilité.

Dernière mise à jour de la page le: