Analyse du marché des barres darmature en acier

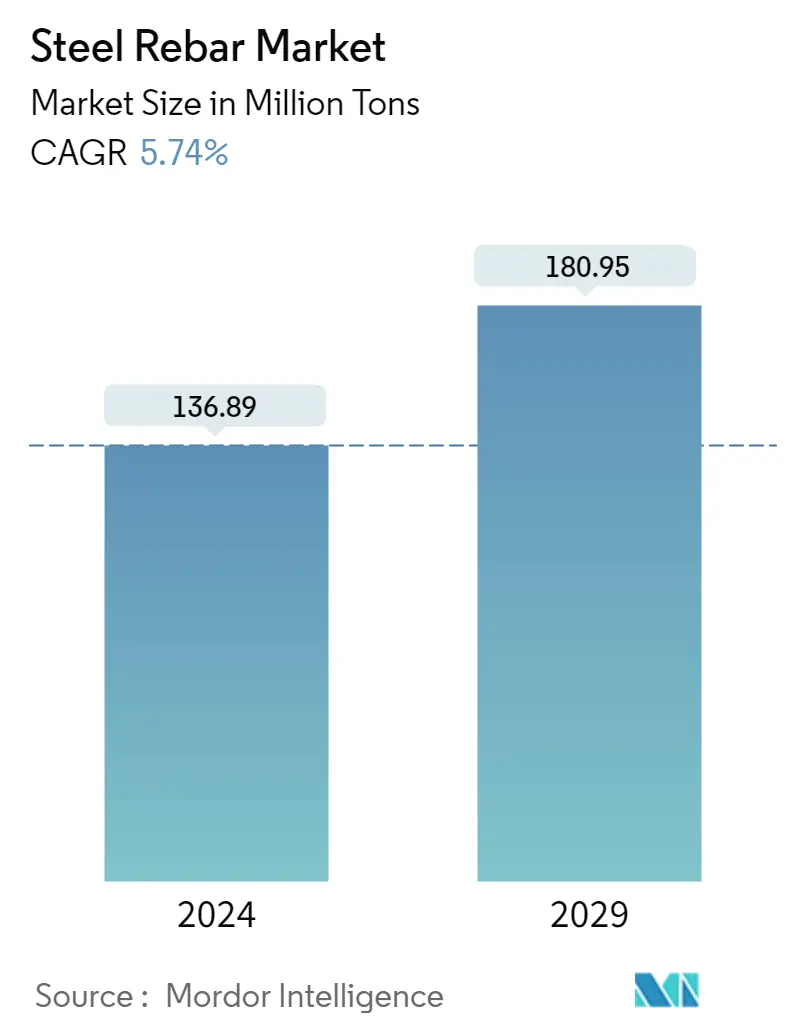

La taille du marché des barres darmature en acier est estimée à 136,89 millions de tonnes en 2024 et devrait atteindre 180,95 millions de tonnes dici 2029, avec une croissance de 5,74 % au cours de la période de prévision (2024-2029).

En raison de lépidémie de COVID-19, les confinements à léchelle nationale dans le monde entier, la perturbation des activités de fabrication et des chaînes dapprovisionnement, les arrêts de production et lindisponibilité de la main-dœuvre ont eu un impact négatif sur le marché des barres darmature en acier. Cependant, lindustrie a connu une reprise en 2021, faisant ainsi rebondir la demande pour le marché étudié.

- À court terme, laugmentation des investissements dans les projets de développement dinfrastructures et les activités de construction sont quelques-uns des facteurs qui stimulent la croissance du marché étudié.

- Dun autre côté, la disponibilité de substituts bon marché aux barres darmature en acier est susceptible dentraver la croissance du marché étudié.

- Cependant, laugmentation des activités dinfrastructure dans les pays en développement devrait offrir de nombreuses opportunités au cours de la période de prévision.

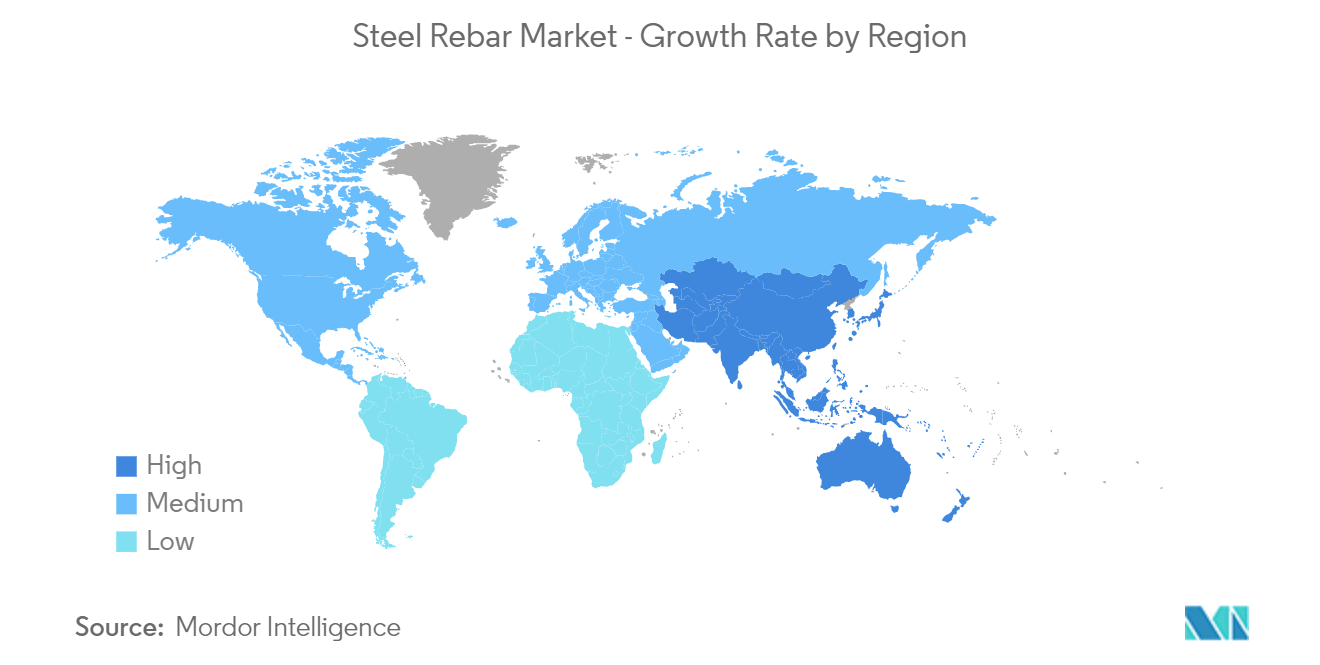

- La région Asie-Pacifique a dominé le marché, en raison des investissements croissants dans la construction de nouveaux projets d'expansion des infrastructures dans divers pays de la région.

Tendances du marché des barres darmature en acier

Demande croissante du secteur non résidentiel

- Avec l'urbanisation croissante, les barres d'armature en acier sont largement utilisées dans le segment non résidentiel, comme l'industrie pétrolière et gazière, les infrastructures, la construction commerciale, les bâtiments d'entreprise, etc.

- Les États-Unis disposent d'un secteur de la construction colossal qui employait plus de 9,9 millions d'employés en janvier 2023. Jouant un rôle de premier plan dans la construction commerciale et non résidentielle, le secteur de la construction américain apporte une contribution significative à l'économie du pays. En raison de l'augmentation des activités de construction non résidentielle aux États-Unis, la consommation de barres d'armature en acier devrait augmenter dans le pays.

- Selon le Bureau du recensement des États-Unis, la valeur de la production de nouvelles constructions aux États-Unis s'élevait à 1 792,9 milliards de dollars en décembre 2022. Le secteur non résidentiel représentait 997,14 milliards de dollars en mars 2023, enregistrant une croissance de 18,8% par rapport au même période lannée précédente.

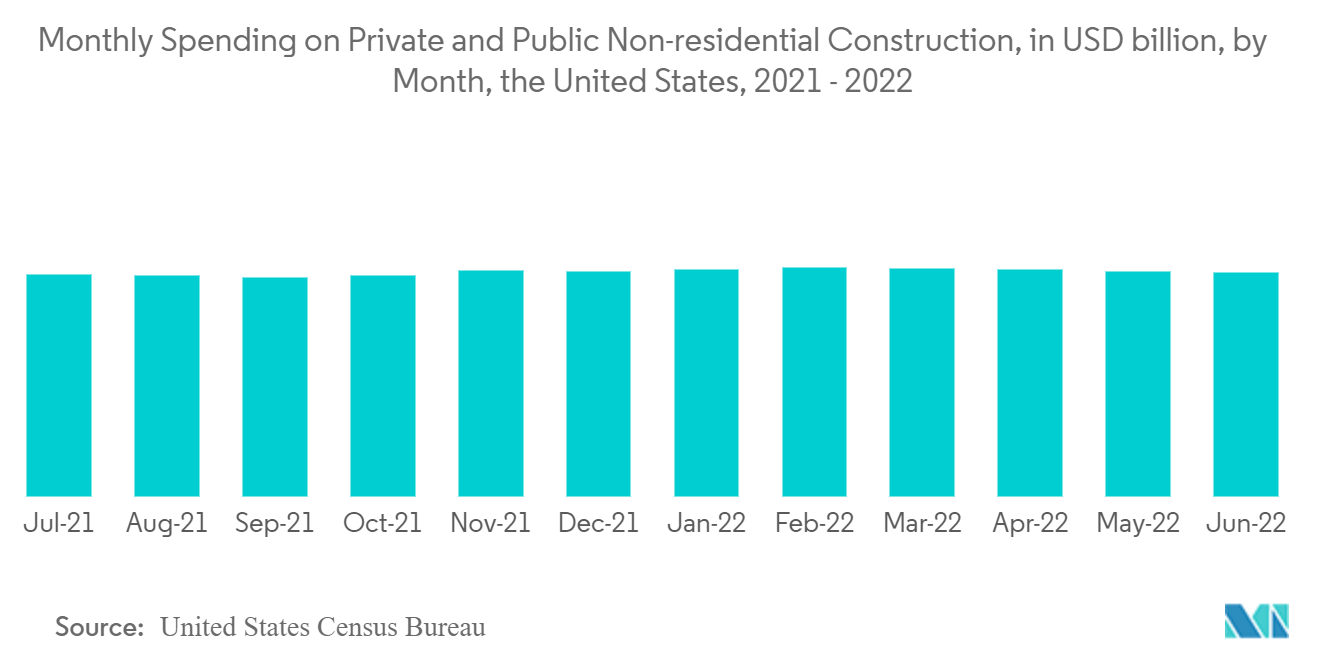

- En outre, selon le Bureau du recensement des États-Unis, les dépenses privées et publiques de construction non résidentielle en juin 2022 se sont élevées à 492,68 milliards de dollars, soit une augmentation de 1,74% par rapport à juin 2021, qui s'élevait à 484,26 milliards de dollars. Par conséquent, laugmentation des dépenses consacrées aux constructions non résidentielles privées et publiques dans le pays devrait créer une demande à la hausse pour le marché des barres darmature en acier.

- En dehors de cela, divers projets commerciaux de construction sont prévus dans l'installation de traitement et de distribution de Red Bull North America aux États-Unis, d'une valeur de 740 millions de dollars, d'une valeur de 2 millions de pieds carrés, à Concord, en Caroline du Nord ; Coopérative laitière Dairgold, installation de transformation de 400 000 pieds carrés d'une valeur de 500 millions de dollars US dans le port de Pasco, Washington (achèvement prévu pour 2023); Biotics Research Corporation 9 millions de dollars américains d'entrepôt, de laboratoire et de bureaux d'une valeur de 88 000 pieds carrés à Rosenberg, au Texas (achèvement prévu pour 2023).

- En outre, l'Arabie Saoudite travaille sur de nombreux projets commerciaux, qui devraient conduire à davantage de bâtiments commerciaux dans le pays. Le projet de mégapole futuriste Neom de 500 milliards de dollars, le projet Red Sea - Phase 1, qui devrait être achevé d'ici 2025 et compte 14 hôtels de luxe et hyper-luxe avec 3 000 chambres réparties sur cinq îles et deux complexes hôteliers à l'intérieur des terres, Qiddiya Entertainment City, Amaala - la destination de tourisme de bien-être ultra-luxueux et le complexe Sharaan de Jean Nouvel à Al-Ula.

- LInde devrait rester léconomie du G20 à la croissance la plus rapide. Le gouvernement indien a annoncé un objectif de 376,5 milliards USD dinvestissements dans les infrastructures sur trois ans (2023-2025), dont 120,5 milliards USD pour le développement de 27 pôles industriels et 75,3 milliards USD pour des projets de connectivité routière, ferroviaire et portuaire.

- Tous les facteurs mentionnés ci-dessus devraient propulser la demande de barres darmature en acier au cours de la période de prévision.

La région Asie-Pacifique dominera le marché

- La région Asie-Pacifique devrait dominer la part du marché mondial. Avec des investissements croissants dans la construction résidentielle et commerciale dans des pays comme lInde, la Chine, les Philippines, le Vietnam et lIndonésie, le marché des barres darmature en acier devrait croître dans les années à venir.

- L'énorme secteur de la construction en Chine a généré une demande importante pour l'utilisation de barres d'armature en acier. De plus, la Chine est un contributeur majeur, car elle a été lun des principaux investisseurs mondiaux dans les infrastructures au cours des dernières années. Par exemple, selon le Bureau national des statistiques (BES) de Chine, en 2022, la valeur de la production des travaux de construction en Chine s'est élevée à 27630 milliards de yuans (4108581 milliards de dollars), soit une augmentation de 6,6 % par rapport à 2021.

- De plus, le secteur résidentiel en Inde connaît une tendance à la hausse, avec le soutien et les initiatives du gouvernement qui stimulent encore la demande. Selon l'India Brand Equity Foundation (IBEF), le ministère du Logement et du Développement urbain (MoHUA) a alloué 9,85 milliards de dollars dans le budget 2022-2023 pour construire des maisons et créer des fonds pour achever les projets interrompus.

- En outre, l'Indonésie prévoit de commencer la construction d'appartements d'une valeur de 2,7 milliards de dollars au deuxième trimestre pour des milliers de fonctionnaires qui doivent déménager dans sa nouvelle capitale sur l'île de Bornéo. D'ailleurs, le gouvernement indonésien compte le financer à 80% par des investissements étrangers. Par conséquent, cela devrait créer une demande à la hausse pour la consommation de barres d'armature en acier provenant de la construction résidentielle du pays.

- L'Indonésie prévoit de développer un projet hydroélectrique de 900 MW d'une valeur d'un milliard de dollars sur la rivière Kayan, dans la province du Kalimantan du Nord (Kaltara). Le projet est au stade EPC, avec une date de démarrage prévue pour 2022. Le projet devrait être mis en service après l'achèvement de la construction en 2025.

- L'industrie japonaise de la construction devrait être en plein essor puisque le pays accueillera l'Exposition universelle en 2025 à Osaka, au Japon. En outre, le projet ESR Cayman, OS Cosmosquare Data Center, Osaka, évalué à 2 milliards de dollars, était le plus grand projet de construction du Japon, dont la construction a commencé au quatrième trimestre 2022. Le projet ESR Cayman, OS Cosmosquare Data Center, Osaka a été annoncé au deuxième trimestre 2021. à Osaka (ville), au Japon, avec une date d'achèvement au premier trimestre 2026. Le deuxième plus grand projet, le MLIT Japon, Shitara Dam Development, Aichi, d'une valeur de projet de 570 millions de dollars, a commencé son développement au quatrième trimestre 2022. Le MLIT Japon , Shitara Dam Development, le projet Aichi est situé au Japon et a été annoncé au troisième trimestre 2022, avec une date d'achèvement au quatrième trimestre 2034.

- Ainsi, la demande croissante de divers pays devrait stimuler le marché étudié dans la région au cours de la période de prévision.

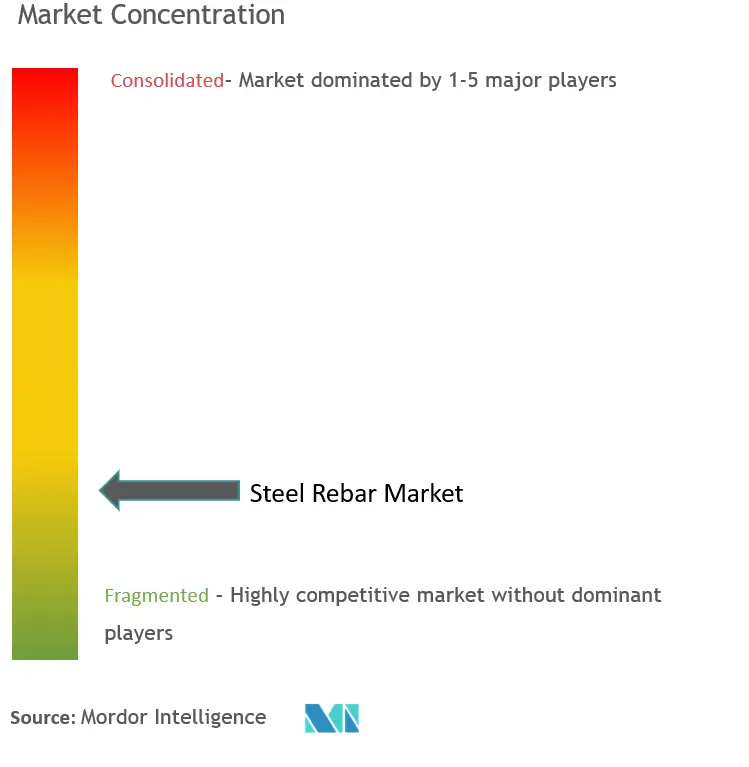

Aperçu du marché des barres d'armature en acier

Le marché des barres darmature en acier est de nature partiellement fragmentée. Les principaux acteurs de ce marché (pas dans un ordre particulier) comprennent ArcelorMittal, Gerdau S/A, Nucor Corporation, Mechel et SAIL, entre autres.

Leaders du marché des barres darmature en acier

ArcelorMittal

Gerdau S/A

Nucor Corporation

Mechel

SAIL

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Actualités du marché des barres darmature en acier

- Février 2022 Nucor Corporation a annoncé avoir finalisé l'acquisition d'une participation majoritaire dans California Steel Industries, Inc. (CSI), ce qui a permis à CSI de devenir une coentreprise détenue à 51 % par Nucor et à 49 % par JFE Steel. CSI est un convertisseur d'acier laminé plat qui peut produire plus de deux millions de tonnes d'acier fini et de produits sidérurgiques par an.

Segmentation de lindustrie des barres darmature en acier

Une barre d'armature en acier est une barre d'acier ou un treillis de fils d'acier utilisé dans le béton pour fournir une résistance à la traction. En raison de ses qualités physiques, les barres darmature en acier sont utilisées dans la construction dautoroutes, de ponts, de barrages et dhabitations. Il fournit une base solide pour la structure en cours de construction ou de construction, tout en renforçant et en aidant le béton sous tension. Le béton a une résistance élevée à la compression mais une faible résistance à la traction. Le marché est segmenté en fonction du type, des industries des utilisateurs finaux et de la géographie. Par type, le marché est segmenté en déformé et doux. Par secteur dutilisation final, le marché est segmenté en résidentiel et non résidentiel. Le rapport propose la taille du marché et des prévisions pour 15 pays dans les principales régions. Pour chaque segment, le dimensionnement du marché et les prévisions ont été effectués sur la base du volume (tonnes) pour tous les segments ci-dessus.

| Déformé |

| Bénin |

| Résidentiel | |

| Non résidentiel | Commercial |

| Infrastructure | |

| Institutionnel |

| Asie-Pacifique | Chine |

| Inde | |

| Japon | |

| Corée du Sud | |

| Reste de l'Asie-Pacifique | |

| Amérique du Nord | États-Unis |

| Canada | |

| Mexique | |

| L'Europe | Allemagne |

| Royaume-Uni | |

| France | |

| Italie | |

| Le reste de l'Europe | |

| Amérique du Sud | Brésil |

| Argentine | |

| Reste de l'Amérique du Sud | |

| Moyen-Orient et Afrique | Arabie Saoudite |

| Afrique du Sud | |

| Reste du Moyen-Orient et Afrique |

| Taper | Déformé | |

| Bénin | ||

| Industrie de l'utilisateur final | Résidentiel | |

| Non résidentiel | Commercial | |

| Infrastructure | ||

| Institutionnel | ||

| Géographie | Asie-Pacifique | Chine |

| Inde | ||

| Japon | ||

| Corée du Sud | ||

| Reste de l'Asie-Pacifique | ||

| Amérique du Nord | États-Unis | |

| Canada | ||

| Mexique | ||

| L'Europe | Allemagne | |

| Royaume-Uni | ||

| France | ||

| Italie | ||

| Le reste de l'Europe | ||

| Amérique du Sud | Brésil | |

| Argentine | ||

| Reste de l'Amérique du Sud | ||

| Moyen-Orient et Afrique | Arabie Saoudite | |

| Afrique du Sud | ||

| Reste du Moyen-Orient et Afrique | ||

FAQ sur les études de marché sur les barres darmature en acier

Quelle est la taille du marché des barres darmature en acier ?

La taille du marché des barres darmature en acier devrait atteindre 136,89 millions de tonnes en 2024 et croître à un TCAC de 5,74 % pour atteindre 180,95 millions de tonnes dici 2029.

Quelle est la taille actuelle du marché des barres darmature en acier ?

En 2024, la taille du marché des barres darmature en acier devrait atteindre 136,89 millions de tonnes.

Qui sont les principaux acteurs du marché des barres darmature en acier ?

ArcelorMittal, Gerdau S/A, Nucor Corporation, Mechel, SAIL sont les principales sociétés opérant sur le marché des barres darmature en acier.

Quelle est la région qui connaît la croissance la plus rapide sur le marché des barres darmature en acier ?

On estime que lAsie-Pacifique connaîtra la croissance du TCAC le plus élevé au cours de la période de prévision (2024-2029).

Quelle région détient la plus grande part du marché des barres darmature en acier ?

En 2024, la région Asie-Pacifique représente la plus grande part de marché sur le marché des barres darmature en acier.

Quelles années couvre ce marché des barres darmature en acier et quelle était la taille du marché en 2023 ?

En 2023, la taille du marché des barres darmature en acier était estimée à 129,46 millions de tonnes. Le rapport couvre la taille historique du marché des barres darmature en acier pour les années 2019, 2020, 2021, 2022 et 2023. Le rapport prévoit également la taille du marché des barres darmature en acier pour les années 2024, 2025, 2026, 2027, 2028 et 2029.

Dernière mise à jour de la page le:

Rapport sur l'industrie des barres d'armature en acier

Statistiques sur la part de marché, la taille et le taux de croissance des revenus des barres darmature en acier 2024, créées par Mordor Intelligence™ Industry Reports. Lanalyse des barres darmature en acier comprend des perspectives de prévision du marché pour 2024 à 2029 et un aperçu historique. Obtenez un échantillon de cette analyse de lindustrie sous forme de rapport PDF gratuit à télécharger.