Analyse du marché de lacier brut

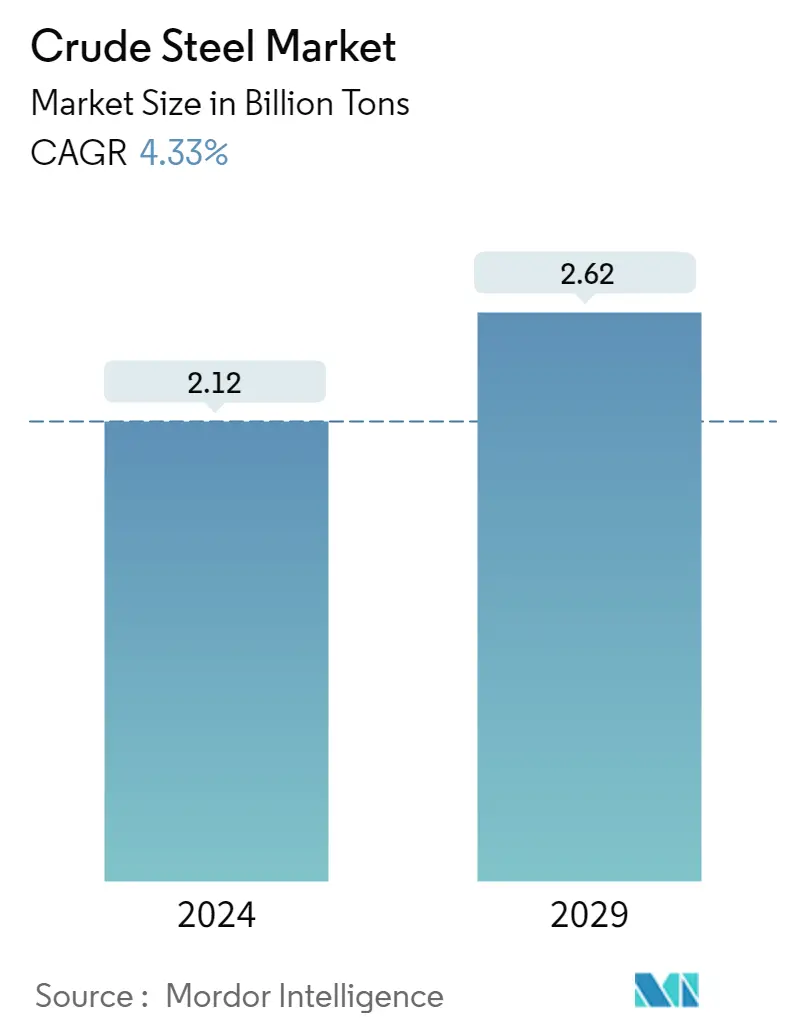

La taille du marché de lacier brut est estimée à 2,12 milliards de tonnes en 2024 et devrait atteindre 2,62 milliards de tonnes dici 2029, avec une croissance de 4,33 % au cours de la période de prévision (2024-2029).

Le COVID-19 a eu un impact négatif sur le marché en 2020. En raison de la pandémie de COVID-19, les ventes mondiales de tous les véhicules ont diminué en 2020. Néanmoins, le marché sest redressé en 2021, augmentant ainsi la consommation dacier brut dans la fabrication de différentes pièces automobiles. En 2021, la demande d'acier pétrolier a augmenté en raison d'une augmentation de la demande dans diverses industries telles que la construction, les outils et machines, l'énergie, les transports et autres.

- À moyen terme, la demande croissante du secteur du bâtiment et de la construction et la reprise de la production automobile devraient stimuler la croissance du marché.

- Dun autre côté, lépuisement des ressources naturelles dû à la production dacier et à la disponibilité de substituts entravera probablement la croissance du marché étudié.

- La tendance croissante à une économie circulaire, dans laquelle lacier est censé apporter une contribution significative grâce à sa récupération, sa réutilisation, sa refabrication et son recyclage, est susceptible de constituer une opportunité pour le marché étudié.

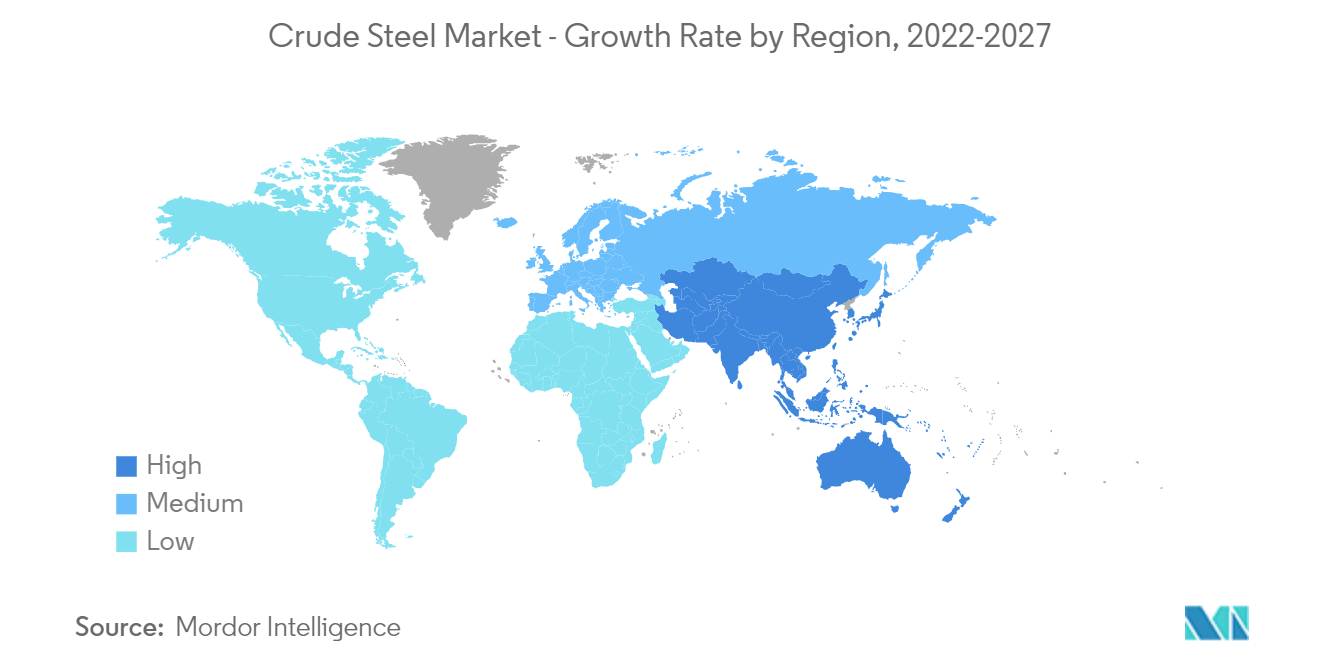

- La région Asie-Pacifique devrait dominer le monde, avec la plus grande consommation provenant de pays comme la Chine et lInde.

Tendances du marché de lacier brut

Demande croissante de lindustrie du bâtiment et de la construction

- L'acier et ses alliages comptent parmi les métaux les plus utilisés dans le monde dans le secteur de la construction. Lacier est également utilisé sur les toits et comme revêtement des murs extérieurs. Les produits tels que les toitures, les pannes, les murs intérieurs, les plafonds, les bardages et les panneaux isolants pour murs extérieurs sont en acier.

- Selon les Nations Unies (ONU), environ 50 % de la population mondiale réside dans des villes urbaines, et ce chiffre devrait atteindre 60 % d'ici 2030. Le rythme de la croissance économique et démographique doit être en harmonie avec la demande de biens commerciaux, résidentiels, et les activités de construction institutionnelle.

- Selon le plan quinquennal chinois dévoilé en janvier 2022, le secteur de la construction dans le pays devrait enregistrer un taux de croissance de 6 % en 2022. La Chine prévoit d'augmenter la construction de bâtiments préfabriqués pour réduire la pollution et les déchets des chantiers de construction. Les pièces préfabriquées, partiellement ou entièrement fabriquées puis transportées vers les chantiers de construction pour être assemblées, pourraient représenter plus de 30 % des nouvelles constructions dans le pays.

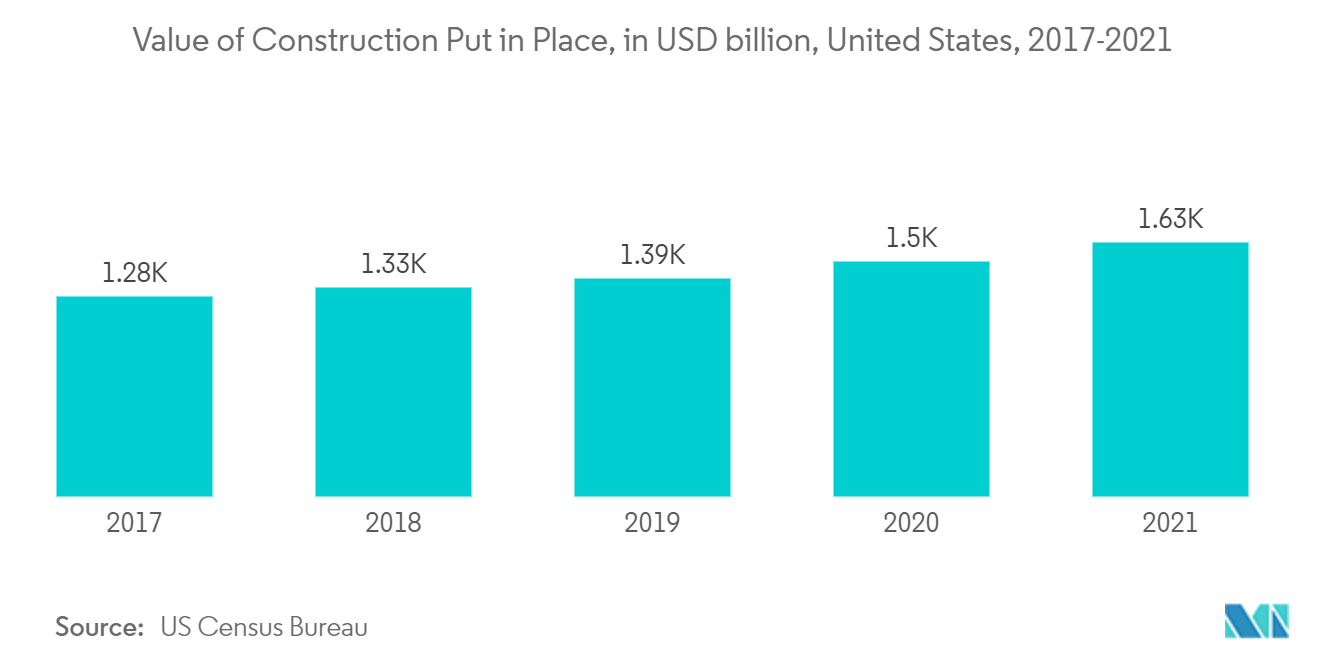

- Selon le Bureau du recensement des États-Unis, la valeur totale des constructions mises en place dans le pays a augmenté de manière consécutive au cours de la dernière décennie. En 2021, la transaction a atteint 1.626,4 milliards de dollars, enregistrant une hausse de 8,5 % par rapport à la valeur (1.499,6 milliards de dollars) atteinte en 2020.

- Selon l'American Institute of Architects, la construction globale de bâtiments non résidentiels aux États-Unis devrait croître de 3,1 % en 2022. La structure des hôtels devrait augmenter de 8,8 % en 2022 et celle des bureaux de 0,1 %. Laugmentation ultérieure devrait renforcer la croissance du marché de lacier au cours de la période de prévision.

- Par conséquent, ces tendances industrielles devraient simultanément stimuler la demande dacier dans le secteur du bâtiment et de la construction.

La région Asie-Pacifique dominera le marché

- La région Asie-Pacifique a connu une croissance favorable dans lindustrie de lacier brut, des pays comme la Chine et lInde détenant des parts de consommation importantes.

- La Chine est le plus grand producteur mondial dacier brut. Selon la World Steel Association, en 2021, la Chine représentait plus de 50 % de la production mondiale. En 2021, la capacité annuelle de production d'acier brut du pays s'est élevée à 1 032,8 millions de tonnes, en baisse de 3 % par rapport aux 1 064,7 millions de tonnes produites en 2020. La forte croissance de la production d'acier dans le pays est due à la demande croissante de diverses industries utilisatrices finales..

- L'expansion du segment automobile en Chine devrait profiter à la demande d'acier brut. Selon l'Organisation internationale des constructeurs automobiles (OICA), la Chine est le plus grand producteur d'automobiles, représentant environ 32,5 % du volume mondial. Le pays à lui seul a produit 2.60.82.220 véhicules en 2021, enregistrant une augmentation de 3% par rapport aux 25.225.242 unités en 2020.

- En outre, les compagnies aériennes chinoises prévoient d'acheter environ 7 690 nouveaux avions au cours des 20 prochaines années, pour une valeur d'environ 1 200 milliards de dollars, ce qui devrait encore accroître la demande du marché en acier brut.

- Selon les rapports de la Société des constructeurs automobiles indiens, SIAM, l'Inde a produit 4399112 unités de voitures particulières et de véhicules légers en 2021. De plus, les réformes du gouvernement, telles que les programmes Aatma Nirbhar Bharat et Make in India , sont attendues. pour dynamiser lindustrie automobile.

- Selon le rapport de lIATA (International Air Transport Association), lInde est sur le point de devenir le troisième marché mondial de laviation dici la fin de la période de prévision. Le pays devrait avoir une demande de 2100 avions au cours des deux prochaines décennies, représentant un chiffre daffaires de plus de 290 milliards de dollars. En raison de ces facteurs, la demande dacier brut du secteur aérospatial devrait augmenter à lavenir.

- Par conséquent, tous les facteurs mentionnés ci-dessus sont susceptibles davoir un impact significatif sur la demande sur le marché étudié dans les années à venir.

Aperçu de lindustrie de lacier brut

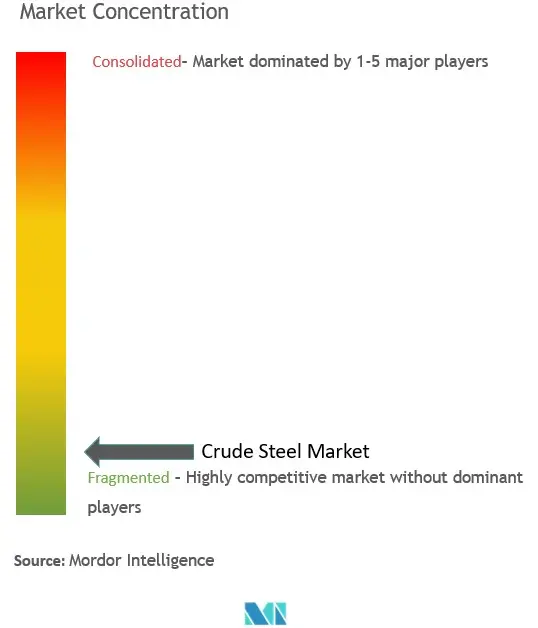

Le marché étudié est fragmenté, avec une concurrence moyennement élevée entre les acteurs du marché pour accroître leurs parts de marché. Certaines des entreprises clés du marché (sans ordre particulier) comprennent China BaoWu Steel Group Corporation Limited, ArcelorMittal, Nippon Steel Corporation, HBIS GROUP et Shagang Group.

Leaders du marché de lacier brut

NIPPON STEEL CORPORATION

ArcelorMittal

China BaoWu Steel Group Corporation Limited

HBIS GROUP

Shagang Group

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Actualités du marché de lacier brut

- En avril 2022, China Baowu Steel Group a annoncé l'acquisition de Xinyu Iron Steel Co. (XISCO), un fabricant d'acier public de la province du Jiangxi, en Chine, avec le transfert de 51 % des actions. Cette acquisition renforcera la capacité globale de production d'acier de Baowu, XISCO étant le plus grand fabricant d'acier de la province du Jiangxi, avec une production totale d'environ 9,89 millions de tonnes en 2020.

- En janvier 2022, la production d'acier brut de Tata Steel Ltd a augmenté de 16 % en glissement annuel pour atteindre 14,16 millions de tonnes à la fin du troisième trimestre, le 31 décembre 2021. Ses livraisons totales ont augmenté de 4 % à 13 millions de tonnes en glissement annuel grâce à la poursuite de la reprise économique..

- En décembre 2021, JFE Steel Corporation et Nucor, une entreprise basée aux États-Unis, deviendront copropriétaires de California Steel Industries (CSI), un sidérurgiste basé aux États-Unis. L'accord fera de CSI une coentreprise détenue à 51 % par Nucor et à 49 % par JFE Steel. La capacité de production d'acier brut de Nucor est d'environ 22,7 millions de tonnes par an.

Segmentation de lindustrie de lacier brut

L'acier brut est le premier produit en acier solide formé lors de la solidification de l'acier liquide. Divers produits en acier brut comprennent les lingots, les brames, les blooms, les billettes et autres. Les produits sidérurgiques bruts sont également des produits semi-finis car ils nécessitent une transformation ultérieure pour produire de l'acier fini. Le marché de lacier brut est segmenté par composition, processus de fabrication, secteur dutilisation final et géographie. De par sa conception, le marché est segmenté en acier calmé et acier semi-calmé. Le marché est segmenté par processus de fabrication en fours à oxygène de base (BOF) et fours à arc électrique (EAF). Par secteur dutilisation final, le marché est segmenté en bâtiments et construction, transports, outils et machines, énergie, biens de consommation et autres secteurs dutilisateurs finaux. Le rapport couvre également la taille du marché et les prévisions pour le marché de lacier brut dans 15 pays des régions centrales. La taille du marché et les projections pour chaque segment sont basées sur le volume (millions de tonnes) et les revenus (millions USD).

| Acier tué |

| Acier semi-tué |

| Four à oxygène de base (BOF) |

| Four à arc électrique (EAF) |

| Bâtiment et construction |

| Transport |

| Outils et machines |

| Énergie |

| Biens de consommation |

| Autres industries d'utilisateurs finaux |

| Asie-Pacifique | Chine |

| Inde | |

| Japon | |

| Corée du Sud | |

| Reste de l'Asie-Pacifique | |

| Amérique du Nord | États-Unis |

| Canada | |

| Mexique | |

| L'Europe | Allemagne |

| Royaume-Uni | |

| Italie | |

| France | |

| Le reste de l'Europe | |

| Amérique du Sud | Brésil |

| Argentine | |

| Reste de l'Amérique du Sud | |

| Moyen-Orient et Afrique | Arabie Saoudite |

| Afrique du Sud | |

| Reste du Moyen-Orient et Afrique |

| Composition | Acier tué | |

| Acier semi-tué | ||

| Processus de fabrication | Four à oxygène de base (BOF) | |

| Four à arc électrique (EAF) | ||

| Industrie des utilisateurs finaux | Bâtiment et construction | |

| Transport | ||

| Outils et machines | ||

| Énergie | ||

| Biens de consommation | ||

| Autres industries d'utilisateurs finaux | ||

| Géographie | Asie-Pacifique | Chine |

| Inde | ||

| Japon | ||

| Corée du Sud | ||

| Reste de l'Asie-Pacifique | ||

| Amérique du Nord | États-Unis | |

| Canada | ||

| Mexique | ||

| L'Europe | Allemagne | |

| Royaume-Uni | ||

| Italie | ||

| France | ||

| Le reste de l'Europe | ||

| Amérique du Sud | Brésil | |

| Argentine | ||

| Reste de l'Amérique du Sud | ||

| Moyen-Orient et Afrique | Arabie Saoudite | |

| Afrique du Sud | ||

| Reste du Moyen-Orient et Afrique | ||

FAQ sur les études de marché sur lacier brut

Quelle est la taille du marché de lacier brut ?

La taille du marché de lacier brut devrait atteindre 2,12 milliards de tonnes en 2024 et croître à un TCAC de 4,33 % pour atteindre 2,62 milliards de tonnes dici 2029.

Quelle est la taille actuelle du marché de lacier brut ?

En 2024, la taille du marché de lacier brut devrait atteindre 2,12 milliards de tonnes.

Qui sont les principaux acteurs du marché de lacier brut ?

NIPPON STEEL CORPORATION, ArcelorMittal, China BaoWu Steel Group Corporation Limited, HBIS GROUP, Shagang Group sont les principales sociétés opérant sur le marché de lacier brut.

Quelle est la région qui connaît la croissance la plus rapide sur le marché de lacier brut ?

On estime que lAsie-Pacifique connaîtra la croissance du TCAC le plus élevé au cours de la période de prévision (2024-2029).

Quelle région détient la plus grande part du marché de lacier brut ?

En 2024, lAsie-Pacifique représente la plus grande part de marché sur le marché de lacier brut.

Quelles années couvre ce marché de lacier brut et quelle était la taille du marché en 2023 ?

En 2023, la taille du marché de lacier brut était estimée à 2,03 milliards de tonnes. Le rapport couvre la taille historique du marché du marché de lacier brut pour les années 2019, 2020, 2021, 2022 et 2023. Le rapport prévoit également la taille du marché de lacier brut pour les années 2024, 2025, 2026, 2027, 2028 et 2029.

Dernière mise à jour de la page le:

Rapport sur l'industrie de l'acier brut

Statistiques sur la part de marché, la taille et le taux de croissance des revenus de lacier brut 2024, créées par Mordor Intelligence™ Industry Reports. Lanalyse de lacier brut comprend des perspectives de marché jusquen 2029 et un aperçu historique. Obtenez un échantillon de cette analyse de lindustrie sous forme de rapport PDF gratuit à télécharger.