Taille et part du marché immobilier résidentiel du Royaume-Uni

Analyse du marché immobilier résidentiel du Royaume-Uni par Mordor Intelligence

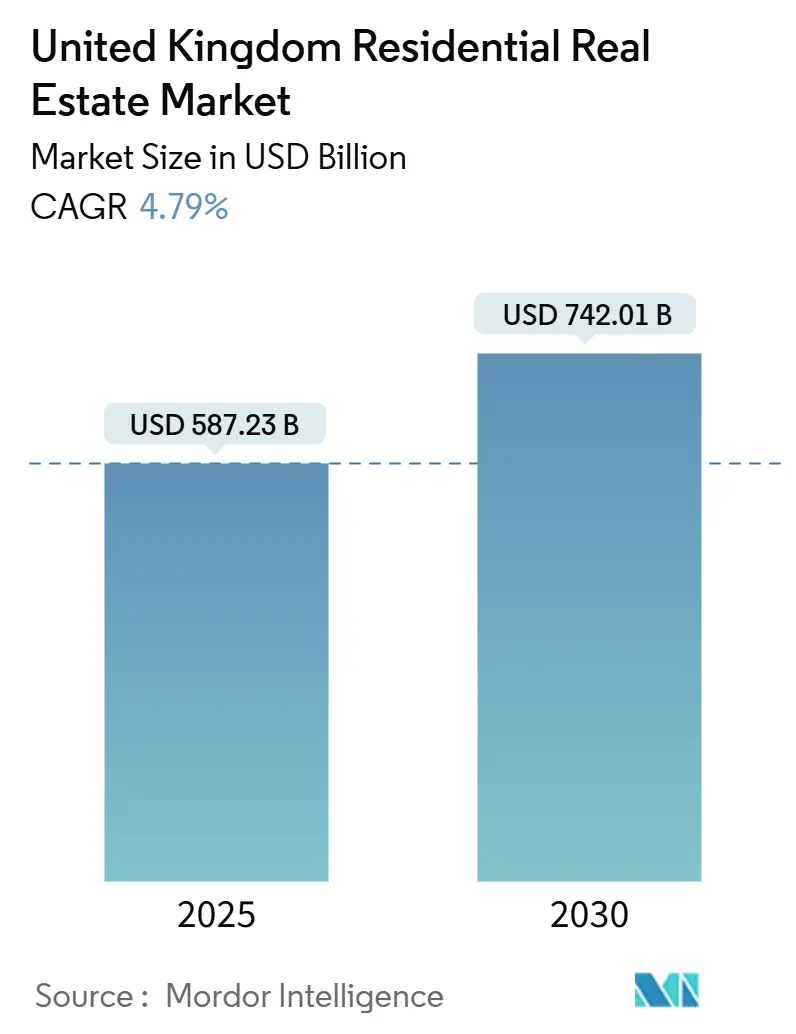

Le marché immobilier résidentiel du Royaume-Uni est évalué à 587,23 milliards USD en 2025 et devrait atteindre 742,01 milliards USD d'ici 2030, traduisant un TCAC de 4,79 % et positionnant le marché immobilier résidentiel britannique pour une expansion stable à moyen terme. La dynamique de croissance perdure malgré des taux hypothécaires élevés et l'inflation des coûts de construction car un déficit persistant de l'offre de logements, les flux de capitaux institutionnels et les mesures fiscales favorables continuent de soutenir la demande. Les investisseurs institutionnels accélèrent le pipeline du build-to-rent, les autorités locales sont sous une nouvelle pression pour débloquer les sites de friches industrielles, et les modèles de travail à distance redéfinissent les préférences géographiques, ajoutant collectivement de la résilience au marché immobilier résidentiel britannique. Les mesures réglementaires visant à améliorer la performance énergétique et à étendre les garanties hypothécaires renforcent davantage le sentiment, tandis que les vents démographiques favorables de l'immigration soutiennent la demande structurelle. Dans ce contexte, le marché immobilier résidentiel britannique maintient la stabilité des prix même si les défis d'accessibilité s'intensifient à Londres et dans le Sud-Est.

Points clés du rapport

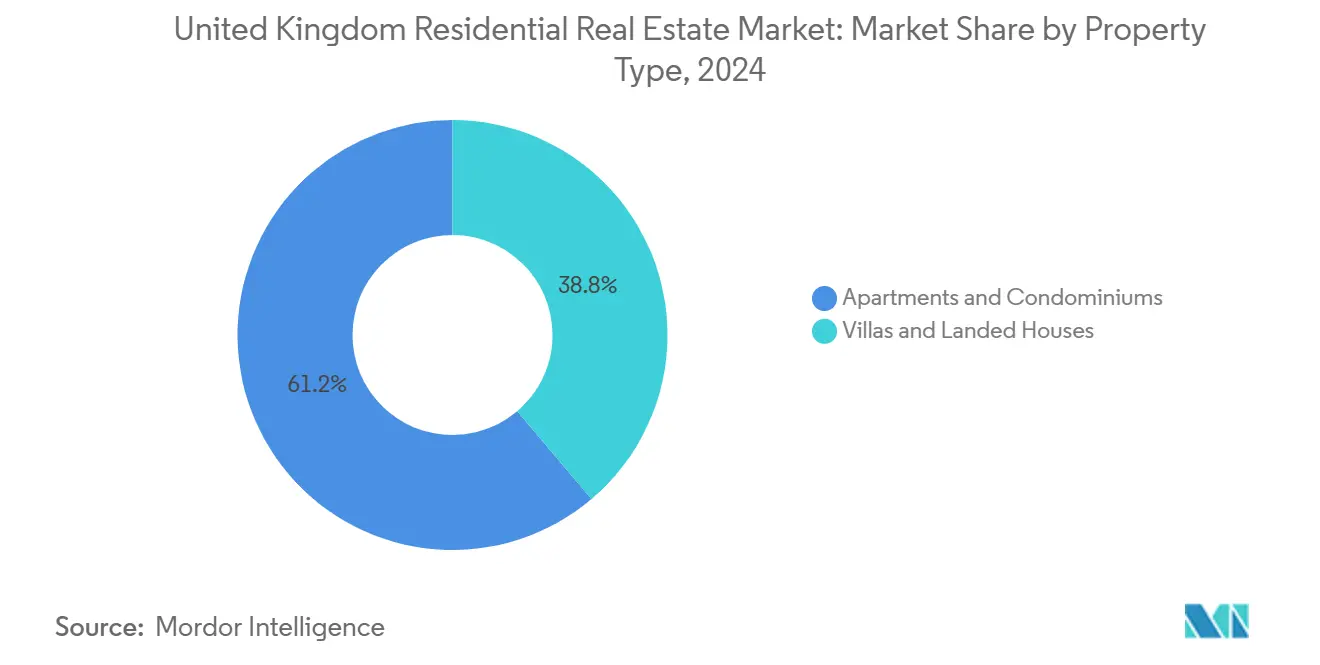

- Par type de propriété, les appartements détenaient 61,20 % de la part de marché immobilier résidentiel du Royaume-Uni en 2024. Le marché immobilier résidentiel du Royaume-Uni pour les villas devrait croître à un TCAC de 5,03 % entre 2025-2030.

- Par modèle commercial, le segment des ventes commandait 78,00 % de part de la taille du marché immobilier résidentiel du Royaume-Uni en 2024. Le marché immobilier résidentiel du Royaume-Uni pour la location devrait s'étendre à un TCAC de 5,32 % entre 2025-2030.

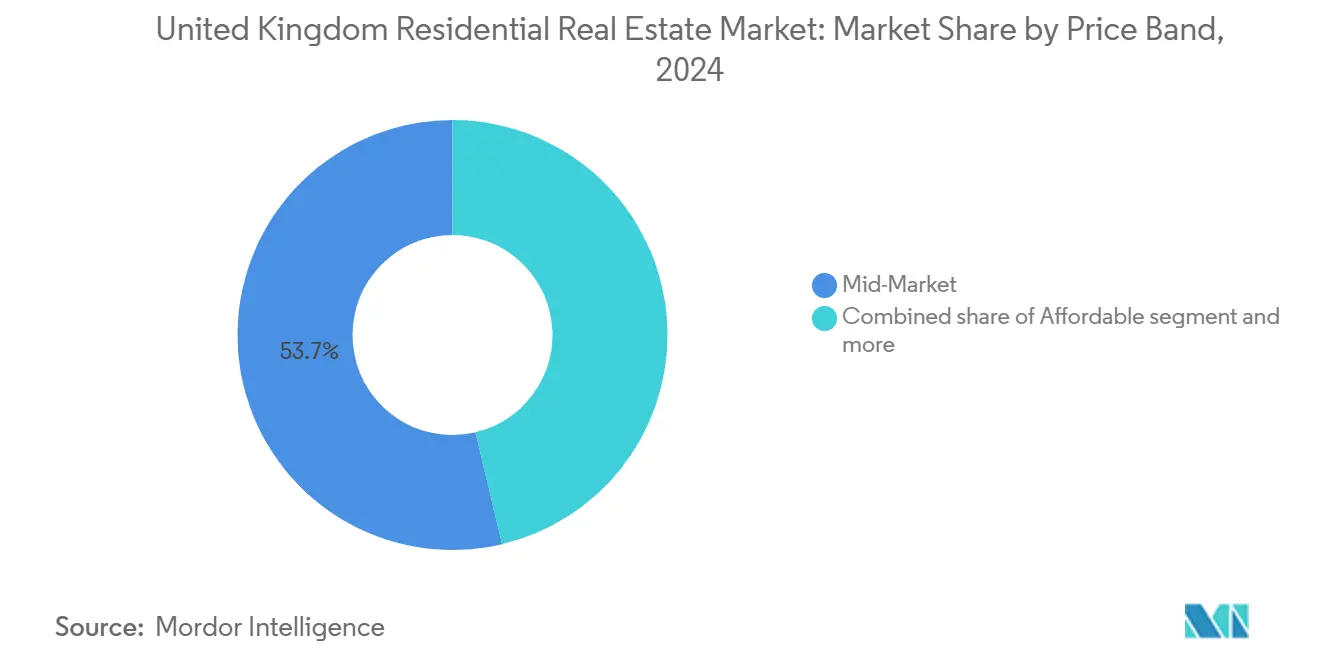

- Par gamme de prix, le milieu de gamme a capturé 53,70 % de part de revenus du marché immobilier résidentiel du Royaume-Uni en 2024. Le marché immobilier résidentiel du Royaume-Uni pour le segment luxe progresse à un TCAC de 5,13 % entre 2025-2030.

- Par mode de vente, les transactions secondaires représentaient 78,30 % de la taille du marché immobilier résidentiel du Royaume-Uni en 2024. Le marché immobilier résidentiel du Royaume-Uni pour le segment du marché primaire devrait croître à un TCAC de 5,60 % entre 2025-2030.

- Par géographie, l'Angleterre menait avec 85,60 % de la part de marché immobilier résidentiel du Royaume-Uni en 2024. Le marché immobilier résidentiel du Royaume-Uni pour l'Irlande du Nord devrait enregistrer le TCAC le plus élevé de 5,27 % entre 2025-2030.

Tendances et perspectives du marché immobilier résidentiel du Royaume-Uni

Analyse d'impact des moteurs

| Moteur | (~) % Impact sur les prévisions TCAC | Pertinence géographique | Chronologie d'impact |

|---|---|---|---|

| Déficit chronique de l'offre de logements | +1.5% | National ; aigu à Londres et dans le Sud-Est | Long terme (≥ 4 ans) |

| Flux de capitaux institutionnels build-to-rent | +1.2% | Pôles urbains et nœuds suburbains émergents | Moyen terme (2-4 ans) |

| Croissance démographique liée à l'immigration | +1.1% | Principales villes centrales | Long terme (≥ 4 ans) |

| Demande suburbaine liée au travail à distance | +0.8% | Zones rurales et ceintures de banlieusards | Moyen terme (2-4 ans) |

| Pression de rénovation pour l'efficacité énergétique | +0.7% | Parc locatif national | Moyen terme (2-4 ans) |

| Soutien des programmes 'Help to Buy' / 'First Homes' | +0.6% | Principalement en Angleterre | Court terme (≤ 2 ans) |

| Source: Mordor Intelligence | |||

Flux de capitaux institutionnels build-to-rent

L'investissement institutionnel a bondi à 4,6 milliards GBP (19,73 milliards USD) en 2023, avec une participation de capital-investissement passant de 16 % à 38 %, propulsant le marché immobilier résidentiel britannique vers un paradigme locatif géré professionnellement. Les livraisons ont grimpé de 57 % en glissement annuel au T3 2024, et les nouvelles unités se louent 24 jours plus rapidement que le stock d'avant la pandémie, signalant des taux d'absorption supérieurs. Le capital continue de se concentrer dans les centres urbains à forte demande, mais 77 % du capital du T2 2024 ciblait des actifs unifamiliaux dans les zones suburbaines, élargissant la portée géographique. L'afflux adoucit la dominance des propriétaires privés buy-to-let, injectant de l'échelle et des équipements standardisés dans l'offre locative. À moyen terme, les fonds institutionnels devraient approfondir l'exposition aux villes régionales où les primes de rendement restent attrayantes, ce qui renforce à son tour la croissance des stocks dans le marché immobilier résidentiel britannique.

Extensions des programmes 'Help to Buy' / 'First Homes'

La fermeture du prêt participatif Help to Buy en mai 2023 a supprimé un soutien d'une décennie qui avait permis 328 000 premiers achats, causant un déclin rapide de 18,6 % des livraisons chez le promoteur leader Barratt Developments durant l'exercice 2024. Les initiatives successeurs se concentrent maintenant sur une extension de garantie hypothécaire et une hausse temporaire du seuil de droits de mutation à 425 000 GBP (574 532 USD), des mesures destinées à amortir le sentiment des acheteurs jusqu'en avril 2025. Les premières preuves montrent une stabilisation prudente dans les réservations de constructions neuves, particulièrement dans les régions du nord où l'accessibilité reste favorable. Cependant, les zones contraintes par l'offre comme le Grand Londres continuent de voir une inflation de prix élevée sans une augmentation proportionnelle de la construction. Globalement, le changement de politique ne fournit qu'un soutien à court terme au marché immobilier résidentiel britannique et souligne le besoin de leviers d'accessibilité plus permanents.

Déficit chronique de l'offre de logements vs formation de ménages

Les logements additionnels nets ont totalisé 234 400 en 2022-23-bien en dessous de l'objectif gouvernemental de 300 000 maisons-laissant un déficit annuel de près de 106 000 unités, égal à 21,9 % du besoin en Angleterre. Accumulé sur des décennies, le manque dépasse maintenant 4 millions d'unités au niveau national, renforçant la pression à la hausse sur les prix même avec des coûts d'emprunt plus élevés[1]Department for Levelling Up Housing & Communities, "Net Additional Dwellings in England: 2022-23," gov.uk. Les contraintes d'utilisation des terres et les retards de planification dominent le goulot d'étranglement, avec des autorisations pour seulement 222 000 maisons accordées au T1 2024, la première fois depuis la crise financière mondiale que les approbations traînent derrière les livraisons. À Londres, l'écart de livraison atteint 46,1 %, causé par la rareté des terres et des obstacles de viabilité complexes, tandis que l'offre plus équilibrée de l'Écosse maintient la tension plus faible. À long terme, le déficit structurel ancre la croissance dans le marché immobilier résidentiel britannique en soutenant la demande à travers les cycles.

Demande suburbaine et rurale liée au travail à distance

Les distances de trajet moyennes ont doublé à 56 miles avec l'enracinement du travail hybride, canalisant l'activité d'achat vers les zones rurales et de banlieue extérieure. Les prix des maisons dans les zones principalement rurales ont grimpé de 22 % entre 2019 et 2024 contre 17 % dans les centres urbains, tandis que l'occupation locative rurale s'est étendue de 19 % de 2011 à 2021, soulignant une migration axée sur le mode de vie. La tendance s'articule avec les stratégies build-to-rent unifamiliales, attirant le capital institutionnel vers des villes provinciales auparavant mal desservies par de grands propriétaires. Les avantages sociétaux auxiliaires incluent des taux de cambriolage plus bas, avec des études liant une hausse de 9,5 points de pourcentage du travail à domicile à une réduction de 4 % de la criminalité-un gain de bien-être évalué à 24,5 milliards GBP (33,12 milliards USD) en 2022. L'adoption hybride soutenue est donc susceptible de renforcer les volumes de transactions suburbaines et de diversifier l'activité régionale dans le marché immobilier résidentiel britannique.

Analyse d'impact des contraintes

| Contrainte | (~) % Impact sur les prévisions TCAC | Pertinence géographique | Chronologie d'impact |

|---|---|---|---|

| Hausse des taux hypothécaires et stress d'accessibilité | -1.4% | National ; aigu à Londres et dans le Sud-Est | Court terme (≤ 2 ans) |

| Goulots d'étranglement des autorisations de planification | -1.2% | National ; varie selon l'autorité locale | Moyen terme (2-4 ans) |

| Pénurie de main-d'œuvre qualifiée dans les métiers | -0.8% | Régions à forte croissance nationales | Moyen terme (2-4 ans) |

| Flambées de coûts des matériaux de construction liées au Brexit | -0.7% | National ; plus lourd sur les constructions neuves | Court terme (≤ 2 ans) |

| Source: Mordor Intelligence | |||

Hausse des taux hypothécaires et stress d'accessibilité

Les taux de base ont grimpé de 0,1 % en 2021 à 5,25 % en 2025, portant l'hypothèque moyenne du primo-accédant à plus de 1 000 GBP (1 351,84 USD) par mois et ajoutant 61 % aux paiements depuis 2019. Les débours hypothécaires annuels globaux ont bondi à 11 400 GBP (15 411 USD), poussant 320 000 adultes supplémentaires dans la pauvreté selon l'Institute for Fiscal Studies[2]Source: Office for National Statistics, "UK House Price Index: May 2024," ons.gov.uk. Les ratios d'accessibilité se sont fortement détériorés, avec une maison anglaise moyenne coûtant maintenant 8,6 années de revenu disponible, excluant effectivement de larges cohortes d'acheteurs potentiels. Les taux élevés amortissent la demande pour les unités à prix plus élevé et ralentissent la vélocité des transactions, particulièrement dans le Sud-Est où les plafonds prêt-sur-revenu mordent le plus fort. Bien que les réinitialisations de taux fixes s'assouplissent graduellement au-delà de 2026, les conditions actuelles agissent comme un puissant frein sur le marché immobilier résidentiel britannique.

Goulots d'étranglement des autorisations de planification et arriérés de plans locaux

Les autorisations pour seulement 222 000 unités ont été accordées au T1 2024, tombant sous les livraisons pour la première fois depuis la crise 2008-09, et risquant une chute de l'offre à 160 000 unités d'ici 2024/25. Les retards de plans locaux proviennent de conseils aux ressources tendues et de directives nationales changeantes, créant une incertitude qui dissuade l'acquisition spéculative de terrains. La Competition and Markets Authority a signalé des problèmes systémiques dans la constitution de réserves foncières et la planification qui dépriment les résultats concurrentiels et freinent l'innovation. En réponse, le gouvernement travailliste a alloué 68 millions GBP (19,92 milliards USD) pour accélérer les approbations de friches industrielles pour 5 200 maisons, mais les contraintes de capacité restent aiguës dans les zones à forte demande[3]Competition and Markets Authority, "Housebuilding Market Study Interim Report," gov.uk. Les goulots d'étranglement prolongés menacent le pipeline et restreignent le potentiel de hausse dans le marché immobilier résidentiel britannique.

Analyse de segmentation

Type de propriété : Dominance des appartements avec potentiel des villas

Les appartements ont capturé 61,20 % de la part de marché immobilier résidentiel britannique en 2024, ancrés par les démographies urbaines et les programmes build-to-rent institutionnels qui continuent d'approfondir les pipelines d'offre. Le segment bénéficie d'une gestion professionnelle, de la proximité aux clusters d'emploi, et de conceptions riches en équipements qui résonnent avec les locataires plus jeunes et ceux qui réduisent leur taille de logement. Les livraisons record de 27 495 unités locatives construites à cet effet en 2023 ont étendu la base adressable à Londres et dans les pôles régionaux tandis que les investisseurs mondiaux poursuivent des profils de revenus stabilisés. Le stock d'appartements de luxe de grande hauteur reste résilient, prouvé par 1,3 milliard GBP (1,75 milliard USD) de transactions d'appartements super-prime à travers seulement 54 transactions en 2023, signalant une demande durable pour les adresses de prestige. Les valeurs en capital des appartements, cependant, sont sensibles aux fluctuations des taux hypothécaires, rendant l'absorption locative plus fiable que les ventes aux propriétaires-occupants dans les cycles de resserrement.

Les villas et logements avec terrain sont positionnées pour le TCAC le plus rapide de 5,03 % entre 2025 et 2030, légèrement au-dessus du marché immobilier résidentiel britannique global. La flexibilité du travail à distance et la tendance "course à l'espace" envoient les acheteurs plus loin dans les ceintures suburbaines et rurales, où les parcelles plus grandes et les équipements extérieurs ont un attrait premium. La réponse de l'offre est atténuée car la disponibilité des terrains et les obstacles de planification restreignent les projets de faible densité, soutenant ainsi la dynamique des prix. Les investisseurs institutionnels ont commencé à acquérir des portefeuilles de maisons unifamiliales pour capturer cette dispersion, exploitant des plateformes de gestion immobilière évolutives pour débloquer des synergies opérationnelles. Au fil du temps, la croissance dans le segment des villas contribue à la profondeur incrémentielle de la taille du marché immobilier résidentiel britannique, gagnant une absorption plus élevée en dehors des centres métropolitains traditionnels.

Modèle commercial : Poids des ventes rencontre l'accélération locative

Le modèle de vente représente 78,00 % de la taille du marché immobilier résidentiel britannique en 2024, reflétant un ethos de propriété immobilière de longue date soutenu par un traitement fiscal favorable et des préférences culturelles. Les volumes de transactions, cependant, se sont adoucis sous des taux d'intérêt plus élevés, montrant une plus grande élasticité que les loyers. Les promoteurs répondent en limitant les constructions spéculatives et en libérant sélectivement des phases alignées sur le sentiment des acheteurs. Le contexte maintient la part des ventes élevée mais ralentit son expansion incrémentielle durant la période de prévision.

La location affiche le TCAC le plus raide de 5,32 % jusqu'en 2030, poussée par une implication institutionnelle profonde dans l'industrie immobilière résidentielle britannique. Les allocations de capital-investissement ont grimpé à 42 % de tout le capital build-to-rent en 2024, facilitant l'échelle du pipeline et les modèles de gestion professionnels qui coupent les périodes de vacance de 24 jours par rapport au stock hérité. Les vents démographiques favorables sont puissants : les ménages immigrés comprennent maintenant un tiers de l'ensemble du secteur locatif privé et près des deux tiers à Londres, fournissant une base de demande prévisible. Les questions politiques controversées autour des plafonds de loyer et des moratoires d'expulsion pourraient tempérer la visibilité du rendement, mais la piste pour la standardisation des produits suggère que la part de location du marché immobilier résidentiel britannique continuera de grimper.

Gamme de prix : Cœur du milieu de gamme avec potentiel de luxe

L'inventaire du milieu de gamme représentait 53,70 % de la part de marché immobilier résidentiel britannique en 2024, servant les ménages à travers une large bande de revenus. La résilience du segment doit aux approvisionnements régionaux diversifiés et à l'accès aux produits hypothécaires grand public, même si le stress d'accessibilité monte à Londres et dans le Sud-Est. Le soutien clé vient des allégements gouvernementaux de droits de mutation et des programmes de garantie qui maintiennent les dépôts effectifs à portée pour les primo-accédants qualifiés. Ainsi, le milieu de gamme reste le moteur de volume du marché immobilier résidentiel britannique.

Les propriétés de luxe afficheront un TCAC de 5,13 % sur l'horizon de prévision, soutenues par la concentration de richesse, un transfert de richesse intergénérationnelle projeté de 84 billions USD, et les afflux de 135 000 migrants fortunés jusqu'en 2030. Les appartements super-prime font maintenant en moyenne 4 306 GBP (5 821,02 USD) par pied carré, bien au-dessus de 3 011 GBP (4 070,39 USD) pour les maisons de prestige, soulignant la rareté dans les tours de prestige. Les acheteurs internationaux voient la faiblesse de la livre sterling comme une opportunité d'entrée tandis que les règles fiscales domestiques maintiennent une attractivité relative par rapport aux centres mondiaux concurrents. Bien que les volumes de transactions soient bas en termes absolus, chaque transaction influence matériellement les valeurs phares, ajoutant un coin de haute marge à la taille du marché immobilier résidentiel britannique.

Note: Parts de segments de tous les segments individuels disponibles à l'achat du rapport

Mode de vente : Ampleur du secondaire avec dynamique du primaire

Les reventes secondaires comprenaient 78,30 % de la taille du marché immobilier résidentiel britannique en 2024 en raison du stock de logements existant étendu et normalement de la liquidité plus élevée. Les volumes fluctuent avec les conditions hypothécaires ; néanmoins, les propriétaires exploitent les gains en capital pour faire du trading vers le haut, soutenant un brassage raisonnablement prévisible. L'intérêt institutionnel pour les portefeuilles de seconde main reste naissant, mais les récentes transactions d'acquisition en gros suggèrent un appétit croissant pour les actifs secondaires agrégés dans les stratégies locatives suburbaines.

L'offre du marché primaire devrait s'étendre à un TCAC de 5,60 % entre 2025 et 2030 malgré les contraintes d'autorisations de planification. L'ambition de l'administration travailliste de livrer 1,5 million de maisons sur son mandat implique un objectif annuel de 370 000 unités-substantiellement plus élevé que la production actuelle-et a galvanisé les promoteurs pour reconstituer les banques de terrains. Les démarrages de construction ont bondi de 16 % au T3 2024 contre une base faible, et les pilotes de construction modulaire pointent vers des gains d'efficacité. Les transactions de pré-financement institutionnel, comme la vente de Vistry de 1 750 unités à Blackstone et Regis pour 580 millions GBP (784,06 milliards USD), injectent de la capacité bilancielle, aidant les livraisons primaires à graduellement accroître leur part du marché immobilier résidentiel britannique.

Analyse géographique

L'Angleterre a dominé le marché immobilier résidentiel britannique en 2024 avec une part de 85,60 %, propulsée par sa puissance économique et sa densité de population. La maison anglaise moyenne coûte 298 000 GBP (402 848 USD), un chiffre qui exige 8,6 années de revenu disponible et souligne une pression d'accessibilité aiguë à Londres et dans le Sud-Est. Londres elle-même a vu une glissade de prix de 4,8 % en 2024, contrastant avec la hausse de 2,9 % du Nord-Est, signalant un rééquilibrage partiel de la division historique Nord-Sud. Les réformes de planification canalisent maintenant des objectifs de logement locaux plus élevés vers le Nord-Ouest et l'Est de l'Angleterre, visant à aligner l'offre avec l'agenda de mise à niveau du Labour. Pendant ce temps, les pipelines build-to-rent urbains continuent de se centrer sur Manchester, Birmingham et Bristol, chacun bénéficiant de la rétention des talents diplômés et des marchés d'emploi diversifiés qui renforcent la demande pour les locations gérées professionnellement.

L'Irlande du Nord est prête à surperformer, enregistrant un TCAC de 5,27 % de 2025 à 2030 qui éclipse le marché immobilier résidentiel britannique plus large. Les valeurs moyennes des maisons s'établissent à environ 200 000 GBP (270 368 USD), équivalant à cinq années de revenu disponible et rendant la propriété plus accessible qu'ailleurs dans le royaume. Les loyers ont grimpé de 10,3 % en glissement annuel à mars 2024, surpassant la moyenne britannique de 8,7 %, un indicateur d'offre tendue. La mobilité transfrontalière de la main-d'œuvre avec la République d'Irlande et les écarts de rendement favorables continuent d'attirer les investisseurs vers Belfast et les ceintures de banlieusards suburbaines. La latitude politique pour adapter localement les seuils de droits de mutation ajoute un autre levier pour soutenir l'activité transactionnelle et attirer les primo-accédants.

L'Écosse et le Pays de Galles occupent le terrain du milieu dans les trajectoires de croissance. L'Écosse a enregistré une appréciation de prix de 5,6 % en 2024, soutenue par une accessibilité comparativement meilleure et une ampleur de secteurs d'emploi allant des services financiers à l'énergie renouvelable. Le marché grand public d'Édimbourg montre de la résilience, tandis que Glasgow attire le capital institutionnel ciblant les locations unifamiliales suburbaines. Le Pays de Galles, avec un prix moyen de 208 000 GBP (281 183 USD), bénéficie de la migration intérieure liée au travail à distance dans les comtés ruraux comme Monmouthshire et Carmarthenshire. Cependant, les deux gouvernements décentralisés poursuivent des politiques de logement sur mesure, incluant des taxes de transaction foncière plus élevées et des plafonds de loyer, créant des profils de risque spécifiques à la juridiction que les investisseurs pèsent soigneusement avant de faire évoluer les expositions dans ces segments du marché immobilier résidentiel britannique.

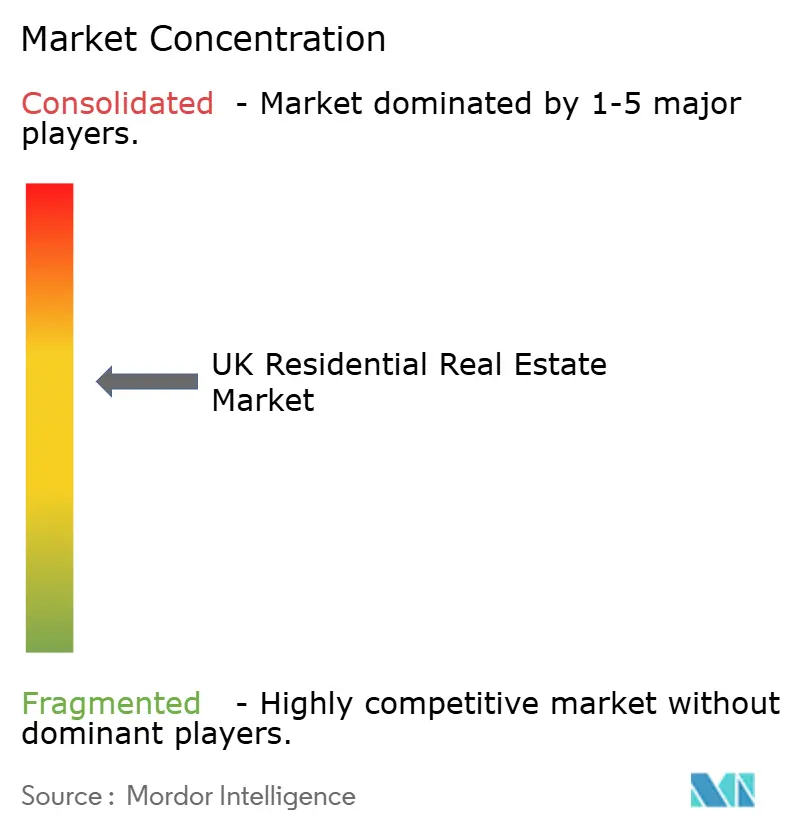

Paysage concurrentiel

L'arène de développement immobilier résidentiel du Royaume-Uni reste modérément concentrée : les dix plus grands constructeurs de maisons représentaient 60 % des livraisons de maisons neuves en 2024, justifiant un examen continu des dynamiques concurrentielles. L'acquisition de Redrow par Barratt Developments pour 2,5 milliards GBP (3,37 milliards USD) élève la capacité de production de l'entité combinée à environ 23 000 unités annuellement, représentant une consolidation stratégique visant à sécuriser les pipelines de terrains et à conduire les efficacités d'approvisionnement. La cession par Legal & General du CALA Group pour une valeur d'entreprise de 1,35 milliard GBP (1,82 milliard USD) souligne une refocalisation plus large sur les entreprises de gestion d'actifs légères en capital. La poursuite de Crest Nicholson par Bellway à une offre de 720 millions GBP (973,32 milliards USD) exemplifie la recherche d'échelle et de complémentarité géographique du secteur, bien que les obstacles réglementaires demeurent.

Les opportunités d'espace blanc se sont déplacées vers le build-to-rent unifamilial, qui a capturé 77 % des allocations institutionnelles du T2 2024. Ce pivot structurel déstabilise le modèle de propriétaire buy-to-let autrefois dominant et ouvre un terrain concurrentiel pour les groupes de capital-investissement, les fonds de pension et les fonds souverains cherchant des flux de revenus liés à l'inflation. L'adoption technologique différencie aussi les concurrents : les champions de construction modulaire intègrent la fabrication hors site pour atténuer les pénuries de main-d'œuvre qualifiée, réduisant les temps de cycle et améliorant la performance énergétique. Néanmoins, l'étude de marché de la Competition and Markets Authority a identifié la propriété fragmentée de la propriété intellectuelle de modules volumétriques et les lacunes dans la conformité au contrôle du bâtiment comme des obstacles que les acteurs doivent adresser pour faire évoluer ces méthodes en sécurité dans le marché immobilier résidentiel britannique.

Les promoteurs tissent de plus en plus des métriques environnementales, sociales et de gouvernance dans les narratifs de collecte de capitaux, exploitant les cadres d'obligations vertes pour financer des projets éco-énergétiques qui se conforment aux minimums EPC-C imminents. Les constructeurs de maisons expérimentant avec des conceptions prêtes pour pompe à chaleur et des installations solaires photovoltaïques se positionnent favorablement contre les réglementations Future Homes Standard à venir. Pendant ce temps, le capital étranger-particulièrement des fonds de pension nord-américains-cherche des transactions de plateforme pour obtenir une exposition instantanée plutôt que des acquisitions de sites au coup par coup, accélérant la tension concurrentielle pour les opérateurs build-to-rent à grande échelle. Collectivement, ces changements stratégiques remodèlent les équilibres de pouvoir de marché et encouragent l'innovation à travers le marché immobilier résidentiel britannique.

Leaders de l'industrie immobilière résidentielle du Royaume-Uni

-

Barratt Developments PLC

-

Persimmon PLC

-

Taylor Wimpey PLC

-

Bellway PLC

-

Berkeley Group Holdings PLC

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Développements récents de l'industrie

- Janvier 2025 : Notting Hill Genesis a acheté en avant 285 logements abordables à Fresh Wharf à Barking de la filiale de Vistry Countryside et Notting Hill Developments.

- Décembre 2024 : Abri Group et Octavia Housing ont approuvé les plans de fusion, positionnant Octavia comme une filiale entièrement détenue d'Abri d'ici fin 2024.

- Octobre 2024 : Kettel Homes a lancé une stratégie Rent-to-Own unifamiliale de 150 millions GBP (202,77 milliards USD), marquant une avancée significative dans les modèles d'accession à la propriété accessible.

- Août 2024 : Barratt Developments a procédé avec son acquisition de Redrow de 2,5 milliards GBP (3,37 milliards USD) malgré l'examen de la Competition and Markets Authority sur les impacts concurrentiels locaux.

Portée du rapport du marché immobilier résidentiel du Royaume-Uni

L'immobilier résidentiel est largement défini comme une propriété immobilière (terrain et tout bâtiment dessus) utilisée à des fins résidentielles, l'exemple le plus commun étant les maisons unifamiliales.

Le rapport fournit des perspectives clés sur le marché immobilier résidentiel du Royaume-Uni. Il se concentre sur les dynamiques de marché, les tendances technologiques et les initiatives gouvernementales dans le secteur immobilier résidentiel. Aussi, le rapport met en lumière les tendances clés du marché, comme les facteurs qui conduisent le marché, l'impact de la COVID-19, les contraintes sur la croissance du marché et les opportunités à venir. Le paysage concurrentiel du marché immobilier résidentiel au Royaume-Uni est dépeint à travers les profils des acteurs clés actifs.

Le marché immobilier résidentiel au Royaume-Uni est segmenté par type (appartements et condominiums et maisons et villas avec terrain) et par régions clés (Angleterre, Pays de Galles, Irlande du Nord, Écosse et autres régions). Le rapport offre la taille de marché et les prévisions pour le marché immobilier résidentiel du Royaume-Uni en valeur (milliards USD) pour tous les segments ci-dessus.

| Appartements et condominiums |

| Villas et maisons avec terrain |

| Ventes |

| Location |

| Abordable |

| Milieu de gamme |

| Luxe |

| Primaire (construction neuve) |

| Secondaire (revente de maison existante) |

| Angleterre |

| Écosse |

| Pays de Galles |

| Irlande du Nord |

| Par type de propriété | Appartements et condominiums |

| Villas et maisons avec terrain | |

| Par modèle commercial | Ventes |

| Location | |

| Par gamme de prix | Abordable |

| Milieu de gamme | |

| Luxe | |

| Par mode de vente | Primaire (construction neuve) |

| Secondaire (revente de maison existante) | |

| Par région | Angleterre |

| Écosse | |

| Pays de Galles | |

| Irlande du Nord |

Questions clés répondues dans le rapport

Quelle est la taille actuelle du marché immobilier résidentiel britannique ?

Le marché immobilier résidentiel britannique est évalué à 587,23 milliards USD en 2025.

À quelle vitesse le marché immobilier résidentiel britannique devrait-il croître ?

Il devrait s'étendre à un TCAC de 4,79 %, atteignant 742,01 milliards USD d'ici 2030.

Quel type de propriété mène le marché immobilier résidentiel britannique ?

Les appartements détiennent la première place avec 61,20 % de part de marché, en raison de la demande urbaine et de l'activité build-to-rent institutionnelle.

Pourquoi l'Irlande du Nord est-elle considérée comme une région de croissance attractive ?

La meilleure accessibilité et le profil de rendement locatif de l'Irlande du Nord conduisent un TCAC projeté de 5,27 %, surpassant toutes les autres régions britanniques.

Quel rôle joue le capital institutionnel dans le marché immobilier résidentiel britannique ?

Les investisseurs institutionnels, en particulier les fonds de capital-investissement, fournissent maintenant 42 % du financement build-to-rent, accélérant l'offre locative gérée professionnellement et remodelant les dynamiques concurrentielles.

Dernière mise à jour de la page le: