Taille et part du marché immobilier résidentiel scandinave

Analyse du marché immobilier résidentiel scandinave par Mordor Intelligence

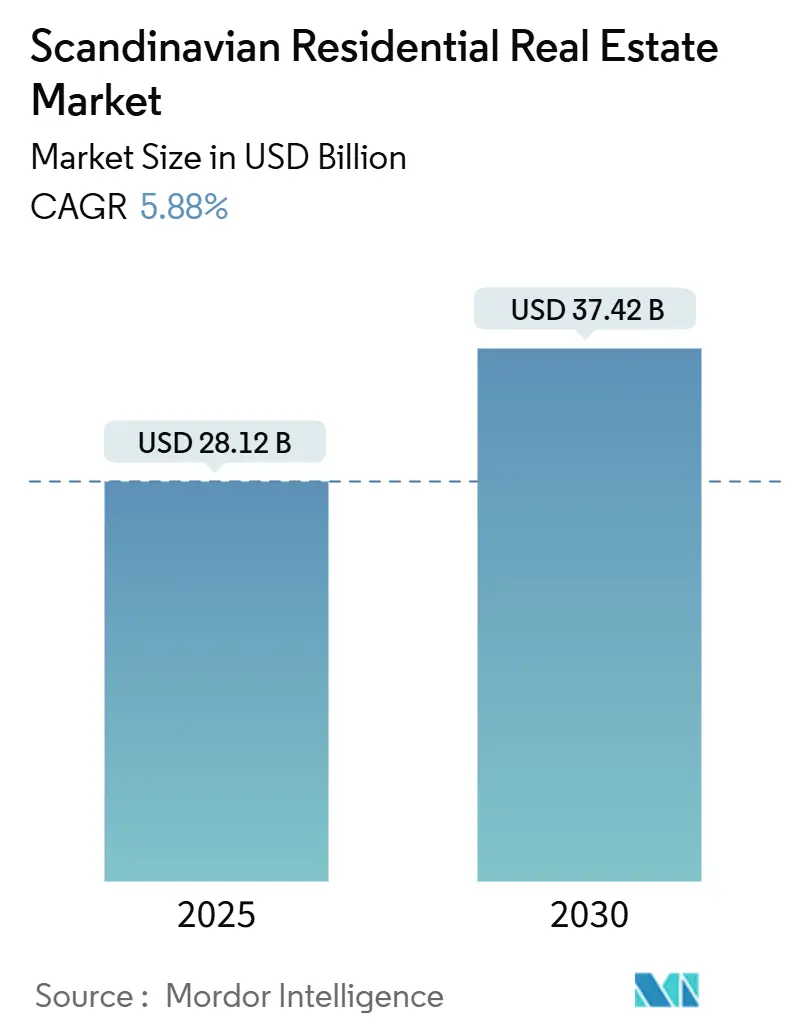

La taille du marché immobilier résidentiel scandinave s'élève à 28,12 milliards USD en 2025 et devrait atteindre 37,42 milliards USD en 2030, reflétant un TCAC de 5,88%. La normalisation des taux d'intérêt, un afflux de capitaux institutionnels et les changements démographiques vers la location sous-tendent cette trajectoire de croissance[1]Erik Thedéen, "Monetary Policy Report April 2025," Sveriges Riksbank, riksbank.se. Le cycle rapide de baisse des taux en Suède, les gains de prix annuels constants de 4,2% au Danemark jusqu'en 2026 et l'assouplissement des conditions de prêt en Norvège augmentent collectivement les volumes de transactions et renforcent le pouvoir de tarification[2]Michael Rasmussen, "Nordea Housing Market Outlook 2025," Nordea, nordea.com. L'offre restreinte de terrains urbains intensifie la demande d'appartements à haute densité, tandis que les règles de construction verte alignées sur l'UE accélèrent l'activité de construction neuve sur le marché immobilier résidentiel scandinave. Les investisseurs institutionnels, attirés par les flux de trésorerie locatifs prévisibles et les références ESG, traitent désormais le logement comme une allocation principale aux côtés de la logistique et des infrastructures.

Points clés du rapport

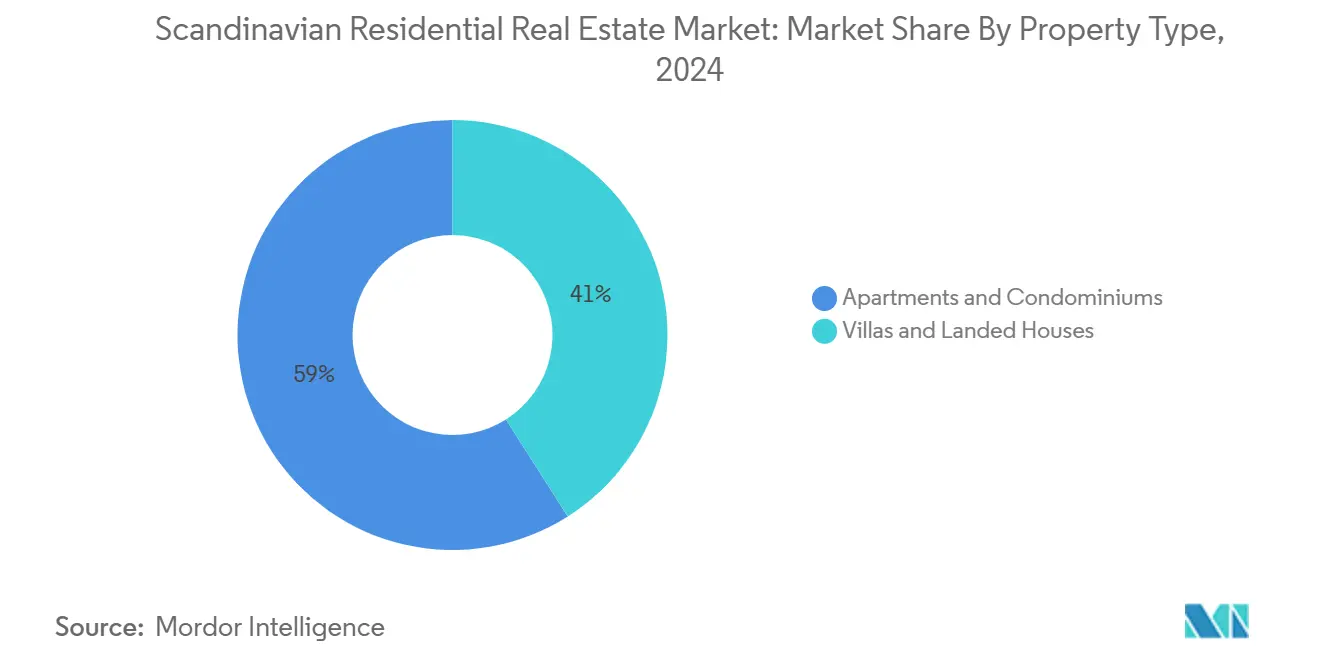

• Par type de propriété, les appartements et copropriétés détenaient 59% de part de la taille du marché immobilier résidentiel scandinave en 2024 et devraient croître à un TCAC de 6,09% jusqu'en 2030.

• Par gamme de prix, le segment milieu de gamme détenait 46% de part de la taille du marché immobilier résidentiel scandinave en 2024 ; le segment abordable progresse à un TCAC de 6,16% jusqu'en 2030.

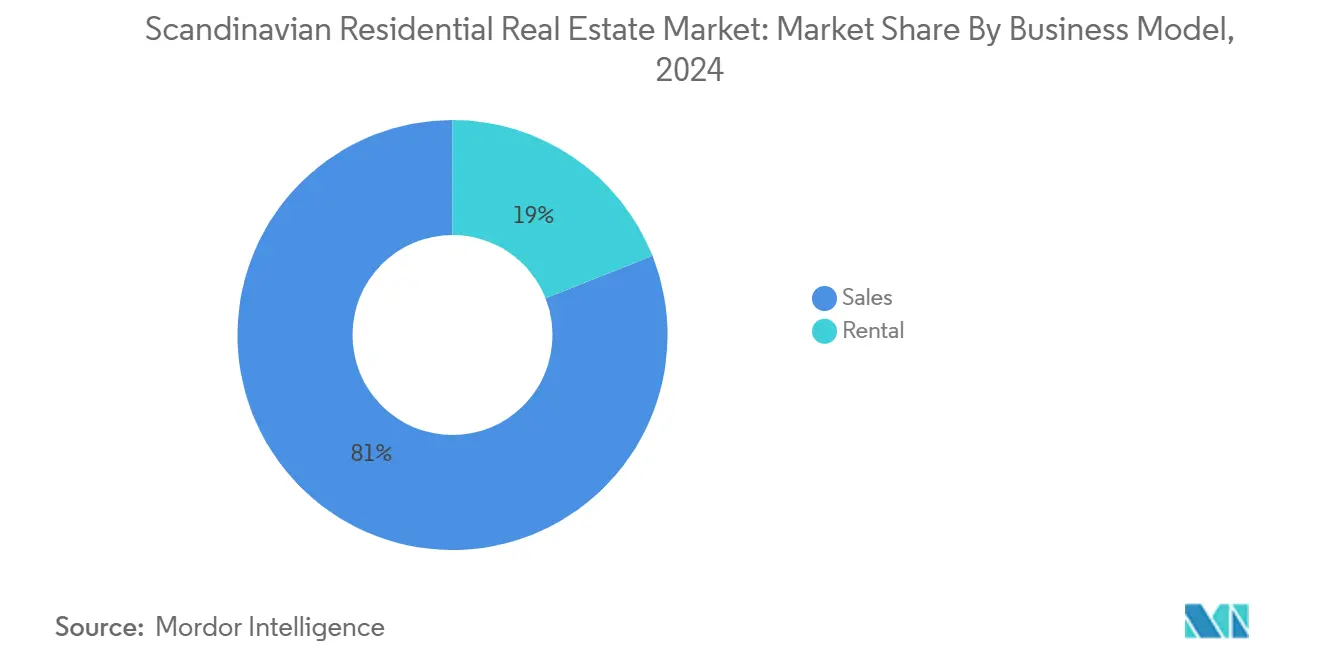

• Par modèle commercial, le logement locatif capturait 19% de la part du marché immobilier résidentiel scandinave en 2024 et devrait s'étendre à un TCAC de 6,88% jusqu'en 2030.

• Par mode de vente, les transactions primaires représentaient 38% de part de la taille du marché immobilier résidentiel scandinave en 2024 et croîtront à un TCAC de 6,94% entre 2025-2030.

• Par géographie, la Suède menait avec 48% de la part du marché immobilier résidentiel scandinave en 2024, tandis que le Danemark devrait s'étendre à un TCAC de 7,00% jusqu'en 2030.

Tendances et insights du marché immobilier résidentiel scandinave

Analyse d'impact des moteurs

| Moteur | (~) % Impact sur les prévisions TCAC | Pertinence géographique | Calendrier d'impact |

|---|---|---|---|

| Normalisation des taux d'intérêt et baisses attendues | +1.5% | Global, plus fort en Suède et Norvège | Court terme (≤ 2 ans) |

| Urbanisation rapide et réduction de la taille des ménages | +1.2% | Centres urbains de Suède et Danemark, effet de débordement en Norvège | Moyen terme (2-4 ans) |

| Afflux de capitaux institutionnels et expansion des REIT | +1.1% | Stockholm et Copenhague | Moyen terme (2-4 ans) |

| Incitations au logement vert et réglementation EPC | +0.8% | À l'échelle de l'UE, adoption précoce au Danemark et en Suède | Long terme (≥ 4 ans) |

| Réformes de libération de terrains municipaux | +0.7% | Politiques nationales, exécution spécifique aux villes | Long terme (≥ 4 ans) |

| Afflux transfrontalier de travailleurs à distance | +0.6% | Centres urbains majeurs | Moyen terme (2-4 ans) |

| Source: Mordor Intelligence | |||

Normalisation des taux d'intérêt et baisses attendues

Le taux directeur de la Riksbank devrait glisser à 2,25% d'ici 2025, tandis que Norges Bank guide vers un taux de base de 3,25%, réduisant les coûts de service hypothécaire et stimulant les approbations de prêts. La Suède a vu les volumes d'investissement rebondir de 66% en glissement annuel à 138,5 milliards SEK en 2024, les actifs résidentiels représentant 28% du flux de transactions. Les coupons hypothécaires danois se sont stabilisés près de 3,5%, ouvrant des opportunités d'arbitrage régional pour les capitaux transfrontaliers. Les primo-accédants représentent déjà la moitié des nouveaux prêts immobiliers norvégiens après l'assouplissement des règles d'acompte, signalant une demande croissante de propriété. Le crédit moins cher galvanise également les allocations institutionnelles, un avantage structurel pour le marché immobilier résidentiel scandinave.

Urbanisation rapide et réduction de la taille des ménages

La concentration de population et les unités de ménage plus petites intensifient la demande d'appartements compacts à Stockholm, Copenhague et Oslo. La taille moyenne des ménages diminue, incitant les promoteurs à prioriser les micro-unités, les espaces de coworking et les équipements partagés qui augmentent les revenus par mètre carré tout en préservant l'abordabilité. Les districts centraux d'Oslo ont affiché une croissance des prix de 6% en 2024, soulignant comment les centres urbains commandent une prime malgré les tendances de travail flexible. Le marché immobilier résidentiel scandinave pivote donc vers des projets à haute densité qui limitent les temps de trajet et offrent une commodité de style de vie. Les travailleurs à distance gravitent encore vers les quartiers animés, renforçant la proposition de valeur des appartements situés au centre.

Afflux de capitaux institutionnels et expansion des REIT

Les allocations résidentielles se classent maintenant troisièmes dans les flux transfrontaliers mondiaux vers l'Europe, bondissant de 10% à 21,63 milliards USD au S2 2024. Les investisseurs étrangers représentaient 45% des transactions résidentielles danoises sur la même période, attirés par les avantages de couverture en couronne et les rendements stables. Les REIT de Stockholm ont connu des pics de liquidité après que des ajustements réglementaires aient simplifié l'émission d'unités, permettant aux investisseurs particuliers de suivre la souscription institutionnelle. Les fonds de pension recherchant l'échelle soutiennent les véhicules de construction-pour-location qui promettent des revenus prévisibles et la conformité ESG, approfondissant les pools de capitaux pour le marché immobilier résidentiel scandinave. La concurrence des gestionnaires se centre désormais sur l'historique et les scores de durabilité plutôt que sur l'effet de levier.

Incitations au logement vert et réglementation EPC

Le Danemark plafonnera les émissions opérationnelles pour tous les nouveaux logements à 7,1 kg CO2e/m²/an à partir de juillet 2025, forçant un passage vers le bois, l'acier recyclé et les énergies renouvelables sur site. Stockholm Wood City, un district de 2 000 unités en bois massif, illustre l'avantage en coût et en image de marque de dépasser les seuils environnementaux minimums. Les prêteurs nordiques offrent des remises de taux d'intérêt pour les projets classés EPC, traduisant la durabilité en capital moins cher. Le stock économe en énergie réalise des primes locatives et un risque de vacance plus faible, renforçant la résilience des flux de trésorerie sur le marché immobilier résidentiel scandinave. Les promoteurs intégrant des systèmes de pompes à chaleur et des plateformes de comptage intelligent rapportent des préventes plus rapides et des coûts de cycle de vie réduits.

Analyse d'impact des contraintes

| Contrainte | (~) % Impact sur les prévisions TCAC | Pertinence géographique | Calendrier d'impact |

|---|---|---|---|

| Endettement élevé des ménages | -0.9% | Norvège et Suède, effet modéré au Danemark | Court terme (≤ 2 ans) |

| Plafonds de prêt macro-prudentiels (LTV/DSI) | -0.7% | Les trois pays avec mise en œuvre variable | Moyen terme (2-4 ans) |

| Pénurie de main-d'œuvre qualifiée en construction bois moderne | -0.6% | Projets de bois massif en Suède et Danemark, effet de débordement en Norvège | Moyen terme (2-4 ans) |

| Coût d'adaptation climatique pour les maisons côtières | -0.5% | Zones côtières du Danemark et de Norvège, poches limitées en Suède | Long terme (≥ 4 ans) |

| Source: Mordor Intelligence | |||

Endettement élevé des ménages

Les ménages norvégiens allouent une part importante du revenu disponible aux hypothèques, 14,5% ayant subi une tension aiguë lors de la hausse des taux de 2023[3]José Manuel Campa, "ESRB Warning on Vulnerabilities in Residential Real Estate Sectors," European Systemic Risk Board, esrb.europa.eu. La Suède et le Danemark font également face à des ratios dette-revenu élevés, suscitant des avertissements du Comité européen du risque systémique concernant l'exposition aux taux variables. L'effet de levier important freine l'activité de mise à niveau et atténue la demande spéculative sur le marché immobilier résidentiel scandinave. Les jeunes acheteurs jonglant avec les prêts étudiants et la hausse du coût de la vie retardent la propriété, soutenant la demande locative mais freinant l'élan des ventes. Les banques répondent par une souscription plus stricte, préservant les ratios de qualité d'actifs au détriment de la croissance du portefeuille de prêts.

Plafonds de prêt macro-prudentiels (LTV/DSI)

Les régulateurs maintiennent des plafonds LTV et imposent des limites de service de dette pour contenir le risque systémique, plafonnant ainsi l'effet de levier disponible aux primo-accédants. La réduction de l'acompte norvégien à 10% facilite l'entrée mais le pouvoir d'emprunt global reste contraint par les règles DSI, particulièrement dans les districts chers d'Oslo. Les acheteurs de Stockholm confrontent des murs d'abordabilité similaires car les banques testent les prêts sous stress à des tampons de taux d'intérêt bien au-dessus des coupons en vigueur. Bien que ces politiques fortifient la stabilité financière, elles ralentissent le roulement et tempèrent l'escalade des prix dans le marché immobilier résidentiel scandinave. Les promoteurs se tournent vers les offres locatives et de colocation pour monétiser la demande écartée par les plafonds de crédit.

Analyse par segment

Par type de propriété : Les appartements stimulent la densité urbaine

Les appartements et copropriétés ont sécurisé 59% de la part du marché immobilier résidentiel scandinave en 2024 et enregistrent le TCAC le plus rapide de 6,09% jusqu'en 2030. Les villas détiennent les 41% restants, attirant les familles favorisant l'espace extérieur privé dans les ceintures de banlieue. Les coûts fonciers élevés, les limites de zonage et les systèmes modulaires en bois massif donnent aux appartements une économie de construction supérieure, soutenant la surperformance soutenue dans le marché immobilier résidentiel scandinave.

Les 2 000 unités de Stockholm Wood City illustrent comment le coworking intégré, la recharge VE et les références carbone neutre débloquent des primes chez les citadins soucieux de l'environnement[4]Karin Comstedt Webb, "Stockholm Wood City: Sustainability Brief 2025," Atrium Ljungberg, atriumljungberg.se. Les promoteurs exploitent également les bonus de densité offerts par les municipalités pour intégrer les nœuds de transport public et les socles d'usage mixte. Les réseaux de chaleur de partage d'énergie réduisent les factures d'exploitation, renforçant la stabilité d'occupation pour les propriétaires institutionnels et sous-tendant la contribution du segment à la taille du marché immobilier résidentiel scandinave.

Par gamme de prix : La dominance du milieu de gamme fait face à la pression de l'abordable

Les maisons de milieu de gamme représentaient 46% de la taille du marché immobilier résidentiel scandinave en 2024, équilibrant qualité et coût pour les ménages à double revenu. Pourtant, le stock abordable soutenu par les politiques s'étend à un TCAC de 6,16%, aidé par les enchères de libération de terrains municipaux et les exonérations favorables de TVA.

Les schémas danois permettant les hypothèques en capital partagé ont élargi la base d'acheteurs, créant des vents favorables pour les constructeurs abordables et les associations de logements coopératifs. Les résidences de luxe restent de niche, luttant contre un bassin de demande plus petit et des taxes sur les gains en capital plus élevées. Le milieu de gamme doit donc se différencier via les packages de maison intelligente et les aménagements flexibles pour conserver la part de portefeuille dans le marché immobilier résidentiel scandinave de plus en plus concurrentiel.

Par modèle commercial : Le boom locatif reforme les modèles de propriété

Le logement locatif détenait 19% de la part du marché immobilier résidentiel scandinave en 2024 mais accélère à un TCAC de 6,88% leader du secteur, propulsé par les professionnels soucieux de mobilité et les règles de crédit strictes. Les transactions de vente croissent plus modestement car l'abordabilité de la propriété décline.

Les fonds institutionnels soutiennent les plateformes locatives construites à cet effet offrant des services de niveau hôtelier, de la large bande en gros et des applications communautaires qui augmentent la rétention. Les loyers de Copenhague ont grimpé de 5-7% en 2024 au milieu de la sous-offre, amortissant les rendements des investisseurs par rapport aux écarts d'obligations. Le boom locatif reforme donc les attentes de flux de trésorerie et les modèles d'allocation d'actifs sur le marché immobilier résidentiel scandinave.

Par mode de vente : Le marché primaire mène la construction neuve

Les ventes primaires ont capturé 38% de la taille du marché immobilier résidentiel scandinave en 2024 et devraient s'étendre à un TCAC de 6,94%, soutenues par la demande refoulée pour l'inventaire économe en énergie. Les transactions secondaires, bien que plus importantes à 62%, font face à un stock vieillissant qui nécessite souvent des rénovations coûteuses pour respecter les seuils EPC.

Les promoteurs exploitent le bois modulaire, le BIM et les arrays PV sur site pour réduire le carbone incorporé et raccourcir les cycles de livraison, sécurisant ainsi les remises de prêts verts et des taux d'absorption plus rapides. Les acheteurs prisent les intérieurs personnalisables et le câblage à l'épreuve du futur, validant les primes qui augmentent les marges de développement brutes dans le marché immobilier résidentiel scandinave.

Analyse géographique

La Suède commandait 48% de la valeur du marché immobilier résidentiel scandinave en 2024, alimentée par le boom des emplois technologiques de Stockholm et les projets urbains emblématiques en bois comme Stockholm Wood City. L'investissement résidentiel a atteint 138,5 milliards SEK en 2024, un rebond de 66% qui signale la re-liquéfaction des marchés de capitaux et l'expansion de la taille du marché immobilier résidentiel scandinave. Les baisses de taux et la politique du logement équilibrée soutiennent la demande dans les secteurs de propriété et de location, tandis que les incitations EPC récompensent les promoteurs avant-gardistes verts.

Le Danemark est la tranche du marché immobilier résidentiel scandinave à la croissance la plus rapide à 7,00% TCAC jusqu'en 2030, ancré par la part de transaction de 61% de Copenhague et la pénétration de capital étranger de 45%. Les prix des maisons devraient augmenter de 4,2% en 2025 et 4,0% en 2026 sur la base des marchés du travail tendus et de la croissance des salaires battant l'inflation. Les plafonds d'émissions effectifs en juillet 2025 amplifient la demande pour le logement de nouvelle génération à faible carbone, renforçant le leadership réglementaire du Danemark et soutenant l'expansion supplémentaire de la taille du marché immobilier résidentiel scandinave.

La Norvège conserve une position significative malgré les vents contraires d'endettement et la rareté des terrains constructibles près des métropoles au bord des fjords. L'assouplissement de l'acompte du gouvernement à 10% à partir de janvier 2025 élargit l'accès, tandis que les réductions de taux de base allègent les coûts de service, poussant la demande latente à l'action. Les districts privilégiés d'Oslo prédisent une appréciation des prix de 6% en 2024, car la faiblesse de la devise attire les acheteurs d'outre-mer et les incitations de construction verte attirent les partenaires institutionnels. L'énergie renouvelable excédentaire du pays sous-tend un logement très efficace, différenciant la Norvège dans le marché immobilier résidentiel scandinave plus large.

Paysage concurrentiel

Le marché immobilier résidentiel scandinave est modérément fragmenté. Fastighets AB Balder gère 216,9 milliards SEK d'actifs, maintenant un plafond de dette nette sur actifs de 50% pour sauvegarder les métriques de crédit. Heimstaden Bostad contrôle 71 838 maisons avec 2,3 milliards SEK de revenus locatifs et >97% d'occupation, illustrant l'échelle que les propriétaires institutionnels apportent maintenant au marché immobilier résidentiel scandinave. Skanska adapte son pipeline, priorisant les constructions économes en énergie après avoir enregistré 42,8 milliards SEK de revenus au T3 2024 malgré des préventes de condos plus faibles.

Les challengers PropTech se multiplient. Findable basé à Oslo a levé 9 millions EUR pour automatiser la conformité documentaire sur 2 millions de fichiers de propriété, signalant que la réduction d'OPEX axée sur les données est un nouveau levier concurrentiel. Bane NOR Eiendom s'est associé à Telescope pour intégrer le scoring de risque IA dans son portefeuille, mariant le reporting de durabilité avec les tableaux de bord de gestion d'actifs. Ces partenariats intensifient la course aux armements numériques, forçant les acteurs établis du marché immobilier résidentiel scandinave à intégrer capteurs, IoT et analytiques ou risquer l'obsolescence.

La consolidation institutionnelle continue dans le construction-pour-location, où les capitaux de pension et d'assurance recherchent l'échelle de plateforme pour récolter des flux de trésorerie constants. L'acquisition d'Ulven Boligutleie par KLP Eiendom étend son emprise locative norvégienne, tandis que l'engagement de 95 milliards SEK de Brookfield dans l'infrastructure de centres de données suédois pourrait stimuler la demande de logement auxiliaire pour le personnel du secteur technologique. Globalement, la différenciation des capacités dépend de la force du bilan, des références ESG et de l'adoption de technologie opérationnelle dans le marché immobilier résidentiel scandinave.

Leaders de l'industrie immobilier résidentiel scandinave

-

Riksbyggen

-

Fastighets AB Balder

-

Danish Homes

-

Dades AS

-

Veidekke ASA

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Développements récents de l'industrie

- Juin 2025 : Brookfield Asset Management prévoit un investissement de 95 milliards SEK dans l'infrastructure IA suédoise, potentiellement stimulant la demande de logement régional.

- Mars 2025 : Scandinavian Astor Group AB émet 125 millions SEK de nouvelles actions pour financer les acquisitions après une croissance de revenus de 329% au T4 2024.

- Mars 2025 : Findable sécurise 9 millions EUR en série A pour étendre sa plateforme de gestion de propriété IA.

- Février 2025 : KLP Eiendom acquiert Ulven Boligutleie, renforçant l'exposition locative norvégienne.

Portée du rapport sur le marché immobilier résidentiel scandinave

Une évaluation complète du marché immobilier résidentiel dans les pays scandinaves inclut une évaluation de l'économie, un aperçu du marché, une estimation de la taille du marché pour les segments clés, et les tendances émergentes dans les segments de marché du rapport. Le rapport met en lumière les tendances du marché comme les facteurs de croissance, les contraintes et les opportunités dans ce secteur. Le paysage concurrentiel du marché immobilier résidentiel dans les pays scandinaves est dépeint à travers les profils des acteurs clés actifs.

Le marché immobilier résidentiel dans les pays scandinaves est segmenté par type (villas et maisons individuelles, et appartements et copropriétés) et par pays (Norvège, Suède, Danemark, et autres pays scandinaves). Le rapport offre la taille du marché et les prévisions en valeurs (milliards USD) pour tous les segments ci-dessus.

| Appartements et copropriétés |

| Villas et maisons individuelles |

| Abordable |

| Milieu de gamme |

| Luxe |

| Ventes |

| Location |

| Primaire (construction neuve) |

| Secondaire (revente de logements existants) |

| Norvège |

| Suède |

| Danemark |

| Par type de propriété | Appartements et copropriétés |

| Villas et maisons individuelles | |

| Par gamme de prix | Abordable |

| Milieu de gamme | |

| Luxe | |

| Par modèle commercial | Ventes |

| Location | |

| Par mode de vente | Primaire (construction neuve) |

| Secondaire (revente de logements existants) | |

| Par pays | Norvège |

| Suède | |

| Danemark |

Questions clés auxquelles répond le rapport

Quelle est la taille actuelle du marché immobilier résidentiel scandinave ?

Le marché est évalué à 28,12 milliards USD en 2025 et devrait atteindre 37,42 milliards USD d'ici 2030.

Quel pays mène en part de marché ?

La Suède détient 48% de la valeur du marché, soutenue par l'économie technologique de Stockholm et les projets de bois à grande échelle.

Comment les réglementations de construction verte affectent-elles les coûts de développement ?

Le plafond CO₂ du Danemark de 2025 et les règles EPC plus larges encouragent l'usage du bois massif et de l'énergie renouvelable, augmentant les coûts initiaux mais débloquant des remises de financement et une tarification premium.

Quel type de propriété offre les meilleures perspectives de croissance ?

Les appartements et copropriétés affichent le TCAC le plus fort de 6,09%, stimulés par l'urbanisation et l'usage efficace des terrains.

Dernière mise à jour de la page le:

.webp)