Taille et part du marché immobilier britannique

Analyse du marché immobilier britannique par Mordor Intelligence

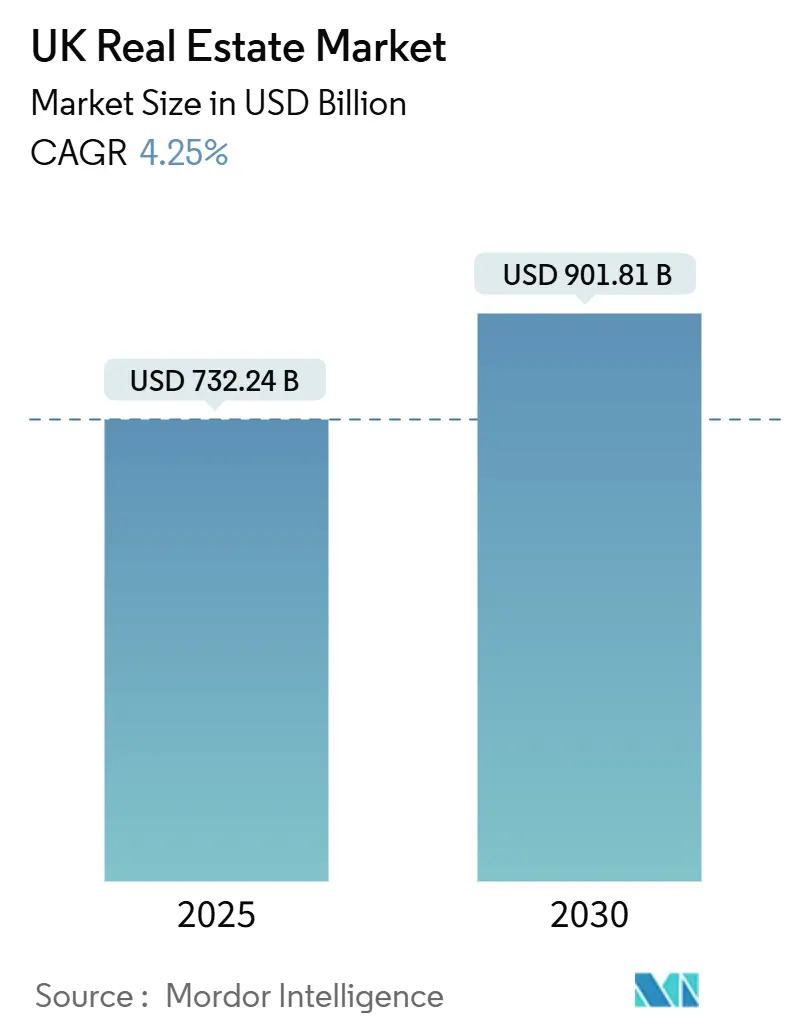

La taille du marché immobilier britannique est estimée à 732,24 milliards USD en 2025, et devrait atteindre 901,81 milliards USD d'ici 2030, à un TCAC de 4,25 % pendant la période de prévision (2025-2030). Les objectifs accélérés de construction de logements, l'investissement institutionnel résilient et un cadre juridique stable soutiennent cette croissance même si la volatilité des taux d'intérêt persiste. Les flux institutionnels continuent de favoriser la logistique, les projets de construction-location et les programmes à usage mixte, tandis que l'expansion du commerce électronique stimule la demande d'espaces d'entreposage. Les réformes gouvernementales de la planification et les incitations pour les friches industrielles raccourcissent les délais des projets, et l'adoption technologique améliore l'efficacité de la planification. L'offre restreinte dans les régions clés soutient la stabilité des prix, mais les coûts de construction élevés et les pénuries de main-d'œuvre maintiennent les marges sous pression[1]Department for Levelling Up, Housing and Communities, "Brownfield Land Release Fund 2," GOV.UK, gov.uk.

Points clés du rapport

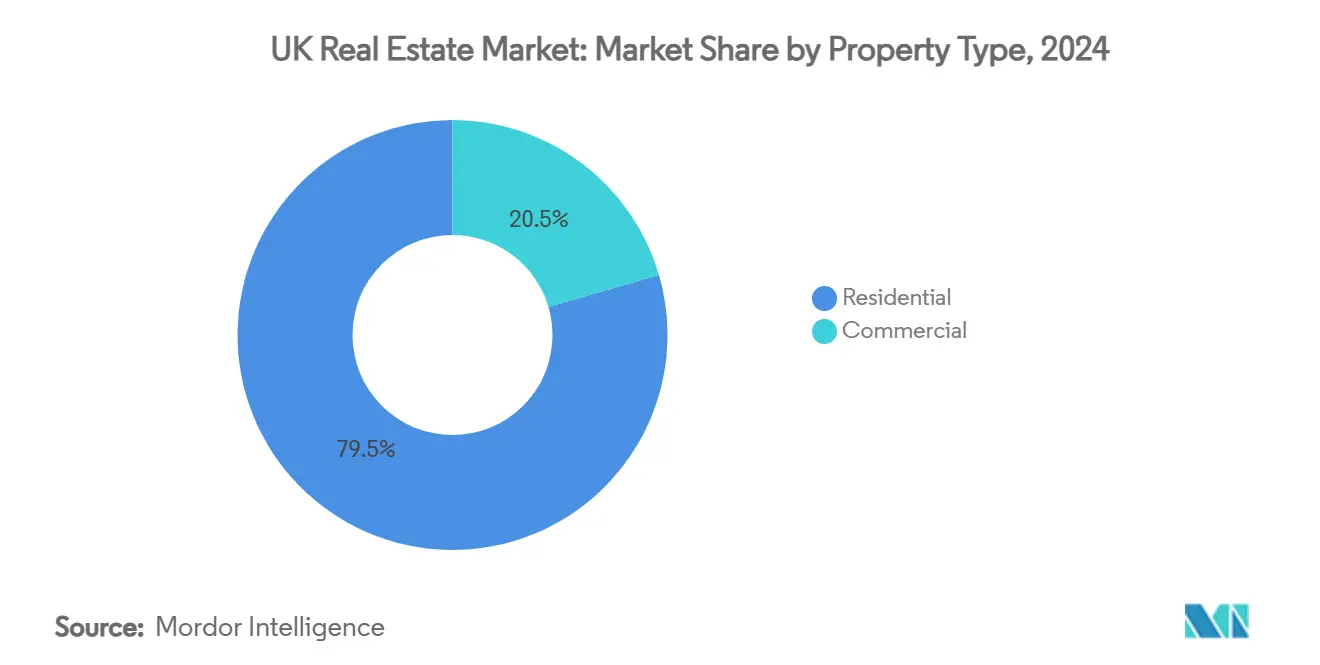

- Par type de propriété, le résidentiel menait avec 79,5 % de part de revenus du marché immobilier britannique en 2024 ; la logistique devrait afficher le TCAC le plus rapide de 4,81 % jusqu'en 2030.

- Par modèle d'affaires, le segment des ventes détenait 65,2 % de part de la taille du marché immobilier britannique en 2024, tandis que les locations devraient s'étendre à un TCAC de 4,93 % durant 2025-2030.

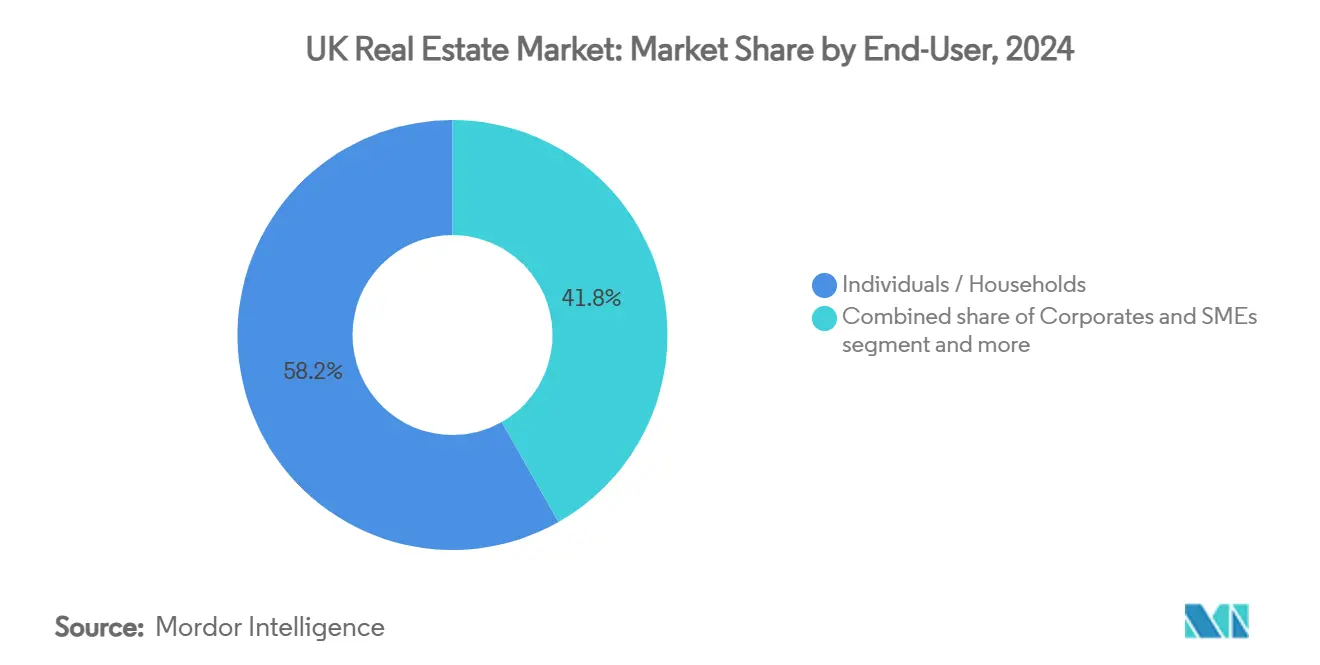

- Par utilisateur final, les particuliers et ménages représentaient 58,2 % de la part du marché immobilier britannique en 2024, et ce segment devrait croître au TCAC le plus rapide de 5,07 % jusqu'en 2030.

- Par géographie, l'Angleterre dominait avec 71,2 % de part de revenus en 2024 ; l'Écosse devrait enregistrer le TCAC le plus élevé de 5,35 % entre 2025-2030.

Tendances et insights du marché immobilier britannique

Analyse d'impact des moteurs

| Moteur | Impact (~) % sur les prévisions TCAC | Pertinence géographique | Calendrier d'impact |

|---|---|---|---|

| Forts flux de capitaux institutionnels vers la logistique, construction-location et actifs sciences de la vie | +1.2% | Angleterre centrale, Écosse émergente | Moyen terme (2-4 ans) |

| Initiatives gouvernementales de logement et réformes de planification | +0.9% | National, zones de forte demande | Long terme (≥4 ans) |

| Commerce électronique et nearshoring stimulant la demande industrielle et d'entreposage | +0.8% | Hubs logistiques | Moyen terme (2-4 ans) |

| Régénération urbaine et développements à usage mixte | +0.6% | Londres, Manchester, Birmingham | Long terme (≥4 ans) |

| Mandats de durabilité orientant les capitaux vers les actifs verts | +0.5% | National, focus Londres | Moyen terme (2-4 ans) |

| Cadres juridiques et financiers stables | +0.4% | National | Court terme (≤2 ans) |

| Source: Mordor Intelligence | |||

Les forts flux de capitaux institutionnels transforment la dynamique construction-location

La construction-location a attiré 1,5 milliard USD durant le T2 2024, dont 77 % ciblaient les logements unifamiliaux. Nest, Legal & General et PGGM ont engagé 1,25 milliard USD dans des programmes net zéro, ajoutant de l'envergure à un pipeline de 115 000 logements achevés. Les temps de location médians sont tombés à 24 jours, signalant une sous-offre. Le partenariat de 925 millions USD de Blackstone avec Vistry confirme l'appétit soutenu, notamment dans le sud-est.

Les réformes gouvernementales de planification accélèrent le pipeline de livraison de logements

La Loi de nivellement et régénération 2023 a introduit les avis de commencement et des périodes d'application plus longues, tandis qu'une présomption de friches industrielles pourrait produire 11 500 logements londoniens annuellement. Plus de 100 propositions de nouvelles villes, chacune dépassant 10 000 habitations, attendent l'approbation, et les Politiques nationales de gestion du développement visent à simplifier le financement des infrastructures. Taylor Wimpey prévoit jusqu'à 10 000 achèvements en 2024, citant des approbations plus rapides.

L'expansion du commerce électronique stimule la demande immobilière logistique

L'achat de 250 millions USD par Blackstone de 18 actifs de dernier kilomètre souligne la conviction en logistique. Les loyers d'entreposage ont augmenté de 1,1 % au T1 2025, et 6,3 millions de pieds carrés ont été loués malgré une absorption plus faible des grandes unités. Des démarrages limités de nouveaux projets-en baisse de 57 %-resserrent l'offre, soutenant une croissance locative principale près de 4 % en 2025. La logistique a attiré 10,25 milliards USD d'investissement en 2024, éclipsant les bureaux pour la première fois.

Les projets de régénération urbaine redéfinissent les propositions de valeur des centres-villes

Le programme Smithfield de Birmingham de 2,38 milliards USD livrera 3 000 logements plus des bureaux et commerces sur 15 ans. Canary Wharf convertira l'ancienne tour HSBC à un coût de 500 millions à 1 milliard USD en actif à usage mixte. Le Viadux 2 de Manchester, soutenu par 1,18 milliard USD de prêts immobiliers, illustre l'offre résidentielle verticale croissante.

Analyse d'impact des contraintes

| Contrainte | Impact (~) % sur les prévisions TCAC | Pertinence géographique | Calendrier d'impact |

|---|---|---|---|

| Hausse des taux d'intérêt freinant l'accessibilité | -0.8% | National, primo-accédants | Court terme (≤2 ans) |

| Retards de planification prolongeant les pipelines de développement | -0.6% | Angleterre, Londres aigu | Moyen terme (2-4 ans) |

| Inflation de construction et pénuries de matériaux | -0.5% | National | Court terme (≤2 ans) |

| Incertitude politique post-Brexit impactant la confiance des investisseurs | -0.3% | National, investisseurs UE | Long terme (≥4 ans) |

| Source: Mordor Intelligence | |||

La volatilité des taux d'intérêt contraint l'accessibilité hypothécaire

Le taux de base de la Banque d'Angleterre à 4,5 % maintient les prêts hypothécaires fixes à deux ans près de 5,0 %, toujours au-dessus des pics de 2023. Les prêts d'investissement locatif devraient se contracter à 11,3 milliards USD en 2025, et les primo-accédants ne forment que 27 % des ventes privées. UK Finance prévoit cependant que les prêts globaux atteignent 325 milliards USD en 2025, signalant une reprise graduelle[2]Bank of England, "Monetary Policy Report - February 2025," Bank of England, bankofengland.co.uk.

L'inflation des coûts de construction presse les marges de développement

En 2024, 4 208 entreprises de construction sont devenues insolvables, reflétant le stress de trésorerie et les coûts d'intrants plus élevés. Les écarts de main-d'œuvre liés au Brexit et les prélèvements de conformité sécurité ajoutent aux dépenses, pourtant 48 % des dirigeants du secteur anticipent une croissance de production en 2025. Le pipeline d'infrastructure gouvernemental de 969 milliards USD et le plan de centre de données IA de 12,5 milliards USD de Blackstone soulignent le flux de projets continu.

Analyse segmentaire

Par type de propriété : La dominance résidentielle stimule l'expansion du marché

Le résidentiel représentait une part de 79,5 % du marché immobilier britannique en 2024, soutenant la croissance globale. Le segment bénéficie d'un TCAC prévu de 4,81 %, propulsé par un engagement de 1,5 million de logements et des objectifs annuels obligatoires de 370 000 unités. La taille du marché immobilier britannique pour les actifs résidentiels devrait s'élargir car les appartements livrent de la densité dans les cœurs urbains tandis que les maisons unifamiliales attirent les familles vers les ceintures de banlieue. Le stock de construction-location ajoute de l'envergure et offre aux investisseurs des rendements stables.

La logistique mène les sous-secteurs commerciaux alors que la pénétration du commerce électronique augmente, tandis que les bureaux font face aux ajustements du travail hybride avec l'espace de qualité secondaire enregistrant une chute de 34,2 % dans l'absorption. Les entrepôts de détail surperforment les unités de rue avec des rendements attendus de 8,9 % en 2025, et la vacance industrielle reste gérable à 7,6 %. Des promoteurs comme Berkeley pivotent vers les actifs locatifs, illustrant un pivot de capital au sein du secteur immobilier britannique.

Par modèle d'affaires : Les transactions de vente mènent malgré la croissance locative

Les transactions de vente détenaient 65,2 % de la part du marché immobilier britannique en 2024 et portent les perspectives de TCAC les plus élevées de 4,93 % alors que l'accessibilité hypothécaire s'améliore. L'augmentation de 36,7 % des taux de réservation de Barratt après l'intégration de Redrow signale une confiance croissante des consommateurs. Les incitations gouvernementales pour les primo-accédants et un biais culturel vers la propriété soutiennent la demande.

Les transactions locatives continuent de s'institutionnaliser à travers des véhicules de construction-location à grande échelle. Les changements réglementaires, comme le projet de loi sur les droits des locataires à venir, favorisent les propriétaires professionnels en ajoutant des protections locataires. La taille du marché immobilier britannique attribuée aux locations devrait s'étendre alors que les investisseurs mondiaux forment des joint-ventures dépassant 875 millions USD pour acquérir des actifs industriels et résidentiels multi-locations[3]UK Finance, "Mortgage Market Forecasts 2025," UK Finance, ukfinance.org.uk.

Par utilisateur final : Les ménages individuels stimulent les fondamentaux de demande

Les particuliers et ménages comprenaient 58,2 % du marché en 2024 et devraient croître à un TCAC de 5,07 %, le plus rapide parmi les utilisateurs finaux. Des prêts hypothécaires à taux fixe plus bas et une liste d'attente de logement social de 1,3 million de ménages intensifient la demande. Le marché immobilier britannique continue d'attirer les jeunes familles, renforçant une absorption stable dans les segments de vente et de location.

Les occupants corporatifs tempèrent la demande de bureaux mais stimulent l'absorption logistique au milieu de la re-conception de la chaîne d'approvisionnement. Les acteurs gouvernementaux et institutionnels façonnent la direction du pipeline à travers les politiques de planification et les dispositions foncières. Les acheteurs internationaux, incluant le fonds souverain norvégien, ont investi 0,71 milliard USD pour une participation à Covent Garden, montrant un engagement à long terme envers les actifs de premier plan.

Note: Parts de segment de tous les segments individuels disponibles à l'achat du rapport

Analyse géographique

L'Angleterre a généré 71,2 % des revenus de 2024, égal à environ 500,1 milliards USD de la taille du marché immobilier britannique. Londres ancre les flux de capitaux internationaux, pourtant un déséquilibre d'offre aigu-8 450 débuts de logement contre un objectif de 80 000 unités-resserre l'accessibilité. Les politiques de friches industrielles visent à ajouter 11 500 logements londoniens chaque année, tandis que le Smithfield de Birmingham de 2,38 milliards USD et le pipeline de tours de Manchester reflètent la croissance hors de la capitale. Les rendements de détail dans les villes anglaises clés dépassent les bureaux, qui s'adaptent à l'occupation hybride.

L'Écosse est la géographie à croissance la plus rapide avec un TCAC projeté de 5,35 % jusqu'en 2030. Les attentes de prix positives sont revenues début 2025, et la demande locative dépasse l'offre, stimulant l'inflation locative. Les ratios prix-bénéfices plus bas relatifs à l'Angleterre attirent tant les investisseurs domestiques qu'étrangers. Les fonds institutionnels ciblent la construction-location à Glasgow et Édimbourg, tirant parti des prix fonciers favorables et des cadres de planification soutenants[4]Royal Institution of Chartered Surveyors, "UK Residential Market Survey: April 2025," RICS, rics.org.

Le Pays de Galles et l'Irlande du Nord contribuent à des parts plus petites mais bénéficient d'initiatives de régénération et de dynamiques transfrontalières uniques. La proximité des hubs économiques anglais soutient les constructions résidentielles galloises, tandis que l'Irlande du Nord tire parti de cadres juridiques distincts pour attirer les investisseurs logistiques. Les deux régions sont bien placées pour bénéficier des objectifs nationaux de logement et des dépenses d'infrastructure, élargissant l'empreinte du marché immobilier britannique.

Paysage concurrentiel

Le marché immobilier britannique est modérément concentré. L'acquisition de Redrow par Barratt de 3,13 milliards USD crée une capacité de 23 000 unités annuelles et démontre un comportement de recherche d'échelle. L'Autorité de la concurrence et des marchés examine le partage d'informations parmi les constructeurs, mais les preuves actuelles pointent vers une rivalité intense plutôt qu'une dominance. Les promoteurs avec une expertise de planification plus rapide et une force de bilan capturent des parts de marché dans le marché immobilier britannique.

Les pivots stratégiques se concentrent sur les modèles locatifs légers en actifs et la technologie. Le plan ' 2035 ' de Berkeley réserve les flux de trésorerie libres aux plateformes locatives, et Persimmon aligne les conceptions de nouvelles constructions avec les réformes de planification. Les solutions IA comme ' Hank ' de JLL optimisent l'usage énergétique, tandis que l'outil ' Extract ' du gouvernement devrait numériser les documents de planification d'ici 2026, réduisant les cycles d'approbation. Les efficacités basées sur les données créent un avantage concurrentiel à travers le secteur immobilier britannique.

Le capital international approfondit la concurrence. Blackstone a ajouté 250 millions USD d'entrepôts de dernier kilomètre et s'associe avec les constructeurs domestiques pour la livraison construction-location. Legal & General est sorti de CALA pour 1,69 milliard USD pour se recentrer sur les stratégies immobilières centrées sur les rentes, et l'offre de 0,69 milliard USD de SEGRO pour Tritax EuroBox renforce son réseau logistique paneuropéen. Les acteurs qui mélangent insight domestique et financement mondial sécurisent une place dans les niches de haute croissance du marché immobilier britannique.

Leaders du secteur immobilier britannique

-

Barratt Redrow plc

-

Taylor Wimpey plc.

-

Persimmon plc.

-

Berkeley Group

-

The British Land Company PLC.

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Développements récents du secteur

- Juin 2025 : Le groupe australien Macquarie a acquis des participations dans plusieurs aéroports britanniques, signalant la confiance dans l'immobilier lié aux transports.

- Juin 2025 : Le gouvernement a lancé l'outil IA ' Extract ' pour numériser les documents de planification, avec un déploiement national d'ici le printemps 2026 Bureau du Premier ministre.

- Mars 2025 : Le fonds souverain norvégien a investi 0,71 milliard USD pour un intérêt de 25 % dans Covent Garden, évaluant l'actif à 3,38 milliards USD.

- Mars 2025 : Le livre blanc Commonhold a positionné le commonhold comme le régime de propriété par défaut pour les nouveaux appartements, avec un projet de loi attendu en 2025 Ministère du logement, des communautés et du gouvernement local.

Portée du rapport sur le marché immobilier britannique

Les services immobiliers signifient fournir un service concernant l'achat, la vente, le bail, la location ou l'évaluation de biens immobiliers.

Le rapport fournit une analyse de contexte complète du marché des services immobiliers britanniques, couvrant les tendances actuelles du marché, les contraintes, les mises à jour technologiques et des informations détaillées sur divers segments et le paysage concurrentiel de l'industrie. De plus, l'impact du COVID-19 a été incorporé et considéré durant l'étude.

Le marché des services immobiliers britanniques est segmenté par type de propriété (résidentiel, commercial et autres types de propriétés) et service (gestion immobilière, services d'évaluation et autres services). Le rapport offre la taille du marché et les prévisions en valeur (USD) pour tous les segments ci-dessus.

| Résidentiel | Appartements et condominiums |

| Villas et maisons individuelles | |

| Commercial | Bureau |

| Commerce de détail | |

| Logistique | |

| Autres (immobilier industriel, immobilier hôtelier, etc.) |

| Ventes |

| Location |

| Particuliers / Ménages |

| Entreprises et PME |

| Autres |

| Angleterre | Londres |

| Reste de l'Angleterre | |

| Écosse | |

| Pays de Galles | |

| Irlande du Nord |

| Par type de propriété | Résidentiel | Appartements et condominiums |

| Villas et maisons individuelles | ||

| Commercial | Bureau | |

| Commerce de détail | ||

| Logistique | ||

| Autres (immobilier industriel, immobilier hôtelier, etc.) | ||

| Par modèle d'affaires | Ventes | |

| Location | ||

| Par utilisateur final | Particuliers / Ménages | |

| Entreprises et PME | ||

| Autres | ||

| Par pays | Angleterre | Londres |

| Reste de l'Angleterre | ||

| Écosse | ||

| Pays de Galles | ||

| Irlande du Nord | ||

Questions clés répondues dans le rapport

Quelle est la valeur actuelle du marché immobilier britannique ?

Le marché est évalué à 732,24 milliards USD en 2025 et devrait atteindre 901,81 milliards USD d'ici 2030.

Quel type de propriété détient la plus grande part ?

Les actifs résidentiels représentent 79,5 % des revenus du marché en 2024, en faisant le type de propriété dominant.

Pourquoi l'Écosse est-elle la région à croissance la plus rapide ?

L'Écosse offre des ratios prix-bénéfices plus bas, améliorant l'accessibilité, et a un TCAC prévu de 5,35 % jusqu'en 2030, attirant tant les investisseurs domestiques qu'étrangers.

Comment les réformes de planification impactent-elles l'offre ?

Les avis de commencement obligatoires, la présomption de friches industrielles et les initiatives de nouvelles villes visent à rationaliser les approbations et ajouter une capacité résidentielle significative à l'échelle nationale.

Quel rôle joue le capital institutionnel dans les locations ?

Les projets de construction-location ont sécurisé 1,5 milliard USD au T2 2024, indiquant un fort appétit pour le logement locatif géré professionnellement et des rendements stables à long terme.

Comment la technologie influence-t-elle le secteur ?

Les outils IA comme la solution ' Extract ' du gouvernement et ' Hank ' de JLL améliorent l'efficacité de planification et la performance énergétique des bâtiments, fournissant des avantages concurrentiels aux adopteurs précoces.

Dernière mise à jour de la page le: