Taille et part du marché immobilier résidentiel

Analyse du marché immobilier résidentiel par Mordor Intelligence

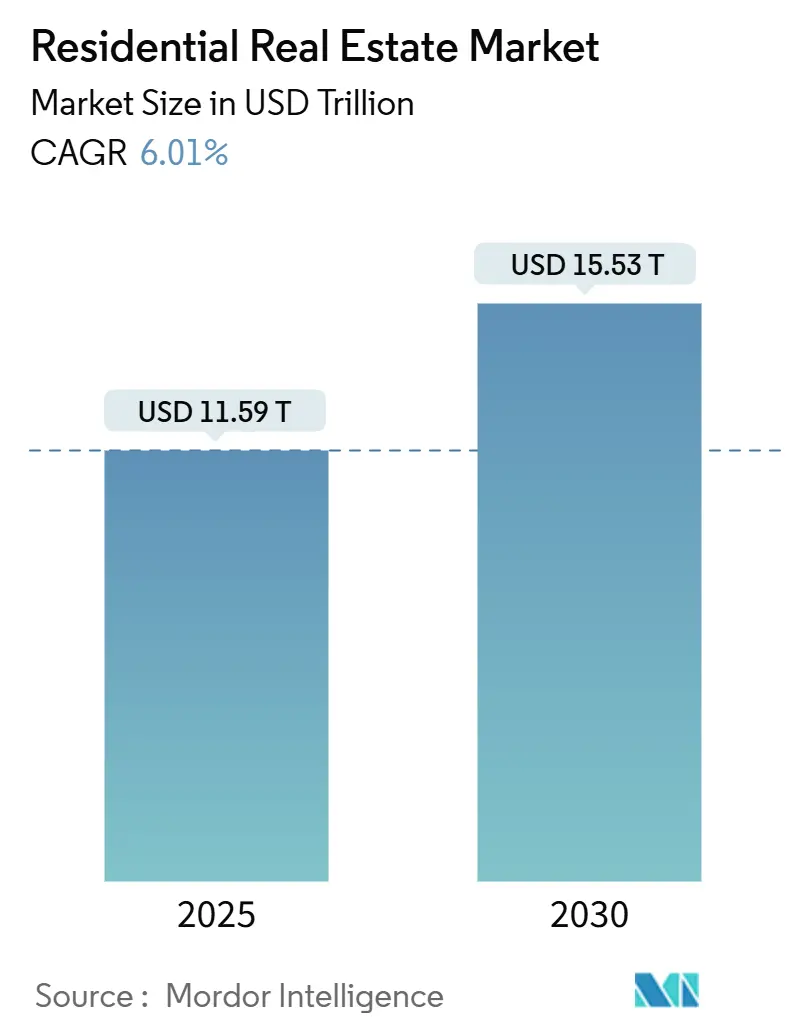

Le marché immobilier résidentiel mondial était évalué à 11,59 billions USD en 2025 et devrait atteindre 15,53 billions USD d'ici 2030, s'étendant à un TCAC de 6,01 %. Les changements démographiques, les pénuries persistantes d'offre et les nouveaux capitaux institutionnels élargissent le bassin adressable d'acheteurs et de locataires. La migration de richesse vers les centres fiscalement avantageux, l'augmentation de la relocalisation liée au climat et les mandats plus stricts d'efficacité énergétique renforcent davantage la demande sous-jacente. En même temps, les pénuries de main-d'œuvre et l'inflation des coûts des matériaux ralentissent les pipelines de nouvelles constructions, amplifiant la prime sur l'inventaire disponible. Les plateformes numériques qui permettent la propriété fractionnée et la location rationalisée ajoutent de la liquidité et aident les investisseurs mondiaux à participer aux actifs résidentiels.

Principales conclusions du rapport

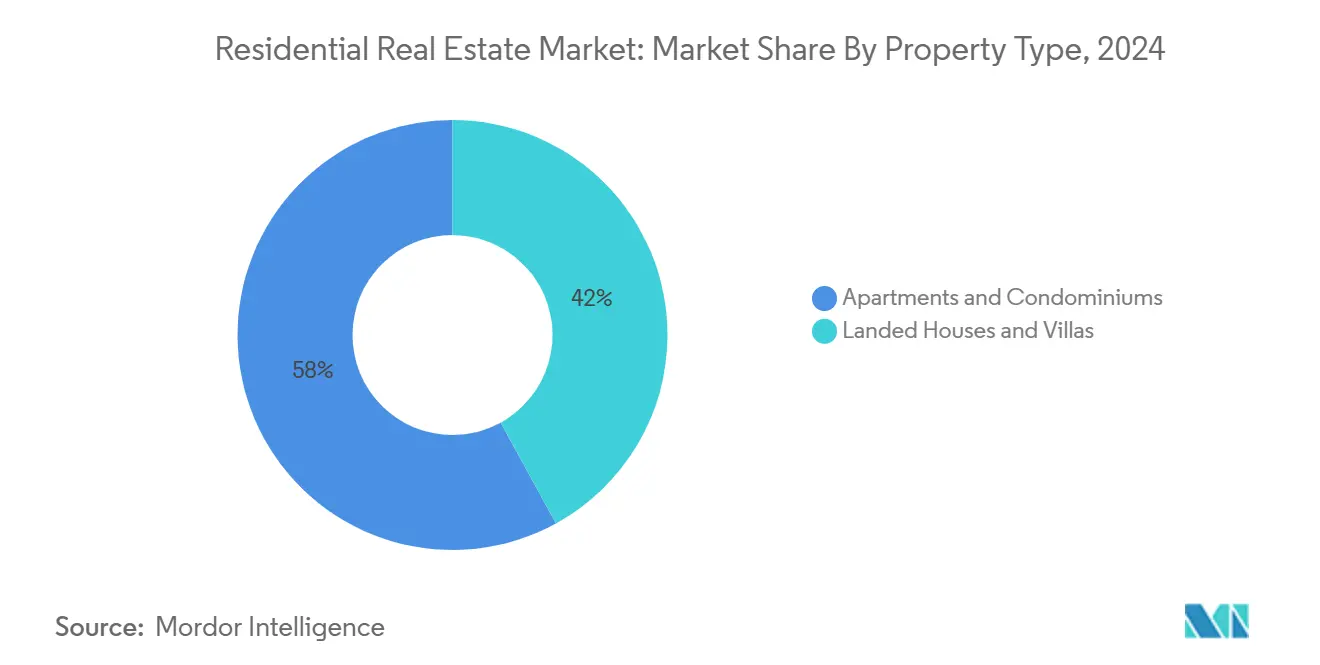

• Par type de propriété, les appartements et copropriétés ont mené avec 58 % de part de revenus en 2024 ; les villas et maisons individuelles devraient s'étendre à un TCAC de 6,19 % jusqu'en 2030.

• Par gamme de prix, le segment marché intermédiaire a capturé 45 % de la taille du marché immobilier résidentiel mondial en 2024, tandis que le niveau luxe progresse à un TCAC de 6,26 % jusqu'en 2030.

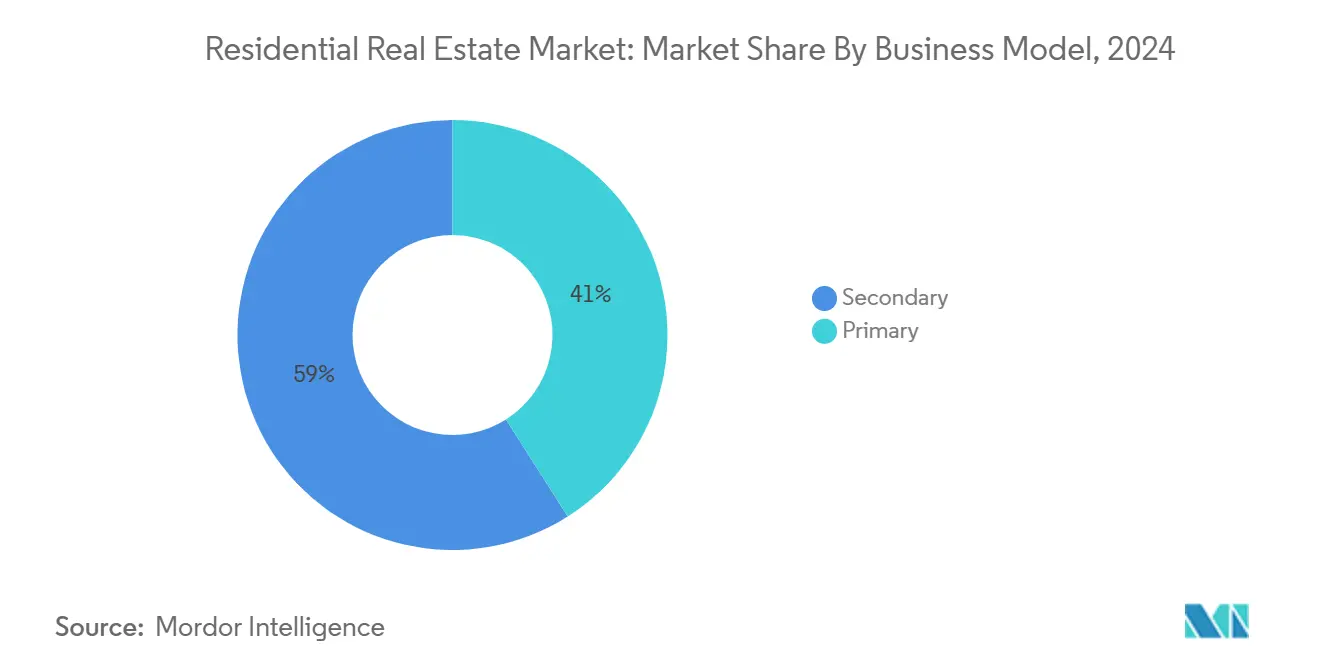

• Par modèle d'affaires, les transactions secondaires ont représenté 59 % de part du marché immobilier résidentiel mondial en 2024, tandis que le développement primaire de nouvelles constructions devrait croître à un TCAC de 6,61 %.

• Par mode de vente, les ventes en propriété ont détenu 61 % de part en 2024 ; les solutions de location devraient augmenter à un TCAC de 6,79 % jusqu'en 2030.

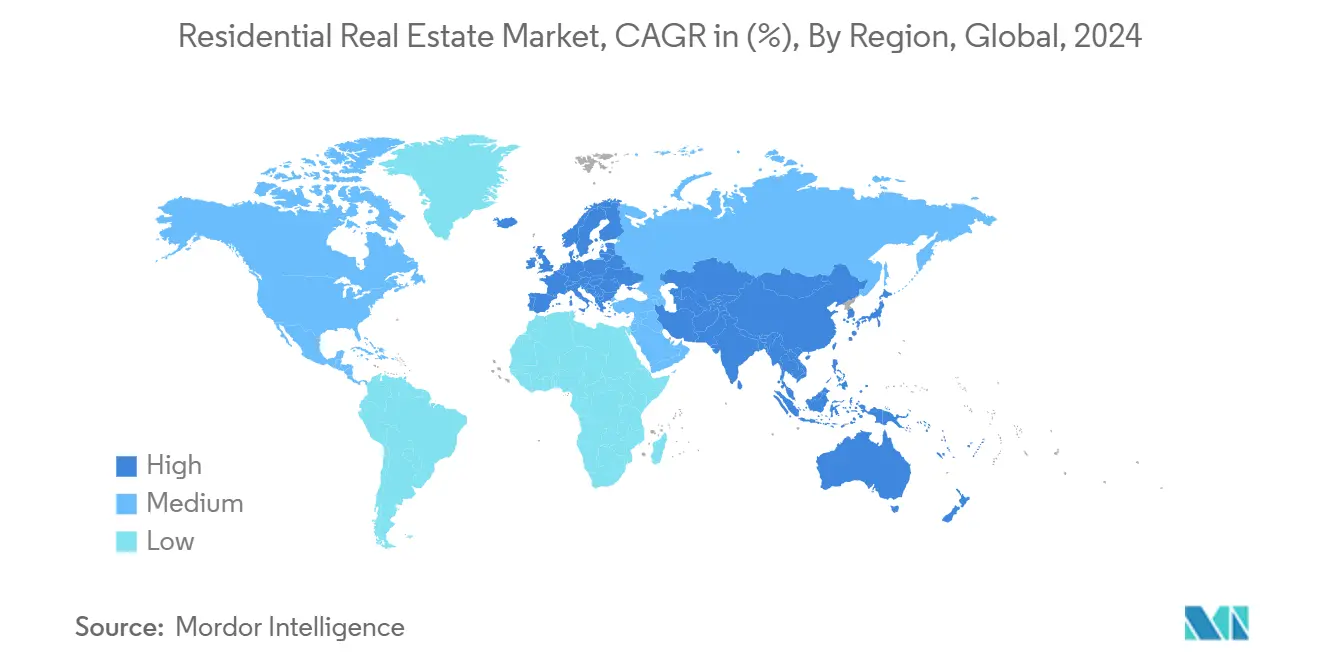

• Par géographie, l'Asie-Pacifique a dominé avec 33,10 % de la part du marché immobilier résidentiel mondial en 2024 et montre le TCAC régional le plus rapide à 6,91 % jusqu'en 2030.

Tendances et perspectives du marché immobilier résidentiel mondial

Analyse d'impact des moteurs

| Moteur | % Impact sur prévision TCAC | Pertinence géographique | Chronologie d'impact |

|---|---|---|---|

| Urbanisation rapide et expansion de la classe moyenne | +1.2% | Mondiale, avec impact le plus élevé en Asie-Pacifique et Amérique du Sud | Long terme (≥ 4 ans) |

| Afflux de capitaux institutionnels BTR et SFR | +0.8% | Amérique du Nord et Europe, s'étendant à l'Asie-Pacifique | Moyen terme (2-4 ans) |

| Migration de richesse et demande de résidence secondaire dans centres fiscalement avantageux | +0.6% | EAU, Suisse, Portugal, Singapour | Court terme (≤ 2 ans) |

| Mandats net-zéro stimulant la prime de rénovation verte | +0.4% | Europe et Amérique du Nord, émergent en Asie-Pacifique | Long terme (≥ 4 ans) |

| Migration liée au risque climatique remodelant pipelines de logement | +0.3% | Régions côtières mondiales, expansion Sun Belt US | Long terme (≥ 4 ans) |

| Propriété fractionnée basée sur blockchain | +0.2% | EAU, Europe, marchés US sélectionnés | Moyen terme (2-4 ans) |

| Source: Mordor Intelligence | |||

Urbanisation rapide et expansion de la classe moyenne

Les villes émergentes continuent d'ajouter des résidents à des taux qui dépassent les moyennes historiques. Chaque nouveau migrant urbain crée des effets multiplicateurs sur la formation de ménages, avec des estimations suggérant qu'une arrivée stimule finalement la demande pour 1,3 unités de logement par des gains d'emploi indirects. Dubaï illustre le modèle : la population a dépassé 3,8 millions en 2024 et une croissance des prix d'appartements de 20 % en glissement annuel a suivi[1]Banque mondiale, ' Perspectives économiques mondiales juin 2025 ', Banque mondiale, worldbank.org. Une pression similaire est évidente à travers l'Amérique latine où la croissance du PIB rebondit, élevant les revenus disponibles et l'éligibilité hypothécaire. En Asie-Pacifique, les développements verticaux restent la réponse la plus pratique à la rareté des terres, renforçant la demande soutenue pour les copropriétés. Les retards d'offre sont donc structurels plutôt que cycliques, étayant la résilience des prix à long terme.

Afflux de capitaux institutionnels BTR et SFR

Alors que les rendements conventionnels de bureaux et de commerce de détail se compriment, les grands gestionnaires d'actifs pivotent vers les stratégies résidentielles. Un achat de portefeuille de 2,1 milliards USD par KKR couvrant 18 communautés multifamiliales de classe A a signalé la confiance dans les flux de trésorerie stables des villes de la ceinture du soleil[2]KKR & Co. Inc., ' KKR acquiert un portefeuille multifamilial de 18 propriétés pour 2,1 milliards USD ', Communiqué de presse Relations investisseurs, kkr.com. Les plateformes de construction-pour-location commandent maintenant des loyers mensuels moyens de 2 181 USD et continuent de répondre à une pénurie estimée de 3,9 millions d'unités aux États-Unis. L'Europe reflète le changement : les actifs résidentiels ont capturé 27 % de l'investissement immobilier total par valeur en 2024, contre 20 % trois ans plus tôt. Les offres institutionnelles compriment les rendements mais augmentent le stock géré professionnellement, améliorant l'expérience locataire et la liquidité.

Migration de richesse et demande de résidence secondaire dans centres fiscalement avantageux

142 000 millionnaires projetés se relocaliseront en 2025, menés par les afflux vers les EAU, Singapour et le Portugal. Les arrivées concentrées stimulent les prix immobiliers de prestige - les maisons de luxe de Dubaï ont grimpé de 15 % en 2024 tandis que les unités de milieu de gamme ont progressé de 17 %, un effet d'ondulation de la capacité de dépense accrue. Les investisseuses, destinées à contrôler 34 billions USD d'ici 2030, sont une force émergente dans ces achats, priorisant souvent les juridictions sûres et les normes ESG élevées. La demande secondaire suit alors que le personnel du secteur des services cherche un logement à proximité, resserrant l'offre locale même dans les segments de revenus moyens.

Mandats net-zéro stimulant la prime de rénovation verte

Les villes intègrent la décarbonisation dans les codes du bâtiment. Boston exige que toutes les nouvelles structures de plus de 20 000 pieds carrés atteignent les émissions net-zéro à partir de 2025, tandis que New York supprimera progressivement les équipements à combustibles fossiles dans les constructions de faible hauteur d'ici 2026[3]Agence de planification et développement de Boston, ' Mise à jour du zonage des bâtiments carbone net zéro 2025 ', BPDA, bostonplans.org. Les développeurs incorporant des systèmes CVC haute efficacité et des énergies renouvelables récupèrent les coûts supplémentaires via des loyers premium et une vacance plus faible. La surveillance des investisseurs se resserre aussi : 80 % du portefeuille multifamilial de Veris Residential détient maintenant une certification verte et l'entreprise cible 50 % de réductions des émissions de portée 1 et 2. Les propriétés manquant de certification risquent une obsolescence accélérée.

Analyse d'impact des contraintes

| Contrainte | % Impact sur prévision TCAC | Pertinence géographique | Chronologie d'impact |

|---|---|---|---|

| Crise mondiale d'abordabilité du logement | -1.8% | Mondiale, plus sévère dans marchés développés | Court terme (≤ 2 ans) |

| Hausses des taux directeurs et normes de crédit plus strictes | -1.1% | Amérique du Nord et Europe, se propageant mondialement | Moyen terme (2-4 ans) |

| Pénuries de main-d'œuvre de construction et volatilité coûts matériaux | -0.7% | Mondiale, aiguë en Amérique du Nord et Europe | Long terme (≥ 4 ans) |

| Traînée de vacance du travail hybride dans centres urbains | -0.4% | Zones métropolitaines majeures mondiales | Moyen terme (2-4 ans) |

| Source: Mordor Intelligence | |||

Crise mondiale d'abordabilité du logement

À Sydney, les valeurs médianes des maisons ont atteint 1,3 million AUD en 2024, poussant les ratios prix-revenus à 16,4 et ne laissant que 10 % des annonces abordables pour les revenus médians. Le Canada fait face à un stress similaire alors que la délinquance hypothécaire a grimpé à 0,20 % nationalement, doublant à Toronto. Les États-Unis font toujours face à un déficit allant jusqu'à 3,8 millions de maisons ; 45 % des locataires dépensent plus de 30 % de leurs revenus pour le logement[4]Maison Blanche, ' Rapport de progrès du plan d'action d'approvisionnement en logement 2024 ', La Maison Blanche, whitehouse.gov. La pression politique pour l'offre subventionnée monte donc, pourtant les approbations accélérées suivent rarement le rythme de la demande, plafonnant l'absorption dans les tranches d'entrée de gamme.

Hausses des taux directeurs et normes de crédit plus strictes

Bien que la Banque du Canada ait réduit son taux directeur à 3,25 % en 2024, les renouvellements hypothécaires restent plus de 200 points de base au-dessus des plus bas de 2021, pressant les flux de trésorerie des ménages[5]Banque du Canada, ' Rapport de politique monétaire T4 2024 ', Banque du Canada, bankofcanada.ca. Les prix de la zone euro ont pivoté d'une croissance de 7 % en 2022 à un déclin de 1 % en 2023 alors que les coûts de financement ont grimpé. Les taux hypothécaires américains au-dessus de 6 % ont poussé de nombreux acheteurs prospectifs vers les locations et ont pesé sur les acquisitions institutionnelles en vrac. Les banques resserrent les seuils prêt-valeur, laissant les propriétaires très endettés vulnérables à l'équité négative, particulièrement où les prix de l'ère 2021 ont reculé.

Analyse de segment

Par type de propriété : les copropriétés commandent la part tandis que les villas dépassent sur la croissance

Les appartements et copropriétés ont contrôlé 58 % des revenus du marché immobilier résidentiel mondial en 2024, soutenus par la densité urbaine et l'abordabilité relative aux maisons basées sur terrain. La demande est plus forte dans les capitales d'Asie-Pacifique où les contraintes foncières forcent des solutions verticales et où les expansions de transport rapide élèvent les valeurs de copropriétés. Les corridors de grande hauteur de prestige de Dubaï montrent les volumes de transactions en hausse même alors que les prix des villas s'apprécient plus rapidement, soulignant la liquidité du segment.

La catégorie villa et maison individuelle devrait croître à un TCAC de 6,19 % jusqu'en 2030. La migration de richesse, la flexibilité du travail à distance et les préférences de style de vie post-pandémique poussent les acheteurs vers de plus grandes parcelles hors des centres congestionnés. Les investisseurs institutionnels assemblent aussi des portefeuilles de location unifamiliale à travers le Royaume-Uni et les États-Unis, capitalisant sur les constructions écoénergétiques qui rapportent des loyers premium. La construction préfabriquée a réduit les temps de construction jusqu'à 50 %, permettant à l'offre de répondre plus agilement. En conséquence, la taille du marché immobilier résidentiel mondial attachée aux formats fonciers devrait s'étendre plus rapidement que les moyennes historiques.

Par gamme de prix : l'ampleur du marché intermédiaire rencontre l'accélération du luxe

La tranche marché intermédiaire a capturé 45 % des dépenses de 2024, reflétant le volume pur des ménages gagnant près des salaires médians. Les incitations gouvernementales telles que l'hypothèque assurée de 30 ans du Canada pour les premiers acheteurs soutiennent ce niveau. Les projets institutionnels de construction-pour-location ciblent souvent cette tranche d'abordabilité, étant donné son occupation résiliente et ses flux de trésorerie prévisibles.

Le stock de luxe, qui inclut les actifs super-premium au-dessus de 10 millions USD, est positionné pour un TCAC de 6,26 %. Dubaï a mené le monde dans les transactions de 10 millions USD et plus pendant 2024, tandis que le Portugal côtier et la Suisse alpine ont affiché des gains de prix à deux chiffres. Les schémas de copropriété tokenisée élargissent la base d'acheteurs et pourraient élever la part du marché immobilier résidentiel mondial des actifs de luxe pendant l'horizon de prévision. L'offre limitée de trophées et la valeur de marque des destinations de prestige étayent une hausse supplémentaire.

Par modèle d'affaires : liquidité secondaire vs croissance primaire

Les transactions secondaires ont représenté 59 % du chiffre d'affaires en 2024, bénéficiant des inventaires matures et de fermetures plus rapides. Dans des marchés tels que l'Allemagne, la rigueur réglementaire et les obligations de performance énergétique rendent la rénovation du stock existant plus attrayante que naviguer les approbations pour de nouvelles constructions.

Le développement primaire devrait cependant croître 6,61 % annuellement alors que les pénuries forcent les gouvernements à accélérer les permis. Dream Finders Homes a enregistré une hausse de 40 % dans les livraisons d'unités au T4-2024 et a rapporté 1,5 milliard USD de revenus trimestriels. L'Australie a alloué 54 millions USD pour accélérer les méthodes modulaires, signalant l'engagement politique envers le nouveau stock. L'élévation résultante des complétions élargit la taille du marché immobilier résidentiel mondial pour les produits fraîchement construits, aidant à réduire les déséquilibres.

Par mode de vente : la dominance de propriété cède la place à l'élan de location

Les ventes de maisons constituaient encore 61 % de la valeur du marché de 2024, renforcées par les préférences culturelles et les avantages fiscaux. Pourtant, les coûts hypothécaires élevés érodent l'abordabilité, poussant de nombreux ménages vers la location à long terme. L'Europe prévoit que les loyers résidentiels moyens grimperont de 3,2 % annuellement jusqu'en 2029, dépassant l'inflation globale. Mid-America Apartment Communities a maintenu l'occupation au-dessus de 95 % et la délinquance près de 0,3 %, illustrant la stabilité des locations professionnelles.

Les plateformes institutionnelles affinent l'expérience locataire avec la vérification de bail par IA, la maintenance activée IoT et la tarification dynamique. Ces efficacités réduisent les coûts d'exploitation jusqu'à 25 %. Par conséquent, la croissance de location à un TCAC de 6,79 % est destinée à grignoter la part de propriété, remodelant les décisions consommateur au sein du marché immobilier résidentiel mondial.

Analyse géographique

L'Asie-Pacifique a représenté 33,10 % des revenus du marché immobilier résidentiel mondial en 2024 et devrait s'étendre à un TCAC de 6,91 % jusqu'en 2030. Le soutien politique de la Chine pour le logement abordable stabilise les volumes de ventes, tandis que le secteur multifamilial du Japon bénéficie de faible vacance et d'offre nouvelle limitée. L'Australie fait face à des pénuries aiguës ; les valeurs médianes de Sydney ont atteint 1,3 million AUD, provoquant un programme fédéral de 33 milliards USD qui cible 1,2 million de nouvelles maisons en cinq ans[6]Département du Trésor australien, ' Plan d'implémentation de l'Accord national du logement 2025 ', Gouvernement australien, treasury.gov.au. Les volumes de transactions ont repris à Singapour, en Corée et en Inde, aidés par l'assouplissement des restrictions frontalières et l'inscription étrangère accrue dans les centres d'éducation.

L'Amérique du Nord maintient une base importante mais lutte avec l'abordabilité et les vents contraires de financement. Les États-Unis font face à un déficit allant jusqu'à 3,8 millions d'unités, gardant 45 % des locataires surchargés par les coûts. Le véhicule Build Canada Homes du Canada a engagé plus de 25 milliards USD à la construction modulaire et vise 500 000 démarrages annuels. Les acheteurs institutionnels restent actifs ; l'acquisition de portefeuille côtier de KKR souligne la confiance dans la résilience démographique malgré la pression des taux hypothécaires.

L'Europe montre de la résilience grâce à la demande locative robuste. Les volumes d'investissement résidentiel ont augmenté de 33 % en glissement annuel à 47 milliards EUR, représentant 27 % des flux de capitaux immobiliers totaux. L'Allemagne pourrait manquer plus d'1 million d'unités d'ici 2027, avec des incitations fiscales élevant les rendements investisseurs jusqu'à 25 % par an sur les rénovations écoénergétiques. Le Royaume-Uni offre le plus haut rendement total projeté à 9,8 % annuellement, soutenu par une vacance serrée et des loyers en tendance haussière aew.com. Au Moyen-Orient, Dubaï a affiché une appréciation des prix de 20 % et une croissance locative de 19 % en 2024 sur le dos d'une croissance démographique de 6,6 %.

L'Amérique du Sud regagne de l'élan ; la croissance du PIB régional devrait s'améliorer de 2,2 % en 2024 à 2,5 % en 2025, menée par les perspectives d'expansion immobilière de 3 % de l'Argentine. Les relocalisations induites par le climat, particulièrement au Brésil et au Chili, altèrent les cartes de migration interne et encouragent les communautés planifiées à usage mixte qui intègrent la résilience dans les normes de conception.

Paysage concurrentiel

Le marché immobilier résidentiel mondial reste modérément fragmenté mais la consolidation s'accélère. Apollo a accepté d'acheter Bridge Investment Group pour 1,5 milliard USD, stimulant les actifs sous gestion à 50 milliards USD et approfondissant l'origination dans l'équité et le crédit. Rocket Companies a finalisé un achat de 1,75 milliard USD de Redfin, combinant l'origination hypothécaire avec une plateforme de recherche à fort trafic pour créer un écosystème de bout en bout. Compass, après avoir absorbé @properties et Christie's International Real Estate pour 444 millions USD, négocie pour acquérir les HomeServices of America de Berkshire Hathaway, un mouvement qui redéfinirait l'échelle de courtage aux États-Unis.

L'investissement technologique est le principal différenciateur. Le financement PropTech a atteint 3,2 milliards USD en 2024, en hausse de 18 % par rapport à l'année précédente. LeaseAI, Constructify et PropGreen ont collectivement attiré 145 millions USD pour la vérification par IA, l'optimisation de chaîne d'approvisionnement modulaire et la surveillance de performance énergétique. Les pilotes blockchain à Dubaï et au Canada illustrent le confort croissant avec la tokenisation ; T-RIZE Group seul convertit 300 millions USD de stock canadien en actions numériques. Les leaders du marché courent donc pour intégrer l'analyse de données, les visites virtuelles 3D et les flux de travail de transaction de bout en bout.

L'espace blanc d'opportunité s'ouvre dans le logement résistant au climat, la vie senior et les communautés de cohabitation orientées vers les millennials urbains. Les types de propriétés résidentielles alternatives ont généré 11,6 % de rendements annualisés au cours des cinq dernières années contre 6,2 % pour le stock traditionnel. L'intensité concurrentielle devrait augmenter alors que la poudre sèche du capital-investissement cherche des plateformes évolutives avec technologie intégrée qui peuvent livrer à la fois rendement et alignement ESG.

Leaders de l'industrie immobilière résidentielle

Brookfield Residential

Lennar Corporation

Emaar Properties

China Vanke

D.R. Horton

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Développements récents de l'industrie

- Juin 2025 : KKR a acquis un portefeuille multifamilial de 2,1 milliards USD couvrant 5 200 unités à travers 18 propriétés de classe A en Californie, Floride et Texas, renforçant sa conviction dans les métropoles à forte croissance.

- Mai 2025 : Le Parlement européen a adopté un cadre de logement coordonné pour aligner les politiques des États membres sur l'abordabilité, l'utilisation des terres et la performance énergétique.

- Avril 2025 : Compass a entamé des pourparlers avancés pour acheter les HomeServices of America de Berkshire Hathaway, créant potentiellement le plus grand courtage résidentiel américain par volume de transactions.

- Mars 2025 : Rocket Companies a complété son acquisition de 1,75 milliard USD de Redfin, prévoyant 200 millions USD de synergies annuelles d'ici 2027.

Portée du rapport du marché immobilier résidentiel mondial

L'immobilier résidentiel est une zone développée pour que les gens y vivent. Comme défini par les ordonnances de zonage locales, l'immobilier résidentiel ne peut pas être utilisé à des fins commerciales ou industrielles. Une analyse complète de l'arrière-plan du marché immobilier résidentiel, incluant l'évaluation de l'économie et la contribution des secteurs dans l'économie, aperçu du marché, estimation de la taille du marché pour les segments clés, et tendances émergentes dans les segments de marché, dynamiques du marché et tendances géographiques, et l'impact COVID-19 est incluse dans le rapport.

Le marché immobilier résidentiel est segmenté par type (appartements et copropriétés et maisons individuelles et villas) et géographie (Amérique du Nord, Europe, Asie-Pacifique, Moyen-Orient et Afrique, Amérique latine, et le reste du monde). Le rapport offre les tailles de marché et prévisions pour le marché immobilier résidentiel en valeur (USD) pour tous les segments ci-dessus.

| Appartements et copropriétés |

| Maisons individuelles et villas |

| Abordable |

| Marché intermédiaire |

| Luxe / Super-premium |

| Primaire (nouvelle construction) |

| Secondaire (revente de maison existante) |

| Ventes |

| Location |

| Amérique du Nord | États-Unis |

| Canada | |

| Mexique | |

| Amérique du Sud | Brésil |

| Argentine | |

| Chili | |

| Reste de l'Amérique du Sud | |

| Europe | Allemagne |

| Royaume-Uni | |

| France | |

| Italie | |

| Espagne | |

| Reste de l'Europe | |

| Asie-Pacifique | Chine |

| Inde | |

| Japon | |

| Corée du Sud | |

| Australie | |

| Reste de l'Asie-Pacifique | |

| Moyen-Orient et Afrique | Émirats arabes unis |

| Arabie saoudite | |

| Afrique du Sud | |

| Nigeria | |

| Reste du Moyen-Orient et Afrique |

| Par type de propriété | Appartements et copropriétés | |

| Maisons individuelles et villas | ||

| Par gamme de prix | Abordable | |

| Marché intermédiaire | ||

| Luxe / Super-premium | ||

| Par modèle d'affaires | Primaire (nouvelle construction) | |

| Secondaire (revente de maison existante) | ||

| Par mode de vente | Ventes | |

| Location | ||

| Par région | Amérique du Nord | États-Unis |

| Canada | ||

| Mexique | ||

| Amérique du Sud | Brésil | |

| Argentine | ||

| Chili | ||

| Reste de l'Amérique du Sud | ||

| Europe | Allemagne | |

| Royaume-Uni | ||

| France | ||

| Italie | ||

| Espagne | ||

| Reste de l'Europe | ||

| Asie-Pacifique | Chine | |

| Inde | ||

| Japon | ||

| Corée du Sud | ||

| Australie | ||

| Reste de l'Asie-Pacifique | ||

| Moyen-Orient et Afrique | Émirats arabes unis | |

| Arabie saoudite | ||

| Afrique du Sud | ||

| Nigeria | ||

| Reste du Moyen-Orient et Afrique | ||

Questions clés auxquelles répond le rapport

Pourquoi le capital institutionnel s'oriente-t-il vers le logement maintenant ?

Les investisseurs institutionnels se réallouent des actifs commerciaux à faible rendement vers le marché immobilier résidentiel mondial, où l'occupation stable et la croissance des loyers liée à l'inflation promettent des rendements ajustés au risque supérieurs.

Quelle région offre la croissance à court terme la plus forte ?

L'Asie-Pacifique mène avec un TCAC de 6,91 % jusqu'en 2030, soutenue par l'urbanisation, la hausse des revenus de classe moyenne et les dépenses d'infrastructure proactives enregistrées à travers la Chine, l'Inde et l'Asie du Sud-Est.

Comment les règles net-zéro affectent-elles les évaluations ?

Les propriétés qui respectent déjà les codes d'efficacité rigoureux commandent des primes de loyer et de prix, tandis que le stock non conforme fait face à des coûts de rénovation qui peuvent éroder la valeur, particulièrement en Europe et Amérique du Nord.

Les taux d'intérêt plus élevés feront-ils dérailler la demande de logement ?

Le crédit plus strict ralentit les transactions de propriété mais stimule simultanément la demande locative, soutenant la croissance globale des revenus pour le marché immobilier résidentiel mondial malgré les vents contraires.

Quelle est la gravité de la pénurie mondiale de logements ?

Les déficits varient par marché : les États-Unis manquent jusqu'à 3,8 millions d'unités, l'Allemagne pourrait manquer 1 million d'ici 2027, et l'Australie cible 1,2 million de nouvelles maisons en cinq ans, soulignant des écarts d'offre généralisés qui étayent la demande à long terme.

Dernière mise à jour de la page le: