Analyse du marché du pétrole et du gaz en Norvège

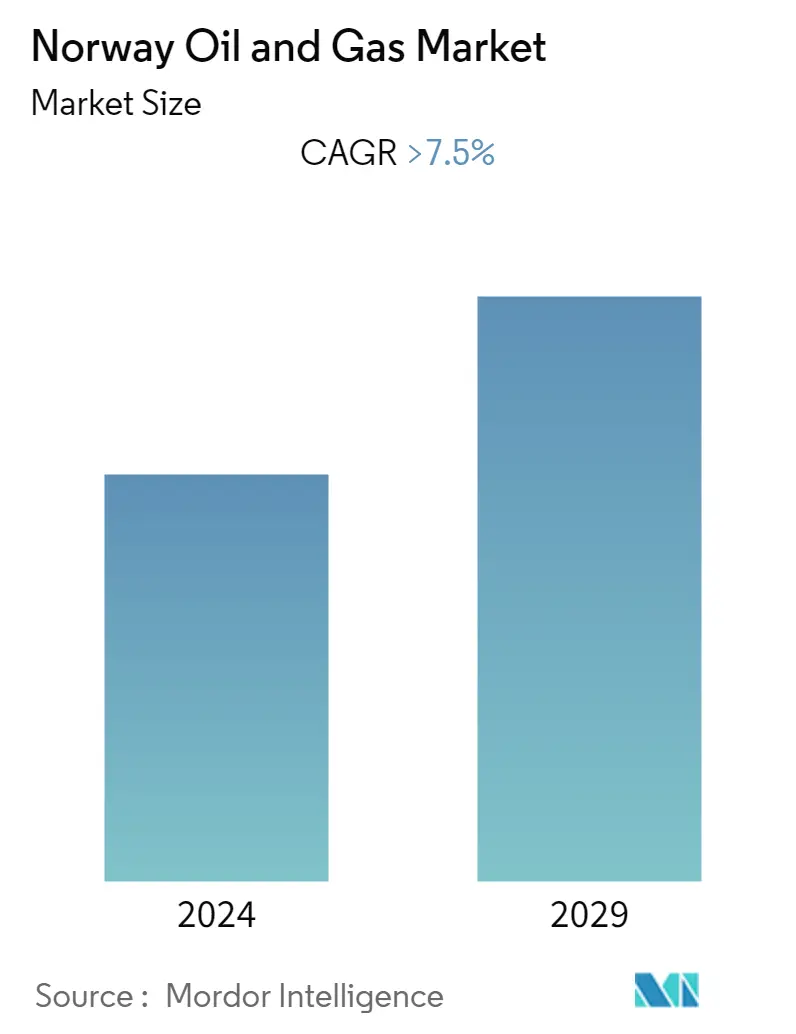

Le marché norvégien du pétrole et du gaz devrait enregistrer un TCAC de plus de 7,5 % au cours de la période de prévision 2022-2027. La pandémie de COVID-19 a eu un impact négatif sur le marché en faisant baisser la demande en 2020. Cependant, les réductions de la production pétrolière de lOPEP plus et la hausse de la demande en 2021 ont en grande partie annulé les effets de la pandémie. En outre, le conflit entre la Russie et lUkraine a exaspéré les besoins en gaz naturel norvégien en Europe. Des facteurs tels que la demande croissante de pétrole et de gaz, associés à de nouvelles découvertes en mer du Nord et sur le plateau continental norvégien, sont susceptibles de stimuler le marché pétrolier et gazier en Norvège au cours de la période de prévision. Cependant, le gouvernement norvégien s'oriente vers des sources d'énergie alternatives, ce qui pourrait entraver la croissance du marché pétrolier et gazier norvégien au cours de la période de prévision.

- Le secteur pétrolier et gazier en amont devrait dominer le marché pétrolier et gazier norvégien, en raison des découvertes en mer du Nord.

- La demande croissante de GNL dans le pays conduit à lintégration de technologies intelligentes dans linfrastructure GNL existante, ce qui pourrait créer de nombreuses opportunités pour le marché dans les années à venir.

- Des investissements croissants devraient stimuler le marché pétrolier et gazier norvégien, principalement dans les gisements gaziers de la mer du Nord.

Tendances du marché pétrolier et gazier norvégien

Le secteur en amont pour dominer le marché

- Les investissements pétroliers et gaziers en amont en Norvège ont connu des changements significatifs depuis 2014. Bien que la production pétrolière ait augmenté entre 2014 et 2016, les coûts d'exploitation ont diminué au cours de la même période. Cependant, ces dernières années, on a assisté à une résurgence de la demande daugmentation de la production de gaz pour soutenir léconomie européenne.

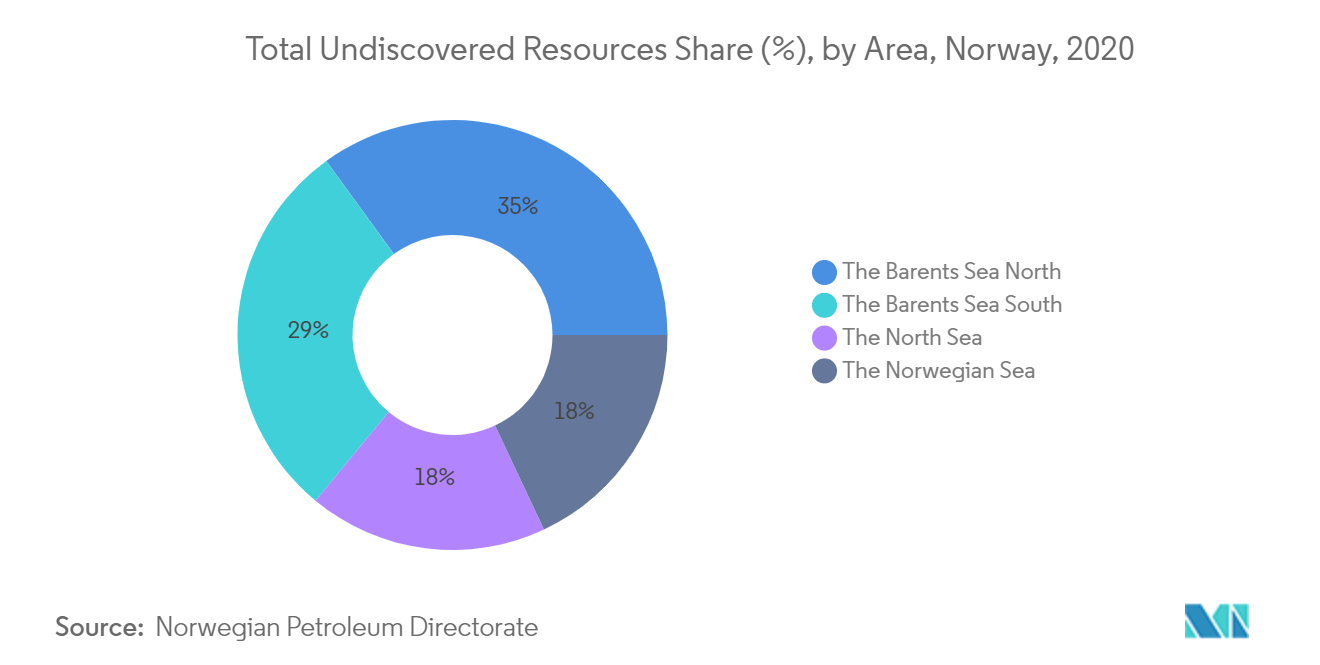

- Cela se traduit par une légère augmentation du nombre de licences distribuées. Par exemple, en janvier 2021, la Direction norvégienne du pétrole a annoncé que les autorités norvégiennes avaient offert à 30 entreprises détenant des participations dans un total de 61 licences de production sur le plateau norvégien dans le cadre des récompenses dans les zones prédéfinies (APA) 2020. Sur les 61 nouvelles licences de production licences, 34 ont été attribuées dans la région de la mer du Nord, qui présente 18% du potentiel pétrolier et gazier non découvert du pays.

- De plus, en décembre 2020, Equinor et ses partenaires sous licence ont convenu d'investir 3 milliards NOK dans le champ Statfjord Øst en mer du Nord pour améliorer la récupération de 23 millions de barils d'équivalent pétrole. L'installation d'un gazoduc pour le gazoduc, les modifications sur Statfjord C et le forage de nouveaux puits devraient démarrer en 2022, tandis que la production devrait être programmée pour 2024.

- Ces dernières années, les entreprises auparavant impliquées dans les activités pétrolières et gazières en mer du Nord se concentrent davantage sur la réduction des émissions de gaz à effet de serre de ce secteur. En outre, la Norvège s'efforce sérieusement d'atteindre les objectifs à court terme fixés par l'Union européenne pour 2030, qui constituent des étapes majeures pour atteindre zéro émission de carbone d'ici 2050. Dans l'ensemble, cela a conduit à la création de modèles plus neutres en carbone avec des entreprises utilisant divers technologies en amont pour réduire les émissions de gaz à effet de serre.

- Par conséquent, le secteur en amont norvégien devrait dominer le marché en raison de ses activités dexploration croissantes et de la demande manifestée par les pays européens pour un gaz naturel fiable.

Laugmentation des investissements dans le secteur pétrolier et gazier devrait stimuler le marché

- Dans le secteur électrique européen, lélimination progressive de plus de 50 GW de capacité de production délectricité alimentée au nucléaire, au charbon et au lignite est susceptible de créer une demande pour des centrales électriques au gaz. Ce passage du charbon au gaz naturel devrait offrir une marge de croissance au pétrole et au gaz norvégiens, puisque la quasi-totalité de son gaz naturel est destiné à lEurope.

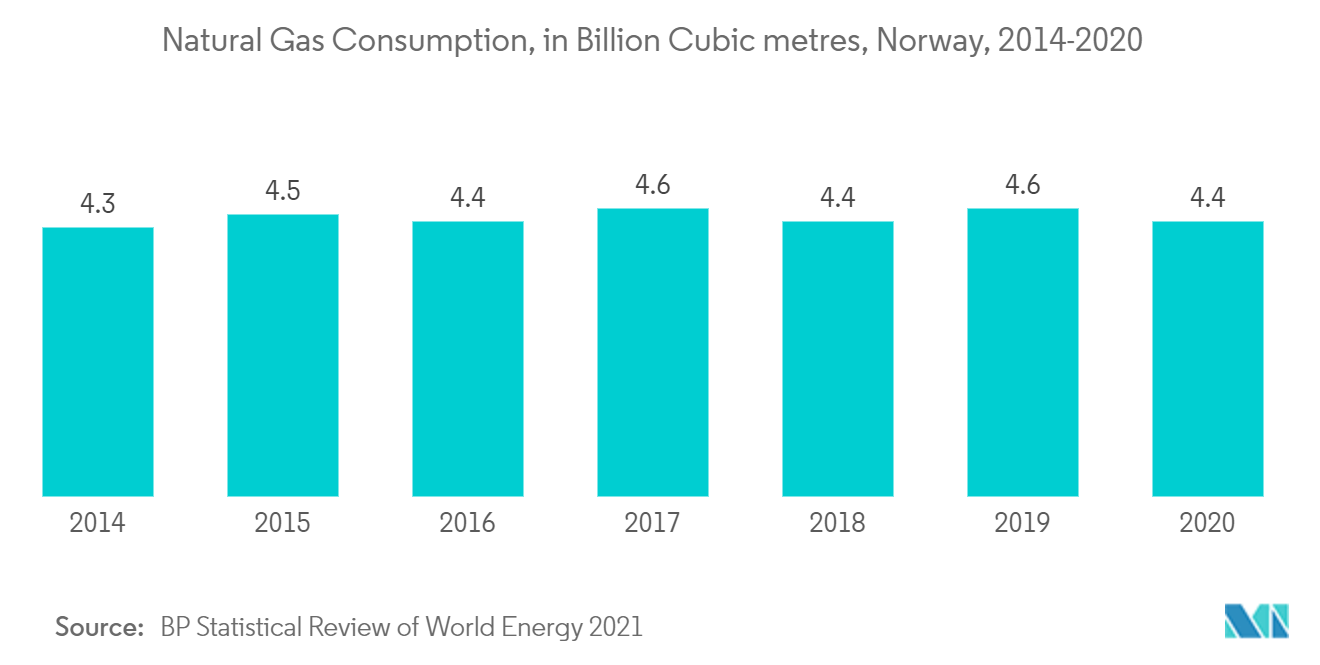

- En 2021, la demande de gaz naturel devrait retrouver ses niveaux davant la crise et augmenter légèrement dans tout le pays au cours de la période de prévision. En 2020, la consommation de gaz naturel dans le pays était d'environ 4,4 milliards de mètres cubes (bcm), une baisse principalement due au COVID-19 par rapport à environ 4,6 milliards de mètres cubes en 2019.

- Ainsi, afin de répondre à la demande et de compenser la baisse de production des actifs arrivant à maturité, les opérateurs de la mer du Nord investissent dans de nouveaux gisements de pétrole et de gaz. Ces nouvelles sanctions liées aux projets auront probablement un impact direct sur l'augmentation des activités de forage au cours des trois prochaines années, avec plus de 20 puits de développement associés à ces projets.

- En juillet 2020, Equinor, Source Energy AS et Wellesley Petroleum ont annoncé la découverte de gaz et de condensats dans la mer du Nord norvégienne. Selon des estimations préliminaires, les réserves prouvées se situeraient entre 3 et 10 millions de mètres cubes standard d'équivalent pétrole récupérable, ce qui correspond à 19 à 63 millions de barils. Le gaz produit serait en grande partie exporté pour répondre à la demande des autres pays européens.

- Par conséquent, les investissements et les politiques en faveur de nouveaux champs pétrolifères devraient être les moteurs les plus importants et les plus dominants du marché norvégien du pétrole et du gaz en amont au cours de la période de prévision.

Aperçu du secteur pétrolier et gazier en Norvège

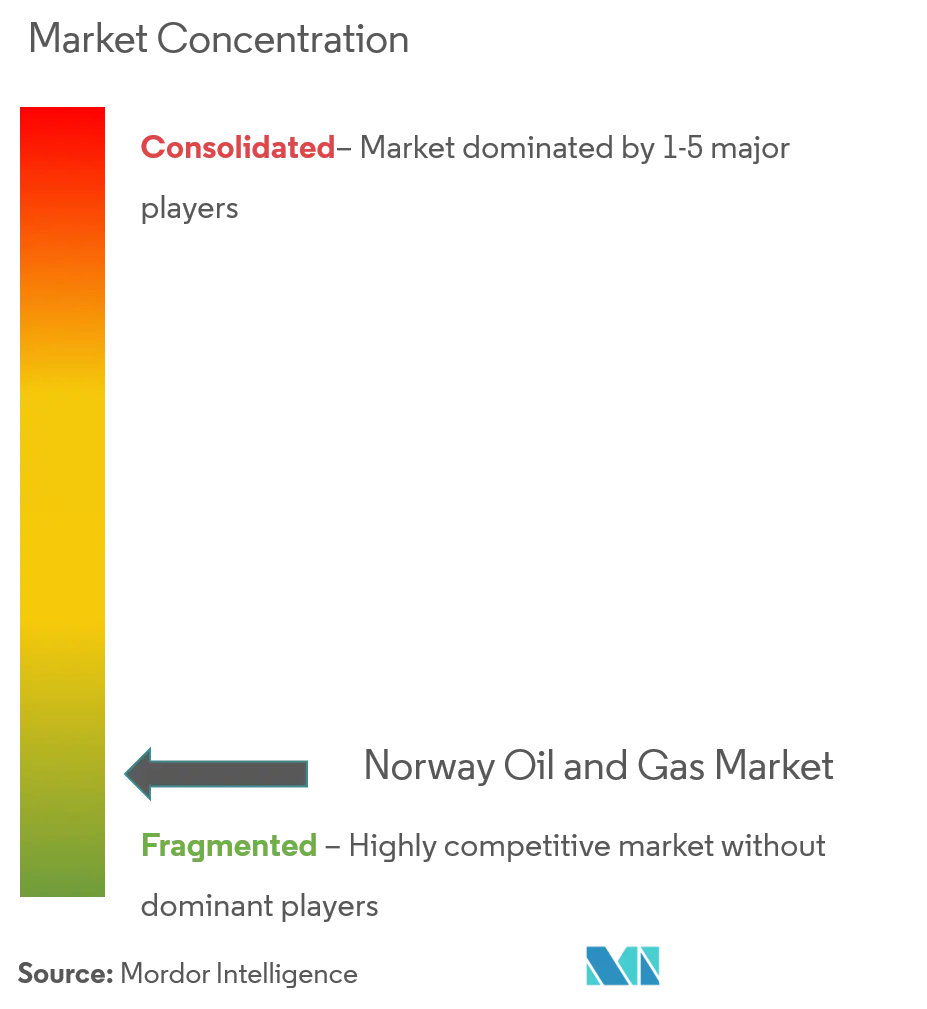

Le marché norvégien du pétrole et du gaz est modérément fragmenté. Certains des principaux acteurs du marché comprennent Equinor ASA, Aker BP ASA, TotalEnergies SE, Shell PLC et Exxon Mobil Corporation.

Leaders du marché pétrolier et gazier norvégien

Shell PLC

Exxon Mobil Corporation

Equinor ASA

TotalEnergies SE

Aker BP ASA

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Actualités du marché pétrolier et gazier norvégien

- En mars 2021, Equinor a annoncé qu'elle dépenserait environ 1 milliard de dollars avec Shell, Total et ConocoPhillips pour un plan visant à fournir de l'électricité à faible émission de carbone au champ géant de Troll en mer du Nord.

- En novembre 2021, la société norvégienne Equinor, contrôlée par l'État, devait transformer le champ d'Oseberg, sur le plateau continental norvégien, d'un actif pétrolier à un producteur de gaz dans le cadre du plan de développement.

- En juillet 2021, Equinor, ainsi que ses partenaires de licence Source Energy AS et Wellesley Petroleum, ont annoncé la découverte de gaz et de condensats sur le plateau continental norvégien.

Segmentation de lindustrie pétrolière et gazière en Norvège

Le rapport sur le marché norvégien du pétrole et du gaz comprend:.

FAQ sur les études de marché sur le pétrole et le gaz en Norvège

Quelle est la taille actuelle du marché pétrolier et gazier norvégien ?

Le marché norvégien du pétrole et du gaz devrait enregistrer un TCAC supérieur à 7,5 % au cours de la période de prévision (2024-2029).

Qui sont les principaux acteurs du marché pétrolier et gazier norvégien ?

Shell PLC, Exxon Mobil Corporation, Equinor ASA, TotalEnergies SE, Aker BP ASA sont les principales sociétés opérant sur le marché pétrolier et gazier norvégien.

Quelles années couvre ce marché pétrolier et gazier norvégien ?

Le rapport couvre la taille historique du marché du pétrole et du gaz en Norvège pour les années 2020, 2021, 2022 et 2023. Le rapport prévoit également la taille du marché du pétrole et du gaz en Norvège pour les années 2024, 2025, 2026, 2027, 2028 et 2029.

Dernière mise à jour de la page le:

Rapport sur l'industrie pétrolière et gazière de la Norvège

Statistiques sur la part de marché du pétrole et du gaz en Norvège, la taille et le taux de croissance des revenus en 2024, créées par Mordor Intelligence™ Industry Reports. Lanalyse du pétrole et du gaz norvégiens comprend des perspectives de marché jusquen 2029 et un aperçu historique. Obtenez un échantillon de cette analyse de lindustrie sous forme de rapport PDF gratuit à télécharger.