Taille et parts du marché de la sécurité pétrolière et gazière

Analyse du marché de la sécurité pétrolière et gazière par Mordor Intelligence

La taille du marché de la sécurité pétrolière et gazière est estimée à 30,38 milliards USD en 2025, et devrait atteindre 39,14 milliards USD d'ici 2030, à un TCAC de 5,20 % pendant la période de prévision (2025-2030).

Cette trajectoire de croissance montre que les entreprises énergétiques maintiennent des investissements soutenus dans les programmes de sécurité même lorsque les prix des matières premières fluctuent. Le passage des mesures de protection réactives aux modèles proactifs axés sur le renseignement s'accélère car les incidents cybernétiques exposent désormais les technologies opérationnelles (OT) ainsi que les actifs de technologies de l'information (TI). Les tensions géopolitiques accrues, les règles plus strictes pour les pipelines et les prérequis d'assurance croissants maintiennent les budgets ancrés sur les contrôles cybernétiques et physiques. Les fournisseurs capables de combiner matériel, logiciels et services gérés dans une pile OT-IT unifiée sont positionnés pour capturer une valeur disproportionnée au cours des cinq prochaines années.

Points clés du rapport

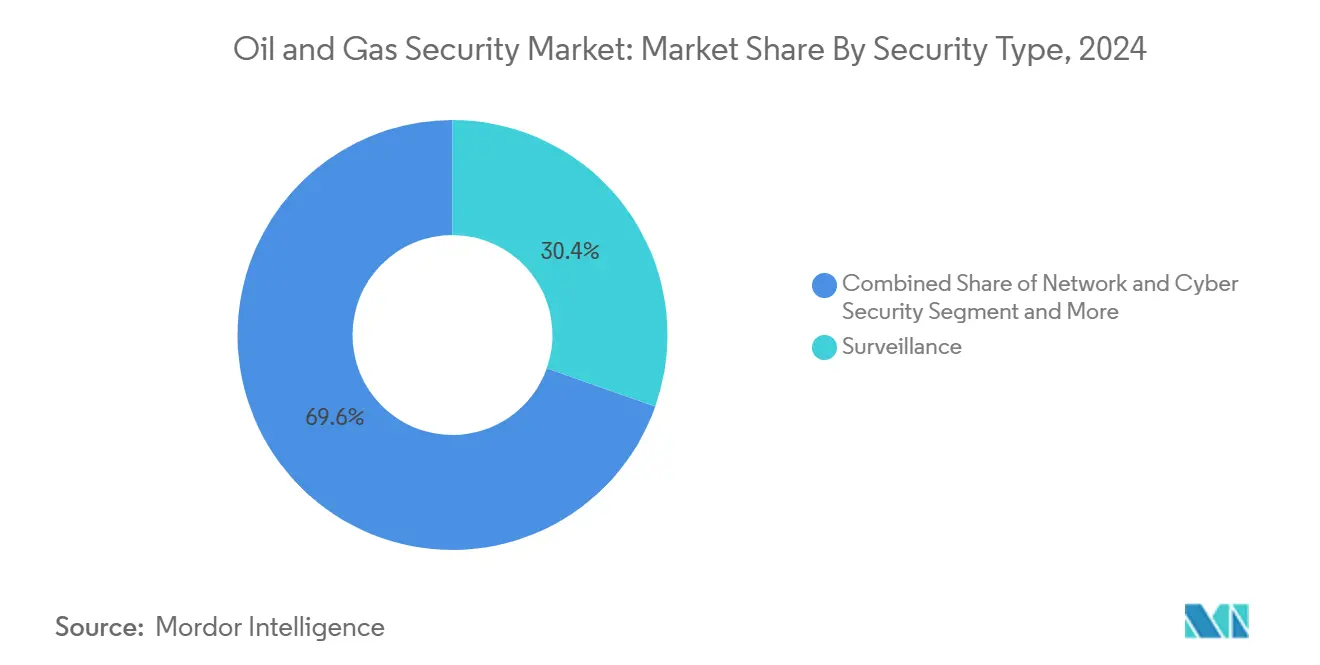

- Par type de sécurité, les systèmes de surveillance ont mené avec 30,4 % de part de revenus du marché de la sécurité pétrolière et gazière en 2024, tandis que les solutions de cybersécurité devraient s'étendre à un TCAC de 8,1 % jusqu'en 2030.

- Par composant, le matériel a représenté 52,6 % de la taille du marché de la sécurité pétrolière et gazière en 2024, alors que les services gérés et professionnels devraient croître à un TCAC de 9,3 % jusqu'en 2030.

- Par étape d'exploitation, les opérations amont ont détenu 47,11 % de part du marché de la sécurité pétrolière et gazière en 2024, tandis que les segments aval sont prêts à progresser à un TCAC de 8,6 % jusqu'en 2030.

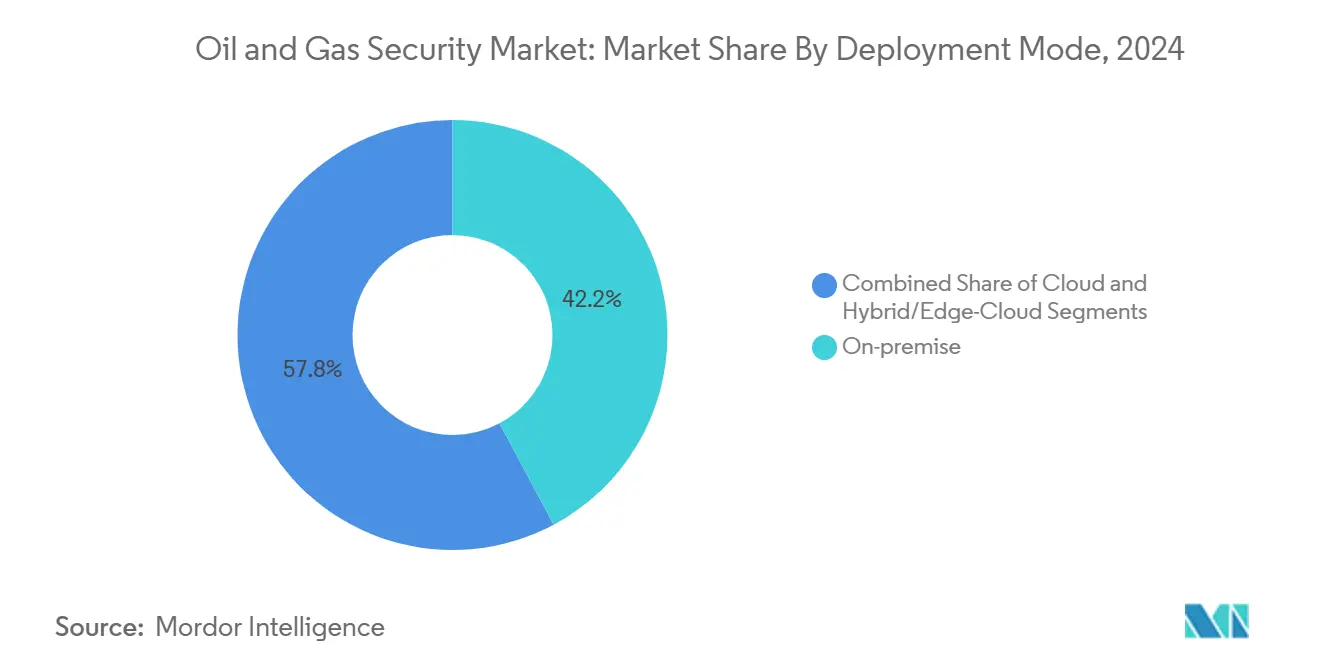

- Par mode de déploiement, les installations sur site ont capturé 42,2 % de part de la taille du marché de la sécurité pétrolière et gazière en 2024, avec les solutions cloud accélérant à un TCAC de 9,6 % jusqu'en 2030.

- Par application, les sites d'exploration et de production ont commandé 28,4 % de la part du marché de la sécurité pétrolière et gazière en 2024, alors que les raffineries et usines pétrochimiques devraient croître le plus rapidement à un TCAC de 7,4 % jusqu'en 2030.

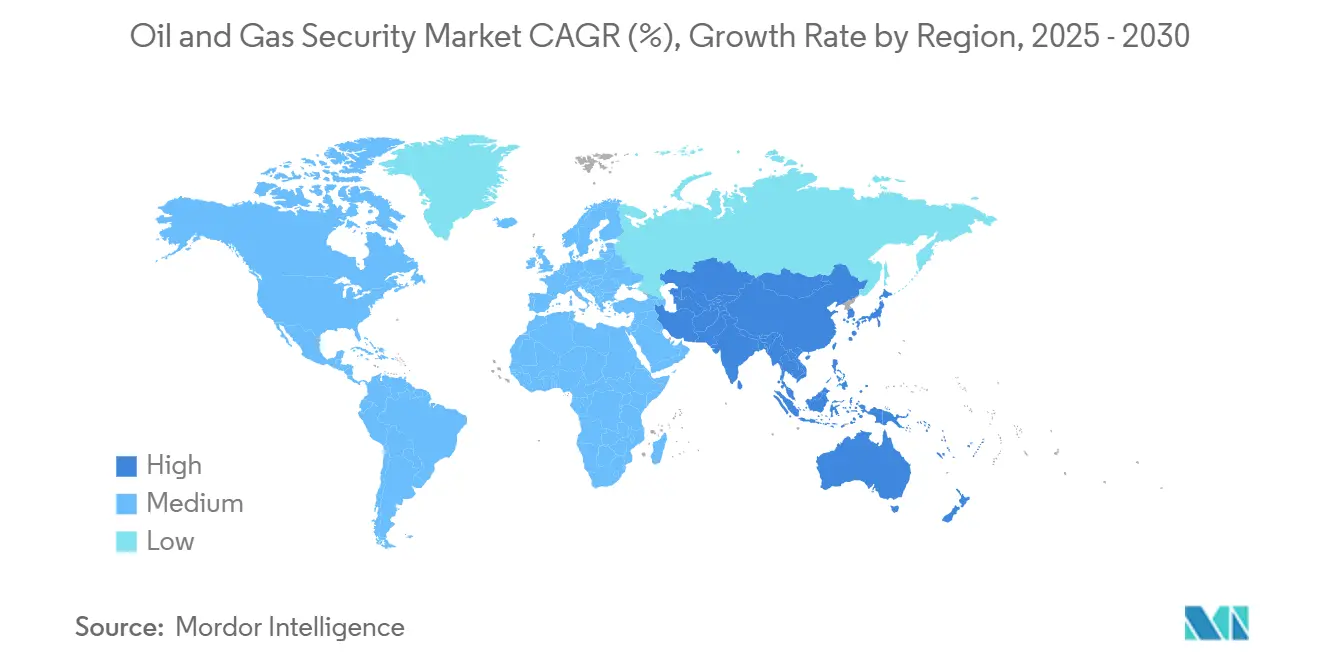

- Par géographie, l'Amérique du Nord a commandé 36,22 % de part de marché en 2024, alors que l'Asie-Pacifique enregistre le TCAC régional le plus fort à 9,1 % jusqu'en 2030.

Tendances et perspectives du marché mondial de la sécurité pétrolière et gazière

Analyse d'impact des moteurs

| Moteur | (~) % Impact sur les prévisions TCAC | Pertinence géographique | Calendrier d'impact |

|---|---|---|---|

| La convergence OT-IT élève le risque cybernétique | +1.2% | Mondial, concentré en Amérique du Nord et en Europe | Moyen terme (2-4 ans) |

| Règles TSA et IEC obligatoires pour les pipelines | +0.8% | Amérique du Nord et Europe, s'étendant vers l'Asie-Pacifique | Court terme (≤ 2 ans) |

| Analytique de sécurité prédictive pilotée par l'IA | +0.6% | Mondial, mené par l'Amérique du Nord et la Chine | Moyen terme (2-4 ans) |

| La volatilité des prix énergétiques stimule la demande d'assurance | +0.4% | Mondial, avec une sensibilité élevée en Europe et Asie-Pacifique | Court terme (≤ 2 ans) |

| Actifs offshore autonomes nécessitant une sécurité edge-to-core | +0.3% | Mondial, concentré en mer du Nord et golfe du Mexique | Long terme (≥ 4 ans) |

| Source: Mordor Intelligence | |||

Convergence croissante OT-IT élevant le risque cybernétique

Les actifs opérationnels, autrefois isolés des réseaux d'entreprise, se connectent désormais au cloud et aux systèmes d'entreprise, élargissant les surfaces d'attaque. Les incidents provoqués par cette liaison permettent aux adversaires de pivoter de l'IT vers l'OT critique pour la sécurité, augmentant la probabilité de perturbation physique. [1]National Institute of Standards and Technology, ' Guide to Operational Technology Security ', nist.gov Les agences américaines rapportent que même les groupes de faible compétence ciblent avec succès les systèmes de contrôle industriel, exposant une segmentation faible et une authentification multifacteur minimale. Le zonage réseau, les politiques zéro confiance et la détection d'anomalies en temps réel passent donc de la meilleure pratique à l'attente de base. La complexité augmente alors que les entreprises se modernisent sans arrêter la production, forçant des déploiements échelonnés et des architectures parallèles. Une gouvernance améliorée qui aligne les équipes de sécurité IT, d'ingénierie et de production forme un élément critique des dépenses sur l'horizon de prévision.

Règles cybernétiques TSA et IEC obligatoires pour les pipelines

Les directives révisées de la Transportation Security Administration contraignent les opérateurs de pipelines à vérifier les contrôles, combler les lacunes et signaler les violations dans des fenêtres temporelles définies. L'IEC 62443 émerge simultanément comme le référentiel mondial des systèmes de contrôle, avec des groupes régionaux tels que le CERT du Japon fournissant des conseils de mise en œuvre. [2]Japan Computer Emergency Response Team, ' IEC 62443 Control-System Security ', jpcert.or.jp La directive NIS2 de l'Europe ajoute des devoirs supplémentaires en mandatant la divulgation d'incidents dans les 24 heures. Les pénalités monétaires et les ordres d'arrêt potentiels pour non-conformité élèvent la sécurité des dépenses discrétionnaires à la nécessité opérationnelle. Les fournisseurs versés à la fois dans la gouvernance et le déploiement technique sont demandés alors que les opérateurs recherchent des programmes de conformité clés en main.

Adoption de l'analytique de sécurité prédictive pilotée par l'IA

Les modèles d'apprentissage automatique analysent désormais les flux de capteurs provenant des puits, compresseurs et vannes pour repérer les modèles anormaux avant qu'ils ne s'escaladent. Les recherches montrent que les réseaux de neurones profonds détectent les anomalies de flux offshore avec une précision accrue, réduisant les temps d'arrêt non planifiés et les faux positifs. Les start-ups telles qu'AI EdgeLabs empaquettent des agents légers capables de fonctionner sur des dispositifs edge contraints dans des bassins distants. Combinant maintenance prédictive et scoring de menace cybernétique, ces plateformes supportent des centres d'opérations de sécurité physique-à-cybernétique consolidés. Les avantages de coût proviennent d'une détection d'incident plus précoce et d'un triage manuel réduit, renforçant une adoption stable à travers les nœuds amont, intermédiaires et aval.

Volatilité des prix énergétiques stimulant les exigences d'assurance

Les assureurs exigent désormais des preuves rigoureuses de maturité en cybersécurité avant d'étendre ou de renouveler la couverture. Les courtiers notent des niveaux de primes stables malgré les réclamations croissantes, rendant une couverture adéquate réalisable pour les entreprises qui peuvent montrer de solides contrôles. Les grands réassureurs listent les rançongiciels, l'exposition de la chaîne d'approvisionnement et les attaques soutenues par l'État comme principaux moteurs de perte pour les assurés énergétiques. Pour les opérateurs, cette tendance équivaut à une incitation financière à resserrer la surveillance et la réponse aux incidents. Ceux démontrant la conformité avec les normes de sécurité OT bénéficient d'une capacité plus large et de franchises plus faibles, propulsant davantage l'investissement dans des environnements de contrôle intégrés.

Analyse d'impact des contraintes

| Contrainte | (~) % Impact sur les prévisions TCAC | Pertinence géographique | Calendrier d'impact |

|---|---|---|---|

| Dépassements de coût de mise à niveau SCADA legacy | -0.7% | Mondial, le plus élevé en Amérique du Nord | Moyen terme (2-4 ans) |

| Pénurie de talents en sécurité OT dans les bassins distants | -0.5% | Mondial, aigu dans les régions émergentes et isolées | Long terme (≥ 4 ans) |

| Conflits de souveraineté des données cloud | -0.3% | Principalement UE et Asie-Pacifique | Court terme (≤ 2 ans) |

| Désinvestissement ESG réduisant les capex | -0.2% | Europe et Amérique du Nord | Long terme (≥ 4 ans) |

| Source: Mordor Intelligence | |||

Dépassements de coût des mises à niveau SCADA legacy

De nombreuses plateformes s'appuient encore sur des systèmes de contrôle de supervision vieux de 20 ans jamais architecturés pour l'exposition réseau. Les entreprises sous-estiment régulièrement les dépenses d'ingénierie et de temps d'arrêt nécessaires pour la segmentation, l'authentification multifacteur et la télémétrie chiffrée. Les mises à niveau coûtent souvent deux à trois fois le budget original lorsque les obstacles de compatibilité font surface en mi-déploiement. Les cycles de vie d'actifs étendus rendent l'allocation de capital difficile, forçant les opérateurs à peser la perte de productivité à court terme contre la résilience à long terme. Les études académiques trouvent qu'une communication inter-départementale inefficace retarde davantage l'exécution et gonfle le coût.

Pénurie de talents en sécurité OT dans les bassins distants

La cybersécurité industrielle nécessite une expertise en Modbus, DNP3, systèmes instrumentés de sécurité et protocoles fieldbus-compétences rares dans les emplacements ruraux. Les analyses du secteur public soulignent l'écart entre les programmes d'études IT conventionnels et les besoins OT. Les entreprises répondent en s'associant avec des académies spécialisées, mais la courbe d'apprentissage maintient la dépendance aux services gérés élevée. Le manque d'expertise sur site peut ralentir le confinement d'incidents et allonger les fenêtres de récupération. Les coûts de main-d'œuvre élevés et la dépendance aux consultants diluent les marges, particulièrement pour les opérateurs petits et moyens.

Analyse par segments

Par type de sécurité : surveillance en tête, cybernétique accélère

Les plateformes de surveillance ont commandé 30,4 % de part de revenus en 2024, confirmant l'accent de longue date du marché sur le périmètre et la conscience situationnelle. La taille du marché de la sécurité pétrolière et gazière liée à l'analytique vidéo, aux drones et au contrôle d'accès reste significative, mais la croissance annuelle modère alors que les budgets se réallouent vers les défenses numériques. Les solutions de sécurité réseau et cybernétique, progressant à un TCAC de 8,1 %, reflètent les règles obligatoires pour pipelines et la montée des rançongiciels visant les actifs de terrain. Les incidents tels que l'attaque du pipeline Colonial ont souligné qu'un arrêt opérationnel peut provenir d'un ordinateur portable plutôt que d'une violation de clôture, poussant le capital vers la détection d'intrusion et les passerelles d'accès distant sécurisé.

Dans la fenêtre de prévision, les centres de commande intégrés qui fusionnent les flux de caméras avec la télémétrie cybernétique devraient dépasser les déploiements à usage unique. Cette convergence réduit les faux positifs en corrélant les badges physiques avec les connexions réseau. Les fournisseurs capables de croiser les événements des caméras, pare-feu et contrôleurs dans un écran unifié sont susceptibles de capturer une tranche croissante du marché de la sécurité pétrolière et gazière. Par conséquent, la surveillance reste vitale mais de plus en plus intégrée dans des plateformes cyber-physiques plus larges, modérant les ventes d'unités autonomes tout en soulevant les revenus d'analytique logicielle.

Note: Parts de segments de tous les segments individuels disponibles à l'achat du rapport

Par composant : matériel domine, services surgissent

Le matériel a encore représenté 52,6 % de la part du marché de la sécurité pétrolière et gazière en 2024, couvrant les pare-feu durcis pour les zones dangereuses, les caméras intrinsèquement sûres et les serveurs résistants aux vibrations. Cependant, le segment des services gérés affiche un TCAC de 9,3 % alors que les opérateurs sous-traitent la surveillance 24 × 7 et la réponse aux incidents pour compenser les lacunes de compétences. La taille du marché de la sécurité pétrolière et gazière attachée aux contrats de service augmente car chaque nouveau site exige une analytique avancée, des flux de renseignement sur les menaces et des évaluations périodiques d'équipe rouge.

La croissance des services est également liée aux audits réglementaires, qui nécessitent validation indépendante et documentation. Les entreprises manquant de capacité interne s'appuient sur des MSSP spécialisés dans les actifs OT ; ces fournisseurs regroupent découverte d'actifs, gestion des vulnérabilités et rapports de conformité dans des accords pluriannuels. Les fournisseurs de matériel réagissent par des modèles basés sur les résultats qui empaquettent équipement et services, lissant ainsi les revenus et approfondissant l'enfermement client.

Par étape d'exploitation : amont domine, aval accélère

Les champs amont, plateformes offshore et têtes de puits non habitées ont absorbé 47,11 % des dépenses 2024, reflétant leur empreinte géographique large et leur risque inhérent. Cependant, les raffineries aval et complexes pétrochimiques croissent le plus rapidement à 8,6 % TCAC alors que les programmes Industrie 4.0 joignent le contrôle de processus avec la planification des ressources d'entreprise. La taille du marché de la sécurité pétrolière et gazière pour les projets aval est soutenue par les investissements dans les contrôleurs de processus avancés, serveurs edge et détection d'anomalie alimentée par l'IA liée aux boucles instrumentées de sécurité.

En contraste, les budgets amont devraient se stabiliser car de nombreuses plateformes ont déjà adopté des contrôles de base lors d'initiatives numériques antérieures. Les opérateurs aval, poussés par une grande agrégation de matières premières et de hautes conséquences de perturbation, superposent Wi-Fi sécurisé, jumeaux numériques et maintenance prédictive. La convergence avec les plateformes de chaîne d'approvisionnement pousse l'information au-delà des murs des installations, forçant un chiffrement plus fort et des passerelles zéro confiance qui s'alignent avec les cycles d'arrêt de raffinerie.

Par mode de déploiement : sur site prévaut, cloud surgit

Les modèles sur site ont représenté 42,2 % des revenus 2024 car les opérateurs continuent à valoriser la supervision locale des données critiques. Pourtant les implémentations cloud s'étendent à un TCAC de 9,6 %, aidées par des plateformes telles que l'iEnergy Hybrid Cloud d'Halliburton qui mélange traitement edge avec analytique centrale. [3]Halliburton, ' iEnergy Hybrid Cloud ', halliburton.com La taille du marché de la sécurité pétrolière et gazière attribuée aux déploiements hybrides s'élargira alors que les opérateurs adoptent des charges de travail conteneurisées fonctionnant sur des nœuds edge robustes synchronisés aux centres de données régionaux.

Les obstacles politiques autour de la résidence des données ralentissent l'adoption en Europe et dans certaines parties de l'Asie, mais les fournisseurs adressent ceux-ci en offrant des régions souveraines et des clés de chiffrement gérées par le client. Bien que l'usage cloud introduise de nouveaux vecteurs d'attaque, il permet aussi un renseignement global sur les menaces en quasi temps réel et une réponse automatisée, améliorant le temps moyen de remédiation. Par conséquent, les décideurs pèsent les gains de sécurité de la télémétrie consolidée contre les exigences de conformité, menant à un chemin hybride plutôt qu'un saut complet vers le cloud public.

Note: Parts de segments de tous les segments individuels disponibles à l'achat du rapport

Par application : sites d'exploration en tête, raffineries accélèrent

Les sites d'exploration et de production ont retenu une part de 28,4 % des dépenses 2024 car leur nature distante exige de la vidéo backhaulée par satellite, détection d'intrusion de périmètre et conteneurs portables abritant des micro-centres de données. La taille du marché de la sécurité pétrolière et gazière liée aux raffineries, cependant, croît à 7,4 % TCAC alors que la densité de capteurs augmente et les intégrations de chaîne d'approvisionnement s'approfondissent. L'intégration des contrôles de mélange automatisés et des jumeaux numériques stimule la surface d'attaque pour les menaces cybernétiques, étendant ainsi les budgets pour des défenses en couches.

Les terminaux GNL et usines de traitement de gaz suivent des trajectoires similaires, modernisant les salles de contrôle et intégrant l'analytique prédictive qui dépend de la connectivité sécurisée. Les corridors de pipelines soutiennent des dépenses stables dues à la surveillance réglementaire directe. Les terminaux de vente et distribution complètent le mélange d'applications, modernisant les systèmes de paiement et adoptant la reconnaissance de plaques d'immatriculation, qui nécessite des liens chiffrés vers les lacs de données centraux.

Analyse géographique

L'Amérique du Nord a maintenu une participation de 36,22 % dans le marché de la sécurité pétrolière et gazière en 2024, soutenue par les directives TSA obligatoires et les leçons persistantes de l'événement de rançongiciel du pipeline Colonial. Les évaluations de menaces du Canada citent des acteurs soutenus par l'État ciblant les hubs de production et intermédiaires, incitant des exercices coordonnés public-privé et des subventions pour la segmentation OT. Les actifs offshore dans le golfe du Mexique et la North Slope font face à des appels pour des mises à niveau cybernétiques urgentes suite aux audits fédéraux qui ont signalé des pare-feu obsolètes et des IHM non corrigées. [4]United States Government Accountability Office, ' Offshore Oil and Gas: Strategy Needed to Address Cybersecurity Risks ', gao.gov

L'Asie-Pacifique enregistre le TCAC le plus rapide à 9,1 % jusqu'en 2030 alors que la Chine étend les pipelines principaux et la capacité de stockage dans les régions frontalières, mélangeant sécurité OT avec des mandats cloud souverains de Pékin. Le Japon a légiféré des règles de sécurité économique qui classifient le pétrole et le gaz comme infrastructure sociale critique, contraignant les opérateurs à déposer des plans de sécurité auprès des régulateurs. L'Inde étend la capacité de raffinerie et les terminaux GNL, s'approvisionnant en services gérés auprès de centres d'opérations de sécurité locaux à Bengaluru et Hyderabad. L'Australie et la Corée du Sud intègrent des clauses de sécurité OT dans de nouveaux projets d'exportation GNL après avoir noté la tension régionale croissante en mer de Chine méridionale.

Le mouvement de modernisation de l'Europe se centre sur le cadre NIS2 qui mandate le rapport d'incidents en 24 heures et les audits annuels pour les entités énergétiques essentielles. Les constructions d'importation GNL à travers l'Allemagne, la France et les Pays-Bas ajoutent échelle et complexité, nécessitant des liens maritimes-à-terminal chiffrés. Le Moyen-Orient et l'Afrique expérimentent un financement renforcé après une hausse de 206 % des attaques documentées, présentée dans les forums cybernétiques régionaux. L'Amérique latine reste naissante mais voit un investissement incrémentiel alors que le Brésil, l'Argentine et la Guyane augmentent la production et recherchent l'alignement avec l'IEC 62443.

Paysage concurrentiel

Le marché de la sécurité pétrolière et gazière reste modérément fragmenté. Les fournisseurs d'automatisation traditionnels-Honeywell, Schneider Electric et Siemens-utilisent des empreintes OT ancrées pour vendre croisé des modules cybernétiques et services gérés. Les entreprises spécialisées comme Dragos, Claroty et Nozomi Networks se différencient par inspection de paquets profonde accordée aux protocoles industriels. Pendant ce temps, les hyperscaleurs cloud collaborent avec les entreprises de services de champs pétrolifères pour livrer des piles OT-cloud hybrides, mis en évidence par l'initiative de calcul edge de Red Hat et Intel adaptée aux sites durcis.

L'activité de fusion et acquisition remodèle les portefeuilles. L'acquisition de Verve Industrial par Rockwell Automation fusionne inventaire d'actifs, gestion des vulnérabilités et flux de travail SOC dans un seul panneau. L'achat d'Otorio par Armis étend les outils de gestion d'exposition pour pipelines et raffineries. Les fournisseurs cloud s'associent avec les télécoms pour livrer des backhauls 5G privés, sécurisant les têtes de puits non habitées tout en répondant à la bande passante pour l'analytique vidéo IA.

Le positionnement stratégique dépend désormais de l'ampleur de plateforme plutôt que des solutions ponctuelles. Les fournisseurs qui intègrent systèmes instrumentés de sécurité, télémétrie cybernétique et analytique pilotée par l'IA dans des licences d'abonnement construisent des revenus récurrents et des relations clients plus collantes. Les déploiements de services dans les bassins distants, champs offshore autonomes et terminaux de chargement GNL créent des opportunités pour les entrants de niche offrant des appareils micro-SOC durcis edge. Dans l'ensemble, la rivalité s'intensifie alors que les fournisseurs courent pour sécurer la part de portefeuille avant que les calendriers de conformité pluriannuels ne verrouillent les budgets.

Leaders de l'industrie de la sécurité pétrolière et gazière

ABB Ltd.

Airbus Defence and Space

BAE Systems plc

Baker Hughes Cyber-Security Services

Belden Inc.

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Développements récents de l'industrie

- Mai 2025 : EOG Resources a accepté d'acquérir Encino Acquisition Partners pour 5,6 milliards USD, étendant son acreage Utica Shale et élevant les exigences de gestion des risques pour les nouveaux systèmes de collecte.

- Mars 2025 : Honeywell a annoncé des plans pour séparer ses unités d'automatisation et aérospatiale, permettant une entreprise de logiciels industriels pure axée sur les opérations sécurisées et connectées.

- Mars 2025 : Armis a acquis Otorio pour approfondir la gestion d'exposition de technologie opérationnelle pour les actifs énergétiques critiques.

- Février 2025 : EQT a finalisé sa transaction Equitrans d'une valeur de 4,7 milliards USD, ajoutant des actifs de pipeline qui tombent sous la supervision cybernétique TSA.

- Janvier 2025 : Liberty Energy s'est associée avec Cummins pour développer un moteur au gaz naturel à vitesse variable et grand déplacement pour les flottes de fracturation, intégrant la télématique sécurisée dès la conception.

- Décembre 2024 : SECURE Energy Services a divulgué 175 millions USD en acquisitions de recyclage de métaux, élargissant l'exposition aux flux de déchets liés aux services de champs pétrolifères.

- Octobre 2024 : IFS a déployé BOLO 15 piloté par l'IA, automatisant les tâches de back-office et resserrant la lignée de données pour la comptabilité d'intérêt conjoint.

Portée du rapport du marché mondial de la sécurité pétrolière et gazière

Alors que l'industrie pétrolière et gazière incorpore plus de systèmes connectés et de technologies de mise en réseau, les entreprises doivent comprendre les nouveaux risques de sécurité et ce qui est requis pour les combattre.

Bien que le secteur pétrolier et gazier puisse avoir des défis uniques, il partage de nombreux défis de sécurité similaires auxquels d'autres entreprises font face. Donc la réponse devrait s'appuyer fortement sur les bases de la cybersécurité. Le National Institute of Standards and Technology fournit des conseils détaillés sur un ensemble complet de directives de cybersécurité et comment implémenter les meilleures pratiques pour la cybersécurité.

Le marché de la sécurité pétrolière et gazière est segmenté par type de sécurité (sécurité réseau et cybernétique, surveillance, contrôle et détection) et géographie (Amérique du Nord, Europe, Asie Pacifique, Amérique latine et Moyen-Orient et Afrique).

Les tailles et prévisions de marché sont fournies en termes de valeur (millions USD) pour tous les segments ci-dessus.

| Sécurité réseau et cybernétique |

| Surveillance |

| Contrôle et détection |

| Commande et contrôle |

| Contrôle d'accès physique |

| Autres types |

| Matériel |

| Plateformes logicielles |

| Services (gérés et professionnels) |

| Amont (exploration et production) |

| Intermédiaire (pipelines et stockage) |

| Aval (raffinage et distribution) |

| Sur site |

| Cloud |

| Hybride/Edge-Cloud |

| Sites d'exploration et de production |

| Plateformes offshore et FPSO |

| Surveillance de pipelines |

| Raffineries et usines pétrochimiques |

| Traitement GNL et gaz |

| Terminaux de vente et distribution |

| Amérique du Nord | États-Unis | |

| Canada | ||

| Mexique | ||

| Amérique du Sud | Brésil | |

| Argentine | ||

| Chili | ||

| Reste de l'Amérique du Sud | ||

| Europe | Allemagne | |

| Royaume-Uni | ||

| France | ||

| Italie | ||

| Espagne | ||

| Russie | ||

| Reste de l'Europe | ||

| Asie-Pacifique | Chine | |

| Inde | ||

| Japon | ||

| Corée du Sud | ||

| Malaisie | ||

| Singapour | ||

| Australie | ||

| Reste de l'Asie-Pacifique | ||

| Moyen-Orient et Afrique | Moyen-Orient | Émirats arabes unis |

| Arabie saoudite | ||

| Turquie | ||

| Reste du Moyen-Orient | ||

| Afrique | Afrique du Sud | |

| Nigeria | ||

| Égypte | ||

| Reste de l'Afrique | ||

| Par type de sécurité | Sécurité réseau et cybernétique | ||

| Surveillance | |||

| Contrôle et détection | |||

| Commande et contrôle | |||

| Contrôle d'accès physique | |||

| Autres types | |||

| Par composant | Matériel | ||

| Plateformes logicielles | |||

| Services (gérés et professionnels) | |||

| Par étape d'exploitation | Amont (exploration et production) | ||

| Intermédiaire (pipelines et stockage) | |||

| Aval (raffinage et distribution) | |||

| Par mode de déploiement | Sur site | ||

| Cloud | |||

| Hybride/Edge-Cloud | |||

| Par application | Sites d'exploration et de production | ||

| Plateformes offshore et FPSO | |||

| Surveillance de pipelines | |||

| Raffineries et usines pétrochimiques | |||

| Traitement GNL et gaz | |||

| Terminaux de vente et distribution | |||

| Par géographie | Amérique du Nord | États-Unis | |

| Canada | |||

| Mexique | |||

| Amérique du Sud | Brésil | ||

| Argentine | |||

| Chili | |||

| Reste de l'Amérique du Sud | |||

| Europe | Allemagne | ||

| Royaume-Uni | |||

| France | |||

| Italie | |||

| Espagne | |||

| Russie | |||

| Reste de l'Europe | |||

| Asie-Pacifique | Chine | ||

| Inde | |||

| Japon | |||

| Corée du Sud | |||

| Malaisie | |||

| Singapour | |||

| Australie | |||

| Reste de l'Asie-Pacifique | |||

| Moyen-Orient et Afrique | Moyen-Orient | Émirats arabes unis | |

| Arabie saoudite | |||

| Turquie | |||

| Reste du Moyen-Orient | |||

| Afrique | Afrique du Sud | ||

| Nigeria | |||

| Égypte | |||

| Reste de l'Afrique | |||

Questions clés répondues dans le rapport

Quelle est la taille actuelle du marché de la sécurité pétrolière et gazière ?

La taille du marché de la sécurité pétrolière et gazière est estimée à 30,38 milliards USD en 2025 et devrait atteindre 39,14 milliards USD d'ici 2030.

Quel segment croît le plus rapidement dans le marché de la sécurité pétrolière et gazière ?

Les solutions de cybersécurité montrent la croissance la plus élevée, s'étendant à un TCAC de 8,1 % alors que les opérateurs se concentrent sur la détection de menaces et la conformité.

Pourquoi l'Asie-Pacifique est-elle le marché régional à croissance la plus rapide ?

L'expansion massive d'infrastructures en Chine, les lois d'infrastructure critique du Japon et les risques géopolitiques accrus poussent un TCAC régional de 9,1 %.

Comment les mandats réglementaires influencent-ils l'investissement ?

Les directives TSA pour pipelines, normes IEC 62443 et règles NIS2 de l'UE rendent les contrôles cybernétiques obligatoires, déplaçant les dépenses d'optionnelles à essentielles.

Quel rôle joue le déploiement cloud dans les stratégies de sécurité futures ?

Les plateformes cloud hybrides permettent l'analytique centralisée et des cycles de correctifs plus rapides, soutenant un TCAC de 9,6 % dans les solutions de sécurité basées sur le cloud.

À quel point le paysage concurrentiel est-il fragmenté ?

Avec un score de concentration de 6, le pouvoir de marché est partagé par de grands fournisseurs d'automatisation et un groupe croissant d'entreprises spécialisées en cybernétique industrielle.

Dernière mise à jour de la page le: