Taille et part du marché des édulcorants de synthèse en Amérique du Nord

Analyse du marché des édulcorants de synthèse en Amérique du Nord par Mordor Intelligence

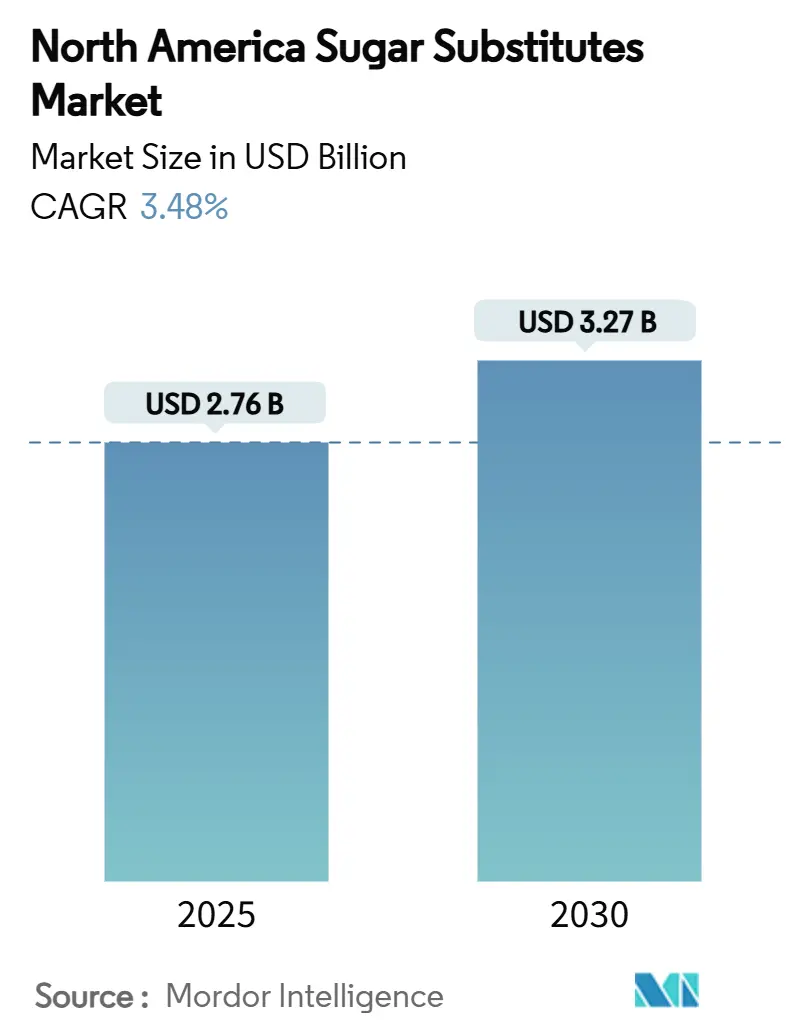

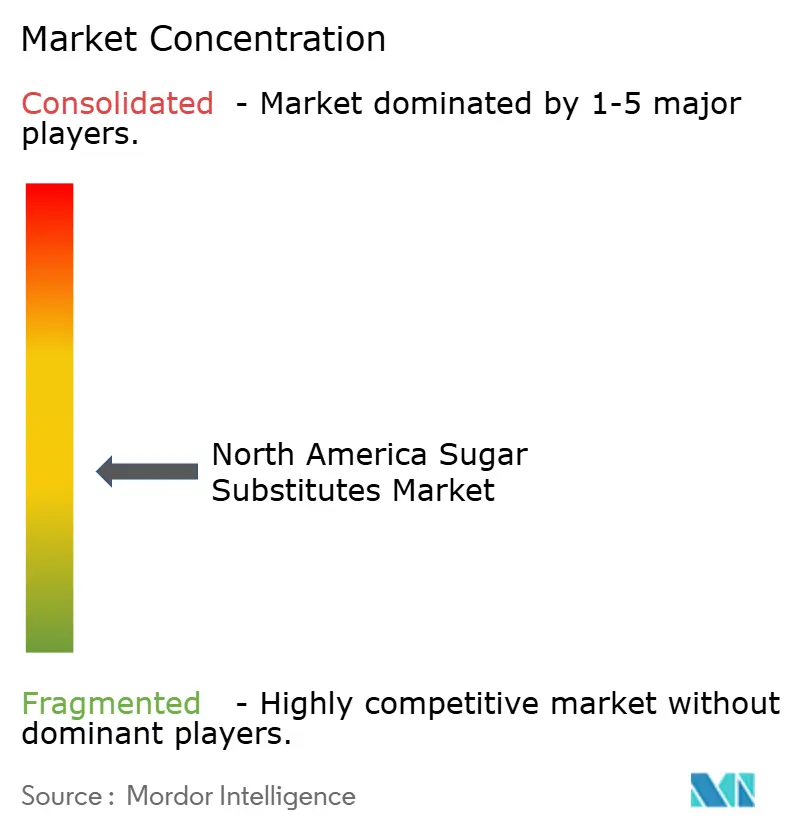

La taille du marché des édulcorants de synthèse en Amérique du Nord a atteint 2,76 milliards USD en 2025 et devrait croître jusqu'à 3,27 milliards USD d'ici 2030, enregistrant un taux de croissance annuel composé (TCAC) stable de 3,48 %. Cette croissance est alimentée par plusieurs facteurs, notamment des réglementations d'étiquetage plus strictes, un nombre croissant de consommateurs soucieux de leur santé, et les efforts des grandes entreprises alimentaires et de boissons pour reformuler leurs produits afin d'inclure des alternatives plus saines. La consolidation industrielle, comme l'acquisition de CP Kelco par Tate & Lyle, met en évidence un passage vers des ingrédients spécialisés à haute marge tout en assurant des chaînes d'approvisionnement stables pour les matières premières essentielles d'origine végétale. La dynamique du marché présente une concentration régionale claire, les États-Unis menant le marché des édulcorants de synthèse en Amérique du Nord, tandis que le Mexique émerge comme la zone à la croissance la plus rapide. Les édulcorants de haute intensité détiennent la position dominante sur le marché, bien que les polyols de sucre se développent rapidement en raison de leurs avantages fonctionnels, particulièrement dans les utilisations pharmaceutiques. Alors que les édulcorants synthétiques continuent de représenter la plus grande part, les alternatives naturelles gagnent en popularité à mesure que la demande pour des produits à étiquette propre et d'origine végétale se renforce. Le marché des édulcorants de synthèse en Amérique du Nord est modérément fragmenté, avec plusieurs acteurs en concurrence dans l'espace. De grandes entreprises comme Cargill, Incorporated, Ingredion et Tate & Lyle détiennent une influence significative grâce à leur échelle, leurs réseaux de distribution mondiaux et leurs solides capacités de recherche et développement, le marché voit également une concurrence robuste de la part d'entreprises de niche privées comme SweeGen, Pyure Brands.

Points clés du rapport

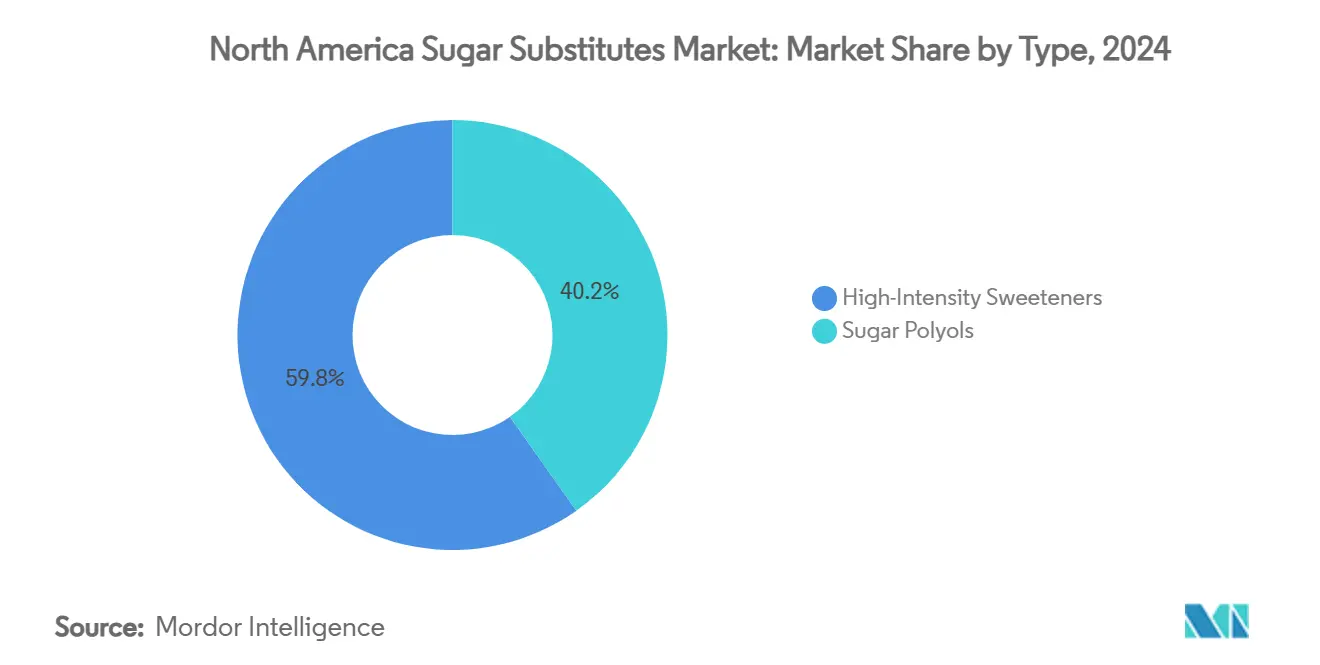

- Par type, les édulcorants de haute intensité ont dominé avec une part de revenus de 59,76 % en 2024, tandis que les polyols de sucre devraient croître à un TCAC de 4,12 % jusqu'en 2030.

- Par origine, les alternatives synthétiques ont capturé 66,33 % de la part de la taille du marché des édulcorants de synthèse en Amérique du Nord en 2024, mais les dérivés de plantes sont destinés à progresser à un TCAC de 5,23 % jusqu'en 2030.

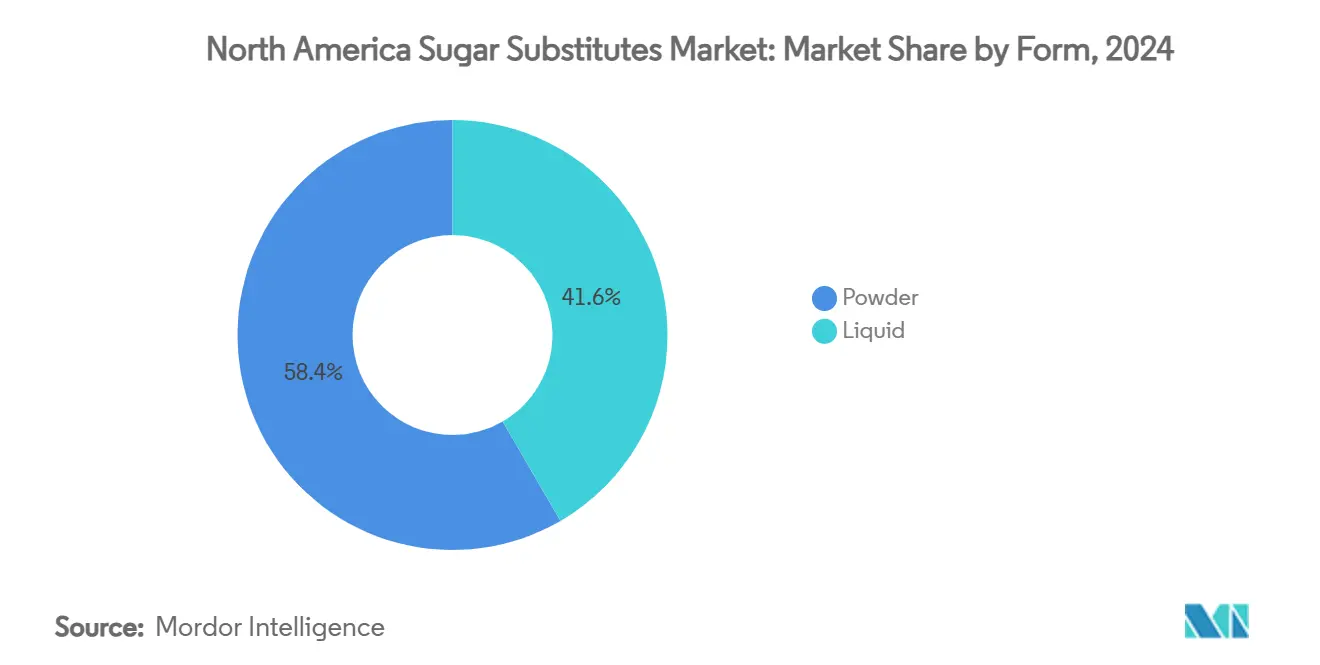

- Par forme, les formats en poudre ont représenté 58,38 % de la taille du marché des édulcorants de synthèse en Amérique du Nord en 2024, et les formats liquides sont sur la voie d'un TCAC de 5,13 % jusqu'en 2030.

- Par application, les boissons ont représenté 28,71 % de la part de revenus en 2024, tandis que les produits pharmaceutiques sont positionnés pour le TCAC le plus élevé de 4,87 % entre 2025-2030.

- Par géographie, les États-Unis ont détenu 74,26 % de la part du marché des édulcorants de synthèse en Amérique du Nord en 2024, tandis que le Mexique devrait se développer à un TCAC de 5,01 % jusqu'en 2030.

Tendances et insights du marché des édulcorants de synthèse en Amérique du Nord

Tableau d'impact des moteurs

| MOTEUR | (~) % IMPACT SUR LES PRÉVISIONS TCAC | PERTINENCE GÉOGRAPHIQUE | CALENDRIER D'IMPACT |

|---|---|---|---|

| Mouvement d'étiquette propre accélérant l'adoption d'édulcorants naturels | +0.8% | Amérique du Nord, avec une influence plus forte aux États-Unis et au Canada | Moyen terme (2-4 ans) |

| Expansion des produits faibles/sans sucre alimentant la croissance du marché | +1.2% | Amérique du Nord menant l'adoption avec le Mexique | Court terme (≤ 2 ans) |

| Taux de diabète en hausse alimentant la demande d'édulcorants faibles en calories | +0.9% | Amérique du Nord, particulièrement les États-Unis avec la plus forte prévalence de diabète | Long terme (≥ 4 ans) |

| Passage croissant vers des ingrédients à empreinte carbone plus faible | +0.7% | États-Unis et Canada, avec le Mexique suivant les tendances réglementaires | Moyen terme (2-4 ans) |

| Les avancées dans les technologies d'extraction et de traitement réduisent les coûts de production | +0.4% | Amérique du Nord, animée par les engagements de durabilité des entreprises | Long terme (≥ 4 ans) |

| Les édulcorants de synthèse offrent un profil de douceur et de texture personnalisable | +0.6% | Amérique du Nord, avec un accent sur la croissance des aliments transformés | Court terme (≤ 2 ans) |

| Source: Mordor Intelligence | |||

Mouvement d'étiquette propre accélérant l'adoption d'édulcorants naturels

Le mouvement d'étiquette propre rend les édulcorants naturels de plus en plus populaires en Amérique du Nord, car les consommateurs préfèrent désormais les ingrédients d'origine végétale et facilement reconnaissables aux ingrédients artificiels. Ce changement a conduit de nombreuses marques connues à remplacer les édulcorants synthétiques comme l'aspartame et le sucralose par des glycosides de stéviol modifiés par enzyme, qui sont dérivés de sources naturelles. Les changements réglementaires jouent également un rôle clé dans cette transition. En janvier 2025, la FDA a mis à jour sa définition de ' sain ', qui exclut désormais les édulcorants de haute intensité du décompte comme sucres ajoutés[1]Source: Food and Drug Administration, Use of the 'Healthy' Claim on Food Labeling,

fda.gov. Cette mise à jour offre aux marques un avantage significatif pour commercialiser leurs produits comme des choix plus sains. Les préoccupations de durabilité influencent cette tendance. La stévia a une empreinte carbone beaucoup plus faible par rapport au sucre de canne traditionnel. Des entreprises comme Tate & Lyle plc prennent des mesures proactives. Par exemple, en 2024, Tate & Lyle plc s'est associé avec Manus Bio pour produire de la stévia Reb M entièrement dans les Amériques. Cette collaboration démontre comment les préférences d'étiquette propre transforment les chaînes d'approvisionnement pour s'aligner sur la demande des consommateurs pour des options plus saines, plus durables et respectueuses de l'environnement.

Expansion des produits faibles/sans sucre alimentant la croissance du marché

La demande croissante de produits faibles et sans sucre stimule l'utilisation d'édulcorants faibles en calories alors que les entreprises alimentaires et de boissons s'adaptent aux préférences changeantes des consommateurs. Une enquête IFIC Food and Health de 2024 montre que 66 % des consommateurs sont intéressés par les produits à teneur réduite en sucre, soulignant un passage vers des choix plus sains[2]Source: Food Insights, 2024 IFIC Food and Health Survey,

foodinsight.org. Cette tendance est particulièrement notable dans l'industrie des boissons. Par exemple, Coca-Cola HBC a rapporté que 21 % de ses revenus de 2024 provenaient de boissons faibles ou sans sucre. De même, PepsiCo a lancé Gatorade Hydration Booster en 2024, un produit sans édulcorants ou arômes artificiels, destiné aux consommateurs recherchant des étiquettes plus propres. Ces exemples montrent comment les grandes marques utilisent les édulcorants faibles en calories pour rester pertinentes auprès des acheteurs soucieux de leur santé. L'utilisation croissante de médicaments de gestion du poids GLP-1 influence les choix alimentaires, car ces médicaments amènent les utilisateurs à réduire les produits sucrés. Cela a encore stimulé la demande d'édulcorants de synthèse. Par exemple, Cargill a lancé le système de stévia EverSweet + ClearFlo en Amérique du Nord, qui combine des glycosides de stéviol avec un agent rehausseur de goût pour améliorer la saveur, la solubilité et la stabilité.

Taux de diabète en hausse alimentant la demande d'édulcorants faibles en calories

La prévalence croissante du diabète en Amérique du Nord stimule significativement la demande d'édulcorants faibles en calories. Avec les professionnels de la santé et les initiatives de santé publique encourageant les gens à réduire leur consommation de sucre pour gérer leur glycémie, ces édulcorants deviennent plus essentiels. Selon la Fédération internationale du diabète (FID), en 2024, le nombre de décès avant l'âge de 80 ans dus au diabète était de 526 000 en Amérique du Nord et dans les Caraïbes[3]Source: International Diabetes Federation, "IDF Diabetes Atlas 2025", diabetesatlas.org. Pour aider les patients à respecter leurs plans de traitement, les entreprises pharmaceutiques incorporent des édulcorants comme le xylitol, le maltitol et la stévia dans les médicaments. Ces édulcorants améliorent le goût des médicaments sans causer de pics de glycémie. Pendant ce temps, les organismes de réglementation comme la FDA travaillent sur de nouveaux systèmes d'étiquetage en façade d'emballage, comme une approche ' feu tricolore ', pour indiquer clairement la teneur en sucres ajoutés. L'épidémie de diabète stimule le soutien réglementaire aux initiatives de réduction du sucre, comme en témoignent les exigences proposées par la FDA pour l'étiquetage en façade d'emballage mettant en évidence la teneur en sucres ajoutés. Cette crise sanitaire crée une stabilité de marché à long terme pour les édulcorants de synthèse, car la gestion du diabète nécessite des modifications alimentaires soutenues plutôt que des changements de consommation temporaires.

Passage croissant vers des ingrédients à empreinte carbone plus faible

La pression croissante des entreprises et de la réglementation pour décarboner les chaînes d'approvisionnement oriente les acheteurs vers des édulcorants avec des empreintes d'émissions vérifiables et faibles. Les grandes entreprises de boissons et de collations ont lié les primes des dirigeants aux objectifs climatiques fondés sur la science, de sorte que les équipes d'approvisionnement favorisent maintenant les options auditées pour les émissions comme le Reb M bioconverti et l'érythritol fermenté à partir de maïs. Les nouvelles lois de divulgation en Californie et au Canada exigent des rapports granulaires des émissions au niveau des ingrédients, rendant les données carbone aussi cruciales que les données nutritionnelles pour la conformité selon la FDA américaine. Les nouvelles lois de divulgation climatique de la Californie, spécifiquement SB 253 et SB 261, exigent que les grandes entreprises faisant des affaires dans l'État rapportent publiquement leurs émissions de gaz à effet de serre (GES) et leurs risques financiers liés au climat. Ces dynamiques ajoutent un élan au TCAC du marché des édulcorants de synthèse en Amérique du Nord, car les fournisseurs qui associent les allégations de santé aux références climatiques captent une demande disproportionnée.

Analyse d'impact des contraintes

| CONTRAINTE | (~) % IMPACT SUR LES PRÉVISIONS TCAC | PERTINENCE GÉOGRAPHIQUE | CALENDRIER D'IMPACT |

|---|---|---|---|

| Ambiguïté réglementaire autour des nouveaux édulcorants | -0.6% | Amérique du Nord, affectant particulièrement les réformes de la voie GRAS des États-Unis | Court terme (≤ 2 ans) |

| Questions de perception de sécurité des consommateurs autour des édulcorants artificiels | -0.4% | Amérique du Nord, avec un impact plus fort dans les démographies soucieuses de la santé | Moyen terme (2-4 ans) |

| Vulnérabilité de la chaîne d'approvisionnement en feuilles de stévia face aux perturbations logistiques | -0.3% | chaînes d'approvisionnement affectant les processeurs nord-américains | Court terme (≤ 2 ans) |

| Concurrence des sucres naturels | -0.5% | Amérique du Nord, limitant l'adoption dans les applications alimentaires premium | Long terme (≥ 4 ans) |

| Source: Mordor Intelligence | |||

Ambiguïté réglementaire autour des nouveaux édulcorants

Les réglementations pour les nouveaux édulcorants deviennent plus difficiles, créant des obstacles significatifs pour les entreprises, en particulier les plus petites ou les plus récentes. En mars 2025, le Département américain de la santé et des services sociaux (HHS) a supprimé l'option pour les entreprises de déclarer elles-mêmes leurs ingrédients comme GRAS (Generally Recognized As Safe). Cela signifie que tous les nouveaux édulcorants doivent maintenant passer par un processus d'approbation complet de la FDA avant de pouvoir être vendus. Ce changement a rendu plus coûteux et chronophage pour les entreprises d'introduire de nouveaux ingrédients, car elles doivent maintenant effectuer des tests de sécurité approfondis. Fin 2024, plus de 50 demandes GRAS attendent encore l'examen de la FDA, y compris des ingrédients innovants comme la stévia modifiée par enzyme et les protéines sucrées. Ces retards d'approbation ralentissent l'innovation et rendent plus difficile l'accès des marques à de nouveaux édulcorants à étiquette propre que les consommateurs préfèrent de plus en plus. Pour les petites entreprises, ce changement réglementaire ajoute une pression significative, car elles manquent souvent des ressources pour naviguer dans le processus d'approbation long et coûteux.

Questions de perception de sécurité des consommateurs autour des édulcorants artificiels

Bien que les édulcorants artificiels comme le sucralose et l'aspartame aient été approuvés comme sûrs par les organismes de réglementation, de nombreux consommateurs restent sceptiques quant à leur sécurité. Cette méfiance est souvent alimentée par la désinformation diffusée sur les réseaux sociaux et les préoccupations mises en évidence par les études environnementales. Par exemple, l'U.S. Geological Survey (USGS) a révélé que des composés comme le sucralose peuvent persister dans les systèmes d'eaux usées, bien que les niveaux détectés ne soient pas nocifs pour la santé humaine. Pour répondre à ces préoccupations, les marques adoptent de plus en plus des systèmes d'édulcorants mélangés qui combinent les édulcorants artificiels avec des alternatives naturelles comme la stévia ou le fruit du moine. Cette stratégie aide à apaiser les appréhensions des consommateurs tout en maintenant le goût et la fonctionnalité désirés des produits. D'autre part, les produits qui utilisent exclusivement des édulcorants artificiels ciblent maintenant davantage les consommateurs soucieux des coûts, où l'abordabilité est prioritaire sur les préférences d'ingrédients, plutôt que le marché plus large axé sur la santé.

Analyse des segments

Par type : Les polyols stimulent l'innovation fonctionnelle

Les polyols de sucre devraient croître significativement, avec un TCAC projeté de 4,12 %, car ils remplacent de plus en plus les édulcorants de haute intensité dans certaines applications. Ces polyols, comme le xylitol et l'érythritol, gagnent en popularité en raison de leur capacité à fournir du volume et à retenir l'humidité, les rendant très efficaces dans des produits comme les enrobages de comprimés et les capsules à libération contrôlée. Ces avantages fonctionnels stimulent leur adoption dans le secteur pharmaceutique, où ils aident à assurer la résistance à la compression et le contrôle de l'humidité requis. Les avancées dans les technologies de production, comme la fermentation en économie circulaire utilisant la biomasse lignocellulosique, réduisent les coûts de fabrication. Cette réduction des coûts encourage plus d'entreprises à incorporer des polyols dans leurs formulations.

Malgré la croissance des polyols, les édulcorants de haute intensité restent le segment dominant du marché des édulcorants de synthèse en Amérique du Nord, détenant une part de 59,76 % en 2024. Ces édulcorants ont maintenu leur position grâce à leurs dossiers de sécurité établis de longue date et leur efficacité économique. Cependant, leur croissance a ralenti alors que l'examen réglementaire s'intensifie et que les préférences des consommateurs se déplacent vers des options naturelles et moins transformées. Pour rester compétitifs, les fabricants d'édulcorants de haute intensité se concentrent sur le développement de produits de nouvelle génération comme la brazzéine et les protéines sucrées liant le saccharose. Ces innovations visent à améliorer le goût en réduisant l'amertume sans avoir besoin d'agents de charge.

Par origine : Les édulcorants naturels accélèrent malgré la dominance synthétique

Les édulcorants de synthèse synthétiques ont représenté 66,33 % de la part de marché en 2024, stimulés par leur utilisation répandue dans les formulations héritées et leurs avantages de coût. Ces variantes synthétiques restent un choix préféré, en particulier dans les boulangeries industrielles, en raison de leur stabilité thermique supérieure et de leur abordabilité. Malgré leur dominance, le marché assiste à un changement graduel alors que les édulcorants naturels gagnent en popularité. Les édulcorants de synthèse naturels, comme le Reb M converti par enzyme et les extraits de fruit du moine, croissent à un TCAC de 5,23 %. Cette croissance est alimentée par la demande croissante des consommateurs pour des produits à étiquette propre et des narratifs axés sur la durabilité. Des innovations comme la méthode de production EverSweet basée sur la levure de Cargill permettent la fabrication à grande échelle de molécules identiques à la nature, qui répondent aux exigences d'étiquetage ' de sources naturelles ' sans dépendre des rendements de cultures traditionnels.

La tendance vers les édulcorants naturels est particulièrement évidente dans les gammes de produits premium, où ' naturel ' devient une attente standard. Les industries comme le brassage, les produits laitiers et les nutraceutiques adoptent de plus en plus les glycosides de stéviol fermentés pour assurer un approvisionnement constant tout en atténuant les risques associés à la dépendance agricole. D'autre part, les fournisseurs d'édulcorants synthétiques répondent à ce changement en offrant des remises sur de gros volumes et un soutien technique amélioré pour conserver leur base de clientèle. Cependant, ils font face à des défis croissants, y compris la hausse des coûts d'entrée pour les matières premières à base de maïs, qui exercent une pression sur les marges bénéficiaires. La concurrence entre les édulcorants de synthèse synthétiques et naturels devrait s'intensifier, les options naturelles gagnant plus de terrain en réponse aux préférences des consommateurs et aux préoccupations de durabilité.

Par forme : Les applications liquides stimulent l'innovation

Les formulations liquides connaissent la croissance la plus rapide, avec un TCAC de 5,13 %, car les fabricants de boissons adoptent de plus en plus les systèmes de mélange continu. Ces systèmes sont mieux adaptés pour manipuler les édulcorants liquides par rapport aux méthodes traditionnelles de chargement à sec. Des innovations, comme les complexes de sels minéraux améliorés dans les édulcorants liquides, ont amélioré leur profil gustatif en réduisant la douceur persistante. Cette avancée a stimulé leur adoption dans les colas zéro sucre et les eaux aromatisées, faisant des édulcorants liquides un domaine de croissance clé du marché des édulcorants de synthèse en Amérique du Nord. La commodité et l'efficacité des formulations liquides devraient soutenir leur augmentation constante de la demande jusqu'en 2030.

Les édulcorants en poudre, qui représentent actuellement 58,38 % du marché, continuent d'évoluer avec des avancées comme la micro-encapsulation et les techniques de granulation à faible poussière. Ces améliorations augmentent la fluidité et rendent les édulcorants en poudre plus adaptés aux applications industrielles, comme les prémélanges de boulangerie. De plus, les mélanges de stévia en poudre incluent maintenant des fibres porteuses qui améliorent la dispersibilité, élargissant encore leur utilisabilité dans la production alimentaire à grande échelle. Pour les consommateurs, les édulcorants en poudre restent un choix populaire dans les sachets de table en raison de leur portabilité et de leur facilité de contrôle des portions, assurant leur pertinence continue sur le marché.

Par application : Les produits pharmaceutiques mènent l'accélération de croissance

Le secteur pharmaceutique connaît une croissance remarquable, avec un TCAC solide de 4,87 %, en faisant le canal à la croissance la plus rapide du marché des édulcorants de synthèse. Cette croissance est principalement stimulée par l'utilisation croissante de polyols dans les comprimés à croquer et les sirops, car ils améliorent le goût et rendent les médicaments plus appétissants. Les édulcorants à base de stévia gagnent également en popularité dans les formulations d'antibiotiques pédiatriques en raison de leur capacité à masquer efficacement l'amertume, assurant une meilleure conformité chez les enfants. La saccharine est explorée pour ses propriétés antimicrobiennes potentielles, qui pourraient ajouter une valeur thérapeutique aux côtés de son rôle d'édulcorant, stimulant encore sa demande dans l'industrie pharmaceutique.

L'industrie des boissons continue de dominer le marché des édulcorants de synthèse, contribuant à 28,71 % des ventes en 2024. Bien que son taux de croissance soit plus lent par rapport à d'autres segments, elle reste un moteur clé du volume de marché. Les fabricants de boissons priorisent l'amélioration du goût et de la texture pour améliorer l'expérience sensorielle de leurs produits, plutôt que de se concentrer sur l'expansion des gammes de produits. En même temps, les secteurs de la boulangerie et de la confiserie reformulent activement leurs offres pour incorporer des édulcorants de synthèse, assurant leur pertinence sur le marché. Les applications de niche, comme les soins personnels et les utilisations industrielles, émergent comme des opportunités rentables.

Analyse géographique

Les États-Unis mènent le marché des édulcorants de synthèse en Amérique du Nord, contribuant à 74,26 % de la part de revenus en 2024. Cette dominance est soutenue par un cadre réglementaire bien établi et un écosystème solide de recherche et développement, qui favorisent la confiance des consommateurs et permettent l'adoption rapide d'ingrédients innovants. Les changements proposés par la FDA, comme l'étiquetage feu tricolore en façade d'emballage et les révisions potentielles de la voie GRAS (Generally Recognized as Safe), devraient remodeler la dynamique du marché. L'Administration américaine des aliments et médicaments a prolongé la période de commentaires pour la règle proposée d'étiquetage nutritionnel en façade d'emballage (FOP) au 15 juillet 2025, offrant 60 jours supplémentaires pour les commentaires. Ces changements visent à améliorer les normes de sécurité et la transparence, renforçant encore la confiance des consommateurs.

Le Canada joue un rôle crucial en tant que marché secondaire, avec son environnement réglementaire stimulant l'innovation et la reformulation. L'exigence d'étiquetage en façade d'emballage à venir de Santé Canada, qui entrera en vigueur en janvier 2026, pousse les fabricants à reformuler leurs produits pour répondre aux nouvelles normes. L'harmonisation des réglementations sur les additifs et les autorisations de mise sur le marché rationalisées ont réduit les délais d'approbation, permettant aux entreprises canadiennes d'innover plus efficacement. De plus, l'émergence de start-ups d'extraction et de fermentation de stévia dans des régions comme Vancouver et Montréal met en évidence l'expertise et la capacité croissantes du pays.

Le Mexique est le marché à la croissance la plus rapide de la région, avec un TCAC projeté de 5,01 %. La hausse des revenus urbains, les étiquettes d'avertissement obligatoires sur le sucre et les avantages du mouvement d'ingrédients en franchise de droits sous l'accord USMCA alimentent cette croissance. Les fabricants domestiques s'approvisionnent de plus en plus localement en agave et canne cultivés pour produire des mélanges inuline-polyol, ce qui améliore la résilience de la chaîne d'approvisionnement. De plus, les partenariats de co-fabrication transfrontaliers avec les usines de boissons au Texas et en Californie permettent une mise à l'échelle efficace et le transfert de technologies d'édulcorants avancées. Ces collaborations aident les producteurs mexicains à incorporer des protéines sucrées innovantes dans leurs produits reformulés, stimulant encore la croissance du marché.

Paysage concurrentiel

Le marché nord-américain des édulcorants de synthèse est modérément fragmenté. Certains des acteurs de marché proéminents incluent Cargill, Incorporated, Ingredion Incorporated, Archer Daniels Midland Company, Tate & Lyle PLC, et International Flavors & Fragrances Inc., entre autres. Un développement notable sur le marché fut l'acquisition de CP Kelco par Tate & Lyle pour 1,8 milliard USD en novembre 2024. Cette acquisition a considérablement élargi le portefeuille d'hydrocolloïdes et d'édulcorants de Tate & Lyle, permettant à l'entreprise d'offrir des solutions combinées pour la texturation et l'édulcoration. L'accord devrait générer une coopération annuelle de 50 millions USD, soulignant la tendance croissante de consolidation dans l'industrie alors que les entreprises visent à renforcer leurs positions sur le marché et améliorer l'efficacité de la chaîne d'approvisionnement.

L'innovation continue de jouer un rôle critique dans la stimulation de la concurrence au sein du marché. Par exemple, la plateforme EverSweet de Cargill utilise la technologie de fermentation de précision pour produire le rebaudioside M, un édulcorant de stévia de haute pureté, sans dépendre des cycles agricoles. Cela assure un approvisionnement constant pour les fabricants de boissons recherchant des options d'édulcorants naturels. De plus, les disputes de brevets façonnent le paysage concurrentiel. En janvier 2024, SweeGen a gagné un cas d'appel contre PureCircle, qui a invalidé des brevets clés liés à la production de Reb M. Cette victoire légale a ouvert des opportunités pour les petits acteurs et les embouteilleurs indépendants d'accéder aux technologies d'édulcorants avancées. Pendant ce temps, les acteurs de niche se concentrent sur des applications spécialisées, comme la fourniture de mélanges de polyols co-transformés pour des utilisations pharmaceutiques comme les comprimés orodispersibles, qui offrent des marges élevées malgré des volumes plus faibles.

L'adaptabilité réglementaire devient un avantage concurrentiel clé sur le marché des édulcorants de synthèse. Les entreprises avec une expertise toxicologique et juridique interne sont mieux positionnées pour naviguer dans les réglementations évolutives, comme le passage du Département américain de la santé et des services sociaux (HHS) loin des approbations GRAS (Generally Recognized as Safe) auto-affirmées, qui nécessitent maintenant des soumissions de données plus complètes. Pour atténuer les risques agricoles, certains fournisseurs relocalisent la production de feuilles de stévia plus près des centres de demande nord-américains en adoptant la culture en serre et les technologies de bioconversion. Ces stratégies améliorent non seulement la résilience de la chaîne d'approvisionnement mais soutiennent également la demande croissante d'ingrédients durables et d'origine locale.

Leaders de l'industrie des édulcorants de synthèse en Amérique du Nord

-

Cargill, Incorporated

-

Ingredion Incorporated

-

Archer Daniels Midland Company

-

Tate & Lyle PLC

-

International Flavors & Fragrances Inc.

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Développements récents de l'industrie

- Mai 2024 : PureCircle d'Ingredion a introduit un édulcorant de stévia qui remplace directement le sucre dans les formulations. L'édulcorant naturel fonctionne de manière similaire au sucre sans nécessiter d'ingrédients supplémentaires et convient aux boissons, sirops et sauces.

- Janvier 2024 : Elo Life Systems, basé en Caroline du Nord, a clôturé un tour de financement de série A2 de 20,5 millions USD pour accélérer le développement d'un édulcorant naturel de haute intensité et de bananes Cavendish modifiées pour résister à la maladie fongique dévastatrice de flétrissement fusarien (TR4).

Portée du rapport sur le marché des édulcorants de synthèse en Amérique du Nord

Le marché nord-américain des édulcorants de synthèse est segmenté par type, origine, forme, application et géographie. Par type, le marché est segmenté en édulcorants de haute intensité (acésulfame potassium, advantame, aspartame, néotame, saccharine, sucralose, stévia, fruit du moine et autres) et polyols de sucre (sorbitol, xylitol, maltitol, érythritol et autres). Par origine, le marché est segmenté en dérivés de plantes, synthétiques et fermentés biotechnologiquement. Par forme, en poudre et liquide. Par application, le marché est segmenté en alimentation, boissons, produits pharmaceutiques et autres. Le segment alimentation est encore segmenté en boulangerie et céréales, confiserie, produits laitiers et alternatives laitières, sauces, condiments et vinaigrettes, et autres applications alimentaires. Le segment boissons est encore segmenté en boissons gazeuses, thé et café prêts à boire, boissons sportives et énergétiques et autres boissons. Ce rapport analyse encore le scénario aux États-Unis, au Canada, au Mexique et dans le reste de l'Amérique du Nord.

| Édulcorants de haute intensité | Acésulfame potassium |

| Advantame | |

| Aspartame | |

| Néotame | |

| Saccharine | |

| Sucralose | |

| Stévia | |

| Fruit du moine | |

| Autres édulcorants de haute intensité | |

| Polyols de sucre | Sorbitol |

| Xylitol | |

| Maltitol | |

| Érythritol | |

| Autres polyols de sucre |

| Dérivés de plantes |

| Synthétiques |

| Fermentés biotechnologiquement |

| Poudre |

| Liquide |

| Alimentation | Boulangerie et céréales |

| Confiserie | |

| Produits laitiers et alternatives laitières | |

| Sauces, condiments et vinaigrettes | |

| Autres applications alimentaires | |

| Boissons | Boissons gazeuses |

| Thé et café prêts à boire | |

| Boissons sportives et énergétiques | |

| Autres boissons | |

| Produits pharmaceutiques | |

| Autres applications |

| États-Unis |

| Canada |

| Mexique |

| Reste de l'Amérique du Nord |

| Par type | Édulcorants de haute intensité | Acésulfame potassium |

| Advantame | ||

| Aspartame | ||

| Néotame | ||

| Saccharine | ||

| Sucralose | ||

| Stévia | ||

| Fruit du moine | ||

| Autres édulcorants de haute intensité | ||

| Polyols de sucre | Sorbitol | |

| Xylitol | ||

| Maltitol | ||

| Érythritol | ||

| Autres polyols de sucre | ||

| Par origine | Dérivés de plantes | |

| Synthétiques | ||

| Fermentés biotechnologiquement | ||

| Par forme | Poudre | |

| Liquide | ||

| Par application | Alimentation | Boulangerie et céréales |

| Confiserie | ||

| Produits laitiers et alternatives laitières | ||

| Sauces, condiments et vinaigrettes | ||

| Autres applications alimentaires | ||

| Boissons | Boissons gazeuses | |

| Thé et café prêts à boire | ||

| Boissons sportives et énergétiques | ||

| Autres boissons | ||

| Produits pharmaceutiques | ||

| Autres applications | ||

| Par géographie | États-Unis | |

| Canada | ||

| Mexique | ||

| Reste de l'Amérique du Nord | ||

Questions clés auxquelles répond le rapport

Quelle est la taille actuelle du marché des édulcorants de synthèse en Amérique du Nord ?

Le marché se situe à 2,76 milliards USD en 2025 et devrait atteindre 3,27 milliards USD d'ici 2030.

Quel segment croît le plus rapidement au sein du marché ?

Les applications pharmaceutiques montrent la croissance la plus élevée avec un TCAC attendu de 4,87 % en raison de l'utilisation croissante d'alternatives au sucre dans les formulations de médicaments.

Quelle géographie offre le plus fort potentiel de hausse futur ?

Le Mexique mène la croissance avec un TCAC de prévision de 5,01 %, stimulé par la sensibilisation croissante à la santé, les réglementations alignées et les efficacités de chaîne d'approvisionnement activées par l'USMCA.

Quel rôle jouent les édulcorants liquides dans la reformulation des boissons ?

Les formats liquides se dissolvent plus rapidement, réduisent la poussière et s'alignent avec les systèmes de mélange continu, c'est pourquoi ils devraient croître à un TCAC de 5,13 % jusqu'en 2030.

Dernière mise à jour de la page le: