Taille et part du marché des édulcorants

Analyse du marché des édulcorants par Mordor Intelligence

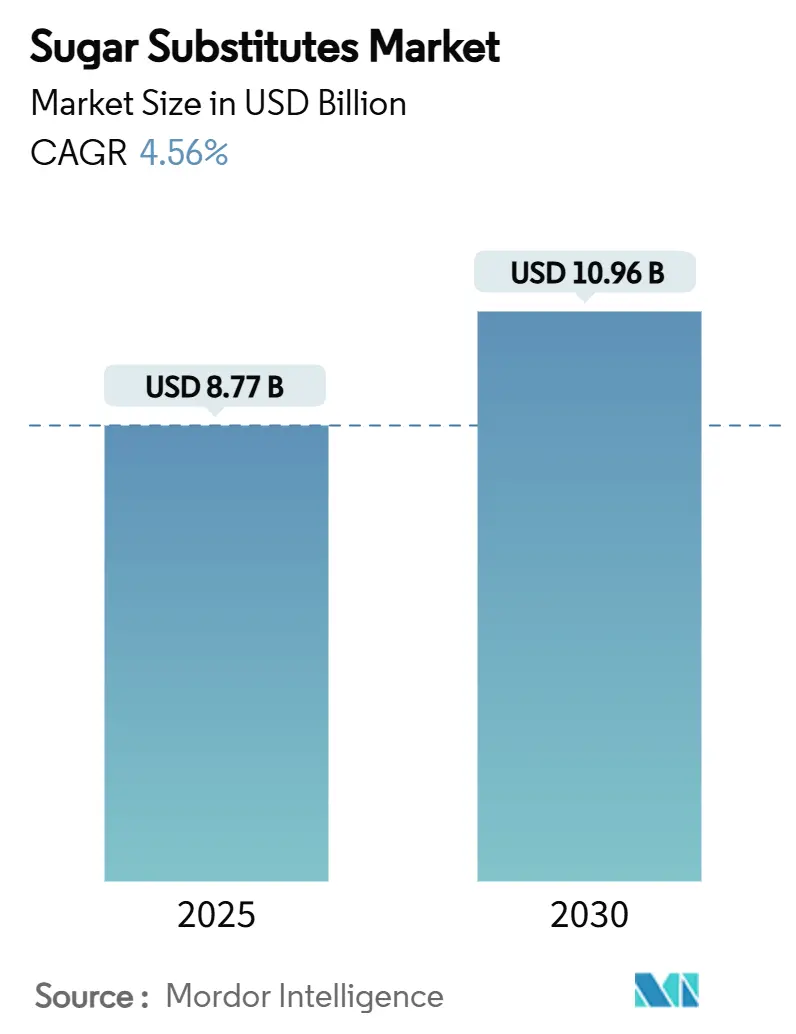

La taille du marché mondial des édulcorants a atteint 8,77 milliards USD en 2025 et devrait croître à 10,96 milliards USD d'ici 2030, enregistrant un taux de croissance annuel composé (TCAC) de 4,56 %. La prévalence croissante du diabète a sensibilisé davantage les consommateurs et les décideurs politiques sur la nécessité de réduire la consommation de sucre ajouté. Cela a considérablement stimulé la demande d'alternatives édulcorantes faibles en calories. Des mesures réglementaires favorables stimulent davantage la croissance du marché. La région Asie-Pacifique mène le marché en termes de taille et de croissance, portée par des développements clés tels que l'approbation de l'allulose par l'Inde pour la première fois et l'expansion rapide de l'industrie des aliments santé en Chine. Parmi les différents types d'édulcorants, les édulcorants de haute intensité détiennent la plus grande part de marché. Cependant, la stévia croît au rythme le plus rapide, grâce aux avancées des technologies de bioconversion qui aident à surmonter les limitations agricoles. Bien que les édulcorants d'origine végétale dominent le marché, il y a une tendance croissante vers les alternatives fermentées par biotechnologie. Ces options gagnent en popularité car les fabricants visent à établir des chaînes d'approvisionnement plus fiables et respectueuses de l'environnement avec des empreintes carbone plus faibles. Le marché reste très fragmenté, offrant des opportunités significatives de différenciation et d'innovation.

Principaux enseignements du rapport

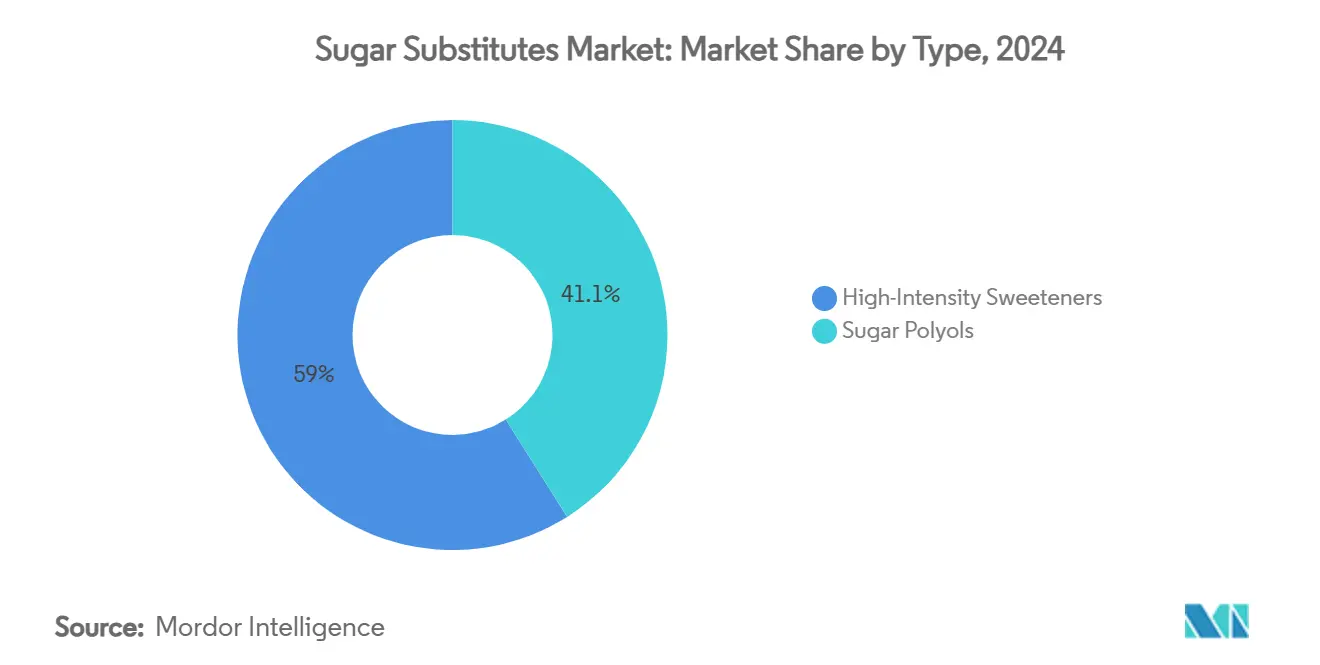

- Par type, les édulcorants de haute intensité représentaient 58,95 % de la part du marché des édulcorants en 2024 ; les polyols de sucre sont destinés à croître le plus rapidement à 5,96 % TCAC jusqu'en 2030.

- Par origine, les ingrédients d'origine végétale détenaient 52,05 % de la taille du marché des édulcorants en 2024, tandis que les variantes fermentées par biotechnologie devraient s'étendre à 6,27 % TCAC jusqu'en 2030.

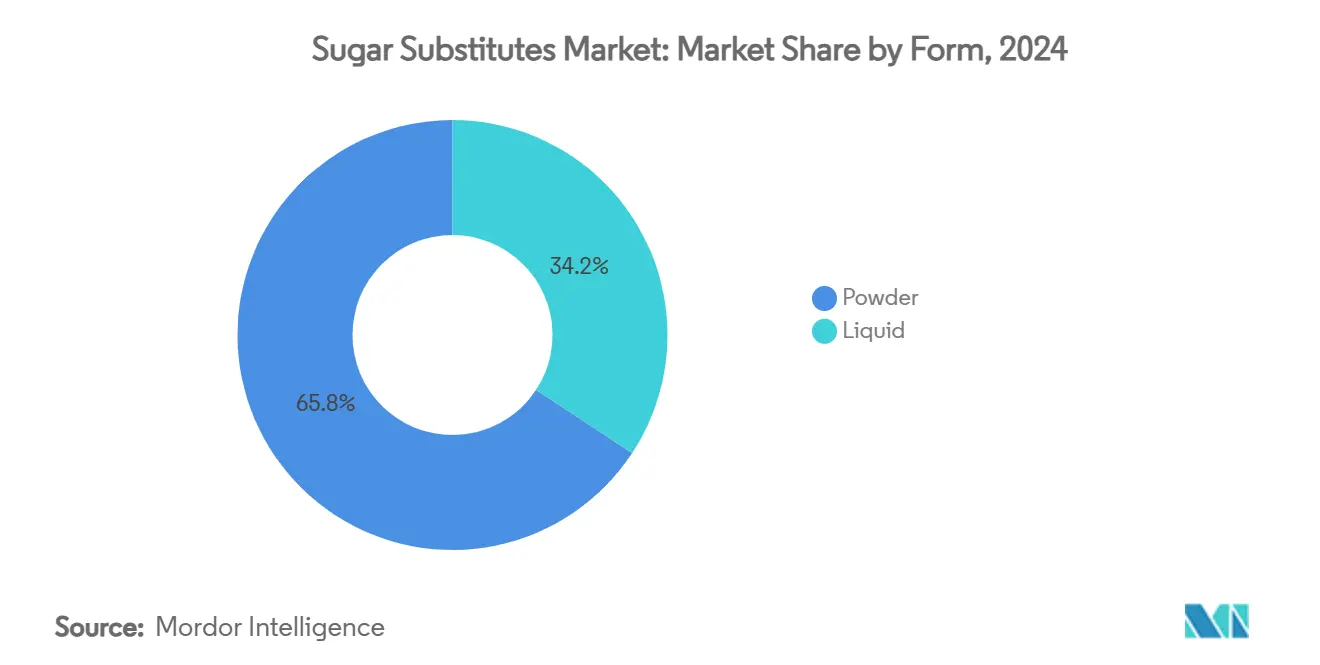

- Par forme, les poudres représentaient 65,76 % de la part du marché des édulcorants en 2024, et les liquides devraient augmenter à 5,12 % TCAC durant 2025-2030.

- Par application, les boissons menaient avec 40,93 % de la taille du marché des édulcorants en 2024 ; les catégories alimentaires progressent à 5,32 % TCAC jusqu'en 2030.

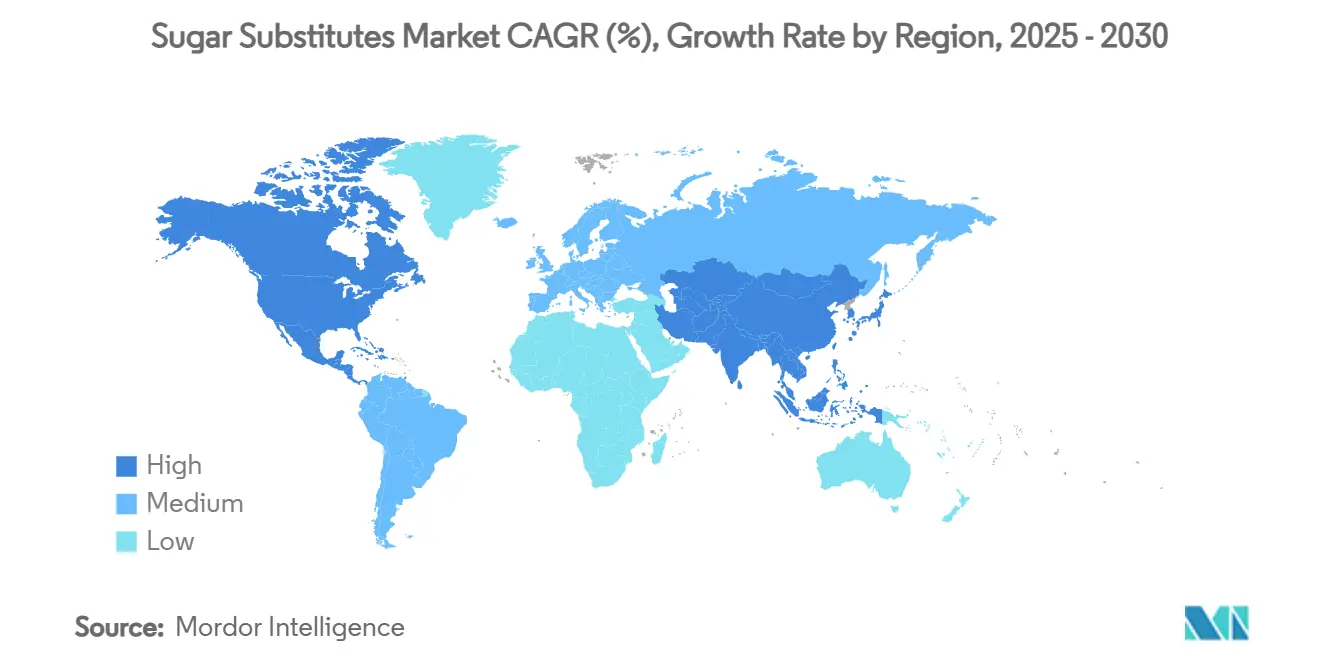

- Par géographie, l'Asie-Pacifique a capturé 43,12 % des revenus en 2024 et est en voie d'atteindre 5,73 % TCAC, en faisant à la fois le segment régional le plus important et à la croissance la plus rapide.

Tendances et perspectives du marché mondial des édulcorants

Tableau d'impact des moteurs

| MOTEUR | (~) % D'IMPACT SUR LES PRÉVISIONS TCAC | PERTINENCE GÉOGRAPHIQUE | CHRONOLOGIE D'IMPACT |

|---|---|---|---|

| Les taux croissants de diabète et d'obésité alimentent la demande d'édulcorants faibles en calories | +1.2% | Mondial, avec l'impact le plus élevé en Asie-Pacifique et Amérique du Nord | Long terme (≥ 4 ans) |

| Montée de la demande d'édulcorants à étiquetage propre | +0.8% | Amérique du Nord et Europe, s'étendant à l'Asie-Pacifique | Moyen terme (2-4 ans) |

| Les avancées dans les technologies d'extraction et de traitement réduisent les coûts de production | +0.9% | Mondial, mené par l'Amérique du Nord et l'Europe | Court terme (≤ 2 ans) |

| L'expansion des produits à faible/sans sucre alimente la croissance du marché | +0.4% | Europe et Amérique du Nord, émergeant en Asie-Pacifique | Long terme (≥ 4 ans) |

| Les édulcorants offrent un profil de douceur et de texture personnalisable | +0.7% | Mondial, avec l'impact le plus fort dans les marchés émergents | Moyen terme (2-4 ans) |

| Évolution croissante vers des ingrédients à empreinte carbone plus faible | +0.5% | Europe et Amérique du Nord, avec répercussions sur l'Asie-Pacifique développée | Long terme (≥ 4 ans) |

| Source: Mordor Intelligence | |||

Les taux croissants de diabète et d'obésité alimentent la demande d'édulcorants faibles en calories

Les préoccupations de santé dans le monde, en particulier les cas croissants de diabète et d'obésité, poussent de plus en plus de personnes à rechercher des édulcorants. Selon l'Atlas du diabète, environ 589 millions d'adultes âgés de 20 à 79 ans vivent avec le diabète dans le monde, ce qui signifie qu'environ 1 personne sur 9 est affectée. Ce nombre devrait atteindre 853 millions d'ici 2050, soit 1 adulte sur 8[1]Source : Diabetes Atlas Org, Diabetes Global Report 2000 - 2050,

diabetesatlas.org. Cette initiative est conçue pour aider les pays à reformuler les produits alimentaires afin d'aborder ces défis de santé. D'ici 2035, plus de 750 millions d'enfants âgés de 5 à 19 ans devraient être en surpoids ou obèses, selon World Obesity[2]Source : World Obesity Org, World Obesity Atlas 2024,

worldobesity.org. En même temps, la popularité croissante des médicaments de perte de poids GLP-1 change la façon dont les consommateurs pensent à l'alimentation. Les entreprises intensifient leurs efforts pour répondre à cette demande. Par exemple, Coca-Cola a introduit des boissons édulcorées à la stévia en décembre 2023, et PepsiCo continue d'investir dans des options zéro calorie comme Pepsi Zero Sugar. Ces efforts montrent comment l'industrie s'adapte aux préférences changeantes des consommateurs et aux priorités de santé.

Montée de la demande d'édulcorants à étiquetage propre

Les consommateurs exigent de plus en plus des ingrédients à étiquetage propre, ce qui remodèle le marché des édulcorants. Les consommateurs mondiaux s'attendent à ce que les marques se concentrent sur la durabilité environnementale tout en offrant des produits avec des ingrédients simples et reconnaissables. Pour répondre à ces attentes, les organismes de réglementation intensifient leurs efforts. Par exemple, en 2024, la FDA américaine a accordé des approbations GRAS (Généralement reconnu comme sûr) pour des édulcorants innovants comme la brazzéine et le D-psicose[3]Source : Food and Drug Administration, GRAS Notices,

fda.gov. Ces édulcorants sont soit dérivés de plantes, soit produits en utilisant la fermentation de précision, un processus qui crée une douceur identique à la nature sans dépendre de méthodes synthétiques. Cette approche s'aligne bien avec la tendance de l'étiquetage propre, comme on l'a vu avec la brazzéine de Bestzyme, que la FDA a approuvée pour l'utilisation dans les produits de confiserie. L'Europe devient également une zone de croissance clé, avec des réglementations mises à jour encourageant l'utilisation d'alternatives naturelles. Ce changement a aidé la stévia à gagner une traction significative car les marques s'éloignent des édulcorants artificiels comme l'aspartame.

Les avancées dans les technologies d'extraction et de traitement réduisent les coûts de production

Les avancées dans les technologies d'extraction et de traitement réduisent régulièrement le coût unitaire des édulcorants. Les plateformes de fermentation de précision livrent maintenant la stévia Reb M de haute pureté à l'échelle industrielle sans terres agricoles, réduisant à la fois les dépenses de matières premières et la volatilité saisonnière pour les producteurs comme la coentreprise Avansya de Cargill. Les pipelines de bioconversion développés par Tate & Lyle et Manus transforment les extraits de feuilles de stévia en glycosides au goût amélioré en une seule étape enzymatique, éliminant plusieurs étapes de solvants et réduisant les dépenses d'investissement pour les nouveaux entrants. En parallèle, les méthodes de séchage par pulvérisation brevetées améliorent la solubilité du rébaudioside M, permettant aux formulateurs d'incorporer des concentrations plus élevées sans précipitation et réduisant ainsi le gaspillage dans les usines de boissons. Collectivement, ces innovations compriment les délais de production, réduisent les empreintes des installations et débloquent des points de prix qui accélèrent la substitution générale dans le secteur alimentaire et des boissons.

L'expansion des produits à faible/sans sucre alimente la croissance du marché

La demande croissante de produits à faible teneur et sans sucre remodèle l'industrie alimentaire et des boissons, les entreprises incorporant activement des édulcorants faibles en calories pour répondre aux préférences évolutives des consommateurs. Par exemple, Coca-Cola HBC a révélé que 21 % de ses revenus de 2024 provenaient de boissons à faible teneur ou sans sucre, soulignant l'importance croissante de ces catégories de produits. De même, PepsiCo a introduit Gatorade Hydration Booster en septembre 2024, un produit exempt d'édulcorants et d'arômes artificiels, s'adressant aux consommateurs recherchant des options plus saines et à étiquetage plus propre. Ces exemples soulignent comment les grandes marques s'adaptent à la conscience de santé croissante parmi les acheteurs. L'utilisation croissante des médicaments de gestion du poids GLP-1 influence les habitudes alimentaires, car ces médicaments amènent souvent les utilisateurs à réduire leur consommation de produits édulcorés. Cette tendance a davantage alimenté la demande d'édulcorants. Par exemple, Cargill a lancé le système EverSweet + ClearFlo Stevia, qui combine des glycosides de stéviol avec un agent améliorant le goût pour améliorer la saveur, la solubilité et la stabilité, offrant une solution plus attrayante pour les fabricants et les consommateurs.

Analyse de l'impact des contraintes

| CONTRAINTE | (~) % D'IMPACT SUR LES PRÉVISIONS TCAC | PERTINENCE GÉOGRAPHIQUE | CHRONOLOGIE D'IMPACT |

|---|---|---|---|

| Ambiguïté réglementaire autour des nouveaux édulcorants | -0.6% | Mondial, avec l'impact le plus élevé en Europe et marchés émergents | Moyen terme (2-4 ans) |

| Problèmes de perception de sécurité des consommateurs autour des édulcorants artificiels | -0.4% | Amérique du Nord et Europe, avec répercussions sur les démographies éduquées mondialement | Court terme (≤ 2 ans) |

| Concurrence des sucres naturels | -0.3% | Mondial, avec l'impact le plus élevé sur les entreprises dépendantes de l'approvisionnement du Paraguay | Court terme (≤ 2 ans) |

| Défis du profil gustatif dans les produits de masse | -0.5% | Mondial, avec un impact variable selon les segments d'application | Moyen terme (2-4 ans) |

| Source: Mordor Intelligence | |||

Ambiguïté réglementaire autour des nouveaux édulcorants

Les cadres réglementaires peinent à suivre le rythme des innovations biotechnologiques dans la production d'édulcorants, créant une incertitude de marché qui contraint les investissements et les délais de commercialisation. L'examen en cours de l'Union européenne du statut de l'extrait de fruit de moine illustre ce défi, où des preuves cliniques insuffisantes sur les effets à long terme retardent l'accès au marché malgré les approbations aux États-Unis, en Chine et au Canada. La réforme de la règle GRAS de la FDA, tout en améliorant la transparence, introduit des exigences de conformité supplémentaires qui peuvent ralentir les introductions d'ingrédients, particulièrement pour les innovateurs plus petits manquant d'expertise réglementaire. Le cadre réglementaire complexe des aliments fonctionnels du Japon, équilibrant la qualité et la sécurité du côté des risques avec la fonctionnalité du côté des bénéfices, illustre comment la sophistication réglementaire peut à la fois permettre et contraindre le développement du marché. Ces incertitudes réglementaires impactent particulièrement les produits de fermentation de précision, où les nouvelles méthodes de production nécessitent une documentation de sécurité extensive malgré la production de structures moléculaires identiques aux méthodes d'extraction traditionnelles.

Problèmes de perception de sécurité des consommateurs autour des édulcorants artificiels

Les préoccupations de santé alimentent de plus en plus le scepticisme des consommateurs envers les édulcorants artificiels et certains édulcorants d'origine naturelle. Par exemple, l'Organisation mondiale de la santé a récemment classé l'aspartame comme ' possiblement cancérogène pour les humains ', déclenchant un débat public généralisé, même si les régulateurs continuent d'affirmer sa sécurité lorsqu'elle est consommée dans les limites recommandées. De même, le sucralose fait l'objet d'un examen minutieux en raison d'études le liant à des changements dans le microbiote intestinal et à une augmentation de l'appétit, ce qui a suscité la prudence chez les consommateurs. L'érythritol, autrefois considéré comme un alcool de sucre plus sûr, fait également face à des critiques après qu'un lien potentiel ait été trouvé entre des niveaux élevés d'érythritol dans le sang et un risque accru d'événements cardiovasculaires. De plus, les individus avec la plus forte exposition à l'érythritol avaient un risque deux fois plus élevé de crise cardiaque ou d'AVC selon le NIH (National Institutes of Government) comme indiqué dans ' Erythritol and cardiovascular events ' publié en mars 2023. Ces préoccupations croissantes poussent les marques à se tourner vers des alternatives comme la stévia, l'allulose et la brazzéine, qui sont dérivées de processus naturels ou de fermentation.

Analyse par segment

Par type : les édulcorants de haute intensité surperforment tandis que les polyols de sucre soutiennent la texture

Les édulcorants de haute intensité ont mené le marché des édulcorants en 2024, capturant 58,95 % de la part de marché. Ces édulcorants sont très favorisés par les fabricants d'aliments et de boissons en raison de leur douceur intense et de leur rentabilité. Les polyols de sucre devraient croître significativement, avec un TCAC projeté de 5,96 %, car ils remplacent de plus en plus les édulcorants de haute intensité dans certaines applications. Ces polyols, tels que le xylitol et l'érythritol, gagnent en popularité en raison de leur capacité à fournir du volume et à retenir l'humidité, les rendant très efficaces dans des produits comme les enrobages de comprimés et les capsules à libération contrôlée. Ces avantages fonctionnels stimulent leur adoption dans le secteur pharmaceutique, où ils aident à assurer la résistance à la compression requise et le contrôle de l'humidité. Les avancées dans les technologies de production, telles que la fermentation d'économie circulaire utilisant la biomasse lignocellulosique, réduisent les coûts de fabrication. Cette réduction des coûts encourage plus d'entreprises à incorporer les polyols dans leurs formulations.

L'érythritol est particulièrement populaire en raison de son impact glycémique nul et de son effet rafraîchissant doux, en faisant un choix idéal pour des produits comme le chocolat et la gomme. Les récentes avancées dans les techniques de fermentation ont considérablement amélioré la production d'érythritol, augmentant les rendements et réduisant l'écart de coût avec le sucre de canne traditionnel. Le xylitol, dérivé de matières premières lignocellulosiques, gagne en traction comme option durable dans le cadre de l'économie circulaire. Bien que les polyols de sucre aient généralement une intensité de douceur plus faible par rapport aux édulcorants de haute intensité, leurs propriétés uniques et les innovations en cours stimulent leur adoption dans diverses applications.

Par origine : les produits d'origine végétale mènent mais la fermentation prend de l'avance

En 2024, les ingrédients d'origine végétale ont contribué à 52,05 % des revenus du marché des édulcorants. Cependant, leur domination devrait légèrement décliner car les édulcorants à base de fermentation (fermentés par biotechnologie) gagnent en popularité, croissant à un TCAC impressionnant de 6,27 %. Cette croissance est alimentée par leur capacité à fournir des rendements cohérents et une empreinte environnementale réduite par rapport aux méthodes agricoles traditionnelles. Par exemple, la stévia EverSweet de Cargill, produite par fermentation de levure, offre du Reb M sans dépendre des terres agricoles ou être affectée par les changements saisonniers. De même, la production de fruit de moine basée sur la fermentation élimine la dépendance aux conditions climatiques spécifiques du sud de la Chine, assurant un approvisionnement fiable de mogroside V avec une qualité constante, indépendamment de la variabilité des cultures.

Les édulcorants synthétiques continuent de détenir une part petite mais significative, particulièrement dans les marchés sensibles aux prix où les cadres réglementaires permettent leur utilisation et où la rentabilité reste une priorité. Cependant, les préférences des consommateurs évoluent, avec un accent croissant sur la durabilité et la transparence. De nombreuses marques et détaillants mettent maintenant en évidence l'origine et l'empreinte carbone des ingrédients sur les étiquettes des produits, encourageant les fabricants à se tourner vers des options plus durables. Cette tendance devrait davantage stimuler l'adoption d'édulcorants à base de fermentation et dérivés de plantes, car ils s'alignent mieux avec la demande des consommateurs pour des produits respectueux de l'environnement et éthiquement approvisionnés.

Par forme : les poudres dominent mais les liquides gagnent en traction

Les édulcorants en poudre ont dominé le marché en 2024, représentant 65,76 % des revenus. Leur popularité découle de leur durée de conservation plus longue et de leur facilité d'utilisation dans les systèmes alimentaires secs, en faisant un choix préféré pour les applications de boulangerie et de confiserie. Cependant, la demande de formats liquides croît rapidement, surtout dans l'industrie des boissons, où la dispersion instantanée et la clarté sont critiques. Les édulcorants liquides devraient croître à un TCAC de 5,12 % jusqu'en 2030. Les gammes de boissons claires, telles que les boissons pour sportifs et les thés prêts à boire, constituent une portion significative de cette croissance. Les innovations comme les techniques brevetées de séchage par pulvérisation et de cristallisation ont amélioré la solubilité d'ingrédients comme le rébaudioside M, permettant des concentrations plus élevées sans turbidité.

Malgré la montée des formats liquides, les édulcorants en poudre restent essentiels dans les produits de boulangerie et de confiserie en raison de leur capacité à fournir du volume, de la structure et des qualités d'humidité contrôlées que les liquides ne peuvent pas facilement répliquer. Pour aborder les limitations des deux formats, des solutions hybrides, telles que les combinaisons granule-dans-sirop, émergent. Ces hybrides sont particulièrement utiles dans des applications complexes comme les desserts glacés, où ils combinent les avantages des poudres et des liquides pour délivrer une performance optimale. Le développement de ces solutions hybrides a conduit à une amélioration de la stabilité et des profils de texture dans diverses applications alimentaires, particulièrement dans les produits nécessitant une durée de conservation prolongée. Les fabricants investissent de plus en plus dans la recherche et développement pour créer des formulations hybrides personnalisées qui répondent aux exigences spécifiques des produits tout en maintenant le profil de douceur désiré.

Par application : le leadership des boissons persiste tandis que les segments alimentaires s'accélèrent

Les boissons représentaient 40,93 % des revenus du marché en 2024, principalement en raison de reformulations extensives dans les colas et boissons gazeuses visant à réduire la teneur en sucre. Cependant, les catégories alimentaires telles que les barres céréalières, les alternatives laitières et les produits de boulangerie croissent maintenant à un rythme plus rapide, avec un TCAC projeté de 5,32 %. Cette croissance est alimentée par les avancées technologiques qui permettent aux fabricants de réduire les niveaux de sucre sans compromettre la texture ou la saveur. Les boissons énergétiques et les eaux fonctionnelles émergent comme des moteurs de croissance clés, car les marques incorporent de plus en plus des édulcorants naturels aux côtés de botaniques et d'électrolytes pour répondre aux consommateurs soucieux de leur santé. De même, les fabricants de confiserie tirent parti de mélanges d'érythritol innovants pour atteindre des réductions de sucre tout en maintenant le goût et le volume désirés, assurant la satisfaction du consommateur.

Au-delà des aliments et boissons, le secteur pharmaceutique contribue également de manière constante au marché des édulcorants. Des produits tels que les sirops pédiatriques et les pastilles contre la toux adaptées aux diabétiques dépendent des édulcorants pour leur capacité à masquer les goûts désagréables et à fournir des réponses à glycémie nulle. Bien que plus petit en échelle par rapport aux secteurs alimentaire et des boissons, le segment pharmaceutique joue un rôle crucial dans la diversification des flux de revenus pour les fournisseurs. Cette diversification aide à atténuer les risques associés aux fluctuations du marché dans d'autres secteurs, fournissant une demande stable et cohérente pour les édulcorants.

Analyse géographique

L'Asie-Pacifique représentait 43,12 % des revenus mondiaux en 2024 et croît à un TCAC robuste de 5,73 %. Cette croissance est portée par des facteurs tels que la clarté réglementaire, l'urbanisation et le pouvoir d'achat croissant de la classe moyenne. En Chine, les approbations d'aliments santé ont atteint 875 en 2023, créant des opportunités pour des édulcorants innovants qui respectent les normes GB 2760-2024 mises à jour. L'Inde a également fait des progrès significatifs, avec la FSSAI approuvant l'allulose, signalant un changement vers des édulcorants naturels à faibles calories. Ce mouvement a attiré des fournisseurs étrangers désireux d'établir une production locale. Pendant ce temps, le marché des aliments fonctionnels du Japon offre un segment premium où la traçabilité et les données cliniques sont hautement valorisées, permettant aux fabricants de commander des prix plus élevés.

L'Amérique du Nord continue de mener en technologie et en capacité de production. Le processus GRAS (généralement reconnu comme sûr) transparent de la FDA a soutenu le développement d'édulcorants innovants. Par exemple, l'installation Avansya du Nebraska produit de la stévia fermentée à l'échelle commerciale, assurant un approvisionnement domestique fiable. La poussée du gouvernement américain pour des politiques zéro-sucre-ajouté a incité les entreprises alimentaires multinationales à augmenter les investissements en recherche et développement dans des solutions d'édulcorants qui peuvent être appliquées à travers les gammes de produits nord-américaines, latino-américaines et européennes. De même, l'alignement du Canada avec ces directives nutritionnelles assure la cohérence dans les allégations d'étiquetage à travers le continent, stimulant davantage la croissance du marché.

En Europe, la demande d'édulcorants naturels comme la stévia et le fruit de moine augmente, portée par les tendances d'étiquetage propre et les réglementations de sécurité strictes. La région connaît une croissance des édulcorants naturels car les consommateurs préfèrent de plus en plus les produits avec moins d'ingrédients artificiels. De plus, l'accent de l'Europe sur les mandats de réduction carbone a créé un marché premium pour les édulcorants à base de fermentation, positionnant la région comme leader dans les solutions durables et à étiquetage vert. Ces normes élevées influencent souvent les marchés d'exportation, amplifiant davantage l'impact de l'Europe sur le marché mondial des édulcorants.

Paysage concurrentiel

Le marché des édulcorants est très fragmenté, indiquant des opportunités significatives de différenciation et d'innovation. Les acteurs majeurs comme Tate & Lyle étendent activement leurs capacités pour rester compétitifs. Par exemple, Tate & Lyle a acquis CP Kelco pour 1,8 milliard USD, visant à intégrer les technologies d'édulcoration, de sensation en bouche et de fortification sous une seule plateforme. De même, Cargill, Incorporated et DSM, à travers leur coentreprise Avansya, ont investi dans la capacité de fermentation, montrant l'intérêt croissant des grandes corporations pour la biotechnologie. En même temps, de plus petites entreprises artisanales entrent sur le marché, contribuant davantage à sa nature fragmentée.

Les entreprises innovantes tirent également parti de technologies avancées pour se tailler des niches dans le marché. Par exemple, Bestzyme a utilisé la fermentation de précision pour développer la brazzéine, un édulcorant à base de protéines qui offre une stabilité thermique et un impact glycémique nul, le rendant idéal pour les applications de confiserie. Bestzyme a annoncé que son produit phare Mellia Brazzein a reçu la lettre ' No Questions ' de la Food and Drug Administration (FDA) américaine concernant son statut GRAS (généralement reconnu comme sûr) en avril 2025. L'intégration verticale est une autre tendance émergente, comme on l'a vu avec Amyris acquérant la participation d'Ingredion dans l'usine Real Sweet brésilienne en mai 2025. Ce mouvement permet à Amyris d'obtenir un contrôle total sur sa propriété intellectuelle de processus et les revenus en aval tout en fournissant toujours à Ingredion un accès exclusif aux volumes de Reb M fermentés. Ces stratégies soulignent comment les entreprises se positionnent pour répondre aux demandes évolutives des consommateurs et de l'industrie.

La durabilité et la propriété intellectuelle deviennent des facteurs critiques pour le succès dans le marché des édulcorants. Ingredion, par exemple, a gagné un avantage concurrentiel en offrant des variantes de stévia avec de fortes allégations de durabilité du cycle de vie, attirant les marques alimentaires multinationales avec des objectifs de réduction carbone. Les fournisseurs plus petits trouvent également des moyens de se démarquer, se concentrant sur des histoires d'approvisionnement régional ou développant des aides de formulation avancées, telles que des améliorateurs de solubilité, qui simplifient le développement de boissons. Ces efforts reflètent l'importance croissante de la durabilité et de l'innovation dans la stimulation de la croissance et de la différenciation du marché.

Leaders de l'industrie des édulcorants

Cargill, Incorporated

Archer Daniels Midland Company

Tate & Lyle

International Flavors & Fragrances Inc.

Ingredion Incorporated

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Développements récents de l'industrie

- Décembre 2024 : Tate & Lyle s'est associé à BioHarvest pour développer des édulcorants de synthèse botanique qui correspondent au goût du sucre sans notes résiduelles désagréables. Ce partenariat se concentrera sur la création de nouvelles molécules dérivées de plantes, initialement dans la plateforme d'édulcorants, avec le potentiel de s'étendre à d'autres domaines.

- Octobre 2024 : Tate & Lyle et Manus Bio ont formé un partenariat stratégique et introduit la stévia Reb M, marquant la première commercialisation à grande échelle d'un ingrédient de stévia Reb M bioconverti, approvisionné et fabriqué dans les Amériques. Ce partenariat vise à fournir aux clients une source fiable et de haute qualité de Reb M tout en élargissant l'accès aux solutions naturelles de réduction du sucre.

- Juillet 2024 : Sweegen a introduit ses outils d'optimisation du goût Tastecode lors de l'événement IFT FIRST à Chicago. L'entreprise a présenté ses technologies de saveurs naturelles à teneur réduite en sucre pour aborder les défis gustatifs dans les produits alimentaires plus sains.

- Mai 2024 : PureCircle d'Ingredion a introduit un édulcorant à la stévia qui remplace directement le sucre dans les formulations. L'édulcorant naturel fonctionne de manière similaire au sucre sans nécessiter d'ingrédients supplémentaires et convient aux boissons, sirops et sauces.

Portée du rapport du marché mondial des édulcorants

Les édulcorants sont des substances chimiques ou d'origine végétale utilisées pour édulcorer ou améliorer la saveur des produits alimentaires et des boissons.

Le marché des édulcorants est segmenté par type, origine, forme, application et géographie. Par type, le marché est segmenté en édulcorants de haute intensité (acésulfame potassium, advantame, aspartame, néotame, saccharine, sucralose, stévia, fruit de moine et autres) et polyols de sucre (sorbitol, xylitol, maltitol, érythritol et autres). Par origine, le marché est segmenté en dérivés de plantes, synthétiques et fermentés par biotechnologie. Par forme, en poudre et liquide. Par application, le marché est segmenté en alimentaire, boisson, pharmaceutique et autres. Le segment alimentaire est davantage segmenté en boulangerie et céréales, confiserie, produits laitiers et alternatives laitières, sauces, condiments et vinaigrettes, et autres applications alimentaires. Le segment des boissons est davantage segmenté en boissons gazeuses, thé et café RTD, boissons pour sportifs et énergétiques et autres boissons. Le rapport analyse davantage le scénario mondial du marché, incluant une analyse détaillée de l'Amérique du Nord, l'Europe, l'Asie-Pacifique, l'Amérique du Sud et le Moyen-Orient et l'Afrique.

La dimensionnement du marché a été fait en termes de valeur en USD pour tous les segments susmentionnés.

| Édulcorants de haute intensité | Acésulfame potassium |

| Advantame | |

| Aspartame | |

| Néotame | |

| Saccharine | |

| Sucralose | |

| Stévia | |

| Fruit de moine | |

| Autres édulcorants de haute intensité | |

| Polyols de sucre | Sorbitol |

| Xylitol | |

| Maltitol | |

| Érythritol | |

| Autres polyols de sucre |

| Dérivés de plantes |

| Synthétiques |

| Fermentés par biotechnologie |

| Poudre |

| Liquide |

| Alimentaire | Boulangerie et céréales |

| Confiserie | |

| Produits laitiers et alternatives laitières | |

| Sauces, condiments et vinaigrettes | |

| Autres applications alimentaires | |

| Boisson | Boissons gazeuses |

| Thé et café RTD | |

| Boissons pour sportifs et énergétiques | |

| Autres boissons | |

| Pharmaceutiques | |

| Autres applications |

| Amérique du Nord | États-Unis |

| Canada | |

| Mexique | |

| Reste de l'Amérique du Nord | |

| Europe | Royaume-Uni |

| Allemagne | |

| Espagne | |

| France | |

| Italie | |

| Russie | |

| Reste de l'Europe | |

| Asie-Pacifique | Chine |

| Inde | |

| Japon | |

| Australie | |

| Reste de l'Asie-Pacifique | |

| Amérique du Sud | Brésil |

| Argentine | |

| Reste de l'Amérique du Sud | |

| Moyen-Orient et Afrique | Arabie Saoudite |

| Afrique du Sud | |

| Reste du Moyen-Orient et Afrique |

| Par type | Édulcorants de haute intensité | Acésulfame potassium |

| Advantame | ||

| Aspartame | ||

| Néotame | ||

| Saccharine | ||

| Sucralose | ||

| Stévia | ||

| Fruit de moine | ||

| Autres édulcorants de haute intensité | ||

| Polyols de sucre | Sorbitol | |

| Xylitol | ||

| Maltitol | ||

| Érythritol | ||

| Autres polyols de sucre | ||

| Par origine | Dérivés de plantes | |

| Synthétiques | ||

| Fermentés par biotechnologie | ||

| Par forme | Poudre | |

| Liquide | ||

| Par application | Alimentaire | Boulangerie et céréales |

| Confiserie | ||

| Produits laitiers et alternatives laitières | ||

| Sauces, condiments et vinaigrettes | ||

| Autres applications alimentaires | ||

| Boisson | Boissons gazeuses | |

| Thé et café RTD | ||

| Boissons pour sportifs et énergétiques | ||

| Autres boissons | ||

| Pharmaceutiques | ||

| Autres applications | ||

| Par géographie | Amérique du Nord | États-Unis |

| Canada | ||

| Mexique | ||

| Reste de l'Amérique du Nord | ||

| Europe | Royaume-Uni | |

| Allemagne | ||

| Espagne | ||

| France | ||

| Italie | ||

| Russie | ||

| Reste de l'Europe | ||

| Asie-Pacifique | Chine | |

| Inde | ||

| Japon | ||

| Australie | ||

| Reste de l'Asie-Pacifique | ||

| Amérique du Sud | Brésil | |

| Argentine | ||

| Reste de l'Amérique du Sud | ||

| Moyen-Orient et Afrique | Arabie Saoudite | |

| Afrique du Sud | ||

| Reste du Moyen-Orient et Afrique | ||

Questions clés auxquelles répond le rapport

Quelle est la taille actuelle du marché des édulcorants ?

Le marché des édulcorants s'élève à 8,77 milliards USD en 2025 et devrait atteindre 10,96 milliards USD d'ici 2030.

Quelle région mène le marché des édulcorants ?

L'Asie-Pacifique détient la plus grande part à 43,12 % et est également la région à la croissance la plus rapide avec un TCAC de 5,73 % jusqu'en 2030.

Quel type de produit domine les ventes ?

Les édulcorants de haute intensité représentent 58,95 % des revenus mondiaux, la stévia affichant la croissance la plus rapide dans ce segment.

Quelle forme domine les ventes ?

Les poudres représentaient 65,76 % des revenus mondiaux en 2024 et les liquides affichent la croissance la plus rapide dans ce segment.

Dernière mise à jour de la page le: