Taille et part de marché des véhicules terrestres militaires non habités

Analyse du marché des véhicules terrestres militaires non habités par Mordor Intelligence

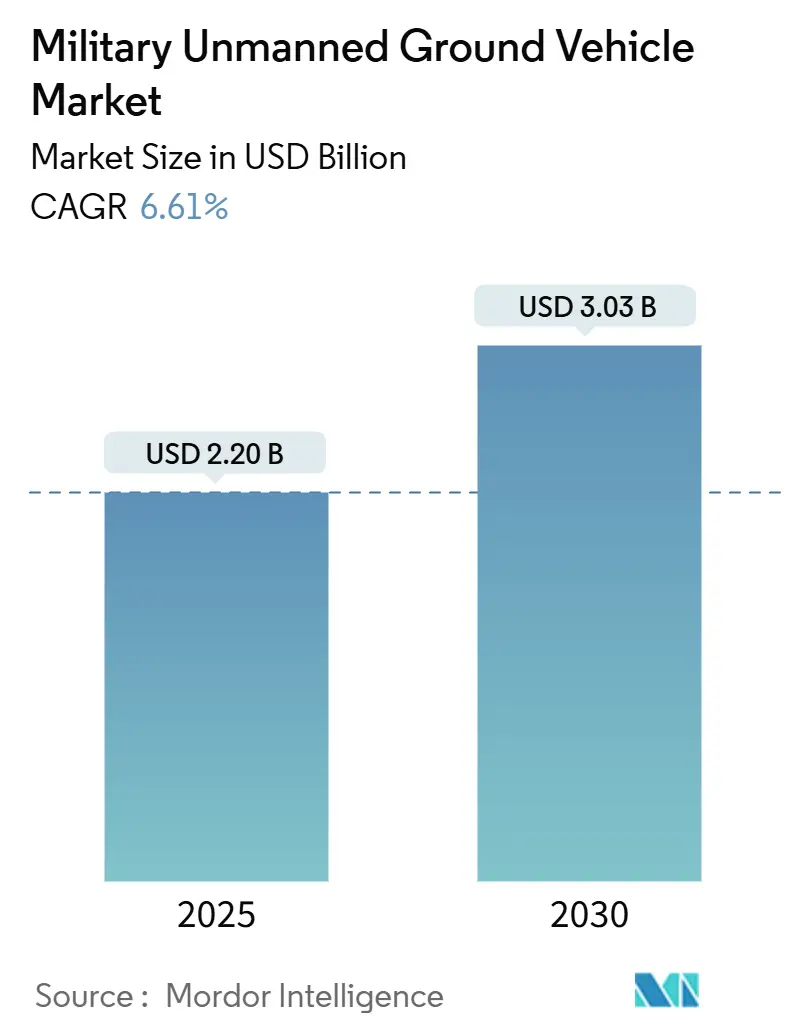

La taille du marché des véhicules terrestres militaires non habités (UGV) est estimée à 2,20 milliards USD en 2025, et devrait atteindre 3,03 milliards USD d'ici 2030, avec une expansion de 6,61 % en TCAC. L'expansion est liée à l'augmentation constante des budgets de défense dans les pays de l'OTAN et de l'Indo-Pacifique, à l'impératif croissant de protéger les soldats en déléguant les tâches à haut risque aux robots, et aux avancées rapides en intelligence artificielle qui rendent la navigation autonome réalisable dans des environnements sans GPS.[1]Association for Uncrewed Vehicle Systems International, "FY 2025 DoD Budget Report," auvsi.org Dans le même temps, le rythme d'adoption reste discipliné plutôt qu'explosif car les militaires privilégient la fiabilité éprouvée, les liaisons de commandement cybersécurisées et la logistique stable par rapport à la nouveauté spectaculaire. Les missions de combat continuent de dominer la demande, mais les rôles logistiques et de réponse aux catastrophes émergent rapidement alors que les armées reconnaissent la valeur stratégique du soutien non habité et des déploiements à double usage. L'intensité concurrentielle est modérée car les maîtres d'œuvre principaux exploitent les familles de véhicules existantes, tandis que les entreprises spécialisées en robotique se taillent des niches grâce aux concepts de mobilité à pattes ou hybrides.

Points clés du rapport

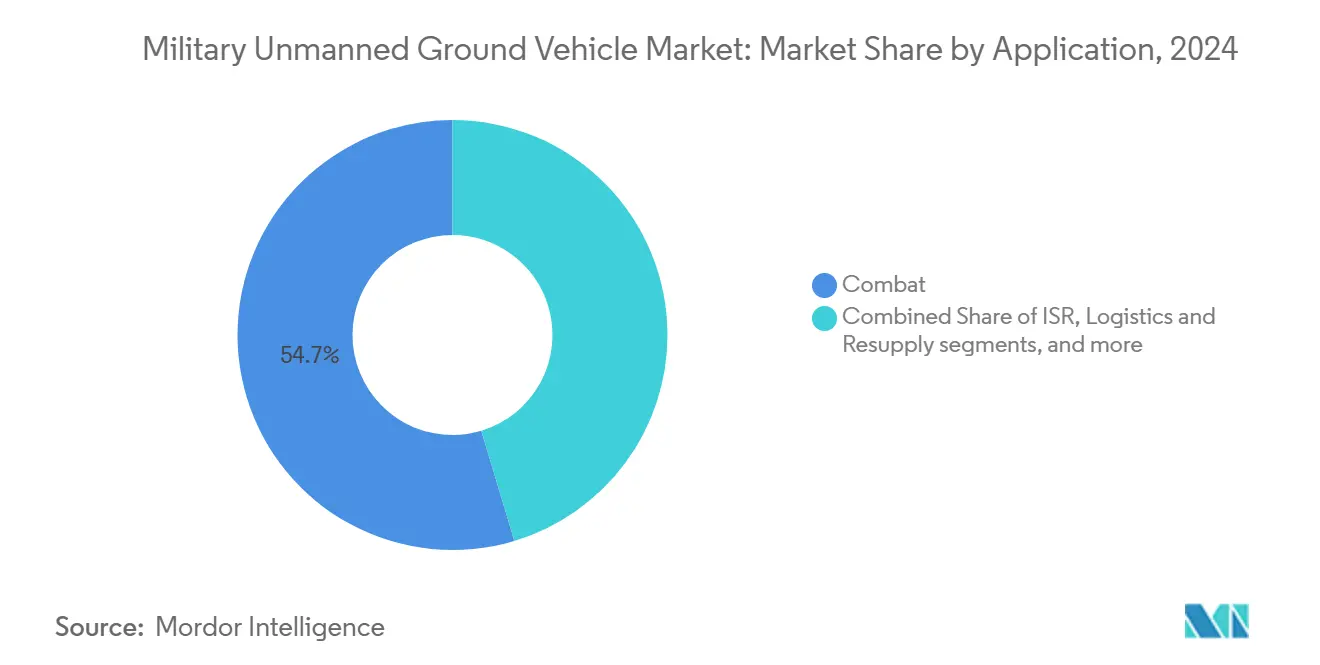

- Par application, les opérations de combat détenaient 54,65 % de la part de marché des UGV militaires en 2024, tandis que la logistique et le réapprovisionnement devraient croître à un TCAC de 7,87 % jusqu'en 2030.

- Par mode de fonctionnement, les plateformes téléopérées représentaient 65,12 % de la taille du marché des UGV militaires en 2024 ; les systèmes entièrement autonomes progressent à un TCAC de 10,24 % entre 2025 et 2030.

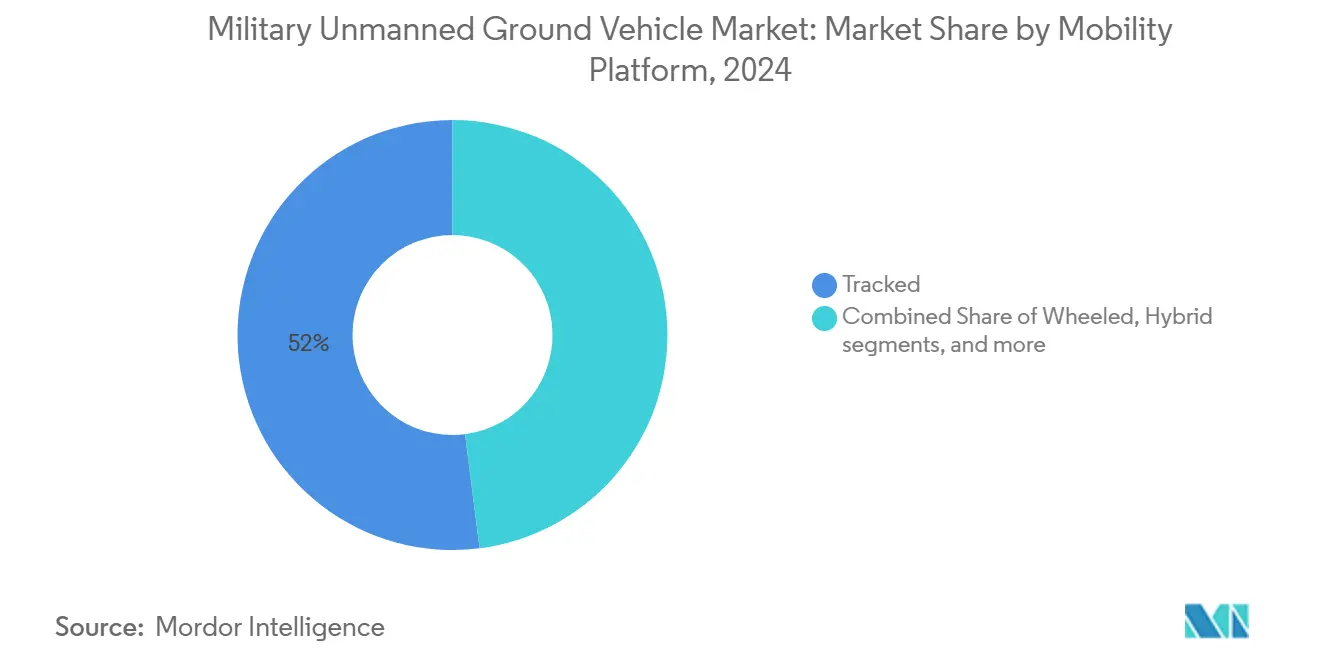

- Par plateforme de mobilité, les véhicules à chenilles menaient avec 52,01 % de part de revenus en 2024, tandis que les plateformes hybrides transformables devraient s'étendre à un TCAC de 9,14 % jusqu'en 2030.

- Par classe de poids, les systèmes moyens ont capturé 42,60 % de la taille du marché des UGV militaires en 2024, tandis que les micro UGV devraient afficher le TCAC le plus rapide de 8,64 % pendant 2025-2030.

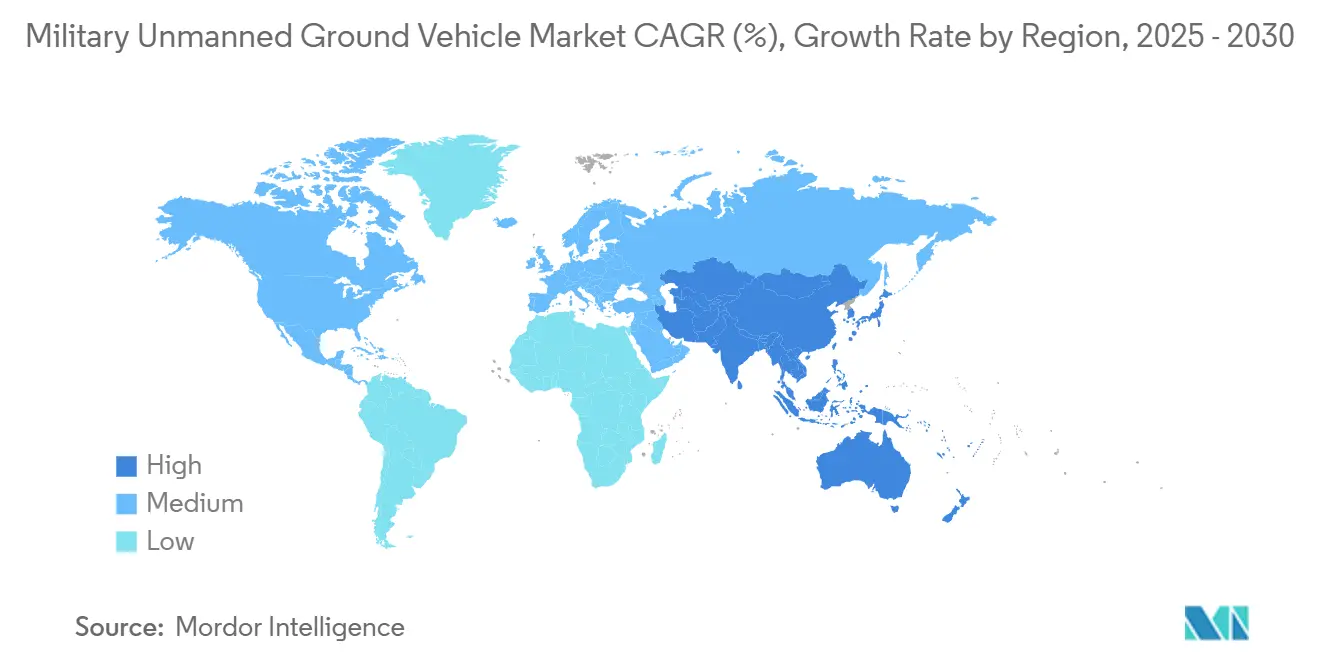

- Par géographie, l'Amérique du Nord commandait une part de 39,14 % en 2024 ; l'Asie-Pacifique devrait enregistrer le TCAC le plus élevé de 7,32 % sur 2025-2030.

Tendances et aperçus du marché mondial des véhicules terrestres militaires non habités

Analyse de l'impact des moteurs

| Moteur | (~)% Impact sur la prévision TCAC | Pertinence géographique | Calendrier d'impact |

|---|---|---|---|

| Expansion des budgets de défense parmi les nations de l'OTAN et de l'Indo-Pacifique | +1.80% | Mondial, concentré en Amérique du Nord, Europe et Asie-Pacifique | Moyen terme (2-4 ans) |

| Focus sur la sécurité des soldats stimulant les plateformes autonomes de combat/logistique | +1.20% | Mondial, particulièrement États-Unis, Israël, membres européens de l'OTAN | Court terme (≤ 2 ans) |

| Percées en fusion de capteurs assistée par IA et navigation autonome | +0.90% | Mondial, mené par États-Unis, Chine, centres technologiques européens | Long terme (≥ 4 ans) |

| Doctrine de collaboration habité-non habité dans les opérations multi-domaines | +0.80% | Pays de l'OTAN, Australie, Japon, Corée du Sud | Moyen terme (2-4 ans) |

| Demande de nœuds de relais terrestres résistants à la guerre électronique | +0.60% | Mondial, priorité dans les environnements contestés | Moyen terme (2-4 ans) |

| Missions d'ingénierie de catastrophes climatiques créant une demande à double usage | +0.40% | Mondial, accent sur les régions sujettes aux catastrophes | Long terme (≥ 4 ans) |

| Source: Mordor Intelligence | |||

Expansion des budgets de défense parmi les nations de l'OTAN et de l'Indo-Pacifique

Les augmentations de dépenses alliées ont envoyé des signaux de demande clairs à l'industrie. Le Japon a mis de côté 103,2 milliards JPY (714 millions USD) pour les capacités de défense d'actifs non habités en AF 2025, tandis que les États-Unis ont alloué 10,1 milliards USD pour les systèmes non habités dans le même cycle fiscal. L'Europe a augmenté les dépenses militaires de 17 % en 2024, canalisant une partie du Fonds européen de défense vers les plateformes terrestres autonomes. Ces augmentations budgétaires pluriannuelles soutiennent la planification de production à long terme, permettant au marché des UGV militaires de s'adapter sans cycles disruptifs de boom et d'effondrement.

Focus sur la sécurité des soldats stimulant les plateformes autonomes de combat et logistique

La doctrine moderne place les systèmes non habités en première ligne de contact. L'utilisation sur le terrain en Ukraine du THeMIS de Milrem Robotics pour l'évacuation des victimes a validé le concept de retirer les troupes des zones de danger. Le système de véhicule de transport autonome de l'armée américaine vise une amélioration de 50 % du débit de soutien en déchargeant le réapprovisionnement de routine sur les robots. Cet impératif de sécurité alimente les achats dans toutes les classes de poids, particulièrement pour les rôles logistiques et de neutralisation d'explosifs.

Percées en fusion de capteurs assistée par IA et navigation autonome

Les algorithmes basés sur des transformateurs et les piles de capteurs multimodales ont réduit les taux d'erreur de localisation dans des environnements encombrés et sans GPS. Le projet Ground Vehicle Autonomous Pathways de la Defense Innovation Unit accélère les logiciels qui fusionnent les données LiDAR, EO/IR et acoustiques pour une planification d'itinéraire fiable.[3]Defense Innovation Unit, "Accelerating Autonomous Vehicle Technology for the DoD," diu.mil Ces avancées débloquent les modes semi-autonomes et entièrement autonomes, élargissant les profils de mission et stimulant la demande de remplacement des plateformes purement téléopérées.

Doctrine de collaboration habité-non habité dans les opérations multi-domaines

Des programmes tels que l'Army Wingman américain synchronisent les équipages, les véhicules habités et les UGV grâce à des interfaces de contrôle communes pour améliorer la survivabilité des armes combinées. Le travail de standardisation STANAG 4586 de l'OTAN garantit que les forces alliées peuvent partager des données et des tâches à travers des flottes mixtes. Alors que la collaboration devient intégrée dans la doctrine, la demande se déplace vers des conceptions UGV interopérables plutôt que des solutions isolées et propriétaires.

Analyse de l'impact des contraintes

| Contrainte | (~)% Impact sur la prévision TCAC | Pertinence géographique | Calendrier d'impact |

|---|---|---|---|

| Vulnérabilité cyber/brouillage des liaisons C2 | -0.7% | Mondial, aigu dans les environnements contestés par des pairs proches | Court terme (≤ 2 ans) |

| Coût d'acquisition et de cycle de vie élevé vs véhicules habités | -0.5% | Mondial, particulièrement nations contraintes budgétairement | Moyen terme (2-4 ans) |

| Ambiguïté du contrôle des armements sur l'autonomie létale | -0.3% | Mondial, accent sur les pays de l'OTAN et alliés | Long terme (≥ 4 ans) |

| Manque de normes d'interopérabilité inter-alliées | -0.2% | Pays de l'OTAN et alliés, opérations multinationales | Moyen terme (2-4 ans) |

| Source: Mordor Intelligence | |||

Vulnérabilité cyber/brouillage des liaisons C2

Les adversaires de niveau égal déploient des suites de guerre électronique puissantes qui peuvent brouiller ou usurper les canaux de contrôle, exposant les véhicules non habités au piratage ou à l'échec de mission. L'US Air Force mandate maintenant les principes Zero Trust pour tout système gérant des plateformes autonomes, ajoutant des couches de chiffrement et d'authentification continue qui augmentent le coût et la complexité de conception. Les fournisseurs doivent donc investir massivement dans les communications redondantes et l'autonomie embarquée pour atténuer les interruptions de liaison.

Coût d'acquisition et de cycle de vie élevé vs véhicules habités

Le contrat Common Robotic System-Heavy a plafonné les prix unitaires au-dessus de 300 000 USD, illustrant les coûts premium par rapport aux actifs habités comparables. Au-delà de l'acquisition, la maintenance spécialisée, la correction logicielle et la certification des opérateurs gonflent les dépenses de propriété, incitant les législateurs à réduire les allocations pour les programmes de véhicules terrestres. Les pressions d'abordabilité renforcent l'intérêt pour les architectures modulaires qui exploitent les composants commerciaux sur étagère.

Analyse par segment

Par application : Les opérations de combat stimulent la demande actuelle

Les plateformes de combat représentaient 54,65 % du marché des UGV militaires en 2024, reflétant l'impératif de projeter la létalité tout en protégeant les soldats. Les prototypes Robotic Combat Vehicle de l'armée américaine de General Dynamics et Textron sont programmés pour des essais au niveau formation d'ici 2028. Les UGV logistiques ont enregistré les perspectives de TCAC les plus rapides à 7,87 % alors que les commandants ciblent le réapprovisionnement automatisé pour réduire l'exposition des convois.

Les missions ISR persistantes exploitent l'endurance des UGV et les signatures acoustiques faibles, tandis que la neutralisation d'explosifs reste une ligne d'approvisionnement mature sous la série Common Robotic System. Les véhicules d'ingénierie et de dégagement de routes retirent les mines et obstacles, et les unités d'entraînement ou de leurre soutiennent la préparation des forces. L'élargissement de l'ensemble des missions soutient l'expansion continue du marché des UGV militaires.[2]Stockholm International Peace Research Institute, "Trends in World Military Expenditure, 2024," sipri.org

Note: Parts de segments de tous les segments individuels disponibles à l'achat du rapport

Par mode de fonctionnement : Les systèmes autonomes émergent malgré les contraintes réglementaires

Les unités téléopérées détenaient 65,12 % des revenus de 2024 car la directive DoD 3000.09 exige encore un jugement humain pour les décisions létales. Même ainsi, la navigation semi-autonome qui ne demande aux opérateurs que des approbations critiques prolifère. Alors que les percées de fusion de capteurs réduisent le besoin de liaisons de données ininterrompues, les véhicules entièrement autonomes devraient augmenter à un TCAC de 10,24 %, le plus rapide au sein du marché des UGV militaires.

Les modes de contrôle hybrides permettent aux équipages de basculer entre comportement manuel et autonome lorsque le brouillage ou le terrain le dicte. La compétition xTechOverwatch de l'armée américaine incite les petites entreprises à livrer des modules IA qui supportent nativement de tels concepts d'opération flexibles.

Par plateforme de mobilité : La dominance à chenilles fait face à l'innovation hybride

Les véhicules à chenilles menaient avec une part de 52,01 % car les militaires font confiance à leur mobilité à travers la boue, la neige et les décombres. Le RIPSAW M3 de Textron et le TRX de General Dynamics présentent des variantes de support de feu et de défense aérienne à chenilles validées lors d'expériences sur le terrain.

Les conceptions à roues offrent une vitesse plus élevée et une consommation de carburant plus faible sur les surfaces pavées, tandis que les robots à pattes de Ghost Robotics adressent les escaliers, rochers et lacunes urbaines étroites. Les mécanismes hybrides qui se transforment entre roues et chenilles devraient afficher un TCAC de 9,14 %, en faisant la tranche à croissance la plus rapide du marché des UGV militaires alors que les forces demandent un châssis pour divers théâtres.

Note: Parts de segments de tous les segments individuels disponibles à l'achat du rapport

Par classe de poids : Les systèmes de poids moyen équilibrent capacité et transportabilité

Les UGV moyens (200-1000 kg) ont capturé 42,60 % du marché des véhicules terrestres militaires non habités en 2024, équilibrant la charge utile avec la compatibilité de transport aérien stratégique. Le prototype SMET Increment II a doublé la capacité de charge à 900 kg tout en restant transportable par élingue par avion UH-60.

Les robots lourds permettent un blindage complet et des armes haute énergie mais imposent des contraintes de transport. À l'inverse, les plateformes micro de moins de 25 kg sont prévues pour un TCAC de 8,64 % alors que l'efficacité des batteries et la miniaturisation progressent. Le dimensionnement spécifique aux missions plutôt qu'une taille unique stimule la diversité d'approvisionnement dans le marché des UGV militaires.

Analyse géographique

L'Amérique du Nord a conservé 39,14 % de part du marché des UGV militaires en 2024, soutenue par 10,1 milliards USD de financement DoD pour les systèmes non habités et par l'expérimentation multi-services qui s'étend des classes micro aux lourdes. Les essais logistiques arctiques du Canada ajoutent des exigences de niche pour les plateformes par froid extrême.

L'Asie-Pacifique devrait enregistrer le TCAC le plus élevé de 7,32 %, stimulée par la ligne budgétaire de 103,2 milliards JPY (~0,72 milliard USD) du Japon pour les actifs non habités et l'initiative INDUS-X de l'Inde, mettant l'accent sur la recherche IA conjointe pour les systèmes autonomes. La Chine accélère le développement sous la fusion militaire-civile, tandis que les robots terrestres polyvalents de la Corée du Sud et les véhicules optionnellement habités de l'Australie visent à sécuriser les chaînes d'approvisionnement au milieu des tensions indo-pacifiques.

L'Europe a amplifié les dépenses de 17 % à 693 milliards USD en 2024, et le Fonds européen de défense canalise les subventions vers les plateformes autonomes pour renforcer la dissuasion de l'OTAN. La commande de l'Allemagne de 41 UGV de neutralisation d'explosifs avancés d'AeroVironment a illustré la demande opérationnelle immédiate. Le Moyen-Orient poursuit des programmes indigènes à travers EDGE basé aux Émirats arabes unis et Saudi Vision 2030, tandis que l'Afrique explore les robots de sécurité frontalière, contribuant ensemble à un bassin d'opportunités modeste mais stable.

Paysage concurrentiel

Le marché des UGV militaires montre une concentration modérée. General Dynamics, Rheinmetall et Textron exploitent les pedigrees de véhicules de combat existants pour intégrer l'autonomie, tout en maintenant des réseaux de soutien robustes. L'acquisition de Loc Performance Products par Rheinmetall en 2024 a élargi l'expertise en transmission et l'a associée au logiciel de capteurs Anduril pour les véhicules de combat optionnellement habités.

Les perturbateurs Milrem Robotics et Ghost Robotics ont exploité le développement agile pour déployer des conceptions axées sur les missions. Le THeMIS de Milrem a vu l'utilisation en première ligne en Ukraine, élevant la confiance parmi les acheteurs de l'OTAN. Ghost Robotics a livré plus de 450 unités à pattes Vision 60 qui accèdent au terrain interdit aux roues ou chenilles.

La suprématie logicielle différencie maintenant les contractants. Les piles de contrôle d'architecture ouverte et les kits d'autonomie de calcul en périphérie remplacent les solutions propriétaires en boîte noire, permettant des mises à niveau plus rapides et l'interopérabilité de coalition. Les opportunités demeurent dans la coordination d'essaims, les réseaux maillés cyber-résilients, et les variantes humanitaires à double usage qui amortissent les coûts de développement à travers les agences civiles.

Leaders de l'industrie des véhicules terrestres militaires non habités

-

Rheinmetall AG

-

Oshkosh Defense, LLC

-

Milrem Robotics (Milrem AS)

-

BAE Systems plc

-

General Dynamics Land Systems (General Dynamics Corporation)

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Développements récents de l'industrie

- Mars 2025 : Par sa filiale Telerob, AeroVironment a sécurisé un contrat pour livrer 41 UGV de neutralisation d'explosifs avancés aux Forces armées allemandes.

- Mars 2025 : ARX Robotics a levé 31 millions EUR (35,42 millions USD), soutenu par le Fonds d'innovation de l'OTAN, pour rééquiper 50 000 véhicules de l'OTAN et construire 1 800 robots de guerre annuellement au Royaume-Uni.

- Septembre 2024 : Kodiak a introduit le véhicule à chenilles RIPSAW M3 pour les rôles de reconnaissance et tactiques, validant la technologie à double usage dans les essais Robotic Combat Vehicle.

Portée du rapport sur le marché mondial des véhicules terrestres militaires non habités

Les véhicules terrestres militaires non habités sont des systèmes robotiques qui opèrent sur terre sans opérateur humain à bord. Ces véhicules sont utilisés pour diverses applications militaires, particulièrement dans des environnements dangereux ou désagréables pour les humains et pour des tâches difficiles ou posant des risques inacceptables. Ils peuvent être autonomes ou téléopérés.

Le marché des véhicules terrestres militaires non habités est segmenté par application, mobilité et géographie. Par application, le marché est segmenté en combat, renseignement, surveillance et reconnaissance (ISR), et élimination d'explosifs. Par mobilité, le marché est segmenté en à roues et à chenilles. Le rapport couvre également les tailles de marché et prévisions pour le marché des véhicules terrestres militaires non habités dans les principaux pays à travers différentes régions. Pour chaque segment, la taille de marché est fournie en termes de valeur (USD).

| Combat |

| Renseignement, surveillance et reconnaissance (ISR) |

| Neutralisation d'engins explosifs (EOD) |

| Logistique et réapprovisionnement |

| Ingénierie et dégagement de routes |

| Entraînement et leurre |

| À roues |

| À chenilles |

| À pattes |

| Hybride |

| Téléopéré | |

| Autonome | Semi-autonome |

| Entièrement autonome |

| Micro (moins de 25 kg) |

| Petit (25 à 200 kg) |

| Moyen (200 à 1 000 kg) |

| Lourd (plus de 1 000 kg) |

| Amérique du Nord | États-Unis | |

| Canada | ||

| Europe | Royaume-Uni | |

| Allemagne | ||

| France | ||

| Italie | ||

| Russie | ||

| Reste de l'Europe | ||

| Asie-Pacifique | Chine | |

| Inde | ||

| Japon | ||

| Corée du Sud | ||

| Australie | ||

| Reste de l'Asie-Pacifique | ||

| Amérique du Sud | Brésil | |

| Reste de l'Amérique du Sud | ||

| Moyen-Orient et Afrique | Moyen-Orient | Arabie Saoudite |

| Israël | ||

| Émirats arabes unis | ||

| Reste du Moyen-Orient | ||

| Afrique | Afrique du Sud | |

| Reste de l'Afrique | ||

| Par application | Combat | ||

| Renseignement, surveillance et reconnaissance (ISR) | |||

| Neutralisation d'engins explosifs (EOD) | |||

| Logistique et réapprovisionnement | |||

| Ingénierie et dégagement de routes | |||

| Entraînement et leurre | |||

| Par plateforme de mobilité | À roues | ||

| À chenilles | |||

| À pattes | |||

| Hybride | |||

| Par mode de fonctionnement | Téléopéré | ||

| Autonome | Semi-autonome | ||

| Entièrement autonome | |||

| Par classe de poids | Micro (moins de 25 kg) | ||

| Petit (25 à 200 kg) | |||

| Moyen (200 à 1 000 kg) | |||

| Lourd (plus de 1 000 kg) | |||

| Par géographie | Amérique du Nord | États-Unis | |

| Canada | |||

| Europe | Royaume-Uni | ||

| Allemagne | |||

| France | |||

| Italie | |||

| Russie | |||

| Reste de l'Europe | |||

| Asie-Pacifique | Chine | ||

| Inde | |||

| Japon | |||

| Corée du Sud | |||

| Australie | |||

| Reste de l'Asie-Pacifique | |||

| Amérique du Sud | Brésil | ||

| Reste de l'Amérique du Sud | |||

| Moyen-Orient et Afrique | Moyen-Orient | Arabie Saoudite | |

| Israël | |||

| Émirats arabes unis | |||

| Reste du Moyen-Orient | |||

| Afrique | Afrique du Sud | ||

| Reste de l'Afrique | |||

Questions clés abordées dans le rapport

Quelle est la taille actuelle du marché des véhicules terrestres militaires non habités ?

Le marché des UGV militaires s'élevait à 2,20 milliards USD en 2025 et devrait atteindre 3,03 milliards USD d'ici 2030, s'étendant à un TCAC de 6,61 %.

Quel segment d'application mène le marché ?

Les opérations de combat détenaient 54,65 % des revenus du marché en 2024, stimulées par les exigences de protection des forces et de létalité.

Quelle région connaîtra la croissance la plus rapide jusqu'en 2030 ?

L'Asie-Pacifique devrait afficher un TCAC de 7,32 % pendant 2025-2030 grâce aux budgets croissants au Japon, en Inde, Chine et Corée du Sud.

Quel mode opérationnel gagne du terrain ?

Les véhicules terrestres entièrement autonomes constituent le mode à croissance la plus rapide avec un TCAC de 10,24 % grâce aux améliorations de navigation assistées par IA.

Pourquoi les militaires favorisent-ils les plateformes de poids moyen ?

Les UGV moyens équilibrent la capacité de charge utile et la compatibilité de transport aérien, leur donnant 42,60 % des revenus de 2024 et une demande soutenue pour les rôles multi-missions

Comment les menaces cyber influencent-elles la conception des UGV ?

Les risques de guerre électronique (EW) stimulent l'investissement dans les communications chiffrées et l'autonomie embarquée pour que les véhicules puissent survivre et opérer quand les liaisons sont brouillées.

Dernière mise à jour de la page le: