Taille et part du marché des implants médicaux

Analyse du marché des implants médicaux par Mordor Intelligence

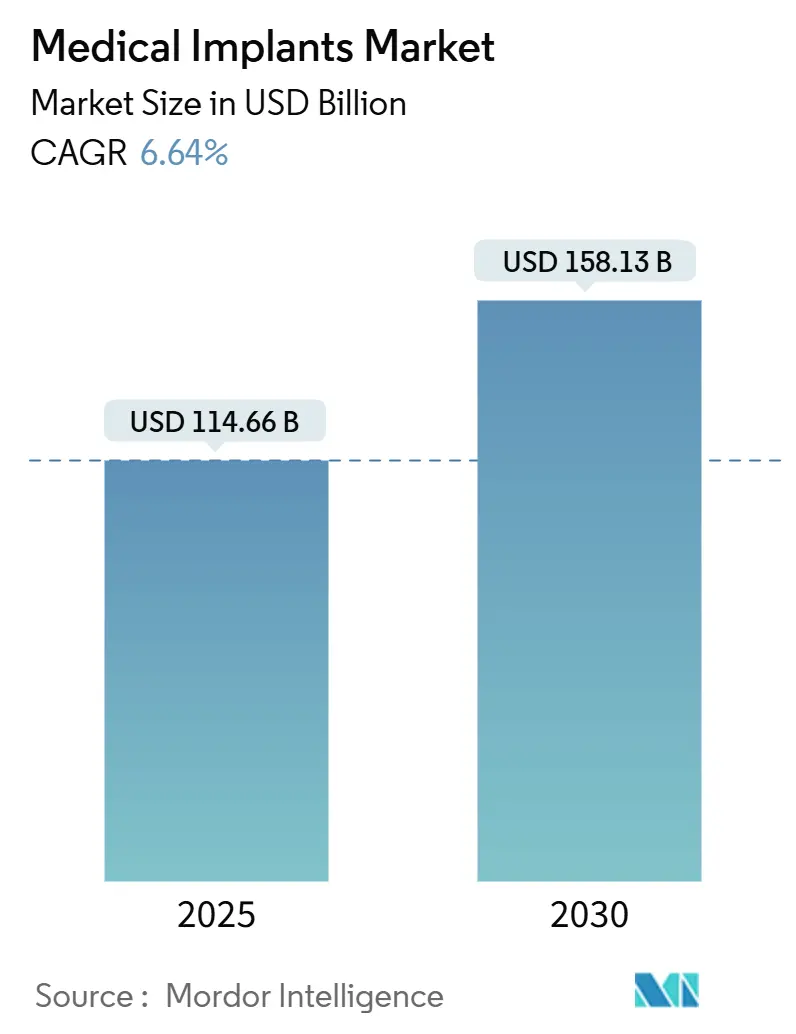

La taille du marché des implants médicaux est estimée à 114,66 milliards USD en 2025, et devrait atteindre 158,13 milliards USD d'ici 2030, à un TCAC de 6,64 % au cours de la période de prévision (2025-2030). La demande persistante d'une population vieillissante, l'expansion du fardeau des maladies chroniques et l'adoption constante de technologies soutiennent cette trajectoire de croissance malgré les pressions continues sur les coûts et la réglementation. Les dispositifs dotés de capteurs intelligents, les composants imprimés en 3D et l'élargissement de l'accès dans les économies émergentes redéfinissent la dynamique concurrentielle, tandis que les fabricants capables de naviguer dans les processus d'approbation stricts et de prouver la rentabilité sont positionnés pour capturer des gains disproportionnés sur le marché des implants médicaux.

Points clés du rapport

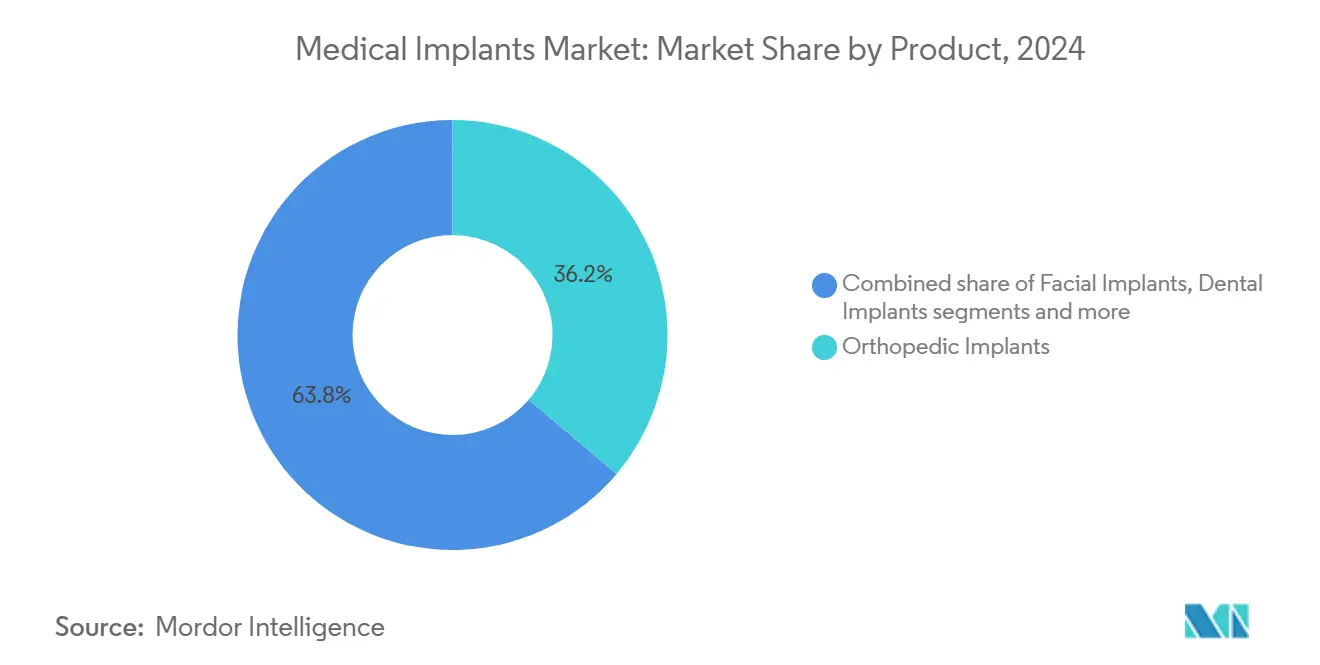

- Par catégorie de produit, les implants orthopédiques détenaient 36,22 % de la part du marché des implants médicaux en 2024 ; les implants dentaires sont appelés à s'étendre à un TCAC de 8,65 % jusqu'en 2030.

- Par type de matériau, les biomatériaux métalliques commandaient 45,13 % de la taille du marché des implants médicaux en 2024, tandis que les matériaux biorésorbables croissent à un TCAC de 7,63 % jusqu'en 2030.

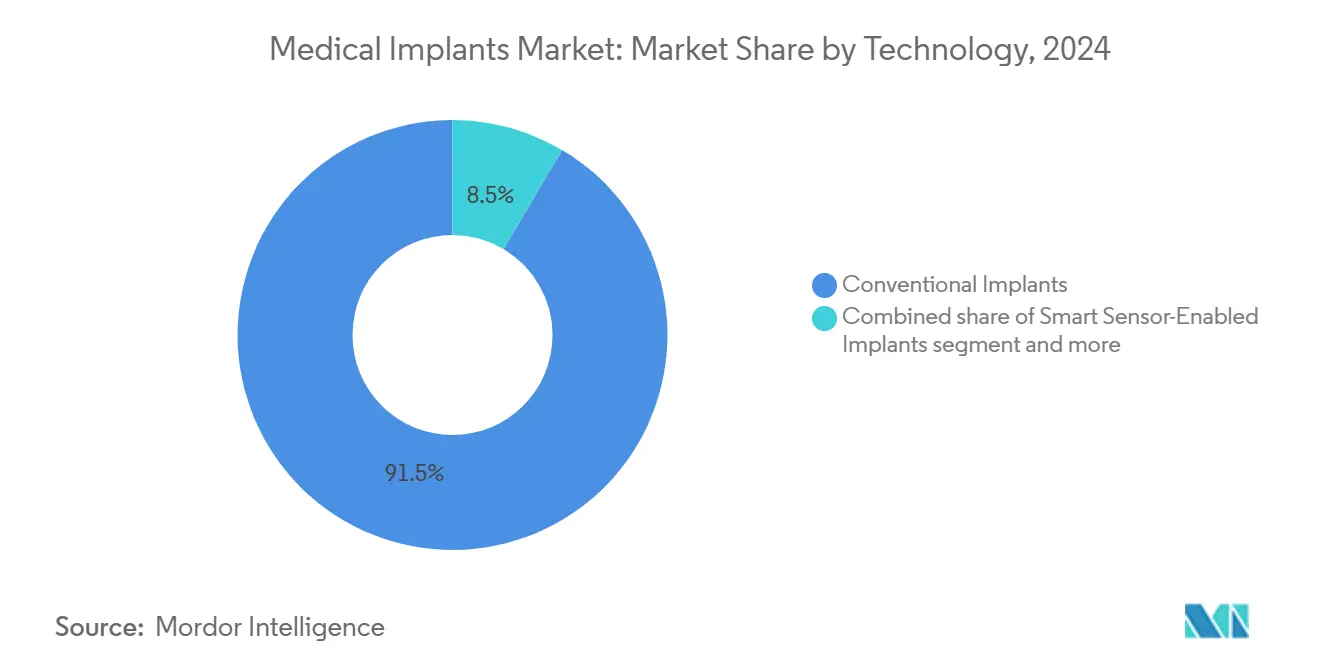

- Par technologie, les systèmes conventionnels ont conservé 91,45 % de la part de la taille du marché des implants médicaux en 2024 ; les dispositifs dotés de capteurs intelligents progressent à un TCAC de 8,34 %.

- Par utilisateur final, les hôpitaux ont mené avec 45,54 % de la part des revenus en 2024, tandis que les centres de chirurgie ambulatoire devraient croître à un TCAC de 7,45 %.

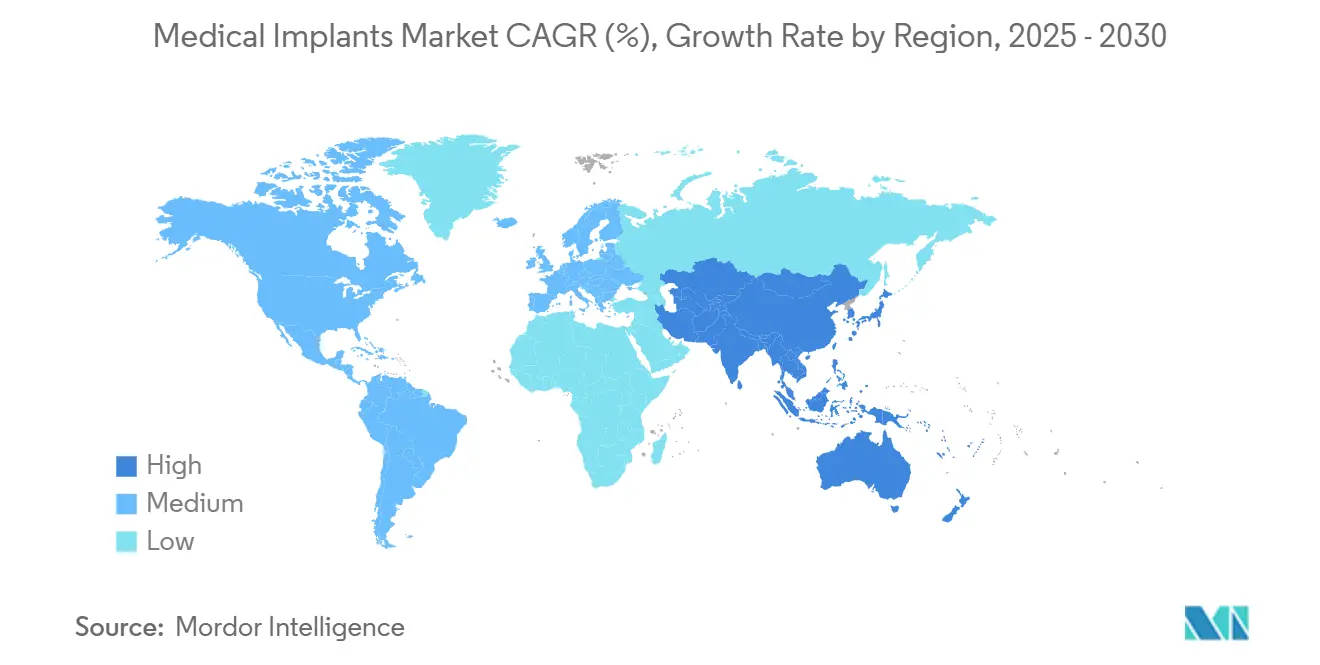

- Par géographie, l'Amérique du Nord représentait 41,41 % du marché des implants médicaux en 2024 ; l'Asie-Pacifique est la région à croissance la plus rapide avec un TCAC de 7,84 % attendu jusqu'en 2030.

Tendances et perspectives du marché mondial des implants médicaux

Analyse de l'impact des moteurs

| Moteur | (~) % Impact sur les prévisions TCAC | Pertinence géographique | Calendrier d'impact |

|---|---|---|---|

| Population vieillissante et fardeau plus élevé des maladies chroniques | +1,8 | Mondial, prononcé en Amérique du Nord, Europe, Asie de l'Est | Long terme (≥ 4 ans) |

| Augmentation des procédures électives cosmétiques et dentaires | +1,3 | Amérique du Nord, Europe, marchés urbains d'Asie-Pacifique | Moyen terme (2-4 ans) |

| Avancées technologiques dans les implants médicaux | +1,5 | Mondial, adoption précoce en Amérique du Nord et Europe | Moyen terme (2-4 ans) |

| Évolution vers des procédures d'implants minimalement invasives et ambulatoires réduisant le séjour hospitalier | +1,2 | Amérique du Nord, Europe, économies asiatiques avancées | Moyen terme (2-4 ans) |

| Développement de l'infrastructure de santé et tourisme médical | +1,0 | Asie-Pacifique, Moyen-Orient, Amérique latine | Long terme (≥ 4 ans) |

| Popularité croissante de l'impression 3D | +0,9 | Mondial, avec des centres en Amérique du Nord, Europe, Chine | Moyen terme (2-4 ans) |

| Source: Mordor Intelligence | |||

Population vieillissante et fardeau plus élevé des maladies chroniques

La demande pour les prothèses orthopédiques, les dispositifs cardiovasculaires et les prothèses dentaires s'accélère alors qu'1 personne sur 5 aura plus de 60 ans d'ici 2030. La prévalence plus élevée de l'arthrose et des maladies cardiaques pousse les volumes de procédures vers le haut, incitant les payeurs à mettre à jour les politiques de remboursement pour accommoder des charges de cas plus importantes. Les innovations telles que le cœur artificiel en titane qui un maintenu un patient à domicile pendant 100 jours illustrent comment les implants de nouvelle génération répondent aux besoins gériatriques complexes.[1]Source : Smriti Mallapaty, "Man Survives With Titanium Heart for 100 Days - un World First," Nature, nature.com Les planificateurs de systèmes de santé considèrent donc l'élan démographique comme un catalyseur à long terme pour le marché des implants médicaux.

Avancées technologiques : Matériaux biorésorbables et implants intelligents

Les échafaudages biorésorbables qui se dissolvent lorsque la guérison est terminée croissent de 7,63 % annuellement et réduisent les chirurgies de révision. Les avancées parallèles en télémétrie sans fil ont produit des systèmes de genou compatibles Wi-Fi qui rapportent les angles articulaires et la charge en temps réel. Les neurostimulateurs en boucle fermée et les constructions imprimées en 3D à mémoire de forme démontrent davantage comment la science des matériaux et l'intégration numérique améliorent les résultats. Alors que ces solutions obtiennent l'approbation, elles élargissent la base adressable pour le marché des implants médicaux.

Évolution vers des procédures d'implants minimalement invasives et ambulatoires

La migration des procédures de fusion lombaire, de valve cardiaque et articulaire vers des centres ambulatoires réduit la durée de séjour tout en maintenant des taux de réadmission comparables. Les dispositifs spécialement conçus tels que la valve mitrale transfémorale SAPIEN M3 simplifient les voies d'accès et réduisent les traumatismes opératoires. Alors que les assureurs récompensent les coûts de site de soins plus bas, les volumes ambulatoires s'accélèrent, élargissant l'adoption clinique et renforçant la croissance du marché des implants médicaux.

Développement de l'infrastructure de santé et tourisme médical

L'expansion de la capacité hospitalière et des budgets d'équipement dans les économies émergentes propulsent la région Asie-Pacifique au premier plan de la chirurgie d'implants. En Inde, l'industrie de la santé au sens large devrait atteindre une croissance substantielle suite à une augmentation de financement de 12,59 % dans le budget FY24 qui priorise les projets d'infrastructure et les mises à niveau technologiques.[2]Source : International Trade Administration Staff, "Inde Hospitals and Healthcare Advancements," trade.gov Le segment hospitalier domestique devrait croître exponentiellement alors que le tourisme médical et les outils numériques élargissent les offres de services. Les programmes gouvernementaux, incluant l'ouverture de cinq nouveaux instituts AIIMS, étendent les soins avancés dans des régions supplémentaires et rendent les salles d'opération à haute spécification plus largement disponibles. De meilleures installations, des prix compétitifs et une réputation améliorée pour la qualité clinique attirent les patients internationaux, modifiant les flux de traitement mondiaux et créant de nouveaux corridors de croissance pour le marché des implants médicaux.

Analyse de l'impact des contraintes

| Contrainte | (~) % Impact sur les prévisions TCAC | Pertinence géographique | Calendrier d'impact |

|---|---|---|---|

| Intensification du contrôle réglementaire et prolongation des délais d'approbation sur les marchés majeurs | -1,5 | Mondial, impact le plus élevé dans l'UE | Court terme (≤ 2 ans) |

| Coût élevé et remboursement limité | -1,4 | Mondial, impact le plus élevé dans les marchés émergents | Moyen terme (2-4 ans) |

| Rappels historiques de produits alimentant l'hésitation des patients et chirurgiens | -1,1 | Amérique du Nord et Europe | Court terme (≤ 2 ans) |

| Politiques de remboursement limitées pour les implants avancés | -1,2 | Marchés émergents et économies avancées sélectives | Moyen terme (2-4 ans) |

| Source: Mordor Intelligence | |||

Intensification du contrôle réglementaire et prolongation des délais d'approbation

La refonte du système qualité 2026 de la FDA et les règles de surveillance post-Brexit au Royaume-Uni ajoutent des couches de documentation et retardent les lancements. Les développeurs plus petits font face à des coûts de conformité liés à l'échelle qui peuvent entraver le progrès des pipelines, concentrant les approbations parmi les entreprises plus grandes et tempérant légèrement l'expansion à court terme du marché des implants médicaux.

Coût élevé et remboursement limité

Les interventions complexes de neurostimulation ou cardiaques peuvent dépasser 30 000 USD en frais liés aux dispositifs seuls. Une couverture inégale des payeurs, particulièrement dans les économies émergentes, limite l'adoption et pousse les patients vers des dépenses catastrophiques de leur poche. Les payeurs américains lient également le paiement aux améliorations démontrées des résultats, pressant les fabricants de prouver la valeur. Ces vents contraires économiques modèrent les taux d'adoption dans les segments sensibles aux prix du marché des implants médicaux.

Analyse des segments

Par produit : Les implants dentaires mènent la croissance malgré la dominance orthopédique

Les dispositifs orthopédiques ont généré 36,22 % du marché des implants médicaux en 2024, soutenus par la demande de remplacement de hanche et de genou. Les systèmes dentaires, bien que plus petits, devraient dépasser avec un TCAC de 8,65 %, portés par une conscience esthétique plus élevée et l'expansion des dépenses de classe moyenne en Asie-Pacifique. Les innovations telles que les piliers en zircone haute résistance et les techniques de placement guidé augmentent les taux de succès et raccourcissent le temps de fauteuil. La taille du marché des implants médicaux pour les solutions dentaires devrait s'élargir rapidement, les cliniques spécialisées tirant parti des statistiques de succès de 97,29 % pour promouvoir l'adoption élective. Les fabricants adaptent les investissements de portefeuille vers les solutions portées par les dents pour capturer cet élan.

La domination orthopédique continue découle des plateformes de titane et de cobalt-chrome éprouvées, mais les procédures assistées par robot, exemplifiées par le système d'épaule ROSA approuvé en 2024, offrent des gains de précision et des incisions plus petites.[3]Source : Zimmer Biomet Investor Relations, "ROSA Shoulder System: First Robotic-Assisted Shoulder Replacement," investor.zimmerbiomet.com La prévalence soutenue des maladies musculo-squelettiques, combinée aux cycles de renouvellement technologique, sécurise les flux de revenus orthopédiques même si le dentaire dépasse. Les catégories cardiovasculaires, ophtalmiques et mammaires fournissent une diversification incrémentielle, amortissant l'exposition cyclique au sein du marché plus large des implants médicaux.

Note: Parts de segment de tous les segments individuels disponibles à l'achat du rapport

Par type de matériau : Les matériaux biorésorbables défient la dominance métallique

Les biomatériaux métalliques ont conservé 45,13 % de la part du marché des implants médicaux en 2024 en raison de leur résistance à la charge inégalée. Les alliages de titane et de cobalt-chrome restent principaux dans les hanches, genoux et stents, soutenus par des décennies d'évidence clinique. Cependant, les polymères biorésorbables s'étendent à un TCAC de 7,63 %, comblant les lacunes où les corps étrangers à long terme sont indésirables. La taille du marché des implants médicaux pour les biorésorbables bénéficie de percées telles que les échafaudages PLA/PCL à mémoire de forme programmables NIR qui se conforment aux défauts osseux irréguliers et modulent la réponse immunitaire.

Les segments polymères et céramiques occupent des niches vitales du spectre moyen. Les matrices polymères éluant des médicaments et les couronnes dentaires en alumine résistantes à l'usure offrent des avantages de performance uniques. Pendant ce temps, les start-ups spécialisées conçoivent des composites hybrides qui mélangent la résorption avec l'intégrité structurelle, se positionnant comme des entrants disruptifs. Alors que la familiarité réglementaire s'améliore, l'adoption de matériaux naturels devrait s'accélérer, érodant graduellement la part métallique tout en élargissant les possibilités de conception au sein du marché des implants médicaux.

Par technologie : Les implants intelligents gagnent du terrain sur un marché dominé par le conventionnel

Les dispositifs conventionnels commandaient 91,45 % des revenus en 2024 compte tenu de leur performance prévisible et des approbations rationalisées. Les systèmes intelligents, bien que seulement une fraction de la base installée, s'étendent à un TCAC de 8,34 % sur la force de la détection embarquée et de la stimulation adaptative. Le stimulateur de moelle épinière Inceptiv de Medtronic, approuvé par la FDA en 2024, un démontré des réductions de score de douleur chez 82 % des participants à 12 mois. Ces données de résultats valident les prix premium et alimentent l'intérêt des payeurs pour les contrats basés sur la valeur.

L'impression 3D ajoute un second front d'innovation, permettant des géométries spécifiques au patient qui diminuent le sculptage intraopératoire et améliorent l'ajustement. Les plaques crâniennes PEEK approuvées en 2024 illustrent les délais d'itération rapides que permet la fabrication additive. Collectivement, les flux de travail numériques compriment les cycles de conception et catalysent les flux de revenus prêts pour l'avenir à travers le marché des implants médicaux.

Note: Parts de segment de tous les segments individuels disponibles à l'achat du rapport

Par utilisateur final : Les centres de chirurgie ambulatoire défient la dominance hospitalière

Les hôpitaux contrôlaient 45,54 % des volumes de procédures de 2024 en raison de la préparation aux soins critiques et de l'étendue des spécialistes. Pourtant, les centres de chirurgie ambulatoire devraient croître de 7,45 % annuellement jusqu'en 2030 alors que les payeurs dirigent les cas appropriés vers des environnements à coût plus bas. Les paiements groupés et les protocoles de sortie le jour même créent des incitations pour les chirurgiens à transférer certains implants orthopédiques et cardiovasculaires vers les CSA.

Les cliniques spécialisées dentaires et ophtalmiques restent des nœuds essentiels, soutenus par des taux de succès élevés et une demande menée par les consommateurs. Leurs flux de travail concentrés réduisent les temps de rotation et permettent un positionnement électif premium. Les débats continus sur la parité de remboursement façonneront l'élan relatif, mais dans l'ensemble, les sites de soins diversifiés élargissent l'accès et alimentent une croissance distribuée sur le marché des implants médicaux.

Analyse géographique

L'Amérique du Nord un contribué 41,41 % des revenus mondiaux en 2024, soutenue par une couverture d'assurance robuste, un financement d'innovation et 3 326 autorisations 510(k) de la FDA en 2023. Les directives récentes sur les dispositifs dentaires et les plaques osseuses clarifient davantage les voies, encourageant le réapprovisionnement du pipeline. La demande de remplacement continue parmi les cohortes vieillissantes maintient les volumes de procédures élevés, renforçant le rôle d'ancrage de la région sur le marché des implants médicaux.

L'Asie-Pacifique devrait offrir un TCAC de 7,84 % entre 2025-2030. La construction hospitalière multicouche de l'Inde, incluant cinq nouveaux sites AIIMS, stimule la capacité de chirurgie avancée. Les réformes Chine saine 2030 de la Chine priorisent les examens de dispositifs rationalisés et la vigilance post-commercialisation, réduisant le retard bureaucratique tout en resserrant la qualité. La flexibilité réglementaire, combinée aux services cliniques compétitifs en prix, positionne la région comme centre de demande et de fabrication pour le marché des implants médicaux.

L'Europe reste un contributeur vital en raison des structures de couverture universelle et de la prévalence élevée des maladies chroniques. Avec 21,3 % de la population âgée de 65 ans ou plus, la demande pour l'orthopédie et les vannes cardiaques persiste. La recherche sur les plateformes de vannes polymériques élève les perspectives de durabilité à long terme. Simultanément, la mise en œuvre du Règlement européen sur les dispositifs médicaux élève les seuils de conformité, tempérant modérément les lancements à court terme mais assurant finalement la sécurité des produits. Ces éléments maintiennent la pertinence stratégique de l'Europe sur le marché des implants médicaux.

Paysage concurrentiel

Le marché est modérément consolidé, avec Johnson & Johnson, Medtronic et Stryker tirant parti de portefeuilles étendus, d'équipes de vente mondiales et d'expérience réglementaire pour protéger leur part. Stryker un annoncé deux acquisitions en 2024-2025 : Artelon pour la fixation des tissus mous et Inari Medical pour 4,9 milliards USD pour entrer dans la thérapie vasculaire périphérique. L'achat prévu de 1,1 milliard USD de Paragon 28 par Zimmer Biomet élargit sa gamme pied-cheville, reflétant une stratégie d'acquisitions ciblées.

Les innovateurs biorésorbables tels que 4D Medicine commercialisent des résines photodurcissables pour remplacer les vis permanentes. Pendant ce temps, les spécialistes de la fabrication additive collaborent avec les laboratoires hospitaliers pour imprimer des implants adaptés au patient, raccourcissant les cycles de livraison. Les géants établis répondent en investissant dans la capacité d'impression 3D interne et en s'associant avec des fournisseurs de logiciels pour l'intégration des données, maintenant la parité concurrentielle sur le marché des implants médicaux.

La maîtrise réglementaire et l'évidence de remboursement restent des différenciateurs critiques. Les multinationales manient des infrastructures de système qualité établies pour accélérer les approbations sous des règles se resserrant, tout en publiant des données de résultats longitudinaux pour justifier les prix de dispositifs premium. Les acteurs émergents doivent donc se tailler des niches - qu'elles soient axées sur les matériaux, le numérique ou l'anatomie - pour capturer des points d'appui durables.

Leaders de l'industrie des implants médicaux

-

Boston Scientific Corporation

-

Johnson & Johnson (DePuy Synthes, Ethicon, Mentor)

-

Medtronic plc

-

Stryker Corporation

-

Zimmer Biomet Holdings

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Développements récents de l'industrie

- Février 2025 : Zimmer Biomet un annoncé un accord définitif pour acquérir Paragon 28 pour 1,1 milliard USD, renforçant son portefeuille pied et cheville.

- Janvier 2025 : Enovis Corporation un terminé son acquisition de LimaCorporate pour environ 800 millions EUR, étendant les capacités mondiales de reconstruction orthopédique.

- Janvier 2025 : Stryker un introduit la tige de hanche Insignia en Inde, optimisée pour les procédures de hanche totale et hémiarthroplastie.

- Novembre 2024 : Zimmer Biomet un reçu l'approbation préalable à la commercialisation de la FDA pour le genou partiel Oxford sans ciment, le seul genou partiel sans ciment approuvé par la FDA aux États-Unis.

Portée du rapport mondial sur le marché des implants médicaux

Selon la portée du rapport, les implants médicaux sont des dispositifs ou tissus placés à l'intérieur ou sur la surface du corps. Beaucoup d'implants sont des prothèses destinées à remplacer les parties du corps manquantes. D'autres implants délivrent des médicaments, surveillent les fonctions corporelles ou soutiennent les organes et tissus. Le marché des implants médicaux est segmenté par produit (implants orthopédiques (dispositifs orthopédiques de hanche, reconstruction articulaire, dispositifs orthopédiques de genou, dispositifs orthopédiques de colonne vertébrale, et autres produits), implants cardiovasculaires (dispositifs de stimulation, stents et implants cardiaques structurels), implants ophtalmiques (lentilles intraoculaires et implants de glaucome), implants dentaires, implants faciaux et implants mammaires, et autres implants), type de matériau (biomatériau métallique, biomatériau polymère, biomatériau naturel et biomatériau céramique), et géographie (Amérique du Nord, Europe, Asie-Pacifique, Moyen-Orient et Afrique, et Amérique du Sud). Le rapport de marché couvre également les tailles de marché estimées et les tendances pour 17 pays à travers les principales régions mondiales. Le rapport offre la valeur (USD) pour les segments ci-dessus.

| Implants orthopédiques | Dispositifs orthopédiques de hanche |

| Dispositifs orthopédiques de genou | |

| Dispositifs orthopédiques de colonne vertébrale | |

| Reconstruction articulaire | |

| Autres produits orthopédiques | |

| Implants cardiovasculaires | Dispositifs de stimulation |

| Stents | |

| Implants cardiaques structurels | |

| Implants ophtalmiques | Lentilles intraoculaires |

| Implants de glaucome | |

| Implants dentaires | |

| Implants faciaux | |

| Implants mammaires | |

| Autres implants |

| Biomatériaux métalliques |

| Biomatériaux polymères |

| Biomatériaux céramiques |

| Biomatériaux naturels / biorésorbables |

| Implants conventionnels |

| Implants imprimés en 3D / fabriqués par addition |

| Implants dotés de capteurs intelligents |

| Hôpitaux |

| Cliniques spécialisées |

| Centres de chirurgie ambulatoire |

| Amérique du Nord | États-Unis |

| Canada | |

| Mexique | |

| Europe | Allemagne |

| Royaume-Uni | |

| France | |

| Italie | |

| Espagne | |

| Reste de l'Europe | |

| Asie-Pacifique | Chine |

| Japon | |

| Inde | |

| Australie | |

| Corée du Sud | |

| Reste de l'Asie-Pacifique | |

| Moyen-Orient et Afrique | CCG |

| Afrique du Sud | |

| Reste du Moyen-Orient et Afrique | |

| Amérique du Sud | Brésil |

| Argentine | |

| Reste de l'Amérique du Sud |

| Par produit | Implants orthopédiques | Dispositifs orthopédiques de hanche |

| Dispositifs orthopédiques de genou | ||

| Dispositifs orthopédiques de colonne vertébrale | ||

| Reconstruction articulaire | ||

| Autres produits orthopédiques | ||

| Implants cardiovasculaires | Dispositifs de stimulation | |

| Stents | ||

| Implants cardiaques structurels | ||

| Implants ophtalmiques | Lentilles intraoculaires | |

| Implants de glaucome | ||

| Implants dentaires | ||

| Implants faciaux | ||

| Implants mammaires | ||

| Autres implants | ||

| Par type de matériau | Biomatériaux métalliques | |

| Biomatériaux polymères | ||

| Biomatériaux céramiques | ||

| Biomatériaux naturels / biorésorbables | ||

| Par technologie | Implants conventionnels | |

| Implants imprimés en 3D / fabriqués par addition | ||

| Implants dotés de capteurs intelligents | ||

| Par utilisateur final | Hôpitaux | |

| Cliniques spécialisées | ||

| Centres de chirurgie ambulatoire | ||

| Par géographie | Amérique du Nord | États-Unis |

| Canada | ||

| Mexique | ||

| Europe | Allemagne | |

| Royaume-Uni | ||

| France | ||

| Italie | ||

| Espagne | ||

| Reste de l'Europe | ||

| Asie-Pacifique | Chine | |

| Japon | ||

| Inde | ||

| Australie | ||

| Corée du Sud | ||

| Reste de l'Asie-Pacifique | ||

| Moyen-Orient et Afrique | CCG | |

| Afrique du Sud | ||

| Reste du Moyen-Orient et Afrique | ||

| Amérique du Sud | Brésil | |

| Argentine | ||

| Reste de l'Amérique du Sud | ||

Questions clés répondues dans le rapport

Comment l'intégration de capteurs transforme-t-elle le marché des implants médicaux ?

Les capteurs intégrés fournissent des données de performance continues et permettent une thérapie adaptative, ce qui améliore les résultats postopératoires et soutient les modèles de paiement basés sur la valeur.

Quelle tendance réglementaire est la plus susceptible d'influencer les délais de lancement de produits dans les deux prochaines années ?

L'harmonisation des règles de système qualité aux États-Unis et une surveillance post-commercialisation plus stricte en Europe prolongent les cycles d'approbation et augmentent les coûts de conformité.

Pourquoi les centres de chirurgie ambulatoire gagnent-ils en importance pour les procédures d'implants ?

Les payeurs favorisent les frais généraux plus bas et le délai d'exécution plus rapide des centres ambulatoires, incitant les chirurgiens à déplacer les cas orthopédiques et cardiovasculaires appropriés loin des hôpitaux.

Quelle innovation matérielle attire un intérêt accru des investisseurs ?

Les polymères biorésorbables qui se dissolvent après la guérison attirent les capitaux parce qu'ils réduisent les chirurgies de suivi et diminuent les risques de complications à long terme.

Comment le vieillissement de la population remodèle-t-il la stratégie produit pour les fabricants d'implants ?

La prévalence croissante des conditions articulaires et cardiaques dégénératives oblige les entreprises à élargir les portefeuilles de remplacements articulaires, vannes cardiaques et technologies de support connexes.

Quel rôle les marchés asiatiques émergents jouent-ils dans les chaînes d'approvisionnement mondiales pour les implants ?

L'expansion de l'infrastructure et les coûts de fabrication compétitifs dans des pays comme l'Inde et le Vietnam font de la région un double centre pour les volumes de production et de procédures.

Dernière mise à jour de la page le: