Taille et part du marché des robots médicaux

Analyse du marché des robots médicaux par Mordor Intelligence

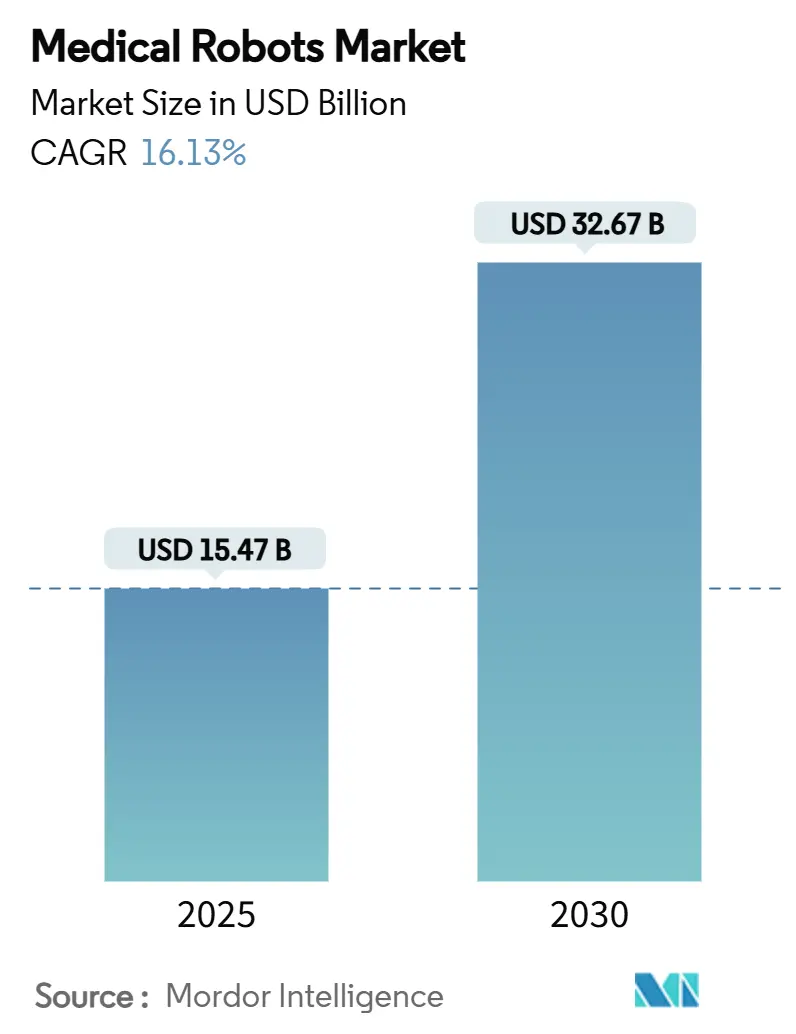

La taille du marché des robots médicaux est estimée à 15,47 milliards USD en 2025 et devrait progresser à 32,67 milliards USD d'ici 2030, se traduisant par un TCAC de 16,13% qui dépasse la croissance globale des dispositifs médicaux. La convergence croissante entre l'intelligence artificielle et l'ingénierie de précision, le financement basé sur l'abonnement qui supprime les barrières de capital, et les politiques réglementaires qui favorisent les solutions automatisées sont des accélérateurs clés. Les volumes de procédures augmentent le plus rapidement dans les centres de chirurgie ambulatoire aux États-Unis et en Europe, tandis que les hôpitaux de niveau 3 de la Chine déploient des plateformes axées sur l'oncologie pour raccourcir les files d'attente des traitements contre le cancer. L'Amérique du Nord maintient son leadership grâce à un remboursement favorable, mais l'Asie-Pacifique enregistre la courbe de croissance la plus prononcée à mesure que les programmes de rééducation sponsorisés par le gouvernement élargissent l'accès. Le positionnement concurrentiel dépend de la base installée, des preuves cliniques, et de la capacité à envelopper le matériel dans des contrats de service basés sur les données qui garantissent des revenus récurrents.

Points clés du rapport

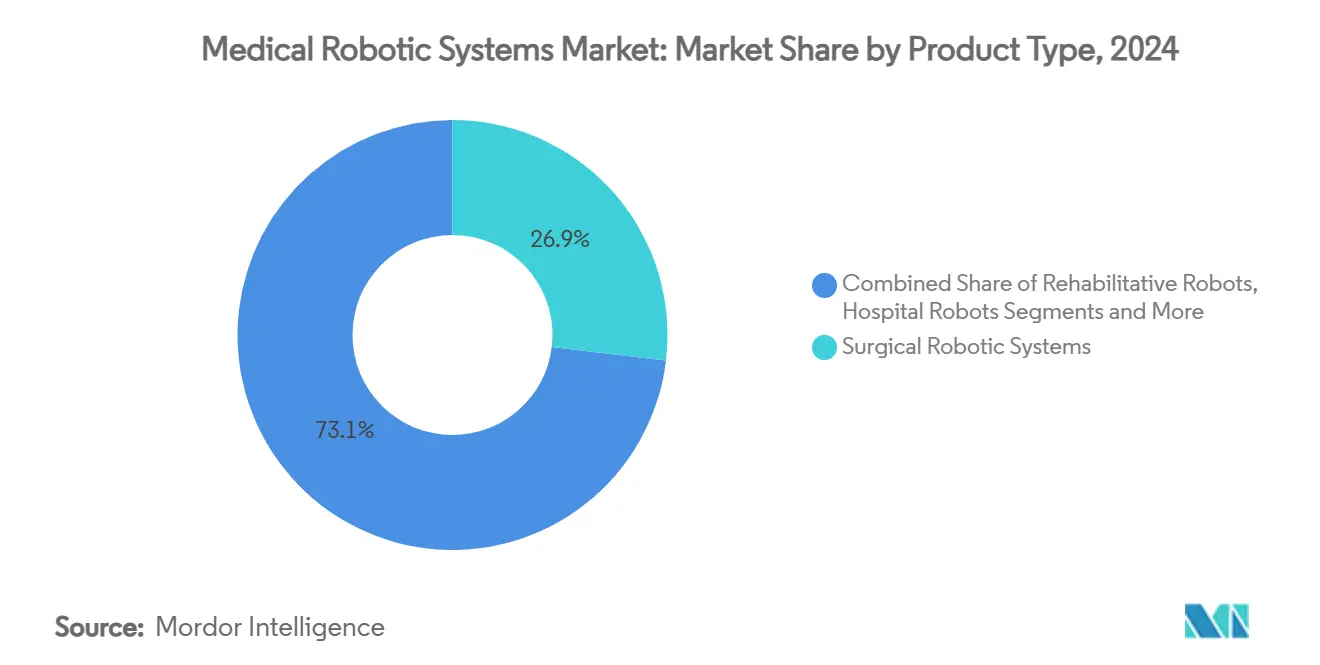

- Par type de produit, les systèmes robotiques chirurgicaux ont dominé avec 26,9% de la part du marché des robots médicaux en 2024 ; les robots exosquelettes et de rééducation devraient s'étendre à un TCAC de 18,2% jusqu'en 2030.

- Par composant, les instruments et accessoires ont commandé une part de 51% de la taille du marché des robots médicaux en 2024, tandis que le segment des services affiche le TCAC le plus rapide de 18,71% jusqu'en 2030.

- Par application, la chirurgie générale un représenté une part de 29,8% de la taille du marché des robots médicaux en 2024, pourtant les applications neurologiques devraient progresser à un TCAC de 22,7% jusqu'en 2030.

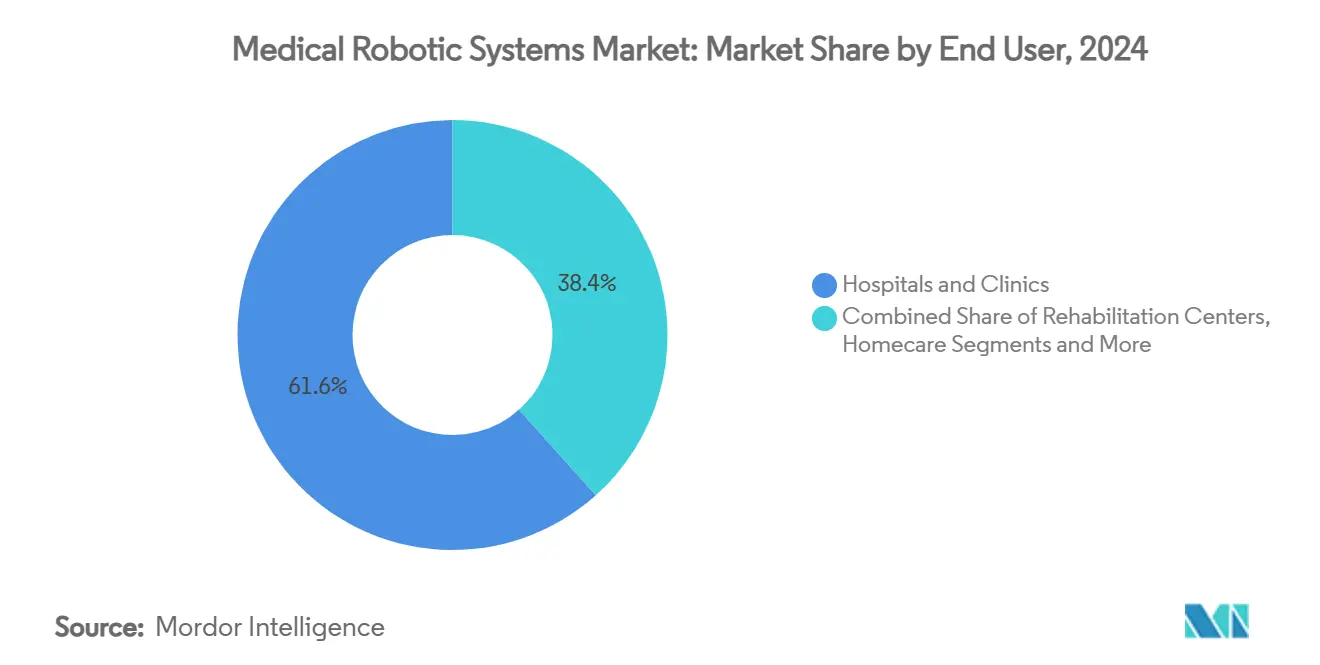

- Par utilisateur final, les hôpitaux et cliniques ont détenu 61,05% de la part du marché des robots médicaux en 2024, tandis que les centres de chirurgie ambulatoire devraient enregistrer le TCAC le plus élevé de 19,1% jusqu'en 2030.

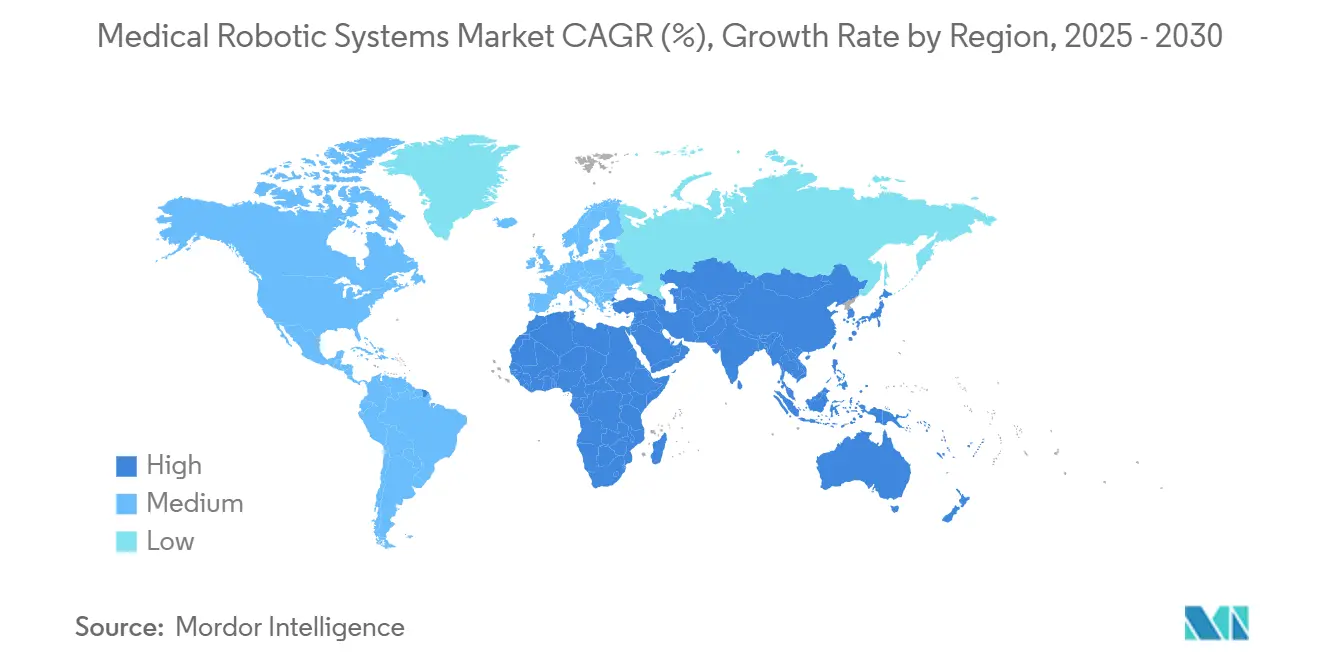

- Par région, l'Amérique du Nord un saisi une part de revenus de 36% en 2024 ; l'Asie-Pacifique devrait croître à un TCAC de 18% jusqu'en 2030.

Tendances et perspectives du marché mondial des robots médicaux

Analyse de l'impact des facteurs favorables

| FACTEUR FAVORABLE | (~) % D'IMPACT SUR LES PRÉVISIONS DE TCAC | PERTINENCE GÉOGRAPHIQUE | CHRONOLOGIE D'IMPACT |

|---|---|---|---|

| Adoption accélérée des centres de chirurgie robotique ambulatoire aux États-Unis et en Europe | +2.8% | Amérique du Nord et Europe | Moyen terme (2-4 ans) |

| Poussée rapide des procédures robotiques axées sur l'oncologie dans les hôpitaux de niveau 3 de la Chine | +2.1% | Chine, retombées vers l'APAC | Court terme (≤ 2 ans) |

| Politiques de volume minimum obligatoires en Allemagne poussant les hôpitaux vers les systèmes robotiques | +1.4% | Allemagne, expansion vers l'UE | Long terme (≥ 4 ans) |

| Émergence de modèles commerciaux d'abonnement et de Localisation réduisant le CAPEX initial | +3.2% | Mondial, gains précoces dans les marchés émergents | Moyen terme (2-4 ans) |

| Intégration de l'imagerie intra-opératoire alimentée par l'IA stimulant la neurochirurgie de précision | +2.5% | Mondial, concentré dans les marchés développés | Long terme (≥ 4 ans) |

| Programmes de robotique de rééducation sponsorisés par le gouvernement pour lutter contre le fardeau des AVC | +1.7% | Japon et Corée du Sud, expansion vers l'APAC | Long terme (≥ 4 ans) |

| Source: Mordor Intelligence | |||

Adoption accélérée des centres de chirurgie robotique ambulatoire aux États-Unis et en Europe

Les établissements de chirurgie ambulatoire réduisent les coûts de procédure de 30 à 40% par rapport aux environnements hospitaliers tout en égalant les résultats cliniques, un différentiel qui oblige les payeurs à orienter les cas appropriés vers des parcours de jour. Les mises à jour de paiement de Medicare pour 2025 continuent d'élargir la liste éligible aux centres de chirurgie ambulatoire, et les assureurs privés déploient des paiements groupés qui récompensent les centres à haut débit. Les systèmes européens suivent le mouvement ; l'Allemagne lie le financement hospitalier aux seuils de volume de procédures, incitant les réseaux régionaux à mutualiser les actifs robotiques pour maintenir les cas complexes localement.[1]Intuitive Surgical, "Intuitive Announces Fourth Quarter and Full Year 2024 Financial Results," investor.intuitive.com

Poussée rapide des procédures robotiques axées sur l'oncologie dans les hôpitaux de niveau 3 de la Chine

La Commission nationale de la santé de la Chine fait de plus en plus référence à la résection assistée par robot dans ses protocoles d'oncologie, stimulant les achats parmi les centres de référence provinciaux qui manquaient traditionnellement de budgets d'investissement. Les hôpitaux utilisent la robotique pour recruter les meilleurs chirurgiens des villes de niveau 1 et pour standardiser les résultats à travers des réseaux étendus. Les fournisseurs domestiques entrent avec des systèmes à prix réduit, comprimant les coûts d'acquisition et accélérant la pénétration au-delà des objectifs de l'État.

Politiques de volume minimum obligatoires en Allemagne poussant les hôpitaux vers les systèmes robotiques pour les chirurgies complexes

L'Allemagne exige des hôpitaux qu'ils atteignent des minimums annuels de cas pour les procédures très complexes, une politique qui stimule l'investissement dans des plateformes robotiques capables d'élever le débit sans compromettre la qualité. Les petites installations forment des alliances hub-and-spoke, partageant les actifs de capital et l'expertise pour se conformer aux règles tout en gardant les patients dans les zones de chalandise locales.

Émergence de modèles commerciaux d'abonnement et de location réduisant le CAPEX initial dans les marchés à revenu intermédiaire

La robotique-en-tant-que-service convertit les gros achats de capital en frais mensuels prévisibles qui regroupent matériel, instruments, maintenance et formation. Med One Group rapporte une hausse de 40% d'une année sur l'autre des locations de robots chirurgicaux, une tendance particulièrement visible en Amérique latine et en Asie du Sud-Est où la capacité d'emprunt des hôpitaux est limitée. Les fabricants gagnent des flux de rentes stables tandis que les hôpitaux alignent les coûts avec l'utilisation.[2]Med One Group, "Medical Equipment Leasing-Surgical Robotics," medonegroup.com

Analyse de l'impact des contraintes

| CONTRAINTES | (~) % D'IMPACT SUR LES PRÉVISIONS DE TCAC | PERTINENCE GÉOGRAPHIQUE | CHRONOLOGIE D'IMPACT |

|---|---|---|---|

| Arriéré croissant des coûts de service post-garantie dissuadant les petits hôpitaux | -1.8% | Mondial, concentré dans les marchés émergents | Moyen terme (2-4 ans) |

| Réglementations de protection des données limitant l'analyse robotique connectée au cloud | -1.2% | Europe et Amérique du Nord, expansion mondiale | Long terme (≥ 4 ans) |

| Pénurie de chirurgiens robotiques certifiés en Amérique latine ralentissant les taux d'utilisation | -0.9% | Amérique latine, retombées vers les marchés émergents | Long terme (≥ 4 ans) |

| Directives strictes de cybersécurité de la FDA élevant les coûts de conformité pour les nouveaux entrants | -1.1% | Mondial, concentré sur l'entrée du marché américain | Moyen terme (2-4 ans) |

| Source: Mordor Intelligence | |||

Arriéré croissant des coûts de service post-garantie dissuadant les petits hôpitaux

Les contrats de service annuels peuvent atteindre 15% du prix d'achat original, et les réparations hors garantie dépassent souvent 100 000 USD, un obstacle financier que les petits sites ont du mal à budgétiser. Alors que les systèmes de première génération installés au milieu des années 2010 vieillissent, la maintenance atteint des pics, forçant les administrateurs à reporter de nouveaux achats ou à limiter l'utilisation aux cas financés.

Réglementations de protection des données (RGPD/HIPAA) limitant l'analyse robotique connectée au cloud

Les règles de consentement explicite du RGPD et les dispositions de sécurité HIPAA exigent des hôpitaux qu'ils réorganisent la gouvernance des données avant de transmettre les données intra-opératoires aux analyses cloud, retardant les déploiements de modules d'aide à la décision IA. Les fournisseurs doivent créer des clouds de données spécifiques aux régions, augmentant les coûts et allongeant les cycles de mise à niveau.

Analyse des segments

Par type de produit : dominance chirurgicale au milieu de la montée de la rééducation

Les systèmes chirurgicaux ont conservé une part de 26,9% de la taille du marché des robots médicaux en 2024, soutenus par des codes de remboursement matures et des pipelines de formation de chirurgiens étendus. L'utilisation s'étend à l'urologie, la gynécologie, la chirurgie générale et orthopédique, avec des volumes de cas da Vinci cumulés dépassant 15 millions dans le monde. Les applications d'oncologie en radiochirurgie, menées par des plateformes telles que CyberKnife, démontrent des taux de contrôle tumoral local de 89,3%, renforçant l'acceptation clinique.

Les solutions de rééducation traînent en revenus mais s'étendent rapidement sur la base de programmes d'AVC financés par les fonds publics. Les sessions d'exosquelette offrent une intensité thérapeutique plus élevée, et les premières études économiques de santé montrent une récupération fonctionnelle 15% plus rapide par rapport à la physiothérapie conventionnelle. Combinés, ces facteurs poussent la robotique de rééducation à un TCAC de 18,2%, le plus rapide dans le marché des robots médicaux.[3]StockTitan, "Breakthrough 25-Year Study Reveals CyberKnife's 89% Cancer Treatment Success," stocktitan.net

Note: Parts de segments de tous les segments individuels disponibles lors de l'achat du rapport

Par composant : les services propulsent les revenus récurrents

Les instruments et accessoires ont représenté 51% de la part du marché des robots médicaux en 2024, reflétant l'économie rasoir-lame de rasoir des consommables. Chaque procédure multi-port consomme 800 à 1 600 USD en instruments jetables, créant des flux de revenus prévisibles pour les fournisseurs. Pendant ce temps, la ligne de services-couvrant logiciels, analyses, formation et maintenance de terrain-croît à un TCAC de 18,71% alors que les hôpitaux pivotent vers des offres d'abonnement qui promettent la disponibilité du système et des mises à niveau périodiques. Les fournisseurs considèrent les services comme générateurs de marge, et les présentations aux investisseurs signalent un mix cible où les contrats récurrents dépassent les ventes de matériel d'ici 2028 dans le marché des robots médicaux.

Par application : la neurologie émerge comme moteur de croissance

La chirurgie générale un dominé avec 29,8% de la taille du marché des robots médicaux en 2024, portée par des nombres élevés de procédures en cholécystectomie, réparation de hernie et interventions bariatriques. La neurologie, cependant, progresse à un TCAC de 22,7% sur la base de systèmes stéréotaxiques guidés par l'IA capables de localiser précisément les lésions cérébrales profondes et d'assister l'alignement complexe de la colonne vertébrale. Les hôpitaux rapportent des réductions de 25% du temps opératoire et des coupures de 30% de l'exposition aux radiations grâce à la planification automatisée des trajectoires. L'orthopédie reste un adopteur robuste, exemplifié par le premier remplacement d'épaule assisté par robot au monde complété avec le système ROSA de Zimmer Biomet en 2024.

Par utilisateur final : les centres ambulatoires capturent l'élan

Les hôpitaux et grands réseaux de cliniques représentent encore 61,05% de la part du marché des robots médicaux, grâce aux suites opératoires établies et au soutien des soins critiques. Pourtant, les centres de chirurgie ambulatoire affichent un TCAC de 19,1% alors que les payeurs incitent à la sortie le jour même pour les cas de faible acuité. Les opérateurs de centres de chirurgie ambulatoire négocient des accords de procédures en vrac avec les fournisseurs, tirant parti du haut débit pour sécuriser des prix d'instruments par clic plus bas. Les cliniques de rééducation déploient également des exosquelettes mobiles sous subvention gouvernementale, tandis que les premiers pilotes testent des robots thérapeutiques à domicile qui offrent des sessions télé-supervisées.

Note: Parts de segments de tous les segments individuels disponibles lors de l'achat du rapport

Par niveau d'automatisation : les plateformes semi-autonomes prévalent

Les systèmes semi-autonomes dominent parce qu'ils améliorent, plutôt qu'ils ne remplacent, la compétence du chirurgien. L'architecture équilibre le retour haptique en temps réel avec la planification de chemin pilotée par l'IA, un mélange qui gagne la confiance des régulateurs et des cliniciens ieeexplore.ieee.org. Les prototypes entièrement autonomes existent, mais les préoccupations de responsabilité et les lacunes des normes poussent la commercialisation au-delà de 2030. Les modèles téléopérés trouvent une utilisation de niche dans les déploiements militaires et ruraux, tandis que les bras collaboratifs allègent la fatigue du chirurgien pendant les résections oncologiques longues.

Analyse géographique

L'Amérique du Nord un capturé 36% des revenus en 2024, soutenue par des voies FDA claires, un financement de capital-risque fort, et l'acceptation par les payeurs des codes robotiques. Les centres ambulatoires américains intègrent de plus en plus des suites robotiques multi-spécialités, et les appels d'offres provinciaux du Canada se tournent vers la Localisation pour gérer les budgets initiaux. Les hôpitaux privés du Mexique adoptent la robotique pour servir les touristes médicaux entrants cherchant des procédures bariatriques et orthopédiques rentables.

L'Asie-Pacifique est la géographie à croissance la plus rapide avec un TCAC de 18% jusqu'en 2030, soutenue par le financement public, la pression démographique, et l'augmentation des populations assurées. Les achats d'hôpitaux de niveau 3 de la Chine accélèrent les volumes de robots d'oncologie, tandis que le Japon subventionne les exosquelettes pour la thérapie post-AVC sous son régime d'assurance nationale. Les chaînes d'hôpitaux d'entreprise de l'Inde adoptent des robots pour différencier les soins et attirer les patients de la diaspora, avec des prix de procédures 40 à 60% inférieurs aux homologues occidentaux.

L'Europe montre une adoption modérée mais stable façonnée par des systèmes de payeurs hétérogènes. Les règles de qualité basées sur le volume de l'Allemagne forcent l'investissement robotique, surtout en chirurgie viscérale et cardiaque. Le NICE du Royaume-Uni incorpore des seuils de rentabilité, étirant les calendriers d'adoption tout en assurant une utilisation durable. La France, l'Italie et l'Espagne mettent en commun les actifs robotiques à travers des clusters régionaux, tandis que les pays nordiques intègrent les flux de données robotiques dans les registres nationaux pour l'étalonnage des résultats.

Note: Parts de segments de tous les segments individuels disponibles lors de l'achat du rapport

Paysage concurrentiel

Le marché des robots médicaux reste modérément fragmenté. Intuitive Surgical exploite ses plus de 7 500 systèmes da Vinci installés et ses programmes de formation de chirurgiens étendus pour protéger sa part, mais de nouveaux entrants érodent les points de prix. Le robot Versius modulaire de CMR Surgical, autorisé dans plus de 80 pays, offre une empreinte plus petite et un financement flexible, séduisant les établissements à budget contraint.

Le prototype Ottava de Johnson & Johnson un effectué ses premières chirurgies humaines en février 2025, marquant l'offre de l'entreprise pour intégrer la vision IA à travers son écosystème numérique Polyphonic. Siemens Healthineers élargit sa portée robotique en fusionnant l'imagerie, la navigation et le positionnement automatisé du bras en C pour créer des flux de travail intra-opératoires étroitement couplés. Stryker maintient le leadership en robotique orthopédique, et la plateforme de genou CORI de Smith+Nephew sécurise de nouvelles autorisations d'insert, soutenant la profondeur d'application.

Stratégiquement, les fournisseurs gravitent vers les revenus récurrents. L'innovation matérielle seule ne garantit plus la différenciation ; les analyses IA pour la maintenance prédictive, les modules de formation intégrés, et les mises à niveau livrées par le cloud ancrent la fidélité client. Les partenariats avec les fournisseurs de semi-conducteurs et de cloud accélèrent le développement d'algorithmes, tandis que les acquisitions en imagerie et navigation comblent les lacunes de capacités.

Leaders de l'industrie des robots médicaux

-

Intuitive Surgical Inc.

-

Stryker Corporation

-

Medtronic plc

-

Johnson & Johnson Services, Inc.

-

Siemens Healthineers AG

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Développements récents de l'industrie

- Mai 2025 : Zimmer Biomet un rapporté les résultats financiers du T1 2025 montrant une croissance continue dans les solutions robotiques, soulignant le système de hanche fémorale triple-cône Z1 et le système d'impacteur chirurgical de hanche automatisé HAMMR comme innovations clés. L'acquisition de Paragon 28 par l'entreprise pour les technologies orthopédiques du pied et de la cheville renforce leur portefeuille robotique et leur position sur le marché dans les applications chirurgicales spécialisées.

- Avril 2025 : Smith+Nephew un annoncé des revenus du T1 2025 de 1 407 millions USD avec une forte croissance en robotique, particulièrement leur système chirurgical CORI pour la chirurgie du genou. L'entreprise un reçu l'autorisation FDA pour de nouveaux inserts stabilisés médiaux LEGION conçus pour l'utilisation avec le système CORI, élargissant leurs capacités de procédures robotisées.

- Mars 2025 : Siemens Healthineers un introduit le Ciartic Move, un système de bras en C auto-conducteur automatisé pour l'imagerie intra-opératoire qui réduit les temps de procédure jusqu'à 50% pendant les chirurgies de la colonne vertébrale et du bassin. Cette innovation répond aux pénuries mondiales de personnel médical tout en améliorant l'efficacité du flux de travail et en réduisant l'exposition aux radiations pour les équipes chirurgicales.

- Février 2025 : Johnson & Johnson un complété les premières chirurgies avec leur robot chirurgical Ottava après avoir reçu l'approbation d'exemption de dispositif d'investigation FDA, marquant une étape significative dans le développement de leur plateforme de chirurgie robotique. L'entreprise un également annoncé une collaboration avec NVIDIA pour faire progresser l'intégration de l'IA en robotique chirurgicale à travers leur écosystème numérique Polyphonic.

Portée du rapport sur le marché mondial des robots médicaux

Les systèmes robotiques médicaux sont des robots entièrement ou partiellement autonomes conçus pour assister le personnel médical et les établissements avec les chirurgies et la logistique hospitalière, améliorer les soins aux patients, et rationaliser le flux de travail clinique et la sécurité au travail.

Le marché des systèmes robotiques médicaux est segmenté par type de produit (systèmes robotiques chirurgicaux, systèmes robotiques de rééducation, robots de radiochirurgie non invasif, systèmes robotiques hospitaliers et pharmaceutiques) et géographie. Le rapport offre la taille du marché en termes de valeur en USD pour tous les segments susmentionnés.

| Systèmes robotiques chirurgicaux |

| Systèmes robotiques de rééducation |

| Robots de radiochirurgie non invasive |

| Robots d'automatisation hospitalière et pharmaceutique |

| Autres robots médicaux |

| Systèmes robotiques |

| Instruments et accessoires |

| Services (maintenance, formation, abonnement) |

| Logiciels et plateformes IA |

| Chirurgie générale |

| Chirurgie orthopédique |

| Neurochirurgie |

| Cardiovasculaire |

| Gynécologie |

| Urologie |

| Oncologie |

| Laparoscopie et thoracoscopie |

| Autres applications |

| Hôpitaux et cliniques |

| Centres de chirurgie ambulatoire |

| Centres de rééducation |

| Environnements de soins à domicile |

| Téléopéré |

| Semi-autonome |

| Autonome |

| Assistif et collaboratif |

| Amérique du Nord | États-Unis |

| Canada | |

| Mexique | |

| Europe | Royaume-Uni |

| Allemagne | |

| France | |

| Italie | |

| Reste de l'Europe | |

| Asie-Pacifique | Chine |

| Japon | |

| Inde | |

| Corée du Sud | |

| Reste de l'Asie | |

| Moyen-Orient | Israël |

| Arabie saoudite | |

| Émirats arabes unis | |

| Turquie | |

| Reste du Moyen-Orient | |

| Afrique | Afrique du Sud |

| Égypte | |

| Reste de l'Afrique | |

| Amérique du Sud | Brésil |

| Argentine | |

| Reste de l'Amérique du Sud |

| Par type de produit | Systèmes robotiques chirurgicaux | |

| Systèmes robotiques de rééducation | ||

| Robots de radiochirurgie non invasive | ||

| Robots d'automatisation hospitalière et pharmaceutique | ||

| Autres robots médicaux | ||

| Par composant | Systèmes robotiques | |

| Instruments et accessoires | ||

| Services (maintenance, formation, abonnement) | ||

| Logiciels et plateformes IA | ||

| Par application | Chirurgie générale | |

| Chirurgie orthopédique | ||

| Neurochirurgie | ||

| Cardiovasculaire | ||

| Gynécologie | ||

| Urologie | ||

| Oncologie | ||

| Laparoscopie et thoracoscopie | ||

| Autres applications | ||

| Par utilisateur final | Hôpitaux et cliniques | |

| Centres de chirurgie ambulatoire | ||

| Centres de rééducation | ||

| Environnements de soins à domicile | ||

| Par niveau d'automatisation | Téléopéré | |

| Semi-autonome | ||

| Autonome | ||

| Assistif et collaboratif | ||

| Par géographie | Amérique du Nord | États-Unis |

| Canada | ||

| Mexique | ||

| Europe | Royaume-Uni | |

| Allemagne | ||

| France | ||

| Italie | ||

| Reste de l'Europe | ||

| Asie-Pacifique | Chine | |

| Japon | ||

| Inde | ||

| Corée du Sud | ||

| Reste de l'Asie | ||

| Moyen-Orient | Israël | |

| Arabie saoudite | ||

| Émirats arabes unis | ||

| Turquie | ||

| Reste du Moyen-Orient | ||

| Afrique | Afrique du Sud | |

| Égypte | ||

| Reste de l'Afrique | ||

| Amérique du Sud | Brésil | |

| Argentine | ||

| Reste de l'Amérique du Sud | ||

Questions clés auxquelles répond le rapport

Quelle est la valeur actuelle du marché de la robotique médicale ?

Le marché de la robotique médicale est évalué à 15,47 milliards USD en 2025 et devrait atteindre 32,67 milliards USD d'ici 2030, reflétant un TCAC de 16,13%.

Quelle catégorie de produit domine les installations de robotique médicale ?

Les systèmes robotiques chirurgicaux détiennent le leadership avec 26,9% des revenus 2024, soutenus par une large couverture de spécialités et des cadres de remboursement établis.

Pourquoi les centres de chirurgie ambulatoire sont-ils importants pour la croissance future ?

Les centres de chirurgie ambulatoire offrent des économies de coûts de 30 à 40% par rapport aux environnements hospitaliers et affichent un TCAC de 19,1% jusqu'en 2030, les rendant essentiels pour élargir les volumes de procédures robotiques.

Quelles régions présentent le plus grand potentiel de croissance ?

L'Asie-Pacifique enregistre le TCAC le plus rapide de 18%, stimulé par le financement public en Chine, au Japon et en Corée du Sud ainsi que l'augmentation de la pénétration de l'assurance à travers les économies émergentes.

Comment les fournisseurs abordent-ils les coûts d'investissement élevés pour les hôpitaux ?

Les fabricants et les sociétés de financement déploient des modèles d'abonnement et de Localisation qui convertissent le CAPEX initial en dépenses d'exploitation prévisibles, accélérant l'adoption dans les marchés à revenu intermédiaire.

Quel rôle joue l'intelligence artificielle dans la robotique médicale ?

L'IA améliore l'imagerie intra-opératoire, guide les trajectoires d'instruments, et soutient la maintenance prédictive, améliorant collectivement la précision chirurgicale et la disponibilité du système tout en formant une nouvelle couche de différenciation pour les fournisseurs.

Dernière mise à jour de la page le: