Taille du marché de la restauration en France

| Période d'étude | 2017 - 2029 | |

| Taille du Marché (2024) | 86.71 Milliards de dollars | |

| Taille du Marché (2029) | 114.27 Milliards de dollars | |

| Plus grande part par type de service de restauration | Restaurants à service rapide | |

| CAGR (2024 - 2029) | 6.13 % | |

| La croissance la plus rapide par type de service alimentaire | Cuisine Nuageuse | |

| Concentration du Marché | Faible | |

Acteurs majeurs | ||

| ||

*Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier |

Analyse du marché de la restauration en France

La taille du marché français de la restauration est estimée à 77,28 milliards USD en 2024 et devrait atteindre 104,08 milliards USD dici 2029, avec une croissance à un TCAC de 6,13 % au cours de la période de prévision (2024-2029).

La forte consommation de café dans le pays attire un grand nombre dacteurs internationaux qui stimulent la croissance des cafés.

- Les restaurants à service rapide détenaient la plus grande part de marché en 2022. Lexpansion du marché peut être attribuée à la croissance continue de la préférence pour la restauration rapide dans le pays. Les burgers font partie des cuisines les plus appréciées des Français, avec environ 1 milliard de burgers consommés chaque année. Leur consommation augmente chaque année de 10 % en France. L'inclination de la population vers la pizza entraîne également la croissance des pizzerias, en raison de la croissance importante des restaurants à service rapide. Le segment devrait enregistrer un TCAC de 6,57 %, en valeur, au cours de la période de prévision.

- Le segment des cafés et bars du pays devrait enregistrer un TCAC de 7,53 %, en valeur, au cours de la période de prévision. La consommation de café est généralement élevée dans le pays, et environ 68 % des Français étaient des buveurs réguliers de café en 2022. La préférence croissante des consommateurs pour diverses cuisines attire les chaînes d'approvisionnement FB, y compris les acteurs nationaux et internationaux du pays. Les progrès de lindustrie touristique ont été un autre facteur important qui a conduit à laugmentation de la demande de vin, de fruits de mer, de bœuf et de fromage, qui sont les principaux ingrédients de plusieurs cuisines internationales.

- Les restaurants à service complet constituent également lun des principaux types de services alimentaires au pays. Les cuisines asiatiques et européennes représentent ensemble une part importante de 66,69 % en 2022. La cuisine asiatique est l'une des cuisines étrangères les plus appréciées en France, avec la présence de nombreux restaurants asiatiques (japonais, chinois, thaïlandais, etc.) à travers le pays. De nombreux chefs français de renom ont ouvert des restaurants fusion asiatiques ou asiatiques-européens, comme Cyril Lignac et Joël Robuchon, où les plats français se mêlent aux saveurs asiatiques, comme le célèbre tartare asiatique.

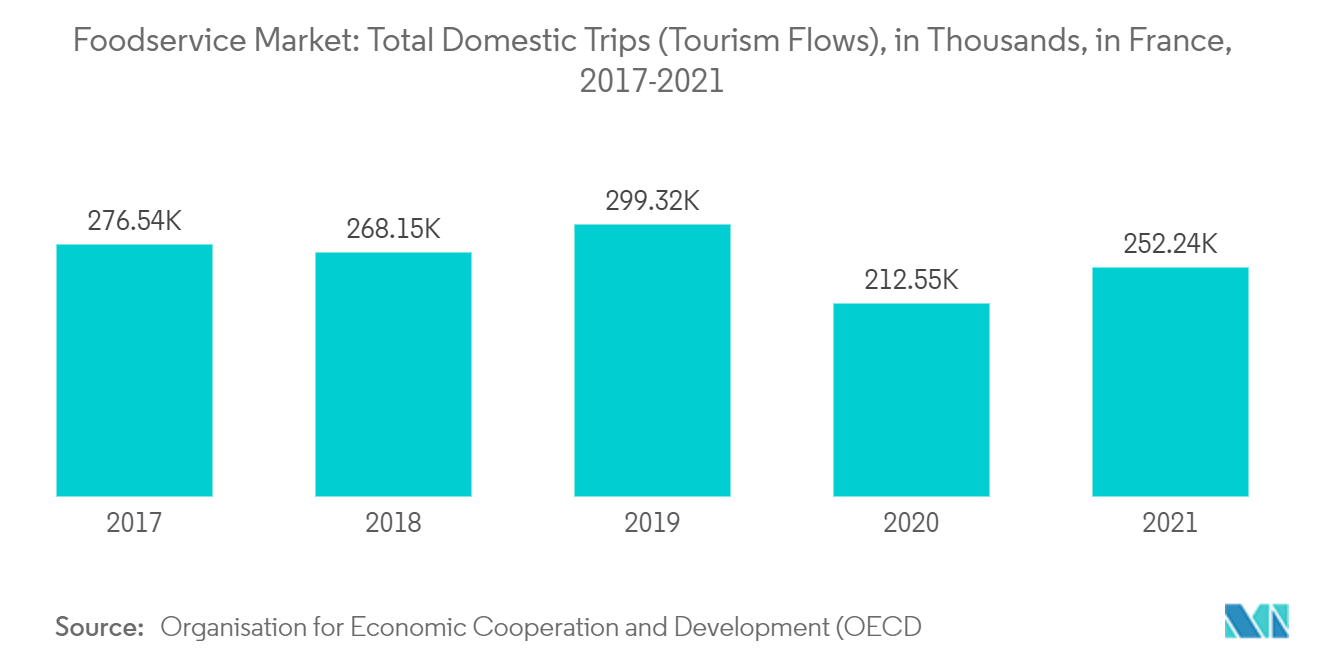

Hausse du marché de la restauration en hausse du tourisme

La France connaît une croissance substantielle des voyages et du tourisme au fil du temps. Lessor du tourisme sest avéré rentable pour les marques internationales de services alimentaires présentes dans le pays. La demande pour différentes cuisines est accrue en raison de lafflux de touristes de différentes géographies. La recherche dune cuisine différente par les touristes a augmenté les ventes de restaurants à service complet et à service rapide dans le pays. Selon lOrganisation mondiale du tourisme des Nations Unies (OMT), la France a connu le plus grand nombre de touristes internationaux en 2019, dans le monde. De plus, même en 2020, lorsque léconomie mondiale a été frappée par la pandémie de Covid-19, le pays était toujours en tête de liste des touristes internationaux accueillant le plus grand nombre de touristes internationaux de lannée, puis les autres pays du monde. Lindustrie du voyage et du tourisme connaît une croissance régulière en France, mais la pandémie a frappé lindustrie entraînant son déclin temporaire en 2020. Ailleurs, le pays se concentre sur laugmentation de lafflux de touristes post-covid. Le nombre croissant de touristes en France sajoute à la croissance croissante du marché de la restauration dans le pays.

Selon lOrganisation de coopération et de développement économiques (OCDE), il y a eu une légère amélioration en 2021, avec 48,4 millions de voyageurs internationaux supplémentaires. En septembre 2022, à la suite de la pandémie, la France a lancé une importante campagne de marketing intitulée Conquérir et Reconquérir les Talents pour répondre aux enjeux auxquels est confrontée la main-dœuvre touristique et accroître lattractivité du secteur. Le programme, qui est un élément crucial du plan Destination France, vise à créer et à maintenir des emplois et des compétences dans lindustrie du tourisme. Alors quen mai 2021, pour promouvoir un tourisme de montagne résilient et durable, la France a introduit linitiative Avenir Montagnes et fin 2021, dans le but de relancer et de transformer lindustrie touristique, la stratégie Destination France a été introduite. La stratégie jette les bases de la politique touristique de la France au cours des dix années suivantes. Par conséquent, il a été alloué avec des fonds denviron 2 milliards deuros. Le marché de la restauration du pays se développe à un rythme exponentiel en raison du nombre croissant de touristes et des initiatives de marketing gouvernementales visant à promouvoir les voyages en France.

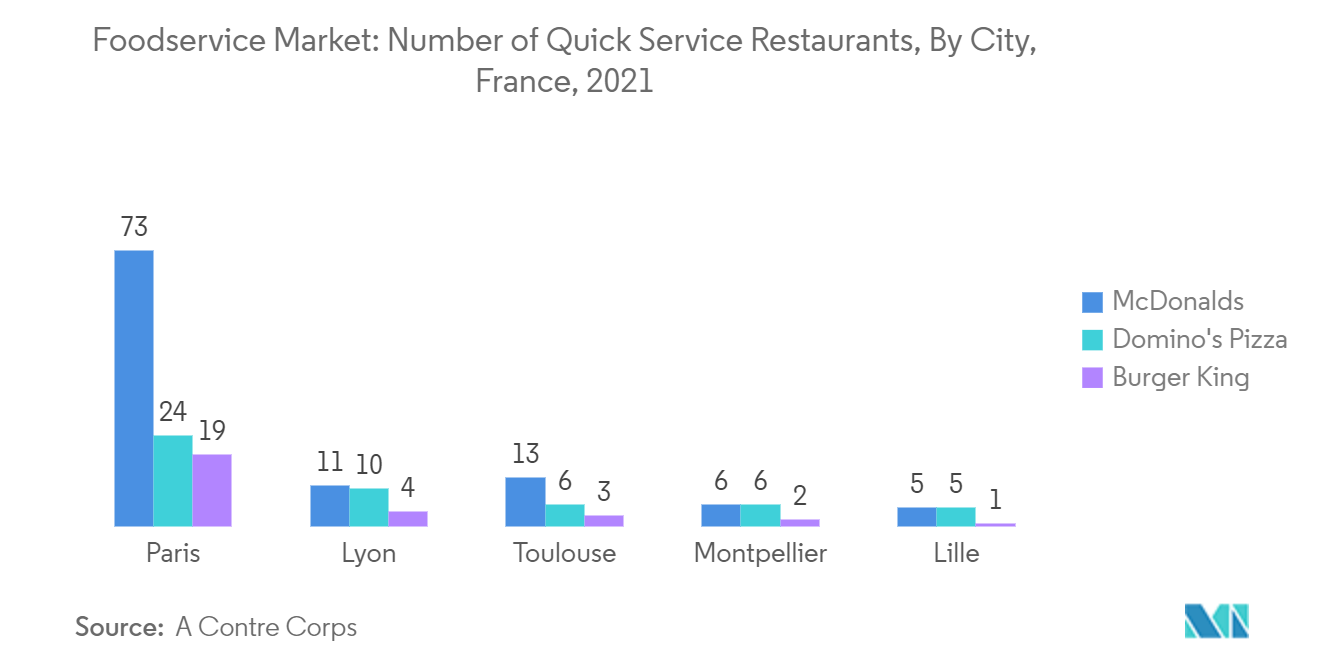

Augmentation de la popularité des restaurants à service rapide

Les restaurants à service rapide (QSR) sont des restaurants de restauration rapide qui diffèrent des restaurants à service complet en termes de service rapide et de service à table minimal. Le menu de ces restaurants est également limité et répond à la commodité du client, en leur fournissant de la nourriture en moins de temps. Les restaurants à service rapide comprennent les camions de nourriture, les bars à boissons, les lieux de restauration à service limité, les établissements de livraison de pizzas et bien dautres. La diversité des offres alimentaires dans les food trucks attire les gourmands du pays. La population du pays montre un intérêt majeur pour la commodité concernant la nourriture et préfère la nourriture sur le pouce et la restauration rapide. Parallèlement, linclination de la population vers la pizza entraîne la croissance des pizzerias, en raison de la croissance importante des restaurants à service rapide. Ces pizzerias ont également recours à la livraison en ligne, répondant à la demande et au facteur de commodité des consommateurs.

Dans lensemble, le secteur des services de restauration rapide comprend les restaurants à service rapide, les restaurants qui vendent principalement des aliments et des boissons à emporter dans des contenants à usage unique et léquipement de restauration mobile comme les camions de cuisine de rue dont lobjectif principal est de gagner du temps. Par exemple, les grandes entreprises américaines comme McDonalds, Burger King et KFC, ainsi que les acteurs français comme le groupe Le DUFF, qui possède des marques telles que Brioche Dorée et Del Arte, sont les leaders du marché et génèrent des revenus de vente importants. Une lutte entre les meilleurs joueurs se déroule en France à la suite du retour de Burger King dans le pays après avoir acheté la marque française Quick. McDonalds continue de dominer en France en termes de chiffre daffaires et de couverture avec 1 530 points de vente opérationnels en 2020.

Aperçu du secteur de la restauration en France

Le marché français de la restauration est fragmenté, les cinq plus grandes entreprises occupant 3,98 %. Les principaux acteurs de ce marché sont Areas SAU, Domino's Pizza Enterprises Ltd, Groupe Bertrand, Groupe Le Duff et McDonald's Corporation (triés par ordre alphabétique).

Leaders du marché de la restauration en France

Areas SAU

Domino's Pizza Enterprises Ltd

Groupe Bertrand

Groupe Le Duff

McDonald's Corporation

Other important companies include Agapes Restauration, AmRest Holdings SE, Carrefour SA, Doctor's Associates Inc., Groupe Delineo, Hana Group, La Mie Câline, Lagardère Group, QSR Platform Holding SCA, Soleo, Starbucks Corporation, The Blachere Group, Yum! Brands Inc..

*Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Actualités du marché de la restauration en France

- Avril 2023 QSR Platform Holding SCA annonce son partenariat avec Foodtastic pour amener la marque Pita Pit en France et en Europe occidentale en ouvrant 50 Pita Pits. En échange, Foodtastic étendra O'Tacos au Canada en ouvrant au moins 50 emplacements en 2023.

- Mars 2023 McDonald's France remplace ses pommes de terre par des frites et propose des frites de légumes pour une durée limitée. Durant cette période, les betteraves, les carottes et les panais remplacent les fameuses frites de pommes de terre.

- Novembre 2022 Lagardère Travel Retail signe un accord en vue d'acquérir 100 % des actions de Marché International AG, la société holding du groupe Marché.

Rapport sur le marché de la restauration en France - Table des matières

1. RÉSUMÉ EXÉCUTIF ET PRINCIPALES CONSTATATIONS

2. OFFRES DE RAPPORT

3. INTRODUCTION

- 3.1 Hypothèses de l’étude et définition du marché

- 3.2 Portée de l'étude

- 3.3 Méthodologie de recherche

4. TENDANCES CLÉS DU SECTEUR

- 4.1 Nombre de points de vente

- 4.2 Valeur moyenne des commandes

- 4.3 Cadre réglementaire

- 4.3.1 France

- 4.4 Analyse des menus

5. SEGMENTATION DU MARCHÉ (comprend la taille du marché en valeur en USD, les prévisions jusqu'en 2029 et l'analyse des perspectives de croissance)

- 5.1 Type de service alimentaire

- 5.1.1 Cafés et bars

- 5.1.1.1 Par cuisine

- 5.1.1.1.1 Bars et pubs

- 5.1.1.1.2 Les cafés

- 5.1.1.1.3 Barres à jus/smoothies/desserts

- 5.1.1.1.4 Cafés et thés spécialisés

- 5.1.2 Cuisine Nuageuse

- 5.1.3 Restaurants à service complet

- 5.1.3.1 Par cuisine

- 5.1.3.1.1 asiatique

- 5.1.3.1.2 européen

- 5.1.3.1.3 latino-américain

- 5.1.3.1.4 Moyen-Orient

- 5.1.3.1.5 Nord Américain

- 5.1.3.1.6 Autres cuisines FSR

- 5.1.4 Restaurants à service rapide

- 5.1.4.1 Par cuisine

- 5.1.4.1.1 Boulangeries

- 5.1.4.1.2 Burger

- 5.1.4.1.3 Glace

- 5.1.4.1.4 Cuisines à base de viande

- 5.1.4.1.5 Pizza

- 5.1.4.1.6 Autres cuisines QSR

- 5.2 Sortie

- 5.2.1 Points de vente enchaînés

- 5.2.2 Points de vente indépendants

- 5.3 Emplacement

- 5.3.1 Loisirs

- 5.3.2 Hébergement

- 5.3.3 Vente au détail

- 5.3.4 Autonome

- 5.3.5 Voyage

6. PAYSAGE CONCURRENTIEL

- 6.1 Mouvements stratégiques clés

- 6.2 Analyse des parts de marché

- 6.3 Paysage de l’entreprise

- 6.4 Profils d’entreprise (comprend un aperçu du niveau mondial, un aperçu du niveau du marché, les principaux segments d’activité, les données financières, l’effectif, les informations clés, le classement du marché, la part de marché, les produits et services et l’analyse des développements récents).

- 6.4.1 Agapes Restauration

- 6.4.2 AmRest Holdings SE

- 6.4.3 Areas SAU

- 6.4.4 Carrefour SA

- 6.4.5 Doctor's Associates Inc.

- 6.4.6 Domino's Pizza Enterprises Ltd

- 6.4.7 Groupe Bertrand

- 6.4.8 Groupe Delineo

- 6.4.9 Groupe Le Duff

- 6.4.10 Hana Group

- 6.4.11 La Mie Câline

- 6.4.12 Lagardère Group

- 6.4.13 McDonald's Corporation

- 6.4.14 QSR Platform Holding SCA

- 6.4.15 Soleo

- 6.4.16 Starbucks Corporation

- 6.4.17 The Blachere Group

- 6.4.18 Yum! Brands Inc.

7. QUESTIONS STRATÉGIQUES CLÉS POUR LES PDG DU SERVICE ALIMENTAIRE

8. ANNEXE

- 8.1 Aperçu global

- 8.1.1 Aperçu

- 8.1.2 Le cadre des cinq forces de Porter

- 8.1.3 Analyse de la chaîne de valeur mondiale

- 8.1.4 Dynamique du marché (DRO)

- 8.2 Sources et références

- 8.3 Liste des tableaux et figures

- 8.4 Informations principales

- 8.5 Pack de données

- 8.6 Glossaire des termes

Segmentation du secteur de la restauration en France

Les cafés et bars, les cuisines cloud, les restaurants à service complet et les restaurants à service rapide sont couverts en tant que segments par type de service alimentaire. Les points de vente enchaînés et les points de vente indépendants sont couverts en tant que segments par Outlet. Les loisirs, l'hébergement, la vente au détail, les activités autonomes et les voyages sont couverts en tant que segments par emplacement.

- Les restaurants à service rapide détenaient la plus grande part de marché en 2022. Lexpansion du marché peut être attribuée à la croissance continue de la préférence pour la restauration rapide dans le pays. Les burgers font partie des cuisines les plus appréciées des Français, avec environ 1 milliard de burgers consommés chaque année. Leur consommation augmente chaque année de 10 % en France. L'inclination de la population vers la pizza entraîne également la croissance des pizzerias, en raison de la croissance importante des restaurants à service rapide. Le segment devrait enregistrer un TCAC de 6,57 %, en valeur, au cours de la période de prévision.

- Le segment des cafés et bars du pays devrait enregistrer un TCAC de 7,53 %, en valeur, au cours de la période de prévision. La consommation de café est généralement élevée dans le pays, et environ 68 % des Français étaient des buveurs réguliers de café en 2022. La préférence croissante des consommateurs pour diverses cuisines attire les chaînes d'approvisionnement FB, y compris les acteurs nationaux et internationaux du pays. Les progrès de lindustrie touristique ont été un autre facteur important qui a conduit à laugmentation de la demande de vin, de fruits de mer, de bœuf et de fromage, qui sont les principaux ingrédients de plusieurs cuisines internationales.

- Les restaurants à service complet constituent également lun des principaux types de services alimentaires au pays. Les cuisines asiatiques et européennes représentent ensemble une part importante de 66,69 % en 2022. La cuisine asiatique est l'une des cuisines étrangères les plus appréciées en France, avec la présence de nombreux restaurants asiatiques (japonais, chinois, thaïlandais, etc.) à travers le pays. De nombreux chefs français de renom ont ouvert des restaurants fusion asiatiques ou asiatiques-européens, comme Cyril Lignac et Joël Robuchon, où les plats français se mêlent aux saveurs asiatiques, comme le célèbre tartare asiatique.

| Cafés et bars | Par cuisine | Bars et pubs |

| Les cafés | ||

| Barres à jus/smoothies/desserts | ||

| Cafés et thés spécialisés | ||

| Cuisine Nuageuse | ||

| Restaurants à service complet | Par cuisine | asiatique |

| européen | ||

| latino-américain | ||

| Moyen-Orient | ||

| Nord Américain | ||

| Autres cuisines FSR | ||

| Restaurants à service rapide | Par cuisine | Boulangeries |

| Burger | ||

| Glace | ||

| Cuisines à base de viande | ||

| Pizza | ||

| Autres cuisines QSR |

| Points de vente enchaînés |

| Points de vente indépendants |

| Loisirs |

| Hébergement |

| Vente au détail |

| Autonome |

| Voyage |

| Type de service alimentaire | Cafés et bars | Par cuisine | Bars et pubs |

| Les cafés | |||

| Barres à jus/smoothies/desserts | |||

| Cafés et thés spécialisés | |||

| Cuisine Nuageuse | |||

| Restaurants à service complet | Par cuisine | asiatique | |

| européen | |||

| latino-américain | |||

| Moyen-Orient | |||

| Nord Américain | |||

| Autres cuisines FSR | |||

| Restaurants à service rapide | Par cuisine | Boulangeries | |

| Burger | |||

| Glace | |||

| Cuisines à base de viande | |||

| Pizza | |||

| Autres cuisines QSR | |||

| Sortie | Points de vente enchaînés | ||

| Points de vente indépendants | |||

| Emplacement | Loisirs | ||

| Hébergement | |||

| Vente au détail | |||

| Autonome | |||

| Voyage | |||

Définition du marché

- RESTAURANTS À SERVICE COMPLET - Établissement de restauration où les clients sont assis à une table, passent leur commande à un serveur et se font servir à table.

- RESTAURANTS À SERVICE RAPIDE - Un établissement de restauration qui offre à ses clients commodité, rapidité et offres alimentaires à des prix inférieurs. Les clients se servent généralement eux-mêmes et apportent leur propre nourriture à leur table.

- CAFÉS BARS - Un type d'entreprise de restauration qui comprend les bars et les pubs autorisés à servir des boissons alcoolisées à consommer, les cafés qui servent des rafraîchissements et des plats légers, ainsi que les salons de thé et de café spécialisés, les bars à desserts, les bars à smoothies et les bars à jus.

- CUISINE NUAGE - Entreprise de restauration qui utilise une cuisine commerciale dans le but de préparer des plats à livrer ou à emporter uniquement, sans clients au restaurant.

Méthodologie de recherche

Mordor Intelligence suit une méthodologie en quatre étapes dans tous nos rapports.

- Étape 1 Identifiez les variables clés : Afin d'élaborer une méthodologie de prévision robuste, les variables et les facteurs identifiés à l'étape 1 sont testés par rapport aux chiffres historiques disponibles du marché. Grâce à un processus itératif, les variables nécessaires à la prévision du marché sont définies et le modèle est construit sur la base de ces variables.

- Étape 2 : Créer un modèle de marché : Les estimations de la taille du marché pour les années de prévision sont en termes nominaux. L'inflation est prise en compte pour la valeur moyenne des commandes et est prévue en fonction des taux d'inflation prévus dans les pays.

- Étape 3 : Valider et finaliser : Au cours de cette étape importante, tous les chiffres du marché, variables et appels danalystes sont validés par un vaste réseau dexperts en recherche primaire du marché étudié. Les répondants sont sélectionnés selon les niveaux et les fonctions afin de générer une image globale du marché étudié.

- Étape 4 Résultats de la recherche : Rapports syndiqués, missions de conseil personnalisées, bases de données et plateformes d'abonnement