Taille et part du marché de l'amidon alimentaire

Analyse du marché de l'amidon alimentaire par Mordor Intelligence

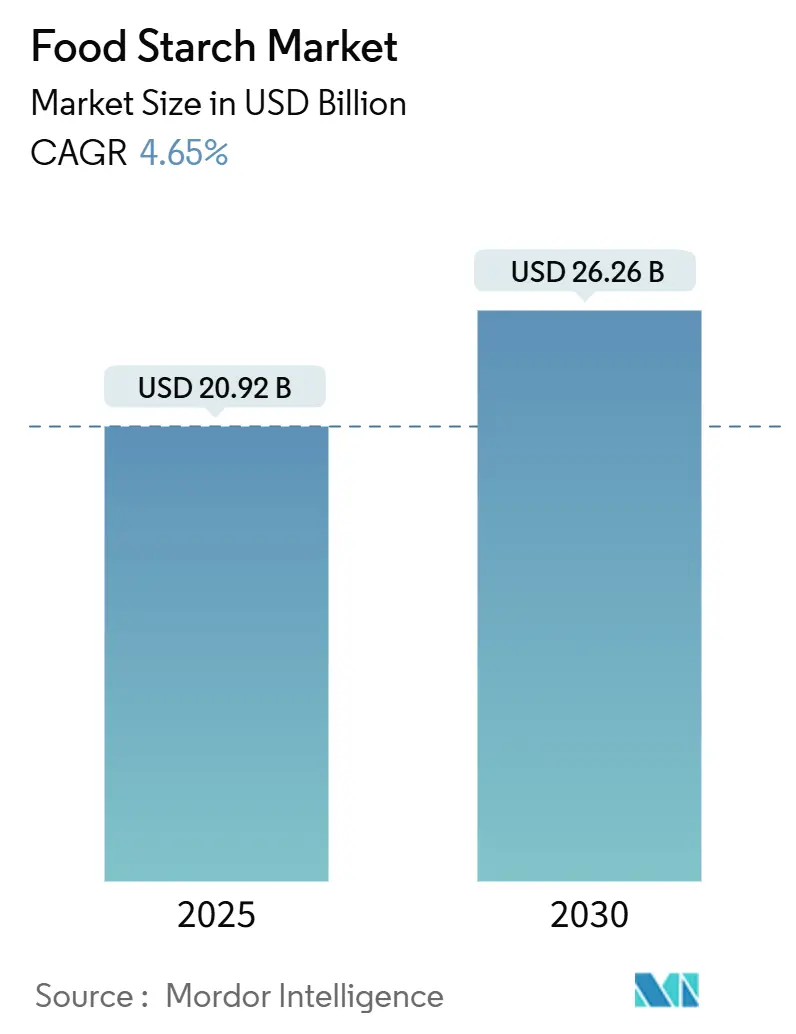

La taille du marché de l'amidon alimentaire, évaluée à 20,92 milliards USD en 2025, devrait atteindre 26,26 milliards USD d'ici 2030, croissant à un TCAC de 4,65 %. La croissance du marché est stimulée par une demande constante d'ingrédients améliorant la texture dans les aliments transformés, les produits de boulangerie et les alternatives végétales. Les amidons modifiés dominent le marché en raison de leur stabilité lors des cycles de congélation-décongélation, du traitement à haute cisaille et du stockage à long terme. Bien que l'Amérique du Nord représente la plus grande région de consommation, le marché Asie-Pacifique affiche le taux de croissance le plus élevé, soutenu par l'urbanisation croissante et l'adoption d'aliments emballés. Bien que les fluctuations des prix des matières premières posent des défis, les fabricants s'attaquent à ces problèmes par la diversification agricole et l'amélioration des méthodes de transformation qui s'alignent sur les préférences des consommateurs pour les étiquettes propres.

Points clés du rapport

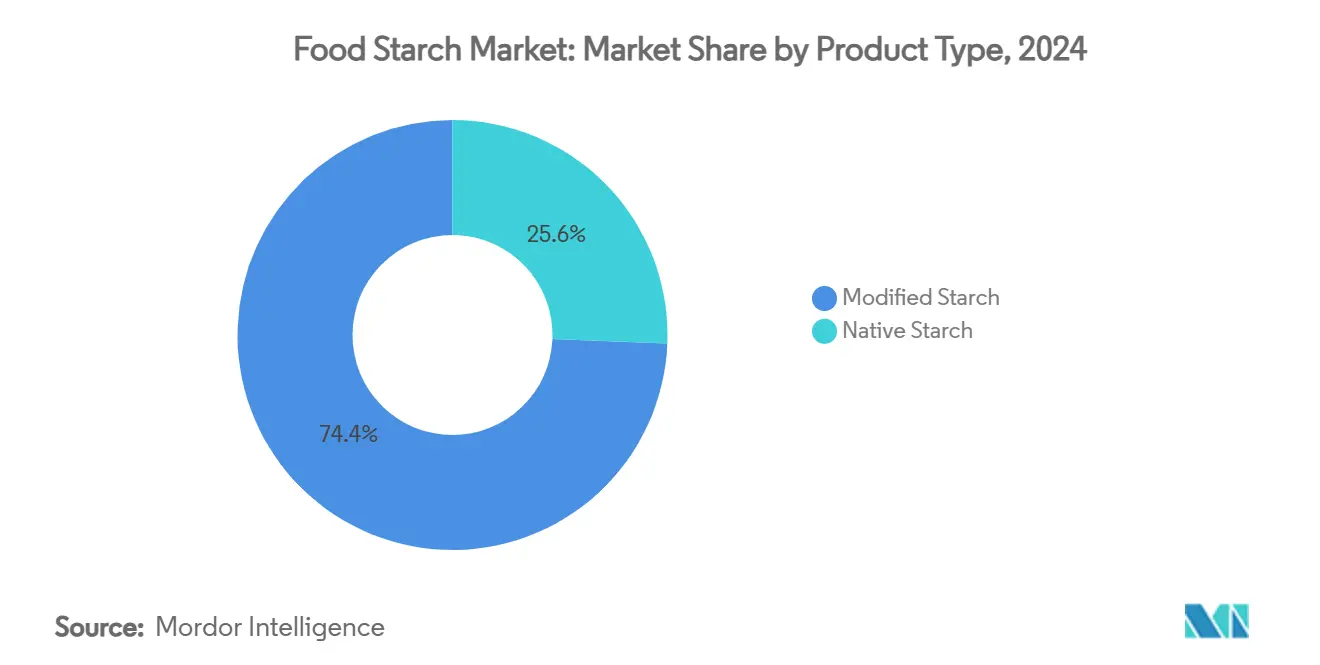

- Par type de produit, l'amidon modifié détenait 74,37 % de la part du marché de l'amidon alimentaire en 2024 et est positionné pour le TCAC le plus rapide de 5,72 % jusqu'en 2030.

- Par source, le maïs représentait 72,88 % de la taille du marché de l'amidon alimentaire en 2024, tandis que l'amidon de pomme de terre devrait s'étendre à un TCAC de 5,46 %.

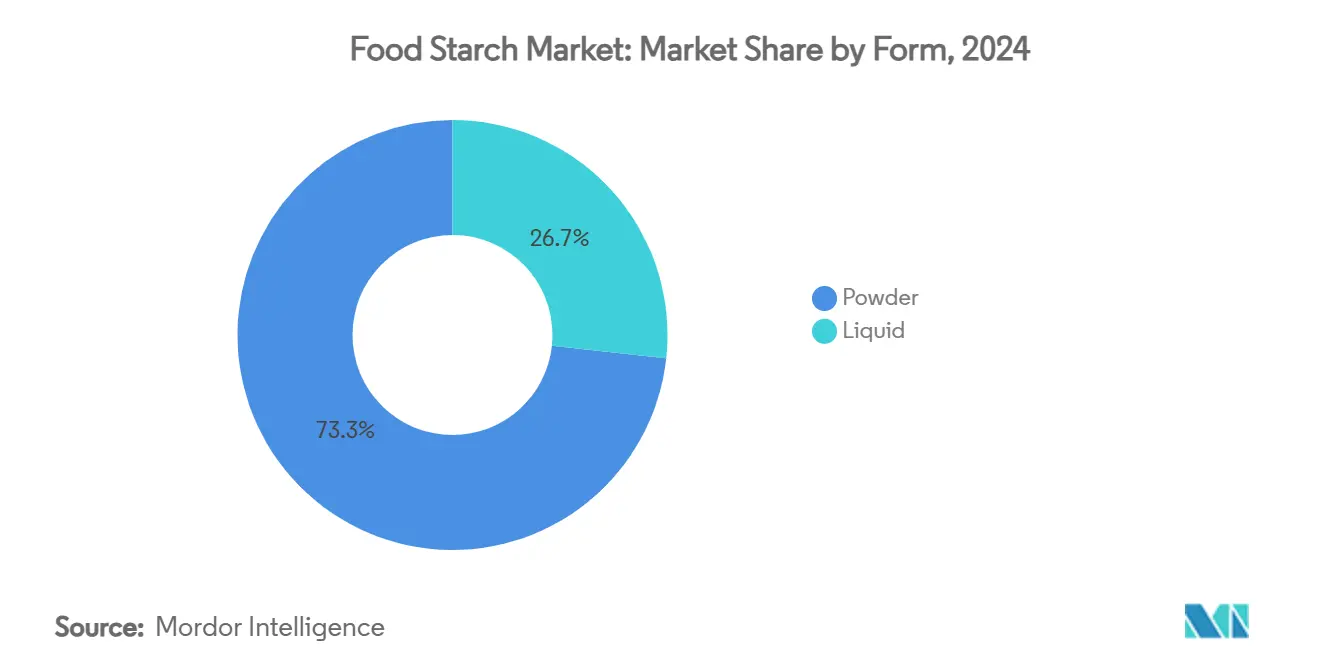

- Par forme, le segment poudre contrôlait 73,28 % du marché de l'amidon alimentaire de 2024, pourtant les formats liquides afficheront un TCAC de 5,15 % jusqu'en 2030.

- Par application, la boulangerie et confiserie ont dominé avec 33,44 % de part de marché en 2024 ; les utilisations pharmaceutiques sont destinées à augmenter à un TCAC de 6,16 %.

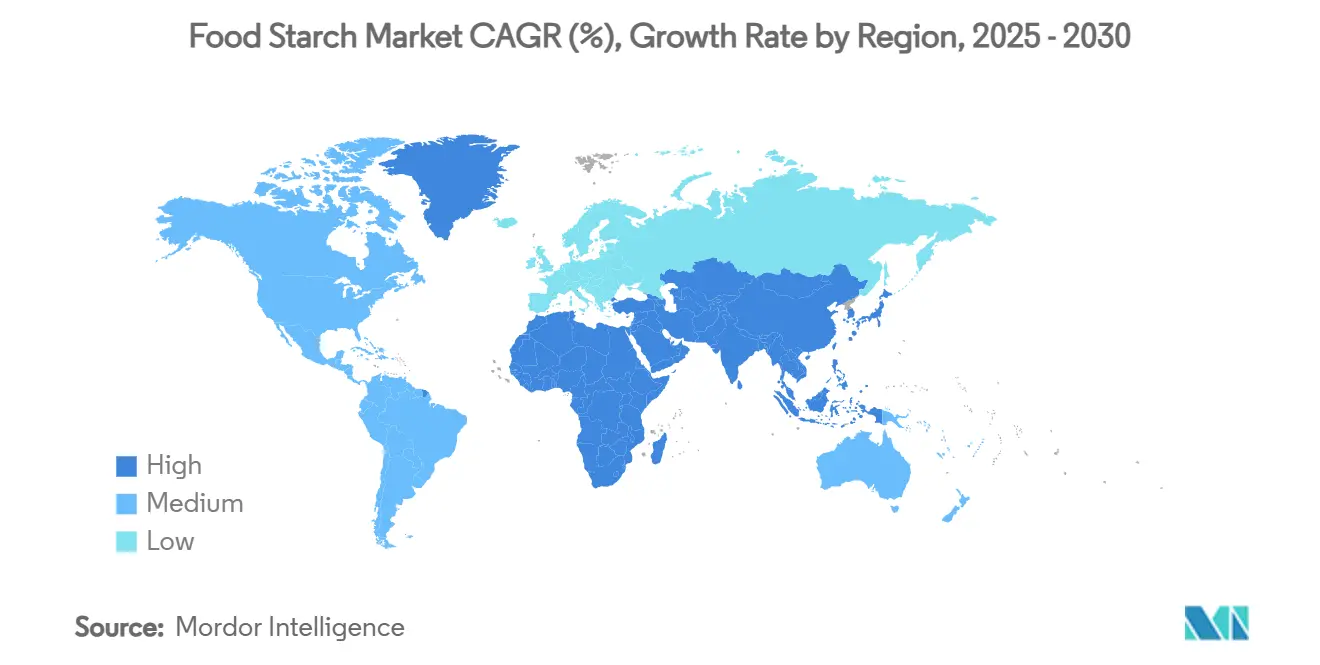

- Par géographie, l'Amérique du Nord commandait 31,88 % de la part de 2024, tandis que l'Asie-Pacifique enregistrera le TCAC le plus élevé de 5,78 %.

Tendances et perspectives du marché mondial de l'amidon alimentaire

Analyse de l'impact des moteurs

| Moteur | (~) % Impact sur les prévisions TCAC | Pertinence géographique | Calendrier d'impact |

|---|---|---|---|

| Demande croissante de produits alimentaires de commodité et prêts à consommer | +0.6% | Mondial, avec l'impact le plus élevé en Amérique du Nord et en Europe | Moyen terme (2-4 ans) |

| Augmentation de la demande de produits à étiquette propre | +0.5% | Amérique du Nord et Europe, avec influence croissante en Asie-Pacifique | Long terme (≥ 4 ans) |

| Demande croissante d'amidon modifié dans les produits de boulangerie pour une texture et qualité améliorées | +0.4% | Mondial, avec une concentration en Europe et Amérique du Nord | Moyen terme (2-4 ans) |

| Les tendances alimentaires végétales et véganes renforcent la consommation d'amidon naturel | +0.3% | Amérique du Nord, Europe, avec impact émergent en Asie-Pacifique | Long terme (≥ 4 ans) |

| Les technologies de transformation améliorées permettent des amidons modifiés haute performance | +0.3% | Mondial, avec adoption précoce en Amérique du Nord et Europe | Moyen terme (2-4 ans) |

| Le grignotage axé sur la santé stimule l'adoption d'ingrédients d'amidon fonctionnels | +0.2% | Amérique du Nord, Europe, avec influence croissante en Asie-Pacifique | Moyen terme (2-4 ans) |

| Source: Mordor Intelligence | |||

Demande croissante de produits alimentaires de commodité et prêts à consommer

Le rythme accéléré des modes de vie modernes remodèle fondamentalement les habitudes de consommation alimentaire, les aliments de commodité émergeant comme un pilier des stratégies alimentaires des ménages plutôt que comme des indulgences occasionnelles. Ce changement est particulièrement évident en Amérique du Nord et en Europe, où les ménages à double revenu représentent désormais la majorité, créant des contraintes de temps qui stimulent la demande de repas prêts à consommer et d'aliments de commodité qui dépendent fortement des amidons modifiés pour la stabilité de texture et la durée de conservation prolongée. Les amidons modifiés jouent un rôle critique dans le maintien de l'intégrité du produit pendant le chauffage au micro-ondes, les cycles de congélation-décongélation et les capacités de stockage prolongé que les amidons natifs ne peuvent pas fournir de manière cohérente. Le marché connaît un pivot stratégique vers les amidons qui peuvent résister aux conditions de transformation rigoureuses des aliments de commodité tout en maintenant le statut d'étiquette propre, les entreprises signalant une croissance significative de leurs texturisants à base d'amidon spécifiquement formulés pour les applications de commodité. L'industrie européenne des aliments et boissons, avec un chiffre d'affaires de 1 379,87 milliards USD et employant 4,7 millions de personnes, démontre l'ampleur de cette transformation vers la production alimentaire axée sur la commodité[1]Source : Food Drink Europe, ' Data & Trends 2024 ', fooddrinkeurope.eu.

Augmentation de la demande de produits à étiquette propre

L'attention des consommateurs sur la transparence des ingrédients est devenue un facteur clé dans les décisions d'achat, les acheteurs préférant de plus en plus les produits contenant des ingrédients reconnaissables et des informations de sourçage claires. Les fabricants alimentaires ont répondu à ce changement en développant des amidons à étiquette propre qui correspondent aux performances des variantes modifiées sans traitement chimique ou classifications de numéros E. Ces alternatives à étiquette propre visent à maintenir les mêmes propriétés fonctionnelles tout en répondant aux demandes des consommateurs pour des ingrédients plus simples et plus naturels. Par exemple, les produits d'amidon fonctionnel à étiquette propre CLARIA de Tate & Lyle fournissent une fonctionnalité similaire aux amidons modifiés tout en réduisant les émissions de carbone de 35 % et la consommation d'eau de 34 % dans leur nouvelle gamme CLARIA G. La tendance étiquette propre englobe désormais à la fois la simplicité des ingrédients et la durabilité environnementale, exigeant des fabricants d'amidon qu'ils abordent les deux aspects dans leur développement de produits. Cette double approche a conduit à des investissements accrus en recherche et développement pour créer des solutions innovantes qui satisfont à la fois les préférences des consommateurs et les considérations environnementales.

Demande croissante d'amidon modifié dans les produits de boulangerie pour une texture et qualité améliorées

Les amidons modifiés servent d'ingrédients fonctionnels essentiels dans l'industrie de la boulangerie, améliorant la qualité des produits et relevant les défis opérationnels, particulièrement dans les offres premium avec une durée de conservation prolongée. Ces ingrédients améliorent la rétention d'humidité dans les produits de boulangerie, surtout dans les produits sans gluten, où ils fournissent un soutien structurel tout en maintenant les caractéristiques sensorielles désirées. Le marché sans gluten en croissance, qui inclut maintenant à la fois les patients cœliaques et les consommateurs soucieux de leur santé, a augmenté la demande d'amidons modifiés. Les amidons modifiés offrent une stabilité supérieure pendant les cycles de congélation et décongélation, les rendant précieux pour les produits de boulangerie congelés. De plus, ils contribuent à l'amélioration des propriétés de manipulation de la pâte et à une structure de mie améliorée dans divers produits de boulangerie. Le développement d'amidons gonflant à l'eau froide a simplifié les processus de fabrication en éliminant les étapes de cuisson tout en préservant la qualité du produit. Ces amidons aident également à réduire les coûts de production, minimiser la consommation d'énergie et assurer une qualité de produit cohérente à travers différents lots.

Les tendances alimentaires végétales et véganes renforcent la consommation d'amidon naturel

La révolution alimentaire végétale a créé des opportunités sans précédent pour les producteurs d'amidon, car les fabricants recherchent des ingrédients d'origine végétale pour remplacer les composants d'origine animale dans les formulations tout en maintenant des textures et sensations en bouche familières. Les amidons jouent un rôle pivot dans l'imitation des propriétés structurelles et texturelles des protéines animales dans les alternatives végétales, les amidons modifiés permettant la création d'analogues de viande convaincants qui satisfont les attentes des consommateurs en matière de goût et texture. La tendance s'étend au-delà des alternatives à la viande aux produits laitiers végétaux, où les amidons fournissent la texture crémeuse et la stabilité que les consommateurs attendent, les entreprises développant des formulations spécialisées pour améliorer la gélification et la sensation en bouche dans les alternatives laitières. Ce changement vers les formulations végétales stimule l'innovation dans les techniques de modification de l'amidon qui peuvent fournir une fonctionnalité similaire aux produits animaux tout en maintenant les références d'étiquette propre.

Analyse de l'impact des contraintes

| Contrainte | (~) % Impact sur les prévisions TCAC | Pertinence géographique | Calendrier d'impact |

|---|---|---|---|

| La dépendance saisonnière des cultures d'amidon affecte la disponibilité et le coût | -0.3% | Mondial, avec l'impact le plus élevé dans les régions avec des conditions météorologiques extrêmes | Court terme (≤ 2 ans) |

| La popularité croissante des régimes faibles en glucides et cétogènes pose un défi majeur | -0.2% | Amérique du Nord et Europe principalement | Moyen terme (2-4 ans) |

| L'inclination des consommateurs vers les aliments entiers et les alternatives fraîches | -0.2% | Amérique du Nord et Europe, avec influence émergente en Asie-Pacifique | Long terme (≥ 4 ans) |

| La recherche et développement complexe et l'innovation coûteuse découragent les petits fabricants | -0.1% | Mondial, avec l'impact le plus élevé sur les marchés émergents | Long terme (≥ 4 ans) |

| Source: Mordor Intelligence | |||

La dépendance saisonnière des cultures d'amidon affecte la disponibilité et le coût

Le marché de l'amidon alimentaire fait face à une vulnérabilité significative à la volatilité climatique et aux fluctuations saisonnières qui impactent directement la disponibilité des matières premières et la stabilité des prix. L'USDA projette que les prix du maïs commenceront à 3,90 USD le boisseau en 2025, avec une hausse graduelle à 4,30 USD d'ici 2030, reflétant la volatilité continue des marchés des matières premières agricoles qui impacte directement les coûts de production d'amidon[2]Source : Département américain de l'agriculture, ' Long-Term Projections 2025-2030 ', usda.gov. Les perturbations liées au climat deviennent plus fréquentes, affectant les rendements et la qualité des cultures, ce qui à son tour impacte l'efficacité d'extraction de l'amidon et la cohérence du produit. Les entreprises avant-gardistes s'attaquent à cette contrainte par la diversification géographique des chaînes d'approvisionnement et les investissements dans les variétés de cultures résistantes au climat, bien que ces stratégies nécessitent un investissement en capital significatif et des délais de mise en œuvre multi-années. L'industrie européenne de l'amidon illustre ces défis, les transformateurs faisant face à la hausse des coûts des matières premières et de l'énergie stimulée par les tensions géopolitiques et la volatilité du marché.

La popularité croissante des régimes faibles en glucides et cétogènes pose un défi majeur

L'élan soutenu des modèles alimentaires cétogènes et faibles en glucides représente un défi structurel pour le marché de l'amidon, particulièrement en Amérique du Nord et en Europe, où ces approches ont gagné une adoption mainstream au-delà de leur statut initial de niche. Ce changement alimentaire a incité les producteurs d'amidon à développer des formulations innovantes avec un impact glycémique réduit et des profils nutritionnels améliorés pour maintenir la pertinence dans les segments de marché soucieux de la santé. Les entreprises investissent de plus en plus dans les variantes d'amidon résistant qui fonctionnent comme fibres alimentaires plutôt que comme glucides digestibles, leur permettant de positionner ces ingrédients comme compatibles avec les approches alimentaires à glucides réduits. Le défi pour les fabricants réside dans la communication de ces distinctions nutritionnelles nuancées aux consommateurs qui peuvent éviter catégoriquement les produits qu'ils perçoivent comme riches en amidon sans comprendre les différences fonctionnelles et nutritionnelles entre les variantes d'amidon.

Analyse des segments

Par type : L'amidon modifié stimule la croissance à valeur ajoutée

L'amidon modifié représente 74,37 % de la part de marché en 2024, stimulé par sa fonctionnalité améliorée et sa polyvalence à travers les applications alimentaires comparé à l'amidon natif. Le segment devrait croître à un TCAC de 5,72 % de 2025-2030, dépassant le taux de croissance global du marché. Cette expansion reflète l'attention des fabricants sur les dérivés d'amidon à valeur ajoutée qui permettent une tarification premium. Les amidons modifiés fournissent des avantages fonctionnels critiques, incluant la stabilité congélation-décongélation, le contrôle de texture et la résistance aux conditions de transformation - capacités que les amidons natifs ne peuvent pas fournir de manière fiable. Les caractéristiques de performance supérieures des amidons modifiés en font des ingrédients indispensables dans les aliments transformés, produits de boulangerie et aliments de commodité. Leur capacité à résister à diverses conditions de transformation tout en maintenant les propriétés de texture et stabilité désirées les a établis comme composants indispensables dans la fabrication alimentaire moderne.

L'amidon natif maintient sa présence sur le marché dans les applications nécessitant un traitement minimal, particulièrement dans les formulations à étiquette propre qui évitent les modifications chimiques. La croissance du segment correspond aux tendances alimentaires biologiques, car les consommateurs favorisent les produits à étiquette propre, la certification biologique étant l'indicateur principal d'étiquette propre. L'avancement des méthodes de modification physique, comme le traitement thermique d'humidité et la technologie plasma froid, élargit les applications d'amidon natif dans les produits alimentaires premium tout en respectant les normes d'étiquette propre. La demande croissante des consommateurs pour des ingrédients naturels et minimalement transformés a créé des opportunités pour l'amidon natif dans les aliments biologiques, boissons naturelles et produits de grignotage à étiquette propre. Les fabricants alimentaires investissent en recherche et développement pour améliorer les propriétés fonctionnelles des amidons natifs par des modifications physiques, visant à combler l'écart de performance avec les amidons modifiés tout en maintenant un statut d'étiquette propre.

Par source : Dominance du maïs rencontre l'innovation de la pomme de terre

Le segment maïs détient une part de marché de 72,88 % en 2024, stimulé par son rapport coût-efficacité, son approvisionnement fiable et son infrastructure de transformation bien établie. Les dérivés d'amidon de maïs bénéficient de rendements de cultures élevés et de pratiques agricoles efficaces, créant des économies d'échelle qui dépassent les autres sources d'amidon. Le segment continue de croître grâce aux avancées technologiques, incluant le développement de formulations d'amidon de maïs non-OGM spécialisées pour les produits laitiers et alternatives laitières pour améliorer la texture et sensation en bouche. Les acteurs du marché étendent leur capacité de production pour répondre à la demande croissante d'amidon de maïs.

Le marché de l'amidon de pomme de terre devrait croître à un TCAC de 5,46 % pendant 2025-2030, stimulé par ses propriétés fonctionnelles et la demande croissante d'ingrédients non-OGM. Les propriétés fonctionnelles de l'amidon de pomme de terre incluent ses excellentes capacités épaississantes, son goût neutre et sa haute force de liaison, le rendant précieux dans les applications de transformation alimentaire. L'amidon de blé et les sources alternatives, comme l'arrow-root, répondent à des segments de marché spécifiques, chacun offrant des caractéristiques distinctes pour diverses applications industrielles. Le développement de nanocristaux d'amidon d'arrow-root pour des pailles bioplastiques comestibles démontre le changement du marché vers des alternatives durables aux plastiques conventionnels, abordant les préoccupations environnementales croissantes et les pressions réglementaires sur les plastiques à usage unique.

Par forme : Stabilité de la poudre versus commodité du liquide

L'amidon sous forme de poudre commande une part de marché de 73,28 % en 2024, attribuée à sa stabilité de stockage, sa durée de conservation prolongée et ses protocoles de manipulation établis dans les installations de fabrication alimentaire. Le format poudre permet diverses applications à travers les conditions de transformation et reste la norme industrielle. La polyvalence de l'amidon en poudre s'étend à diverses applications alimentaires, incluant les produits de boulangerie, confiserie et aliments transformés. Les innovations récentes d'amidon en poudre se concentrent sur la dispersibilité améliorée et la réduction de poussière pendant la manipulation, répondant aux exigences opérationnelles des fabricants. Les avancées en ingénierie des particules ont produit des amidons en poudre avec une fonctionnalité améliorée, incluant les propriétés de gonflement à l'eau froide qui rationalisent les processus de production. Ces améliorations ont conduit à un meilleur contrôle des processus, une consommation d'énergie réduite et une efficacité de production accrue dans les opérations de fabrication alimentaire.

Les formulations d'amidon liquide devraient croître à un TCAC de 5,15 % de 2025-2030, le taux de croissance le plus élevé dans le segment forme. Cette expansion est stimulée par leur intégration efficace dans les environnements de fabrication à haut débit. L'adoption de systèmes automatisés de manipulation d'ingrédients liquides dans les installations de fabrication alimentaire soutient cette tendance, car les amidons liquides éliminent les problèmes liés à la poudre. Le format liquide offre des avantages dans les systèmes de transformation continue, permettant un dosage précis et une distribution uniforme dans les produits alimentaires. Les avancées récentes en technologie de stabilisation d'amidon liquide ont abordé les contraintes précédentes en améliorant la durée de conservation et la stabilité à température froide. Ces développements ont élargi la portée d'application des amidons liquides dans les repas prêts à consommer, produits laitiers et applications de boissons, contribuant à leur adoption croissante sur le marché.

Par application : Leadership de la boulangerie au milieu de la croissance pharmaceutique

Le segment boulangerie et confiserie commande 33,44 % du marché de l'amidon modifié en 2024. L'amidon modifié joue un rôle crucial dans ces produits en améliorant la texture, contrôlant l'humidité et prolongeant la durée de conservation. Dans les applications de boulangerie, il améliore les propriétés de manipulation de la pâte et la qualité du produit final. L'ingrédient est spécialement important dans les produits sans gluten, où il fournit la structure nécessaire. L'amidon modifié aide à maintenir la cohérence du produit, prévient le rassissement et améliore la sensation en bouche globale des produits de boulangerie. La consommation de produits de boulangerie augmente à travers la région, due aux innovations croissantes. Selon les données DEFRA de 2023, l'achat moyen par personne par semaine de gâteaux, petits pains et pâtisseries au Royaume-Uni était de 161 grammes[3]Source : DEFRA, ' Consommation de produits de boulangerie au Royaume-Uni ', www.gov.uk.

Le segment pharmaceutique devrait s'étendre à un TCAC de 6,16 % de 2025 à 2030, stimulé par l'adoption croissante d'amidon modifié dans les systèmes de délivrance de médicaments et comme excipients. L'amidon modifié sert d'agent liant, désintégrant et matériau filmogène dans les formulations pharmaceutiques. Il aide à contrôler les taux de libération de médicaments, améliorer la compression des comprimés et renforcer la stabilité des produits pharmaceutiques. L'amidon modifié trouve également des applications dans les collations, soupes, sauces, vinaigrettes, produits laitiers et produits carnés, où il fournit des avantages fonctionnels spécifiques adaptés à chaque catégorie de produit. Dans ces applications, il agit comme épaississant, stabilisant et modificateur de texture, contribuant à la cohérence et qualité du produit.

Analyse géographique

L'Amérique du Nord détient une part de 31,88 % du marché mondial de l'amidon alimentaire en 2024, soutenue par son infrastructure avancée de transformation alimentaire et son écosystème d'innovation. Le leadership du marché de la région provient de son secteur établi d'aliments de commodité et de la présence de grands producteurs d'amidon et fabricants alimentaires. Les préférences d'étiquette propre façonnent le développement de produits, les entreprises se concentrant sur les amidons natifs fonctionnels qui fournissent les capacités d'amidon modifié tout en offrant des ingrédients familiers. Le cadre agricole de la région et la production de maïs fournissent un approvisionnement constant en matières premières, les projections USDA indiquant des prix de maïs de 3,90 USD le boisseau en 2025, augmentant à 4,30 USD d'ici 2030. La demande de financement de 2,2 milliards USD de l'Initiative nationale de nanotechnologie pour 2025 soutient les efforts de recherche et commercialisation, incluant les capteurs de sécurité alimentaire et les matériaux améliorés de contact alimentaire.

L'Asie-Pacifique démontre le taux de croissance le plus élevé avec un TCAC de 5,78 % de 2025-2030, attribué à l'urbanisation, l'expansion des démographies de classe moyenne et les préférences alimentaires changeantes vers les aliments transformés et de commodité. L'industrie de fabrication alimentaire de la région continue de s'étendre, les entreprises développant des formulations d'amidon spécialisées pour les applications locales, incluant l'amidon modifié à base de maïs denté pour les sauces et les alternatives à la pectine pour les gommes. Les initiatives de sécurité alimentaire et nutrition augmentent la demande de produits fortifiés utilisant des amidons modifiés, comme vu dans le programme de riz fortifié du Sénégal pour les repas scolaires.

L'Europe maintient une part de marché substantielle grâce à son accent sur la durabilité et les innovations d'étiquette propre, reflétant des réglementations strictes et les préférences des consommateurs. La région excelle dans la production d'amidon biologique, la certification biologique restant la désignation d'étiquette propre la plus reconnue. Les initiatives de durabilité incluent l'engagement de Tereos vers des émissions nettes nulles de gaz à effet de serre d'ici 2050 et l'approvisionnement en matériaux agricoles sans déforestation d'ici 2025. Les régions d'Amérique du Sud et du Moyen-Orient et Afrique montrent un potentiel de croissance alors que leurs capacités de transformation alimentaire s'étendent et le pouvoir d'achat des consommateurs augmente.

Paysage concurrentiel

Le marché mondial de l'amidon alimentaire montre une fragmentation modérée. Cette structure de marché permet aux spécialistes régionaux de concurrencer efficacement avec les multinationales grâce à l'innovation ciblée et aux avantages de chaîne d'approvisionnement locale. Les acteurs majeurs du marché incluent Cargill, Incorporated, Roquette Frères, Ingredion Inc., Archer Daniels Midland Company et Tate & Lyle Plc. Les acteurs régionaux tirent parti de leur compréhension des préférences locales et de la dynamique du marché pour maintenir de solides positions sur le marché. Les entreprises à travers le marché se dirigent vers les amidons à étiquette propre et fonctionnels, avec des investissements substantiels dans les acquisitions et projets de développement axés sur les solutions de texture et orientées santé.

Le marché montre un potentiel de croissance substantiel dans les applications spécialisées, particulièrement les excipients pharmaceutiques et l'emballage biodégradable, où les propriétés d'amidon répondent efficacement aux exigences émergentes au-delà des applications alimentaires traditionnelles. Les entreprises étendent leurs capacités de recherche et développement pour capturer ces opportunités et développer des solutions innovantes. Le paysage concurrentiel évolue par des partenariats stratégiques et des investissements technologiques, les entreprises se concentrant sur les initiatives de durabilité et les considérations environnementales comme différenciateurs clés sur le marché.

Les entreprises mettent en œuvre des programmes de durabilité complets, se concentrant sur l'approvisionnement responsable, les processus de production économes en énergie et les initiatives de réduction des déchets. L'intégration de technologies de transformation avancées permet aux fabricants d'améliorer la qualité des produits, réduire les coûts opérationnels et répondre aux demandes évolutives des consommateurs pour des méthodes de production durables.

Leaders de l'industrie de l'amidon alimentaire

Archer Daniels Midland Company

Cargill, Incorporated

Ingredion Inc.

Tate & Lyle Plc

Roquette Freres

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Développements récents de l'industrie

- Mars 2025 : Cargill a ouvert une nouvelle usine de mouture de maïs à Gwalior, Madhya Pradesh, exploitée par le fabricant indien Saatvik Agro Processors, pour répondre à la demande croissante des industries de confiserie, formules infantiles et produits laitiers de l'Inde.

- Mars 2025 : Ingredion s'est associé avec la société autrichienne Agrana pour augmenter la production d'amidon en Roumanie, étendant sa présence manufacturière en Europe de l'Est pour répondre à la demande régionale croissante d'amidons spécialisés.

- Février 2025 : Linqing Deneng Golden Corn Bio Limited, une filiale de China Starch Holding Company, a étendu ses opérations en ouvrant deux installations supplémentaires de transformation d'amidon. L'entreprise exploite deux lignes de production d'amidon de maïs dans ses installations existantes, avec des capacités de production annuelles de 550 000 tonnes et 450 000 tonnes, respectivement.

- Août 2024 : Al Ghurair Foods a initié la construction de son usine de fabrication d'amidon de maïs aux zones économiques Khalifa Abu Dhabi (KEZAD). L'installation, qui est la première usine d'amidon de maïs de la région, vise à augmenter la capacité de production alimentaire locale et soutenir la stratégie nationale des Émirats arabes unis pour la sécurité alimentaire.

Portée du rapport du marché mondial de l'amidon alimentaire

Le marché mondial de l'amidon alimentaire est segmenté par type comme l'amidon natif, l'amidon modifié, les dérivés d'amidon et les édulcorants d'amidon. Le segment amidon modifié est davantage segmenté en oligosaccharides, polyols de sucre, sucres d'amidon et autres. Par source, le marché est segmenté en maïs, blé, pomme de terre, manioc et autres sources. Par application, le marché est segmenté en confiserie, boulangerie, produits laitiers, boissons et autres applications alimentaires et de boissons.

Également, l'étude fournit une analyse du marché de l'amidon alimentaire dans les marchés émergents et établis à travers le monde, incluant l'Amérique du Nord, l'Europe, l'Asie-Pacifique, l'Amérique du Sud et le Moyen-Orient et Afrique.

| Amidon natif |

| Amidon modifié |

| Maïs |

| Blé |

| Pomme de terre |

| Autres |

| Poudre |

| Liquide |

| Boulangerie et confiserie |

| Collations |

| Soupes, sauces et vinaigrettes |

| Produits laitiers |

| Viande et produits carnés |

| Autres |

| Amérique du Nord | États-Unis |

| Canada | |

| Mexique | |

| Reste de l'Amérique du Nord | |

| Europe | Allemagne |

| France | |

| Royaume-Uni | |

| Espagne | |

| Pays-Bas | |

| Italie | |

| Suède | |

| Pologne | |

| Belgique | |

| Reste de l'Europe | |

| Asie-Pacifique | Chine |

| Inde | |

| Japon | |

| Australie | |

| Corée du Sud | |

| Indonésie | |

| Thaïlande | |

| Singapour | |

| Reste de l'Asie-Pacifique | |

| Amérique du Sud | Brésil |

| Argentine | |

| Chili | |

| Colombie | |

| Pérou | |

| Reste de l'Amérique du Sud | |

| Moyen-Orient et Afrique | Émirats arabes unis |

| Afrique du Sud | |

| Nigeria | |

| Arabie saoudite | |

| Égypte | |

| Maroc | |

| Turquie | |

| Reste du Moyen-Orient et Afrique |

| Par type | Amidon natif | |

| Amidon modifié | ||

| Par source | Maïs | |

| Blé | ||

| Pomme de terre | ||

| Autres | ||

| Par forme | Poudre | |

| Liquide | ||

| Par application | Boulangerie et confiserie | |

| Collations | ||

| Soupes, sauces et vinaigrettes | ||

| Produits laitiers | ||

| Viande et produits carnés | ||

| Autres | ||

| Par géographie | Amérique du Nord | États-Unis |

| Canada | ||

| Mexique | ||

| Reste de l'Amérique du Nord | ||

| Europe | Allemagne | |

| France | ||

| Royaume-Uni | ||

| Espagne | ||

| Pays-Bas | ||

| Italie | ||

| Suède | ||

| Pologne | ||

| Belgique | ||

| Reste de l'Europe | ||

| Asie-Pacifique | Chine | |

| Inde | ||

| Japon | ||

| Australie | ||

| Corée du Sud | ||

| Indonésie | ||

| Thaïlande | ||

| Singapour | ||

| Reste de l'Asie-Pacifique | ||

| Amérique du Sud | Brésil | |

| Argentine | ||

| Chili | ||

| Colombie | ||

| Pérou | ||

| Reste de l'Amérique du Sud | ||

| Moyen-Orient et Afrique | Émirats arabes unis | |

| Afrique du Sud | ||

| Nigeria | ||

| Arabie saoudite | ||

| Égypte | ||

| Maroc | ||

| Turquie | ||

| Reste du Moyen-Orient et Afrique | ||

Questions clés auxquelles répond le rapport

Quelle est la taille actuelle du marché de l'amidon alimentaire ?

Le marché de l'amidon alimentaire est évalué à 20,92 milliards USD en 2025 et devrait atteindre 26,26 milliards USD d'ici 2030, progressant à un TCAC de 4,65 %.

Quel type d'amidon mène le marché et lequel s'étend le plus rapidement ?

L'amidon modifié commande la plus grande part de 74,37 % en 2024 et est également le segment à croissance la plus rapide, progressant à un TCAC de 5,72 % jusqu'en 2030.

Quelle région géographique domine les ventes, et où la croissance la plus élevée est-elle attendue ?

L'Amérique du Nord détenait 31,88 % des revenus mondiaux en 2024, tandis que l'Asie-Pacifique devrait enregistrer le TCAC le plus fort de 5,78 % entre 2025 et 2030.

Comment les demandes d'étiquette propre influencent-elles la formulation des produits ?

Les fabricants alimentaires se dirigent vers des amidons natifs modifiés physiquement ou enzymatiquement qui correspondent aux performances des grades modifiés conventionnels tout en apparaissant comme des ingrédients familiers sans produits chimiques sur les étiquettes.

Dernière mise à jour de la page le: