Taille et part du marché des humectants alimentaires

Analyse du marché des humectants alimentaires par Mordor Intelligence

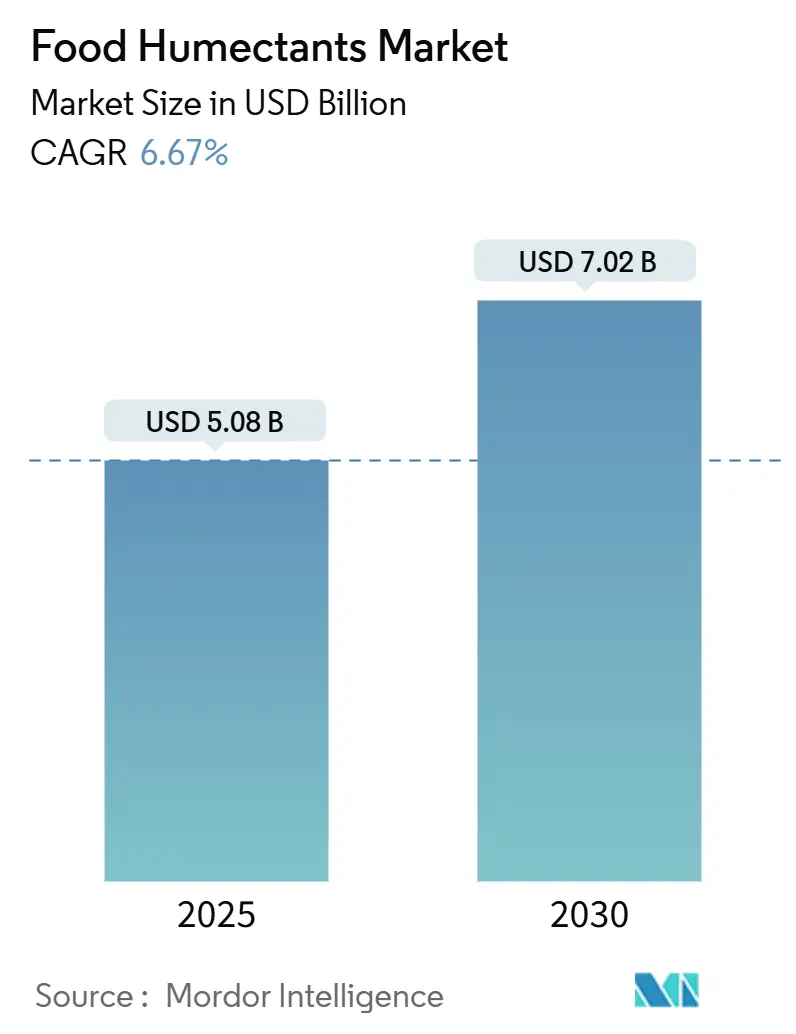

La taille du marché des humectants alimentaires devrait atteindre 5,08 milliards USD en 2025, le marché des humectants alimentaires est en passe d'atteindre un montant estimé de 7,02 milliards USD d'ici 2030, affichant un TCAC constant de 6,67 %. Les organismes de réglementation, notamment la FDA et l'EFSA, intensifient leur surveillance, poussant l'industrie vers des normes plus élevées en matière de fonctionnalité, de sécurité et de durabilité. En réponse à cette impulsion réglementaire, l'industrie canalise les investissements vers des technologies de pointe. Ces avancées renforcent non seulement la rétention d'humidité et prolongent la durée de conservation des produits, mais s'alignent également sur les revendications d'étiquetage propre que les consommateurs privilégient de plus en plus. Pour naviguer dans ces demandes changeantes, les formulateurs se tournent vers des solutions innovantes. Celles-ci incluent le propylène glycol biosourcé, la glycérine de fermentation de précision et les mélanges d'alcools de sucre. De tels choix adhèrent non seulement aux références réglementaires mais défendent également la durabilité environnementale. L'arène concurrentielle connaît une transformation. Les géants multinationaux affinent leurs chaînes d'approvisionnement pour une efficacité accrue. Simultanément, les fournisseurs de niche conquièrent une part de marché plus importante en déployant des ingrédients naturels et multifonctionnels qui résonnent avec les désirs des consommateurs.

Points clés du rapport

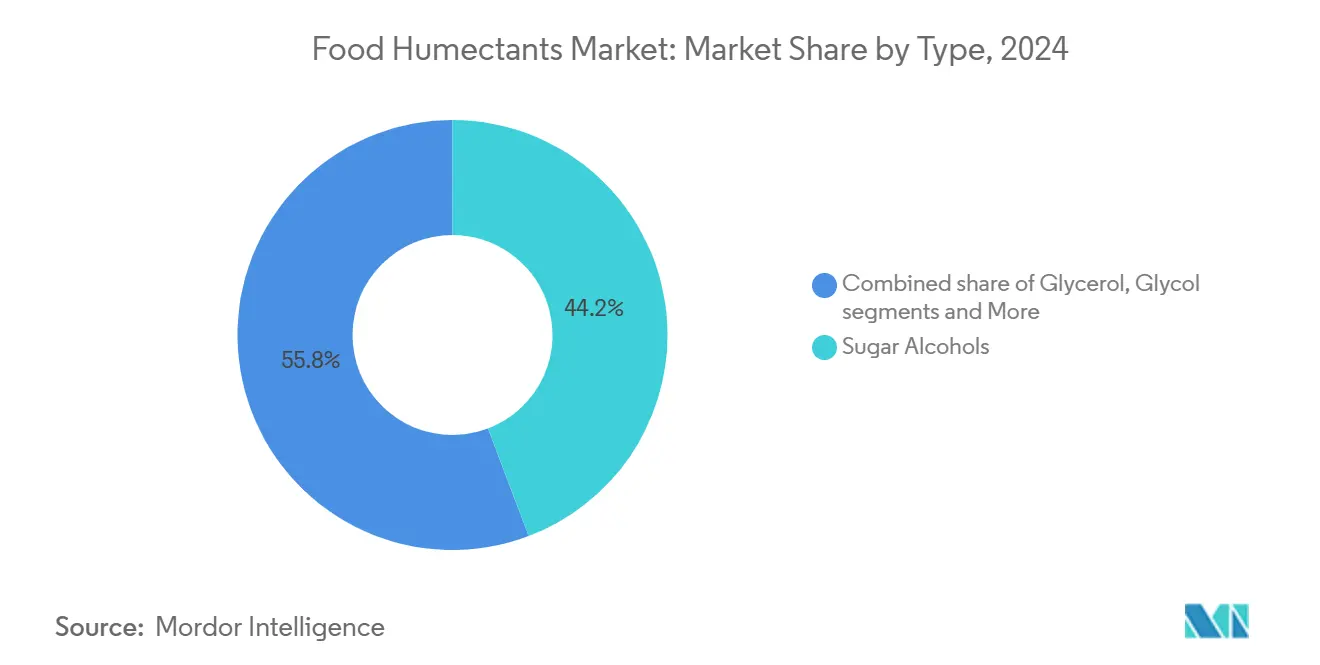

- Par type, les alcools de sucre ont mené avec 44,23 % de part du marché des humectants alimentaires en 2024, tandis que les glycols devraient s'étendre à un TCAC de 8,04 % jusqu'en 2030.

- Par source, les ingrédients naturels ont représenté 71,44 % de la taille du marché des humectants alimentaires en 2024 et progressent à un TCAC de 7,84 % jusqu'en 2030.

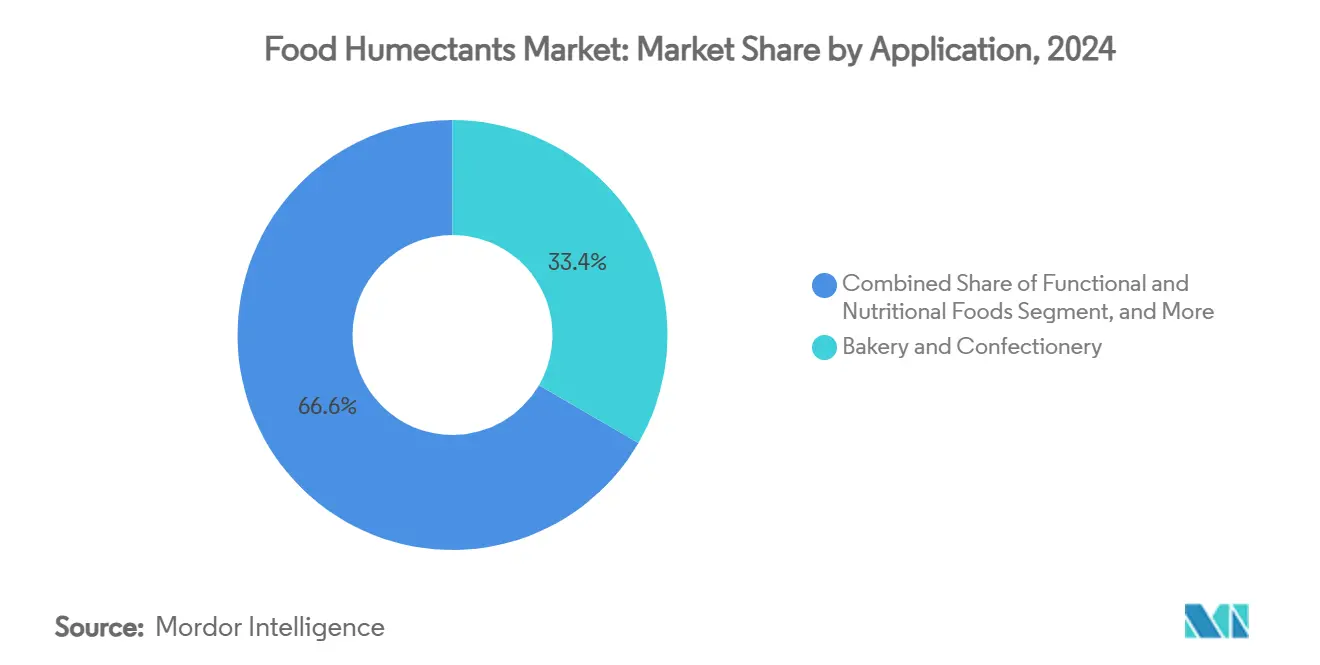

- Par application, la boulangerie et la confiserie ont détenu 33,38 % de la part du marché des humectants alimentaires en 2024 ; les produits salés et collations devraient afficher le TCAC le plus rapide de 7,38 % jusqu'en 2030.

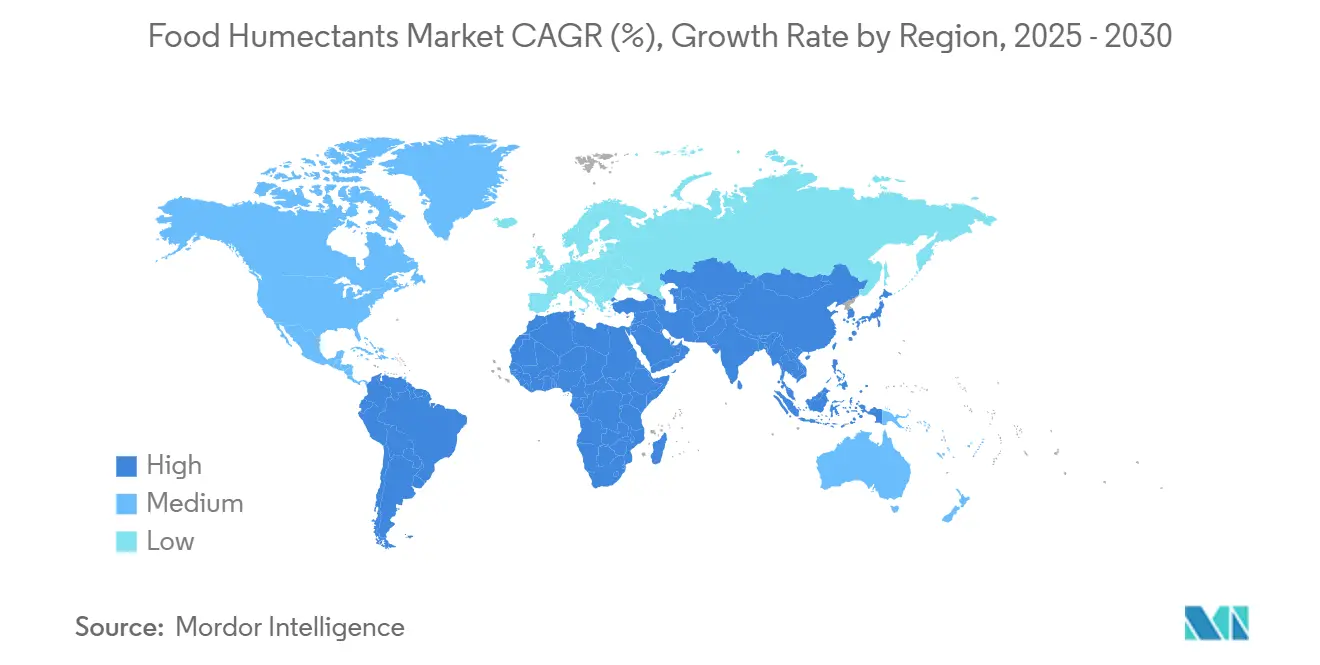

- Par géographie, l'Europe un capturé 32,88 % de la taille du marché des humectants alimentaires en 2024, tandis que l'Asie-Pacifique devrait croître à un TCAC de 7,74 % jusqu'en 2030.

Tendances et perspectives du marché mondial des humectants alimentaires

Analyse d'impact des moteurs

| MOTEUR | (~) % D'IMPACT SUR LES PRÉVISIONS TCAC | PERTINENCE GÉOGRAPHIQUE | CHRONOLOGIE D'IMPACT |

|---|---|---|---|

| Demande croissante d'ingrédients de rétention d'humidité dans la boulangerie et la confiserie | +1.8% | Mondial, avec un élan fort en Amérique du Nord et en Europe | Moyen terme (2-4 ans) |

| Demande des catégories d'aliments surgelés et réfrigérés | +1.2% | Amérique du Nord et Europe principalement, s'étendant à l'Asie-Pacifique | Long terme (≥ 4 ans) |

| Utilisation dans les produits à faible teneur en sucre et sans sucre | +1.0% | Mondial, mené par les marchés développés | Court terme (≤ 2 ans) |

| Innovations technologiques dans les humectants à étiquetage propre | +0.9% | Amérique du Nord et Europe, se répandant mondialement | Moyen terme (2-4 ans) |

| Adoption croissante dans les alternatives laitières végétales | +0.7% | Amérique du Nord et Europe, émergent en Asie-Pacifique | Moyen terme (2-4 ans) |

| Développement d'humectants multifonctionnels | +0.6% | Mondial, marchés axés sur la technologie en premier | Long terme (≥ 4 ans) |

| Source: Mordor Intelligence | |||

Demande croissante d'ingrédients de rétention d'humidité dans la boulangerie et la confiserie

La transition du secteur de la boulangerie et de la confiserie vers des produits à durée de conservation prolongée stimule des avancées significatives dans la sélection d'humectants et la conformité réglementaire. La classification par la FDA de la glycérine comme généralement reconnue comme sûre (GRAS) sous 21 CFR 582.1320, lorsqu'elle est utilisée conformément aux bonnes pratiques de fabrication, fournit aux fabricants un cadre réglementaire fiable[1]U.S. Food and Drug Administration, "Code of Federal Regulations", www.ecfr.gov. Cette clarté favorise l'innovation dans les solutions de rétention d'humidité, qui sont critiques pour maintenir la qualité des produits et améliorer la satisfaction des consommateurs dans les applications de boulangerie. De plus, les normes GSFA Codex de l'Organisation pour l'alimentation et l'agriculture pour le glycérol (E422) établissent des directives internationalement reconnues, facilitant le commerce mondial transparent des produits de boulangerie contenant des humectants. Pour répondre aux défis évolutifs de gestion de l'humidité à travers les cycles de vie des produits-de la production à la distribution au détail-les fabricants adoptent de plus en plus des formulations avancées qui combinent plusieurs humectants. Ces formulations sont adaptées pour optimiser la rétention d'humidité tout en assurant la stabilité du produit.

Demande des catégories d'aliments surgelés et réfrigérés

Les innovations dans la technologie des humectants et les stratégies de formulation sont stimulées par les défis uniques de gestion de l'humidité posés par les applications d'aliments surgelés. En février 2025, une usine pilote lancée conjointement par Dow et Evonik, convertissant le peroxyde d'hydrogène en propylène glycol, un marqué un bond significatif dans la production d'humectants durables. Cette méthode réduit la consommation d'eau de plus de 95 % par rapport aux techniques conventionnelles. De telles avancées répondent aux demandes pressantes du secteur des aliments surgelés : rétention d'humidité efficace et engagement envers la durabilité environnementale. Les formulateurs se concentrent sur la réduction de la formation de cristaux de glace pendant les cycles de congélation-décongélation. Pour maintenir l'intégrité du produit, ils se tournent vers des combinaisons essentielles de stabilisants, notamment les amidons et hydrocolloïdes. La poussée des alternatives surgelées végétales ajoute des couches de complexité. Ces alternatives présentent des modèles de migration d'humidité qui contrastent fortement avec leurs homologues traditionnels d'origine animale, nécessitant des systèmes d'humectants sur mesure.

Utilisation dans les produits à faible teneur en sucre et sans sucre

L'accent croissant mis sur la réduction du sucre stimule des changements significatifs dans la sélection d'humectants, car les fabricants privilégient les ingrédients qui offrent à la fois des capacités d'édulcoration et de rétention d'humidité. Le sirop de maltitol LYCASIN 80/55 de Roquette illustre cette tendance en fonctionnant comme un édulcorant sans sucre et humectant tout en empêchant efficacement la cristallisation dans les applications de confiserie. Ce développement s'aligne avec la sensibilisation croissante des consommateurs aux risques pour la santé associés à une consommation élevée de sucre, avec environ deux tiers des consommateurs cherchant activement à réduire leur apport en sucre. Le paysage de l'innovation s'étend au-delà des alcools de sucre traditionnels pour inclure des alternatives naturelles telles que l'allulose et le tagatose. Ces alternatives offrent non seulement une rétention d'humidité supérieure mais s'alignent également sur les demandes d'étiquetage propre, attirant les consommateurs soucieux de leur santé. Les développements réglementaires soutiennent davantage ce changement, car la reconnaissance par la FDA de certains humectants comme fibres alimentaires crée de nouvelles opportunités de commercialisation pour les fabricants.

Innovations technologiques dans les humectants à étiquetage propre

Les initiatives d'étiquetage propre propulsent les avancées dans l'extraction et le traitement des humectants naturels, se concentrant sur le maintien de leurs propriétés fonctionnelles tout en respectant des normes rigoureuses de transparence réglementaire. Le cadre complet de la FDA pour les additifs alimentaires, tel qu'exposé dans 21 CFR Partie 172, fournit des voies réglementaires claires pour le développement de technologies d'humectants innovantes qui respectent les exigences de sécurité et d'efficacité[2]U.S. Food and Drug Administration, "Part 172-Food Additives Permitted For Direct Addition To Food For Human Consumption", www.ecfr.gov. Ce soutien réglementaire encourage l'adoption de méthodes d'extraction et de traitement nouvelles qui préservent le statut naturel des ingrédients tout en améliorant leur fonctionnalité. Les recherches récentes soulignent l'efficacité des technologies d'extraction non thermiques pour obtenir des humectants naturels, assurant la rétention de leur valeur nutritionnelle et de leurs propriétés fonctionnelles. De plus, l'intégration de la biotechnologie, particulièrement par la fermentation de précision, permet la production d'humectants naturels avec une qualité constante et des chaînes d'approvisionnement fiables, tout en adhérant aux principes d'étiquetage propre.

Analyse d'impact des contraintes

| CONTRAINTE | (~) % D'IMPACT SUR LES PRÉVISIONS TCAC | PERTINENCE GÉOGRAPHIQUE | CHRONOLOGIE D'IMPACT |

|---|---|---|---|

| Restrictions réglementaires sur les niveaux d'utilisation dans les applications alimentaires | -0.8% | Mondial, variant selon la juridiction | Court terme (≤ 2 ans) |

| Sensibilisation limitée dans les pays en développement | -0.6% | Asie-Pacifique, Moyen-Orient et Afrique, Amérique latine | Moyen terme (2-4 ans) |

| Demande croissante de produits sans conservateurs et naturels | -0.4% | Amérique du Nord et Europe principalement | Moyen terme (2-4 ans) |

| Risques de falsification dans les marchés non réglementés | -0.3% | Marchés en développement, régions non réglementées | Long terme (≥ 4 ans) |

| Source: Mordor Intelligence | |||

Restrictions réglementaires sur les niveaux d'utilisation dans les applications alimentaires

Les principaux marchés resserrent leurs cadres réglementaires, posant des défis de conformité qui limitent l'utilisation des humectants et compliquent les formulations. En février 2025, la Chine un déployé ses normes GB 2760-2024, imposant des limites plus strictes sur les additifs alimentaires. Ces révisions fixent non seulement de nouvelles exigences d'utilisation pour les humectants mais interdisent également certains composés dans des catégories alimentaires spécifiques. Reflétant des préoccupations de sécurité accrues, la FDA consulte sur les limites de contamination pour l'éthylène glycol et le diéthylène glycol dans les additifs alimentaires, un mouvement qui pourrait influencer l'approvisionnement et le traitement des humectants[3]Food Compliance International, "CFSA officially implements the standard for the use of food additives (GB 2760-2024)", www.foodcomplianceinternational.com. Pendant ce temps, les réglementations européennes sur les hydrocarbures d'huile minérale dans les aliments ajoutent une autre couche de défis de conformité. Les directives de l'UE ciblant les MOAH dans les denrées alimentaires ont des implications tant pour les matériaux d'emballage que de traitement. De telles pressions réglementaires gonflent les coûts de conformité et prolongent les délais de développement de produits. Ceci est particulièrement lourd pour les petits fabricants qui manquent souvent d'expertise réglementaire étendue.

Sensibilisation limitée dans les pays en développement

Dans les économies en développement, l'adoption d'humectants dans le traitement alimentaire fait face à des défis significatifs dus aux lacunes de connaissances techniques et aux limitations d'infrastructure. Selon l'analyse de l'USDA du marché chinois des ingrédients de traitement alimentaire, la demande d'ingrédients de traitement alimentaire importés, y compris les humectants, augmente car les consommateurs montrent une préférence croissante pour des produits alimentaires plus sains et premium. Cependant, cette croissance est largement concentrée dans les zones urbaines développées, laissant les marchés ruraux et émergents avec des déficits de connaissances substantiels. Les initiatives éducatives et programmes de formation se concentrent principalement sur les régions développées, négligeant les zones avec des industries de traitement alimentaire en expansion rapide. Ce manque de sensibilisation est aggravé par un accès limité au support technique et à l'expertise d'application, ce qui entrave l'innovation et l'utilisation optimale des humectants dans ces régions. De plus, les complexités de la chaîne d'approvisionnement dans les marchés en développement présentent des obstacles supplémentaires. Des normes de qualité incohérentes et une infrastructure de chaîne du froid inadéquate impactent négativement la stabilité et la performance des humectants, créant des barrières significatives à leur utilisation efficace.

Analyse des segments

Par type : Les alcools de sucre maintiennent le leadership grâce aux avantages réglementaires

En 2024, les alcools de sucre capturent une part de marché de 44,23 %, renforcés par les approbations réglementaires mondiales et des dossiers de sécurité prouvés. La désignation par la FDA du sorbitol comme GRAS sous 21 CFR Partie 184 ouvre la voie à son utilisation généralisée dans les applications alimentaires. Un tel soutien réglementaire permet aux fabricants d'exploiter les alcools de sucre dans diverses applications, tout en adhérant à des normes strictes de sécurité alimentaire. La position forte du segment est davantage solidifiée par les normes GSFA Codex de la FAO, qui établissent des références mondiales pour les alcools de sucre dans les aliments, promouvant le commerce international et la cohérence. Au-delà de leurs rôles comme édulcorants, les alcools de sucre servent d'humectants, répondant aux demandes des fabricants pour des ingrédients polyvalents qui rationalisent les formulations sans compromettre la qualité ou la conformité.

Les glycols sont destinés à être le segment à croissance la plus rapide, affichant un TCAC de 8,04 % jusqu'en 2030, grâce à leur performance améliorée dans des applications de niche et une poussée d'approbations réglementaires. La supervision par la FDA du propylène glycol mono- et diesters sous 21 CFR 172.856 souligne la reconnaissance de l'agence des humectants à base de glycol dans des utilisations alimentaires ciblées. Cette approbation réglementaire alimente les innovations dans les formulations de glycol, s'attaquant à la gestion de l'humidité dans les aliments surgelés et transformés. Le segment récolte également les récompenses des progrès dans la production durable, notamment la montée du propylène glycol biosourcé via des techniques de traitement respectueuses de l'environnement. Ces avancées réduisent non seulement les empreintes environnementales mais maintiennent également les normes de performance. Les formulations modernes de glycol sont maintenant équipées de caractéristiques de libération contrôlée, assurant la rétention d'humidité tout au long de la durée de conservation d'un produit, contrant efficacement les baisses de qualité dans des conditions de stockage moins qu'idéales.

Note: Parts de segments de tous les segments individuels disponibles à l'achat du rapport

Par source : Les sources naturelles dominent grâce à l'élan de l'étiquetage propre

Les sources naturelles détiennent une part dominante de 71,44 % du marché en 2024, stimulées par la demande croissante des consommateurs pour des ingrédients reconnaissables et familiers, aux côtés de cadres réglementaires qui promeuvent activement leur adoption. La croissance du segment est davantage soutenue par les avancées dans les technologies d'extraction naturelle, qui améliorent la fonctionnalité des ingrédients tout en préservant leur intégrité. Ces innovations permettent aux sources naturelles d'établir des avantages concurrentiels durables dans les marchés qui privilégient la transparence, les normes d'étiquetage propre et la reconnaissance des ingrédients. De plus, l'accent croissant sur la durabilité et la responsabilité environnementale renforce l'attrait des sources naturelles, en faisant un choix préféré tant pour les consommateurs que pour les fabricants.

Les sources naturelles sont projetées pour atteindre le taux de croissance le plus élevé, avec un TCAC fort de 7,84 % anticipé jusqu'en 2030. Cette trajectoire de croissance est stimulée par la préférence croissante des consommateurs pour les produits à étiquetage propre et les avancées significatives dans le traitement des ingrédients naturels. Les méthodes de production pilotées par la biotechnologie ouvrent la voie, permettant la fermentation d'humectants nature-identiques qui équilibrent l'authenticité naturelle avec une qualité constante. Les dépôts de brevets récents mettent en évidence des approches innovantes dans la production d'humectants naturels, mettant l'accent sur les systèmes végétaux et l'utilisation de matériaux surcyclés, qui intègrent la durabilité avec une haute performance. Les techniques de traitement avancées exploitent également les déchets agricoles pour extraire des humectants naturels, promouvant des chaînes d'approvisionnement durables et réduisant l'impact environnemental.

Par application : Leadership de la boulangerie soutenu par le cadre réglementaire

Les applications de boulangerie et confiserie dominent le marché avec une part de 33,38 % en 2024, stimulées par des cadres réglementaires complets qui promeuvent l'utilisation d'humectants dans les produits de boulangerie. Les humectants jouent un rôle critique dans la préservation de la texture, l'extension de la durée de conservation et la prévention du rassissement dans les produits cuits. Des formulations sur mesure sont développées pour répondre aux exigences spécifiques de diverses catégories de produits et conditions de stockage. La progression de l'industrie vers des solutions d'ingrédients multifonctionnels est évidente dans l'intégration d'humectants naturels avec des propriétés antimicrobiennes, qui non seulement améliorent la rétention d'humidité mais assurent également la sécurité alimentaire, répondant à la fois aux attentes des consommateurs et aux normes réglementaires.

Le segment des produits salés et collations est anticipé comme l'application à croissance la plus rapide, avec un TCAC fort de 7,38 % jusqu'en 2030. Cette croissance est alimentée par la demande croissante de solutions de texture innovantes et de gestion efficace de l'humidité dans les produits stables à température ambiante. La technologie MoisturLOK d'Anderson Advanced Ingredients illustre les avancées de ce segment, offrant jusqu'à 80 % d'extension de durée de conservation tout en s'attaquant aux défis de migration d'humidité dans les produits de boulangerie et collations. La disponibilité double du produit sous forme de poudre et de sirop souligne sa polyvalence, répondant à divers processus de fabrication et mettant en évidence le besoin croissant de solutions adaptables et haute performance sur le marché.

Note: Parts de segments de tous les segments individuels disponibles à l'achat du rapport

Analyse géographique

En 2024, l'Europe détient une part de marché dominante de 32,88 %, stimulée par ses industries de traitement alimentaire avancées et des normes de qualité strictes qui promeuvent l'utilisation d'humectants dans une large gamme d'applications. Le cadre réglementaire de la région, particulièrement la mise en œuvre du Règlement de la Commission (UE) 2023/915, qui établit des niveaux maximaux de contaminants, crée un paysage double de défis et d'opportunités pour les fournisseurs d'humectants. L'Allemagne, le Royaume-Uni et la France dominent la consommation régionale, soutenus par leurs industries de boulangerie sophistiquées et la demande croissante d'ingrédients à étiquetage propre. L'accent fort de l'Europe sur la durabilité s'aligne avec la préférence croissante pour les humectants naturels, tandis que ses chaînes d'approvisionnement bien établies assurent une disponibilité et une qualité constantes des produits.

L'Asie-Pacifique est positionnée comme la région à croissance la plus rapide, avec un TCAC projeté de 7,74 % jusqu'en 2030. Cette croissance est alimentée par l'industrialisation rapide dans le traitement alimentaire et les habitudes alimentaires changeantes qui favorisent les aliments de commodité. Pendant ce temps, l'Inde et l'Asie du Sud-Est stimulent la croissance de volume par la consommation croissante d'aliments transformés, tandis que l'Australie et la Corée du Sud contribuent avec leur adoption de technologies alimentaires avancées. L'environnement réglementaire diversifié de la région nécessite des stratégies sur mesure, incitant les entreprises à établir des partenariats locaux et des installations de production pour répondre efficacement aux demandes spécifiques du marché.

L'Amérique du Nord maintient une forte présence sur le marché, soutenue par son leadership dans l'innovation et une infrastructure de traitement alimentaire bien établie qui permet des applications avancées d'humectants. La région bénéficie du cadre réglementaire complet de la FDA, y compris la désignation GRAS pour les humectants clés sous 21 CFR Partie 184, qui facilite le développement de produits rationalisé et l'entrée sur le marché. L'industrie de traitement alimentaire en expansion du Mexique et l'accent du Canada sur les ingrédients naturels contribuent davantage aux dynamiques de croissance de la région. En contraste, l'Amérique du Sud et le Moyen-Orient & Afrique représentent des opportunités émergentes. En Amérique du Sud, le Brésil et l'Argentine mènent l'expansion, stimulés par leurs capacités de traitement alimentaire croissantes. Simultanément, l'accent du Moyen-Orient sur la sécurité alimentaire et la population africaine en urbanisation rapide augmentent la demande de produits stables à température ambiante, soulignant le rôle critique des systèmes de gestion efficace de l'humidité dans ces régions.

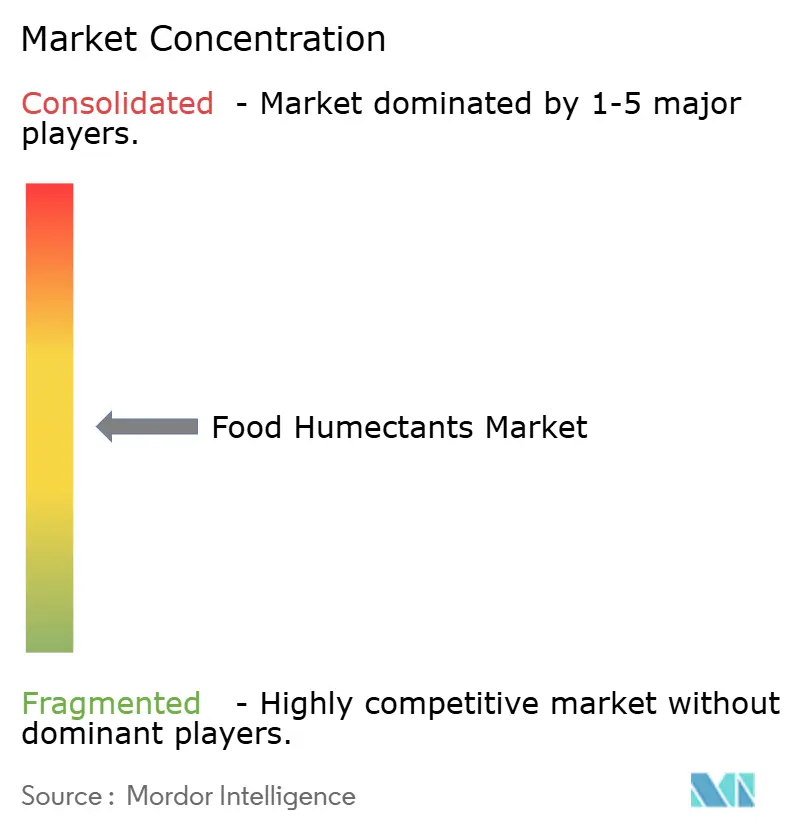

Paysage concurrentiel

Le marché mondial des humectants alimentaires est modérément concentré, avec des acteurs éminents tels que BASF SE, Ingredion Incorporated, Archer Daniels Midland Company, Cargill Incorporated, et Roquette Frères SA menant le marché. Ces acteurs clés, avec d'autres entreprises nationales et internationales, se concentrent activement sur l'innovation et le lancement de nouveaux produits pour répondre à la demande croissante des consommateurs pour des humectants alimentaires avancés tout en maintenant leur avantage concurrentiel sur le marché. Le marché connaît une hausse constante de la demande, stimulée par l'utilisation croissante d'humectants dans les aliments transformés, les produits de boulangerie et la confiserie pour améliorer la texture, la rétention d'humidité et la durée de conservation.

Les activités de consolidation stratégique remodèlent significativement le paysage concurrentiel du marché. Par exemple, en mars 2025, Louis Dreyfus Company un acquis l'activité d'ingrédients de performance alimentaire et santé de BASF. Cette acquisition un renforcé les capacités de Louis Dreyfus Company dans l'approvisionnement et la distribution d'ingrédients, soulignant l'accent croissant de l'industrie sur l'intégration verticale et l'optimisation de la chaîne d'approvisionnement. De telles stratégies sont cruciales pour répondre à la demande croissante de solutions d'humectants spécialisées, qui deviennent essentielles dans diverses applications alimentaires. De plus, la tendance de consolidation reflète le besoin croissant pour les entreprises de rationaliser les opérations et d'améliorer leur empreinte mondiale dans un environnement de marché concurrentiel.

L'innovation reste un moteur clé sur le marché, avec les entreprises se concentrant sur les technologies d'étiquetage propre et les ingrédients multifonctionnels pour s'aligner avec les préférences évolutives des consommateurs et les exigences réglementaires strictes. De plus, l'inclination croissante des consommateurs vers les produits végétaux et biologiques pousse les entreprises à investir dans la recherche et développement pour des solutions respectueuses de l'environnement et conscientes de la santé.

Leaders de l'industrie des humectants alimentaires

-

BASF SE

-

Ingredion Incorporated

-

Archer Daniels Midland Company

-

Cargill Incorporated

-

Roquette Frères SA

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Développements récents de l'industrie

- Mai 2025 : Nexus Ingredient un élargi son portefeuille de produits avec le lancement de MoistPlus, un humectant innovant basé sur l'allulose qui surpasse l'allulose standard en fournissant une rétention d'humidité supérieure, une texture améliorée et une durée de conservation prolongée dans les produits alimentaires sans ajouter de calories ou sucre significatifs.

- Mars 2025 : Louis Dreyfus Company un acquis l'activité d'ingrédients de performance alimentaire et santé de BASF, renforçant ses capacités d'approvisionnement et de distribution d'ingrédients. Cette démarche solidifie non seulement la position de l'entreprise dans les ingrédients alimentaires spécialisés mais élargit également sa présence mondiale dans les chaînes d'approvisionnement d'humectants.

- Juin 2024 : Univar Solutions un élargi son alliance de distribution avec Ingredion, couvrant maintenant l'Allemagne, l'Italie et la Suisse, avec un accent sur les ingrédients fonctionnels pour l'alimentation et les boissons. Ce partenariat stimule la disponibilité de composants spécialisés, tels que les amidons modifiés et édulcorants naturels.

- Mars 2024 : La Chine un déployé la norme GB 2760-2024 pour les additifs alimentaires, resserrant les critères d'utilisation et redéfinissant plusieurs humectants. Ces réglementations mises à jour mandatent des changements dans les formulations de produits et les mesures de conformité dans tout le secteur de traitement alimentaire.

Portée du rapport mondial sur le marché des humectants alimentaires

Les humectants sont des substances hygroscopiques. Ils lient l'humidité contenue dans l'aliment et, en plus, absorbent l'humidité de l'air et contrôlent l'humidité. Le marché mondial des humectants alimentaires est segmenté par type en alcool de sucre, phosphate, glycérol, glycol, lactate et autres. Par application, le marché est segmenté en boulangerie & confiserie, aliments fonctionnels & nutritionnels, boissons, produits laitiers et autres. Par source, le marché est segmenté en naturel et synthétique. Par géographie, le marché est segmenté en Amérique du Nord, Europe, Asie-Pacifique, Amérique du Sud et Moyen-Orient et Afrique. Pour chaque segment, le dimensionnement et les prévisions du marché ont été faits sur la base de la valeur (en millions USD).

| Alcool de sucre |

| Glycérol |

| Glycol |

| Lactate |

| Autres |

| Naturel |

| Synthétique |

| Boulangerie et confiserie |

| Aliments fonctionnels et nutritionnels |

| Boisson |

| Produits laitiers et desserts glacés |

| Produits salés et collations |

| Autres |

| Amérique du Nord | États-Unis |

| Canada | |

| Mexique | |

| Reste de l'Amérique du Nord | |

| Europe | Allemagne |

| Royaume-Uni | |

| Italie | |

| France | |

| Espagne | |

| Pays-Bas | |

| Pologne | |

| Belgique | |

| Suède | |

| Reste de l'Europe | |

| Asie-Pacifique | Chine |

| Inde | |

| Japon | |

| Australie | |

| Indonésie | |

| Corée du Sud | |

| Thaïlande | |

| Singapour | |

| Reste de l'Asie-Pacifique | |

| Amérique du Sud | Brésil |

| Argentine | |

| Colombie | |

| Chili | |

| Pérou | |

| Reste de l'Amérique du Sud | |

| Moyen-Orient et Afrique | Afrique du Sud |

| Arabie Saoudite | |

| Émirats Arabes Unis | |

| Nigeria | |

| Égypte | |

| Maroc | |

| Turquie | |

| Reste du Moyen-Orient et de l'Afrique |

| Par type | Alcool de sucre | |

| Glycérol | ||

| Glycol | ||

| Lactate | ||

| Autres | ||

| Par source | Naturel | |

| Synthétique | ||

| Par application | Boulangerie et confiserie | |

| Aliments fonctionnels et nutritionnels | ||

| Boisson | ||

| Produits laitiers et desserts glacés | ||

| Produits salés et collations | ||

| Autres | ||

| Par géographie | Amérique du Nord | États-Unis |

| Canada | ||

| Mexique | ||

| Reste de l'Amérique du Nord | ||

| Europe | Allemagne | |

| Royaume-Uni | ||

| Italie | ||

| France | ||

| Espagne | ||

| Pays-Bas | ||

| Pologne | ||

| Belgique | ||

| Suède | ||

| Reste de l'Europe | ||

| Asie-Pacifique | Chine | |

| Inde | ||

| Japon | ||

| Australie | ||

| Indonésie | ||

| Corée du Sud | ||

| Thaïlande | ||

| Singapour | ||

| Reste de l'Asie-Pacifique | ||

| Amérique du Sud | Brésil | |

| Argentine | ||

| Colombie | ||

| Chili | ||

| Pérou | ||

| Reste de l'Amérique du Sud | ||

| Moyen-Orient et Afrique | Afrique du Sud | |

| Arabie Saoudite | ||

| Émirats Arabes Unis | ||

| Nigeria | ||

| Égypte | ||

| Maroc | ||

| Turquie | ||

| Reste du Moyen-Orient et de l'Afrique | ||

Questions clés répondues dans le rapport

Quelle est la taille actuelle du marché des humectants alimentaires ?

La taille du marché des humectants alimentaires est évaluée à 5,08 milliards USD en 2025 et devrait atteindre 7,02 milliards USD d'ici 2030.

Quel segment détient la plus grande part du marché des humectants alimentaires ?

Les alcools de sucre mènent par type avec 44,23 % de part de marché en 2024, et la boulangerie et confiserie dominent par application avec 33,38 %.

Quelle région croît le plus rapidement sur le marché des humectants alimentaires ?

L'Asie-Pacifique est la région à croissance la plus rapide, prévue pour s'étendre à un TCAC de 7,74 % jusqu'en 2030.

Pourquoi les humectants naturels gagnent-ils en popularité ?

Les sources naturelles commandent 71,44 % du marché grâce à la demande d'étiquetage propre, aux approbations GRAS et aux avancées en fermentation qui stimulent l'approvisionnement et la fonctionnalité.

Dernière mise à jour de la page le: