Taille et part du marché des ingrédients santé

Analyse du marché des ingrédients santé par Mordor Intelligence

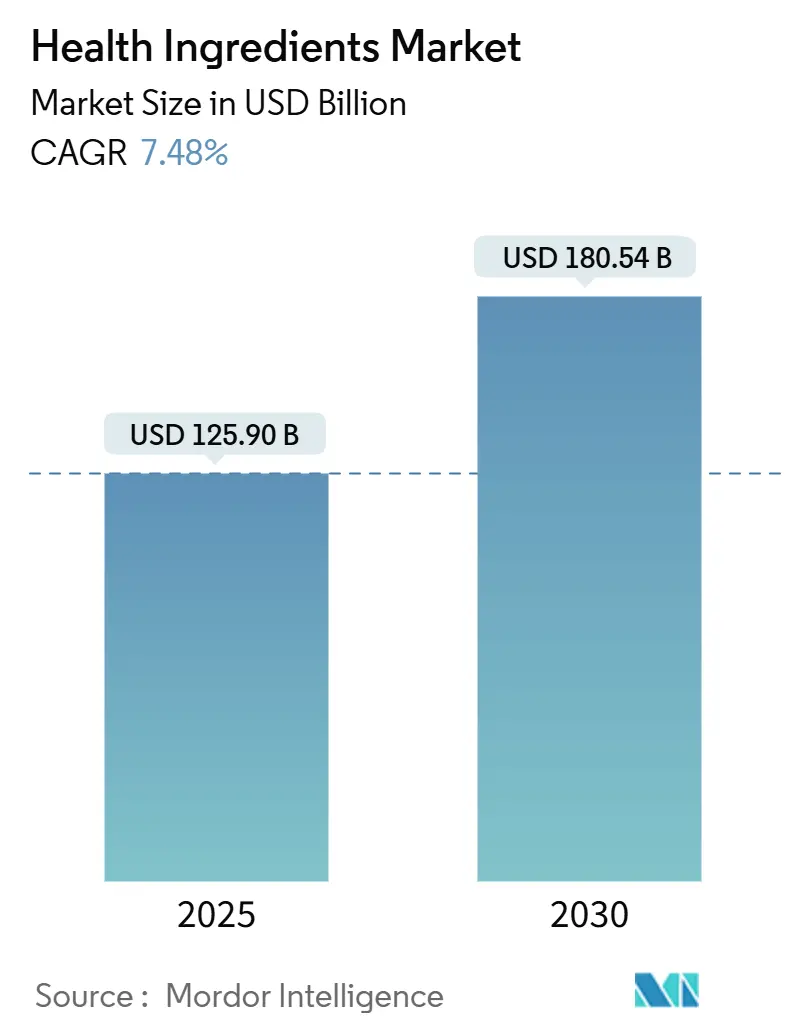

La taille du marché des ingrédients santé est estimée à 125,90 milliards USD en 2025, et devrait atteindre 180,54 milliards USD d'ici 2030, avec un TCAC de 7,48 % pendant la période de prévision (2025-2030). L'expansion robuste du marché est largement attribuée à la prévalence croissante des maladies liées au mode de vie, à l'augmentation des coûts de santé, et à un pivot marqué vers les soins préventifs et le bien-être nutritionnel. Un moment décisif approche en février 2025, lorsque la définition mise à jour de la FDA des aliments ' sains ' entrera en vigueur, ouvrant de nouvelles opportunités pour les fournisseurs d'ingrédients qui résonnent avec ces normes nutritionnelles et de formulation élevées. Dans la segmentation des produits, les protéines dominent, soulignant leur acceptation généralisée dans les offres de bien-être et fonctionnelles. Les vitamines, quant à elles, sont positionnées pour une hausse notable, stimulées par une conscience croissante des carences en micronutriments. Le paysage d'approvisionnement du marché est mené par les ingrédients à base de plantes, reflétant une préférence des consommateurs pour les options durables et véganes. Les formats secs continuent d'être favorisés dans diverses applications, mais les formes liquides font une entrée prononcée, louées pour leur adaptabilité et leur biodisponibilité supérieure. En termes d'application, le secteur des aliments et boissons prend la tête, propulsé par la tendance croissante des produits enrichis et fonctionnels. Notamment, l'industrie pharmaceutique dépasse ses homologues, soulignant une inclination croissante à intégrer les ingrédients santé dans les stratégies thérapeutiques et préventives. Géographiquement, l'Amérique du Nord émerge comme le leader dominant, soutenue par une base de consommateurs exigeants et axés sur la santé et des cadres réglementaires transparents. Pendant ce temps, la région Asie-Pacifique s'élève rapidement, stimulée par l'augmentation des revenus, une conscience sanitaire accrue, et une urbanisation rapide.

Points clés du rapport

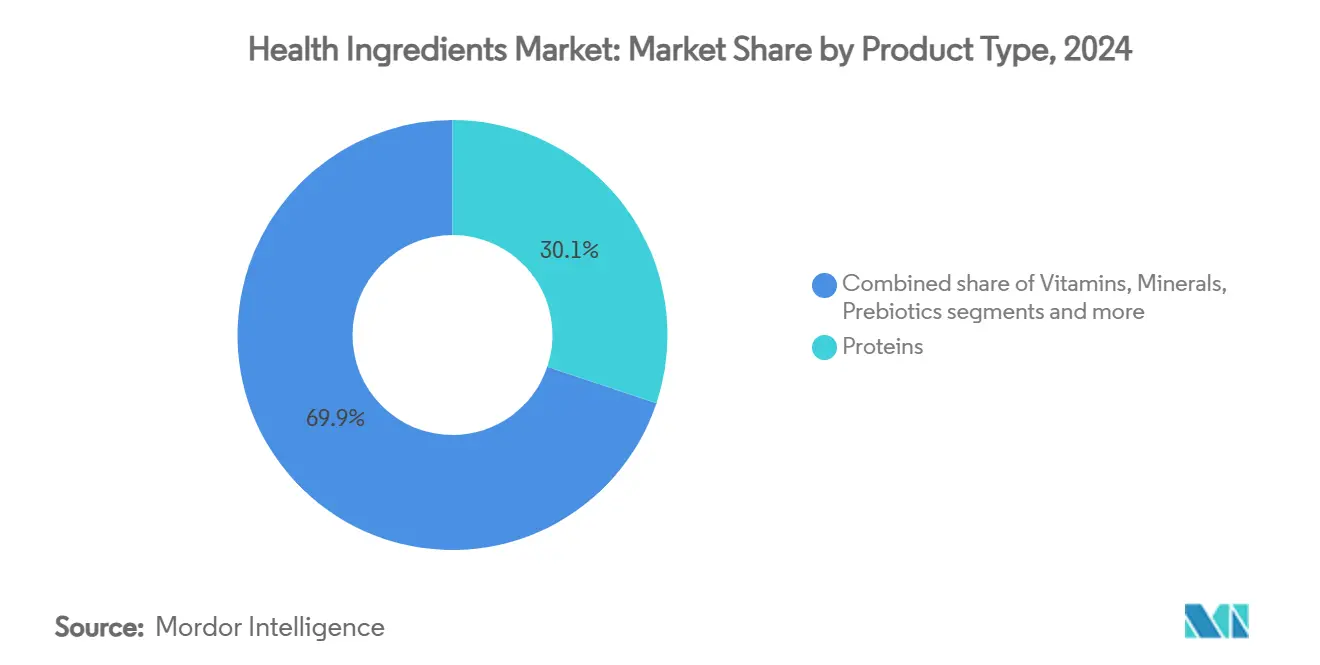

- Par type de produit, les protéines détenaient 30,15 % de la part du marché des ingrédients santé en 2024, tandis que les vitamines devraient afficher le TCAC le plus rapide de 8,95 % jusqu'en 2030.

- Par source, les ingrédients à base de plantes ont mené avec 62,75 % de la taille du marché des ingrédients santé en 2024, tandis que les intrants à base microbienne dominent la croissance à 9,12 % de TCAC.

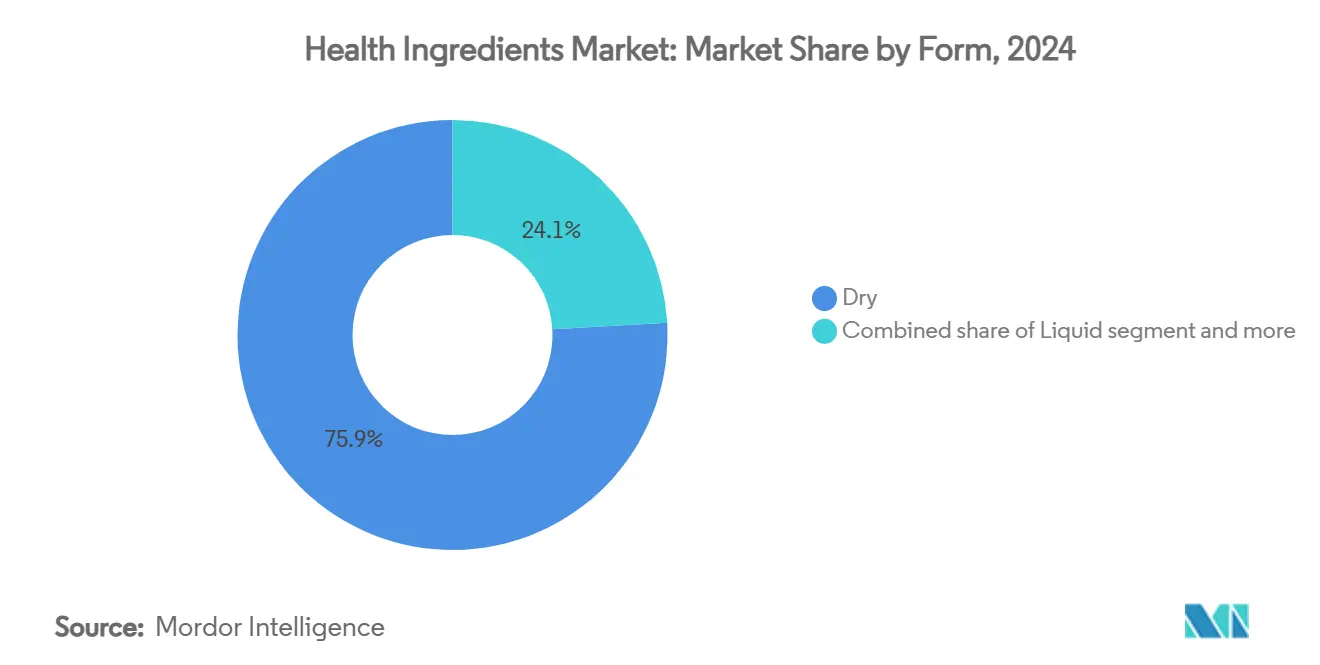

- Par forme, les formats secs ont commandé 75,98 % de la taille du marché des ingrédients santé en 2024 ; les formats liquides ont enregistré le TCAC le plus élevé de 10,55 % vers 2030.

- Par application, les aliments et boissons ont contribué à 40,37 % de la taille du marché des ingrédients santé en 2024, tandis que la demande pharmaceutique augmente à un TCAC de 11,98 %.

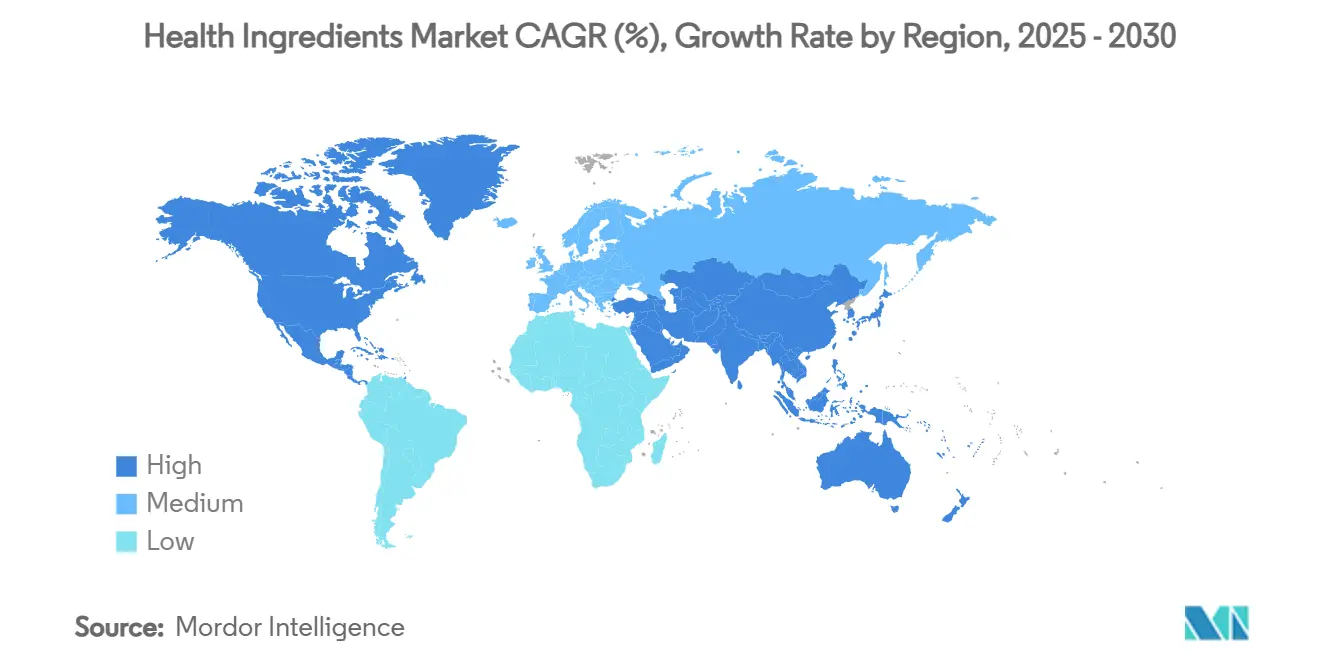

- Par géographie, l'Amérique du Nord a capturé 35,78 % de la part du marché des ingrédients santé en 2024 ; l'Asie-Pacifique s'étend le plus rapidement à 10,45 % de TCAC jusqu'en 2030.

Tendances et perspectives du marché mondial des ingrédients santé

Analyse d'impact des moteurs

| Moteur | (~) % Impact sur les prévisions TCAC | Pertinence géographique | Calendrier d'impact |

|---|---|---|---|

| Focus croissant des consommateurs sur le bien-être et la prévention des maladies par la nutrition | +1.2% | Mondial, avec une intensité plus élevée en Amérique du Nord et en Europe | Moyen terme (2-4 ans) |

| Prévalence croissante des maladies chroniques et des troubles liés au mode de vie | +1.8% | Mondial, particulièrement aigu dans les centres urbains d'Asie-Pacifique | Long terme (≥ 4 ans) |

| Demande croissante d'ingrédients naturels et d'étiquetage propre | +1.5% | L'Amérique du Nord et l'Union européenne sont en tête, s'étendant vers l'Asie-Pacifique | Moyen terme (2-4 ans) |

| Population mondiale vieillissante recherchant des aliments fonctionnels | +1.1% | Mondial, concentré sur les marchés développés | Long terme (≥ 4 ans) |

| Demande accrue de produits alimentaires enrichis | +0.9% | Cœur Asie-Pacifique, débordement vers le Moyen-Orient et l'Afrique et l'Amérique latine | Court terme (≤ 2 ans) |

| Adoption croissante d'ingrédients à base de plantes | +1.3% | Mondial, avec des gains précoces en Amérique du Nord, Europe, et Asie urbaine | Moyen terme (2-4 ans) |

| Source: Mordor Intelligence | |||

Focus croissant des consommateurs sur le bien-être et la prévention des maladies par la nutrition

Selon le rapport 2024 de l'American Heart Association, 29,3 millions d'adultes dans le monde ont été diagnostiqués avec le diabète, 9,7 millions restent non diagnostiqués, et 115,9 millions sont estimés avoir un pré-diabète [1]Source: American Heart Association, 2024 Heart Disease and Stroke Statistics: A Report of US and Global Data From the American Heart Association,

researchgate.net. Cette révélation stimule la croissance du marché mondial des ingrédients santé. Alors que les consommateurs deviennent plus proactifs concernant leur santé, ils se dirigent vers des solutions préventives centrées sur la nutrition. Cette tendance a intensifié la demande d'ingrédients qui vantent des bénéfices santé validés cliniquement, transcendant la simple nutrition. Par exemple, le Wellmune de Kerry Group est connu pour renforcer la santé immunitaire, tandis que le LactoSpore de Nestlé Health Science est reconnu pour ses bénéfices digestifs. Avec les coûts de santé en hausse mondialement, de nombreux consommateurs optent pour des mesures préventives diététiques au lieu de se tourner vers des traitements coûteux. En réponse à cette tendance, DSM-Firmenich a dévoilé sa plateforme Healthy Longevity, se concentrant sur la santé cérébrale, digestive et immunitaire. Parallèlement, les technologies de santé portables, telles que Fitbit et Apple Watch, permettent aux utilisateurs de surveiller leurs signes vitaux et d'ajuster leur alimentation en temps réel. Ce mélange de modes de vie axés sur la santé, de formulations scientifiquement étayées, et de surveillance personnalisée ne fait pas seulement alimenter la croissance du marché mais indique également un changement significatif vers la gestion proactive de la santé par la nutrition fonctionnelle.

Prévalence croissante des maladies chroniques et des troubles liés au mode de vie

La prévalence croissante des maladies chroniques stimule la croissance du marché mondial des ingrédients santé. Des facteurs tels que les modes de vie sédentaires, les mauvaises habitudes alimentaires, et le stress ont augmenté la demande de solutions de santé préventives, y compris les aliments fonctionnels et les compléments alimentaires contenant des ingrédients bioactifs. Les consommateurs prennent un rôle plus actif dans la gestion de leur santé par la nutrition, résultant en une consommation plus élevée de vitamines, minéraux, et acides gras oméga-3. Ces ingrédients soutiennent la fonction immunitaire, réduisent l'inflammation, et maintiennent la santé cardiovasculaire, métabolique, et cognitive. La transition des approches de soins de santé réactives vers préventives s'est étendue au-delà des préférences des consommateurs pour devenir une nécessité médicale. Le nombre croissant de diagnostics de maladies chroniques a incité les individus à rechercher des solutions naturelles et fonctionnelles pour la gestion des symptômes et la prévention des maladies, soutenant la demande d'ingrédients santé dans les produits alimentaires, de boissons, et de compléments. Selon l'Institut national italien de statistique (ISTAT), en 2023, plus de 23,6 millions d'individus en Italie vivaient avec au moins une maladie chronique, soulignant le besoin d'interventions diététiques et de mode de vie [2]Source: Italian National Institute of Statistics, Number of people affected by at least one chronic disease in Italy,

istat.it.

Demande croissante d'ingrédients naturels et d'étiquetage propre

La Food and Drug Administration (FDA) resserre son emprise sur les réglementations Generally Recognized as Safe (GRAS), poussant vers une documentation de sécurité plus stricte et potentiellement écartant les revendications de sécurité auto-affirmées. Ce changement dans le paysage réglementaire est un avantage pour des entreprises comme Givaudan et Naturex, qui possèdent des dossiers de sécurité complets et un portefeuille d'ingrédients naturels. En contraste, les fournisseurs d'ingrédients synthétiques se trouvent sous un examen accru. Alors que les consommateurs se dirigent de plus en plus vers des produits d'étiquetage propre et biologiques, la tarification premium est devenue la norme. Cette tendance a particulièrement favorisé les entreprises conformes comme Ingredion, connue pour ses offres à base de plantes, non-OGM. De plus, le mouvement d'étiquetage propre remodèle les méthodes de production. Par exemple, les technologies sans solvant, telles que la cavitation hydrodynamique, sont maintenant employées pour extraire des bioactifs précieux comme la curcumine et les polyphénols. Pour s'aligner avec les demandes des consommateurs, des entreprises comme IFF et FrieslandCampina intègrent la traçabilité blockchain, assurant à la fois l'intégrité des ingrédients et l'approvisionnement éthique. Les ingrédients santé naturels trouvent leur chemin dans les compléments alimentaires, les médicaments à base de plantes, et les aliments fonctionnels, résonnant avec les préférences des consommateurs. Soulignant le potentiel du marché, un rapport 2023 du Centre pour la promotion des importations a révélé que 52 % des consommateurs européens se sont tournés vers les compléments pour la santé préventive, soulignant la demande d'ingrédients sûrs, traçables, et naturellement sourcés.

Population mondiale vieillissante recherchant des aliments fonctionnels

Alors que la population mondiale vieillit, la demande d'ingrédients santé augmente, stimulée par la quête de vitalité des seniors, la gestion des conditions liées à l'âge, et une qualité de vie améliorée. Avec les adultes plus âgés faisant face à des risques accrus comme l'ostéoporose, les problèmes cardiovasculaires, et le déclin cognitif, il y a un pivot notable vers les aliments fonctionnels et les compléments. Des produits tels que le Meritene de Nestlé Health Science et l'Ultivite de Swisse sont maintenant sous les projecteurs, conçus pour renforcer la santé des articulations, la mémoire, la fonction cardiaque, et la digestion. Cette approche centrée sur le bien-être parmi les seniors amplifie la demande de formulations riches en nutriments, biodisponibles, et facilement digestibles. En réponse, les fabricants déploient des innovations spécifiques à l'âge, incluant les peptides de collagène, les oméga-3, et les protéines à base de plantes. Ces innovations visent à répondre aux besoins nutritionnels spécifiques des seniors, assurant qu'ils reçoivent un soutien ciblé pour leurs défis de santé et améliorant leur qualité de vie globale. Cette tendance est particulièrement évidente dans les régions vieillissantes ; par exemple, le U.S. Census Bureau a souligné en 2025 que 59 % des zones métropolitaines américaines affichaient un âge médian de 40 ans ou plus [3]Source: U.S. Census Bureau, "An Aging Nation: U.S. Median Age Surpassed 39 in 2024 - Census.gov," census.gov. De tels changements démographiques mettent en lumière une opportunité de marché florissante pour les ingrédients santé adaptés à la longévité et au bien-être des seniors, résonnant à travers diverses populations mondiales.

Analyse d'impact des contraintes

| Contrainte | (~) % Impact sur les prévisions TCAC | Pertinence géographique | Calendrier d'impact |

|---|---|---|---|

| Disponibilité limitée des matières premières | -0.8% | Mondial, avec impact aigu dans les régions dépendantes de sources botaniques spécifiques | Court terme (≤ 2 ans) |

| Volatilité des prix des ingrédients naturels et biologiques | -1.1% | Mondial, affectant particulièrement les segments d'ingrédients premium | Court terme (≤ 2 ans) |

| Défis techniques pour maintenir la stabilité et la durée de vie des ingrédients | -0.6% | Mondial, avec impact plus élevé sur les formulations liquides et les composés sensibles | Moyen terme (2-4 ans) |

| Exigences réglementaires complexes et processus d'approbation dans différentes régions | -0.9% | Mondial, avec intensité variable basée sur la maturité réglementaire | Long terme (≥ 4 ans) |

| Source: Mordor Intelligence | |||

Disponibilité limitée des matières premières

Alors que le changement climatique perturbe les zones de culture botaniques traditionnelles et intensifie la demande inter-industrielle, les contraintes de chaîne d'approvisionnement restreignent significativement le marché mondial des ingrédients santé. La concentration géographique d'ingrédients spécialisés, tels que l'ashwagandha d'Inde et le ginseng de Corée, rend la chaîne d'approvisionnement vulnérable aux conditions météorologiques extrêmes, à l'instabilité géopolitique, et aux barrières commerciales. Cette vulnérabilité génère une volatilité tant dans la disponibilité que dans la tarification de ces ingrédients. En réponse, des entreprises comme ADM et Evonik diversifient leur approvisionnement et adoptent des méthodes de production alternatives, telles que l'agriculture cellulaire et la biologie synthétique, pour réduire leur dépendance à l'agriculture conventionnelle. Pourtant, le pivot de l'industrie vers l'approvisionnement durable, mis en évidence par des certifications comme Rainforest Alliance et FairWild, resserre temporairement l'offre alors que les producteurs s'adaptent à ces standards environnementaux et sociaux. Pour renforcer la stabilité à long terme, les leaders de l'industrie forgent des partenariats avec les cultivateurs et investissent dans des centres de production régionaux. Un exemple premier est l'incursion de DSM-Firmenich dans les installations de fermentation localisées. De telles stratégies sont cruciales pour assurer la continuité des ingrédients et favoriser la croissance du marché mondial, même face aux défis croissants de la chaîne d'approvisionnement.

Volatilité des prix des ingrédients naturels et biologiques

La variabilité météorologique, les cycles de récolte saisonniers, et la dynamique changeante de l'offre-demande génèrent une volatilité de prix significative pour les ingrédients naturels dans le marché mondial des ingrédients santé. Cette imprévisibilité pose des défis pour les fabricants d'aliments et de compléments essayant de prévoir les coûts. Le Département américain de l'agriculture (USDA) rapporte que les prix alimentaires ont suivi de près ces fluctuations des marchés de matières premières mondiales, exacerbant l'instabilité tarifaire. Les coûts des ingrédients certifiés biologiques augmentent en raison de la disponibilité limitée de certificateurs, des frais d'inspection, et des standards réglementaires régionaux variables, qui ajoutent de la complexité au processus de certification. De plus, les fluctuations de devises dans le commerce international intensifient l'imprévisibilité des prix pour les ingrédients importés comme la maca, le curcuma, et la spiruline, rendant la gestion des coûts plus difficile. Pour naviguer ces défis, les plus grandes entreprises utilisent des contrats à terme et la couverture financière, soutenus par des systèmes d'approvisionnement sophistiqués. En contraste, les petites entreprises se trouvent souvent sans de tels outils, les rendant plus vulnérables aux chocs du marché. Cette disparité a mené à une consolidation industrielle accrue, les acteurs plus grands et financièrement robustes gagnant un avantage concurrentiel par une résilience des coûts améliorée et un contrôle plus serré de la chaîne d'approvisionnement.

Analyse de segment

Par type de produit : les protéines mènent la part de marché malgré la poussée de croissance des vitamines

En 2024, les protéines ont commandé une part dominante de 30,15 % du marché mondial des ingrédients santé, soutenues par un changement constant des consommateurs vers les sources alternatives de protéines. Ces protéines jouent des rôles cruciaux dans la santé musculaire, la gestion du poids, et la nutrition sportive. Le segment des protéines englobe une gamme diverse : des options à base de plantes comme le pois et le soja, aux choix d'origine animale tels que le lactosérum et le collagène, et même des sources microbiennes comme la mycoprotéine. Les leaders de l'industrie, incluant DSM-Firmenich et Roquette, sont des pionniers dans les formulations protéiques spécialisées adaptées à diverses étapes de la vie et conditions de santé, ciblant notamment la prévention de la sarcopénie chez les adultes vieillissants. De plus, une demande croissante d'options de protéines d'étiquetage propre et sans allergènes propulse la croissance du segment tant sur les marchés développés qu'émergents.

Les vitamines sont en ascension rapide, projetées pour croître à un TCAC de 8,95 % jusqu'en 2030. Cette poussée est largement attribuée à une conscience accrue des carences en micronutriments et aux efforts de fortification proactive, spécialement en Asie du Sud-Est et en Afrique subsaharienne. Tandis que les minéraux jouissent d'une traction stable dans les aliments enrichis et les compléments, les prébiotiques et probiotiques connaissent un boom notable. Cette poussée est stimulée par un focus intensifié sur la santé intestinale, l'immunité, et le bien-être mental, avec des marques comme le Biotis de FrieslandCampina et les souches probiotiques de Chr. Hansen menant la charge. Les lipides nutritionnels, avec un projecteur sur les oméga-3 d'algues, émergent comme l'alternative durable de référence à l'huile de poisson traditionnelle. Pendant ce temps, les segments de niche comme les glucides fonctionnels et les enzymes trouvent leur place, répondant spécifiquement au sport et à la santé digestive. La catégorie ' Autres ', qui inclut les postbiotiques et les oligosaccharides du lait humain (HMO), se taille également une niche, montrant une croissance prometteuse malgré sa part de marché limitée.

Note: Parts de segments de tous les segments individuels disponibles à l'achat du rapport

Par source : dominance à base de plantes défié par l'innovation microbienne

En 2024, les ingrédients à base de plantes ont commandé une part leader de 62,75 %, alimentée par une demande montante de substituts naturels, durables, et sans allergènes aux composants d'origine animale. Cette trajectoire ascendante est renforcée par les progrès technologiques en extraction et purification, amplifiant la puissance des ingrédients tout en maintenant une image d'étiquetage propre. Largement adoptés dans les compléments et aliments fonctionnels, des ingrédients comme l'extrait de curcuma, la protéine de pois, et les polyphénols de thé vert sont en première ligne. Les géants de l'industrie, Kerry Group et Ingredion, ont élargi leurs portefeuilles avec des offres à base de plantes, s'alignant avec les standards tant de santé qu'environnementaux, cimentant davantage la dominance du segment.

Les ingrédients à base microbienne constituent le segment à croissance la plus rapide, affichant un TCAC robuste de 9,12 % (2025-2030). Cette poussée est propulsée par les innovations en fermentation de précision et biologie synthétique, qui soit répliquent soit améliorent les composés autrefois exclusivement sourcés des plantes ou animaux. Les incursions stratégiques de Cargill dans les fonds VC des sciences de la vie soulignent un engagement prononcé envers la santé du microbiome et les actifs dérivés de la fermentation. Tandis que les ingrédients d'origine animale tiennent encore le coup dans les niches nécessitant des profils bioactifs distincts, ils luttent avec un examen intensifié sur la durabilité et les considérations éthiques. Pendant ce temps, la catégorie ' Autres ', englobant les formats synthétiques et hybrides, fait des progrès. Tirant parti des techniques de microencapsulation comme le séchage par pulvérisation et la coacervation, ces formats protègent les bioactifs et facilitent la libération contrôlée. La fusion de la biotechnologie avec les méthodes de production traditionnelles dévoile de nouvelles avenues pour les entreprises agiles naviguant un paysage d'ingrédients divers.

Par forme : les formulations sèches dominent tandis que le traitement liquide avance

En 2024, les formulations sèches ont dominé le marché, capturant une part substantielle de 75,98 %. Leur efficacité logistique, leur durée de vie prolongée, et leur compatibilité avec les formes de livraison populaires comme les poudres, capsules, et comprimés soulignent leur attrait. Les fabricants favorisent ces formats pour leur commodité de stockage, leurs coûts de transport réduits, et la disponibilité étendue de l'infrastructure de production. Les consommateurs, particulièrement dans le domaine des compléments alimentaires, adoptent facilement ces formats secs. De plus, les ingrédients secs assurent une stabilité améliorée pour les composés sensibles, incluant vitamines, minéraux, et extraits botaniques, les rendant idéaux pour les aliments fonctionnels, nutraceutiques, et pharmaceutiques.

D'autre part, les formulations liquides sont en ascension rapide, affichant un TCAC de 10,55 % projeté jusqu'en 2030, avec le segment des boissons fonctionnelles menant la charge. Les innovations telles que la technologie de nanoémulsion sont cruciales, boostant la solubilité et biodisponibilité des ingrédients à base d'huile comme les oméga-3 et la curcumine dans les boissons à base d'eau. Les entreprises exploitent des techniques comme la cavitation hydrodynamique et l'homogénéisation avancée pour optimiser l'extraction et la livraison des bioactifs, assurant une meilleure absorption et stabilité. Pendant ce temps, les gels et pâtes, bien que de niche, répondent aux marchés de restauration et institutionnels avec leurs formulations concentrées, prêtes à utiliser.

Note: Parts de segments de tous les segments individuels disponibles à l'achat du rapport

Par application : les aliments et boissons mènent tandis que les pharmaceutiques accélèrent

En 2024, le segment des aliments et boissons a dominé le marché, saisissant une part de 40,37 %. Les applications larges de ce segment s'étendent à la boulangerie, confiserie, snacks, produits laitiers, et, notamment, les boissons fonctionnelles. Des réseaux de distribution solides et un appétit croissant des consommateurs pour les aliments améliorant la santé ont renforcé cette dominance. Les boissons fonctionnelles, en particulier, connaissent une croissance rapide alors que les consommateurs gravitent vers des formats pratiques infusés d'ingrédients comme les électrolytes, collagène, et antioxydants. En réponse aux tendances de bien-être changeantes, les fabricants déploient des options innovantes d'étiquetage propre et à base de plantes, répondant aux demandes du marché mondial.

Pendant ce temps, le segment pharmaceutique émerge comme le plus rapide en croissance, avec des projections estimant un TCAC de 11,98 % jusqu'en 2030. Cette poussée est attribuée à l'adoption croissante de nutraceutiques comme thérapies complémentaires, couplée aux innovations dans les systèmes de livraison de médicaments et excipients. Un témoignage de cette tendance fut l'acquisition stratégique par Roquette de la division Pharma Solutions d'IFF en mars 2024, un accord évalué jusqu'à 2,85 milliards USD, soulignant le pivot de l'industrie vers les ingrédients santé de qualité pharmaceutique. Les compléments alimentaires gagnent en traction, alimentés par une conscience accrue de la santé préventive. Concomitamment, les applications d'alimentation animale s'étendent, stimulées par un accent renouvelé sur la santé et productivité du bétail. De plus, la catégorie ' Autres ', englobant les soins personnels et cosmétiques, exploite les bioactifs comme l'acide hyaluronique et la biotine, fusionnant harmonieusement nutrition avec beauté et bien-être.

Analyse géographique

En 2024, l'Amérique du Nord a commandé le marché, serrant une part de 35,78 %. Cette dominance est renforcée par des cadres réglementaires robustes, une conscience consommateur accrue de la nutrition fonctionnelle, et des canaux de distribution bien établis s'étendant aux secteurs alimentaire, de compléments, et pharmaceutique. L'écosystème de recherche et développement vibrant de la région, couplé à l'afflux substantiel de capital-risque, permet aux entreprises de biotechnologie de mener les innovations en synthèse d'ingrédients et technologies de livraison. Ces facteurs positionnent collectivement l'Amérique du Nord comme leader dans l'avancement et la satisfaction des demandes des consommateurs sur le marché des ingrédients santé.

D'autre part, la région Asie-Pacifique est en ascension rapide, affichant un TCAC projeté de 10,45 % jusqu'en 2030. Cette poussée est stimulée par l'urbanisation, l'augmentation des revenus disponibles, et une classe moyenne florissante gravitant vers des régimes centrés sur la santé. Tandis que le Japon se distingue avec ses réglementations sophistiquées d'aliments fonctionnels, d'autres marchés émergents naviguent par des processus d'approbation plus rationalisés. La croissance dynamique de la région est davantage soutenue par l'augmentation des investissements dans l'infrastructure et l'influence croissante des fabricants locaux sur le marché mondial. L'Europe, avec son paysage réglementaire strict, montre un appétit robuste pour les produits naturels et biologiques, soulignant un engagement régional envers la durabilité et l'approvisionnement éthique. Les consommateurs européens sont de plus en plus enclins à investir dans des ingrédients qui vantent des bénéfices cliniquement validés et un approvisionnement transparent.

L'Amérique du Sud, le Moyen-Orient, et l'Afrique émergent comme points chauds, stimulés par l'expansion urbaine et une affinité croissante pour les tendances alimentaires occidentales. Pourtant, ces régions luttent avec les obstacles réglementaires et les dilemmes de tarification. Néanmoins, alors que leurs économies bourgeonnent, la demande d'ingrédients santé aussi. Ces régions connaissent également des collaborations accrues avec les acteurs mondiaux, qui aident à adresser les inefficacités de chaîne d'approvisionnement et améliorer l'accessibilité du marché. Étant donné l'interconnectivité mondiale des chaînes d'approvisionnement d'ingrédients, la trajectoire ascendante de l'Asie-Pacifique est positionnée pour influencer la tarification mondiale et l'accessibilité matérielle, redéfinisant ainsi les stratégies d'approvisionnement et de distribution mondiales.

Paysage concurrentiel

Le marché des ingrédients santé démontre une consolidation modérée, avec des entreprises multinationales établies maintenant des positions concurrentielles par l'intégration verticale, les capacités de recherche et développement, et les réseaux de distribution mondiaux. Les leaders du marché, incluant Archer-Daniels-Midland Company, Cargill, Incorporated, BASF SE, et DSM-Firmenich AG, maintiennent des positions fortes par des portefeuilles diversifiés à travers multiples catégories d'ingrédients et applications d'usage final. Cette diversification fournit une résilience contre la volatilité spécifique aux segments. Le marché voit une concurrence accrue des entreprises spécialisées en biotechnologie développant de nouvelles méthodes de production et des plus petites entreprises ciblant les applications de niche avec un potentiel de marge élevé.

L'adoption technologique sert de différenciateur clé, alors que les entreprises investissent en fermentation de précision, microencapsulation, et méthodes d'extraction avancées pour améliorer la fonctionnalité des ingrédients tout en réduisant les coûts de production. L'augmentation globale des dépôts de brevets pour l'innovation alimentaire fonctionnelle indique un investissement plus élevé en recherche et développement et un positionnement stratégique autour des technologies propriétaires.

De nouvelles opportunités existent en nutrition personnalisée, où les entreprises peuvent utiliser les données de santé des consommateurs pour développer des formulations d'ingrédients ciblées. Les méthodes de production durables qui adressent les préoccupations environnementales tout en maintenant la compétitivité des coûts présentent un potentiel de croissance additionnel. La perturbation du marché vient des entreprises d'agriculture cellulaire développant des protéines sans animaux et des entreprises de biotechnologie utilisant la biologie synthétique pour produire des molécules complexes traditionnellement sourcées naturellement, transformant potentiellement les chaînes d'approvisionnement conventionnelles et les propositions de valeur.

Leaders de l'industrie des ingrédients santé

-

Archer-Daniels-Midland Company

-

Cargill, Incorporated

-

BASF SE

-

Kerry Group

-

DSM-Firmenich AG

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Développements récents de l'industrie

- Mai 2025 : OmniActive Health Technologies a introduit les ingrédients Sleeproot et Zenroot dans des marchés européens sélectionnés pour adresser les besoins de gestion du sommeil, stress, et humeur.

- Mai 2025 : Natac Group (NAT) a introduit son nouvel ingrédient de marque, Oligut, à Vitafoods Europe, une exposition de l'industrie nutraceutique à Barcelone. Le produit breveté combine les polyphénols et triterpènes d'olivier pour améliorer la santé gastro-intestinale.

- Mai 2025 : Darling Ingredients Inc. a signé une feuille de conditions non contraignante avec Tessenderlo Group pour fusionner leurs segments de collagène et gélatine en une nouvelle entreprise, Nextida. La fusion vise à établir un fabricant leader de produits de santé, bien-être, et nutrition à base de collagène.

- Mars 2025 : Friesland Campina Ingredients a lancé Nutri Whey ProHeat, une protéine de lactosérum microparticulée, stable à la chaleur qui permet une flexibilité de formulation améliorée dans les boissons prêtes à boire (RTD).

Portée du rapport sur le marché mondial des ingrédients santé

Le marché mondial des ingrédients santé est segmenté par type de produit en, vitamines et minéraux, oméga-PUFA, probiotiques et prébiotiques, acides aminés, protéines et peptides, fibres, et extraits botaniques. Par application, le marché mondial des ingrédients santé est segmenté en, aliments et boissons fonctionnels et compléments alimentaires et géographie.

| Protéines |

| Vitamines |

| Minéraux |

| Prébiotiques |

| Lipides nutritionnels |

| Probiotiques |

| Glucides fonctionnels |

| Enzymes |

| Autres |

| À base de plantes |

| À base animale |

| À base microbienne |

| Autres |

| Sec |

| Liquide |

| Autres |

| Aliments et boissons | Boulangerie et confiserie |

| Snacks | |

| Produits laitiers | |

| Boissons | |

| Autres | |

| Compléments alimentaires | |

| Alimentation animale | |

| Pharmaceutiques | |

| Autres |

| Amérique du Nord | États-Unis |

| Canada | |

| Mexique | |

| Reste de l'Amérique du Nord | |

| Europe | Allemagne |

| Royaume-Uni | |

| Italie | |

| France | |

| Espagne | |

| Pays-Bas | |

| Pologne | |

| Belgique | |

| Suède | |

| Reste de l'Europe | |

| Asie-Pacifique | Chine |

| Inde | |

| Japon | |

| Australie | |

| Indonésie | |

| Corée du Sud | |

| Thaïlande | |

| Singapour | |

| Reste de l'Asie-Pacifique | |

| Amérique du Sud | Brésil |

| Argentine | |

| Colombie | |

| Chili | |

| Pérou | |

| Reste de l'Amérique du Sud | |

| Moyen-Orient et Afrique | Afrique du Sud |

| Arabie saoudite | |

| Émirats arabes unis | |

| Nigeria | |

| Égypte | |

| Maroc | |

| Turquie | |

| Reste du Moyen-Orient et de l'Afrique |

| Par type de produit | Protéines | |

| Vitamines | ||

| Minéraux | ||

| Prébiotiques | ||

| Lipides nutritionnels | ||

| Probiotiques | ||

| Glucides fonctionnels | ||

| Enzymes | ||

| Autres | ||

| Par source | À base de plantes | |

| À base animale | ||

| À base microbienne | ||

| Autres | ||

| Par forme | Sec | |

| Liquide | ||

| Autres | ||

| Par application | Aliments et boissons | Boulangerie et confiserie |

| Snacks | ||

| Produits laitiers | ||

| Boissons | ||

| Autres | ||

| Compléments alimentaires | ||

| Alimentation animale | ||

| Pharmaceutiques | ||

| Autres | ||

| Par géographie | Amérique du Nord | États-Unis |

| Canada | ||

| Mexique | ||

| Reste de l'Amérique du Nord | ||

| Europe | Allemagne | |

| Royaume-Uni | ||

| Italie | ||

| France | ||

| Espagne | ||

| Pays-Bas | ||

| Pologne | ||

| Belgique | ||

| Suède | ||

| Reste de l'Europe | ||

| Asie-Pacifique | Chine | |

| Inde | ||

| Japon | ||

| Australie | ||

| Indonésie | ||

| Corée du Sud | ||

| Thaïlande | ||

| Singapour | ||

| Reste de l'Asie-Pacifique | ||

| Amérique du Sud | Brésil | |

| Argentine | ||

| Colombie | ||

| Chili | ||

| Pérou | ||

| Reste de l'Amérique du Sud | ||

| Moyen-Orient et Afrique | Afrique du Sud | |

| Arabie saoudite | ||

| Émirats arabes unis | ||

| Nigeria | ||

| Égypte | ||

| Maroc | ||

| Turquie | ||

| Reste du Moyen-Orient et de l'Afrique | ||

Questions clés répondues dans le rapport

Quelle est la taille actuelle du marché des ingrédients santé en 2025 ?

La taille du marché des ingrédients santé est de 125,90 milliards USD en 2025.

Quelle région croît le plus rapidement sur le marché des ingrédients santé ?

L'Asie-Pacifique affiche le TCAC le plus fort de 10,45 % vers 2030, stimulé par l'urbanisation et l'augmentation des revenus disponibles.

Quelle catégorie de produit mène la part du marché des ingrédients santé ?

Les protéines mènent avec 30,15 % de part de marché en 2024, reflétant une demande soutenue pour les protéines alternatives et fonctionnelles.

Pourquoi les ingrédients à base microbienne gagnent-ils en élan ?

Les ingrédients microbiens croissent à 9,12 % de TCAC car la fermentation de précision offre une qualité constante, une utilisation réduite des terres, et une production évolutive.

Dernière mise à jour de la page le: