Taille et parts du marché européen des nutraceutiques

Analyse du marché européen des nutraceutiques par Mordor Intelligence

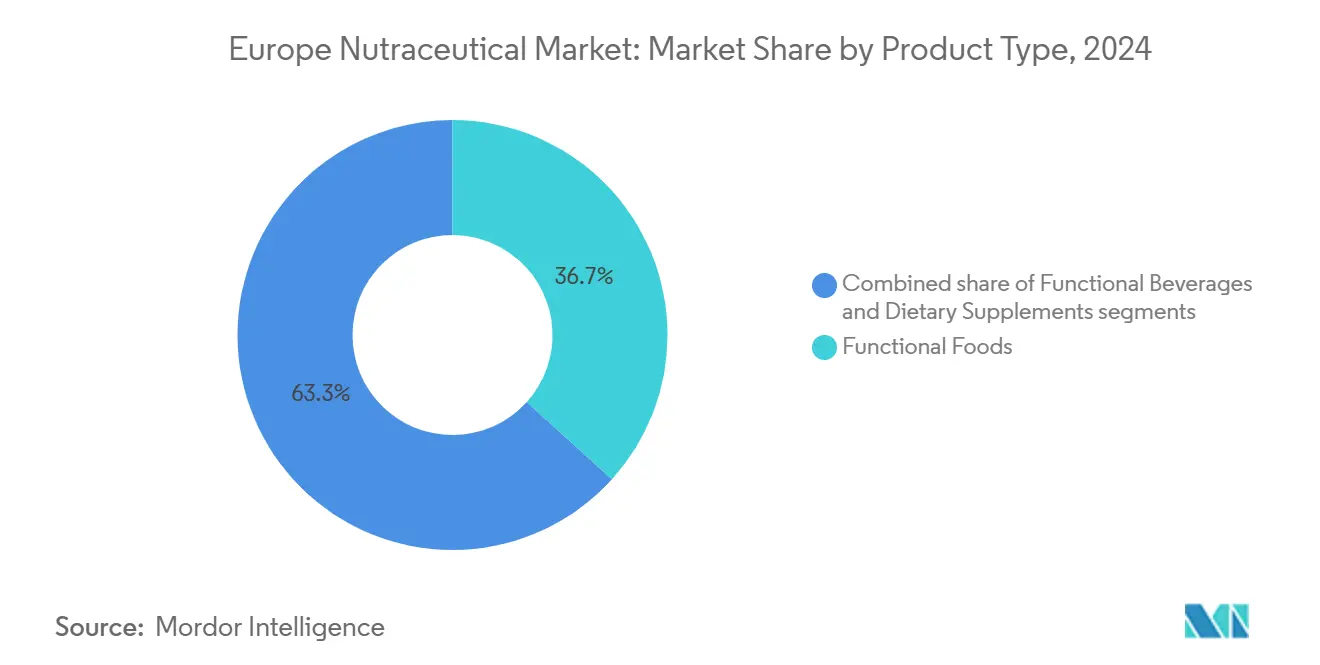

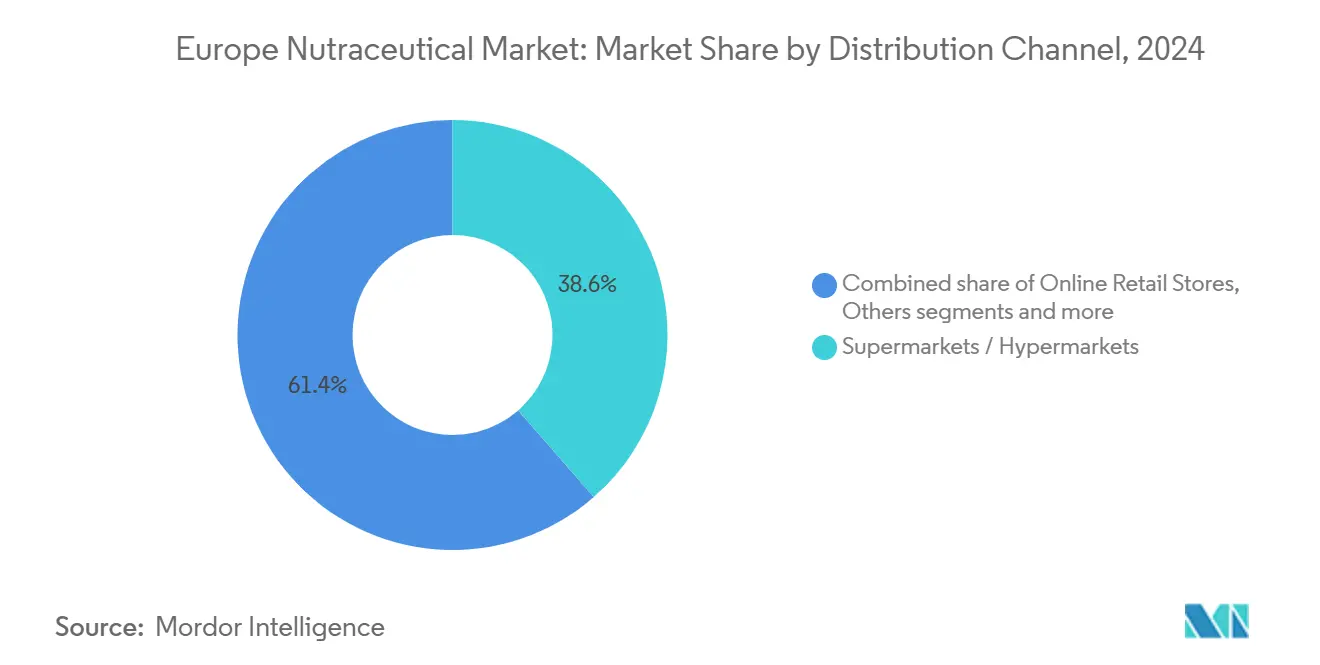

Le marché européen des nutraceutiques est évalué à 88 milliards USD en 2025 et devrait croître à 111,83 milliards USD d'ici 2030, avec un CAGR de 4,91 % durant la période de prévision. Cette croissance est portée par l'augmentation des dépenses en soins de santé préventifs, des politiques de soutien à la nutrition fonctionnelle. La hausse des taux d'obésité et les coûts économiques associés poussent le marché vers des solutions fondées sur des preuves pour retarder l'apparition des maladies chroniques. Parmi les types de produits, les aliments fonctionnels détenaient la plus grande part de marché, tandis que les compléments alimentaires devraient connaître la croissance la plus rapide. En termes de source, les ingrédients à base de plantes ont généré les revenus les plus élevés en 2024, tandis que les alternatives à base microbienne devraient croître rapidement. En termes de canaux de distribution, les supermarchés/hypermarchés représentaient la plus grande part de marché, mais les magasins de vente en ligne devraient croître significativement. En termes de géographie, l'Allemagne menait le marché, tandis que le Royaume-Uni devrait enregistrer le CAGR le plus élevé d'ici 2030. Le marché demeure fragmenté, avec des entreprises agiles utilisant des modèles direct-consommateur pour cibler des besoins de santé spécifiques, tandis que les entreprises établies de l'agroalimentaire et pharmaceutique telles que Glanbia PLC, Amway Corp., et autres étendent leurs portefeuilles de revendications cliniques pour maintenir leur position sur le marché.

Points clés du rapport

- Par type de produit, les aliments fonctionnels représentaient 36,70 % de la part du marché européen des nutraceutiques en 2024, tandis que les compléments alimentaires devraient enregistrer le CAGR le plus rapide de 6,78 % jusqu'en 2030.

- Par source, les ingrédients à base de plantes ont généré 54,60 % de part de revenus en 2024, tandis que les alternatives à base microbienne devraient accélérer à un CAGR de 7,00 % jusqu'en 2030.

- Par canal de distribution, les supermarchés/hypermarchés détenaient 38,59 % de la taille du marché européen des nutraceutiques en 2024, mais les magasins de vente en ligne devraient s'étendre à un CAGR de 7,25 % sur la période de perspective.

- Par géographie, l'Allemagne menait avec 19,50 % de part de marché en 2024, tandis que le Royaume-Uni est en voie d'atteindre le CAGR le plus élevé de 7,50 % vers 2030.

Tendances et perspectives du marché européen des nutraceutiques

Analyse de l'impact des moteurs

| Moteur | (~) % d'impact sur les prévisions CAGR | Pertinence géographique | Chronologie d'impact |

|---|---|---|---|

| Focus croissant des consommateurs sur la santé préventive et la nutrition bien-être | +1.2% | adoption la plus forte en Allemagne, Pays-Bas, Suède | Moyen terme (2-4 ans) |

| Population vieillissante stimulant la consommation fonctionnelle | +1.5% | Pan-européenne, particulièrement Allemagne, Italie, France avec les populations les plus âgées | Long terme (≥ 4 ans) |

| Demande croissante de produits naturels et à étiquetage propre | +0.8% | Europe de l'Ouest principalement, s'étendant à l'Europe centrale et orientale | Court terme (≤ 2 ans) |

| Taux élevés de participation aux sports et au fitness | +0.6% | Europe du Nord (Suède, Pays-Bas, Royaume-Uni) avec propagation vers les centres urbains | Moyen terme (2-4 ans) |

| Préoccupations liées à l'obésité et à la gestion du poids | +1.0% | Pan-européenne, avec un focus aigu au Royaume-Uni, Allemagne, Malte affichant les taux d'obésité les plus élevés | Court terme (≤ 2 ans) |

| Intégration avec les programmes de santé publique | +0.4% | France, Pays-Bas, Suède en tête des modèles d'intégration | Long terme (≥ 4 ans) |

| Source: Mordor Intelligence | |||

Population vieillissante stimulant la consommation fonctionnelle

Le vieillissement de la population européenne augmente la demande de nutraceutiques qui soutiennent la santé Cognitif, la solidité osseuse et la santé cardiaque. En janvier 2024, la population globale de l'Europe était estimée à 449,3 millions, avec plus de 21,6 % âgés de 65 ans et plus, selon l'Union européenne[1]Source: Union européenne, Structure démographique et vieillissement,

ec.europa.eu. Avec 1 Européen sur 6 mourant de maladies non transmissibles avant l'âge de 70 ans, selon PubMed Central, en mai 2025, les décideurs politiques encouragent la nutrition préventive par le biais de subventions pour réduire les coûts de santé à long terme[2]Source: PubMed Central, De l'inertie à l'impact : Fournir de vraies solutions pour les maladies non transmissibles,

pmc.ncbi.nlm.nih.gov. Cela un conduit à une hausse des produits comme les suppléments d'oméga-3 pour le contrôle du cholestérol et les peptides de collagène pour la santé articulaire, visant les seniors concentrés sur le maintien de leur activité en vieillissant. Les lancements récents de produits en Europe ont introduit des formulations avancées qui combinent ces ingrédients fonctionnels pour répondre aux besoins spécifiques des adultes âgés. Les entreprises se concentrant sur la santé des seniors dans leur développement de produits bénéficient de politiques de soutien, telles que des réductions de TVA sur les suppléments à visée médicale et des approbations plus rapides de l'Autorité européenne de sécurité des aliments (EFSA) pour les allégations de santé liées au vieillissement.

Focus croissant des consommateurs sur la santé préventive et la nutrition bien-être

Le marché européen des nutraceutiques croît alors que de plus en plus de personnes se concentrent sur la santé préventive et le bien-être. Ce changement un augmenté la demande de produits qui aident à prévenir les maladies chroniques et soutiennent la santé globale. Les consommateurs recherchent des suppléments et aliments fonctionnels qui renforcent l'immunité, améliorent la digestion, augmentent l'énergie et favorisent le bien-être. Selon l'Organisation mondiale de la santé, d'ici 2025, 8,9 millions de personnes supplémentaires en Allemagne devraient connaître une meilleure santé, reflétant une tendance plus large de sensibilisation à la santé à travers l'Europe[3]Source: Organisation mondiale de la santé, Allemagne : Aperçu des données de santé pour la République fédérale d'Allemagne,

Données.who.int. Lors de Vitafoods Europe 2024, un événement industriel de premier plan, les entreprises ont présenté des produits innovants pour répondre à ces besoins. Par exemple, Evonik un lancé AvailOm®, une poudre d'oméga-3 avec extrait de Boswellia pour la santé articulaire, et IN VIVO BIOTICS™, une solution synbiotique pour améliorer la santé intestinale et l'immunité. Ces développements soulignent l'orientation du marché vers la création de produits nutraceutiques efficaces et pratiques qui s'alignent avec l'intérêt croissant pour la santé préventive.

Préoccupations liées à l'obésité et à la gestion du poids

L'obésité et la gestion du poids constituent des défis de santé majeurs en Europe, conduisant les gouvernements à mettre en œuvre diverses mesures pour aborder cette question. Celles-ci incluent des taxes sur le sucre, un étiquetage nutritionnel clair sur la face avant et des réformes des programmes de repas scolaires pour réduire la consommation d'aliments riches en calories. Selon le World Population Review 2025, la Russie un le taux d'obésité le plus élevé en Europe à 30,3 %[4]Source: World Population Review, Taux d'obésité européens par pays 2025,

worldpopulationreview.com. En réponse, les consommateurs s'appuient de plus en plus sur les nutraceutiques pour soutenir leurs objectifs de gestion du poids. Les entreprises mettent l'accent sur les allégations approuvées par l'Autorité européenne de sécurité des aliments (EFSA) liées au contrôle du poids pour différencier leurs produits des suppléments de bien-être général. Les pharmacies créent des sections spécialisées axées sur les solutions anti-obésité, offrant une combinaison d'outils de mesure et de suppléments validés cliniquement. Cette attention croissante sur les solutions ciblées reflète la demande croissante de produits efficaces et scientifiquement fondés pour combattre l'obésité et promouvoir des modes de vie plus sains à travers la région.

Demande croissante de produits naturels et à étiquetage propre

Les consommateurs en Europe recherchent de plus en plus de produits nutraceutiques naturels et à étiquetage propre en raison d'une sensibilisation croissante concernant la transparence des ingrédients et d'une préférence pour des options plus saines et minimalement transformées. Ils veulent des produits sans additifs artificiels, conservateurs ou ingrédients synthétiques, choisissant ceux avec des composants simples et naturels qui s'intègrent à un mode de vie sain. Ce changement un poussé les fabricants à mettre à jour les produits existants et à en créer de nouveaux qui mettent en avant les certifications biologiques, les extraits naturels et les emballages écologiques. Par exemple, lors de Vitafoods Europe 2024, les entreprises ont lancé des produits à étiquetage propre comme le Vital Extend de Naturacare, un comprimé bicouche avec des ingrédients naturels stimulants d'énergie, et la gamme PureOrganix™ de SIRIO Pharma, qui inclut des gommes biologiques fabriquées avec des ingrédients comme l'huile d'onagre et l'huile de lin, répondant à la demande croissante de formulations naturelles et transparentes.

Analyse de l'impact des freins

| Frein | (~) % d'impact sur les prévisions CAGR | Pertinence géographique | Chronologie d'impact |

|---|---|---|---|

| Processus stricts de validation des allégations de santé EFSA | -0.8% | Pan-européen, avec un impact particulier sur les petites entreprises manquant de ressources réglementaires | Moyen terme (2-4 ans) |

| Coûts élevés de développement de produits et de conformité | -0.6% | Pan-européen, avec une pression aiguë sur les PME et nouveaux entrants sur le marché | Court terme (≤ 2 ans) |

| Réaction des consommateurs contre les aliments 'santé' ultra-transformés | -0.4% | Europe de l'Ouest initialement, s'étendant aux marchés d'Europe de l'Est | Moyen terme (2-4 ans) |

| Produits contrefaits et de faible qualité en ligne | -0.3% | effets concentrés sur les marchés européens à forte pénétration e-commerce | Court terme (≤ 2 ans) |

| Source: Mordor Intelligence | |||

Processus stricts de validation des allégations de santé de l'Autorité européenne de sécurité des aliments (EFSA)

Le processus strict d'approbation des allégations de santé par l'Autorité européenne de sécurité des aliments (EFSA) crée des obstacles significatifs pour le marché européen des nutraceutiques. Les entreprises doivent subir un processus d'approbation long, prenant souvent 3 à 5 ans, qui inclut la conduite d'essais cliniques coûteux pour valider les allégations de santé. Le règlement européen 2015/2283 mis à jour, effectif à partir de 2025, un introduit des règles plus strictes, exigeant une documentation détaillée des processus de production. Cela un encore prolongé les délais d'approbation et augmenté la complexité de mise sur le marché de nouveaux produits. En conséquence, les grandes entreprises multinationales avec des équipes réglementaires dédiées sont mieux positionnées pour naviguer ces défis. Bien que le marché continue de croître, le rythme d'innovation un ralenti. Chaque fois que l'Autorité européenne de sécurité des aliments (EFSA) introduit de nouvelles règles ou met à jour les existantes, cela crée de l'incertitude pour les développeurs de produits, rendant plus difficile pour les entreprises de planifier et lancer de nouveaux produits.

Coûts élevés de développement de produits et de conformité

Lancer un nouvel ingrédient sur le marché européen des nutraceutiques est à la fois coûteux et chronophage en raison d'exigences réglementaires strictes. Les entreprises doivent mener des études de toxicologie, suivre les bonnes pratiques de fabrication (BPF), et assurer la conformité avec des règles d'étiquetage détaillées. Par exemple, aux Pays-Bas, le système de notification des suppléments un plusieurs niveaux, avec des produits à haut risque nécessitant des évaluations de sécurité similaires à celles requises pour les approbations de nouveaux aliments. Ces processus complexes et coûteux forcent souvent les petites entreprises à dépendre de fabricants sous contrat, ce qui limite la croissance des marques de niche et artisanales. Cela un conduit à une consolidation accrue dans l'industrie, les grandes entreprises avec plus de ressources dominant le marché. Les investisseurs se concentrent maintenant sur l'efficacité avec laquelle les entreprises gèrent les coûts réglementaires, tels que les dépenses pour obtenir des allégations de santé approuvées. Cela souligne comment la conformité réglementaire joue un rôle critique dans la formation de la concurrence et des tendances globales du marché.

Analyse par segment

Par type de produit : Les aliments fonctionnels gardent la tête alors que les suppléments accélèrent

Les aliments fonctionnels mènent le marché européen des nutraceutiques en 2024, détenant une part de 36,70 %. La popularité des céréales enrichies, des boissons laitières probiotiques et des produits de boulangerie enrichis en protéines stimule cette domination. Ces articles bénéficient d'une forte visibilité dans les supermarchés, d'une teneur réduite en sucre et d'une forte fidélité des consommateurs. Les articles de petit-déjeuner enrichis en fibres et les protéines à digestion lente restent des produits de base des ménages, tandis que les marques de confiserie incluent des stérols végétaux et des oméga-3 pour répondre aux tendances de grignotage plus saines. Les boissons laitières spécialisées sans lactose avec probiotiques renforcent davantage leur position en répondant aux besoins de santé digestif dans tous les groupes d'âge.

Les compléments alimentaires devraient croître le plus rapidement, avec un CAGR de 6,78 % jusqu'en 2030, contribuant significativement à la taille du marché européen des nutraceutiques durant la période de prévision. Cette croissance est alimentée par le dosage précis, les services de télé-nutrition et les produits spécifiques à certaines conditions comme les mélanges d'enzymes pour la digestion ou les plantes pour le soulagement de la ménopause. Les sachets quotidiens personnalisés améliorent l'adhésion et la rétention client, tandis que les capsules de nutrition sportive à étiquetage propre attirent un public plus large au-delà des athlètes. Alors que les réglementations e-pharmacie se resserrent dans la région, les marques offrant des produits soutenus cliniquement dans des formats pratiques sont bien positionnées pour gagner des parts de marché dans les magasins physiques et en ligne.

Note: Parts des segments de tous les segments individuels disponibles à l'achat du rapport

Par source : Les ingrédients à base de plantes dominent, la voie microbienne gagne en dynamisme

Les ingrédients à base de plantes représentaient 54,60 % de la part du marché européen des nutraceutiques en 2024, portés par la forte histoire de la région avec les extraits botaniques, les remèdes à base de plantes et les antioxydants à base de fruits. Les consommateurs associent les produits à base de plantes avec la sécurité et la durabilité, encourageant les détaillants à mettre en avant les étiquettes écologiques et les histoires de la ferme à la table. Les fournisseurs établis utilisent l'intégration verticale et les certifications de commerce équitable pour assurer un approvisionnement stable en matières premières, tandis que les fabricants combinent différentes plantes pour créer des produits ciblant l'immunité, le sommeil et le métabolisme. Des exemples comme le collagène d'écorce d'agrumes et les isoflavones de soja fermentées montrent comment même les ingrédients traditionnellement d'origine animale ou synthétiques se tournent vers des options à base de plantes, aidant à maintenir leur position de leader.

La production à base microbienne devrait croître au rythme le plus rapide, avec un CAGR de 7,00 % d'ici 2030, faisant de la fermentation de précision un moteur clé de la croissance du marché européen des nutraceutiques. Les ingrédients basés sur la fermentation comme la riboflavine, le resvératrol et les nouveaux peptides postbiotiques évitent les défis agricoles, répondent aux exigences d'étiquetage propre et réduisent les empreintes carbone, attirant les consommateurs soucieux de l'environnement. Les collaborations entre fabricants d'ingrédients et startups biotech ont réduit les coûts de production par rapport aux méthodes traditionnelles, rendant ces produits plus abordables. Les approbations de l'Autorité européenne de sécurité des aliments (EFSA) pour les bioactifs fermentés valident davantage cette approche, attirant les investissements pour développer de nouvelles souches et stimuler leur utilisation dans les suppléments et aliments enrichis.

Par canal de distribution : Les supermarchés restent l'ancre tandis que l'e-commerce bondit

Les supermarchés/hypermarchés sont restés le canal de vente principal, détenant 38,59 % de la part du marché européen des nutraceutiques en 2024. Cette domination est due au fort trafic client, aux sections bien-être dédiées et aux programmes de fidélité qui combinent aliments fonctionnels et suppléments. Les pharmaciens et diététiciens en magasin guident les clients sur les allégations approuvées par l'Autorité européenne de sécurité des aliments (EFSA), créant de la confiance lors des achats. Les produits de marque privée, vendus moins cher que les marques nationales, attirent les acheteurs soucieux du budget, tandis que la mise en avant des shots d'immunité et barres protéinées fait de ces articles des achats réguliers. Certains magasins testent même des stations de recharge pour gommes vitaminées, montrant l'innovation dans le commerce physique.

Les magasins de vente en ligne devraient croître à un CAGR de 7,25 % jusqu'en 2030, augmentant leur part dans le marché européen des nutraceutiques. Les outils de conformité simplifiés permettent maintenant aux produits d'être listés à travers les pays en minutes. Les plateformes e-commerce utilisent des quiz basés sur l'IA et des offres d'abonnement pour stimuler les ventes et fidéliser les clients, tandis que la livraison urbaine rapide étend l'accès aux probiotiques réfrigérés. Des fonctionnalités comme les codes QR et le suivi blockchain aident à adresser les préoccupations sur les produits contrefaits, encourageant plus d'achats d'articles premium. Alors que la logistique transfrontalière s'améliore sous la loi sur les services numériques de l'Union européenne, les magasins en ligne continueront de gagner des parts de marché, notamment parmi les consommateurs plus jeunes qui préfèrent la commodité d'acheter sur leurs téléphones.

Note: Parts des segments de tous les segments individuels disponibles à l'achat du rapport

Analyse géographique

En 2024, l'Allemagne représentait 19,50 % de la part du marché européen des nutraceutiques, portée par sa forte concentration sur les tests cliniques et le respect de standards de qualité stricts. Ces facteurs rendent les produits allemands très attrayants pour les consommateurs soucieux de la santé et prudents. Le pays respecte également les exigences rigoureuses de l'Autorité européenne de sécurité des aliments (EFSA), assurant la sécurité et fiabilité des produits. Les entreprises allemandes collaborent activement avec des partenaires à travers l'Europe, partageant recherche et expertise. Cet engagement envers la qualité et l'innovation un construit une forte réputation pour l'Allemagne, la positionnant comme un leader clé dans le marché européen des nutraceutiques.

Le Royaume-Uni est le marché à croissance la plus rapide, avec un CAGR projeté de 7,50 % jusqu'en 2030. Depuis le Brexit, le Royaume-Uni un été plus rapide à approuver de nouveaux aliments et adapter les réglementations d'étiquetage, lui donnant un avantage sur le marché. Les marques locales se concentrent sur des produits innovants comme les gommes pour la santé Cognitif et les boissons pour le soulagement du stress, qui s'alignent avec l'intérêt croissant des consommateurs pour le bien-être mental et physique. Cette adaptabilité et concentration sur les besoins de santé évolutifs ont positionné le Royaume-Uni comme un marché dynamique et en expansion rapide pour les nutraceutiques.

L'Europe du Sud offre diverses opportunités de croissance dans le marché des nutraceutiques. L'Italie mène en dépenses par habitant en suppléments, stimulant la demande de produits anti-âge premium. L'Espagne incorpore les aliments fonctionnels dans son régime méditerranéen, promouvant des articles comme les pâtes à tartiner à base d'huile d'olive et le gaspacho enrichi en fibres. La France combine ses traditions culinaires avec l'expertise en produits de beauté, stimulant la popularité des nutricosmétiques comme les suppléments de collagène pour la santé de la peau. Ces tendances régionales soulignent les préférences uniques des consommateurs et le potentiel de croissance à travers l'Europe du Sud.

Paysage concurrentiel

Le marché européen des nutraceutiques est très concurrentiel, sans qu'aucune entreprise ne domine l'industrie. Les entreprises leaders comme Nestlé SA, Glanbia PLC, et Herbalife Nutrition Ltd. travaillent à étendre leurs opérations à travers la chaîne de valeur, de l'approvisionnement en matières premières à la livraison des produits finis. Malgré leurs efforts, leur part de marché combinée reste en dessous de 30 %, laissant des opportunités significatives pour les entreprises plus petites et innovantes d'entrer et croître. Cet environnement concurrentiel encourage l'innovation et permet aux nouveaux acteurs de se concentrer sur des besoins spécifiques des consommateurs. Les petites entreprises réussissent souvent en offrant des produits uniques ou en ciblant des segments de niche, ce qui les aide à se tailler une place sur le marché.

La technologie devient un facteur clé pour stimuler la croissance et l'innovation sur le marché des nutraceutiques. Par exemple, l'acquisition de The Akkermansia Company par Danone un renforcé son expertise en recherche sur le microbiome, permettant le développement de produits avancés pour la santé intestinale. Ces avancées aident les entreprises à répondre à la demande croissante de produits de santé sur mesure et efficaces, que les consommateurs soucieux de leur santé recherchent de plus en plus. La technologie permet également aux entreprises de créer des solutions plus personnalisées, qui attirent les consommateurs recherchant des produits qui adressent leurs besoins de santé spécifiques.

Les collaborations entre entreprises jouent également un rôle significatif dans la formation du marché en favorisant l'innovation et en améliorant l'efficacité. Par exemple, Arla s'est associée à Volac pour établir un centre de production haute protéine au Pays de Galles, tandis qu'AstaReal et Polaris travaillent ensemble pour créer de l'astaxanthine à base d'algues combinée avec des oméga-3 végétaux pour la récupération athlétique. Les startups utilisent la technologie réglementaire pour simplifier la conformité avec les exigences de l'Autorité européenne de sécurité des aliments (EFSA), permettant une entrée sur le marché plus rapide ou des opportunités de licence. Ces partenariats et avancées aident les entreprises à rester compétitives tout en adressant les défis réglementaires croissants.

Leaders de l'industrie européenne des nutraceutiques

The Coca-Cola Company

Nestlé S.un.

Amway Corp.

Herbalife Nutrition Ltd.

Glanbia PLC

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Développements récents de l'industrie

- Juin 2025 : Danone un finalisé l'acquisition de The Akkermansia Company, ce qui lui un donné accès à la souche Akkermansia muciniphila pasteurisée approuvée par l'EFSA. Cette souche était reconnue pour son potentiel dans l'adresse des problèmes de santé cardiométabolique, permettant à Danone de renforcer sa position sur le marché croissant des solutions avancées de santé intestinale.

- Mai 2025 : Rousselot un introduit les peptides de collagène Nextida GC lors de Vitafoods Europe, visant à soutenir des niveaux de glucose équilibrés. Ce lancement un souligné la concentration de l'entreprise sur l'adresse de préoccupations de santé spécifiques à travers des solutions innovantes basées sur le collagène.

- Avril 2025 : Azelis un élargi son portefeuille nutraceutique en Espagne par l'acquisition de Solchem Nature S.L. Ce mouvement stratégique un permis à Azelis de renforcer sa position sur le marché espagnol en intégrant l'expertise de Solchem Nature en ingrédients nutraceutiques de haute qualité.

- Décembre 2023 : La marque leader de multivitamines pour le soutien énergétique de Bayer UK, Berocca, un introduit deux nouveaux formats de produits : Berocca Immuno et des gommes Multi-Action. Ces lancements visaient à élargir le portefeuille de la marque et répondre aux préférences diverses des consommateurs.

Portée du rapport sur le marché européen des nutraceutiques

Les produits nutraceutiques sont des substances qui ont des bénéfices physiologiques, protègent contre les maladies chroniques, améliorent la santé, retardent le vieillissement et augmentent l'espérance de vie. Le marché européen des nutraceutiques est segmenté par type de produit en aliments fonctionnels, boissons fonctionnelles et compléments alimentaires. Par canal de distribution, le marché est segmenté en supermarchés/hypermarchés, magasins de proximité, magasins spécialisés, magasins de vente en ligne et autres canaux de distribution. Basé sur la géographie, le marché est segmenté en Royaume-Uni, Allemagne, France, Espagne, Italie, Russie et reste de l'Europe. Pour chaque segment, le dimensionnement et les prévisions du marché ont été faits basés sur la valeur (en millions USD).

| Aliments fonctionnels | Céréales de petit-déjeuner |

| Boulangerie et confiserie | |

| Collations | |

| Produits laitiers | |

| Autres aliments fonctionnels | |

| Boissons fonctionnelles | Boissons énergisantes |

| Boissons sportives | |

| Jus enrichis | |

| Autres boissons fonctionnelles | |

| Compléments alimentaires | Vitamines et minéraux |

| Plantes | |

| Enzymes | |

| Oméga | |

| Autres compléments alimentaires |

| À base de plantes |

| À base animale |

| À base microbienne |

| Autres |

| Supermarchés / Hypermarchés |

| Magasins de proximité |

| Pharmacies et drogueries |

| Magasins de vente en ligne |

| Autres |

| Royaume-Uni |

| Allemagne |

| France |

| Italie |

| Espagne |

| Pays-Bas |

| Suède |

| Pologne |

| Suisse |

| Russie |

| Reste de l'Europe |

| Par type de produit | Aliments fonctionnels | Céréales de petit-déjeuner |

| Boulangerie et confiserie | ||

| Collations | ||

| Produits laitiers | ||

| Autres aliments fonctionnels | ||

| Boissons fonctionnelles | Boissons énergisantes | |

| Boissons sportives | ||

| Jus enrichis | ||

| Autres boissons fonctionnelles | ||

| Compléments alimentaires | Vitamines et minéraux | |

| Plantes | ||

| Enzymes | ||

| Oméga | ||

| Autres compléments alimentaires | ||

| Par source | À base de plantes | |

| À base animale | ||

| À base microbienne | ||

| Autres | ||

| Par canal de distribution | Supermarchés / Hypermarchés | |

| Magasins de proximité | ||

| Pharmacies et drogueries | ||

| Magasins de vente en ligne | ||

| Autres | ||

| Par géographie | Royaume-Uni | |

| Allemagne | ||

| France | ||

| Italie | ||

| Espagne | ||

| Pays-Bas | ||

| Suède | ||

| Pologne | ||

| Suisse | ||

| Russie | ||

| Reste de l'Europe | ||

Questions clés traitées dans le rapport

Quelle est la taille du marché européen des nutraceutiques en 2025 ?

La taille du marché européen des nutraceutiques est évaluée à 88 milliards USD en 2025.

Quel est le taux de croissance prévu pour les nutraceutiques à travers l'Europe ?

Le marché devrait progresser à un CAGR de 4,91 %, atteignant 111,83 milliards USD d'ici 2030.

Quelle catégorie de produit croît le plus rapidement ?

Les compléments alimentaires sont positionnés pour l'expansion la plus rapide à un CAGR de 6,78 % jusqu'en 2030.

Quel pays devrait croître le plus rapidement ?

Le Royaume-Uni mène la croissance prévue avec un CAGR de 7,50 %.

Dernière mise à jour de la page le: