Taille du marché européen des nutraceutiques pour animaux de compagnie

| Période d'étude | 2017 - 2029 | |

| Taille du Marché (2024) | 1.96 Milliards de dollars | |

| Taille du Marché (2029) | 2.88 Milliards de dollars | |

| Plus grande part par animaux de compagnie | Chiens | |

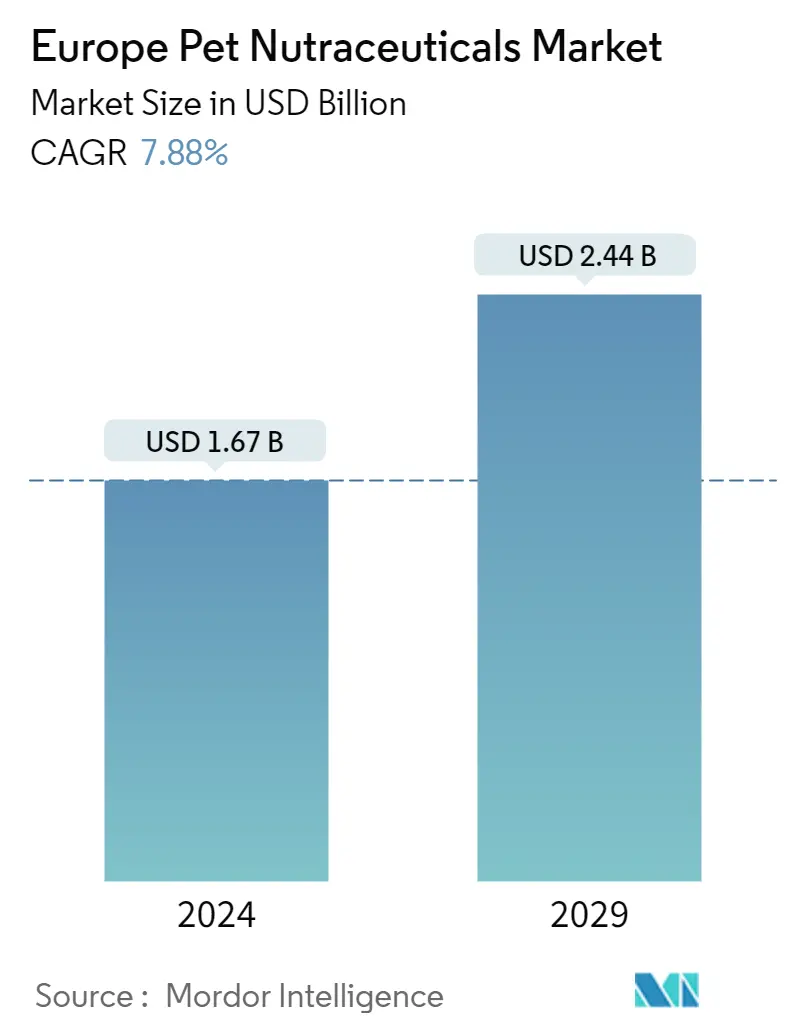

| CAGR (2024 - 2029) | 7.88 % | |

| Plus grande part par pays | Royaume-Uni | |

| Concentration du Marché | Faible | |

Acteurs majeurs | ||

| ||

*Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier |

Analyse du marché européen des nutraceutiques pour animaux de compagnie

La taille du marché européen des nutraceutiques pour animaux de compagnie est estimée à 1,67 milliard de dollars en 2024 et devrait atteindre 2,44 milliards de dollars dici 2029, avec une croissance de 7,88 % au cours de la période de prévision (2024-2029).

Les chiens et les chats sont les plus gros consommateurs de produits nutraceutiques pour animaux de compagnie dans la région en raison de l'attention croissante des propriétaires d'animaux de compagnie à la santé de leurs animaux.

- Les nutraceutiques pour animaux de compagnie sont conçus pour apporter des bienfaits nutritionnels et thérapeutiques aux animaux de compagnie. Les nutraceutiques pour animaux de compagnie sont dérivés de sources alimentaires qui offrent des bienfaits pour la santé au-delà de la nutrition de base. Ces produits sont disponibles sous diverses formes, telles que des suppléments, des friandises, des produits à mâcher, des poudres et des liquides. En Europe, les nutraceutiques pour animaux de compagnie représentaient 3 % du marché des aliments pour animaux de compagnie en 2022. Cette part plus faible était due à leur coût plus élevé et au manque de sensibilisation à lutilisation et à la manipulation des nutraceutiques.

- Les chiens détenaient la majeure partie du marché européen des nutraceutiques pour animaux de compagnie, évalué à 744,9 millions de dollars en 2022. La part plus importante des chiens sur le marché des nutraceutiques pour animaux de compagnie était associée à leur population considérablement plus élevée en 2022, qui représentait 30 % de la population d'animaux de compagnie en Europe.. Le marché des nutraceutiques pour chiens a augmenté de 14,2 % entre 2017 et 2021 en raison de laugmentation de la population canine et de la réceptivité des propriétaires de chiens envers les nouveaux produits pour animaux de compagnie.

- Les chats détiennent également une part majoritaire du marché des nutraceutiques pour animaux de compagnie dans la région; ils représentaient une part de valeur de 523,4 millions de dollars en 2022. Les chats étaient également les principaux animaux de compagnie en termes de population, représentant 36 % de la population d'animaux de compagnie en 2022. On estime que l'adoption croissante de chats et les préoccupations croissantes en matière de santé parmi les parents de chats stimuler lutilisation de nutraceutiques pour chats dans la région à un TCAC de 7,4 % au cours de la période de prévision.

- L'adoption d'autres animaux et les inquiétudes concernant leur santé augmentent. Les autres animaux représentaient une part en valeur de 186,1 millions de dollars en 2022.

- La premiumisation croissante et les préoccupations croissantes en matière de santé des animaux de compagnie devraient stimuler le marché des nutraceutiques pour animaux de compagnie en Europe à un TCAC de 6,6 % au cours de la période de prévision.

Le Royaume-Uni a dominé le marché grâce à la présence de son réseau de distribution d'aliments pour animaux de compagnie très bien établi.

- L'Europe représente une présence significative sur le marché mondial des nutraceutiques pour animaux de compagnie, avec une population d'animaux de compagnie de 109,7 millions en 2022. Les nutraceutiques pour animaux de compagnie constituent environ 3,0 % du marché européen total des aliments pour animaux de compagnie. Les propriétaires danimaux de la région démontrent une attention croissante à la santé et au bien-être des animaux, motivée par une humanisation accrue des animaux. Cet état desprit en évolution parmi les propriétaires danimaux de compagnie stimule la demande de produits nutraceutiques pour animaux de compagnie.

- Parmi les pays européens, le Royaume-Uni occupait la plus grande part de marché, représentant environ 14,7 % de la valeur marchande, évaluée à environ 214,4 millions de dollars en 2022. Cette part de marché plus importante au Royaume-Uni est principalement attribuée au fait que les animaux de compagnie Au Royaume-Uni, les propriétaires sont de plus en plus conscients de l'importance de fournir une alimentation optimale à leurs animaux de compagnie. Ils reconnaissent que les suppléments pour animaux de compagnie jouent un rôle crucial dans le maintien de la santé de leur animal. Aux États-Unis, plus dun tiers des acheteurs daliments pour animaux de compagnie conviennent que les suppléments constituent le moyen le plus efficace dapporter des avantages fonctionnels aux animaux de compagnie.

- L'Allemagne et la France suivent en tant que deuxième et troisième marchés de compléments pour animaux de compagnie dans la région, avec des valeurs de marché de 184,1 millions de dollars et 160,0 millions de dollars, respectivement, en 2022. Les parts de marché substantielles de ces pays peuvent être attribuées à la tendance croissante de la possession danimaux de compagnie et laugmentation correspondante des dépenses liées aux animaux de compagnie.

- Alors que les propriétaires d'animaux de compagnie de toute la région continuent de reconnaître les avantages des nutraceutiques pour animaux de compagnie et accordent davantage d'importance à la santé et au bien-être de leurs animaux, le marché européen des nutraceutiques pour animaux de compagnie devrait enregistrer un TCAC de 6,5 % au cours de la période de prévision.

Tendances du marché européen des nutraceutiques pour animaux de compagnie

- L'écosystème croissant favorable aux chiens dans la région stimule l'adoption de chiens provenant de refuges pour animaux et d'organisations de sauvetage.

- La création de 30 groupes de travail spécifiquement axés sur les intérêts et le bien-être des autres petits animaux de compagnie favorise leur adoption dans la région.

Aperçu du marché européen des nutraceutiques pour animaux de compagnie

Le marché européen des nutraceutiques pour animaux de compagnie est fragmenté, les cinq plus grandes entreprises occupant 38,27 %. Les principaux acteurs de ce marché sont ADM, Mars Incorporated, Nestlé (Purina), Vetoquinol et Virbac (triés par ordre alphabétique).

Leaders du marché européen des nutraceutiques pour animaux de compagnie

ADM

Mars Incorporated

Nestle (Purina)

Vetoquinol

Virbac

Other important companies include Alltech, Clearlake Capital Group, L.P. (Wellness Pet Company Inc.), Dechra Pharmaceuticals PLC, Nutramax Laboratories Inc., Vafo Praha, s.r.o..

*Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Actualités du marché européen des nutraceutiques pour animaux de compagnie

- Mai 2023 Virbac acquiert son distributeur (GS Partners) en République Tchèque et Slovaquie qui devient la 35ème filiale de Virbac. Cette nouvelle filiale permet à Virbac d'étendre davantage sa présence dans ces pays.

- Avril 2023 Vafo Praha, sro s'associe au grossiste suédois de produits alimentaires pour animaux de compagnie, Lupus Foder AB. Dans le cadre de ce partenariat, VAFO a obtenu la participation majoritaire dans Lupus Foder, élargissant ainsi sa position en Scandinavie.

- Mars 2023 Mars Incorporated lance les nouvelles Pedigree Multivitamins, un trio de produits à mâcher doux formulés pour aider les animaux de compagnie dans leur immunité, leur digestion et leurs articulations. Il a été développé avec léquipe du Waltham Petcare Science Institute, des vétérinaires et des nutritionnistes pour animaux de compagnie.

Rapport sur le marché européen des nutraceutiques pour animaux de compagnie – Table des matières

1. RÉSUMÉ EXÉCUTIF ET PRINCIPALES CONSTATATIONS

2. OFFRES DE RAPPORT

3. INTRODUCTION

- 3.1 Hypothèses de l’étude et définition du marché

- 3.2 Portée de l'étude

- 3.3 Méthodologie de recherche

4. TENDANCES CLÉS DU SECTEUR

- 4.1 Population d’animaux de compagnie

- 4.1.1 Chats

- 4.1.2 Chiens

- 4.1.3 Autres animaux de compagnie

- 4.2 Dépenses pour animaux de compagnie

- 4.3 Cadre réglementaire

- 4.4 Analyse de la chaîne de valeur et des canaux de distribution

5. SEGMENTATION DU MARCHÉ (comprend la taille du marché en valeur en USD et en volume, les prévisions jusqu'en 2029 et l'analyse des perspectives de croissance)

- 5.1 Sous-produit

- 5.1.1 Bioactifs du lait

- 5.1.2 Les acides gras omega-3

- 5.1.3 Probiotiques

- 5.1.4 Protéines et Peptides

- 5.1.5 Vitamines et mineraux

- 5.1.6 Autres nutraceutiques

- 5.2 Animaux domestiques

- 5.2.1 Chats

- 5.2.2 Chiens

- 5.2.3 Autres animaux de compagnie

- 5.3 Canal de distribution

- 5.3.1 Dépanneurs

- 5.3.2 Chaîne en ligne

- 5.3.3 Magasins spécialisés

- 5.3.4 Supermarchés/Hypermarchés

- 5.3.5 Autres chaînes

- 5.4 Pays

- 5.4.1 France

- 5.4.2 Allemagne

- 5.4.3 Italie

- 5.4.4 Pays-Bas

- 5.4.5 Pologne

- 5.4.6 Russie

- 5.4.7 Espagne

- 5.4.8 Royaume-Uni

- 5.4.9 Le reste de l'Europe

6. PAYSAGE CONCURRENTIEL

- 6.1 Mouvements stratégiques clés

- 6.2 Analyse des parts de marché

- 6.3 Paysage de l’entreprise

- 6.4 Profils d'entreprise

- 6.4.1 ADM

- 6.4.2 Alltech

- 6.4.3 Clearlake Capital Group, L.P. (Wellness Pet Company Inc.)

- 6.4.4 Dechra Pharmaceuticals PLC

- 6.4.5 Mars Incorporated

- 6.4.6 Nestle (Purina)

- 6.4.7 Nutramax Laboratories Inc.

- 6.4.8 Vafo Praha, s.r.o.

- 6.4.9 Vetoquinol

- 6.4.10 Virbac

7. QUESTIONS STRATÉGIQUES CLÉS POUR LES PDG DE L'ALIMENTATION POUR ANIMAUX DE COMPAGNIE

8. ANNEXE

- 8.1 Aperçu global

- 8.1.1 Aperçu

- 8.1.2 Le cadre des cinq forces de Porter

- 8.1.3 Analyse de la chaîne de valeur mondiale

- 8.1.4 Dynamique du marché (DRO)

- 8.2 Sources et références

- 8.3 Liste des tableaux et figures

- 8.4 Informations principales

- 8.5 Pack de données

- 8.6 Glossaire des termes

Segmentation de lindustrie européenne des nutraceutiques pour animaux de compagnie

Les bioactifs du lait, les acides gras oméga-3, les probiotiques, les protéines et peptides, les vitamines et les minéraux sont couverts en tant que segments par sous-produit. Les chats et les chiens sont couverts en tant que segments par les animaux de compagnie. Les dépanneurs, le canal en ligne, les magasins spécialisés, les supermarchés/hypermarchés sont couverts en tant que segments par canal de distribution. La France, l'Allemagne, l'Italie, les Pays-Bas, la Pologne, la Russie, l'Espagne et le Royaume-Uni sont couverts en tant que segments par pays.

- Les nutraceutiques pour animaux de compagnie sont conçus pour apporter des bienfaits nutritionnels et thérapeutiques aux animaux de compagnie. Les nutraceutiques pour animaux de compagnie sont dérivés de sources alimentaires qui offrent des bienfaits pour la santé au-delà de la nutrition de base. Ces produits sont disponibles sous diverses formes, telles que des suppléments, des friandises, des produits à mâcher, des poudres et des liquides. En Europe, les nutraceutiques pour animaux de compagnie représentaient 3 % du marché des aliments pour animaux de compagnie en 2022. Cette part plus faible était due à leur coût plus élevé et au manque de sensibilisation à lutilisation et à la manipulation des nutraceutiques.

- Les chiens détenaient la majeure partie du marché européen des nutraceutiques pour animaux de compagnie, évalué à 744,9 millions de dollars en 2022. La part plus importante des chiens sur le marché des nutraceutiques pour animaux de compagnie était associée à leur population considérablement plus élevée en 2022, qui représentait 30 % de la population d'animaux de compagnie en Europe.. Le marché des nutraceutiques pour chiens a augmenté de 14,2 % entre 2017 et 2021 en raison de laugmentation de la population canine et de la réceptivité des propriétaires de chiens envers les nouveaux produits pour animaux de compagnie.

- Les chats détiennent également une part majoritaire du marché des nutraceutiques pour animaux de compagnie dans la région; ils représentaient une part de valeur de 523,4 millions de dollars en 2022. Les chats étaient également les principaux animaux de compagnie en termes de population, représentant 36 % de la population d'animaux de compagnie en 2022. On estime que l'adoption croissante de chats et les préoccupations croissantes en matière de santé parmi les parents de chats stimuler lutilisation de nutraceutiques pour chats dans la région à un TCAC de 7,4 % au cours de la période de prévision.

- L'adoption d'autres animaux et les inquiétudes concernant leur santé augmentent. Les autres animaux représentaient une part en valeur de 186,1 millions de dollars en 2022.

- La premiumisation croissante et les préoccupations croissantes en matière de santé des animaux de compagnie devraient stimuler le marché des nutraceutiques pour animaux de compagnie en Europe à un TCAC de 6,6 % au cours de la période de prévision.

| Bioactifs du lait |

| Les acides gras omega-3 |

| Probiotiques |

| Protéines et Peptides |

| Vitamines et mineraux |

| Autres nutraceutiques |

| Chats |

| Chiens |

| Autres animaux de compagnie |

| Dépanneurs |

| Chaîne en ligne |

| Magasins spécialisés |

| Supermarchés/Hypermarchés |

| Autres chaînes |

| France |

| Allemagne |

| Italie |

| Pays-Bas |

| Pologne |

| Russie |

| Espagne |

| Royaume-Uni |

| Le reste de l'Europe |

| Sous-produit | Bioactifs du lait |

| Les acides gras omega-3 | |

| Probiotiques | |

| Protéines et Peptides | |

| Vitamines et mineraux | |

| Autres nutraceutiques | |

| Animaux domestiques | Chats |

| Chiens | |

| Autres animaux de compagnie | |

| Canal de distribution | Dépanneurs |

| Chaîne en ligne | |

| Magasins spécialisés | |

| Supermarchés/Hypermarchés | |

| Autres chaînes | |

| Pays | France |

| Allemagne | |

| Italie | |

| Pays-Bas | |

| Pologne | |

| Russie | |

| Espagne | |

| Royaume-Uni | |

| Le reste de l'Europe |

Définition du marché

- LES FONCTIONS - Les aliments pour animaux de compagnie sont généralement destinés à fournir une nutrition complète et équilibrée à l'animal, mais sont principalement utilisés comme produits fonctionnels. Le champ dapplication inclut les aliments et suppléments consommés par les animaux de compagnie, y compris les régimes vétérinaires. Les suppléments/produits nutraceutiques directement fournis aux animaux de compagnie sont pris en compte dans le champ dapplication.

- REVENDEURS - Les entreprises engagées dans la revente d'aliments pour animaux de compagnie sans valeur ajoutée ont été exclues du champ d'application du marché, afin d'éviter une double comptabilisation.

- CONSOMMATEURS FINAUX - Les propriétaires danimaux de compagnie sont considérés comme les consommateurs finaux du marché étudié.

- CANAUX DE DISTRIBUTION - Les supermarchés/hypermarchés, les magasins spécialisés, les dépanneurs, les canaux en ligne et autres canaux sont pris en compte dans le champ d'application. Les magasins qui proposent exclusivement des produits de base et personnalisés liés aux animaux de compagnie sont considérés comme faisant partie des magasins spécialisés.

Méthodologie de recherche

Mordor Intelligence suit une méthodologie en quatre étapes dans tous nos rapports.

- Étape 1 IDENTIFIER LES VARIABLES CLÉS : Afin d'élaborer une méthodologie de prévision robuste, les variables et les facteurs identifiés à l'étape 1 sont testés par rapport aux chiffres historiques disponibles du marché. Grâce à un processus itératif, les variables nécessaires à la prévision du marché sont définies et le modèle est construit sur la base de ces variables.

- Étape 2 : Créer un modèle de marché : Les estimations de la taille du marché pour les années de prévision sont en termes nominaux. L'inflation ne fait pas partie de la tarification et le prix de vente moyen (ASP) reste constant tout au long de la période de prévision.

- Étape 3 : Valider et finaliser : Au cours de cette étape importante, tous les chiffres du marché, variables et appels danalystes sont validés par un vaste réseau dexperts en recherche primaire du marché étudié. Les répondants sont sélectionnés selon les niveaux et les fonctions afin de générer une image globale du marché étudié.

- Étape 4 Résultats de la recherche : Rapports syndiqués, missions de conseil personnalisées, bases de données et plateformes d'abonnement