Analyse du marché de la logistique automobile en Europe

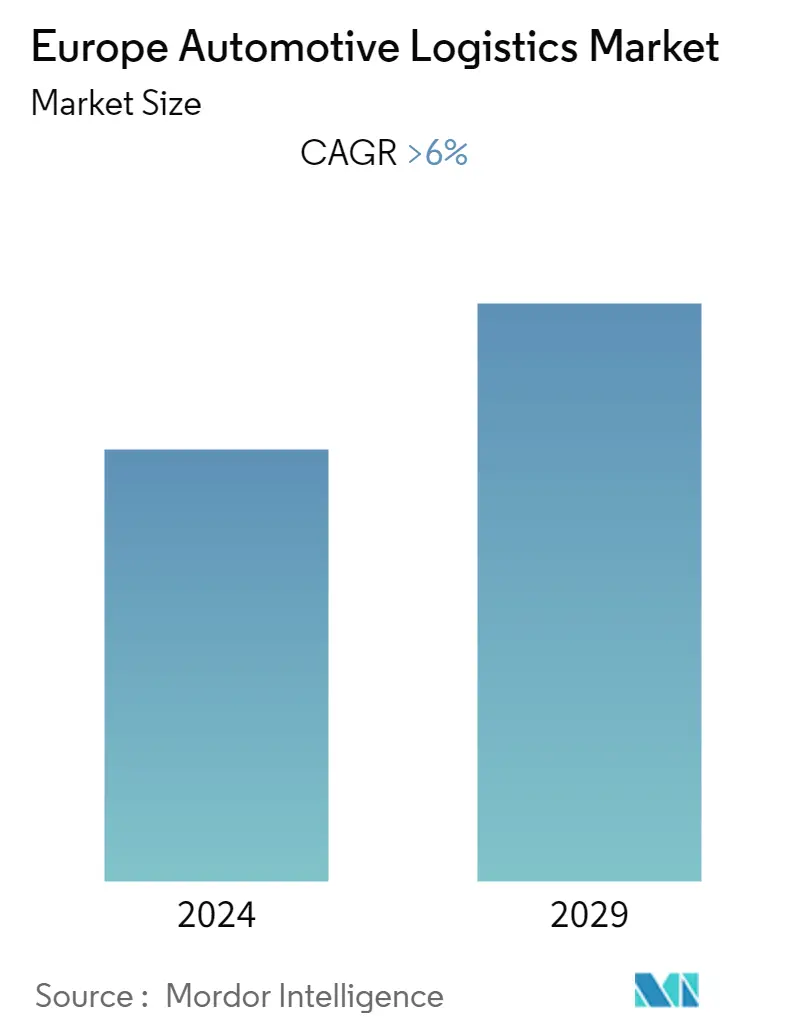

On estime que le marché européen de la logistique automobile connaîtra une croissance à un TCAC denviron 6 % au cours de la période de prévision (2023-2028).

- La région Europe devrait se développer à un rythme rapide en raison dune augmentation des volumes automobiles, depuis les ports et usines jusquaux entreprises ferroviaires et de camionnage. Les entreprises européennes de logistique automobile développent leurs activités avec la Chine et adoptent la voie ferroviaire Europe-Chine pour les composants automobiles et les voitures finales. LAllemagne domine le marché et devrait en prendre la majorité au cours de la période de prévision. En tant que lun des principaux constructeurs automobiles de luxe, lAllemagne compte environ 70 % de constructeurs OEM de voitures et de SUV haut de gamme. L'Europe compte 301 usines d'assemblage de véhicules et de fabrication de moteurs, dont 194 sont situées au sein de l'Union européenne.

- LAllemagne, le Royaume-Uni, la France et lItalie devraient jouer un rôle dominant dans la croissance du marché au cours de la période de prévision. Ces pays ont des normes démissions strictes pour les automobiles en raison de laugmentation du pourcentage de carbone dans lenvironnement à un rythme alarmant, créant ainsi des perspectives positives pour le marché.

- Le secteur de la logistique automobile a également adopté la route ferroviaire Chine-Europe avec un nombre croissant d'accords portant non seulement sur les composants, mais également sur les voitures. Gefco est présent sur cette ligne depuis plus de quatre ans et a récemment déployé son premier train complet dédié vers la France, transportant des pièces automobiles vers une usine PSA dans des conteneurs FEU. DB Cargo transporte depuis 2010 des composants BMW depuis ses deux usines allemandes jusqu'à son usine de Shenyang, dans le nord de la Chine, et expédie désormais environ 2 500 conteneurs par an sur un service bihebdomadaire. Et l'année dernière, le plus grand opérateur de fret ferroviaire d'Europe a commencé à expédier des voitures Volvo depuis une usine située dans la province chinoise du Heilongjiang, au nord-est de la Chine, vers le port de Zeebrugge.

Tendances du marché européen de la logistique automobile

La demande croissante dautomobiles électriques favorise la croissance du marché de la logistique

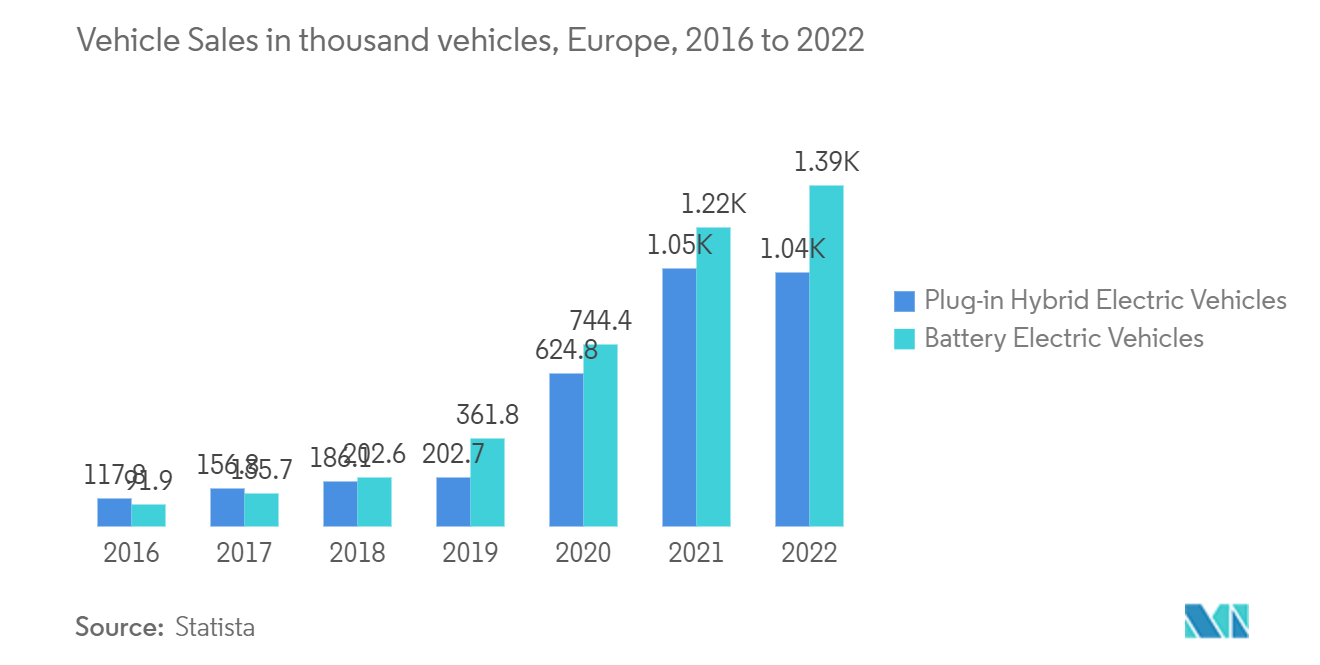

Au fil des années, lUnion européenne a mis en place des lois et des restrictions strictes concernant les émissions de carbone causées par les automobiles. Ces lois ont obligé les constructeurs automobiles européens à développer des voitures à faibles émissions, ce qui a entraîné l'adoption généralisée des véhicules électriques en Europe.

Le gouvernement français a annoncé le lancement d'un plan financier de 100 millions d'euros (120,7 millions de dollars) pour encourager le développement de bornes de recharge rapide pour voitures électriques en mars 2022. Cette aide financière sera accordée aux entreprises qui proposent d'investir dans des bornes de recharge pour véhicules électriques en emplacements de service le long de la voie publique et du réseau routier national. Cet investissement vise à fournir des bornes de recharge rapide dans toutes les régions desservies d'ici fin 2022. Par ailleurs, le gouvernement français a déclaré en octobre 2020 son intention de rendre opérationnelles 100 000 bornes de recharge publiques d'ici fin 2022. De telles initiatives de soutien visent à accroître Adoption des véhicules électriques dans toute lEurope.

De plus, Great Wall Motors est prêt à lancer sa marque Ora de véhicules entièrement électriques en Europe. BYD a annoncé la sortie du petit SUV Atto (qui a reçu mercredi le maximum de 5 étoiles pour la sécurité du NCAP européen), du grand SUV Tang et de l'énorme berline Han.

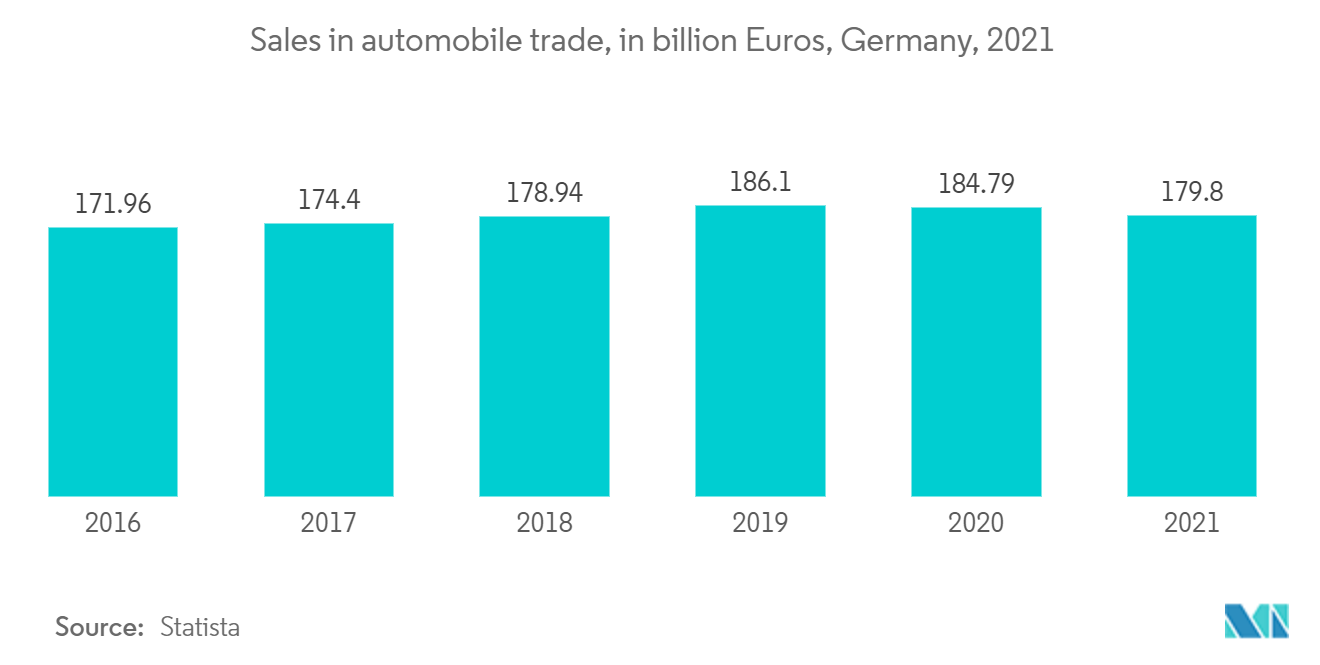

L'expansion de l'automobile dans la région Allemagne stimule le marché

La cause fondamentale de laugmentation des ventes de pièces automobiles en Allemagne est la croissance des ventes de véhicules hybrides et électriques au cours des dernières années. En 2021, les constructeurs automobiles allemands ont fabriqué plus de 15,6 millions dautomobiles. Les entreprises allemandes représentent 15 des 75 plus grands équipementiers automobiles mondiaux. L'Allemagne est le leader européen de la construction automobile, produisant plus de 3,1 millions de voitures particulières et 351 000 véhicules utilitaires en 2021.

En 2021, les équipementiers allemands étaient responsables de plus de 28,3 milliards deuros (30,85 milliards de dollars) de dépenses internes en RD. L'industrie automobile allemande employait environ 134 000 personnes dans la recherche et le développement. Les constructeurs et équipementiers de l'industrie automobile allemande investiront plus de 220 milliards d'euros (239,77 milliards de dollars) dans la mobilité électrique et la numérisation entre 2022 et 2026. Volkswagen, BMW et Daimler sont les trois principaux fournisseurs, suivis également de Bosch, Schaffler et ZF. bien à linternational. Dans les années à venir, le secteur prévoit d'investir 150 milliards d'euros (163,48 milliards de dollars) dans la numérisation, la mobilité électrique, les systèmes moteurs, la technologie de l'hydrogène et la sécurité des transports.

Dans les années à venir, le secteur automobile allemand sera le plus performant des pays en développement. Au niveau national, l'industrie consolidera sa position de leader sur le marché, principalement grâce à l'expansion et à la croissance du segment de marché haut de gamme.

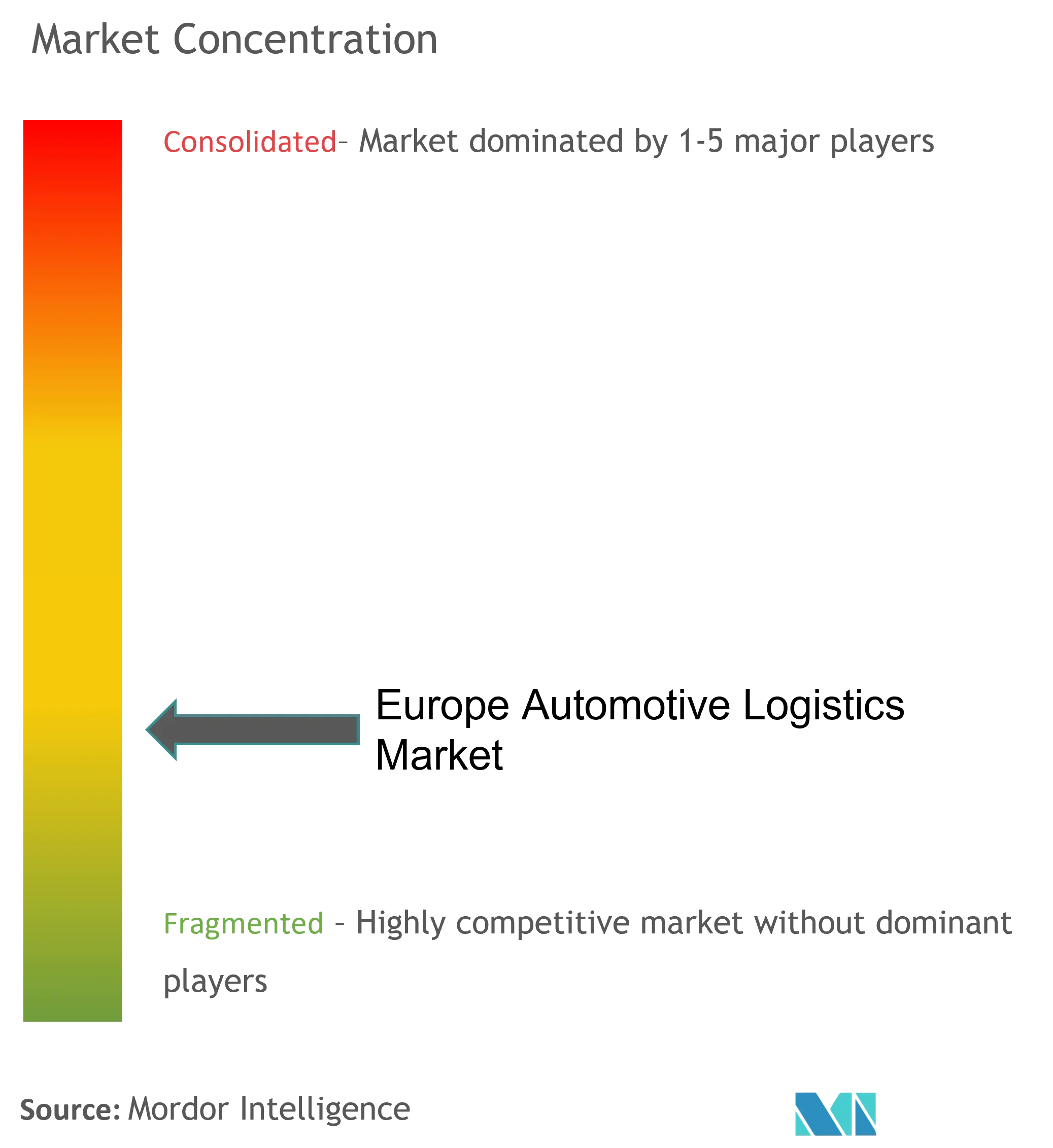

Aperçu du marché européen de la logistique automobile

Le marché européen de la logistique automobile est fragmenté, le marché devrait croître au cours de la période de prévision en raison de la demande croissante de véhicules électriques, de laugmentation des exportations de composants automobiles et de nombreux autres facteurs qui animent le marché. Les acteurs internationaux dominent le marché. Certains des principaux acteurs sont BLG Logistics, GEFCO, DSV, Schnellecke Logistics et Schnellecke Logistics.

De nombreuses entreprises procèdent à des fusions et acquisitions pour étendre leur présence géographique et leurs connaissances exclusives. Par exemple, suite à l'acquisition de Gefco par CMA CGM début 2022, l'ancienne société est intégrée à Ceva Logistics. Compte tenu de la présence avérée de Gefco dans la région, cette acquisition améliorera considérablement la capacité de Ceva à assurer la logistique des véhicules finis à travers l'Europe.

Leaders du marché européen de la logistique automobile

BLG Logistics

GEFCO

Schnellecke Logistics

CEVA Logistics

DSV

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Actualités du marché européen de la logistique automobile

Janvier 2023 : Ceva a finalisé l'intégration de l'activité logistique de véhicules finis de Gefco, lui assurant ainsi une présence mondiale alors qu'elle connecte ces services aux siens en Asie et se développe en Amérique. Les objectifs de Ceva visant à maximiser le potentiel de l'activité de logistique de véhicules finis avec laquelle elle a fusionné avec Gefco s'étendent bien au-delà de l'Europe, notamment en Asie, aux Amériques et en Australie.

Juillet 2022: dans le cadre d'un nouvel accord logistique contractuel de trois ans, CEVA Logistics intégrera des éléments cruciaux de la chaîne d'approvisionnement dans la fabrication de transmissions pour la gamme mondiale de produits de Volkswagen au centre industriel de Córdoba pour Volkswagen Argentina SA, une filiale du constructeur automobile allemand Volkswagen Group. L'équipe CEVA en Argentine gérera la logistique entrante, supervisera l'entreposage des pièces, réglementera les procédures de ligne d'inventaire et la sélection des composants, et livrera les pièces à leur destination finale sur la ligne de fabrication.

Juillet 2021:BMW augmente le nombre de véhicules à pile à combustible à hydrogène qu'elle utilise pour gérer les transferts de composants dans son usine de Leipzig, en Allemagne. BLG Logistics, le fournisseur logistique de BMW, déploie 37 voitures différentes dans l'usine de Leipzig dans le cadre du projet H2Intradrive, qui teste des véhicules à hydrogène pour la fourniture de composants dans la fabrication de carrosseries automobiles. Les véhicules sont mis à disposition par le partenaire de location Günsel Fördertechnik und Fahrzeugbau, un fournisseur d'équipements logistiques agréé Linde.

Segmentation de lindustrie de la logistique automobile en Europe

La logistique automobile est communément définie comme le processus d'organisation et de transfert de ressources telles que des équipements, des stocks et des matériaux liés aux automobiles finies et aux pièces automobiles d'un site à un autre. Il s'agit de la gestion du flux de marchandises d'un lieu d'origine à un autre afin de répondre aux besoins des clients.

Le marché européen de la logistique automobile est segmenté par service (transport, entreposage, distribution et gestion des stocks, processus demballage, service intégré et logistique inverse), par type (véhicule fini, composants automobiles et autres types), par mode de transport (routes, Chemins de fer, maritimes, aériens) et par pays (Allemagne, Royaume-Uni, Italie, France, Espagne, reste de l'Europe).

Le rapport propose la taille du marché et les prévisions pour la valeur n du marché européen de la logistique automobile (en milliards USD) pour tous les segments ci-dessus. Le rapport couvre également limpact du COVID-19 sur le marché.

| Transport |

| Entreposage, distribution et gestion des stocks |

| Processus d'emballage |

| Service intégré |

| Logistique inversée |

| Routes |

| Les chemins de fer |

| Maritime |

| Voies aériennes |

| Véhicule fini |

| Composants automobiles |

| Autres types |

| Royaume-Uni |

| Allemagne |

| Italie |

| Russie |

| France |

| Le reste de l'Europe |

| Par service | Transport |

| Entreposage, distribution et gestion des stocks | |

| Processus d'emballage | |

| Service intégré | |

| Logistique inversée | |

| Par mode de transport | Routes |

| Les chemins de fer | |

| Maritime | |

| Voies aériennes | |

| Par type | Véhicule fini |

| Composants automobiles | |

| Autres types | |

| Par pays | Royaume-Uni |

| Allemagne | |

| Italie | |

| Russie | |

| France | |

| Le reste de l'Europe |

FAQ sur les études de marché sur la logistique automobile en Europe

Quelle est la taille actuelle du marché européen de la logistique automobile ?

Le marché européen de la logistique automobile devrait enregistrer un TCAC supérieur à 6 % au cours de la période de prévision (2024-2029)

Qui sont les principaux acteurs du marché européen de la logistique automobile ?

BLG Logistics, GEFCO, Schnellecke Logistics, CEVA Logistics, DSV sont les principales sociétés opérant sur le marché européen de la logistique automobile.

Quelles années couvre ce marché européen de la logistique automobile ?

Le rapport couvre la taille historique du marché de la logistique automobile en Europe pour les années 2020, 2021, 2022 et 2023. Le rapport prévoit également la taille du marché de la logistique automobile en Europe pour les années 2024, 2025, 2026, 2027, 2028 et 2029.

Dernière mise à jour de la page le:

Rapport sur l'industrie européenne de la logistique automobile

Statistiques sur la part de marché, la taille et le taux de croissance des revenus du marché de la logistique automobile en Europe 2024, créées par Mordor Intelligence™ Industry Reports. Lanalyse du marché européen de la logistique automobile comprend des perspectives de marché jusquen 2029 et un aperçu historique. Obtenez un échantillon de cette analyse de lindustrie sous forme de rapport PDF gratuit à télécharger.