Analyse du marché européen des AHSS automobiles

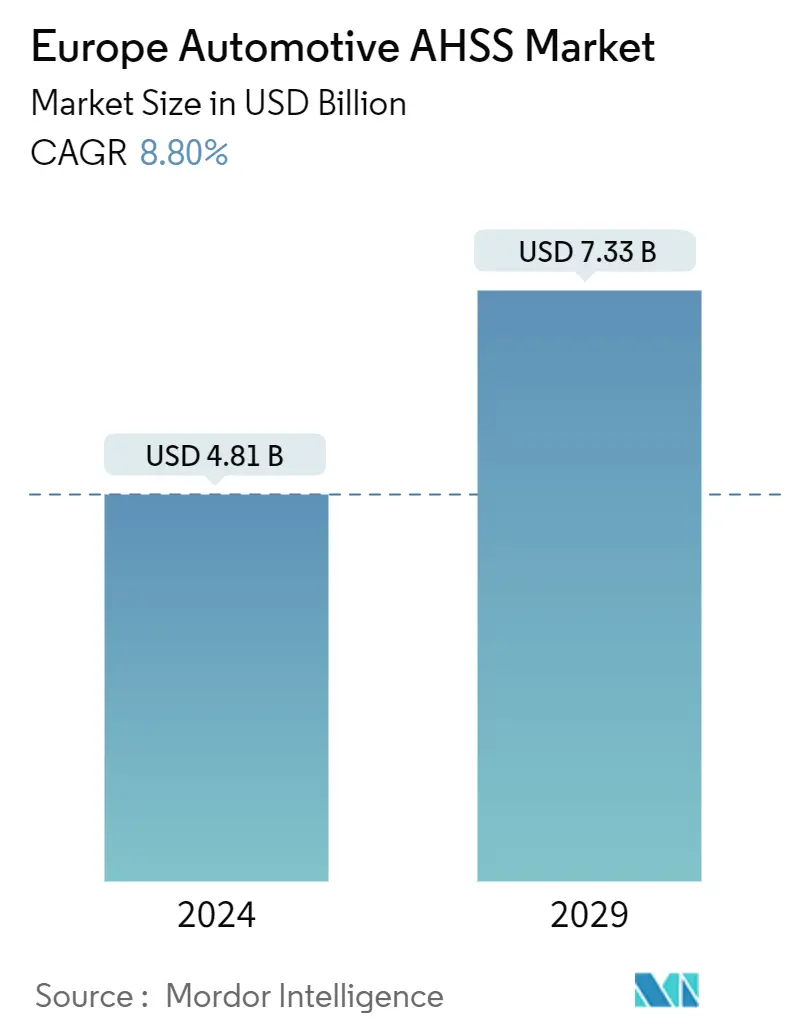

La taille du marché européen de lAHSS automobile est estimée à 4,81 milliards de dollars en 2024 et devrait atteindre 7,33 milliards de dollars dici 2029, avec une croissance de 8,80 % au cours de la période de prévision (2024-2029).

À long terme, la demande de réduction de poids pour améliorer les performances et la sécurité des véhicules augmente en Europe, ce qui pourrait stimuler le marché des AHSS. En conséquence, l'acier avancé à haute résistance (AHSS), un matériau crucial pour la réduction de la masse des véhicules, est le matériau qui connaît la croissance la plus rapide dans l'industrie automobile actuelle.

L'Europe est le plus grand producteur mondial d'acier brut et elle devrait dominer le secteur des AHSS jusqu'en 2025. La valeur élevée du marché peut être attribuée à la présence de grands constructeurs automobiles et équipementiers dans la région. La reprise du secteur automobile pendant la période de récession, dans toute la région, pourrait soutenir davantage la croissance régionale.

L'acier représente environ 70 % du poids moyen d'une automobile. Par rapport à l'acier standard, l'AHSS permet de réduire le poids du véhicule de 23 à 35 %, soit environ 165 à 250 kg pour une voiture de tourisme ordinaire, ce qui permet d'économiser 3 à 4,5 tonnes de gaz à effet de serre sur le cycle de vie total du véhicule. Cette économie d'émissions est bien plus importante que le CO2 émis lors de la production complète de l'acier nécessaire à une voiture.

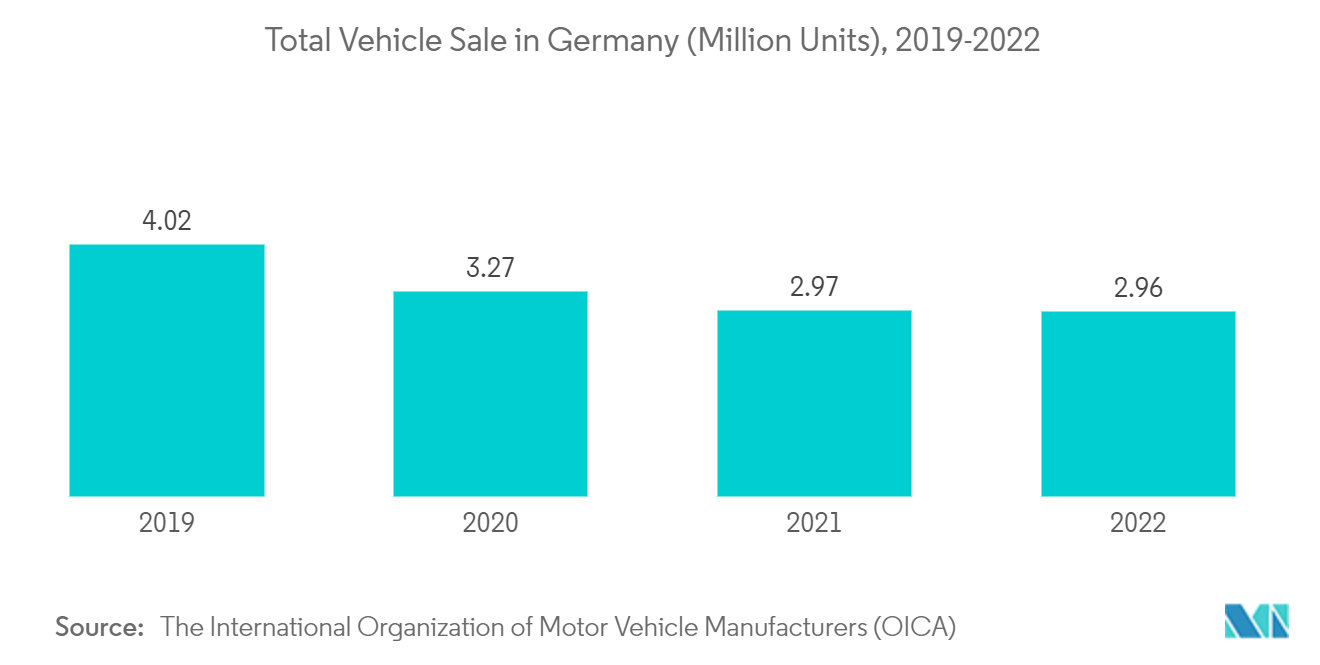

De plus, en Europe, lAllemagne est lun des principaux marchés pour lAHSS dans lautomobile. Le pays est le plus grand producteur d'acier de l'UE28, avec une production annuelle d'environ 42,4 millions de tonnes d'acier brut, ce qui est susceptible de créer une opportunité lucrative pour le marché au cours de la période de prévision.

Tendances du marché européen de lAHSS automobile

Le véhicule électrique à batterie domine le marché

L'acier a parcouru un long chemin depuis sa forme de base d'acier doux jusqu'à des nuances d'acier à haute résistance plus avancées qui offrent une formabilité améliorée. Ces nouvelles nuances d'acier ont des rapports résistance/poids exceptionnels, ce qui les rend parfaites pour des applications telles que les boîtiers de batteries dans les véhicules électriques. L'acier avancé à haute résistance peut protéger efficacement la batterie tout en minimisant le poids et en maximisant l'intégrité structurelle.

Il y a eu une augmentation de la consommation d'acier dans l'industrie automobile en Europe, car la composition de l'acier concerne plus de 30 % de la structure de la carrosserie, des panneaux, des portes et des fermetures de coffre, ce qui lui confère une absorption d'énergie et une résistance élevée en cas de collision.

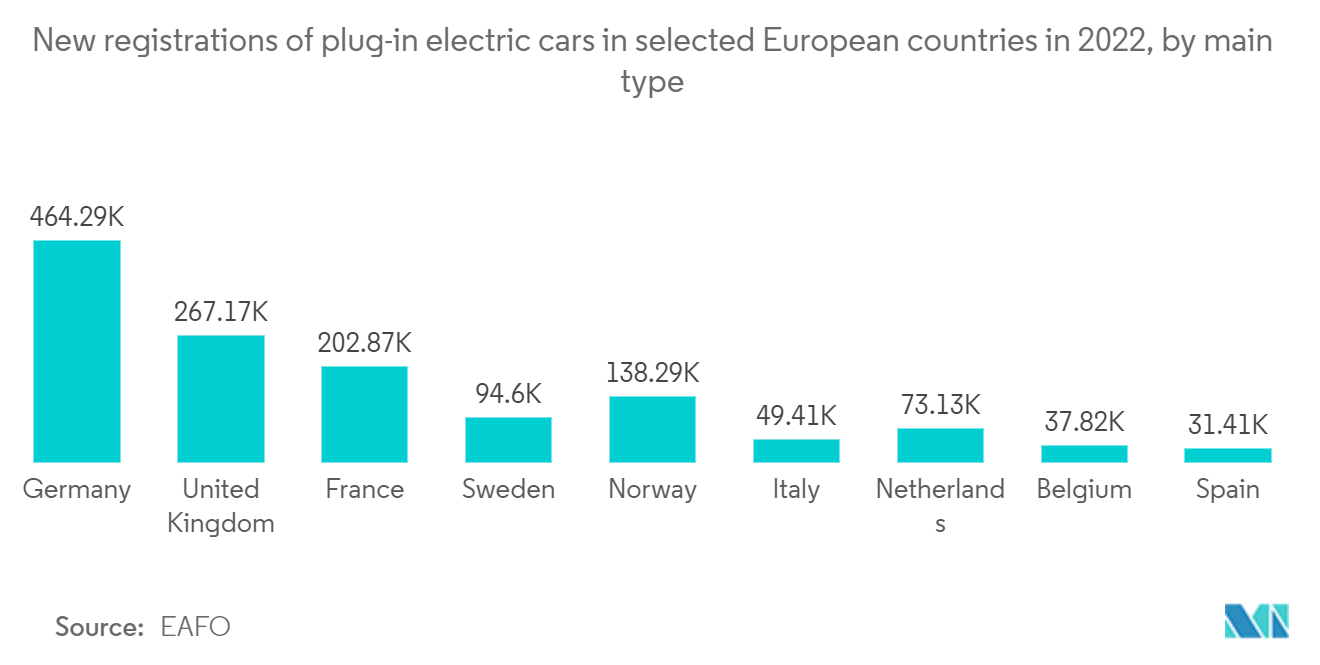

Les véhicules électriques ont connu une croissance saine ces dernières années, avec une augmentation de l'utilisation et des ventes en raison du renforcement des normes réglementaires imposées par diverses organisations et gouvernements pour contrôler les niveaux d'émission et promouvoir les véhicules zéro émission, ainsi que par l'augmentation des infrastructures de recharge dans les régions.

L'Allemagne est une plaque tournante de l'industrie automobile et le pays a connu une augmentation de la production de véhicules, ce qui devrait stimuler le marché. En 2022, les nouvelles immatriculations de véhicules électriques à batterie en Allemagne ont augmenté de 34 % et détiennent une part de marché de 14,7 %. Alors que les véhicules électriques hybrides rechargeables ont enregistré environ 11 787 unités en 2022 et détiennent une part de marché de 5,8 % en 2022.

Le pays propose également des réductions fiscales considérables et des incitations pour lachat de voitures électriques et de bornes de recharge. Les nouvelles automobiles électriques coûtant moins de 44 147 USD sont éligibles à un remboursement gouvernemental de 9 933 USD, tandis qu'une subvention de 994 USD de la banque de développement publique est disponible pour la construction d'une station de recharge privée pour voitures électriques.

Plusieurs lois et politiques annoncées par le gouvernement pour promouvoir les ventes de véhicules électriques à travers le pays devraient connaître une croissance importante du marché au cours de la période de prévision. Par exemple, en 2022, le gouvernement a annoncé la législation relative aux véhicules zéro émission. Le gouvernement vise à acquérir 100 % de véhicules légers à zéro émission dans les flottes détenues et exploitées par le gouvernement civil, avec des aspirations à des acquisitions à 100 % de véhicules moyens et lourds à zéro émission, au plus tard en 2035.

Les constructeurs automobiles et les parties prenantes de l'écosystème de chaque région ont commencé à s'adapter à l'évolution des modèles régionaux en fonction des besoins et des préférences des clients. Le marché étudié devrait se développer en raison de la demande croissante de véhicules et de laugmentation du niveau de vie dans le monde.

Laugmentation des ventes de véhicules électriques dans la région est susceptible daugmenter la consommation de composants en acier, qui devrait à son tour connaître une croissance majeure du marché au cours de la période de prévision.

LAllemagne est en passe de devenir le plus grand marché européen des AHSS

LAllemagne est lun des pays européens à la croissance la plus rapide, même sur le marché des véhicules électriques. Selon l'Autorité fédérale des transports automobiles, un quart de voitures électriques de plus ont été immatriculées en Allemagne au premier semestre 2022 par rapport à l'année précédente sur la même période.

Pendant cette période, la proportion de véhicules entièrement électriques a grimpé jusqu'à 13,5 % de toutes les nouvelles immatriculations. Dans lensemble, les immatriculations de voitures à propulsion alternative ont augmenté de 14,2 %, représentant plus de la moitié de toutes les immatriculations de voitures neuves (véhicules électriques à batterie, hybrides, hybrides rechargeables, véhicules à pile à hydrogène et véhicules à essence). Les marques allemandes représentaient 50,6 % des nouvelles immatriculations de voitures particulières à motorisation électrique au cours de la période considérée.

Dici 2030, lAllemagne espère avoir 15 millions de véhicules électriques en circulation. En outre, le gouvernement fédéral allemand soutient activement lutilisation de véhicules électriques rechargeables. De plus, depuis laugmentation des subventions BEV en juin 2020, la part de marché des BEV na cessé daugmenter. Outre les avantages environnementaux, la disponibilité croissante des véhicules électriques sur le marché stimule la croissance.

Cependant, il existe des preuves de la popularité croissante des automobiles électriques dans le pays. En conséquence, le gouvernement allemand devrait éliminer lannée prochaine les incitations financières à lacquisition de véhicules électriques, car leur popularité croissante rend les subventions gouvernementales obsolètes.

Les véhicules électriques sont de plus en plus populaires et ne nécessiteront bientôt plus de subventions gouvernementales. Selon le plan, les subventions pour les véhicules uniquement électriques d'un prix inférieur à 40 488 USD seront réduites à 4 794,82 USD contre 6 393,09 USD au début de l'année prochaine et à 3 196,55 USD d'ici 2023. Selon des sources gouvernementales, les incitations accordées aux propriétaires de voitures électriques expireront. une fois que le budget des deux prochaines années de 3,44 milliards de dollars aura été dépensé.

Les futures applications de lAHHS dans ces véhicules électriques devraient également stimuler le marché. Avec la demande de véhicules AHSS en développement, diverses initiatives en Allemagne stimulent les progrès technologiques. Conformément au cadre réglementaire (normes Euro 6), il existe une motivation croissante en faveur dune économie à faible émission de carbone dici 2050.

En outre, des organismes de recherche tels que l'Affordable Lightweight Automobiles Alliance (AFLA) sont spécialisés dans le traitement de l'allégement automobile, cofinancé par Horizon de la Commission européenne et EUCAR, le Conseil européen pour la RD automobile.

Sur la base des points mentionnés ci-dessus, le marché cible devrait connaître une croissance considérable au cours de la période de prévision.

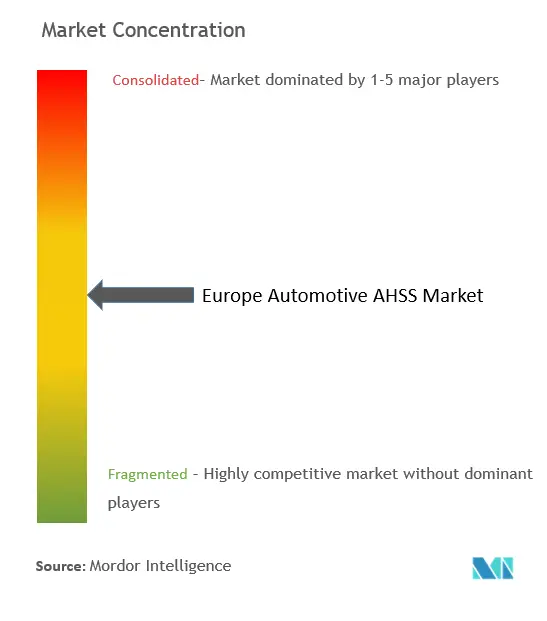

Aperçu du marché européen des AHSS automobiles

Le marché européen de lAHSS automobile est dominé par plusieurs acteurs clés tels que ThyssenKrupp AG, SSAB AB, POSCO Co. Ltd., ArcelorMittal SA, Baoshan Iron Steel Co. Ltd., et dautres. Alors que la demande d'AHSS augmente dans la région, les fabricants d'AHSS automobiles tentent de prendre l'avantage sur leurs concurrents en créant des coentreprises et des partenariats et en lançant de nouveaux produits dotés d'une technologie de pointe. Par conséquent, il stimule le marché AHSS automobile en Europe. Par exemple,.

- En novembre 2023, Thyssenkrupp AG et JFE Steel Corporation ont présenté conjointement le jetQ, les aciers avancés à haute résistance (AHSS) pour la mobilité électrique. Les nouvelles qualités jetQ 980 et jetQ 1180 pour les composants de structure de carrosserie géométriquement complexes.

- En février 2023, ArcelorMittal et I-FEVS Italie ont lancé une nouvelle collaboration visant à développer des solutions en acier innovantes sûres, légères, durables et abordables pour les applications de mobilité électrique. Les nouvelles solutions I-FEVS s'appuieront sur les aciers avancés à haute résistance (AHSS) d'ArcelorMittal, principalement utilisés dans les applications de mobilité. La collaboration comprend l'industrialisation des enveloppes de batteries et des structures de carrosserie, l'étude de solutions en acier avancées pour les solutions de micro-mobilité, la conception de structures AHSS ultralégères pour les solutions de mobilité urbaine émergentes et l'incorporation de structures de panneaux solaires innovantes et à haut rendement dans Les véhicules électriques.

Leaders du marché AHSS automobile en Europe

ThyssenKrupp AG

ArcelorMittal SA

SSAB AB

Baoshan Iron & Steel Co. Ltd.

POSCO Co., Ltd.

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Actualités du marché AHSS automobile en Europe

- En novembre 2023, Thyssenkrupp AG a présenté des solutions en acier innovantes et durables pour les applications automobiles à Stuttgart, en Allemagne. Il s'agit notamment des nouvelles nuances de bandes d'acier de précision HSM 380 et HSM 420HD pour les structures de sièges en acier léger, ainsi que de l'acier électrique pour les entraînements à haut rendement sous la marque Powercore Traction.

- En novembre 2023, KIRCHHOFF Automotive Germany a entrepris un essai de l'acier à ultra-haute résistance Fortiform d'ArcelorMittal dans ses installations de RD en Allemagne. Fortiform permet aux équipementiers de développer des éléments structurels en utilisant des méthodes de formage à froid telles que l'emboutissage.

Segmentation de lindustrie AHSS automobile en Europe

L'acier avancé à haute résistance ou AHSS a été considéré comme un ingrédient majeur pour le développement et l'innovation de plusieurs biens de consommation techniques afin de répondre aux demandes croissantes des clients. Le secteur automobile est lun de ces secteurs qui a sans effort approuvé lacier avancé comme étant nécessaire pour améliorer lefficacité de sa production et satisfaire les besoins des consommateurs.

Le marché européen de lAHSS automobile est segmenté par type dapplication, type de véhicule, propulsion et pays. Par type dapplication, le marché est segmenté en pièces de moteur, composants de transmission, pièces structurelles et autres. Par type de véhicule, le marché est segmenté en voitures particulières et véhicules utilitaires. Par propulsion, le marché est segmenté en moteurs à combustion interne, véhicules électriques à batterie, véhicules électriques hybrides rechargeables, véhicules électriques hybrides et véhicules électriques à pile à combustible. Par pays, le marché est segmenté en Allemagne, Royaume-Uni, France, Italie, Espagne et reste de lEurope.

Pour chaque segment, le dimensionnement et les prévisions du marché ont été effectués en fonction de la valeur (USD).

| Voitures de tourisme |

| Véhicules commerciaux |

| Pièces de moteur |

| Composants de transmission |

| Pièces structurelles |

| Autres |

| Moteur à combustion interne |

| Véhicules électriques à batterie |

| Véhicules électriques hybrides rechargeables |

| Véhicules électriques hybrides |

| Véhicules électriques à pile à combustible |

| Allemagne |

| Royaume-Uni |

| France |

| Italie |

| Espagne |

| Le reste de l'Europe |

| Par type de véhicule | Voitures de tourisme |

| Véhicules commerciaux | |

| Par type de demande | Pièces de moteur |

| Composants de transmission | |

| Pièces structurelles | |

| Autres | |

| Par propulsion | Moteur à combustion interne |

| Véhicules électriques à batterie | |

| Véhicules électriques hybrides rechargeables | |

| Véhicules électriques hybrides | |

| Véhicules électriques à pile à combustible | |

| Par pays | Allemagne |

| Royaume-Uni | |

| France | |

| Italie | |

| Espagne | |

| Le reste de l'Europe |

FAQ sur les études de marché sur les AHSS automobiles en Europe

Quelle est la taille du marché européen des AHSS automobiles ?

La taille du marché européen de lAHSS automobile devrait atteindre 4,81 milliards USD en 2024 et croître à un TCAC de 8,80 % pour atteindre 7,33 milliards USD dici 2029.

Quelle est la taille actuelle du marché européen de lAHSS automobile ?

En 2024, la taille du marché européen de lAHSS automobile devrait atteindre 4,81 milliards de dollars.

Qui sont les principaux acteurs du marché européen AHSS automobile ?

ThyssenKrupp AG, ArcelorMittal SA, SSAB AB, Baoshan Iron & Steel Co. Ltd., POSCO Co., Ltd. sont les principales sociétés opérant sur le marché européen AHSS automobile.

Quelle est la région qui connaît la croissance la plus rapide sur le marché européen des AHSS automobiles ?

On estime que lEurope connaîtra la croissance au TCAC le plus élevé au cours de la période de prévision (2024-2029).

Quelle région détient la plus grande part du marché européen AHSS automobile ?

En 2024, lEurope représente la plus grande part de marché sur le marché européen AHSS automobile.

Quelles années couvre ce marché européen de lAHSS automobile et quelle était la taille du marché en 2023 ?

En 2023, la taille du marché européen de lAHSS automobile était estimée à 4,39 milliards de dollars. Le rapport couvre la taille historique du marché européen de lAHSS automobile pour les années 2019, 2020, 2021, 2022 et 2023. Le rapport prévoit également la taille du marché européen de lAHSS automobile pour les années 2024, 2025, 2026, 2027, 2028 et 2029.

Dernière mise à jour de la page le:

Rapport sur l'industrie européenne des systèmes AHSS pour l'automobile

Statistiques sur la part de marché, la taille et le taux de croissance des revenus de lAHSS automobile en Europe 2024, créées par Mordor Intelligence™ Industry Reports. Lanalyse AHSS pour lautomobile en Europe comprend des perspectives de marché jusquen 2029 et un aperçu historique. Obtenez un échantillon de cette analyse de lindustrie sous forme de rapport PDF gratuit à télécharger.