Analyse du marché des TPMS automobiles en Europe

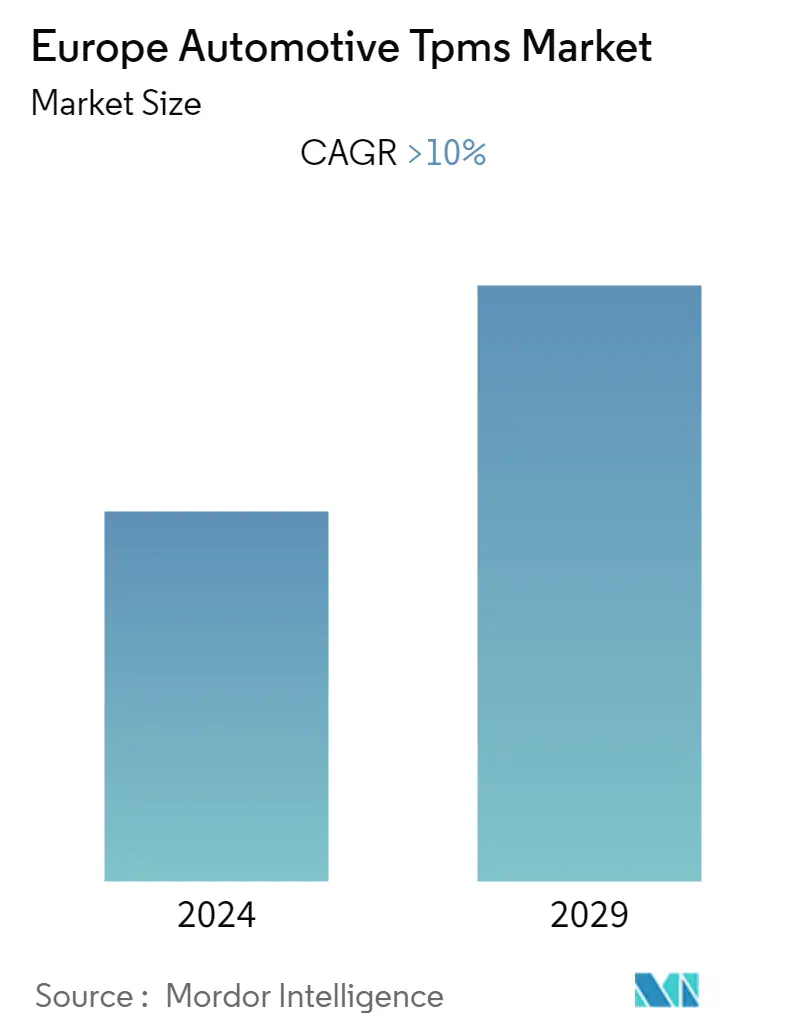

Le marché européen des TPMS automobiles devrait enregistrer un TCAC de plus de 10 % au cours de la période de prévision 2020-2025.

- Des facteurs importants tels que la préférence des consommateurs pour les systèmes avancés d'aide à la conduite, l'augmentation des ventes de véhicules de luxe et le nombre croissant d'accidents et de décès sur la route qui en résultent ont incité les autorités de régulation à rendre obligatoire le TPMS dans les automobiles. Il y a un effet net positif sur les immatriculations de voitures de luxe de 2018 à 2019, le volume étant passé de 2,29 millions à 2,35 millions en 2019.

- Malgré le faible taux de croissance du segment des véhicules particuliers en Europe, le marché des véhicules de luxe haut de gamme devrait connaître une croissance significative dans des pays comme l'Allemagne et l'Italie. Les véhicules de luxe devraient connaître un taux de croissance constant sur lensemble du segment des véhicules de tourisme. Avec le TPMS installé dans la majorité de ces véhicules, le segment des véhicules de tourisme est sur le point de stimuler de manière significative le marché du TPMS automobile.

- Des entreprises, comme Continental AG et Huf Hülsbeck Fürst GmbH Co. KG, produisent désormais des systèmes TPMS pour les modèles haut de gamme de constructeurs automobiles, tels que Toyota, Lexus, BMW, Volkswagen, Hyundai, Chrysler, Jeep et Rolls Royce, partout dans le monde. L'Europe. Avec la demande croissante des consommateurs pour des véhicules dotés de fonctionnalités de sécurité avancées, le TPMS devrait être disponible en standard sur les berlines, les berlines et les SUV du segment C.

Tendances du marché européen des TPMS automobiles

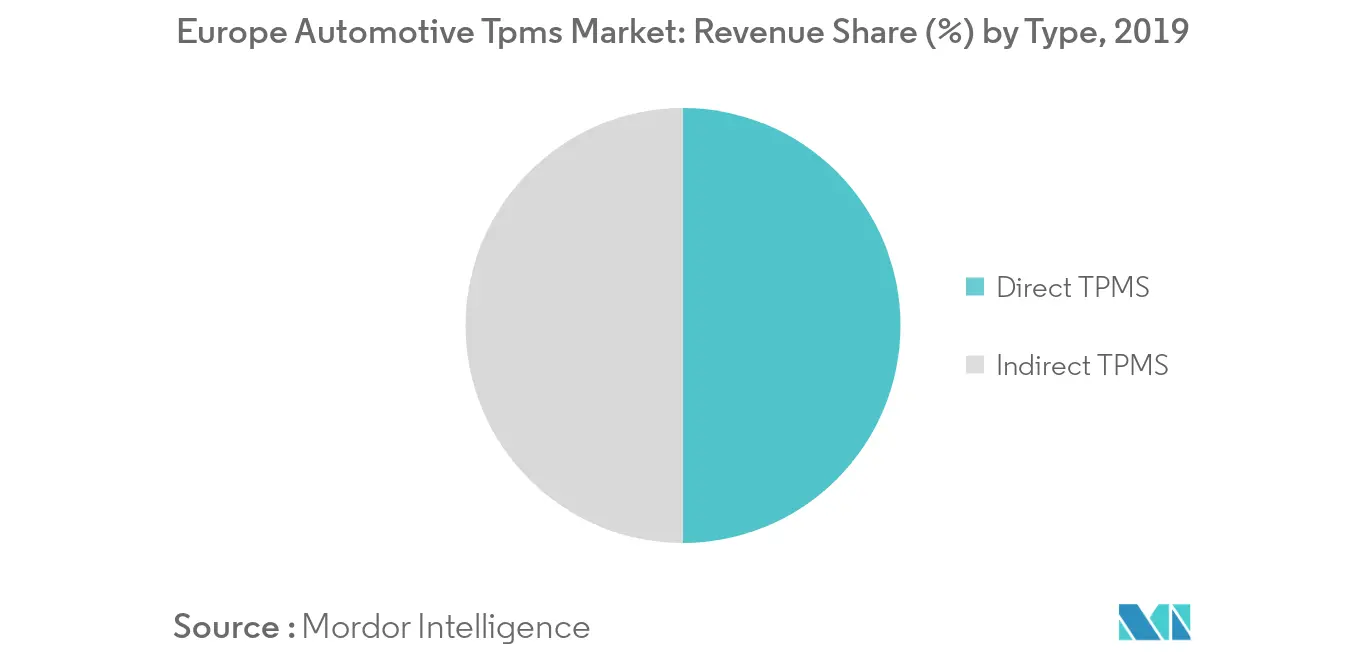

Direct TPMS se développe avec un taux de croissance élevé

Le TPMS offre un large éventail d'avantages les pneus correctement remplis ont une résistance au roulement plus faible et subissent moins d'abrasion des pneus, ce qui augmente considérablement la durée de vie des pneus. Deuxièmement, la consommation de carburant et donc les émissions de CO2 peuvent être réduites. Troisièmement, avec des distances de freinage plus courtes et une excellente stabilité dans les virages, il offre une conduite confortable.

Les systèmes de surveillance de la pression atmosphérique sont également proposés sous forme de systèmes directs et indirects. Les systèmes indirects aident à enregistrer les données et à déterminer la perte de pression d'air due à l'augmentation de la vitesse de la roue. Tandis que les systèmes directs mesurent et archivent des données précises sur la pression atmosphérique à l'aide de capteurs intégrés aux vannes. Les systèmes directs peuvent détecter à la fois des pertes de diffusion lentes et des pertes de pression rapides sur un pneu. En conséquence, nous constatons que les systèmes Direct sont intégrés dans un plus grand nombre de véhicules.

En février 2019, Continental a lancé un outil de service TPMS direct. Avec l'appareil VDO TPMS Go, les ateliers TPMS peuvent programmer tous les capteurs universels courants pour voitures et lire presque tous les capteurs TPMS du marché. Le TPMS Go combine les fonctions établies dans l'appareil VDO TPMS Pro. Grâce à sa conception pratique, il constitue un complément approprié à un appareil de diagnostic mince et économique.

Diect TPMS trouve généralement des applications majeures dans le segment des véhicules de tourisme, où la gestion de la pression des pneus est considérée comme un système de sécurité critique. L'industrie automobile a intensifié ses efforts en introduisant des fonctionnalités permettant de minimiser l'impact des collisions, de réduire le nombre de décès et d'améliorer la sécurité globale des véhicules. Ceci, à son tour, alimente la croissance du marché des TPMS automobiles au cours de la période de prévision.

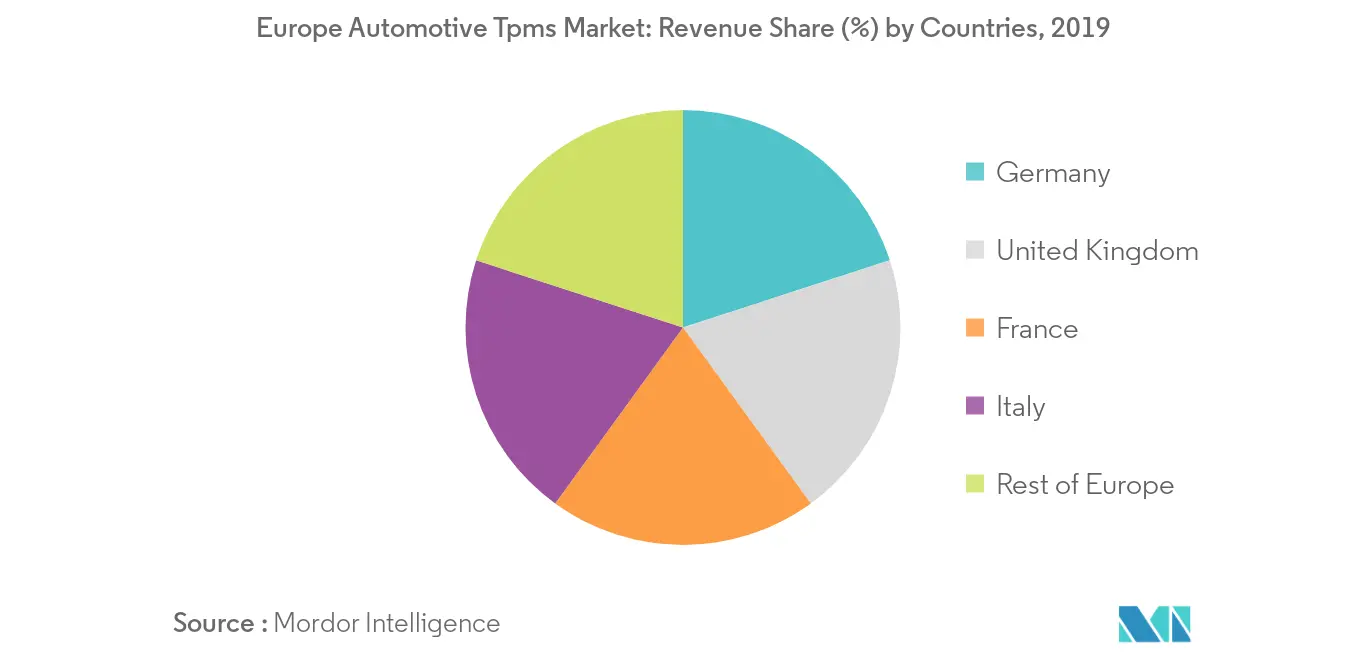

L'Allemagne reste leader du marché en 2019

L'UE opte depuis longtemps pour l'introduction de systèmes de surveillance de la pression des pneus. L'Allemagne étant leader sur le marché européen des TPMS, leur objectif est de réduire la consommation de carburant et de contribuer à l'amélioration de la sécurité routière.

Le Parlement européen a approuvé une proposition de directive visant à simplifier et à modifier le type de véhicules à moteur avec des mesures imposant l'adoption obligatoire de technologies dans les systèmes de surveillance de la pression des pneus (TPMS). Ces changements doivent également répondre à l'initiative déjà existante du Conseil allemand de la sécurité routière en matière de sécurité des pneus.

Conformément aux normes européennes, les véhicules des catégories M1 doivent être équipés d'un système précis de surveillance de la pression des pneus, capable de donner, si nécessaire, un avertissement au conducteur lorsqu'une perte de pression se produit dans un pneu. Cela améliore également la consommation de carburant optimale et la sécurité routière. Des limites appropriées dans les spécifications techniques ont été fixées pour parvenir à une approche technologiquement neutre et rentable dans le développement de TPMS précis.

Une variété de tests de pression d'air pertinents en Allemagne et en Europe démontrent qu'au moins 35 % de tous les véhicules à moteur en circulation ont une pression d'air négative, ce qui permettrait d'économiser environ 3,1 milliards de litres de carburant consommés en Europe et avec l'avantage supplémentaire de réduire les émissions. de polluants.

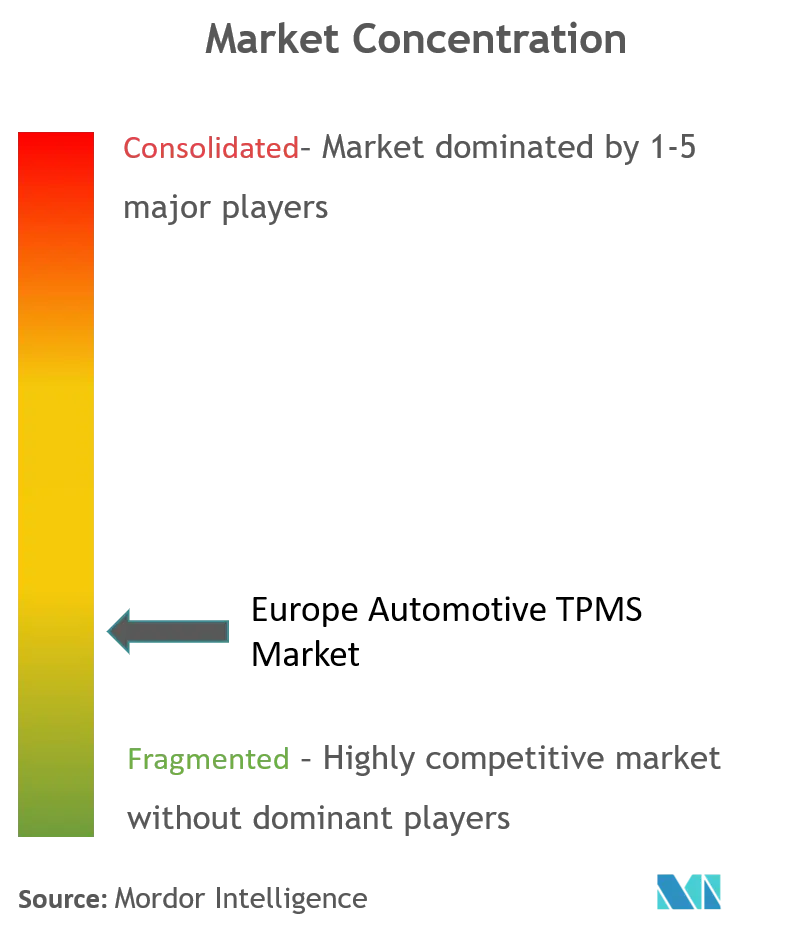

Aperçu du marché européen des TPMS automobiles

Le marché européen des TPMS automobiles est dominé par divers acteurs internationaux et régionaux tels que Continental AG, Huf Hülsbeck Fürst GmbH Co. KG et ZF Friedrichshafen AG. Bien que pour avoir l'avantage sur leurs concurrents, les principales entreprises de fabrication de TPMS créent des coentreprises et des partenariats pour lancer de nouveaux produits.

En novembre 2019, Huf Hülsbeck Fürst GmbH Co. KG et Shanghai Baolong Automotive Group ont formé une coentreprise, BH SENS, qui regroupe leurs activités respectives de systèmes de surveillance de la pression des pneus en une nouvelle entité. BH SENS travaille avec des fabricants d'équipement d'origine pour créer des systèmes TPM OE pour les constructeurs automobiles du monde entier et pour le marché secondaire de l'automobile dans le cadre du programme de capteurs TPMS de la marque IntelliSens Universal.

Leaders du marché TPMS automobile en Europe

Huf Hülsbeck & Fürst GmbH & Co. KG

Continental AG

ZF Friedrichshafen AG

Dunlop Tech GmbH

Schrader Electronics

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Segmentation de lindustrie des TPMS automobiles en Europe

Le marché européen des TPMS automobiles couvre les tendances actuelles et à venir avec les développements technologiques récents. Le rapport fournira une analyse détaillée de divers domaines du marché par véhicule, technologie et canal de vente. La part de marché des principales entreprises de fabrication de TPMS et une analyse au niveau des pays seront fournies dans le rapport.

| Voiture de voyageurs |

| Véhicule commercial |

| TPMS directs |

| TPMS indirect |

| OEM |

| Marché secondaire |

| Allemagne |

| Royaume-Uni |

| France |

| Italie |

| Le reste de l'Europe |

| Type de véhicule | Voiture de voyageurs |

| Véhicule commercial | |

| Taper | TPMS directs |

| TPMS indirect | |

| Canal de vente | OEM |

| Marché secondaire | |

| Des pays | Allemagne |

| Royaume-Uni | |

| France | |

| Italie | |

| Le reste de l'Europe |

FAQ sur les études de marché sur les TPMS automobiles en Europe

Quelle est la taille actuelle du marché européen des Tpms automobiles ?

Le marché européen des Tpms automobiles devrait enregistrer un TCAC supérieur à 10 % au cours de la période de prévision (2024-2029)

Qui sont les principaux acteurs du marché européen des Tpms automobiles ?

Huf Hülsbeck & Fürst GmbH & Co. KG, Continental AG, ZF Friedrichshafen AG, Dunlop Tech GmbH, Schrader Electronics sont les principales sociétés opérant sur le marché européen des Tpms automobiles.

Quelles années couvre ce marché européen des Tpms automobiles ?

Le rapport couvre la taille historique du marché des Tpms automobiles en Europe pour les années 2019, 2020, 2021, 2022 et 2023. Le rapport prévoit également la taille du marché des Tpms automobiles en Europe pour les années 2024, 2025, 2026, 2027, 2028 et 2029.

Dernière mise à jour de la page le:

Rapport sur l'industrie TPMS automobile en Europe

Statistiques sur la part de marché, la taille et le taux de croissance des revenus du TPMS automobile en Europe 2024, créées par Mordor Intelligence™ Industry Reports. Lanalyse TPMS automobile en Europe comprend des perspectives de prévision du marché jusquen 2029 et un aperçu historique. Obtenez un échantillon de cette analyse de lindustrie sous forme de rapport PDF gratuit à télécharger.