Analyse du marché des systèmes dalimentation embarqués pour avions commerciaux

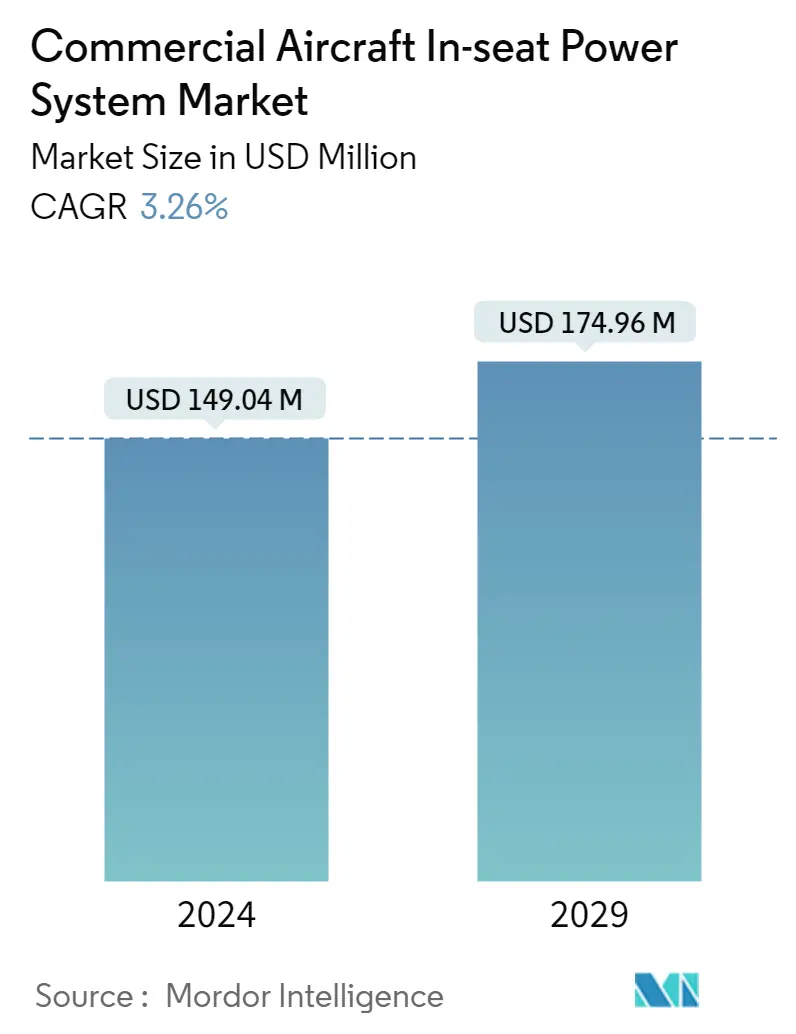

La taille du marché des systèmes dalimentation embarqués pour avions commerciaux est estimée à 149,04 millions de dollars en 2024 et devrait atteindre 174,96 millions de dollars dici 2029, avec une croissance de 3,26 % au cours de la période de prévision (2024-2029).

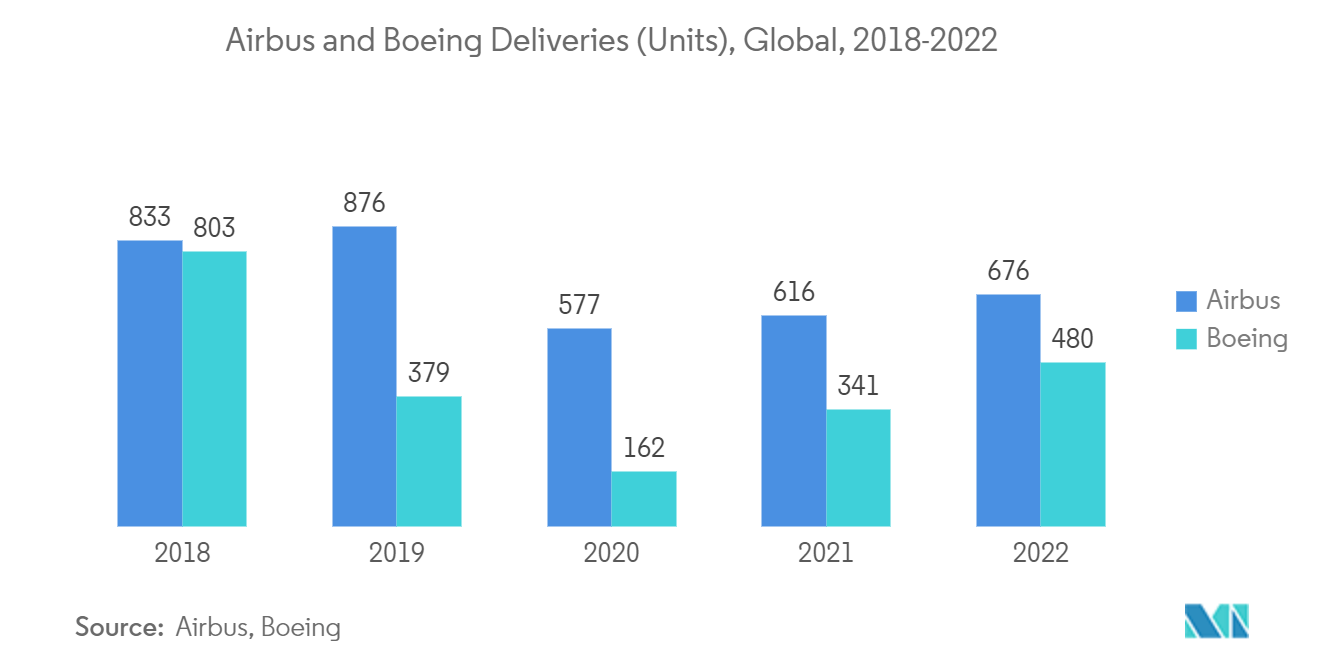

- Lindustrie aéronautique a été confrontée à des défis sans précédent en raison de la pandémie de COVID-19. Plusieurs compagnies aériennes à travers le monde ont été confrontées à des pertes imminentes et à des crises de liquidité, entraînant l'annulation ou le report de livraisons d'avions et de programmes de rénovation des cabines. En outre, la pandémie a également eu des répercussions sur les installations de fabrication de lensemble de la chaîne dapprovisionnement de laérospatiale.

- Les principaux équipementiers davions (OEM) ont réduit leur taux de production pour sadapter à la demande de nouveaux avions. Une réduction du taux de production gênera la plupart des acteurs de premier et deuxième niveaux, comme les fabricants de systèmes électriques embarqués, remettant ainsi en cause leur croissance.

- Laugmentation substantielle du trafic passagers et limposition de nouvelles réglementations en matière démissions ont entraîné une augmentation significative de la demande dachat davions de nouvelle génération. Cela devrait simultanément avoir un effet positif sur le marché des systèmes électriques intégrés aux sièges des avions commerciaux, car la plupart des compagnies aériennes proposent cette fonctionnalité sur leur nouvelle flotte pour améliorer l'expérience des passagers pendant le vol. L'utilisation croissante des gadgets personnels et la demande croissante du concept BYOD (apportez votre propre appareil) au cours des dernières années entraînent la nécessité d'aider les passagers (pour charger leurs appareils électroniques personnels) avec des systèmes d'alimentation intégrés aux sièges.

Tendances du marché des systèmes dalimentation embarqués pour avions commerciaux

Le segment de la classe économique connaîtra la plus forte croissance au cours de la période de prévision

- Le segment de la classe économique devrait afficher une croissance significative sur le marché des systèmes dalimentation embarqués pour les avions commerciaux au cours de la période de prévision. Cette croissance est attribuée au nombre croissant de livraisons davions, à laugmentation des dépenses en sièges davion avancés et à lexpansion rapide du secteur de laviation.

- La classe économique constitue la majorité des sièges dans un avion. Avec la croissance économique des familles de classe moyenne à travers le monde, la demande de classe économique a fortement augmenté depuis la reprise après la récession en 2008. Avec une demande plus élevée pour ce segment, toutes les compagnies aériennes du monde modernisent leurs interfaces intérieures de cabine pour améliorer lexpérience des passagers. De nouveaux programmes de modernisation sont entrepris par les compagnies aériennes, ainsi que l'installation de nouveaux sièges spécialisés dans les nouvelles commandes d'avions.

- Par exemple, en juin 2022, Recaro Aircraft Seating a conclu un partenariat avec Panasonic Avionics Corporation pour dévoiler une nouvelle solution de divertissement en vol installée sur le siège de classe économique CL3810. Grâce à cela, les voyageurs peuvent profiter d'équipements de divertissement tels qu'un écran OLED 4K avec plage dynamique élevée (HDR) et la technologie Bluetooth de Panasonic, ainsi que de 67 W de puissance USB-C pour charger rapidement les appareils intelligents.

- De plus, en février 2021, Recaro Aircraft Seating a signé une prolongation de contrat avec Airbus pour continuer à fournir des sièges en classe économique SWIFT. La société fournit des sièges de classe économique BL3530 aux avions de la famille Airbus A320 depuis 2016. Actuellement, Recaro propose des versions prédéfinies et précertifiées de ses sièges BL3710, BL3530 et CL4710 et propose diverses configurations de cabine à double classe de la famille SWIFT de des places.

- Sur les vols long-courriers, les passagers de la classe économique disposent de prises de courant USB (USB-A ou USB-C), qui sont dans la plupart des cas intégrées aux systèmes de divertissement à bord (moniteurs). La demande croissante de sièges en classe économique, ainsi que la modernisation des cabines, visant à améliorer l'expérience des passagers, stimulent la croissance du segment au cours de la période de prévision.

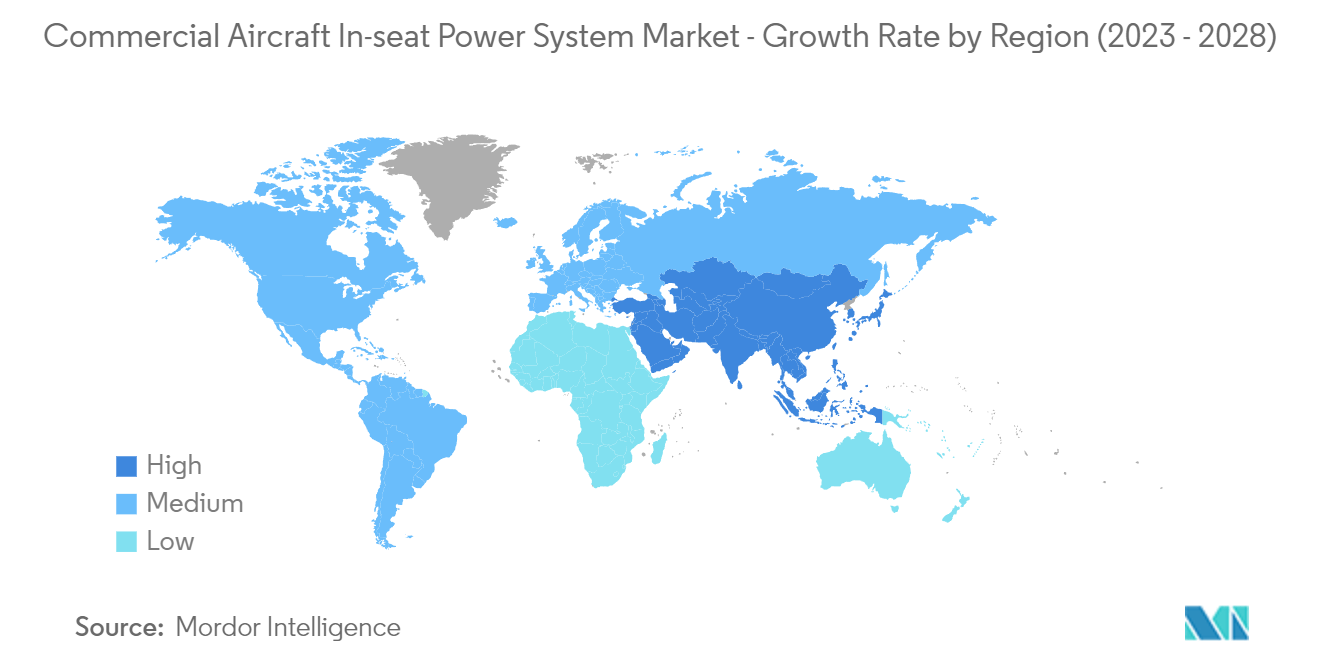

Le Moyen-Orient et lAfrique devraient afficher la plus forte croissance au cours de la période de prévision

- La région Moyen-Orient et Afrique devrait afficher une croissance remarquable au cours de la période de prévision. Cette croissance est attribuée à l'augmentation du trafic aérien, qui crée une demande pour de nouveaux avions commerciaux ainsi qu'à l'augmentation des dépenses de modernisation des avions dans des pays comme l'Arabie saoudite, les Émirats arabes unis, le Qatar et d'autres.

- Boeing a publié ses Perspectives du marché commercial (CMO) 2022, selon lesquelles les compagnies aériennes du Moyen-Orient auraient besoin de 2980 nouveaux avions, d'une valeur de 765 milliards de dollars, pour servir les passagers et le commerce. Plus des deux tiers de ces livraisons répondront aux besoins des passagers, tandis qu'un tiers remplacera des avions plus anciens par des modèles plus économes en carburant, tels que le Boeing B737 MAX, le B787 Dreamliner et le B777X.

- En outre, lArabie saoudite prévoit daccueillir au moins 300 millions de passagers et 5 millions de tonnes de fret dici 2030. Cela conduit à des investissements croissants dans les infrastructures aéroportuaires, à de nouveaux contrats dachat davions et à la modernisation des flottes davions existantes. En juin 2023, Saudi Arabian Airlines a signé un accord avec Panasonic Avionics Corporation pour l'installation de la solution de siège Astrova sur un maximum de 30 de ses avions. Grâce à cela, chaque passager disposera jusqu'à 100 W de courant continu, via USB-C, à son siège, ce qui offrira la possibilité de recharger rapidement tous les téléphones et tablettes actuels et environ 90 % des ordinateurs portables dans le monde.

- De même, le nombre croissant de passagers aériens et la demande croissante davions stimulent la croissance du marché aux Émirats arabes unis. Par exemple, en mars 2022, Etihad a dévoilé sa dernière cabine Airbus A350. Sa classe affaires comprend une prise de courant CA, des ports USB-A et USB-C et un chargeur sans fil dans chaque siège. Ainsi, laugmentation des dépenses dans le secteur de laviation, laugmentation des plans dachat davions et les programmes de modernisation des avions stimuleront la croissance du marché dans la région.

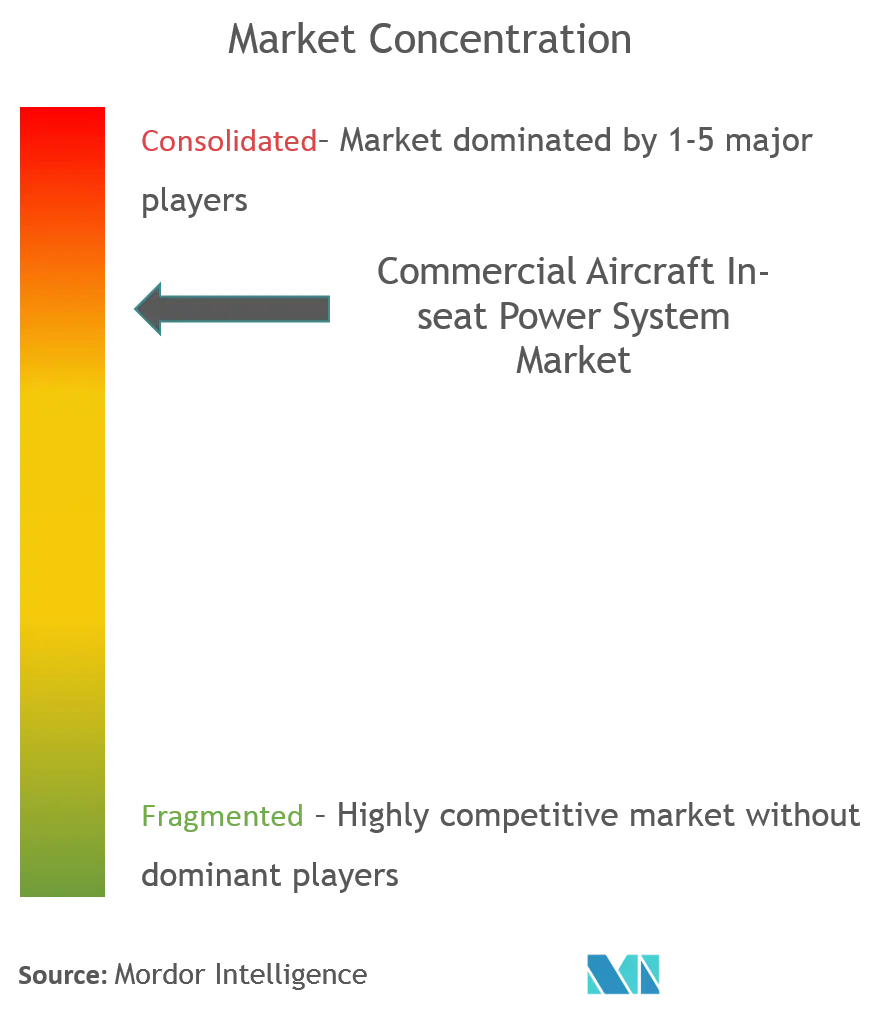

Aperçu du marché des systèmes dalimentation embarqués pour avions commerciaux

Le marché des systèmes dalimentation intégrés aux sièges des avions commerciaux est de nature consolidée et se caractérise par quelques fournisseurs qui proposent différents types de systèmes dalimentation intégrés aux sièges des avions commerciaux. Les principaux acteurs du marché des systèmes d'alimentation embarqués pour avions commerciaux sont Astronics Corporation, KID-Systeme GmbH, Mid-Continent Instrument Co. Inc., IFPL Group Limited et Inflight Canada Inc.

Les fabricants dalimentations électriques embarquées pour avions commerciaux investissent dans le développement de systèmes associés avancés à intégrer dans les avions modernes, pour compléter ou améliorer leurs caractéristiques, notamment la sécurité et lesthétique. De tels investissements exposent les entreprises à certains risques associés à la responsabilité de conception, au développement de nouveaux outils de production, à l'augmentation des engagements de capital et de financement, aux calendriers de livraison et aux exigences contractuelles uniques. De plus, les nouveaux programmes d'avions peuvent être sujets à des dépassements de coûts, à des retards ou à des interruptions, en fonction des conditions du marché qui peuvent affecter les perspectives de marché des acteurs au cours de la période de prévision.

Leaders du marché des systèmes dalimentation embarqués pour avions commerciaux

Astronics Corporation

KID-Systeme GmbH

Mid-Continent Instrument Co. Inc.

Inflight Canada Inc.

IFPL Group Limited

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Actualités du marché des systèmes dalimentation embarqués pour avions commerciaux

- Juin 2023 Panasonic Avionics Corporation a signé un accord avec United Airlines (United) en tant que premier client dans les Amériques pour sa nouvelle solution d'engagement en vol (IFE) Astrova. La compagnie aérienne prévoit d'installer Astrova sur les nouveaux Boeing 787 et Airbus A321XLR à partir de 2025. Les passagers de United bénéficieront d'une alimentation CC jusqu'à 100 W via USB-C à leur siège, ce qui leur permettra de recharger rapidement les derniers téléphones et tablettes, et ordinateurs portables pendant toutes les phases du vol.

- Juin 2022:Astronics Corporation, un fournisseur de technologies avancées pour l'industrie mondiale de l'aérospatiale et de la défense, a annoncé avoir signé un accord avec Southwest Airlines pour fournir son système d'alimentation intégré aux sièges des passagers EMPOWER pour une installation sur les 475 Boeing 737 MAX-7 et MAX- 8 avions. Le contrat fait partie de l'initiative de modernisation des cabines des compagnies aériennes visant à améliorer l'expérience des passagers.

Segmentation de lindustrie des systèmes dalimentation embarqués pour les avions commerciaux

Les solutions ISPS (In-seat Power System) aident les compagnies aériennes à améliorer l'expérience en vol. Les blocs d'alimentation sont installés sous les panneaux de plancher ou derrière les parois latérales. Le système d'alimentation intégré au siège est un type de système qui comprend des prises de courant et des configurations de fiches disponibles pour les passagers des compagnies aériennes et fixées à leurs sièges, ce qui aide les passagers à faire fonctionner leurs appareils pendant le vol.

Le marché des systèmes électriques embarqués pour les avions commerciaux est segmenté en fonction de la classe de sièges, du mode de vente et de la géographie. Par classe de sièges, le marché est segmenté en classe économique, classe économique premium, classe affaires et première classe. Par mode de vente, le marché est classé en OEM et aftermarket. Par géographie, le marché est segmenté en Amérique du Nord, en Europe, en Asie-Pacifique, en Amérique latine, au Moyen-Orient et en Afrique.

La taille du marché et les prévisions ont été fournies en valeur (USD).

| Classe économique |

| Classe Économique Premium |

| Classe affaire |

| Première classe |

| OEM |

| Marché secondaire |

| Amérique du Nord | États-Unis |

| Canada | |

| L'Europe | Royaume-Uni |

| France | |

| Allemagne | |

| Le reste de l'Europe | |

| Asie-Pacifique | Chine |

| Inde | |

| Japon | |

| Reste de l'Asie-Pacifique | |

| l'Amérique latine | Brésil |

| Mexique | |

| Reste de l'Amérique latine | |

| Moyen-Orient et Afrique | Arabie Saoudite |

| Emirats Arabes Unis | |

| Qatar | |

| Reste du Moyen-Orient et Afrique |

| Classe de sièges | Classe économique | |

| Classe Économique Premium | ||

| Classe affaire | ||

| Première classe | ||

| Mode de vente | OEM | |

| Marché secondaire | ||

| Géographie | Amérique du Nord | États-Unis |

| Canada | ||

| L'Europe | Royaume-Uni | |

| France | ||

| Allemagne | ||

| Le reste de l'Europe | ||

| Asie-Pacifique | Chine | |

| Inde | ||

| Japon | ||

| Reste de l'Asie-Pacifique | ||

| l'Amérique latine | Brésil | |

| Mexique | ||

| Reste de l'Amérique latine | ||

| Moyen-Orient et Afrique | Arabie Saoudite | |

| Emirats Arabes Unis | ||

| Qatar | ||

| Reste du Moyen-Orient et Afrique | ||

FAQ sur les études de marché sur les systèmes dalimentation embarqués pour avions commerciaux

Quelle est la taille du marché des systèmes dalimentation embarqués pour avions commerciaux ?

La taille du marché des systèmes dalimentation embarqués pour avions commerciaux devrait atteindre 149,04 millions de dollars en 2024 et croître à un TCAC de 3,26 % pour atteindre 174,96 millions de dollars dici 2029.

Quelle est la taille actuelle du marché des systèmes dalimentation embarqués pour avions commerciaux ?

En 2024, la taille du marché des systèmes dalimentation embarqués pour avions commerciaux devrait atteindre 149,04 millions de dollars.

Qui sont les principaux acteurs du marché des systèmes dalimentation embarqués pour avions commerciaux ?

Astronics Corporation, KID-Systeme GmbH, Mid-Continent Instrument Co. Inc., Inflight Canada Inc., IFPL Group Limited sont les principales sociétés opérant sur le marché des systèmes dalimentation embarqués pour avions commerciaux.

Quelle est la région qui connaît la croissance la plus rapide sur le marché des systèmes dalimentation embarqués pour avions commerciaux ?

On estime que le Moyen-Orient et lAfrique connaîtront le TCAC le plus élevé au cours de la période de prévision (2024-2029).

Quelle région détient la plus grande part du marché des systèmes dalimentation embarqués pour avions commerciaux ?

En 2024, lAmérique du Nord représente la plus grande part de marché sur le marché des systèmes dalimentation embarqués pour avions commerciaux.

Quelles années couvre ce marché des systèmes dalimentation embarqués pour avions commerciaux et quelle était la taille du marché en 2023 ?

En 2023, la taille du marché des systèmes dalimentation embarqués pour avions commerciaux était estimée à 144,33 millions de dollars. Le rapport couvre la taille historique du marché des systèmes dalimentation embarqués pour avions commerciaux pour les années 2019, 2020, 2021, 2022 et 2023. Le rapport prévoit également la taille du marché des systèmes dalimentation embarqués pour avions commerciaux pour les années 2024, 2025, 2026. , 2027, 2028 et 2029.

Dernière mise à jour de la page le:

Rapport sur lindustrie des systèmes dalimentation embarqués pour les avions commerciaux

Statistiques sur la part de marché, la taille et le taux de croissance des revenus des systèmes dalimentation embarqués pour avions commerciaux 2024, créées par Mordor Intelligence™ Industry Reports. Lanalyse des systèmes dalimentation embarqués pour les avions commerciaux comprend des perspectives de marché jusquen 2029 et un aperçu historique. Obtenez un échantillon de cette analyse de lindustrie sous forme de rapport PDF gratuit à télécharger.