Taille et part du marché des systèmes électriques d'aéronefs

Analyse du marché des systèmes électriques d'aéronefs par Mordor Intelligence

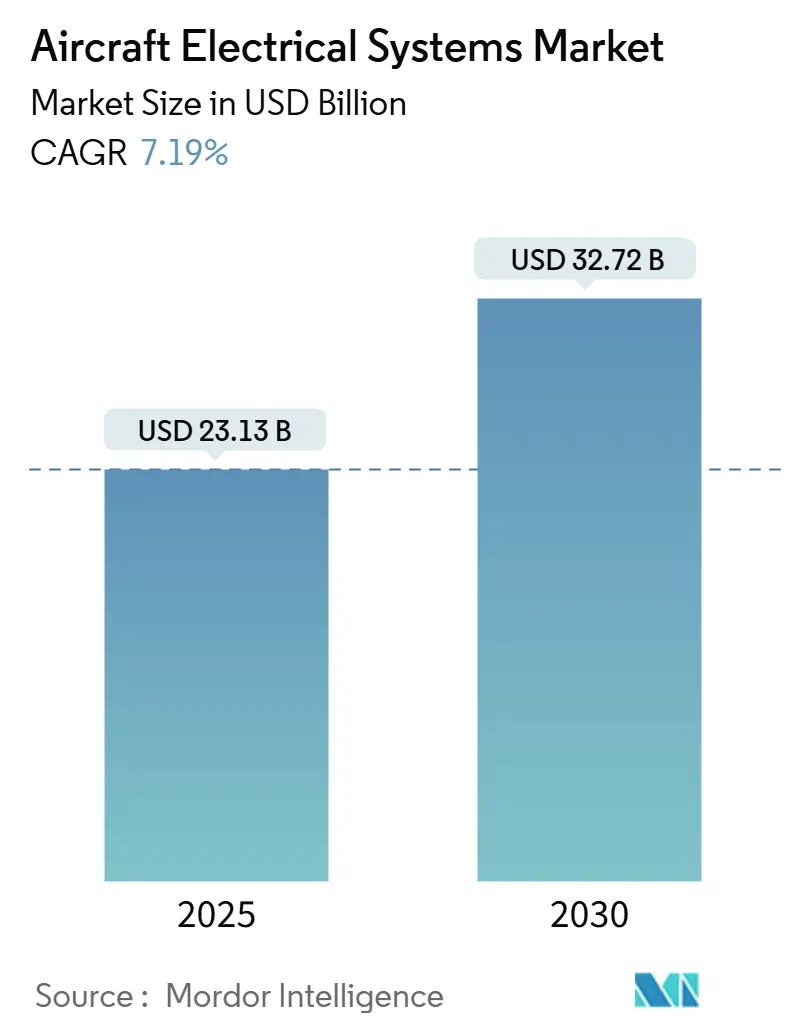

La taille du marché des systèmes électriques d'aéronefs est évaluée à 23,13 milliards USD en 2025 et devrait progresser à 32,72 milliards USD d'ici 2030, se traduisant par un TCAC de 7,19 %. L'adoption d'architectures d'aéronefs plus électriques (MEA), l'augmentation de la production monocoloirs et l'accélération de la demande de modernisation pour l'électrification des cabines élargissent collectivement le pool de revenus adressables. La distribution haute tension en courant continu (HVDC), l'électronique de puissance au carbure de silicium (SiC) et les blocs-batteries modulaires orientent l'agenda concurrentiel vers la densité énergétique et l'efficacité thermique. Les carnets de commandes soutenus chez Airbus, The Boeing Company et COMAC, et les premières séries de production de plusieurs plateformes eVTOL ancrent la demande de base même si les contraintes de chaîne d'approvisionnement modifient les profils de livraison. L'investissement parallèle en cybersécurité et protection électromagnétique renforce le besoin d'architectures électriques intégrées pouvant s'adapter aux programmes civils et de défense.

Points clés du rapport

- Par système, la distribution d'énergie a mené avec 36,78 % de part de revenus en 2024, tandis que le stockage d'énergie devrait se composer à un TCAC de 9,21 % jusqu'en 2030.

- Par composant, les générateurs et démarreurs-générateurs ont commandé 21,19 % de la part du marché des systèmes électriques d'aéronefs en 2024 ; les blocs-batteries et BMS ont enregistré la croissance la plus élevée à 9,56 % TCAC jusqu'en 2030.

- Par plateforme, l'aviation commerciale a détenu 62,32 % de la taille du marché des systèmes électriques d'aéronefs en 2024 ; l'aviation générale est positionnée pour la montée la plus rapide à 9,20 % TCAC jusqu'en 2030.

- Par application, la gestion de génération d'énergie a représenté une part de 27,55 % du marché des systèmes électriques d'aéronefs en 2024, tandis que l'électrification des systèmes de cabine a crû à un TCAC de 8,34 % jusqu'en 2030.

- Par région, l'Amérique du Nord a conservé 40,92 % de part de marché en 2024 ; l'Asie-Pacifique a émergé comme la région à croissance la plus rapide à 7,85 % TCAC jusqu'en 2030.

Tendances et insights du marché mondial des systèmes électriques d'aéronefs

Analyse de l'impact des moteurs

| Moteur | (~) % Impact sur les prévisions TCAC | Pertinence géographique | Calendrier d'impact |

|---|---|---|---|

| Adoption croissante d'architectures d'aéronefs plus électriques (MEA) pour réduire la complexité mécanique et améliorer l'efficacité | +2.1% | Amérique du Nord et Europe, déploiement mondial | Moyen terme (2-4 ans) |

| Augmentation des volumes de production d'aéronefs et carnets de commandes soutenus stimulant la demande de systèmes électriques avancés | +1.8% | Mondial | Court terme (≤ 2 ans) |

| Mise en œuvre de systèmes de distribution haute tension en courant continu (HVDC) pour soutenir les architectures d'énergie de nouvelle génération | +1.4% | Amérique du Nord et Europe, adoption Asie-Pacifique | Long terme (≥ 4 ans) |

| Besoin croissant de systèmes électriques légers et compacts adaptés aux plateformes aériennes non habitées | +0.9% | Amérique du Nord et Asie-Pacifique | Moyen terme (2-4 ans) |

| L'électronique de puissance au carbure de silicium permet des limites de température plus élevées | +0.7% | Mondial, mené par l'Amérique du Nord et l'Europe | Long terme (≥ 4 ans) |

| Améliorations axées sur la modernisation ciblant l'électrification des cabines, incluant l'alimentation aux sièges et la modernisation des cuisines | +0.6% | Mondial, concentré dans les marchés aéronautiques matures | Court terme (≤ 2 ans) |

| Source: Mordor Intelligence | |||

Adoption croissante d'architectures d'aéronefs plus électriques (MEA) pour réduire la complexité mécanique et améliorer l'efficacité

Le déploiement MEA supprime les conduites d'air de prélèvement et les pompes hydrauliques, les remplaçant par des substituts électriques à densité de puissance qui réduisent le poids et rationalisent la maintenance. Le cadre ±270 V DC sur le B787 a démontré une fiabilité améliorée et un coût de cycle de vie inférieur par rapport aux systèmes hydrauliques.[1]John Keller, "Boeing 787 DC Power System Lessons," ieee.org Les compagnies aériennes estiment 38 % d'économies de coûts d'exploitation grâce à l'intégration MEA via une consommation de carburant réduite et moins de défaillances d'unités remplaçables en ligne. Les modules de gestion d'énergie F-35 font écho à la tendance civile, confirmant l'applicabilité à double usage. Alors que les systèmes convergent, les OEM intègrent une cyber-protection stratifiée dans les unités de distribution, assurant l'isolation des défauts sans intervention manuelle.

Augmentation des volumes de production d'aéronefs et carnets de commandes soutenus stimulant la demande de systèmes électriques avancés

COMAC prévoit d'augmenter la production du C919 à 50 unités en 2025, exploitant un pipeline de plus de 1 000 engagements fermes.[2]Michael Bruno, "COMAC Ramps C919 Output," assemblymag.com Malgré le report de sa montée en puissance A320neo à 2027, Airbus vise toujours 720 livraisons et plus en 2025, verrouillant une visibilité pluriannuelle pour les intégrateurs électriques. Étant donné que les jets monocoloirs constituent l'essentiel des ajouts, chaque châssis ajoute une demande supplémentaire pour la génération d'énergie, la conversion et les systèmes de cabine. Les fournisseurs doublement s'approvisionnent en assemblages de circuits imprimés et harnais à travers les régions pour amortir contre les chocs de matières premières.

Mise en œuvre de systèmes de distribution haute tension en courant continu (HVDC) pour soutenir les architectures d'énergie de nouvelle génération

Le HVDC à ±270 V améliore l'efficacité de transfert jusqu'à 10 % et peut réduire le poids des câbles de 15 kg par plateforme à fuselage étroit. Collins Aerospace a récemment achevé des prototypes de distribution d'énergie de 1 MW pour le programme SWITCH de l'UE, soulignant la préparation pour la propulsion hybride-électrique. Les obstacles de certification incluent les limites d'interférence électromagnétique sous les nouveaux amendements EASA CS-25 qui resserrent les seuils de champs rayonnés de haute intensité. Malgré des coûts de modernisation initiaux plus élevés, les compagnies aériennes voient le HVDC comme la fondation pour les futures stratégies d'électrification de flotte.

Besoin croissant de systèmes électriques légers et compacts adaptés aux plateformes aériennes non habitées

Les UAV de qualité militaire exigent une électronique de puissance robuste qui survive aux variations de température de -40°C à +105°C tout en alimentant des suites de capteurs à haute consommation. Les prototypes eVTOL commerciaux nécessitent une puissance de pointe de 30-45 s pour la montée verticale, forçant le BMS à gérer des taux de décharge près de 15C sans emballement thermique. Les onduleurs miniaturisés et contrôleurs distribués intègrent la propulsion et le contrôle de vol sur un bus partagé, générant des économies de volume de cellule directement en marge de charge utile.

Analyse de l'impact des contraintes

| Contrainte | (~) % Impact sur les prévisions TCAC | Pertinence géographique | Calendrier d'impact |

|---|---|---|---|

| Défis dans la gestion de la chaleur et de la complexité du câblage à mesure que les niveaux de tension du système augmentent | -1.2% | Mondial, dispositions d'aéronefs denses | Moyen terme (2-4 ans) |

| Coûts de certification élevés associés aux technologies de batteries aérospatiales avancées | -0.8% | Amérique du Nord et Europe | Long terme (≥ 4 ans) |

| Disponibilité limitée de semi-conducteurs qualifiés répondant aux normes de performance et de fiabilité de qualité aérospatiale | -0.7% | Mondial, avec concentration de la chaîne d'approvisionnement en Asie-Pacifique | Court terme (≤ 2 ans) |

| Retards dans les approbations réglementaires pour les unités de distribution d'énergie pilotées par logiciel en raison de préoccupations de cybersécurité | -0.5% | Principalement Amérique du Nord et Europe, expansion mondiale | Moyen terme (2-4 ans) |

| Source: Mordor Intelligence | |||

Défis dans la gestion de la chaleur et de la complexité du câblage à mesure que les niveaux de tension du système augmentent

L'escalade de tension pousse les températures de surface des conducteurs jusqu'à 180 °C, incitant l'adoption de caloducs en graphite pyrolytique recuit sous l'initiative ICOPE de l'UE. Les exigences de blindage EMI élargissent les faisceaux de harnais, augmentant la main-d'œuvre d'installation et ajoutant une masse parasite qui peut soustraire 2 % de la charge utile. Les barres omnibus refroidies par liquide résolvent de nombreux goulots d'étranglement thermiques mais introduisent des pompes supplémentaires, du liquide de refroidissement et une logique de détection de fuites. Les cabines eVTOL à espace limité font face à des conflits d'emballage aigus, contraignant l'optimisation multidisciplinaire entre les équipes structurelles et électriques.

Coûts de certification élevés associés aux technologies de batteries aérospatiales avancées

Les conditions spéciales FAA Part 25 exigent des tests d'arrêt d'emballement thermique, des essais de pénétration de clou et la quantification de gaz d'évent pour chaque géométrie de cellule, poussant les dépenses de qualification jusqu'à 10 millions USD par itération de conception. Les calendriers de réglementation imprévisibles découragent les petits innovateurs et étendent les horizons de récupération pour les chimies nouvelles telles que le lithium-métal ou l'état solide. Les orientations EASA parallèles ajoutent des couches de conformité supplémentaires, obligeant l'approbation de double agence pour tout aéronef desservant les routes transatlantiques.

Analyse de segment

Par système : Le stockage d'énergie pilote la transition d'électrification

Les revenus du stockage d'énergie devraient progresser à un TCAC de 9,21 % jusqu'en 2030, stimulés par les blocs lithium-ion modulaires et les options à état solide émergentes qui soutiennent les objectifs de portée eVTOL. La taille du marché des systèmes électriques d'aéronefs pour le stockage d'énergie devrait dépasser 6,4 milliards USD d'ici la fin de la fenêtre de prévision, reflétant sa centralité pour la propulsion hybride-électrique. La distribution d'énergie reste l'épine dorsale, contrôlant 36,78 % des revenus de 2024, avec des réseaux de contacteurs intelligents et des unités de commutation définies par logiciel assurant la priorisation des charges pendant les opérations anormales.

L'adoption HVDC remodèle les feuilles de route des composants, déplaçant la conception des convertisseurs de 115 V AC vers des topologies DC-DC multi-niveaux qui exploitent les commutateurs carbure de silicium fonctionnant à des fréquences de commutation de 200 kHz. Les fournisseurs de batteries comme Safran-Saft ont dévoilé un bloc de 1 200 V en 2025 qui prend en charge les décharges de pointe 60C, signalant la maturation des normes haute tension de qualité avionique. Les plateformes long-courriers recherchent des architectures à cycle combiné associant des prolongateurs de portée à pile à combustible avec des tampons de batterie, élargissant les revenus de cycle de vie pour les suites de gestion d'énergie intégrées.

Note: Parts de segment de tous les segments individuels disponibles à l'achat du rapport

Par composant : Les systèmes de gestion de batterie mènent l'innovation

Les blocs-batteries et BMS s'étendent à 9,56 % TCAC, reflétant leur rôle dans l'équilibrage de la densité énergétique, la longévité des cellules et la sécurité. Les algorithmes BMS intelligents interfacent maintenant directement avec l'avionique du poste de pilotage, diffusant la durée de vie utile restante et prédisant les intervalles d'échange de blocs, réduisant ainsi la maintenance non programmée. Les générateurs et démarreurs-générateurs, détenant 21,19 % de la part du marché des systèmes électriques d'aéronefs en 2024, continuent de migrer vers des puissances nominales plus élevées dans la classe 600-800 kW pour supporter l'électrification des cuisines en vol et les charges de protection d'enveloppe.

Les connecteurs classés à 1 000 V DC et 500 A entrent en qualification, avec des géométries de sécurité au toucher et des ressorts de suppression d'arc. Les fournisseurs de harnais de câblage développent des remplacements à cœur d'aluminium avec des revêtements de nanoparticules pour maintenir la conductivité tout en réduisant la masse de 30 %. Le logiciel de distribution d'énergie intégré exploite des routines d'apprentissage automatique qui recalculent les hiérarchies de délestage de charge toutes les 50 ms, améliorant la résilience contre les défauts d'arc.

Par plateforme : L'aviation générale embrasse l'électrification

L'aviation commerciale a généré 62,32 % des revenus de 2024, soutenue par la demande persistante de jets à fuselage étroit et les programmes de modernisation bi-couloirs. Le marché des systèmes électriques d'aéronefs connaît un point de basculement dans l'aviation générale où les prototypes eVTOL, les modernisations d'avionique de jets d'affaires et les mises à niveau d'actionnement d'hélicoptères légers se combinent pour délivrer un TCAC de 9,20 %.

Les jets d'affaires incorporent des spoilers à commandes de vol électriques et des blocs de contrôle environnemental électriques, augmentant les facteurs de charge électrique de 18 % par rapport aux baselines de 2022. Les constructeurs d'hélicoptères intègrent l'actionnement électrique du rotor de queue pour réduire la complexité mécanique et les signatures de bruit, aidant l'acceptation du vol urbain. Les aéronefs de défense à voilure tournante, menés par les flottes UH-60M mises à niveau, intègrent l'avionique d'architecture de système ouvert modulaire (MOSA) qui repose sur des interfaces d'alimentation évolutives.[3]US Army, "H-60M MOSA Avionics Architecture Solution," army.mil

Note: Parts de segment de tous les segments individuels disponibles à l'achat du rapport

Par application : L'électrification des cabines accélère la croissance

La gestion de génération d'énergie a détenu une part de 27,55 % du marché des systèmes électriques d'aéronefs en 2024. Les compagnies aériennes intensifient leur attention sur l'électrification des systèmes de cabine, qui devrait croître à un TCAC de 8,34 % car les analyses passagers lient la disponibilité d'énergie par siège aux améliorations du score Net Promoter. Les compagnies aériennes exécutant des modernisations d'éclairage LED rapportent 68 % d'économies d'énergie et 38 % de dépenses de maintenance inférieures.

Les prises USB-C 100 W aux sièges, la connectivité de qualité streaming et les cuisines passant des fours à vapeur aux modules d'induction tout électrique élèvent collectivement les courbes de demande des cabines. Les jumeaux numériques dans la gestion de configuration simulent le routage électrique à l'intérieur de la maquette numérique 3D, évitant les conflits structurels et raccourcissant les temps d'arrêt pour les campagnes de modernisation.

Analyse géographique

L'Amérique du Nord a capturé 40,92 % des revenus de 2024, portée par le budget de défense des États-Unis et une base de fournisseurs profonde qui couvre les générateurs, actionneurs et matériel de gestion thermique. Les perspectives régionales sont renforcées par les directives de cybersécurité FAA exigeant des bus de données authentifiés, qui stimulent les mises à niveau d'avionique et de conversion d'énergie à travers les flottes existantes. Les accords de consolidation comme l'acquisition de CAES par Honeywell pour 1,9 milliard USD renforcent les portefeuilles de protection électromagnétique, faisant de l'Amérique du Nord le plus grand acheteur et un incubateur technologique.

L'Asie-Pacifique enregistre la croissance la plus rapide à 7,85 % TCAC jusqu'en 2030. La montée de production du C919 de COMAC et l'exigence prévue de l'Inde pour jusqu'à 1 000 jets sur 20 ans ancrent la demande de générateurs, convertisseurs et harnais. Les tier-1 locaux au Japon et en Corée du Sud étendent les packages de travail build-to-print pour Boeing et Airbus, intégrant le contenu régional dans les programmes mondiaux. Les corridors MRO soutenus par le gouvernement à Singapour et en Malaisie attirent les programmes de modernisation axés sur l'électrification des cabines et les améliorations de systèmes de mission.

L'Europe reste pivotale en raison du financement Clean Aviation, de la politique d'émissions stricte et d'un réseau de recherche expansif. Safran mène les efforts européens en batteries haute tension et propulseurs électriques, tandis que le laboratoire Collins Aerospace de Toulouse fer de lance la validation d'onduleurs classe mégawatt. L'harmonisation de protection contre la foudre d'EASA sous CS-25/Amdt 26 impose des tests large bande, contraignant les OEM à certifier des solutions de blindage améliorées. Le continent héberge également plusieurs démonstrateurs s'attaquant au refroidissement par caloducs, validant les architectures thermiques de nouvelle génération pour les hybrides long-courriers.

Paysage concurrentiel

Le marché des systèmes électriques d'aéronefs présente une consolidation modérée, les cinq premiers fournisseurs représentant plus de 50 % des revenus mondiaux. Honeywell International Inc., RTX Corporation, Safran SA, General Electric Company et Thales Group déploient activement les F&A pour combler les lacunes de capacité. La prise de contrôle de CAES par Honeywell étend sa compétence en blindage RF et compatibilité électromagnétique, tandis que Thales absorbe Cobham Aerospace Communications pour élargir sa pile de connectivité cockpit.[4]Thales Group, "Completion of Cobham Aerospace Communications Deal," thalesgroup.com

La différenciation technologique orbite autour de la densité de puissance, l'intégration HVDC et la cyber-résilience. Les acteurs majeurs canalisent les dollars R&D vers les dispositifs carbure de silicium qui soutiennent les jonctions 200 °C, réduisant ainsi la masse de refroidissement. Les petites entreprises se positionnent dans les sous-systèmes eVTOL de niche, s'alliant souvent avec les opérateurs historiques pour naviguer la complexité de certification. L'environnement réglementaire renforce l'incumbence car les antécédents étendus de conformité sont prérequis pour les amendements de certificat de type.

Les partenariats stratégiques se multiplient. Regal Rexnord collabore avec Honeywell sur les packages d'actionnement pour la mobilité aérienne avancée, soulignant les chemins de co-développement trans-domaines. Collins Aerospace de RTX a renouvelé une alliance de distribution multi-décennale avec Satair pour les pièces électriques de cabine, élargissant la part d'après-vente et verrouillant les revenus de pièces de rechange. Les start-ups manquant d'empreintes de stations de réparation licencient fréquemment la technologie aux tier-1 pour accélérer l'entrée.

Leaders de l'industrie des systèmes électriques d'aéronefs

-

RTX Corporation

-

Honeywell International Inc.

-

General Electric Company

-

Thales Group

-

Safran SA

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Développements industriels récents

- Juin 2025 : Safran Electrical & Power (Safran SA) et Saft (TotalEnergies) ont introduit une batterie lithium-ion haute tension modulaire pour l'aviation électrique de nouvelle génération, supportant une installation flexible et une endurance plus longue.

- Mai 2025 : Vertical Aerospace et Honeywell International Inc. ont approfondi la coopération sur le VX4 eVTOL, intégrant Anthem Flight Deck et des contrôles fly-by-wire compacts pour livrer au moins 150 aéronefs d'ici 2030.

- Avril 2025 : Collins Aerospace de RTX a signé une extension de quatre ans de son accord de distribution de pièces d'intérieur de cabine avec Satair, qui couvre la distribution mondiale de pièces électriques d'intérieur de cabine.

Portée du rapport mondial du marché des systèmes électriques d'aéronefs

Un système électrique d'aéronef fait référence au réseau de composants électriques et circuits qui fournissent l'énergie et contrôlent diverses fonctions électriques à l'intérieur d'un aéronef. Un système électrique d'aéronef consiste en quatre sous-systèmes essentiels, à savoir la génération d'énergie, la distribution, la conversion et le stockage. L'émergence du concept d'aéronef électrique a révolutionné l'architecture conventionnelle d'énergie électrique d'aéronef.

Le marché des systèmes électriques d'aéronefs est segmenté par système, plateforme et géographie. Par système, le marché est segmenté en génération d'énergie, distribution d'énergie, conversion d'énergie et stockage d'énergie. Par plateforme, le marché est segmenté en aviation commerciale, aviation militaire et aviation générale. Le rapport couvre également les tailles de marché et prévisions pour le marché des systèmes électriques d'aéronefs dans les principaux pays à travers différentes régions. Pour chaque segment, la taille du marché et les prévisions sont fournies en termes de valeur (USD).

| Génération d'énergie |

| Distribution d'énergie |

| Conversion d'énergie |

| Stockage d'énergie |

| Générateurs et démarreurs-générateurs |

| Unités de distribution d'énergie |

| Convertisseurs |

| Blocs-batteries et BMS |

| Câblage et câbles |

| Connecteurs et contacteurs |

| Logiciel de distribution d'énergie |

| Aviation commerciale | Fuselage étroit |

| Fuselage large | |

| Jets régionaux | |

| Cargos | |

| Aviation militaire | Jets de chasse |

| Aéronefs de transport | |

| UAV | |

| Aéronefs d'entraînement | |

| Aviation générale | Jets d'affaires |

| Hélicoptères | |

| eVTOL/AAM |

| Gestion de génération d'énergie |

| Contrôle et opération de vol |

| Systèmes de cabine |

| Gestion de configuration |

| Pressurisation et conditionnement d'air |

| Amérique du Nord | États-Unis | |

| Canada | ||

| Mexique | ||

| Europe | Royaume-Uni | |

| Allemagne | ||

| France | ||

| Italie | ||

| Reste de l'Europe | ||

| Asie-Pacifique | Chine | |

| Japon | ||

| Inde | ||

| Corée du Sud | ||

| Australie | ||

| Reste de l'Asie-Pacifique | ||

| Amérique du Sud | Brésil | |

| Reste de l'Amérique du Sud | ||

| Moyen-Orient et Afrique | Moyen-Orient | Arabie saoudite |

| Émirats arabes unis | ||

| Reste du Moyen-Orient | ||

| Afrique | Afrique du Sud | |

| Reste de l'Afrique | ||

| Par système | Génération d'énergie | ||

| Distribution d'énergie | |||

| Conversion d'énergie | |||

| Stockage d'énergie | |||

| Par composant | Générateurs et démarreurs-générateurs | ||

| Unités de distribution d'énergie | |||

| Convertisseurs | |||

| Blocs-batteries et BMS | |||

| Câblage et câbles | |||

| Connecteurs et contacteurs | |||

| Logiciel de distribution d'énergie | |||

| Par plateforme | Aviation commerciale | Fuselage étroit | |

| Fuselage large | |||

| Jets régionaux | |||

| Cargos | |||

| Aviation militaire | Jets de chasse | ||

| Aéronefs de transport | |||

| UAV | |||

| Aéronefs d'entraînement | |||

| Aviation générale | Jets d'affaires | ||

| Hélicoptères | |||

| eVTOL/AAM | |||

| Par application | Gestion de génération d'énergie | ||

| Contrôle et opération de vol | |||

| Systèmes de cabine | |||

| Gestion de configuration | |||

| Pressurisation et conditionnement d'air | |||

| Par géographie | Amérique du Nord | États-Unis | |

| Canada | |||

| Mexique | |||

| Europe | Royaume-Uni | ||

| Allemagne | |||

| France | |||

| Italie | |||

| Reste de l'Europe | |||

| Asie-Pacifique | Chine | ||

| Japon | |||

| Inde | |||

| Corée du Sud | |||

| Australie | |||

| Reste de l'Asie-Pacifique | |||

| Amérique du Sud | Brésil | ||

| Reste de l'Amérique du Sud | |||

| Moyen-Orient et Afrique | Moyen-Orient | Arabie saoudite | |

| Émirats arabes unis | |||

| Reste du Moyen-Orient | |||

| Afrique | Afrique du Sud | ||

| Reste de l'Afrique | |||

Questions clés répondues dans le rapport

Quelle est la taille du marché des systèmes électriques d'aéronefs ?

Le marché des systèmes électriques d'aéronefs est évalué à 23,13 milliards USD en 2025 et devrait progresser à 32,72 milliards USD d'ici 2030, se traduisant par un TCAC de 7,19 %.

Quelle est la valeur actuelle du marché des systèmes électriques d'aéronefs ?

Le marché des systèmes électriques d'aéronefs est évalué à 23,13 milliards USD en 2025 et devrait croître à 32,72 milliards USD d'ici 2030.

Quel segment de système connaît la croissance la plus rapide ?

Les systèmes de stockage d'énergie, incluant les blocs-batteries haute tension, enregistrent un TCAC de 9,21 % jusqu'en 2030 sur le dos de l'adoption hybride-électrique et eVTOL.

Pourquoi le HVDC est-il important pour les futurs aéronefs ?

Les architectures HVDC augmentent l'efficacité de distribution jusqu'à 10 % et réduisent le poids des câbles, permettant le transfert d'énergie classe mégawatt nécessaire pour la propulsion électrique.

Quelle région montre le taux de croissance le plus élevé ?

L'Asie-Pacifique mène la croissance à 7,85 % TCAC en raison de l'expansion des flottes en Chine et en Inde et de la capacité de fabrication indigène croissante.

Comment les compagnies aériennes bénéficient-elles de l'électrification des cabines ?

L'éclairage LED et l'alimentation universelle aux sièges délivrent des économies d'énergie jusqu'à 68 % et réduisent les coûts de maintenance, améliorant directement les scores de satisfaction passagers.

Quels défis limitent l'adoption rapide des batteries en aviation ?

Les coûts de certification élevés et les exigences strictes de tests de sécurité ajoutent jusqu'à 10 millions USD par nouvelle conception de batterie, étendant les calendriers de développement pour les chimies avancées.

Dernière mise à jour de la page le: